Вместе с экспертом разобрали, для чего компании или ИП может понадобиться менять налоговый режим и как это сделать.

Какие есть системы налогообложения для компаний и ИП

Система налогообложения — это правила уплаты налогов, взносов и сборов. Их шесть:

- ОСН — общая система налогообложения.

- УСН — упрощенная система налогообложения.

- АУСН — автоматизированная упрощенная система налогообложения.

- ЕСХН — единый сельскохозяйственный налог.

- ПСН — патентная система налогообложения.

- НПД — налог на профессиональный доход.

ИП могут работать на всех шести системах налогообложения, компании — только на четырех.

Для чего может понадобиться сменить систему налогообложения

Компании и ИП обычно меняют систему налогообложения по требованию закона или для экономии на налогах.

По требованию закона. У всех налоговых режимов, кроме ОСН, есть ограничения. Например, на упрощенке годовой доход в 2023 году не может превышать 251,4 млн рублей, в 2024 году — 265,8 млн рублей, а число сотрудников — 130 человек.

При регистрации бизнеса владелец магазина одежды выбрал УСН. Через несколько лет предприниматель открыл еще несколько точек, увеличил штат до 150 человек, а доход бизнеса вырос до 280 млн рублей в год. По закону ИП не может продолжать работать на упрощенке и должен перейти на ОСН.

Для экономии на налогах. Может оказаться, что компания или ИП платит много налогов, потому что текущая система налогообложения не подходит конкретному бизнесу.

За год московский магазин потратил на закупку одежды 700 000 ₽ и заработал 1 000 000 ₽. Магазин работает на УСН «Доходы» и платит со всего дохода налог по ставке 6%.

Налог: 1 000 000 × 6% = 60 000 ₽.

Если магазин перейдет на ПСН, он будет оплачивать только стоимость патента. Для Москвы в 2024 году это 342 792 ₽ в год при условии, что площадь торгового зала не больше 50 м².

Это больше, чем налог на УСН «Доходы». Значит, предпринимателю не выгодно переходить на ПСН.

Это упрощенный пример, в реальности расчет немного сложнее. Но он наглядно показывает, что подходящая система налогообложения помогает законно экономить на платежах в бюджет.

Дальше расскажем только про то, как перейти на другую систему налогообложения компании или ИП.

Что нужно учесть при смене налогового режима

При смене налогового режима важно учесть такие моменты:

- Ограничения по виду деятельности, годовому доходу и числу сотрудников. Может оказаться, что для вашего бизнеса не подходит никакая другая система налогообложения, поэтому не нужно ничего менять.

- Сумму налогов и взносов. Ее нужно рассчитывать индивидуально для каждого бизнеса.

При переходе на каждую систему налогообложения — свои правила, дальше рассказываем о них.

Как перейти на ОСН

ОСН подходит всем компаниям и ИП, но на ней больше всего налогов и отчетности. На этот налоговый режим бизнес обычно переходит, если планирует сотрудничать со средними и крупными компаниями, которые тоже работают на ОСН.

Чтобы перейти на ОСН, нужно отказаться от текущей системы налогообложения, отчитаться и уплатить налоги по старому налоговому режиму и начать вести отчетность по-новому.

Отказаться от текущей системы налогообложения. Правила зависят от того, на каком налоговом режиме сейчас находится бизнес: УСН, АУСН, ЕСХН, патент или НПД.

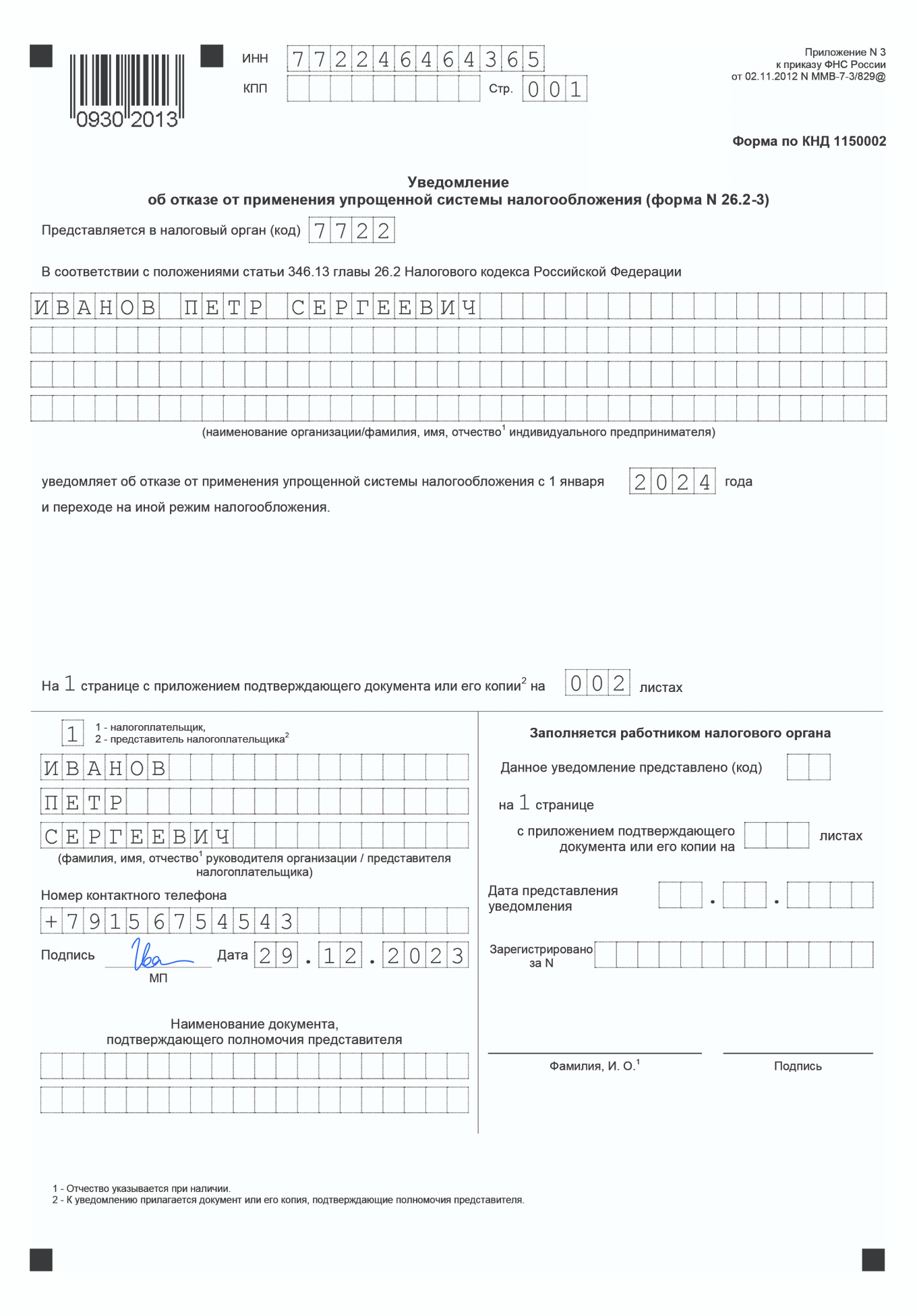

Бизнес на УСН, АУСН и ЕСХН может добровольно перейти на ОСН только с начала следующего года. Для этого нужно до 15 января лично или онлайн направить в налоговую уведомление об отказе от прежней системы налогообложения.

Ответа от налоговой ждать не нужно — она обязана перевести бизнес на ОСН с 1 января текущего года.

ИП на патенте может отказаться от него в любой момент, если перестанет вести деятельность по патенту. Для отказа нужно направить в налоговую заявление. Это нужно сделать в течение 10 календарных дней: например, работа прекратилась 01.08.2024, последний день для заявления — 11.08.2024. В течение пяти дней после получения заявления налоговая снимет предпринимателя с учета по ПСН.

Если предприниматель продолжает вести деятельность по патенту, придется доработать до окончания его срока. После этого ИП автоматически окажется на ОСН.

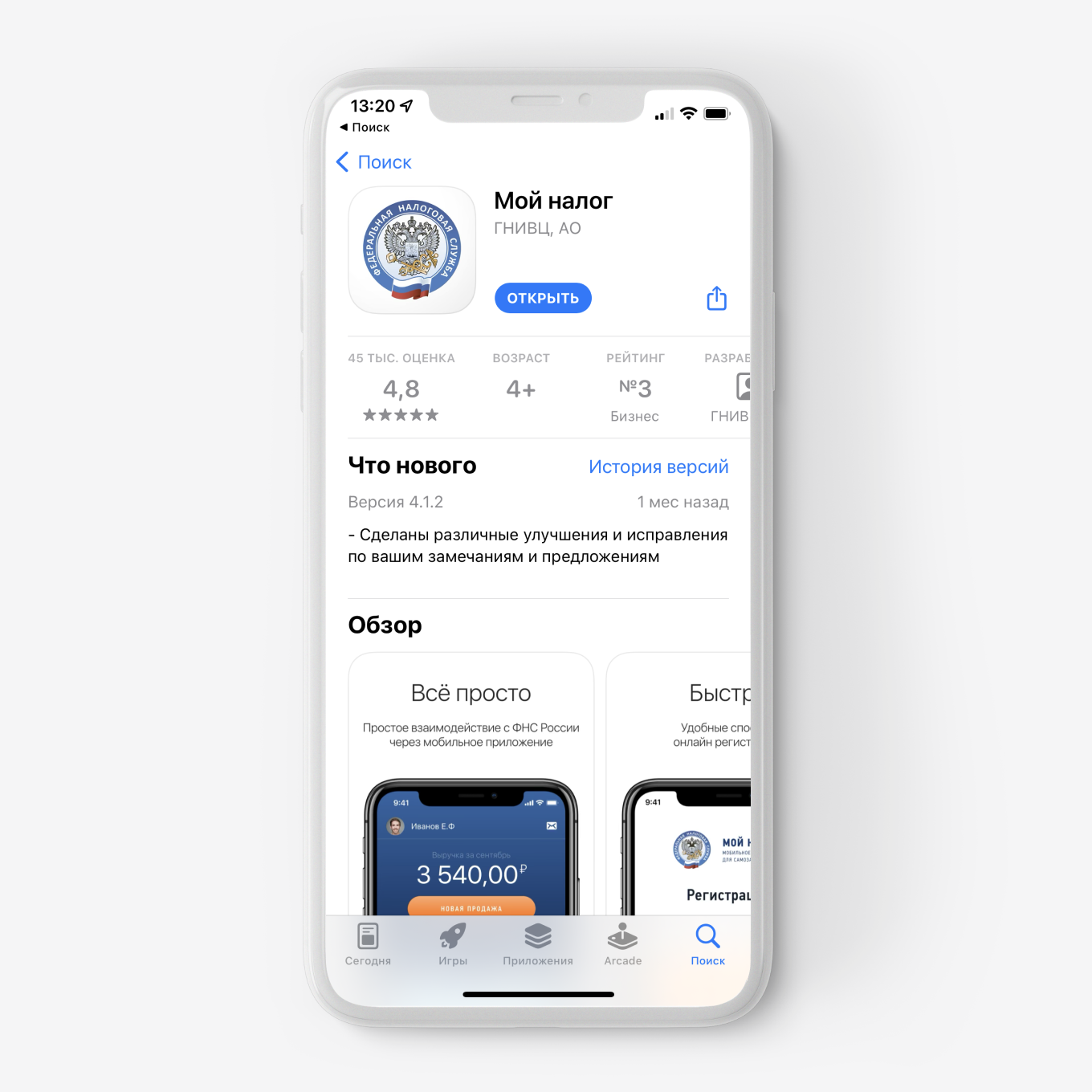

ИП на НПД могут перейти на ОСН когда угодно, для этого нужно просто сняться с учета в приложении «Мой налог». После этого предприниматель автоматически станет плательщиком налогов на ОСН.

Отчитаться и уплатить налоги по старой системе налогообложения. Сдавать отчетность и платить налоги по старой системе налогообложения, кроме патента, нужно как обычно.

Например, после добровольного перехода на ОСН с упрощенки ИП нужно до 25 апреля сдать декларацию по УСН за прошлый год и уплатить налог по ней не позднее 28 апреля. А при переходе на ОСН с НПД никакой отчетности сдавать не нужно — достаточно просто уплатить налог до 28-го числа следующего месяца, если в прошлом месяце вы выдавали чеки на услуги, работы или товары.

Начать вести учет по-новому. После перехода на ОСН бизнесу придется сдавать больше отчетности.

Отчетность ИП и компаний на ОСН

Еще ИП с сотрудниками и компании должны сдавать зарплатную и персонифицированную отчетность. Она одинаковая для всех систем налогообложения, поэтому ее тут не упоминаем.

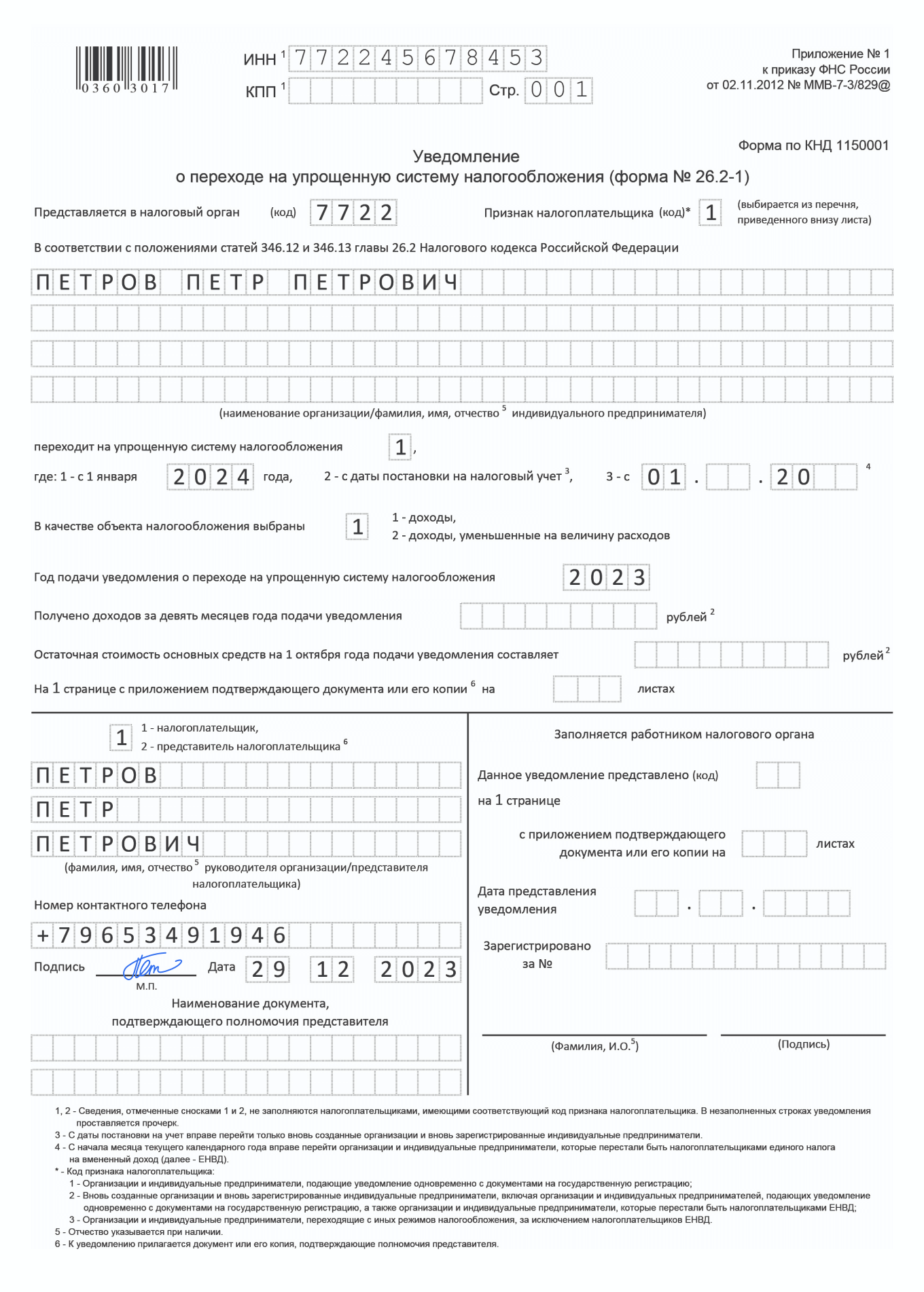

Как перейти на УСН

В большинстве случаев перейти на упрощенку можно только с начала следующего года, исключение — ИП на патенте. Правила перехода на УСН с любых налоговых режимов, кроме патента, такие: нужно подать уведомление в налоговую, отчитаться и уплатить налоги по старой системе налогообложения и начать вести учет по-новому.

Подать в налоговую уведомление о переходе на УСН. Это нужно сделать до 31 декабря текущего года, можно лично или онлайн. Тогда бизнес сможет применять упрощенку с 1 января следующего года.

Ждать ответа от налоговой не нужно: переход на УСН носит уведомительный, а не разрешительный характер.

Если ИП на патенте, он должен доработать до окончания срока его действия. Отказаться от патента можно, только если ИП прекратил по нему деятельность. Для отказа нужно направить в налоговую заявление, и в течение пяти дней она снимет ИП с учета по ПСН. После этого алгоритм действий зависит от того, совмещал ли предприниматель патент с другим налоговым режимом:

- если не совмещал, ИП автоматически окажется на ОСН. Тогда ему нужно до 31 декабря подать уведомление о переходе на УСН;

- если совмещал с УСН или ЕСХН, предприниматель останется на этом налоговом режиме. Если предприниматель остается на УСН, больше ничего не нужно делать, если на ОСН или ЕСХН, нужно до 31 декабря подать в налоговую уведомление о переходе на УСН.

Отчитаться и уплатить налоги по старой системе налогообложения. Срок подачи отчетности и уплаты налогов по старой системе налогообложения стандартные.

Начать вести учет по-новому. После перехода на УСН бизнес должен:

- раз в год сдавать декларацию по УСН. ИП сдают декларацию до 25 апреля года, следующего за отчетным, компании — до 25 марта;

- вести книгу учета доходов и расходов — КУДиР.

Книгу учета доходов и расходов никуда сдавать не нужно, но налоговая может потребовать предъявить ее, например при выездной или встречной проверке.

Как перейти на АУСН

Чтобы перейти на АУСН, нужно подать уведомление в налоговую, отчитаться и уплатить налоги по старой системе налогообложения, начать вести учет по-новому.

Подать уведомление в налоговую о переходе на АУСН нужно до 31 декабря текущего года. Это можно сделать только онлайн — через личный кабинет на сайте налоговой службы или через банк-партнер. Ответа от налоговой ждать не нужно — она получит уведомление, и с 1 января бизнес начнет работать на АУСН.

Отчитаться и уплатить налоги по старой системе налогообложения. Сроки сдачи отчетности и уплаты налога по старой системе налогообложения не меняются.

Начать вести учет по-новому. На АУСН нет привычных учетных форм — данные о доходах и расходах берут из данных контрольно-кассовой техники и оборотов по расчетному счету. Отчетность по налогу тоже сдавать не нужно.

Как перейти на ЕСХН

Перейти на ЕСХН можно раз в год: порядок такой же, как на упрощенке.

Подать уведомление в налоговую нужно до 31 декабря текущего года. В нем нужно указать данные о доле дохода от сельскохозяйственной деятельности.

Ответа от налоговой ждать не нужно, она получит уведомление, и с 1 января следующего года бизнес начнет работать на ЕСХН.

Отчитаться и уплатить налог по старой системе налогообложения. После перехода на ЕСХН нужно, как обычно, сдать отчетность и уплатить налоги по старому налоговому режиму.

Начать вести учет по-новому. Бизнес должен раз в год сдавать декларацию по ЕСХН — до 25 марта года, следующего за отчетным. Если компания или ИП после перехода на ЕСХН не воспользовались освобождением от уплаты НДС, то ежеквартально нужно сдавать декларацию по этому налогу.

Как перейти на патент

Срок перехода на патент зависит от текущего налогового режима и от того, планирует ли ИП открыть новый вид деятельности.

Подать заявление в налоговую нужно за 10 рабочих дней до начала работы на патенте. Так, если вы хотите применять патент с 12 апреля 2024 года, подать заявление нужно не позднее 1 апреля 2024 года. Налоговая рассмотрит заявление за пять дней и выдаст патент или откажет в нем.

При этом если предприниматель переходит на патент с НПД, то он должен в день начала действия патента сняться с учета НПД через приложение «Мой налог».

Начать вести учет по-новому. Предприниматели на патенте ведут только книгу учета доходов, в которой отражают все доходы. Ее никуда сдавать не нужно, но налоговая может потребовать предъявить ее, например при встречной проверке.

Как перейти на НПД

Перейти на НПД предприниматель может в любое время. В большинстве случаев порядок действий такой:

- зарегистрироваться в приложении «Мой налог»;

- отказаться от текущей системы налогообложения;

- отчитаться по старому налоговому режиму;

- начать работать по-новому.

Отказаться от текущей системы налогообложения нужно, если предприниматель работает на УСН, ЕСХН, АУСН или патенте. Если не отказаться, налоговая будет считать, что ИП работает на прежнем налоговом режиме.

Исключение — если предприниматель работает на ОСН. В этом случае направлять в налоговую уведомление об отказе от ОСН не нужно.

Зарегистрироваться в приложении «Мой налог» можно за несколько минут. Для этого нужно скачать приложение на смартфон и следовать указаниям на экране.

Отчитаться по старой системе налогообложения. После перехода на НПД предприниматель должен уплатить налоги и взносы за тот период, пока он работал на старой системе налогообложения.

На НПД предприниматели не обязаны платить страховые взносы, поэтому важно уплатить их за тот период, когда ИП работал на другой системе налогообложения.

Обязательные страховые взносы ИП за себя в 2023 году — 45 842 ₽, с 2024 года — 49 500 ₽. Допустим, ИП работал на УСН до 1 июля 2024 года. С 1 июля предприниматель перешел на НПД.

За время работы на упрощенке ИП должен уплатить фиксированные взносы пропорционально отработанному времени.

Сумма взносов: 49 500/12 × 6 = 24 750 ₽.

Рассчитать сумму взносов к уплате можно на сайте Бизнес-секретов в специальном калькуляторе.

Начать работать по-новому. Предприниматели на НПД не сдают отчетность, но при каждой продаже должны выдавать чеки в приложении «Мой налог» и отправлять их контрагенту.

Главное

- Бизнес может менять систему налогообложения по требованию закона или по желанию.

- При переходе на другую систему налогообложения нужно учитывать ограничения по виду деятельности, годовому доходу и количеству сотрудников.

- При переходе на каждую систему налогообложения — свои правила, их важно соблюдать.

А какую систему налогообложения выбрали вы и почему? Делитесь в комментариях.

Здравствуйте.

Действую те же правила, что и для перехода на УСН 6%.

Для этого надо до 31 декабря подать в налоговую уведомление о смене объекта налогообложения. Ставка изменится с 1 января.

Подать такое уведомление и сменить объект налогообложения можно только раз в год.

«ИП на НПД могут перейти на ОСН когда угодно, для этого нужно просто сняться с учета в приложении «Мой налог». После этого предприниматель автоматически станет плательщиком налогов на ОСН, если только при регистрации ИП не подал сразу уведомление о переходе на упрощенку.»

Правильно ли я понял, что если ИП до НПД был на «упрощёнке» (с самого первого дня регистрации ИП, например, в далёком 2006 году), то после самостоятельного снятия с НПД, он снова на ней оказывается???

Дмитрий, здравствуйте. Да, все верно.

Эксперт, здравствуйте, я просто не нашёл в ФЗ-422 из чего это следует?

Может есть какие-то официальные разъяснения?

Дмитрий, уточним.

Дмитрий, здравствуйте.

Спасибо за внимательность, изучили внимательно и выяснили, что в статье была ошибка. Текст уже исправили. Действительно, после отказа от НПД ИП окажется на ОСН. Перейти на УСН возможно только с начала года.

Эксперт, отлично, тогда он должен взять на работу сотрудника и уведомить об этом ФНС.

ФНС снимет его с учёта, как утратившего право на применение НПД и у ИПшника появится возможность перейти на УСН в течение 20 дней после утраты права на применение НПД.

Дмитрий, если клиент открывает ИП УСН, но забыл снять «самозанятость». И ему открыли ИП НПД. Можно ли в течении 20 дней, после регистрации ИП, перейти с ИП НПД на ИП УСН? Или только с начала года?

Евгений, если заявление на УСН не подавали, то ждать начала года. А если подавали, то ИП будет на УСН, даже если не снялся с самозанятости — письмо ФНС от 25.11.2021 № СД-4-3/16437@

Добрый день,

Уточните, пожалуйста, если нужно перейти с УСН 6% на УСН 15%, то какие работают правила?