По умолчанию при регистрации ИП или компании налоговая назначает общую систему налогообложения, но она удобна не всем. Начинающим предпринимателям или небольшим компаниям гораздо выгоднее и легче работать на упрощенке: там меньше налогов и проще вести учет.

Рассказываем, как устроена упрощенная система налогообложения, и отвечаем на самые частые вопросы.

Что такое УСН

Упрощенная система налогообложения, сокращенно УСН, — это специальный налоговый режим для компаний и ИП. На нем бизнес платит только один налог с доходов. Он заменяет НДС, а также НДФЛ для ИП, налог на прибыль для ООО и налог на имущество по бизнес-объектам, кроме торговой и офисной недвижимости.

ИП могут совмещать УСН с патентом: одни виды деятельности вести на упрощенке, другие — на патенте.

Виды УСН

Есть два вида упрощенной системы налогообложения: «Доходы» и «Доходы минус расходы».

«Доходы» — налоговая ставка до 6%, если доходы меньше

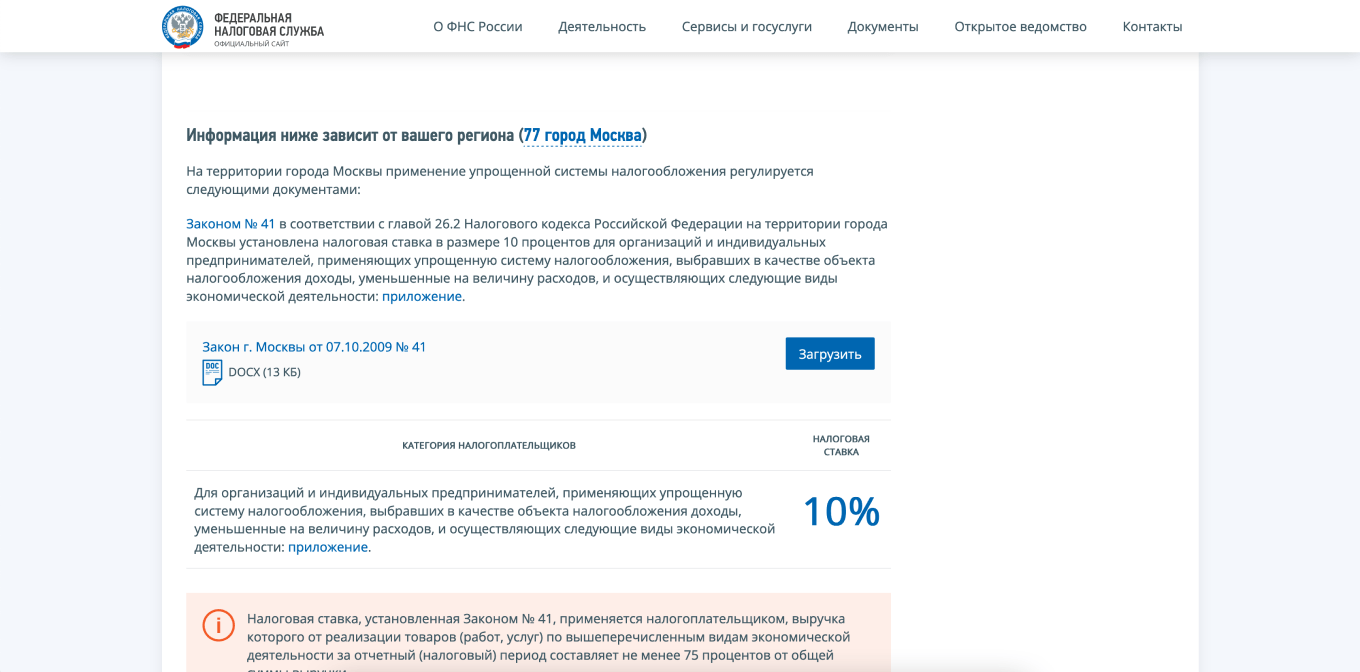

«Доходы минус расходы» — до 15% с прибыли, если доходы меньше 199,35 млн рублей в 2024 году, конкретная ставка зависит от региона.

Учитываются все затраты из ст. 346.16 НК РФ, которые можно подтвердить документами, об этом дальше. Также на УСН «Доходы минус расходы» есть минимальный налог — 1% от годовых доходов. Его платят, если налог от прибыли оказался меньше минимального или бизнес просто сработал в убыток.

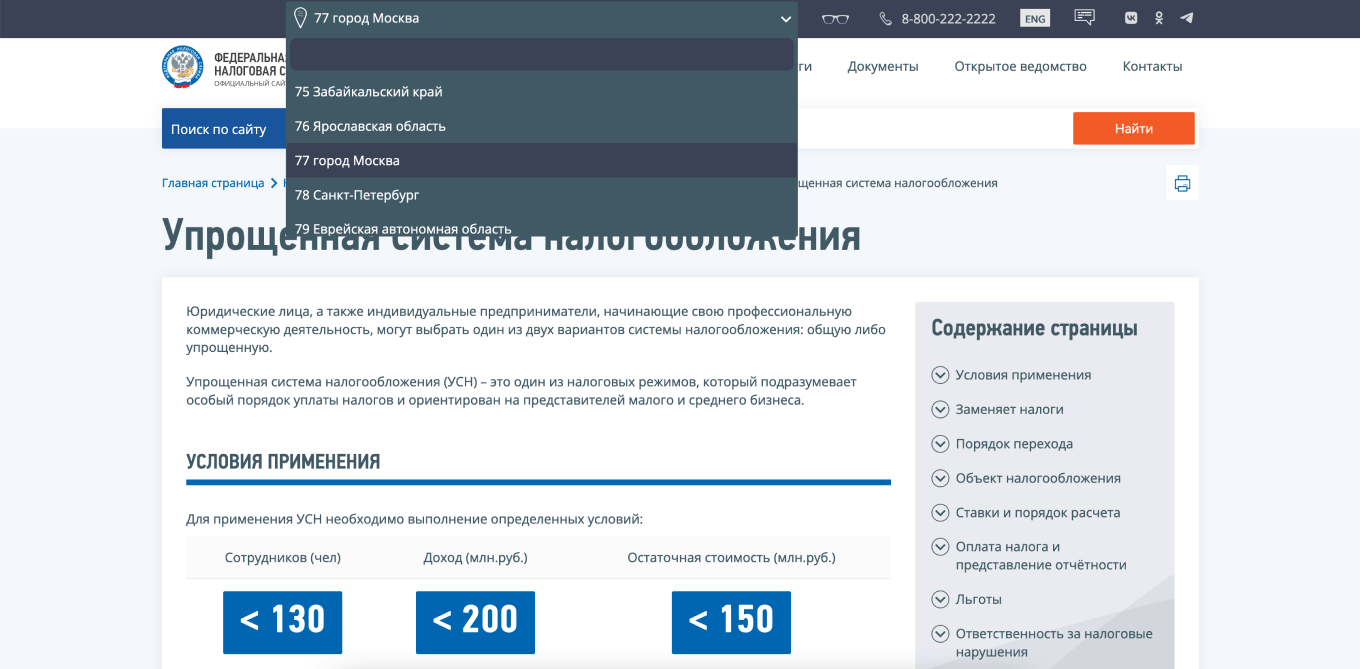

Ставку для своего региона можно проверить на сайте налоговой службы:

Кто может работать на УСН

Чтобы работать на упрощенке, ИП и компании должны соответствовать определенным условиям: по сумме доходов, численности сотрудников и сфере деятельности. Дополнительно для организаций есть ограничения по наличию филиалов и по доле участия других компаний в уставном капитале.

По сумме доходов на 2024 год до 199 350 000 ₽.

Если предприниматель или компания с начала 2024 года заработают больше 199,35 млн рублей, то:

- поднимется налоговая ставка — с 6 до 8% на «Доходы» и с 15 до 20% на «Доходы минус расходы». Минимальный налог на УСН «Доходы минус расходы» увеличится с 1 до 3%. Регионы понижать эти ставки не могут;

- лимит по доходу увеличится до 265,8 млн рублей.

Когда доход превысит 265,8 млн рублей, придется перейти на ОСН.

По средней численности сотрудников — до 100 человек. Учитываются сотрудники в штате и те, кто работает по договорам ГПХ.

Если численность превысит 100, но не достигнет 130 человек, налог тоже надо платить по повышенным ставкам. В том квартале, когда появится 131‑й сотрудник, компании или ИП теряют право на упрощенку и переходят на ОСН.

Ограничения по виду деятельности. На упрощенной системе налогообложения не могут работать банки, ломбарды, частные агентства занятости, производители алкоголя и табака, а также те, кто производит или торгует ювелирными изделиями из драгоценных металлов. И это не полный список.

Для ООО — доля других компаний. Она не должна превышать 25%.

Еще одно ограничение для ООО на УСН — не должно быть филиалов.

Как считают доходы и расходы

В зависимости от выбранной системы, учитывать придется только доходы или доходы и расходы.

Доходы. Учитывается выручка от продажи товаров, работ или услуг или сдачи имущества в аренду, а также внереализационные доходы. Это, например, проценты, полученные по договору займа, или штраф, которые заплатил контрагент за нарушение договора.

Не учитываются кредитные деньги и деньги, которые пришли по ошибке. Все тонкости учета доходов — в налоговом кодексе.

Расходы. Это все, что помогает бизнесу на УСН «Доходы минус расходы» заработать: покупка нового оборудования, плата за аренду помещения, зарплата сотрудников, расходы на подключение в магазине интернета и онлайн-кассы.

Если сотрудник едет в командировку, работодатель должен оплатить ему проезд, проживание и суточные. Чтобы доказать налоговой, что работник ездил по служебной необходимости, он по возвращении составляет авансовый отчет и прикладывает документы, подтверждающие расходы: распечатки электронных билетов, посадочные талоны — если был перелет, чеки из гостиницы.

Хранить документы о расходах нужно не менее пяти лет, налоговая может потребовать информацию в любой момент. К примеру, документы за 2024 год нужно сохранить до 2029 года включительно.

Что выгоднее: «Доходы» или «Доходы минус расходы»

Чтобы выбрать вид упрощенной системы налогообложения, нужно посчитать примерные доходы и расходы бизнеса. Общий принцип такой.

Представим, что открывается небольшая ИТ-компания, владелец выбирает УСН. Выручка за квартал — 500 000 ₽, а расходы — 300 000 ₽.

Компания работает в Карелии, налоговая ставка на УСН «Доходы» для разработки ПО 1% — заплатить придется 5000 ₽ (500 000 × 1%).

На УСН «Доходы минус расходы» налоговая ставка для этого бизнеса 5%. Значит, налог: (500 000 − 300 000) × 5% = 10 000 ₽.

Для новых предпринимателей из некоторых сфер деятельности в регионах действуют налоговые каникулы: налоговая ставка 0% — платить ничего не надо. Чтобы узнать о каникулах в своем регионе, можно посмотреть сайт налоговой службы.

УСН «Доходы» подходит предпринимателям и компаниям, у которых мало расходов на бизнес или их трудно подтвердить документально. Так бывает, например, у дизайнеров, разработчиков и маркетологов — им не нужно закупать материалы или товары для перепродажи. А если они и тратят, то очень мало: например, вызывают курьера раз в месяц, чтобы доставить документы контрагентам.

УСН «Доходы минус расходы» подходит предпринимателям или компаниям, у которых доля расходов — свыше 60% от выручки. Например, придорожному кафе приходится закупать продукты и платить зарплату сотрудникам, а небольшому ателье — заказывать ткани и арендовать помещение.

Для этой системы налогообложения есть правило минимального налога. В любом случае упрощенец должен заплатить не меньше 1% с годового дохода.

За год компания заработала 1 300 000 ₽, а потратила 1 250 000 ₽.

Прибыль компании — 50 000 ₽.

Налог: 50 000 ₽ × 15% = 7500 ₽ . Но 1% с дохода — это 13 000 ₽.

13 000 ₽ больше, чем 7500 ₽, поэтому нужно заплатить 13 000 ₽.

Минимальный налог платят только по итогам года, но из него вычитают авансовые платежи — о них дальше.

Когда платить налоги и подавать декларацию

При УСН нужно платить авансовые платежи по итогам первого квартала, полугодия, девяти месяцев и годовой налог за минусом авансовых платежей:

- за первый квартал — с 1 января до 31 марта — до 28 апреля;

- за полугодие — с 1 января по 30 июня — до 28 июля;

- за девять месяцев — с 1 января по 30 сентября — до 28 октября;

- за год — с 1 января по 31 декабря — до 28 марта следующего года для компаний и до 28 апреля для ИП.

Для правильного расчета нужно сложить весь доход, а на УСН «Доходы минус расходы» еще и расходы за отчетный период, посчитать налог и затем вычесть из него авансовые платежи. То, что получилось, и надо заплатить. То есть если мы за первый квартал насчитали к уплате 600 000 ₽, из суммы авансового платежа за полугодие нужно вычесть 600 000. Давайте разберем на примере.

Компания на УСН «Доходы» заработала: за первый квартал — 10 000 000 ₽; второй квартал — 20 000 000 ₽; третий квартал — 15 000 000 ₽; четвертый квартал — 15 000 000 ₽.

За первый квартал нужно заплатить: 10 000 000 × 6% = 600 000 ₽.

За полугодие компания считает уже нарастающим итогом. В первом квартале заработали 10 000 000 ₽, во втором — 20 000 000 ₽. Всего 30 000 000 ₽.

Общий авансовый платеж за полугодие: 30 000 000 × 6% = 1 800 000 ₽.

Но компания уже насчитала 600 000 ₽ в первом квартале, значит, вычитаем их из суммы аванса.

К уплате за полугодие: 1 800 000 − 600 000 = 1 200 000 ₽.

Итоговый налог считается за год, но из него вычитают платежи за первый квартал, полугодие и девять месяцев.

У ИП кроме налога — страховые взносы за себя

Все ИП платят фиксированные страховые взносы каждый год, даже если не было доходов. Сумма фиксированных страховых взносов за себя в 2024 году — 49 500 ₽, ее нужно заплатить до конца года.

Если доход ИП за год превысит 300 000 ₽, придется доплатить 1% дополнительных взносов с суммы превышения. При УСН «Доходы» — процент от годовых доходов минус 300 000 ₽, при УСН «Доходы минус расходы» — от годовой прибыли минус 300 000 ₽. Крайний срок уплаты — 1 июля следующего года.

Страховые взносы ИП за себя удобнее не считать вручную, а узнать в калькуляторе.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

Что будет, если не вести учет и вовремя не платить налоги: ответственность и штрафы

Если вовремя не заплатить налог и не подать декларацию, налоговая может оштрафовать и начислить пени.

Задержка декларации. Минимальный штраф — 5% от суммы налога по декларации, не уплаченной в срок. Штраф считается за каждый полный или неполный месяц задержки, но заплатить придется не более 30%. Минимальный штраф — 1000 ₽.

Просрочка авансового платежа. Налоговая начислит пени. Формула расчета сложная, поэтому удобнее рассчитать размер по калькулятору пеней.

Неуплата налогов. Компания или ИП может получить штраф в 20% от суммы налога, если ошибку допустили случайно, и 40%, если налоговая докажет, что ошибка умышленная.

Как уменьшить налог на УСН

Способ зависит от двух факторов: какой вид УСН выбрали и есть ли сотрудники. Рассмотрим каждую ситуацию отдельно.

ИП без работников на УСН «Доходы» могут уменьшить налог на всю сумму фиксированных и дополнительных страховых взносов.

Фиксированные взносы за 2024 год — 49 500 ₽ — уменьшают только налог 2024 года и на 2025 год не переносятся. Когда были уплачены взносы и уплачены ли вообще, неважно.

ИП Мария Вишневская работает на УСН «Доходы». За первый квартал аванс по налогу получился 20 000 ₽. Мария может просто его не платить, так как сумма фиксированных взносов больше, чем аванс. Уведомлять налоговую тоже не нужно. Сами взносы можно заплатить хоть в декабре 2024 года. И указать их сумму в декларации по УСН за 2024 год.

Допустим, Мария по итогам 2024 года должна заплатить 70 000 ₽ налога. В декларации она укажет общую сумму налога, взносы к вычету — 49 500 ₽. И заплатит только 20 500 ₽ налога. Взносы при этом нужно заплатить полностью.

С дополнительными взносами похожая ситуация. Их можно вычесть из налога еще до того, как их перечислили в бюджет. Крайний срок их уплаты за 2023 год — 1 июля 2024 года. Значит, в 2024 году ИП может вычесть из налога за 2024 год дополнительные взносы с доходов за 2023 год.

Главное условие уменьшения налога в 2024 году — взносы не принимали к вычету из налога в 2023 году. То есть два раза уменьшить налог на одни и те же взносы нельзя.

Такая же ситуация и с дополнительными взносами за 2024 год. Крайний срок их уплаты — 1 июля 2025 года. За их счет можно уменьшить авансы и налог:

- или за 2024 год;

- или за 2025 год;

- частично — за 2024 год, частично — за 2025 год.

Главное, дважды не учесть одну и ту же сумму — в 2024 и 2025 году.

ИП Артемий Воронов работает на УСН «Доходы», аванс за первый квартал 2024 года — 34 000 ₽. Также Артемий должен уплатить 10 000 ₽ дополнительных взносов за 2023 год. В 2023 году он не уменьшал на них налог. Заплатить допвзносы планирует в мае, когда будет самая большая выручка от продаж.

Артемий может сразу уменьшить аванс за первый квартал на эти 10 000 ₽, не дожидаясь мая. То есть вместо 34 000 ₽ заплатить только 24 000 ₽. Никаких заявлений об уменьшении налога подавать не нужно. Сумму вычета Артемий потом укажет в декларации за 2024 год.

Есть еще один нюанс. ИП не вправе уменьшить налог за 2025 год на дополнительные взносы за 2023 год. Для уменьшения налога в 2025 году подойдут только допвзносы за 2024 год, которые предстоит уплатить в 2025 году.

ИП на УСН «Доходы» должен заплатить 7000 ₽ дополнительных взносов за 2023 год. Срок уплаты — 1 июля 2024 года. Но в 2024 году предприниматель про них просто забыл.

Он заплатил эти 7000 ₽ только в январе 2025 года. Уменьшить аванс за первый квартал 2025 года за счет этих взносов уже не получится. Зато их можно принять к вычету по налогу на УСН за 2024 год.

ИП и компании с работниками на УСН «Доходы» могут уменьшить налог на таких условиях:

- Максимум на 50%. Например, компания должна заплатить 50 000 ₽ налога и 60 000 ₽ взносов. Она может уменьшить налог за счет взносов только наполовину. То есть в бюджет надо заплатить 60 000 ₽ взносов и 25 000 ₽ налога.

- В зачет можно принять фиксированные взносы ИП за себя, 1% дополнительных взносов, а также уплаченные взносы за сотрудников и оплату им больничных за первые три дня болезни.

ИП и компании с работниками на УСН «Доходы минус расходы» не уменьшают налог напрямую, а включают страховые взносы в расходы — причем все уплаченные взносы без ограничений. Заплатили в первом квартале в налоговую 50 000 ₽, значит, налоговая база уменьшилась на 50 000 ₽.

Доход предпринимателя за квартал — 1 000 000 ₽, расход — 500 000 ₽, а уплаченные за работников страховые взносы — 50 000 ₽.

Авансовый платеж по налогу: (1 000 000 − 500 000 − 50 000) × 15% = 67 500 ₽.

Главное — платить взносы в том же квартале, за который хотите уменьшить налог: Причем нужно учесть, что налоговая списывает взносы за сотрудников с ЕНС 28-го числа каждого следующего месяца. Если 28‑е выпадает на выходной день, срок переносится на следующий рабочий. Например, в первом квартале 2024 года налоговая спишет:

- 29 января — взносы с выплат за декабрь 2023 года;

- 28 февраля — взносы с выплат за январь;

- 28 марта — взносы с выплат за февраль.

А значит, если работодатель перечислит в марте взносы с выплат работникам за март, налоговая спишет их только 29 апреля. Это второй квартал. Значит, за счет этих взносов можно уменьшить авансовый платеж по УСН во втором квартале.

Как перейти на УСН

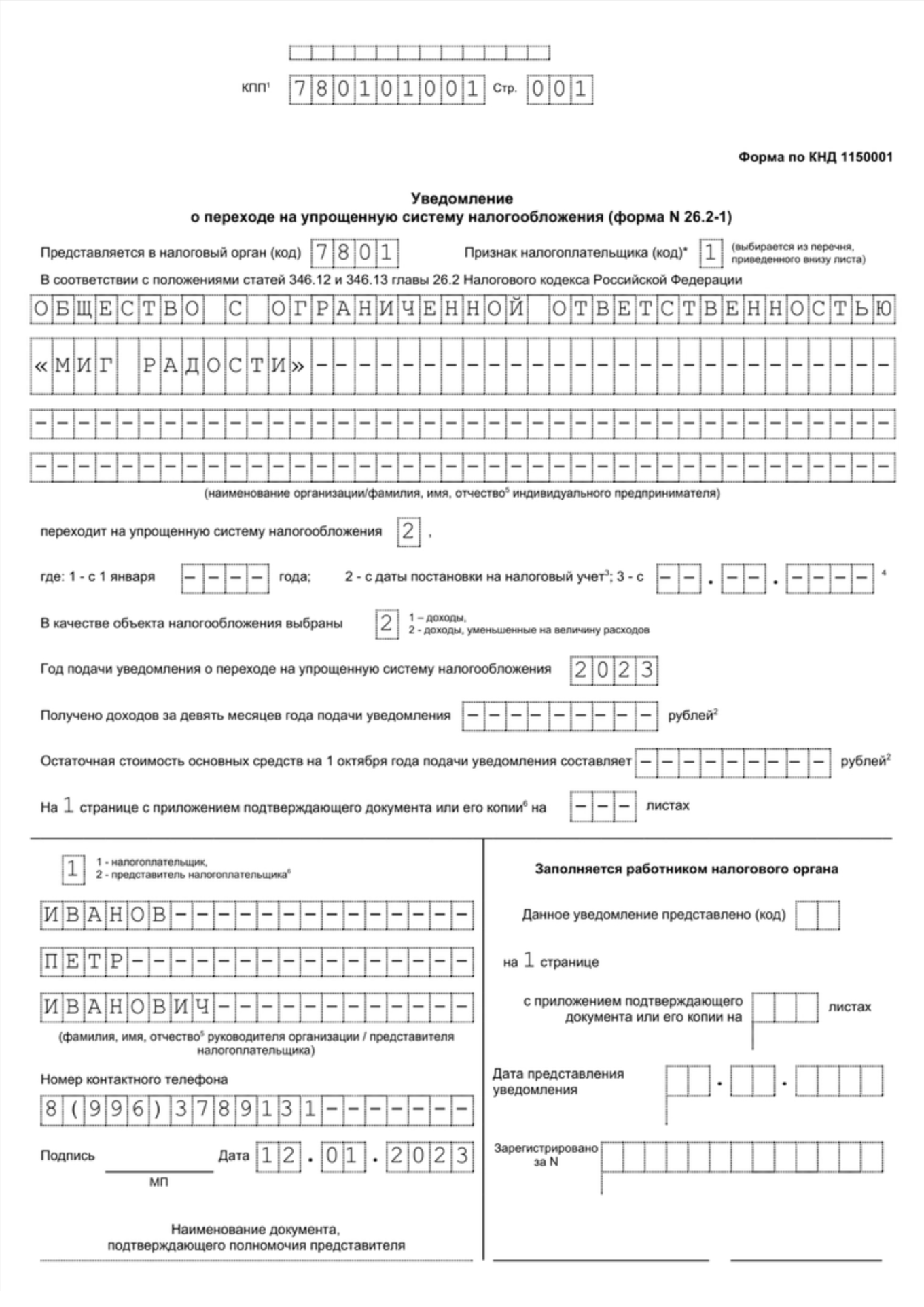

Для перехода на упрощенную систему налогообложения нужно заполнить уведомление по форме 26.2-1.

При регистрации. Компании и ИП могут перейти на УСН прямо при регистрации бизнеса. Для этого нужно подать уведомление вместе с документами о регистрации или в течение 30 дней после нее.

Действующие ИП или компании могут перейти на УСН только со следующего календарного года. Подать уведомление нужно не позднее 31 декабря текущего года.

Если ИП зарегистрировался 15 января 2024 года, но вовремя не подал форму 26.2-1 или подал с ошибкой, налоговая будет считать, что применяется ОСН. Перейти на УСН получится только с 1 января 2025 года, но подать уведомление нужно не позднее 31 декабря 2024 года.

Самозанятые без статуса ИП при регистрации в качестве предпринимателя могут приложить уведомление о переходе на УСН и сразу начать работать на упрощенке.

Самозанятые со статусом ИП могут перейти на УСН с начала календарного года или раньше, если перестанут соблюдать условия НПД. К примеру, если их доходы превысят 2,4 млн рублей за год, остаться самозанятым не получится.

Поделитесь, какую в итоге вы выбрали упрощенку и почему?

Добрый день,т.е. правильно понимаю — и налог и фиксированные взносы можно уплатить в конце года, если налог не превышает фикс. взносы?

ksunya1408, добрый день! Теоретически да, верно.

Запутали все предельно! ИП на УСН должен подавать какое-то уведомление, чтобы ФНС уменьшила налог на сумму фиксированных взносов или нет? Или ФНС сама все сделает?

myrace, добрый день! ИП подает уведомление, только если платит авансовый платеж. Если он его не платит, так как взносы больше суммы налога, то и уведомление подавать не нужно. А потом по итогам года надо указать эти взносы в декларации.

Эксперт, «ИП подает уведомление, только если платит авансовый платеж.» ИП в любом случае платит авансовые платежи в течении года. Или вы хотите сказать, что ИП на УСН может в течении года вообще не платить никаких авансовых платежей, пока сумма 6% налога не превысит 49500р, а дохода в 825000р???

Добавил бы, что доходы и расходы на УСН можно учитывать только если они (помимо наличия документов):

1. оплачены (нет оплаты — нет расхода),

2. расходы соответствуют закрытому перечню из налогового кодекса (т.е. не всё можно в расходы списать на УСН).