Если кратко, предприниматели на упрощенной системе налогообложения платят один налог с коммерческих доходов и страховые взносы. Сдают годовую декларацию, а если есть сотрудники — еще и отчетность за них. Дополнительно ведут книгу учета доходов и расходов, но представляют ее только по требованию налоговой. Разбираем подробно.

Что ИП обязан делать на УСН

УСН — специальный режим налогообложения, его еще называют «упрощенка». Он подходит большинству предпринимателей.

У ИП на УСН такие обязанности:

- платить налоги;

- платить страховые взносы за себя и за сотрудников, если они есть;

- сдавать декларацию в налоговую и отчетность за сотрудников, если есть.

Давайте разбираться с каждой.

Как рассчитать налоги на УСН

На УСН два объекта налогообложения: «Доходы» и «Доходы минус расходы». На каждом ставка налога зависит от дохода и числа сотрудников.

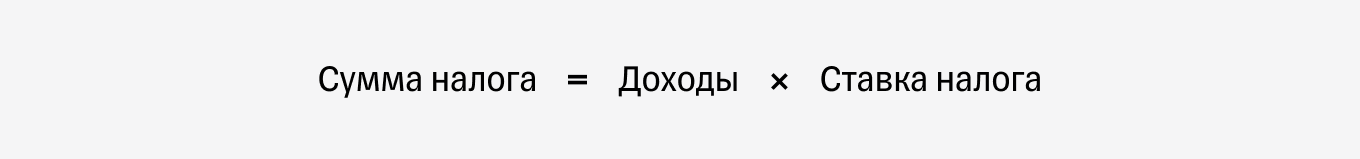

УСН «Доходы». При расчете налога учитываются только доходы:

Ставки налога на УСН «Доходы». В 2024 году установлены новые ограничения по доходам для ИП на УСН.

Например, если на УСН «Доходы» за первый квартал 2024 года вы заработали 500 000 ₽, то надо заплатить авансовый платеж 500 000 ₽ × 6% = 30 000 ₽.

УСН «Доходы минус расходы». При таком объекте налогообложения налог платят с прибыли — положительной разницы между доходами и расходами. Также есть минимальный налог — 1% от годового дохода. Принцип такой: сравнивают налог с прибыли и минимальный налог. Платят в бюджет тот, который больше.

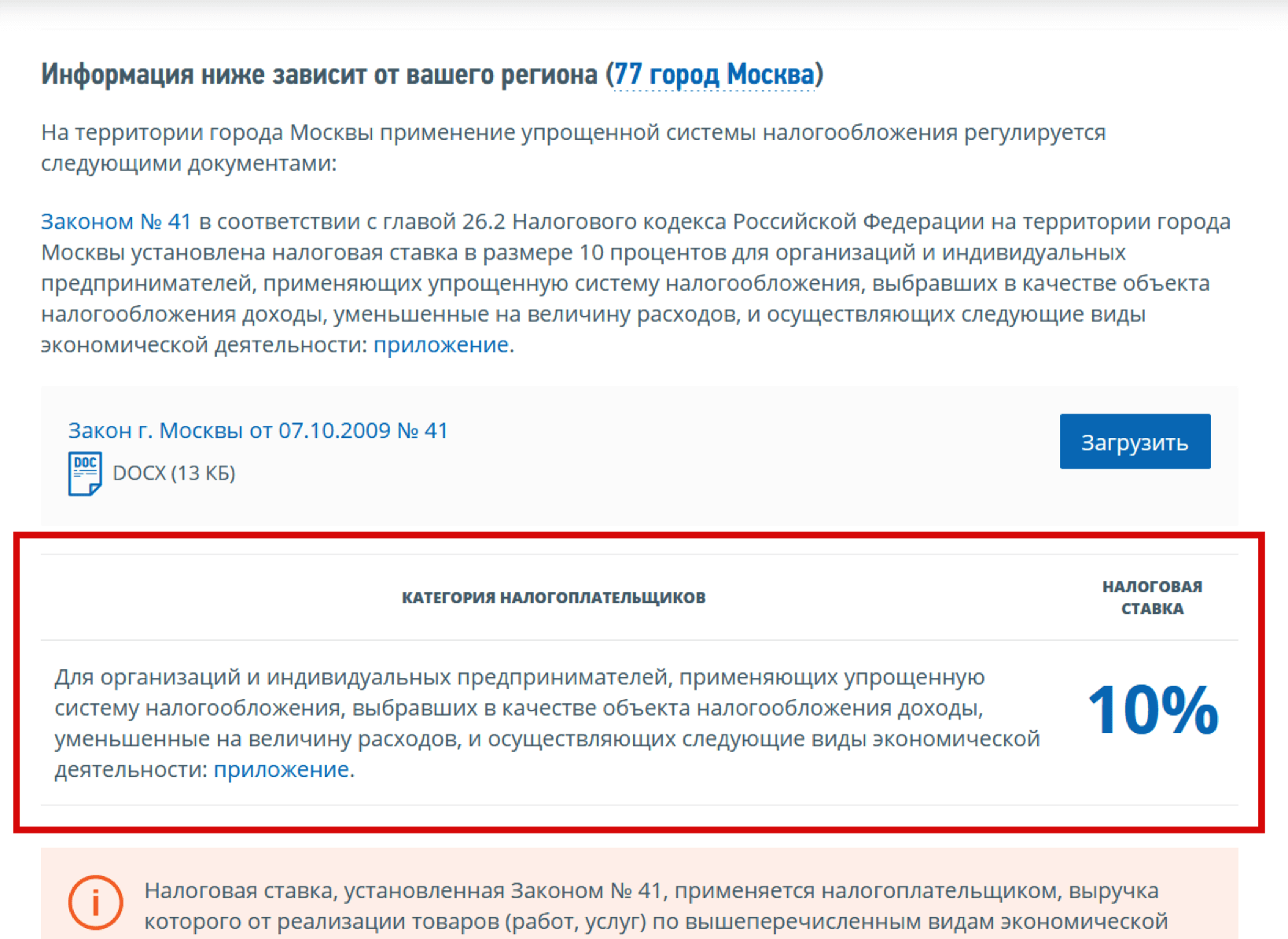

Регионы могут снизить ставки — с 6 до 1% и с 15 до 5%. Информация об этом есть на сайте налоговой службы.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как рассчитать страховые взносы

ИП на всех системах налогообложения, кроме НПД и АУСН, платят страховые взносы за себя. Есть фиксированные и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2024 году — 49 500 ₽.

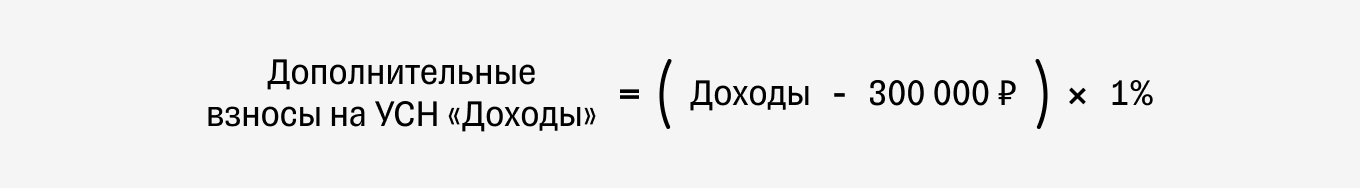

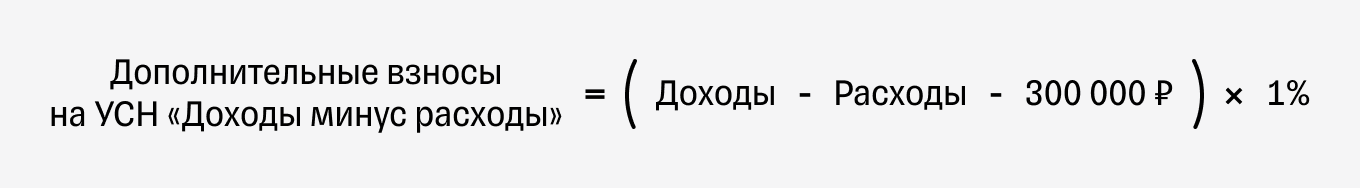

Дополнительные страховые взносы. Если доход или прибыль превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от превышения. Их платят в следующем году, когда уже известен общий доход за прошлый год.

Формулы для расчета дополнительных взносов в зависимости от объекта налогообложения:

Рассмотрим сразу на примере.

ИП работает на УСН «Доходы». За 2023 год он заработал 4 500 000 ₽, а за 2024 — 5 000 000 ₽. Рассчитаем сумму всех страховых взносов, которые нужно уплатить в 2024 году.

Фиксированные взносы за 2024 год: 49 500 ₽.

Дополнительные взносы от дохода за 2023 год: (4 500 000 ₽ − 300 000 ₽) × 1% = 42 000 ₽.

Всего ИП заплатит взносов в 2024 году: 49 500 ₽ + 42 000 ₽ = 91 500 ₽.

Максимальная сумма дополнительных взносов, которую может заплатить предприниматель по итогам 2024 года, — 277 671 ₽. Поэтому если в итоге сумма оказалась больше, заплатите все равно только 277 671 ₽.

Страховые взносы ИП за себя удобнее не считать вручную, а узнать в калькуляторе.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

Когда платить налоги и взносы

В 2024 году ИП платят налоги и взносы в составе ЕНП — единого налогового платежа — на ЕНС — единый налоговый счет. Подробно разобрали ЕНП в отдельной статье.

Налоги. Платят четыре раза в год:

- авансовые платежи за первый квартал, полугодие и 9 месяцев — не позднее 28-го числа следующего месяца;

- налог за год — не позднее 28 апреля следующего года.

Взносы. Фиксированные взносы уплачивают до 31 декабря текущего года, можно по частям или сразу всю сумму, а дополнительные — до 1 июля следующего года.

ИП на УСН «Доходы» могут уменьшать налог на страховые взносы. А ИП на УСН «Доходы минус расходы» включают сумму взносов в расходы. Тем самым они не уменьшают налог напрямую, но снижают налогооблагаемую базу. Как платить меньше налогов за счет взносов — разобрали подробно в отдельной статье.

Сделали календарь, который поможет следить за сроками уплат, чтобы избежать просрочек и пени.

Когда платить налоги и взносы за 2024 год

Собрали сроки уплаты налога на УСН за 2024 год в таблицу.

Сроки уплаты взносов:

- до 1 июля 2024 года — дополнительные взносы за 2023 год;

- до 8 января 2025 года — фиксированные взносы за 2024 год;

- до 1 июля 2025 года — дополнительные взносы за 2024 год.

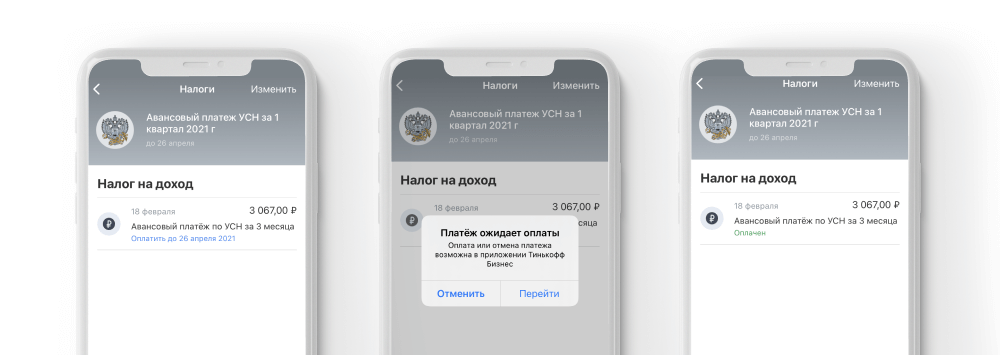

Онлайн-бухгалтерия Т-Банка поможет упростить расчеты. Все поступления на ваш счет автоматически учитываются. Сервис сам подсчитает, сколько налогов нужно заплатить, и сформирует платежку в налоговую. Вам останется только подписать.

Какую отчетность нужно вести

На УСН индивидуальному предпринимателю надо сдавать налоговую декларацию, отчетность за сотрудников, если они есть, и заполнять книгу учета доходов и расходов — КУДиР.

Если нет сотрудников, вести отчетность проще всего: достаточно сдавать налоговую декларацию один раз в год и заполнять КУДиР.

КУДиР. В книгу учета доходов и расходов записывают все операции, чтобы потом рассчитать налог по УСН. На УСН «Доходы» в КУДиР заносят только доходы и страховые взносы, на которые можно уменьшить налог. На УСН «Доходы минус расходы» записывают еще и расходы.

Сдавать КУДиР никуда не нужно, а налоговой ее предъявляют только при проверке.

Можно распечатать КУДиР и заполнять вручную, а можно вести в электронном виде и распечатать, если понадобится.

Если подключить онлайн-бухгалтерию Т-Банка, сервис будет вести КУДиР автоматически.

Декларация по УСН. ИП подает декларацию в налоговую раз в год, не позднее 25 апреля следующего года. Так, декларацию за 2024 год нужно сдать не позднее 25 апреля 2025 года.

На УСН «Доходы» декларацию поможет сформировать сервис «Онлайн-бухгалтерия» от Т-Бизнеса.

Отчетность за сотрудников. По сотрудникам, с которыми заключен трудовой или гражданско-правовой договор, надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера.

Давайте выясним, какая упрощенка самая любимая у наших читателей! Напишите, у вас «Доходы» или «Доходы минус расходы»?

Здравствуйте.

Мы очень рады, что вам у нас нравится. Спасибо вам за теплые слова 😊

Здравствуйте! Подскажите, при оплате 1% сбора при оьорете больше 300000 ( ИП на УСН) нужно просто пополнить ЕНС и подать вовремя декларацию за 2022 год. Или уведомление по этому вида платежа тоже нужно бедет отправить?

Классная статья, но все же осталось пара вопросов:

1) получается, что в случае если ИП использует систему налогообложения УСН Доходы 6%, то в 2023 году, при поквартальных взносах на сумму 11460,5 руб, можно по сути избежать оплату авансовых платежей в течение года на общую сумму до 45842 ₽, что соответствует доходу 45842 / 0,06 = 764033,33 ₽ ?

2) если ИП не успел сделать часть страхового взноса на сумму 11460,5 руб до 31 марта, но еще не наступил срок авансового платежка за 1й квартал — каким образом следует поступить ИП для уменьшение авансового платежа на часть страхового взноса за 1й квартал?

Здравствуйте.

1) да, можно избежать

2) если взносы не успели заплатить до конца 1 квартала, то аванс за 1 квартал уменьшить уже не получится, надо платить полную сумму. По итогам года у ИП будет переплата, которую можно будет вернуть по заявлению или зачесть в счет будущих платежей. Подробный расчет есть здесь

https://secrets.tinkoff.ru/voprosy-otvety/vznosy-na-usn-dohody/

Как избежать по 1 вопросу, не поняла, объясните пожалуйста

Об этом мы подробно рассказали в этой же статье в разделе «Когда платить налоги и взносы».

Отличная статья, но тоже есть вопросы:

1) в налоговой указано, что авансовый платеж за квартал платиться не позднее 25 календарных дней со дня о**********ния отчетного периода — почему тогда 28, а не 25 числа следующего месяца, указанные в таблице в статье?

2) когда уплачиваются ФСВ и налог 6% за последний квартал? Октябрь-ноябрь-декабрь.

3) применяется ли налоговый вычет для дополнительных взносов (свыше 300т.р. в год) или можно ли получить налоговый вычет за дополнительные взносы?

Здравствуйте.

Приведите, пожалуйста, источник, где написано про 25 число месяца. На сайте налоговой информация про 28 число

https://www.nalog.gov.ru/rn77/taxation/taxes/usn/

Фиксированные взносы платят до 31 декабря текущего года. Налог за 4 квартал не платят, платят налог по итогам года — до 28 апреля

По третьему вопросу, да, применяется. Подробнее про взносы можно ознакомиться по ссылке

https://secrets.tinkoff.ru/biznes-s-nulya/vznosy-300000/

То что налоги нужно платить 4 раза в год — понятно. Но не написано как это делать. Требуемая сумма сама рассчитается в ЕНС? Или как-то нужно уведо********** налоговую для расчета необходимой суммы

Здравствуйте.

Налог нужно рассчитывать самостоятельно и подавать в налоговую уведомление о сумме. Налоговая будет списывать деньги с ЕНС на основе уведомления. Подробно о работе на ЕНП можно прочитать

здесь — https://secrets.tinkoff.ru/buhgalteriya/enp/

.

Если ИП закрывается в середине года, все равно фиксированный страховой взнос выплачивается в полном размере или делается перерасчёт ?

Здравствуйте.

Если ИП закрываете в середине года, то страховые взносы пересчитывают пропорционально отработанному времени. Сумму можно посчитать здесь

https://www.nalog.gov.ru/rn77/service/ops/

И ещё такой вопрос , УСН Доходы-расходы, это 15%начисляются на разницу? Хочу открыть ИП, наценка не большая, не могу понять какой тип выбрать 6 или 15%

Здравствуйте.

Да, 15% на разницу между доходами и расходами. Главное, чтобы расходы были документально подтверждены. Подробно про выбор УСН можно почитать здесь

https://secrets.tinkoff.ru/biznes-s-nulya/usn/

Какая-то непонятная магия — “У ИП есть льготы — по УСН «Доходы» можно уменьшать налог на уплаченные страховые взносы. Для этого надо разделить сумму фиксированных взносов на четыре части и перечислять ее четыре раза в год до конца квартала.“

А если я сразу всю сумму заплачу один раз, то я не смогу уменьшить налог?

Почему обязательно 4 раза нужно платить?

Здравствуйте.

Уточним детали и позже вернемся с ответом.

Да, можете. Просто многим удобнее уменьшать налог равномерными частями в течение года.

Подробно рассказали, почему выгодно платить поквартально в статье —

https://secrets.tinkoff.ru/voprosy-otvety/vznosy-na-usn-dohody/

Здравствуйте. А если ип открыть в конце года , то единый взнос ( страховой, пенсионный) нужно оплатить полностью??

Здравствуйте.

В таком случае сумма страховых взносов рассчитывается пропорционально отработанным месяцам. Рассчитать сумму страховых взносов, подлежащих уплате за расчетный период, можно с помощь

калькулятора — https://www.nalog.gov.ru/rn77/service/ops/

. Более подробную информацию об оплате страховых взносов можно прочитать на

сайте — https://www.nalog.gov.ru/rn77/ip/in_premip/

налоговой.

Екатерина, расчитывается пропорционально дням со дня открытия ип

Здравствуйте! Подскажите, пожалуйста, если у меня ИП, УСН 6%, патент. Могу ли я сразу оплатить страховые взносы на год вперед, после этого составить заявление на уменьшение патента, после этого оплатить оставшуюся сумму по патенту? Или сейчас другие условия для уменьшения? Я не являюсь вашим клиентом, но у вас самые понятные объяснения. Онлайн бухгалтерия вашего банка за отдельную плату?

Здравствуйте.

Да. Вы можете уплатить страховые взносы сразу за год и уменьшить налог на ПСН на эту сумму.

Чтобы уменьшить патент на взносы, нужно подать уведомление об уменьшении суммы налога. Это можно сделать в любое время, но лучше до оплаты патента.

ИП без работников может уменьшать стоимость патентов до 100%, а ИП с работниками — максимум на 50%.

Нашим клиентам доступна онлайн-бухгалтерия бесплатно. Сейчас ее могут подключить:

- ИП на УСН «Доходы» без сотрудников;

- ИП и ООО на АУСН «Доходы» и «Доходы минус расходы» без сотрудников.

спасибо большое!

Елена, вы можете и без оплаты страховых взносов написать заявление на зачёт в счёт уплаты патента

Доходы.

Здравствуйте. Ип открыли в середине октября, но уже пришло уведомление на оплату. Что это? Год ещё не кончился

Здравствуйте! Подскажите пожалуйста, как то надо отчитываться за уменьшение суммы УСН за счет страховых взносов? Например, я оплатила 12000 страховых, налог УСН у меня 6000. Я получается налог не плачу. Как отчитаться за это? Нужно ли какое заявление — уведомление ?

Инна, здравствуйте.

Дополнительно документы подавать не нужно. Уплаченные взносы вы потом укажете в декларации по УСН. Сдать ее нужно до 25 апреля следующего года.

Доходы. Прибыль за 2023 период с го октября по 31 декабря 219850. Оплачены стразовые взносы 15527.13. Не понятно при расчете на калькуляторе оплаты взносов за себя сумма 11460 до 9 января 2024? это авансовый платеж или что? как считает калькулятор с чего взялась такая сумма и срок до 9го января?

Мария, если вы считаете в нашем калькуляторе — то он показывает взносы, которые нужно оплатить по закону. Он не учитывает суммы, которые вы уже оплачивали.

Чтобы рассчитать 1% взносов, в калькулятор нужно вводить не прибыль, а выручку.

Срок до 9 января — корректный, так как крайний срок уплаты фиксированных взносов (1 декабря) выпадает в этом году на выходной. А если срок выпадает на выходной, он переносится на следующий ближайший рабочий день.

Эксперт, , не пропечатались даты по которым хотела уточнить. Открыла ип в сентябре 2023. Прибыль за 2023 период с 1 го октября по 31 декабря 219850. Оплачены страховые взносы 15527.13 (середина декабря 2023 г). Не понятно при расчете на калькуляторе оплаты взносов за себя сумма 11460 до 9 января 2024? это авансовый платеж или что? как считает калькулятор с чего взялась такая сумма и срок до 9го января? Налоговая эти взносы спишет ТОЛЬКО 9 го января? С единого счета. верно?

Мария, здравствуйте. Все уточним, позже вернемся к вам.

Уточните, пожалуйста, какие даты вводили в калькуляторе? Начальная дата — это дата открытия ИП. Если ввели все верно, то должна отображаться корректная сумма.

Налоговая спишет взносы 9 января, так как крайний срок уплаты взносов (31 декабря) выпал на выходной. По этой причине срок переносится на ближайший рабочий день — 9 января 2024 года.

Алексей.Доходы,-при ней чувствуешь себя уверенней и меньше «ежишься» от Налоговой.

Здравствуйте. Вы пишете, что на 1% можно уменьшить 2024г, но ведь у него срок уплаты 1 июля 2025 и если читать закон буквально, то подлежит уменьшению по сроку уплаты. А поскольку уплаты, соответственно 2025г. Значит уменьшить можем только в 2025г. Или объясните, пожалуйста, что вы имели в виду

Ольга, здравствуйте. В 2024 году уменьшают налог за счет 1% взносов, которые считают за 2023 год.

Доходы

Здравствуйте.

В 2023 ИП было на УСН «Доходы минус расходы» , но в конце года перешли на УСН «Доходы». По какой упрощенке мне нужно будет сдавать декларацию за 2023 год?

Евгений, добрый день! В 2023 году вы применяли УСН «Доходы минус расходы», значит и декларацию сдаете по этой же упрощенке.

Здравствуйте. Подскажите, пожалуйста. Если ИП на УСН не успел сделать часть страхового взноса на сумму 12 375 руб до 31 марта, но еще не наступил срок авансового платежа за 1й квартал — каким образом следует поступить ИП для уменьшение авансового платежа на часть страхового взноса за 1й квартал?

oksgip, добрый день! В 2024 году можно уменьшать налог на сумму взносов, независимо от того, уплатили их или нет. Главное — внести полную сумму взносов до конца года. Подробнее рассказали тут https://secrets.tinkoff.ru/biznes-s-nulya/usn/#8

Здравствуйте, Подскажите пожалуйста, Я открыла ИП в конце февраля, в начале апреля оплатила страховой взнос за 1 квартал, сам налог за 1 квартал составил о руб, Мне нужно подавать декларацию в 25 году или до конца апреля? или только уведомление об оплате налога отправить, работаю с вашим сервисом тинькофф

А существует какой-нибудь онлайн-тест, чтобы попробовать заполнить декларацию?

Спасибо Тинькофф. Наконец-то нашла статью где все четко, кратко , по делу . Благодаря вам рассчитала и уплатила . Спасибо Тинькофф. Вы лучшие!!!!

Эльмира, спасибо за комментарий! <3

Обожаю Тиньков, за то, что все четко, понятно и доступно, это лучшая статья для начинающих! Практически все делаю с телефона, очень удобные приложения, дистанционно, по воле судьбы, в марте 2023 за 3 дня открыла ИП, всю документацию и оборудование (эквайринг) для магазина доставили оперативно, ведется онлайн бухучет, сделали КЭП, просто топ уровень обслуживания! Молодцы! Я не заказной писатель отзывов, а просто счастливый читатель статьи и клиент Тинькова, загуглите! Спасибо Вам, ребята, вы профессионалы, у которых другим банкам стоит поучиться.