ИП могут использовать самозанятость как налоговый режим и экономить на налогах. Разбираемся, какие есть ограничения для перехода, как правильно оформить уведомление о смене налогового режима и как вести учет на НПД.

УСН в 2025 году

Обратите внимание, с 2025 года упрощенка принципиально меняется в связи с налоговой реформой. Глобальных изменений несколько: отменяют повышенные ставки, а бизнес на УСН с доходом свыше 60 000 000 ₽ будет платить НДС.

Все изменения подробно разобрали в отдельной статье.

Какие ИП могут перейти на НПД

НПД — налог на профессиональный доход, экспериментальный налоговый режим для самозанятых. Действует по всей России. Его могут применять и ИП.

ИП может перейти на НПД в любой момент, но есть ограничения. Вот что нельзя ИП на НПД:

- Нанимать сотрудников по трудовым договорам.

- Получать доход более 2,4 млн рублей в год.

- Заниматься запрещенными для НПД видами деятельности.

- Работать по трудовому договору как обычный человек и сотрудничать как ИП с одним и тем же работодателем или в течение двух лет после увольнения.

- Совмещать с другими режимами — ОСН, УСН или патентом.

❌ Нанимать сотрудников по трудовому договору. Если у вас есть сотрудники в штате, придется их уволить, чтобы перейти на НПД. Предприниматель на НПД может нанимать только подрядчиков-физлиц по договору ГПХ на разовую работу или работать с самозанятыми либо другими ИП.

❌ Получать доход более 2,4 млн рублей в год. Как только доход ИП превысит 2,4 млн рублей, применять НПД нельзя. В этом случае в течение 20 календарных дней надо подать уведомление о переходе обратно на упрощенку.

Важно не пропустить этот срок: если не подать уведомление, ИП автоматически переведут на ОСН. На ОСН сложная бухгалтерия: придется сдавать декларацию по НДС и 3-НДФЛ. Нужно платить НДФЛ с прибыли и работать с НДС.

❌ Заниматься запрещенными для НПД видами деятельности. ИП на НПД не может:

- Перепродавать товары чужого производства. Можно продавать только свои товары, самому выполнять работы или оказывать услуги. Например, если ИП покупает кожгалантерею и перепродает на маркетплейсах, НПД использовать нельзя. Но если он покупает кожу и шьет кошельки сам — можно.

- Производить и продавать подакцизные товары, например, домашнее вино.

- Добывать и продавать полезные ископаемые, например, песок или щебень.

- Сдавать в аренду нежилые помещения, жилые — можно.

- Оказывать посреднические услуги. Например, предприниматель для компании «А» приобретает товары у компании «Б» и получает за это вознаграждение.

- Доставлять чужие товары и принимать деньги у покупателей. Правда, есть исключение: если продавец даст ИП онлайн-кассу для выдачи чеков покупателям, работать курьером можно.

❌ Работать по трудовому договору как физлицо и сотрудничать как ИП на НПД с одним и тем же работодателем. Нельзя быть поваром по трудовому договору и делать сайт в этой же компании как ИП.

Если налоговая обнаружит нарушение, работодателю придется заплатить со всех выплат ИП страховые взносы и НДФЛ. В общем, приятного мало — вряд ли работодатель вспомнит этого исполнителя добрым словом.

Если работали в компании по трудовому договору и уволились, то продолжить работу как ИП на НПД на эту же фирму можно только через два года. Это ограничение ввели, чтобы работодатели не переводили своих сотрудников на НПД ради экономии на НДФЛ и взносах.

❌ Использовать другие налоговые режимы. НПД нельзя совмещать с другими налоговыми режимами.

У ИП два вида деятельности: он печет торты на заказ и проводит кулинарные мастер-классы. Продажей тортов занимается на УСН «Доходы минус расходы». По мастер-классам думает перейти на НПД. Но нельзя перейти на НПД и остаться на УСН по выпечке тортов — придется выбирать между УСН и НПД.

НПД хорошо подходит для бизнеса, который связан с услугами, работами или производством, не требующим больших затрат. Например, возить грузы на своем автомобиле, писать код для мобильных приложений, делать массаж или косметические процедуры на дому, продавать мебель, сделанную своими руками, снимать фото и видео на заказ и так далее.

Чек-лист «В чем разница между самозанятым, ИП на НПД и ИП на УСН»

Сравнили самозанятость и ИП в кратком чек-листе. Его можно скачать и распечатать, чтобы ничего не упустить при открытии бизнеса.

Плюсы и минусы перехода на НПД

На НПД простой учет операций и никакой отчетности. ИП на НПД платят меньше налогов, но при этом у них больше ограничений.

Плюсы

- Ниже ставка налога при работе с физлицами без статуса ИП — 4%, с юрлицами и ИП — 6%. За счет налогового вычета в первое время налоговая ставка даже ниже: 3% и 4% соответственно.

- Не надо платить обязательные страховые взносы, есть только добровольные.

- Не надо вести книгу учета доходов и расходов — КУДиР — и сдавать декларацию.

- Если дохода нет, можно вообще ничего не платить.

- Можно снять с учета и не использовать онлайн-кассу.

Минусы

- Нельзя нанимать сотрудников по трудовому договору, если они есть — придется их уволить.

- Ограничение по доходу — 2,4 млн рублей в год.

- Если захотите платить пенсионные страховые взносы добровольно, уменьшить налог, как при УСН, не получится.

- Без добровольных страховых взносов не идет пенсионный стаж.

- Нельзя совмещать с другими налоговыми режимами.

- Можно продавать только свои товары, работы или услуги.

Когда ИП выгодно перейти на НПД

На НПД выгодно работать, если снизились доходы и нет сотрудников. Если выручки нет — платить государству вообще не нужно.

Разберем пример, когда ИП выгодно перейти на НПД.

ИП организовывает праздники и торжества для частных лиц, зарегистрирован в Москве. Работает на УСН «Доходы».

Раньше предприниматель зарабатывал 500 000 ₽ в месяц, работали три сотрудника. Сейчас заказывают только небольшие семейные мероприятия — доходы упали, сотрудников пришлось уволить.

Ежемесячный доход сейчас — 100 000 ₽ в месяц, или 1 200 000 ₽ в год. Посчитаем, стоит ли ему переходить на НПД.

С такими доходами ИП выгоднее работать на НПД. Так он сократит расходы на обязательные платежи, ему не надо будет сдавать декларацию и вести КУДиР. Перейти на НПД можно в любой день года.

Как ИП перейти на налог для самозанятых — НПД

Рассмотрим пошагово, как это сделать.

Шаг 1: уплатить страховые взносы. Перед переходом на НПД желательно перечислить в бюджет фиксированные взносы за период с 1 января по день смены налогового режима. Так проще не запутаться в расчетах после начала работы на НПД.

Предприниматель решил перейти на НПД 30 ноября 2024 года. ИП платит страховые взносы за 2024 год пропорционально отработанным дням. За 2024 год ИП должен заплатить всего 49 500 ₽ страховых взносов. За первые три квартала ИП уже перевел в бюджет 30 600 ₽ авансом. Значит, за 60 дней 4-го квартала осталось: 49 500 × 60 / 365 дней = 8137 ₽.

Если доходы ко дню перехода превысили 300 000 ₽, надо посчитать 1% от величины превышения и добавить эту сумму в расчеты.

Удобнее сумму страховых взносов не считать вручную, а узнать в калькуляторе.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

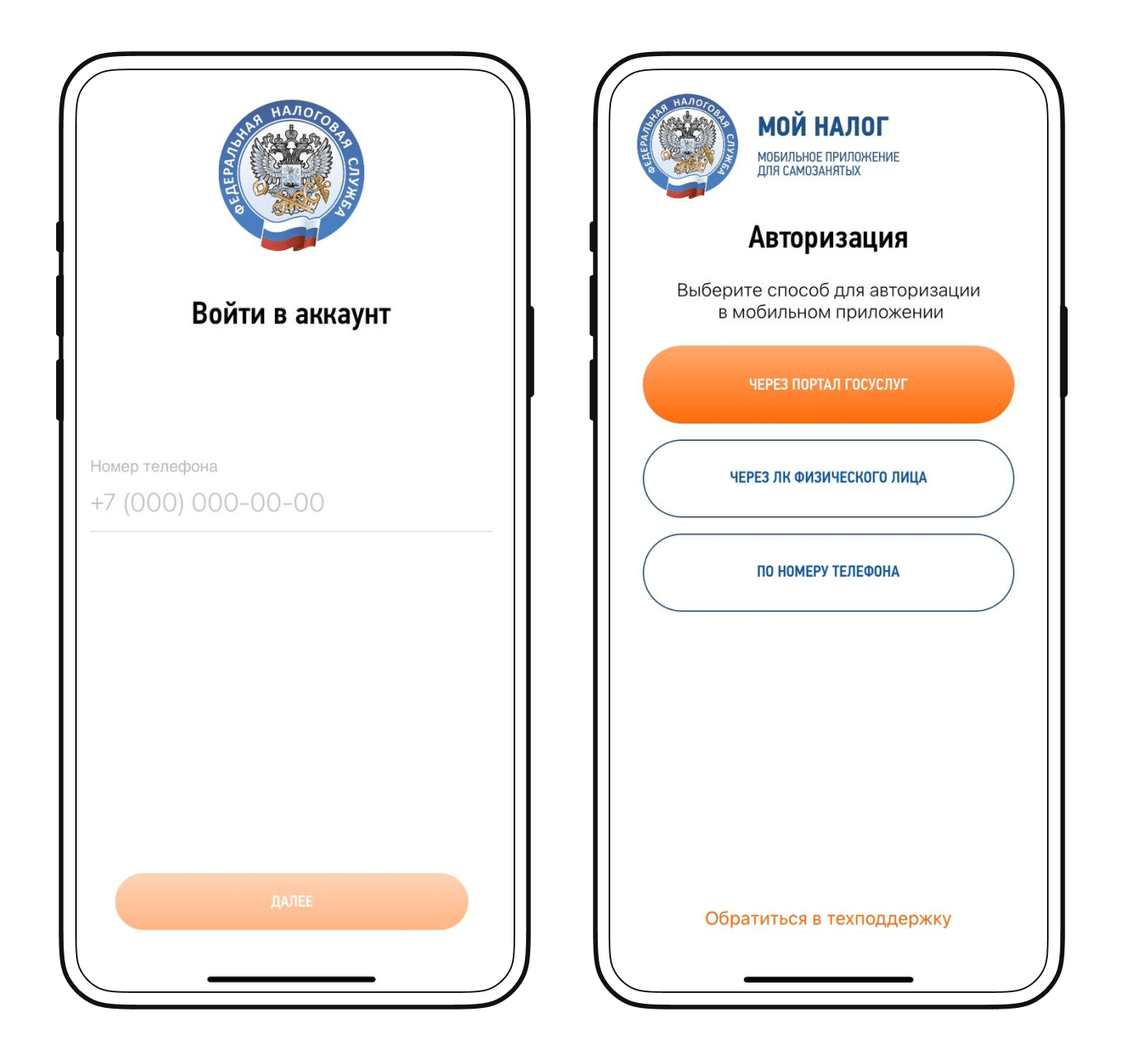

Шаг 2: зарегистрироваться в сервисе «Мой налог». Для этого нужен только номер телефона. Можно зарегистрироваться тремя способами:

- В мобильном приложении «Мой налог» для смартфонов и планшетов. Если нет регистрации на Госуслугах, надо будет ввести паспортные данные и сфотографироваться.

- В личном кабинете на сайте налоговой службы или на Госуслугах.

- Через банк, который участвует в эксперименте. В Т-Банке это можно сделать в личном профиле или через чат-бот.

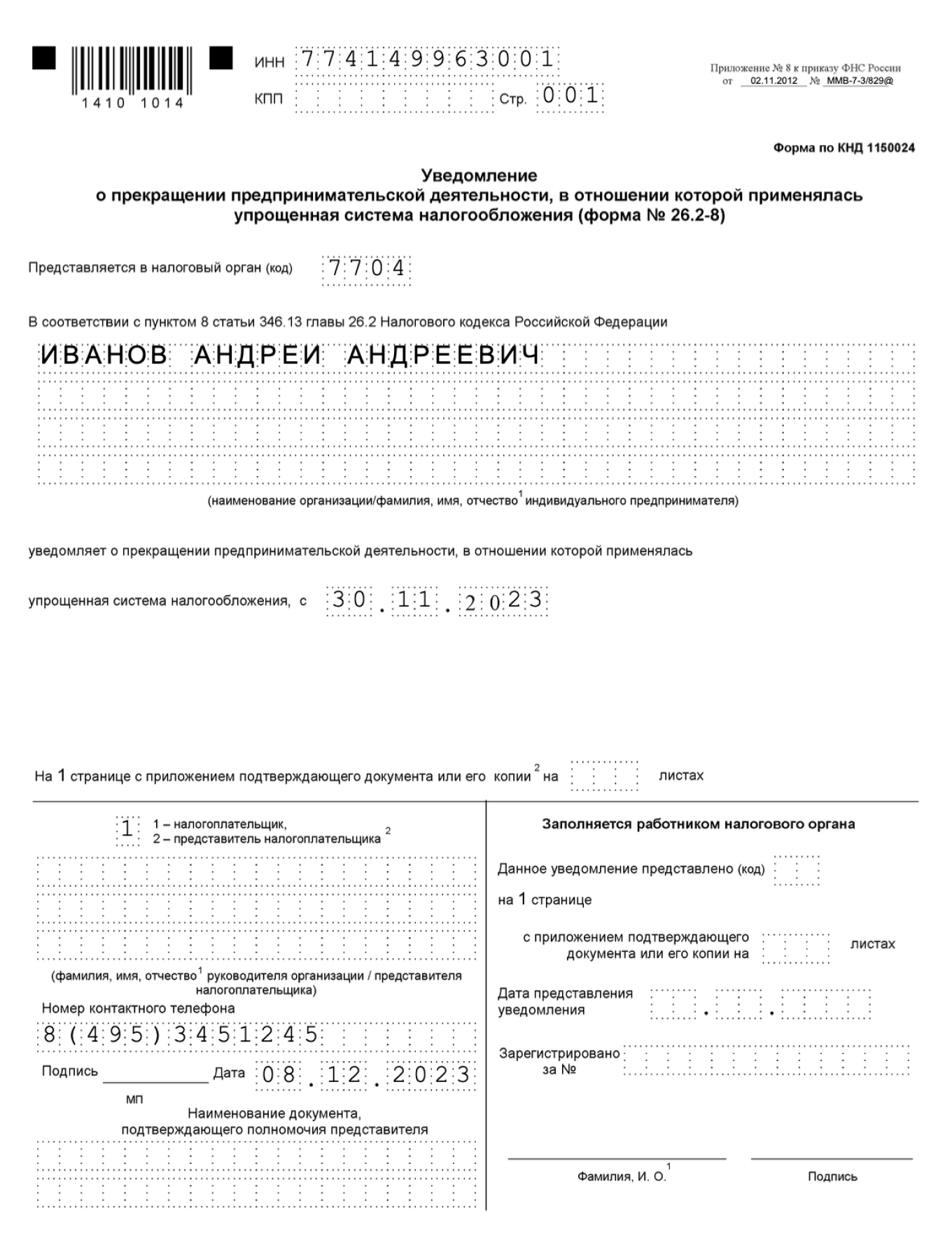

Шаг 3: отправить в налоговую уведомление об отказе от УСН. В течение месяца с даты постановки на учет как ИП на НПД нужно отправить в налоговую уведомление об отказе от прежнего режима. Потребуется заполнить форму 26.2-8.

Подать уведомление можно:

- Лично в налоговой.

- Заказным письмом с описью по почте.

Если не направить документы по истечении месяца с даты перехода, регистрация ИП на НПД аннулируется. ИП останется на УСН.

Шаг 4: сдать декларацию и заплатить налог по УСН за текущий год. В декларации укажите общий доход, а если работаете на УСН «Доходы минус расходы» — и расход по всем видам деятельности с 1 января до перехода на НПД.

Налог по УСН за год, в котором ИП переходит на НПД, нужно заплатить не позднее 28-го числа месяца, следующего за месяцем, когда он зарегистрировался в качестве плательщика НПД.

Декларацию по УСН надо сдать в обычный срок — не позднее 25 апреля года, следующего за истекшим налоговым периодом, в котором ИП применял УСН.

В нашем примере ИП переходит на НПД 30 ноября. Чтобы рассчитать налог, ему нужно поступления за 4‑й квартал до даты перехода умножить на свою налоговую ставку: 200 000 × 6% = 12 000 ₽. Потом уменьшить налог на страховые взносы, мы их уже посчитали — 7536 ₽. Останется доплатить разницу: 12 000 ₽ − 7536 ₽ = 4464 ₽.

Предприниматель перешел на НПД 30 ноября 2023 года, декларацию надо сдать не позже 25 апреля 2024 года.

Декларацию можно переслать по почте с описью, лично принести в налоговую или отправить через личный кабинет на сайте налоговой службы, заверив квалифицированной электронной подписью.

Как ИП вести учет на НПД

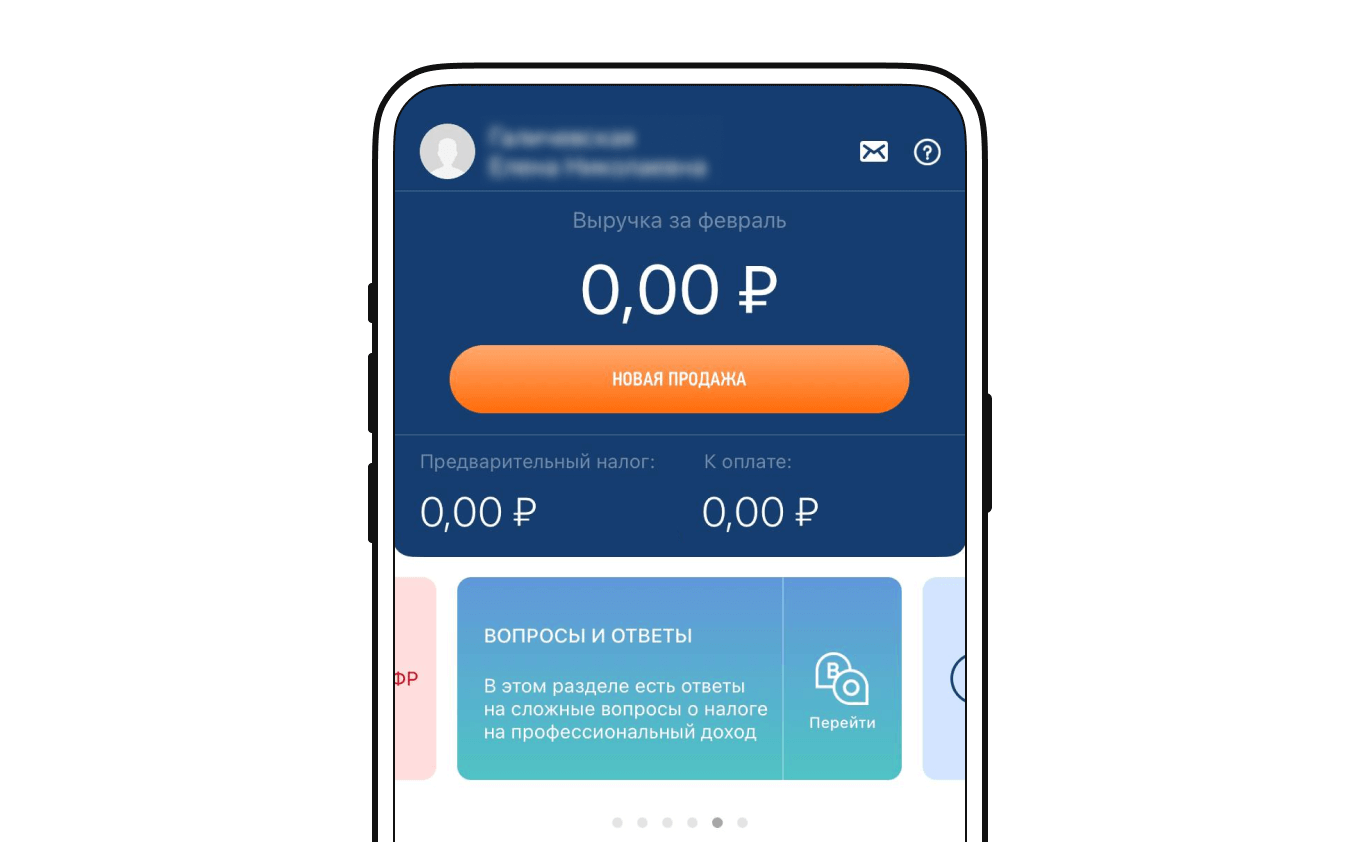

ИП может дальше получать деньги на свой расчетный счет, но теперь учет надо вести в приложении «Мой налог». Если пользуетесь услугами бухгалтера на аутсорсе, не забудьте предупредить его о смене налогового режима.

Если у ИП подключен интернет-эквайринг или торговый эквайринг, ничего перенастраивать не нужно.

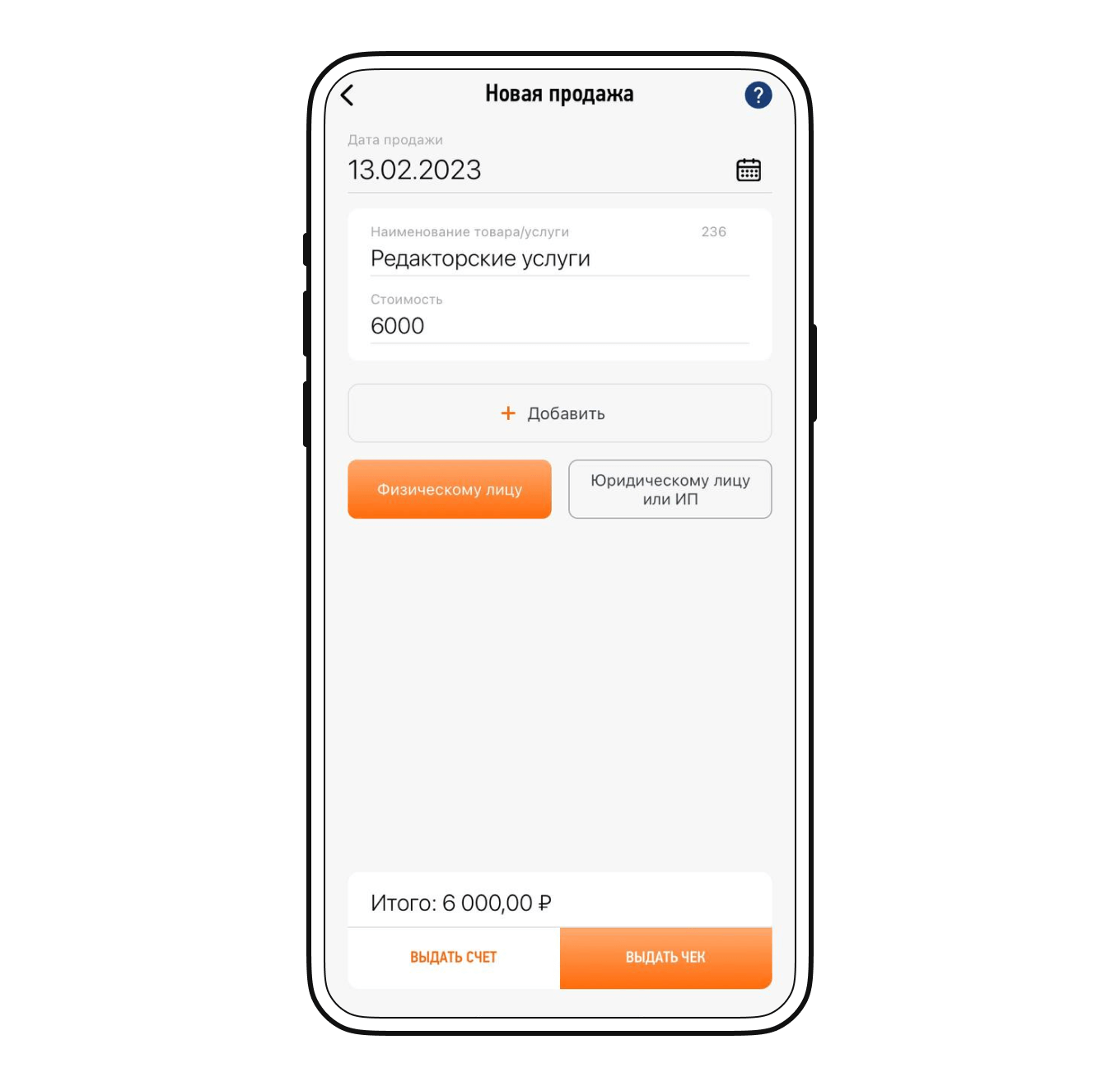

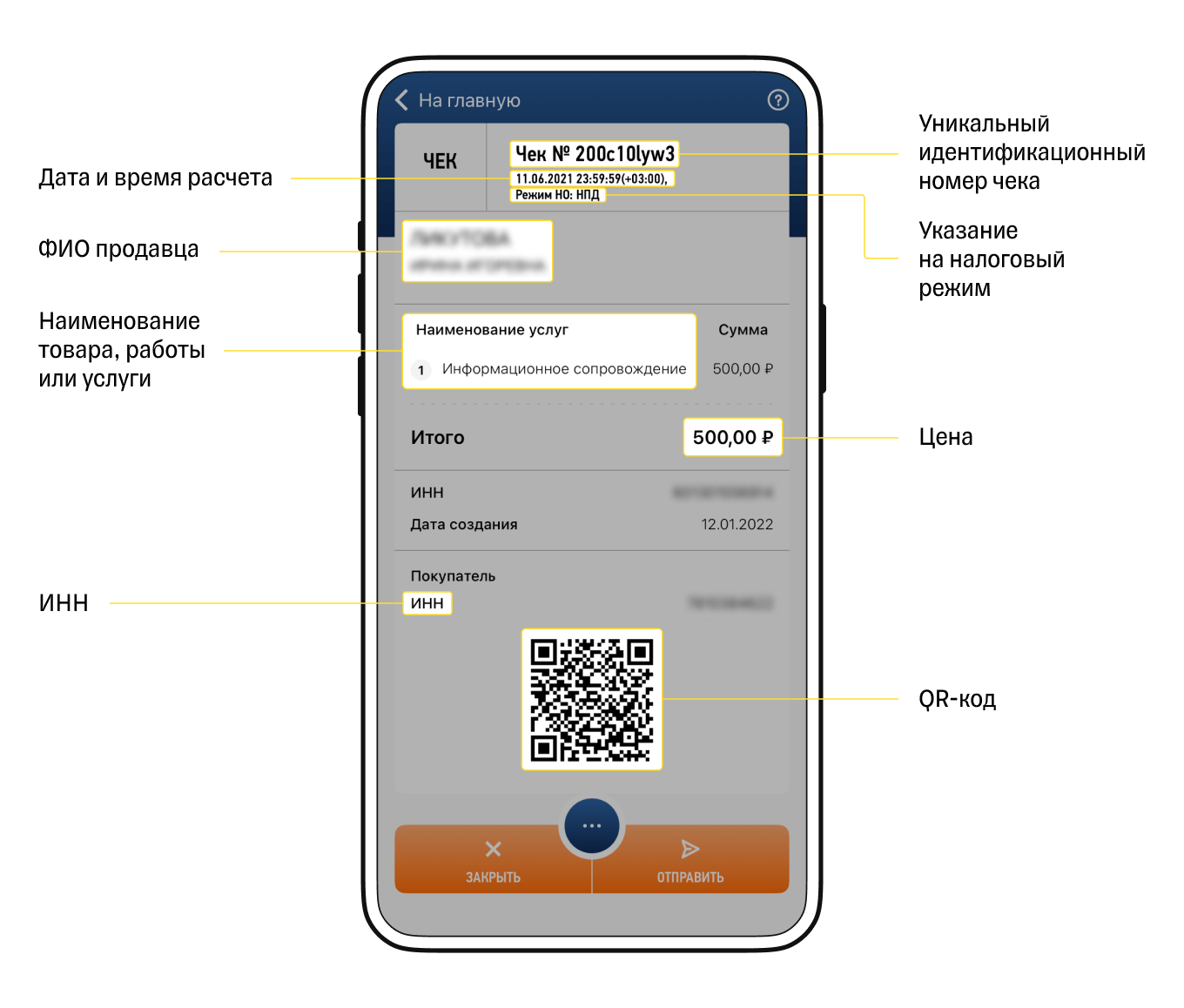

Вносить все платежи и пробивать чеки. Если ИП использовал онлайн-кассу, ее можно снять с учета. Все платежи, которые вы получаете как ИП, придется заносить вручную во вкладке «Новая продажа» в мобильном приложении «Мой налог» или личном кабинете на сайте налоговой службы. Выручка может прийти на расчетный счет или наличными. А еще ИП на НПД может получать доход и на личную карту, если это не запрещено договором обслуживания счета. Нужно уточнить в банке.

Дальше выберите, от кого пришли деньги, от физлица без статуса ИП или юридического лица либо ИП, и введите сумму платежа. Теперь нажмите «Выдать чек» — приложение сформирует чек.

Внести выручку в приложение или личный кабинет нужно датой зачисления на счет или получения наличных. Если внесли выручку задним числом, укажите реальную дату расчетов. Налог заплатите в следующем месяце.

Бывает, предприниматель выполнил работу, подписал с заказчиком акт, но деньги задерживаются. Провести платеж надо будет в дату, когда деньги придут.

Отдавать чеки клиентам. Предприниматели на НПД должны передавать чеки покупателю. Это можно сделать по телефону, имейлу, в мессенджерах, через QR-код. Можно распечатать и отдать лично в руки или отправить почтой.

При оплате наличными передать чек нужно в момент расчета, а при безналичной оплате — до 9-го числа следующего месяца. На практике контрагенты — компании и ИП — ждать так долго не хотят и прописывают в договорах с самозанятыми, что те предоставляют чеки не позднее следующего дня после оплаты.

Штрафа за непередачу чека не установлено. То есть если ИП внес доход в приложение «Мой налог», но чек заказчику не отправил, то налоговая ничего ему не сделает.

Однако если заказчик самозанятого ИП — организация либо другой ИП, то санкции за непередачу чека обычно прописывают в договоре. Ведь контрагент рискует доначислением НДФЛ и взносов, а также невозможностью включить выплату самозанятому в налоговые расходы.

При ошибке или возврате денег за товар, работы или услуги чек можно аннулировать, но надо указать причину. Бывает, сделку заключили при УСН, а деньги пришли при НПД. Тогда ИП должен выдать заказчику чек и заплатить НПД.

Раз в месяц платить налог. На НПД налог самому считать не нужно. Каждый месяц до 12-го числа в приложении «Мой налог» приходит сообщение с суммой налога за месяц. Уплатить его надо до 28-го числа.

Сделать это можно:

- В самом приложении.

- В мобильном приложении банка.

- Через портал госуслуг.

- Передать поручение банку автоматически управлять платежами.

Использовать налоговый вычет. По закону каждый, кто переходит на НПД, имеет право на вычет в 10 000 ₽, чтобы снизить налог. Каждый платеж будет уменьшаться автоматически на 1% с доходов от физических лиц без статуса ИП и на 2% с доходов от организаций и ИП, пока не закончится налоговый вычет.

Алгоритм перехода с УСН на НПД

- Чтобы не запутаться в расчетах после начала работы на НПД, можно до даты перехода уплатить фиксированные и дополнительные страховые взносы. Но это необязательно, это можно сделать и позже. Главное — уплатить взносы в положенный срок.

- Снять с учета онлайн-кассу, если она есть.

- Зарегистрироваться в приложении «Мой налог».

- В течение месяца с момента регистрации на НПД отправить в налоговую уведомление об отказе от УСН.

- Заплатить налог по УСН за год, в котором ИП переходит на НПД. Это нужно сделать не позднее 28-го числа месяца, следующего за месяцем, когда ИП зарегистрировался в качестве плательщика НПД.

- Сдать в налоговую декларацию по УСН не позднее 25 апреля года, следующего за годом, в котором ИП применял УСН.

Расскажите, почему решили перейти на НПД? Что не так с упрощенкой?

Сергей, если Вы перейдете на «самозанятость» с 1 октября 2024 г., то у Вас фиксированные взносы должны быть уплачены с 01.01.2024 по 30.09.2024 г., а если например: с 5 октября, то взносы уплачиваются по 04.10.2024 г. Все просто)

Не в течение месяца с момента регистрации на НПД отправить в налоговую уведомление об отказе от УСН, а 15 дней.

Спасибо

Оксана, п. 4 ст. 15 Закона:

«4. Индивидуальный предприниматель обязан в течение одного месяца со дня постановки на учет в качестве налогоплательщика направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения упрощенной системы налогообложения...»

Но в течение года разве можно перейти с УСН на НПД?

Здравствуйте.

Да, перейти на НПД можно в любой день года. Однако в течение месяца со дня постановки на учет в качестве самозанятого нужно направить в налоговую уведомление о прекращении применения УСН.

Чем можете обосновать свой ответ? Статья какого Закона разрешает это сделать?

Об этом гласит Закон 422-ФЗ от 27.11.2018 г., а именно части 3, 4 статьи 15.

Добрый день, спасибо. Только в статье не указано, что перейти можно в любой момент в течение года. Меня налоговая кошмарит, говорит, что только с начала года. Что посоветуете делать?

То о чем вам сказали в налоговой применимо к ситуации обратно вашей. Поясним: перейти с НПД на УСН возможно в течение 30 дней с момента регистрации в ФНС. Если на НПД вы проработали более 1 месяца, то переход на УСН возможен только с начала нового налогового периода — то есть с 1 января.

Вы же уточняете о том, как перейти с УСН на НПД. Здесь конкретных сроков нет. Об этом говорит Закон 422-ФЗ, а также Письмо налоговой СД-4-3/25577@ от 6.12.2018 (Подробнее в источнике —

https://www.nalog.gov.ru/rn77/news/activities_fts/9425554/

).

Поэтому, если вы приняли решение применять НПД и зарегистрировались как самозанятый, следует помнить, что совместить этот режим с УСН не получится. Нужно будет в течение месяца со дня постановки на учет в качестве самозанятого уведомить ФНС о прекращении применения УСН.

И последний, контрольный выстрел. У меня вот такая ситуация. Я был на НПД больше года. Решил расширить деятельность, купил интернет-магазин и оптовый магазин детской одежды. Подал заявление о переходе на УСН с 1 января 2022. Но в течение 3 месяцев мне не удалось найти клиентов-покупателей. И я решил прекратить эту деятельность. Подал 25 апреля уведомление вместе с декларацией за 1 кв 22. Так они теперь требуют ещё декларацию по НДС. На НПД вы не имеете права перейти в течение года. А в ЛК налоговой все гладко прошло, система сменила налоговый режим с усн на НПД.

Действительно ситуация непростая. Рекомендуем уточнить детали в налоговой, так как здесь комментариев по действиям ФНС не дадим.

Эксперт, здравствуйте, а статус ип сохраниться в таком случае?

Суанда, добрый день! Алгоритм описан в 4 шаге.

Здравствуйте. Конкретно на какой адрес нужно посылать

уведомление об отказе от УСН и декларацию?

Здравствуйте!

У каждого предпринимателя своя налоговая по месту прописки, поэтому адреса будут разные.

Лана, форма по кнд 1150024 в свою налоговую

А что происходит со счетом для бизнеса в Тинькофф Банке при переходе на НПД?

1. В приложении «Мой налог» указывается текущий расчетный счет или нужно указывать другой?

2. Абонплата за ведение счета будет продолжать списываться?

Важные с точки зрения именно банковского обслуживания вещи остались не раскрытыми.

Здравствуйте.

При переходе на НПД расчетный счет закрывать не обязательно: вы можете продолжить работу с прежними реквизитами, условия обслуживания счета тоже не изменятся. При этом счет можно привязать в веб-кабинете «Мой налог» в разделе «Настройки» — «Платежная информация»-«Получение средств». А в мобильном приложении в разделе «Платежи»-«Получение средств».

Плату списываем согласно вашему тарифу. Если у вас «Простой», то при отсутствии операций комиссию не берем. На других тарифах плату списываем ежемесячно, даже если не было движений по счету. Если временно нет поступлений или не ведете бизнес, лучше перейти на тариф «Простой» для экономии.

Михаил, в моем банке ответили что можно продолжить пользоваться

Такой вопрос. У меня ИП. УСН. Я в качестве эксперимента зарегистрировался на госуслугах как самозанятый. Факт того, что ИП переходит на НПД не учел.

НПД мне не нужен на ИП.

Вопрос. Я правильно понимаю, что если я не уведомлю в течении месяца налоговую о переходе, у меня ничего не изменится. Никаких телодвижений совершать не нужно, чтобы остаться на УСН?

Здравствуйте.

В случае если вы не направите уведомление в налоговую, постановка вас на учет в качестве налогоплательщика НПД аннулируется в соответствии части 5 статьи 15 Закона № 422-ФЗ. Подробнее с информацией можно ознакомиться на сайте налоговой

https://www.nalog.gov.ru/rn77/about_fts/about_nalog/8257807/

Здравствуйте! Перешла с ИП УСН на самозанятый НПД. В течении месяца получала доход от НПД от УСН нет, но система УСН числилась, не писала отказ от системы УСН а просто закрыла ИП оставив самозанятость. Вопрос в том, надо ли указывать в декларации пока еще числилась система УСН доходы с НПД?

Здравствуйте.

На НПД декларацию предоставлять не нужно. Учет доходов ведется автоматически в мобильном приложении «Мой налог».

Однако если вы закрыли ИП, в таком случае нужно сдать последнюю декларацию по УСН, даже если показатели в ней нулевые.

Это я поняла. Вопрос в том что я зарабатывала последний месяц как самозанятая по ндп, хотя еще ип не закрылось по усн, так мне надо будет в декларации по усн указывать этот доход?

Эксперт, да, и в декларации написать не 34 а 50. так в налоговой сказали

Если вы получали доход на счет физического лица, как самозанятый, то он будет облагаться НПД. Указывать его в закрывающей декларации не нужно.

Здравствуйте! Если просрочил время за который нужно отправить письмо от отказа Усн, то как быть дальше, чтобы перейти на НПД?

Здравствуйте.

Тогда следует еще раз зарегистрироваться и проделать все нужные шаги заново, в том числе посчитать декларацию и страховые по УСН, отправить все в налоговую. Также можно позвонить в ФНС и уточнить нюансы по вашему случаю.

Можно просто написать обращение в лк налогоплательщика налог.ру с просьбой снять вас с УСН, так как вы применяете НПД и жти сисиемы несовместимы по законодательству

Здраствуйте, нет возможности в данный момент зарегистрироваться в приложении мой налог и приехать лично в ФНС, т.к. человек находится за границей, возможно ли при помощи письма в налоговую перейти с УСН на НПД?

Здравствуйте.

Да, верно. В таком случае все документы в ФНС можно отправить почтой с описью вложения.

Здравствуйте,если ИП на УСН 19.01.2023 зарегистрировался в качестве самозанятого,в форме 26.2-8 надо указать 19.01.2023 в качестве даты прекращения предпринимательской деятельности,в отношении которой применялась УСН?И страховые взносы надо рассчитать за 18 дней ?

Здравствуйте.

Все верно. Нужно указать дату 19.01.2023 и рассчитать страховые взносы за 18 дней.

Здравствуйте, какой налоговый период (код) нужно указывать в декларации за 23 год, если перешел на НПД 20.01? код 50,51,95 или 96? Спасибо.

Здравствуйте!

Уточним этот момент, позже вернемся с ответом.

Здравствуйте.

В декларации по УСН используют код 95 — последний налоговый период при переходе на иной режим налогообложения.

Никита, 50

Здравствуйте, подскажите — сейчас у меня ИП на УСН и подключена рассрочка для клиентов, если я перейду на НПД — я все так же смогу предоставлять рассрочку своим клиентам?

Здравствуйте!

Если станете самозанятой — предоставлять рассрочку не получится, так как придется закрыть расчетный счет.

У ИП на НПД это зависит от типа товара, который продаете. При этой системе налогообложения нельзя заниматься перепродажей. Если продаете свои товары или услуги можно ничего не менять.

Для более точной информации рекомендуем обратиться к менеджеру банка, в котором подключен сервис.

Добрый день. Вы сможете предоставлять рассрочку/кредит своим ученикам на НПД. Главное оставить ИП и расчётный счет. Главное условие для работы с сервисами рассрочки: расчётный счет)

Здравствуйте, у меня ИП на УСН, без работников.Оказываю услуги ЮЛ по договору без НДС. Хочу перейти как ИП на НПД, ( реквизиты расчетный счет остаются прежними), нужно ли предупреждать контрагента о переходе на другой режим налога и можно продолжать оказывать услуги по договору, так как, существенные условия договора не изменились.

Как пенсионеру, мне надо уведомлять НС о прекращении уплаты страховых взносов на ОПС и будет ли индексироваться ежегодно пенсия, как не работающему?

Здравствуйте!

Нужно, налоговый режим прописывают в договоре. Налоговую не предупреждают.

Спасибо. А на счет ежегодной индексации пенсии, как не работающему, мне нужно обратиться в СФР, я так понял.

Здравствуйте! У меня ИП на УСН. 04.01.2023 зарегистрировался на » Мой налог» (регистрация подтверждена), 04.01.2023 отправил в ФНС уведомление о переходе на НПД через ЛК ФНС (квитанция о получении уведомления есть в ЛК ФНС ИП от 04.01.2023), налоги за 2022 заплатил, декларацию за 2022 год сдал 25.02.2023 почтой. Вопрос: надо ли мне что то сдавать и платить в ФНС за 2023 год (за период 01.01-04.01. 2023)? Деятельности до 25.02.2023не вёл ни по УСН ни по НПД. в «Мой налог» показывает мою регистрацию с 01.01.2023. Просто в квитанции ФНС выделена дата 04.01.2023.

Приветствуем!

Да, нужно оплатить страховые взносы и сдать декларацию за 4 дня 2023 года.

Добрый вечер!

Я работаю с юр. лицам, предоставляю рекламные услуги. Маркетолог.

На данный момент у меня ИП — УСН, но хочу попробовать перейти на ИП — НПД.

1) Подскажите пожалуйста, для юр. лиц с которыми я работаю, будут какие то неудобства при переходе? Или можно будет продолжать по прежнему работать и без проблем.

Или есть какие то подводные камни. И лучше у них ещё к тому же уточнять.

2) И касаемо счёта. Работаю через расчётный счёт, и выставляю каждый раз счета. Изменится ли что-нибудь в формате выставления счёта, или всё по прежнему.

Здравствуйте!

В договор с юр. лицами нужно включить, что ИП на НПД, также, как и счета.

А перевод налогового режима с ип усн на ип нпд, можно делать только в конце года на следующий год?

Перейти на НПД можно в любой день.

А это точно? Просто мне бухгалтер сказал, что смена налоговой системы делается в конце года.

Да, на НПД можно перейти в любой день, в отличие от других систем налогообложения.

Здравствуйте!

самозанятую открыла 30.08.22 на НПД, далее 06.02.2023г встала на учет ИП на УСН. Сейчас нужно перейти на ИП на НПД, остались последние дни до истечения 30 календарных дней. Продаж никаких не было.

Подскажите, нужно какую-то отчетность сдавать по УСН или что-то платить?

Какую дату писать при обращении об аннулировании уведомления о переходе на УСН (дату постановки на учет ИП)? Это одно и тоже с заявлением о прекращении применения УСН?

Заранее благодарю!

Здравствуйте.

Сдать отчетность по УСН нужно до даты перехода и оплатить страховые взносы пропорционально отработанным дням. Об этом мы рассказываем в статье.

здравствуйте! Подскажите еще пожалуйста, если самозанятый решил перейти на ИПи выбрал систему налогооблажения УСН. В этом случае самозанятый аннулируется, или только система налогооблажения НПД аннулируется?

заранее благодарю!

Здравствуйте!

Да, самозанятость аннулируется.

Здравствуйте.

Подскажите пожалуйста, я ИП на УСН, подумываю перейти на НПД.

Я продаю наборы для выращивания микрозелени, т.е. покупаю семена, взвешиваю их по нормам на каждую посадку; контейнеры для выращивания, субстрат на чем выращивать (агровата, тоже целую режу на маленькие кусочки под каждый контенер). И из этого собираю индивидуальные наборы.

Могу ли я это продавать как ИП на НПД?

Вроде бы перепродаю товар (что нельзя на НПД), а с другой сотороны я как бы его перерабатываю...(и как бы вроде уже мое производство)?

Спасибо

Здравствуйте.

Да, вы можете продавать этот товар как ИП на НПД.

Здравствуйте. Два вопроса

Откуда информация, что декларацию по УСН нужно сдать не позднее 25 апреля следующего года? Видел в других источниках, что нужно сдать до 25 числа следующего месяца.

И второй вопрос — можно ли сдать эту декларацию через nalog.ru использую квалифицированную подпись? Есть ли какие-то инструкции на этот счет. В ЛК индивидуального предпринимателя не смог найти такой опции.

Если сдавать нужно будет только через год, то видимо смогу это сделать через Тинькофф бухгалтерию, но если нужно в течение месяца, то бухгалтерия не поможет

Здравствуйте.

Индивидуальные предприниматели сдают декларацию не позднее 25 апреля года, следующего за истекшим налоговым периодом. Информацию об этом ФНС разместила на своем

сайте — https://www.nalog.gov.ru/rn77/yul/organization_pays_taxes/simplified_system/

. Сделать это можно с помощью квалифицированной электронной подписи в личном кабинете на сайте налоговой.

Не позднее 25ого числа следующего месяца декларацию УСН нужно сдавать, если налогоплательщик «закрывает» ИП. Если ИП меняет систему налогообложения с УСН на НПД, годовую декларацию УСН он подает в обычные сроки

https://www.nalog.gov.ru/rn77/yul/organization_pays_taxes/simplified_system/

Тут есть пункт Подача декларации, в нем написано среди прочего

* Организации -

не позднее 25 марта

года, следующего за истекшим налоговым периодом

* Индивидуальные предприниматели -

не позднее 25 апреля

года, следующего за истекшим налоговым периодом

* Налогоплательщик -

не позднее 25-го числа

месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

* Налогоплательщик -

не позднее 25-го числа

месяца, следующего за кварталом, в котором утрачено право применять УСН

После перехода на НПД я теряю право применять УСН. Получается по последнему пункту я должен подать декларацию

не позднее 25-го числа

месяца, следующего за кварталом, в котором утрачено право применять УСН. Разве нет? Или Налогоплательщик — это кто-то другой и меня это в принципе не касается?

Здравствуйте.

Если вы продолжаете работать как ИП, то нужно сдать декларацию не позднее 25 апреля года, следующего за истекшим налоговым периодом.

Если закроете ИП, то нужно подать декларацию не позднее 25- числа месяца, следующего за кварталом, в котором утрачено право применять УСН.

То есть в списке выше Налогоплательщик — это физ лицо, без ИП, верно?

Меня интересует именно пункт

Налогоплательщик -

не позднее 25-го числа

месяца, следующего за кварталом, в котором утрачено право применять УСН

Да, верно.

Ilya, я тоже так поняла.

Здравствуйте!

Подскажите, пожалуйста, датой перехода ИП на НПД считается регистрация в приложении «Мой налог»?

Спасибо

Здравствуйте.

Да, все верно.

Здравствуйте!

Немного запутался. В данный момент являюсь ИП с УСН. Хочу перейти в статус самозанятого не закрывая ИП. Мне нужно заполнять Форма № 26.2-8 (КНД 1150024)?

А в каком случае тогда заполняется Форма № 26.2-3 (КНД 1150002)?

Спасибо!

Здравствуйте.

Для этого надо заполнить Форму 26.2-8. Более подробно об этом мы рассказали ранее в нашей

статье — https://secrets.tinkoff.ru/documents/uvedomlenie-o-prekrashhenii-predprinimatelskoj-deyatelnosti-na-usn/

.

Олег, сначала надо на счет ЕНС положить денег. потом сдать декларацию по УСН КНД 1152017 ,если она последняя то код надо поставить не 34 а 50. Вместе с декларацией сдайте КНД 1110355, где страховые взносы поставите на уменьшение УСН. Далее налоговая автоматически начислит и спишет ваши налоги. Страховые взносы сосчитайте по дням на дату подачи декларации

Здравствуйте! Я ИП на УСН 6%, планирую перейти на ИП НПД, бизнес не пошел как предполагалось изначально, в процессе деятельности на УСН остались товарные запасы (алюминиевые профили для ремонта и строительства), смогу ли я их продать оптом (продавать мелким оптом) по БН расчету как ИП на НПД?

Здравствуйте.

Нет, так нельзя.

Здравствуйте, можете помочь, не нашла на госуслугах где подать заявку на переход с ИП на УСН на НПД

Здравствуйте.

Мы уточним информацию, позже вернемся к вам с ответом.

Здравствуйте.

Через госуслуги этого сделать нельзя. Вы можете воспользоваться сервисом «Мой налог», где можете авторизоваться через госуслуги.

Анна, прежде всего вы имеете достаточную сумму на счете ЕНС. Было бы прекрасно заказать перед закрытием в налоговой справки КНД 1114237 (1), (2), (3). и дождаться их. Прям советую. Далее надо подать декларацию КНД 1152017, а там где код налогового периода поставить 50 ( а не 34). Вместе с декларацией подайте уведомление по КНД1110355 об уменьшении на обязательные взносы. После этого можете регистрироваться на ИП на НПД в своем телефоне. Расчетный счет остается вам. Если есть ККМ то можете ее не снимать с учета пока не кончится фискальная память.

Добрый день. У меня ИП УСН, планирую перейти на НПД, буду ли я получать больничный, если в декабре 2022 г. я оплатила добровольные взносы в ФСС? Или эти взносы аннулируются?

Здравствуйте.

Выплат по больничному листу не будет.

здравствуйте, я зарегистрировалась на сайте мой налог, для того чтобы перейти с ИП на системе УСН, на ИП НПД. если я подаю заявление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения по форме N 26.2-8. я так же останусь ИП , но уже на НПД? Или мое ИП закроют?

Здравствуйте.

Уточним ваш вопрос, позже вернемся к вам с ответом.

Здравствуйте.

ИП будет на НПД.

Я нахожусь на УСН,оказываю услуги, хочу стать самозанятой, как быть с арендой помещения, которое я арендую, оно муниципальное, нужно заново перезаключать договор?Или я его теперь потеряю?И могу арендовать только у частника?

Здравствуйте.

Уточним информацию и вернемся с ответом чуть позже.

Здравствуйте.

После перехода на самозанятость необходимо перезаключить договор.

Вы и дальше можете арендовать муниципальное или государственное имущество безвозмездно или на льготных условиях. Это может быть помещение, офис, коворкинг, здание или земельный участок. При этом использовать это имущество можно только по целевому назначению, то есть для бизнеса.

Здравствуйте! Подскажите, пожалуйста, если я планирую в апреле этого года перейти с УСН на НПД с сохранением статуса ИП, страховые взносы за 2022 год, которые составляют 1% от дохода свыше 300 тыс., нужно тоже уплатить до перехода на НПД? Или по ним сохраняется срок уплаты до 3 июля?

Здравствуйте!

Страховые взносы нужно будет уплатить до перехода на НПД.

А, то есть нужно сначала по всем статьям рассчитаться. Спасибо!

Добрый день!

а подскажите, пожалуйста, вот какую ситуацию. Я ИП УСН на маркетплейсах, товар еще остался на платформе и достаточно много, но он не идет, я хочу перейти на самозанятость. Каким образом с того момента будет происходить налог на товар маркетплейсов? Это перепродажа, которая не подходит НПД. И будут ли из-за этого проблемы с переходом и оплатой? Тоесть, если товар будет распродаваться, мне нужно будет за него платить по системе УСН (надог+взносы в ПФР)?

Здравствуйте.

Нельзя переходить на самозанятость, пока торгуете на маркетплейсах. Сначала нужно продать, после этого переходить.

Здравствуйте! Как вы в итоге решили свою ситуацию? У меня аналогичная.

Здравствуйте. На данный момент я самозанятый, хочу перейти на ИП на НПД. Как правильно это сделать?

Благодарю.

Здравствуйте.

У нас есть отдельная статья на эту тему, подробнее по ссылке

https://secrets.tinkoff.ru/biznes-s-nulya/s-samozanyatosti-na-ip/

Добрый день!

Собираюсь с 01.07. перейти с УСН на НПД. За полгода мной уплачено 33000 страховых взносов. Будет ли возврат переплаченной суммы (исходя из расчета 45842*181/365=22732,6) 10267,4?

Здравствуйте.

Да, должны поступить на ЕНС после проверки декларации.

Добрый день!

И еще вопрос. Если з

а полгода деятельности ИП на УСН уплачено 33000 страховых взносов, что превышает расчетную величину взносов за 181 день деятельности, и на сумму взносов были уменьшены до нуля авансовые квартальные платежи, то в случае, если будет возврат переплаченных взносов потребуется ли доплата по авансовым платежам?

Здравствуйте.

Налоговая должна посчитать налог, потом страховые, учесть уменьшение. Если будет переплата, она отразится в ЛК, Как переплата. Она может пойти в зачет будущих налогов. Или ее можно вернуть. Нужно заполнить заявление в ЛК. И подписать КЭП. Если будет недоплата, это тоже отразится в ЛК и его надо будет оплатить.

Здравствуйте!

Хочу с ИП на ОСНО перейти с 1.09.23 на ИП на НПД — как это сделать грамотно?

Здравствуйте.

О том, как перейти на НПД с ОСНО рассказали в нашей

статье — https://secrets.tinkoff.ru/biznes-s-nulya/smena-nalogooblozheniya/#8

.

Сделал статус самозанятого , ИП к меня оформлено, как в налоговую отправить отказ от УСН на НПД

Здравствуйте.

Детали рассказали в статье, также с информацией можно ознакомиться по ссылке

https://secrets.tinkoff.ru/documents/uvedomlenie-o-prekrashhenii-predprinimatelskoj-deyatelnosti-na-usn/

Снизились доходы.

Здравствуйте. Если я подам 1 января 2024 года уведомление в ФНС, что перехожу с УСН на НПД, и зарегистрируюсь в этот же день в Мой Налог — с какого дня будет считаться, что я на новом налоговом режиме? С 1-го января?

Кроме того, если я подам все вышеперечисленное 1 января, получается, я также подаю годовую декларацию через Тинькофф Бухгалтерию (в ней нужно указывать код 95 или это неважно?), а ФНС сама спишет нужные налоги с моего Единого Налогового Счета. В целом, мой переход на НПД будет успешно завершен таким образом?

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Добрый день! Подскажите, а если я сейчас имею статус ИП на НПД, но мой доход до конца года уже должен перевалить за 2,4 млн и я подам в течении 20 дней уведомление о смене режима на УСН (полагаю он должен примениться с начала года ко мне). но весь следующий год на УСН оставаться не хочу, так как деятельность хочу немного изменить, могу ли я снова с начала года подать заявление о переходе обратно на НПД? Или ко мне будут применяться какие-то санкции, раз я выхожу за лимит? Ведь самостоятельно сменить режим с НПД на УСН я не могу, только по прохождению этого порога в доходе или с нового года.

Здравствуйте!

Уточним по вашему вопросу, позже вернемся с ответом.

Екатерина, Вы можете остаток года доработать на УСН, а после 01.01.2024 снова податься на НПД. В этом году УСН примениться только к доходам свыше 2,4 млн, а не сначала года. Но Вы сможете уменьшить налог по УСН за этот год на страховые взносы за этот период.

У меня выплата планируется на 24ого декабря, которая и выйдет за лимит. Разве будет возможно за неделю и подать заявление на смену режима налогооблажения, и получить ответ и дождаться смены режима? Там срок очень маленький до нового года останется

Здравствуйте.

Если направите уведомление о переходе на УСН в течение 20 дней после превышения лимита, то будете считаться ИП на УСН со дня, следующего за днем превышения.

Вернуться на НПД можно в году, следующим за годом, когда превысили лимит.

Спасибо большое за оперативный ответ! А не подскажите, как тогда в таком случае будут высчитываться страховые взносы? Также со дня перехода на УСН и по фактическим дням за оставшийся квартал?

Страховые взносы будут считаться с момента перехода на УСН.

Здравствуйте! Подскажите пожалуйста,у меня сейчас ИП Доходы (6%) торгую на маркетплейсе (мк) своим товаром. Могу ли я перейти на НПД ,поскольку это не является перепродажей? Нужно ли мк извещать об этом?

Здравствуйте.

Выясняем некоторые нюансы, ответим вам чуть позже.

Уточните, пожалуйста, какой именно товар продаете? Производите его сами?

Да,производим сами(пазлы и прочее)

Людмила, здравствуйте. Да, можно перейти на НПД.

Об этом нужно уведомить маркетплейс.

Эксперт, спасибо за ответ!

Здравствуйте. Подскажите пожалуйста, я открыла ИП на УСН 30.11.2023, но мне это налогообложения не подходит, зарегестрировалась в «мой налог», как мне грамотно нужно отправить уведомление об отказе от УСН, хочу остаться в статусе ИП, мне нужно отправить через личный кабинет об отказе или о прекращении деятельности? Чтобы не терять статус ИП. И ещё подскажите как рассчитать страховые взносы за этот период? И так же должна ли я отправлять декларацию?

Лилит, здравствуйте.

В течение месяца, с момента регистрации в «Мой налог», нужно отправить в налоговую уведомление об отказе от УСН. Если этого не сделать, то регистрация ИП на НПД аннулируется и вы останетесь на УСН.

Скачать уведомление вы можете тут — https://secrets.tinkoff.ru/documents/uvedomlenie-o-prekrashhenii-predprinimatelskoj-deyatelnosti-na-usn/

Образец заполнения мы добавили в эту статью.

Подать уведомление можно лично в налоговой, заказным письмом с описью по почте, а также через заявку на Госуслугах или в кабинете ИП на сайте ФНС при наличии квалифицированной электронной подписи.

Страховые взносы нужно уплатить за период с момента регистрации ИП и до даты постановки на НПД. Рассчитать их можете при помощи калькулятора — https://secrets.tinkoff.ru/calculators/strakhovye-vznosy/

Декларацию по УСН нужно сдать не позднее 25 апреля 2024 года.

Если были доходы с момента регистрации ИП и до перехода на НПД, нужно уплатить налог по УСН.

Здравствуйте. Может ли КФХ на ЕСХН перейти на режим НПД? Деятельность не ведется, КФХ закрывать не хочу, цель чтобы не платить страховые взносы.

Алсу, здравствуйте.

Вам нужно выбрать что-то одно — ЕСХН или НПД. Так как НПД нельзя совмещать ни с каким другим режимом.

Здравствуйте, зарегистрировался в качестве ИП, но у меня уже была самозанятость. Не знал, что нужно отказаться от УСН в течение месяца, поэтому сейчас пришло уведомление в «Мой налог», что я снят с учета налогоплательщика налога на профессиональный доход.

Подскажите пожалуйста, какой алгоритм будет правильный? Вновь стать самозанятым и у меня автоматически «слетит» УСН?

Алексей, здравствуйте.

УСН не слетит автоматически. Нужно проделать все шаги, которые мы описали в статье. Также нужно проверить в личном кабинете на какой сейчас системе налогообложения находится ваше ИП.

Страховые взносы

Перешли с ИП УСН на ИП НПД как самозанятость из-за маленьких доходов, торговля через маркетплейс, и у нас была печать. Скажите пожалуйста, печатью этой можно будет пользоваться как ИП на НПД?

Галина, здравствуйте.

Уточняем нюансы, вернемся к вам с ответом позже.

Печать на НПД не обязательна, но пользоваться ей можно.

У вас написано в статье, что заявление о прекращении деятельности можно подать на госуслугах , Я ПОЗВОНИЛА ТУДА 2М РАЗНЫМ ОПЕРАТОРАМ — ОТВЕТ-НЕЛЬЗЯ ПОДАТЬ ЗАЯВЛЕНИЕ НА ГОСУСЛУГАХ О ПРЕКРАЩЕНИИ УСН, ваш блог никогда не читала и далее н е буду читать, некомпетентная информация, от банка тинькоф.. молодцы!

Алла, здравствуйте.

Спасибо, что обратили наше внимание.

Сейчас заявление через Госуслуги подать нельзя.

Информацию в статье исправим в ближайшее время.

Добрый день, подскажите, пожалуйста, если я как ИП на УСН хочу перейти на НПД 28 февраля 2024 года, то декларацию мне нужно сдавать не позже 25 апреля 2024 года или всё же 2025 года (год, следующий за отчетным периодом)?

Наталья, добрый день! Следующего года, значит до 25 апреля 2025 года.

Добрый день! Решили перейти с ИП УСН на ИП НПД 22 марта 2024 года. до 25 марта мы оплачиваем все взносы. Далее после перехода нужно оплачивать еще какие то взносы за 2024 год по УСН?

Ли, добрый день! Нет, взносы после перехода на НПД уже не надо платить.

Ли, налоги мы платим по квартально.

Здравствуйте. Если я прописана в одном регионе, а фактически проживаю в другом регионе (есть временная регистрация), в «Мой налог» какой регион указывать?

Альбина, добрый день! Нужно указать регион, на территории которого вы ведете деятельность.

Я стала ИП УСН 2 апреля 2024 , хочу перейти на НПД, как я могу это сделать и как быстро я перейду?

anna31kubykina, добрый день! Перейдет в момент регистрации в Мой налог. Нюансы можно найти в статье.

Здравствуйте. В данный момент, апрель 2024г., я зарегистрирован как ИП на УСН доходы. Есть действующий договор на выполнение работ с юр.лицом(организацией),по которому перечислена часть денежных средств по договору.Сдача объекта по этому договору — ноябрь 2024г. Хочу перейти на НПД (с сохранением ИП) с мая 2024г.,моя деятельность (услуги) не противоречит положению о самозанятых.Какие могут быть сложности в этом случае?Как будет расчитываться налог,если на момент заключения договора ( и перечислении первой части оплаты по договору) я был на УСН,а при перечислении второй части оплаты по действующему договору у меня будет система налогооблажения НПД?

vip.sany34, добрый день! Особых сложностей нет: когда перейдете на НПД, нужно будет окончательно заплатить и отчитаться по УСН, алгоритм есть в статье. Деньги, которые придут, когда вы будете самозанятым ИП, облагаются НПД.

Эксперт, Спасибо.

Добрый день, подскажите что будет если не успел в срок до 28 числа следующего месяца открытия ю заплатить налог по УСН за год, в котором ИП перешло на НПД?

Сергей, добрый день! Налоговая доначислит налог при УСН, пени и штраф по п. 1 ст. 122 НК РФ — 20% от неуплаченной суммы налога.

Добрый день! Я пенсионер и ИП. Хочу перейти на НПД на закрывая ИП. Будет ли в этом случае проиндексирована моя трудовая пенсия и смогу ли я, после индексации, в этом же году вернуться в статус ИП.

alexdog58, добрый день! Пенсионер, у которого есть статус ИП, относится к категории работающих пенсионеров, которым пенсию платят без учета индексации. Применение спецрежима «Налог на профессиональный доход» на правовой статус работающего пенсионера не влияет (ст. 26. 1 закона о страховых пенсиях, решение Преображенского райсуда г. Москвы от 29.01.2020 по делу № 21503/2020).

Я отказался от усн не зарегистрировавшись на Нпд. Но темерь не могу зарегистрироваться в качестве самозанятого что мне делать?

huresmongus33, к сожалению, мы не знаем остальных подробностей вашей ситуации. Причин может быть много. Лучше обратиться с вопросами в вашу налоговую.

Если подать уведомление об отказе от УСН, будет ли налоговая считать что мы на общем режиме и требовать бух. отчётность, декларации по НДС, прибыли...?

Здравствуйте . Я ИП шью сама товары , без работников , но они попали под маркировку . Я сделала сертификаты , маркеровку . Могу ли я не щакрывая ИП перейти на НПД ? Или нет , так как мои товары маркерованные , или все таки могу так как я произвожу их сама ? Помогите разобраться

anatolevnatatana09, добрый день! На НПД нельзя продавать товары, подлежащие маркировке. Перейти на этот налоговый режим не получится. То же для товаров, которые подлежат лицензии.

А как работает вычет? У меня тоже висит 10 000 бонус от налоговой, я ип на нпд, перешел с усн в том году. Не понял из статьи что значит « Каждый платеж будет уменьшаться автоматически на 1% с доходов от физических лиц без статуса ИП и на 2% с доходов от организаций и ИП, пока не закончится налоговый вычет.»

Как это работает?

К примеру заказчик перевел мне за работу 30 000. Бонус сразу списался значит?

Lion, бонус применится автоматически, когда вы заявите о доходах в налоговую, выставив чек заказчику. То есть, уплатите налогов меньше за счет бонуса.

Добрый день! При регистрации ип с самозанятости мне автоматом выбирается усн. НПД в списке есть, но только кнопки «подробнее» и «перейти». Мне нужен именно ип на НПД. Что я делаю не так? Спасибо!

Анна, добрый день! Вы говорите про интерфейс кабинета налогоплательщика?

Здравствуйте, я ип на усн доходы-расходы. Хочу перейти на ип на нпд. В данный момент продаю на маркетплейсах, товар еще на остатке (первый товар — деревянные благовония, которые я закупаю, затем упаковываю добавляю собственно сделанные подставки тем самым получается сделанный набор в ручную, но сами палочки деревянные я закупаю и сортирую) а второй — мною придуманная печатная продукция которую я печатаю на принтере своем). Могу ли я просто перейти на ип над и продолжить торговать этим?

Если я плачу поквартально платежи в пенсионный, ИП на УСН 6%, хочу с октября на НПД перейти. За последний квартал надо вносить пенсионные взносы?