Вопрос от читателя Евгения: «Хочу узнать про переход с упрощенной системы налогообложения на общую. Можно ли перейти в середине года и как это сделать по закону?»

Когда можно перейти — зависит от причины перехода

Компании и ИП могут перейти на ОСН — общую систему налогообложения — в двух случаях:

- по желанию, так как работать на ОСН стало выгодней;

- утратили право на УСН, или, как еще говорят, «слетели» с упрощенки.

По желанию. Тогда перейти на ОСН можно только с 1 января следующего года.

Утратили право на УСН. Компания или ИП должны перейти на ОСН, если:

- доход с начала года превысил предельно допустимое значение. В 2024 году это 265,8 млн рублей;

- средняя численность сотрудников превысила 130 человек;

- компания открыла новое направление бизнеса, при котором нельзя применять УСН. Например, начала производить бензин или сигареты;

- остаточная стоимость основных средств превысила 150 млн рублей;

- доля участия других компаний в уставном капитале фирмы-упрощенца стала больше 25%.

Налоговая за этим не следит, но компания или ИП обязаны сообщить, что больше не могут применять УСН. Общую систему налогообложения нужно применять с начала квартала нарушения условий применения УСН.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как перейти с УСН на ОСН

Если коротко, процесс выглядит так:

- Уведомить налоговую о переходе. Документ подают лично, ценным письмом или в личном кабинете на сайте налоговой службы.

- Начать вести учет по-новому.

При добровольном и вынужденном переходе процесс немного отличается.

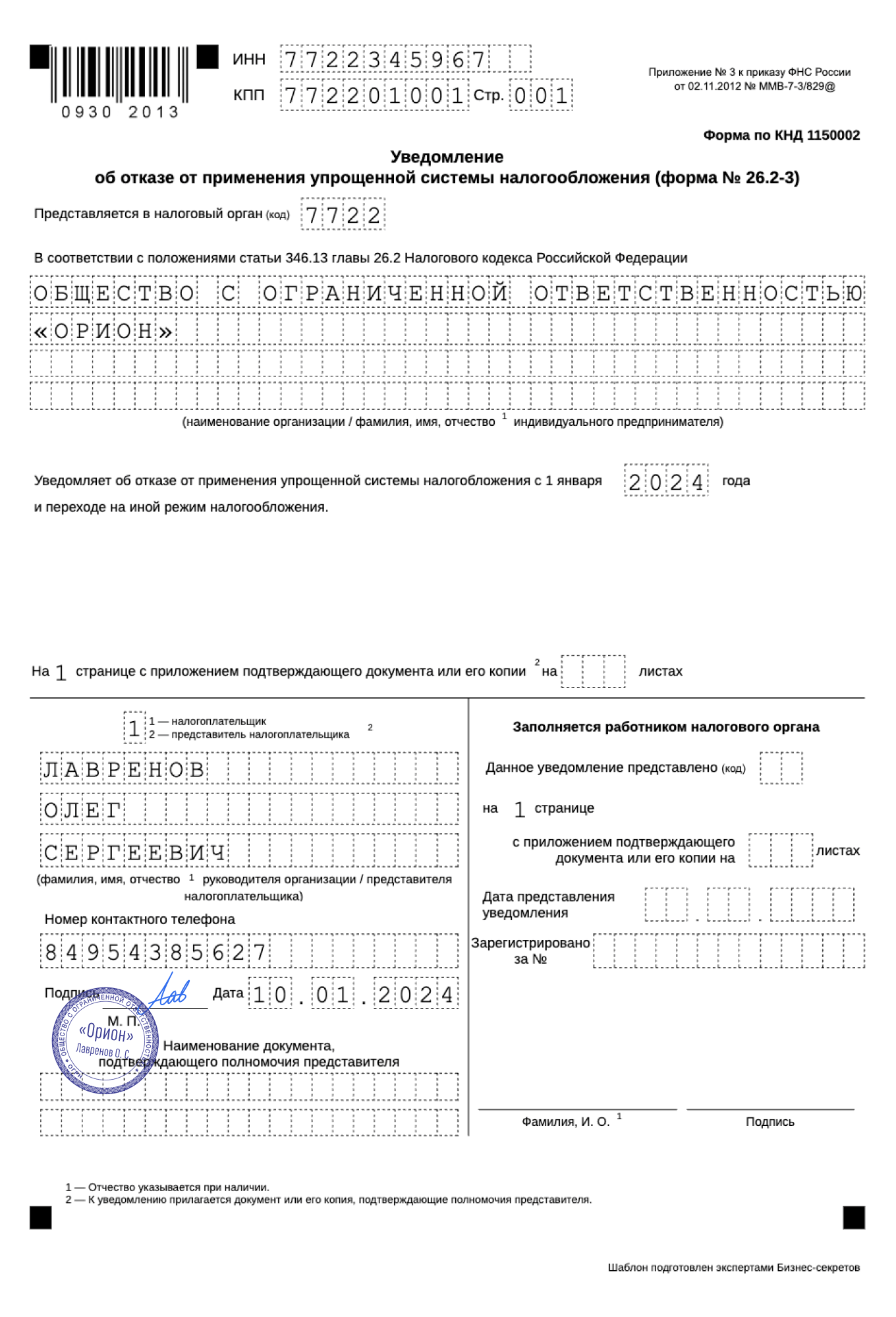

Добровольно. Нужно уведомить налоговую о переходе до 15 января года, в котором перешли на ОСН. Но уже с 1 января надо вести учет по-новому. Если вовремя не сообщить, переход придется ждать еще год.

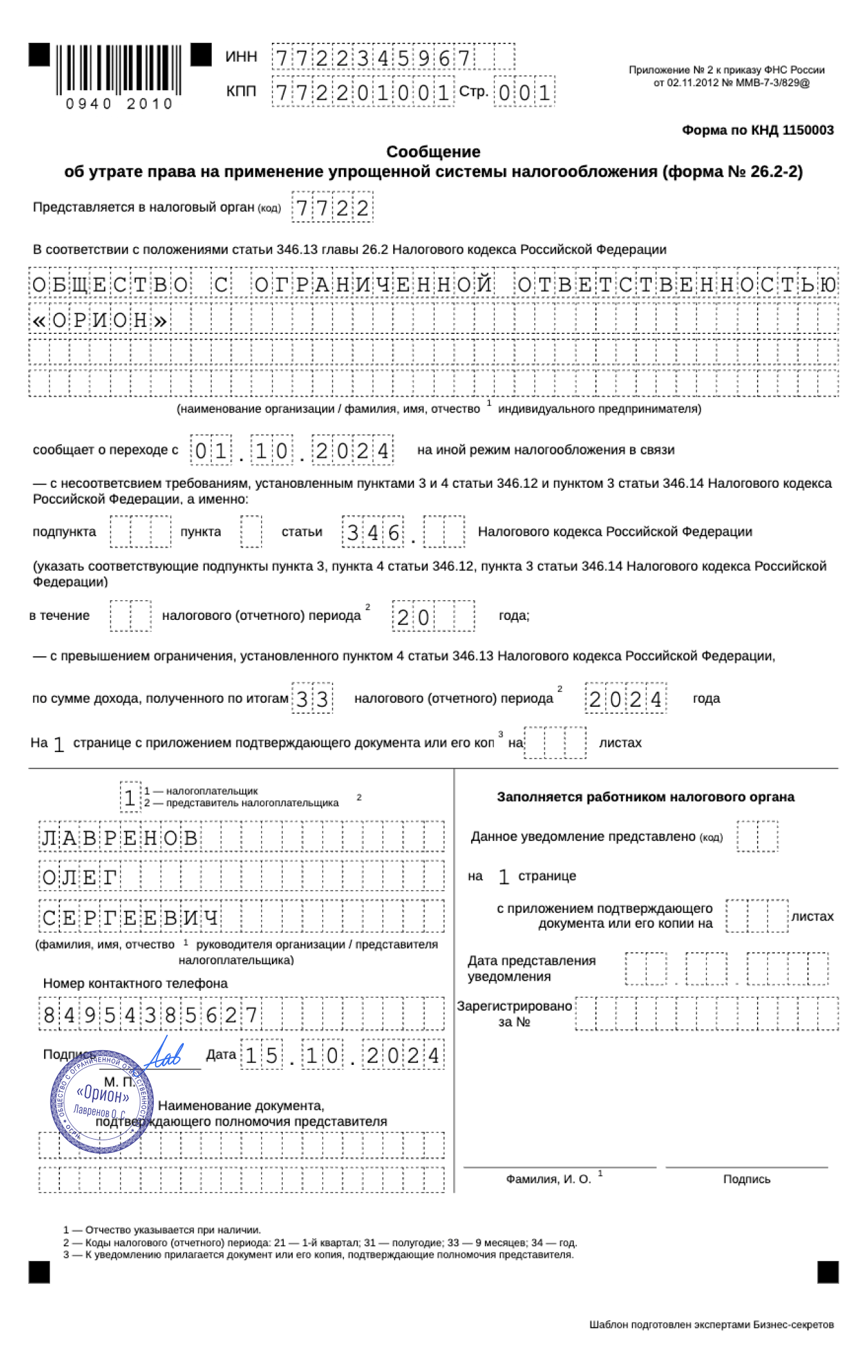

Вынужденно. Сначала нужно уведомить налоговую о переходе с УСН на ОСН, а потом заняться налогами и отчетностью. Уведомление об утрате права на УСН подают в течение первых 15 дней квартала, следующего за тем, в котором нарушены условия применения УСН.

Компания слетела с упрощенки в апреле, это второй квартал. Значит, нужно уведомить налоговую в третьем квартале — не позже 15 июля.

Вести учет на ОСН придется с первого числа квартала утраты прав на УСН.

Оборот компании превысил 265,8 млн рублей 15 июня 2024 года. Квартал начался 1 апреля. Нужно пересчитать налоги и переделать отчетность так, как будто компания работала на ОСН с начала квартала, а не с 15 июня.

Как начать вести учет на ОСН

При переходе с УСН на ОСН нужно выполнить такие действия:

- правильно учесть доходы и расходы в переходный период;

- уплатить налоги и заполнить отчетность.

Это довольно сложный учет. Без помощи бухгалтера вряд ли получится справиться, поэтому тут рассмотрим только общие моменты.

Правильно учесть доходы и расходы в переходный период. Переходный период — время, в течение которого некоторые сделки компании или ИП можно одновременно отнести к УСН и ОСН.

Мебельный магазин начал работать на ОСН с 1 января. В прошлом году он закупил партию журнальных столиков и продавал остатки в январе. Период, пока магазин продает столы из этой партии, считается переходным.

Самое сложное тут — правильно учесть доходы и расходы, которые формируют базу по налогу на прибыль или НДФЛ в переходном периоде, и заполнить налоговую отчетность.

Отчитаться и уплатить налоги. Сроки подачи отчетности и налоги зависят от того, как компания или ИП переходят на ОСН — добровольно или вынужденно.

При добровольном переходе нужно подать уведомление об отказе от применения УСН. Далее — подать обычную декларацию по УСН до 25 апреля — для ИП и до 25 марта — для ООО, а еще уплатить налог на УСН за прошлый год.

Если переход с УСН на ОСН вынужденный, нужно подать декларацию по УСН до 25‑го числа первого месяца квартала, следующего за кварталом, в котором компания или ИП утратили право на УСН.

Затем пересчитать и уплатить налоги, как если бы бизнес работал на ОСН с начала квартала: правильные суммы НДС, налога на прибыль или НДФЛ у ИП, налога на имущество организаций с основных средств, облагаемых по балансовой стоимости. При этом нужно не забыть отправить сообщение об утрате права на УСН

Спросите у эксперта

В разделе «Вопрос-ответ» эксперты Т-Банк разбирают популярные вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Вы можете отправить свой вопрос на почту secrets@tinkoff.ru.

Какие сложности были при переходе на ОСН?