НПД или самозанятость — это налог на профессиональный доход, специальный налоговый режим. Он подходит и для физических лиц без статуса ИП — обычно их называют самозанятыми, и для ИП — тогда говорят, что ИП работает на НПД или называют его ИП-самозанятым.

Можно сначала быть самозанятым, а потом зарегистрировать ИП и платить НПД или наоборот: если вы уже ИП, можно перейти на самозанятость, то есть изменить налоговый режим. В каждом случае будут свои нюансы и тонкости. Собрали самое важное: когда выгодно быть самозанятым, как перейти на НПД и как на этом режиме платить налоги.

Главное про работу на НПД

- НПД подойдет, если продаете товары собственного производства, самостоятельно выполняете работы или оказываете услуги.

- Ставка налога такая: 4% от дохода при работе с людьми без статуса ИП и 6% при работе с ИП и компаниями.

- У ИП-самозанятых есть ограничения: нельзя нанимать сотрудников в штат, работать по агентским договорам, перепродавать товары и совмещать НПД с другим режимом. Еще есть лимит на годовой доход: 2,4 млн рублей.

- ИП на НПД может не платить фиксированные и дополнительные страховые взносы.

- Получить статус самозанятого можно в приложении «Мой налог».

- Учет доходов нужно вести самостоятельно — например, через приложение «Мой налог» или Т-Банка.

Что такое самозанятость и когда можно так работать

Самозанятость помогает легализовать небольшой бизнес — платить налоги и работать без рисков получить штрафы за незаконное предпринимательство.

Если человек разово получил деньги за товар, работу или услугу, например помог кому-то сделать сайт, это не считается предпринимательской деятельностью, ничего оформлять не надо. Но если регулярно делать сайты за деньги, даже когда это только подработка, нужно оформить эту деятельность официально, например стать самозанятым.

Самозанятость — это режим для небольшого бизнеса, но подойдет он не всем: на НПД можно только продавать товары собственного производства, самостоятельно выполнять работы или оказывать услуги. То есть продавать картины, которые рисовал сам, можно, а купить и перепродавать — нельзя.

У самозанятых есть еще ряд ограничений:

- Доход до 2,4 млн рублей в год.

- Нельзя нанимать сотрудников, но можно привлекать подрядчиков по договорам ГПХ. Однако они не должны выполнять всю работу за самозанятого.

- Нельзя работать по агентским договорам — например, туроператором.

- Нельзя перепродавать чужие товары.

- Нельзя совмещать с другими налоговыми режимами. Не получится, к примеру, открыть кофейню на патенте и при этом вести курсы бариста как самозанятый.

Если нарушить эти ограничения, допустим превысить лимит по доходам, придется сменить НПД на другой налоговый режим.

В таком случае, если ИП не перейдет на УСН или патент в течение 20 дней со дня нарушения условия, его автоматически переведут на общую систему налогообложения — отчетности и налогов будет гораздо больше. Чтобы не пропустить лимит доходов, нужно следить за их суммой в приложении «Мой налог».

А самозанятому человеку без статуса ИП, который превысил ограничение, нужно будет заплатить 13% от суммы сверх 2,4 млн рублей — это будет считаться обычными доходами, которые облагаются НДФЛ.

У режима НПД есть такие преимущества:

- Минимальная налоговая ставка.

- Не нужно платить обязательные страховые взносы.

- Можно работать без онлайн-кассы.

- Можно принимать наличные и переводы на карту.

Выгодная налоговая ставка. Налоги ИП на НПД зависят от того, кому предприниматель продает товары или оказывает услуги. Самозанятые платят 4% от дохода при работе с людьми без статуса ИП и 6% при работе с ИП и компаниями.

Не нужно платить взносы. Самозанятым, включая ИП, можно не платить фиксированные и дополнительные страховые взносы, которые платят предприниматели на любом другом режиме налогообложения, кроме АУСН. Например, в 2024 году можно сэкономить 49 500 ₽. Но если самозанятый хочет вносить деньги на будущую пенсию, это можно делать добровольно.

Можно работать без онлайн-кассы. Практически все компании и ИП, которые получают платежи за товары, работы и услуги от обычных людей, должны при расчетах применять онлайн-кассу, зарегистрированную в налоговой. Кроме некоторых исключений, к которым относятся и самозанятые.

Платежи наличными и переводами на карту. Самозанятые могут законно принимать переводы на личную карту и получать наличные от клиентов. Главное — выдать чек из приложения.

Вести учет или разбираться в бухгалтерских программах тоже не нужно. Чтобы отчитываться по сделкам, достаточно оформить чек в приложении «Мой налог».

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Продолжая, вы принимаете политику конфиденциальности и условия передачи информации

Чем ИП на НПД отличается от самозанятого без статуса ИП

У самозанятого и ИП на НПД одинаковая налоговая ставка, для них действуют одинаковые ограничения по доходу и видам деятельности.

Но ИП на НПД может использовать больше инструментов предпринимателя.

В Т-Банке ИП на НПД могут пользоваться картами для бизнеса, бесплатно создавать сайты в конструкторе и пользоваться другими сервисами.

Как физлицу стать ИП на НПД

Чтобы самостоятельно зарегистрироваться как ИП на НПД, сначала можно зарегистрироваться как самозанятый без статуса ИП.

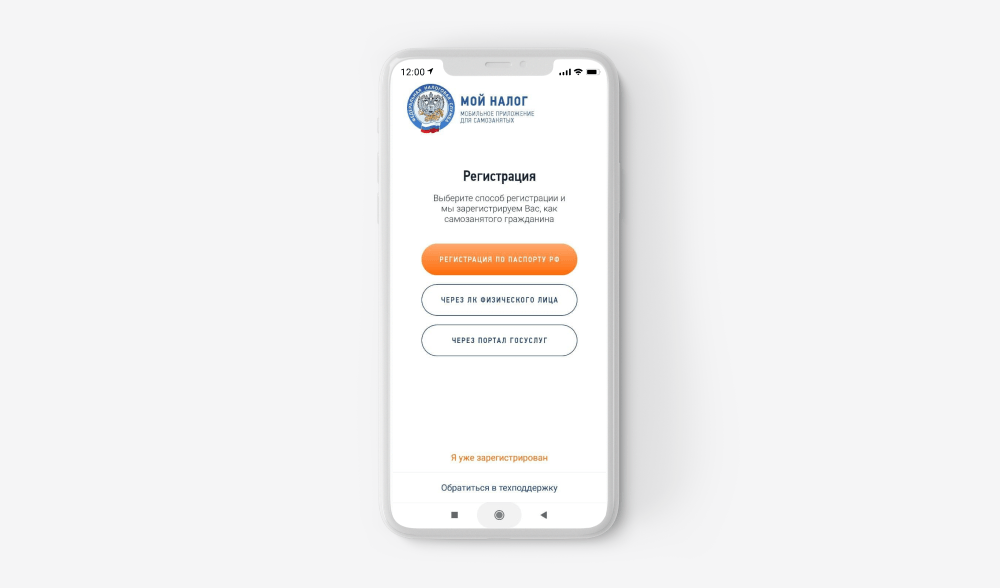

Шаг 1. Стать самозанятым. Сделать это можно двумя способами:

- в приложении «Мой налог» — для этого нужно скачать приложение, внести паспортные данные и ИНН;

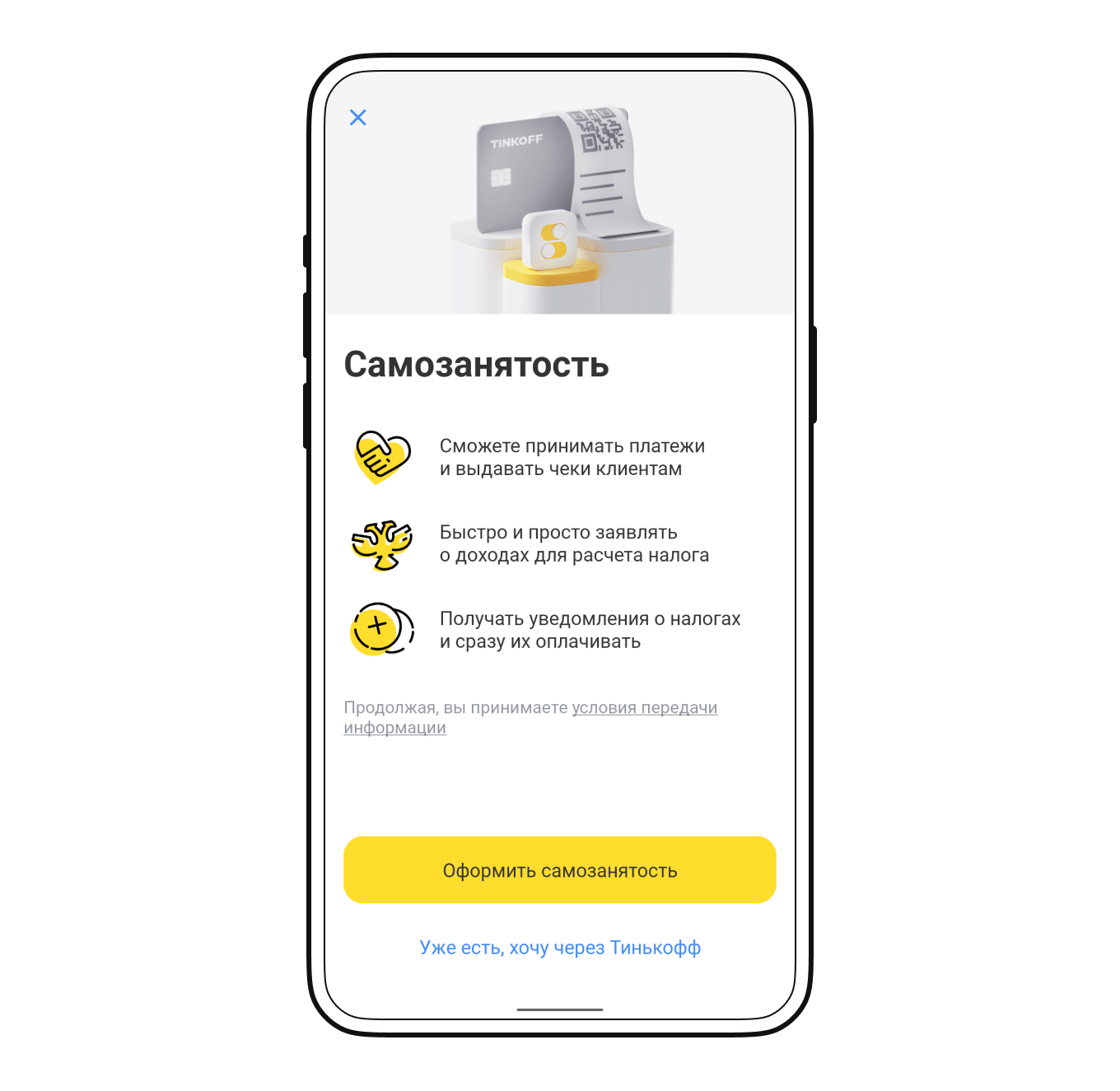

- через Т-Банк. Есть несколько способов регистрации: через мобильное приложение Т-Банка или через личный кабинет на сайте tinkoff.ru.

Банк сам отправит заявку в налоговую, вам не нужно загружать документы.

Шаг 2. Стать ИП. После того как зарегистрировались как самозанятый, нужно подать в налоговую заявление на регистрацию ИП — и режим НПД применится автоматически.

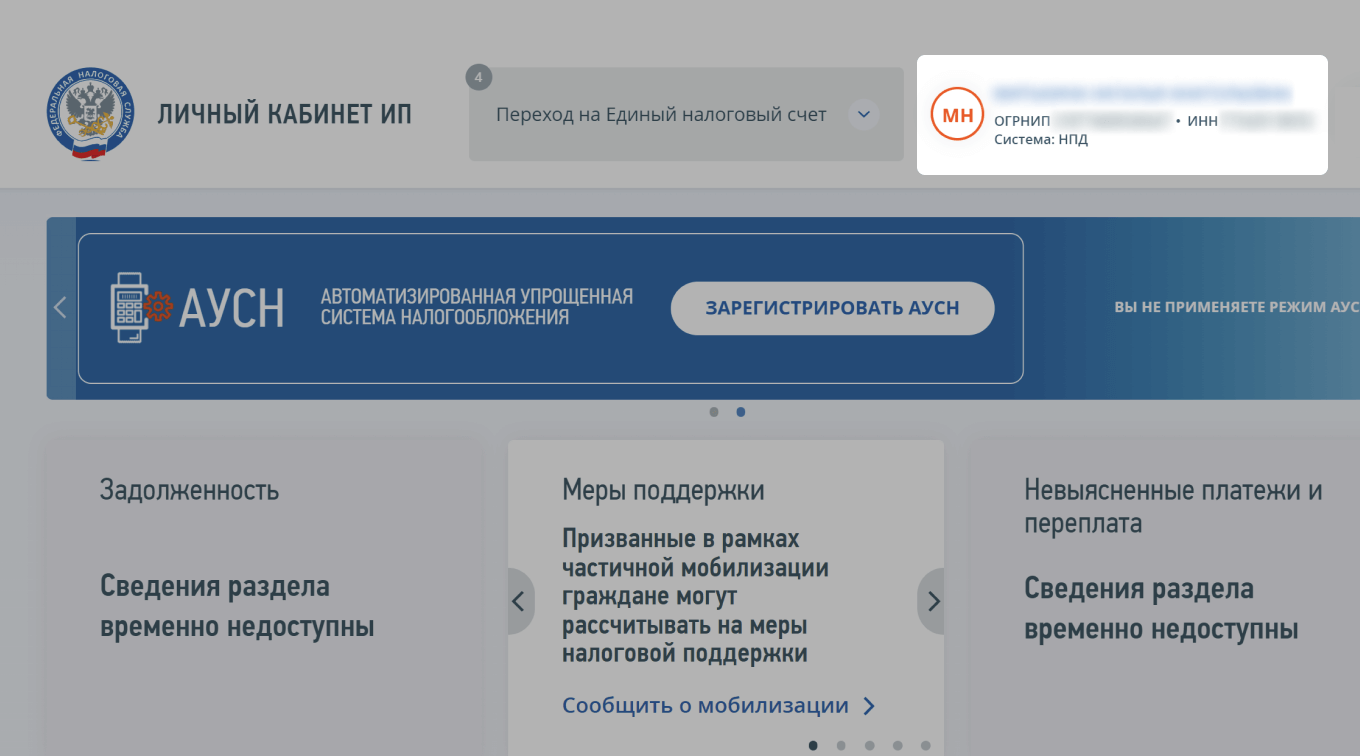

Когда налоговая зарегистрирует ИП, важно проверить, что статус самозанятого сохранился. Это можно сделать в личном кабинете на сайте налоговой службы.

В законодательстве не прописано, что будет, если действовать в обратном порядке. То есть сначала зарегистрировать ИП и одновременно с этим или позже попытаться стать самозанятым. Есть опасность, что какое-то время налоговая будет считать, что ИП находится на общем режиме налогообложения. Тогда придется сдать множество отчетных форм, пусть и нулевых, а это лишняя трата времени и сил. Поэтому удобнее сначала стать самозанятым, а потом зарегистрировать ИП и автоматически оказаться на НПД.

Как действующему ИП перейти на НПД

Самозанятость подходит и для действующих предпринимателей на УСН или ОСН, когда бизнес на паузе или идет сезонный спад: в такой ситуации это выгоднее упрощенки.

Если ИП работал на патенте и не прекращает деятельность, по которой применял патент, отказаться от него нельзя.

Как действовать при переходе с УСН на НПД:

- Уплатить фиксированные страховые взносы, чтобы их можно было вычесть из налога при УСН. Уменьшить налог при УСН на взносы можно и без их фактической уплаты. Главное — заплатить их в положенный срок. Например, крайний срок уплаты фиксированного платежа за 2024 год — 09.01.2025.

- Снять с учета онлайн-кассу, если она есть.

- Зарегистрироваться в приложении «Мой налог».

- В течение месяца с даты постановки на учет как ИП на НПД подать в налоговую уведомление об отказе от УСН.

- Не позднее 28-го числа следующего месяца перечислить налог и сдать декларацию за время, отработанное до перехода на НПД.

Важно выполнить все шаги. Например, если предприниматель на УСН просто зарегистрировался как самозанятый в приложении «Мой налог» и не подал уведомление, для налоговой он останется на УСН, и, помимо налога, взносы нужно будет заплатить за весь год.

Как ИП на НПД платить налог

Самозанятые платят налог каждый месяц. Доход нужно внести самостоятельно — указать в приложении «Мой налог» или в приложении Т-Банка полученную от клиентов сумму.

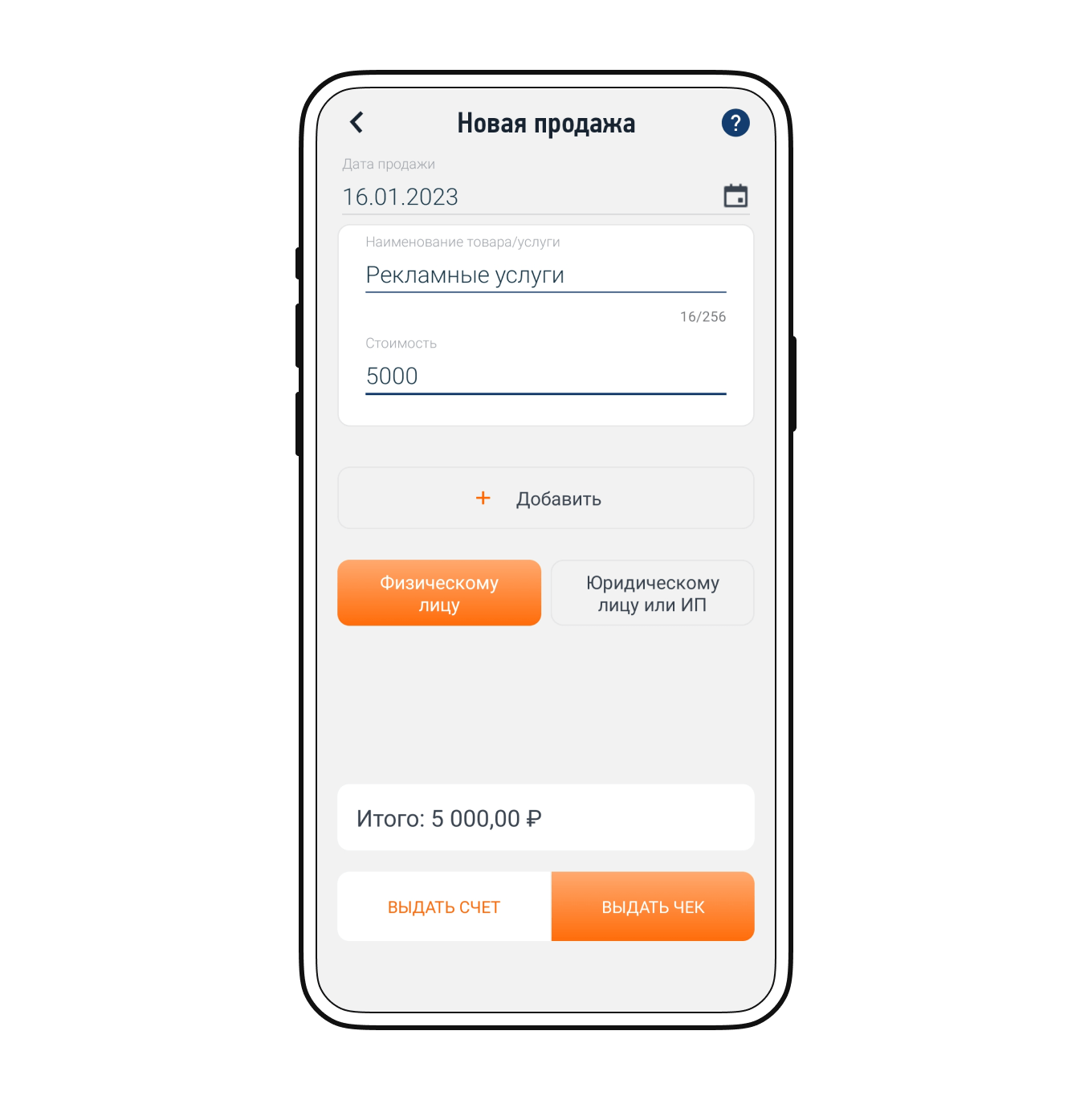

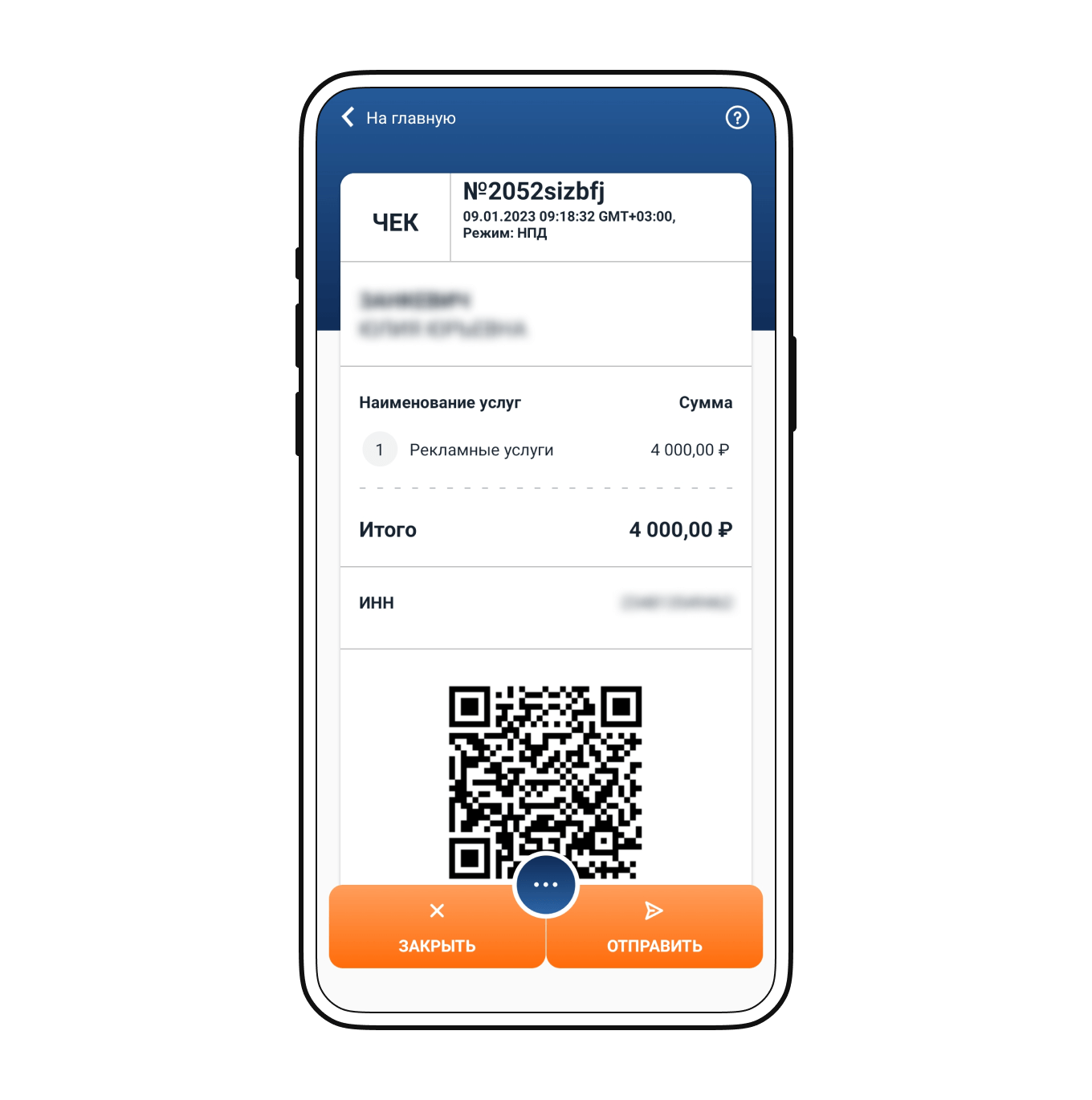

В приложении «Мой налог». Чтобы выставить чек, нужно добавить новую продажу.

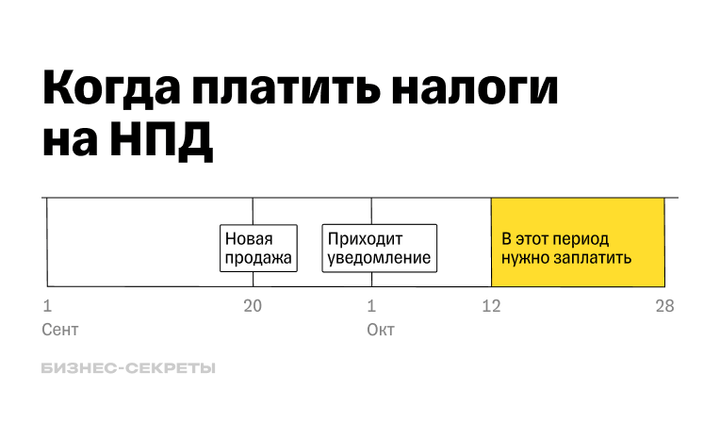

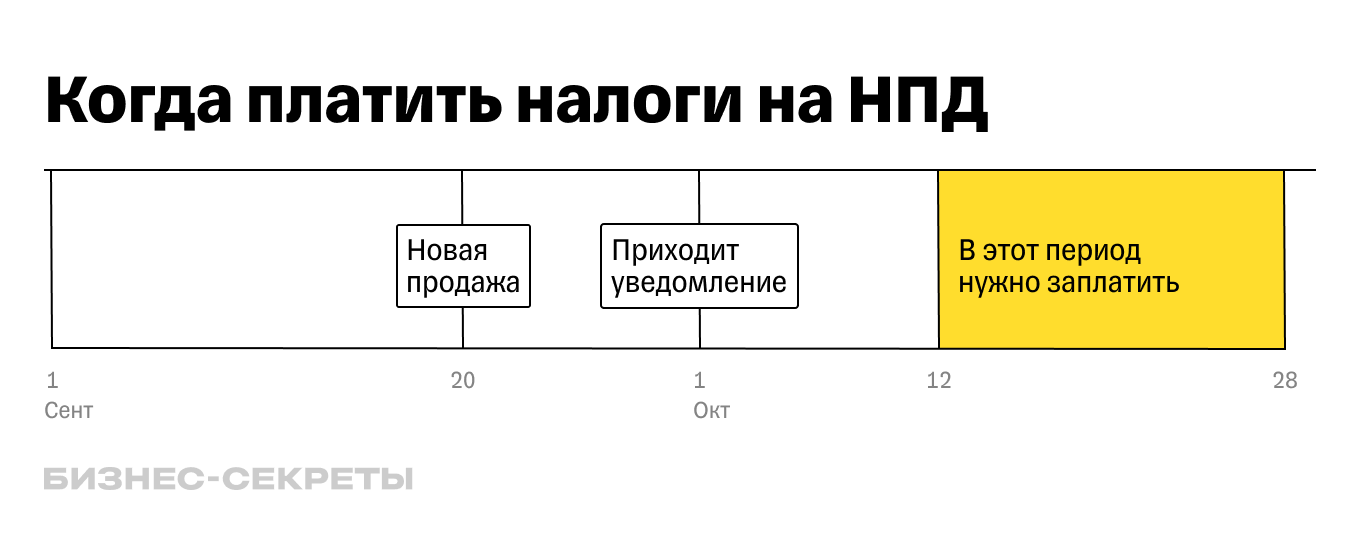

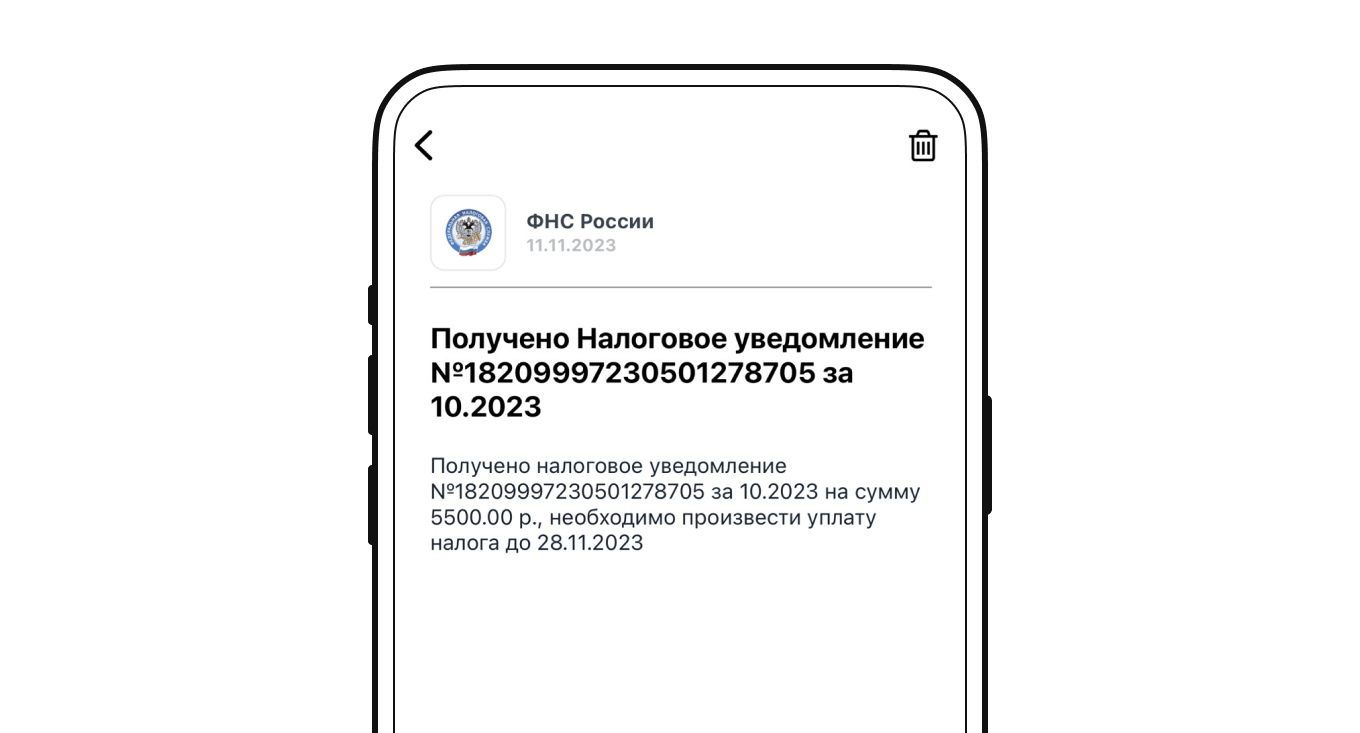

До 12-го числа месяца, следующего за месяцем продажи, в приложение приходит уведомление из налоговой. Сумму из него нужно уплатить до 28-го числа того же месяца.

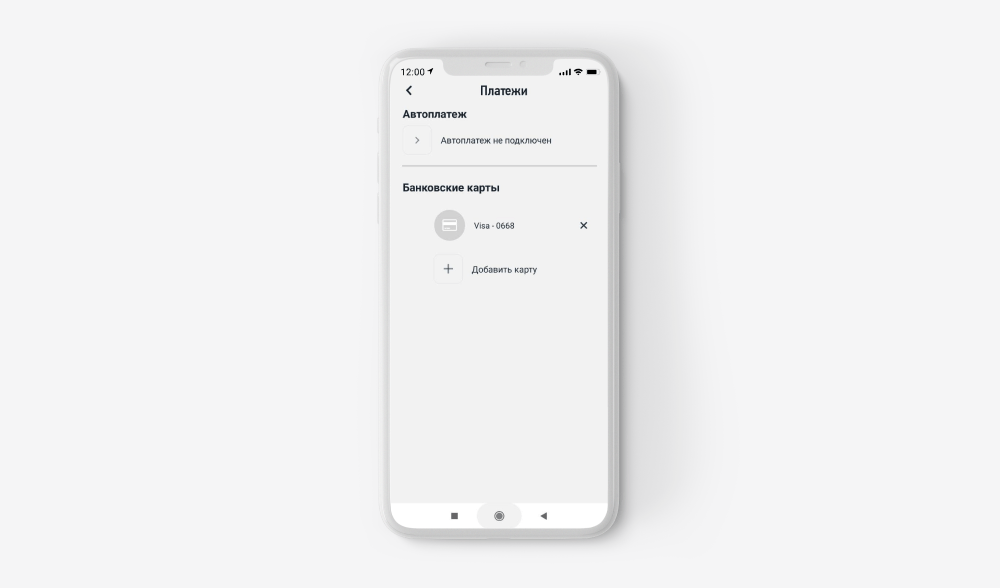

В приложении «Мой налог» можно привязать карту или настроить автоплатеж.

В приложении Т-Банка нужно с главного экрана перейти на вкладку «Самозанятость» → «Заявить о доходе», в окне выбрать нужный перевод и заполнить поля «От кого», «ИНН» «Название организации» и «За что». Автоматически подтянутся дата дохода и сумма дохода.

Когда самозанятый заявит доход, сформируется чек — его можно отправить клиенту.

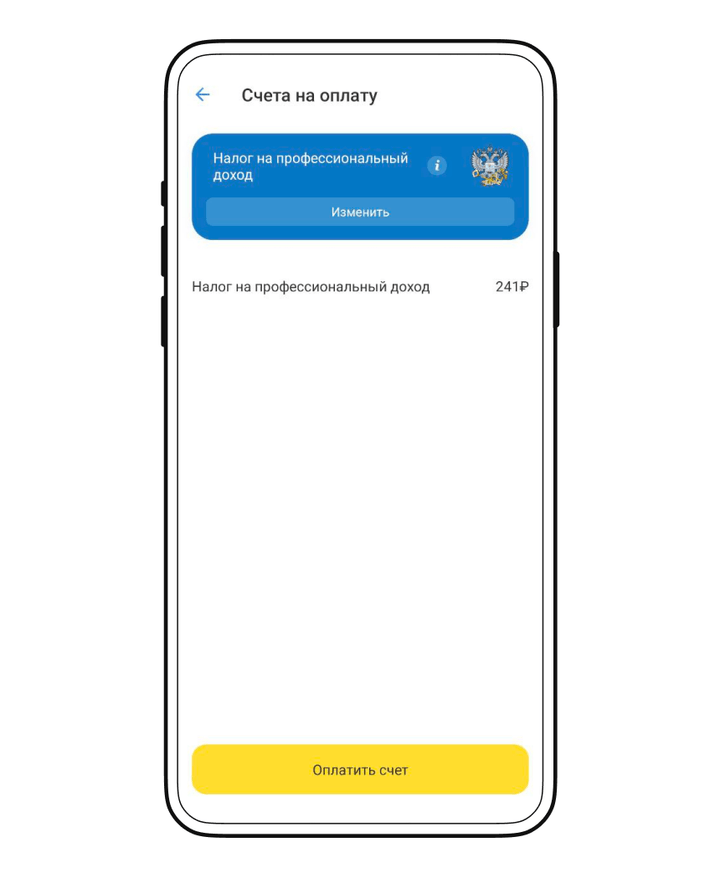

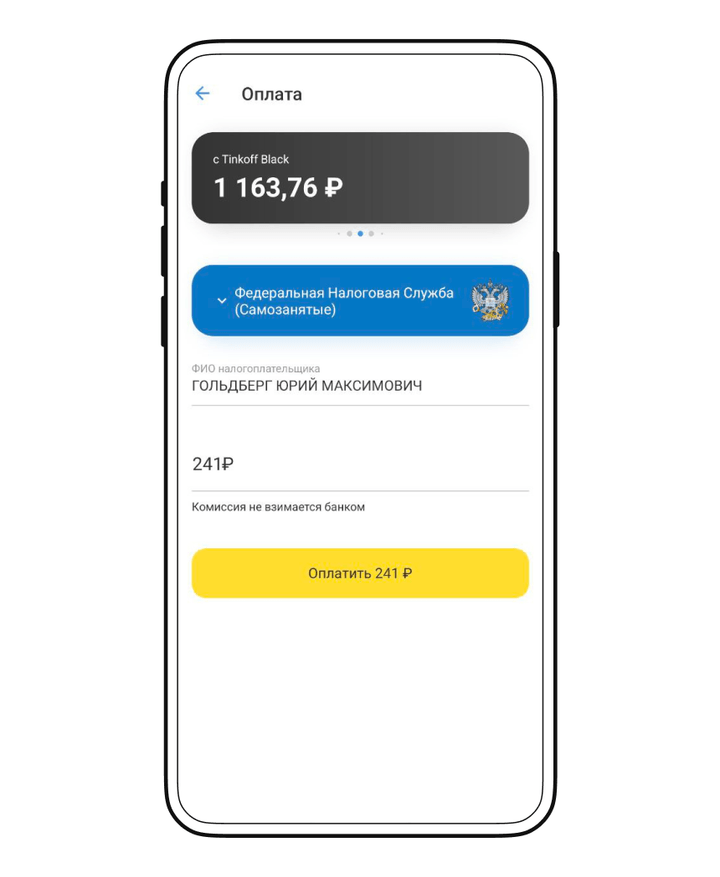

Счета от ФНС приходят в приложение Т-Банка, где их можно сразу оплатить.

Для новых самозанятых действует специальная ставка и налоговый вычет: 3% вместо 4% на доходы от людей без статуса ИП, 4% вместо 6% на доходы от ИП. Сумма вычета — 10 000 ₽, она постепенно уменьшает сумму налога к уплате.

Фотограф принял заказ от ИП — сделать фото для меню. Стоимость услуги 15 000 ₽. Это новый самозанятый, поэтому действует сниженная ставка: 4% на доходы от ИП.

Сумма налога: 15 000 ₽ × 4% = 600 ₽.

Изначально налоговый вычет был 10 000 ₽, теперь он снизился.

Сумма вычета: 15 000 ₽ × 2% = 300 ₽, так как фотограф вместо 6% уплатил 4% от 15 000 ₽.

10 000 ₽ − 300 ₽ = 9700 ₽.

Вычет полностью израсходуется примерно за 33 таких заказа.

Когда вычет заканчивается, начинают действовать обычные ставки — 4% и 6%.

Как ИП на НПД рассчитываться с заказчиками

Главный документ при расчетах — это чек. Также ФНС считает, что понадобятся и акты, чтобы зафиксировать, какие именно работы были выполнены или услуги оказаны. Требования составлять договор в виде отдельного документа нет. Договор составляют, если нужно прописать много условий.

Когда самозанятый вносит в приложении «Мой налог» новую продажу, чек можно сразу сформировать там же. Его нужно передать заказчику до 9-го числа следующего за оплатой месяца. Можно отправить чек по электронной почте, в мессенджере или распечатать и вручить клиенту.

В Т-Банке можно оформить чек в пару кликов из истории поступлений. Если деньги от клиентов приходят на карту Black, вбивать суммы вручную не нужно.

Расскажите, почему планируете стать ИП на НПД, а не обычным самозанятым?

Здравствуйте.

Ваш вопрос уточняем, позже вернемся к вам с ответом.

Приветствуем.

При самозанятости коды можно нигде не обновлять.

Самая лучшая статья. Искала везде инфориацию: как работать с чеками НА НПД и нигде не смогла получить ответ, а здесь очень подробно. спасибо!

Добрый день! Сдача коммерческой недвижимости ( не превышающая 2.4 млн) оформляется как Ип или НПД Самозанятость через ИП? Спасибо

Здравствуйте.

На НПД нельзя сдавать коммерческую недвижимость. Можно как ИП на УСН.

Здравствуйте, чтобы стать ИП на НПД — самозанятость оформила, подаю заявление на ИП — просят указать режим налогообложения, НПД не дает выбрать. Какой указывать — УСН?

Здравствуйте. Подскажите, пожалуйста, где пытаетесь зарегистрировать НПД?

Через налоговую или банк?

через сервис налоговой «Государственная онлайн-регистрация бизнеса»

Самозанятость оформлена, регистрирую ИП и столкнулась с выбором системы налогообложения

Отправьте, пожалуйста, фото или скриншот экрана. Мы посмотрим, что можно сделать.

https://wampi.ru/image/RpyRSAg

не нашла как прикрепить. оставлю ссылку

Спасибо. Мы все посмотрим, позже вернемся к вам с ответом.

Здравствуйте.

Подскажите, пожалуйста, что у вас отображается при нажатии на кнопку «Как перейти» в блоке НПД?

У меня всё так же. Если нажимаю перейти, то переходит на страничку

https://npd.nalog.ru/#start

https://service.nalog.ru/gosreg/lk-doc.html?doc=1916619

С 2022 года открыта самозанятость. Сейчас надо ип на нпд. При регистрации не даёт выбрать режим нпд

https://npd.nalog.ru/#start

Вот сюда переходит

У вас получилось в итоге?

Всё тоже самое. Как вы поступили?

что в итоге ,получилось?

Если зарегистрироваться как самозанятый и перейти на ИП, как сказано в статье — платить страховой взнос не придется, правильно?

Меня также волнует ответ на вопрос Ольги Анисимовой, заданный ниже. Не получится ли так, что я открою ИП и мне в любом случае придется платить взнос?

Спасибо заранее за ответ.

Здравствуйте.

При переходе на ИН на НПД страховые взносы платить не нужно.

После регистрации ИП нужно проверить систему налогообложения в на сайте налоговой.

Нужно ли самозанятому отчитываться где он приобрел детали для сборки будущего компьютера?

Здравствуйте.

Самозанятому нужно только выставлять чеки, о том сколько он заработал с заказа. Дополнительно отчитываться не нужно.

Добрый день! Если уже есть свое ооо , могу ли открыть им на нпд? Разные сферы деятельности?

Здравствуйте.

Да, можете. Однако налоговая может уточнять детали по вашему бизнесу.

Добрый день, интересует НПД на ИП а как отчитываться если не выдаем чеки, продажа через бесконтактную оплату по NFC , продажа воды через водоматы ... ? Спасибо

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Здравствуйте.

В приложении «Мой налог».

При безналичных расчетах чек надо сформировать не позднее 9-го числа следующего месяца.

Насчёт чеков — как это решил я

Сначала я был простым самозанятым. Потом для солидности решил открыть ИП (+ от Тинькофф там плюшки есть типа эквайрингов всяких и прочих конструкторов). Да и лизинг самозанятому не дадут. А кредиты на развитие — там вообще всё грустно.

Потом загорелось мне сделать интернет-эквайринг (потому что ФНС не любит электрокошельки и грозит блокировками по 115фз). Возник вопрос: кассу надо или нет? Задал его в саппорт Тинькофф. Там сказали: успокойся, не надо. Просто с «Мой налог» не забывай чеки отдавать. А то штраф.

Партнёрка: тоже интересно. Тем более тарифы наизусть знаю (не спрашивайте, откуда. Это банковская тайна), лайфхаки там есть, как сэкономить. Но не любой менеджер их вам скажет.

Кстати, ТП «Простой» выбрал. А вот когда обороты наберу, ТП «Простой» будет невыгоден. Там ТП «Продвинутый» есть. Там тарифы за торговый эквайринг вкусные.

Здравствуйте, может ли психолог зарегистрировать ИП на нпд?

Здравствуйте.

Да, может. При условии, что работать будет самостоятельно, то есть без сотрудников.

Здравствуйте, может ли ИП на НПД заниматься грузоперевозками? например доставлять грузы от ООО до клиента? без найма сотрудников

Здравствуйте.

Да, может.

Может ли ИП на НПД пользоваться ЭДО как Юридическое лицо

Да, могут использовать ЭДО.

Здравствуйте!

может ли ИП на НПД заниматься сельским хозяйством, как именно подтвердить что фрукты овощи именно с моего огорода а не купленные на перепродажу?

заранее благодарю!

Здравствуйте.

Информацию уточняем, позже вернемся к вам.

Здравствуйте.

Можно предоставить документы о собственности на участок или заказать выписку из ЕГРН.

Любые контрольные мероприятия в отношении плательщиков НПД, территориальные налоговые инспекции должны согласовывать с Управлением оперативного контроля ФНС. То есть фактически в настоящее время проверки самозанятых запрещены (письмо ФНС от 27.06.2019 № ЕД-4-20/12490)

Можно ли до о**********ния проверки документов на ИП, зарегестрироваться вновь как самозанятый (снялся с учета) и быть ИП на НПД?

Здравствуйте.

Если зарегистрироваться как самозанятый, в таком случае быть автоматически ИП на НПД не получится.

А если сначала стать самозанятым физлицом, а потом зарегистрироваться как ИП, то после регистрации будет ИП на НПД.

Добрый день. Имеется ИП на УСН, есть касса «Таксом», также зарегистрированы в «Оранждате», хочу поменять режим с УСН на НПД. кассу можно не снимать с регистрации? (на случай, если будут приходить средства на расчетный счет через эквайринг) Или как это лучше сделать?

Здравствуйте.

Уточняем этот момент, позже вернемся к вам.

Здравствуйте.

Рекомендуем уточнить детали у операторов кассы, так как есть нюансы при смене налогового режима.

Добрый день! Подскажите, у нас вид деятельности 45.32 — это продажа автозпч, возможно ли использование ИП на НПД для этого вида деятельности? Как налоговая будет определять мои это зпч и я их продаю со своей машины или перепродажа ? В каком случае возможен штраф ?

Здравствуйте.

Уточним информацию и вернемся к вам с ответом позже.

Здравствуйте.

Нельзя продавать запчасти, так как это перепродажа.

Если их изготовить на станке, не нанимая сотрудников, в таком случае они будут ваши.

Здравствуйте

подскажите, пожалуйста

1) у меня ИП на НПД, у меня онлайн продукт (наставничество) и я выдаю рассрочки

В этом случае в чеке всегда выбираю физ лицо?

2) если сформировать чек, но случайно забыть его передать заказчику, что может быть в этом случае?

3) если оплата пришла на расчетный счет, я выдаю чек, а если пришла на д********овую карту (это даже не за работу, а там допустим от мужа 5к)

Для д********овых переводов (мне) нужно формировать чек?

Здравствуйте.

Уточним детали и позже вернемся с ответом.

Здравствуйте.

Мы готовы ответить вам на вопросы.

1) Если онлайн-продукт продается человеку без статуса ИП и оплата поступила от него с личной карты, например, — то чек на физлицо. Если услуги покупает предприниматель и хочет учесть перевод в своих расходах — то чек на ИП. На кого выбивать чек, не зависит от продукта. Зависит от того, кому вы продаете свои услуги.

2) Обязательно нужно формировать чек в дату поступления платежа и передавать эти чеки покупателю. Если не отправить чек заказчику, то может быть штраф.

Например, если пожалуется покупатель или налоговая проверит, тогда выпишут штраф. Поэтому лучше отправлять чек сразу покупателю, как только вы формируете его в приложении.

3) Чеки нужно формировать только по тем оплатам, которые пришли за продукт — не важно, деньги пришли на счет или на д********овую карту. Для личных переводов чеки делать не нужно, так как это не продажа.

Здравствуйте. Являюсь самозанятым уже несколько лет. При это я трудоустроен официально. Если я оформлю ИП на НПД то я должен буду уволиться с текущего места работы? Хочу продавать товары на маркетплейсах.

Здравствуйте.

В большинстве случаев можно спокойно работать официально и открыть ИП. Но есть работы, которые нельзя совмещать с бизнесом — например, госслужащим и силовикам. Подробнее про это рассказали в нашей статье —

https://secrets.tinkoff.ru/voprosy-otvety/ip-trudoustroystvo-odnovremenno/

Увольняться не надо, но вот продавать на НПД не получится, только на усн

Добрый день! У меня ИП на НПД, вендинговый аппарат. Как правильно формировать чеки? Один чек за все продажи в конце дня или можно создать один чек за все продажи в последний день месяца?

Вендинг это розничная торговля,перепродажа товаров, поэтому не получится работать на НПД.

Если это кофейный вендинг — то он относится к услугам общественного питания, следовательно можно применять НПД. Если снековый — то нет.

Ответьте все же, Как правильно формировать чеки? Один чек за все продажи в конце дня или можно создать один чек за все продажи в последний день месяца?

Источник:

https://secrets.tinkoff.ru/biznes-s-nulya/ip-na-npd/

© Бизнес-секреты

Здравствуйте.

Каждый день не обязательно.

Главное сформировать не позднее 9-го числа следующего месяца.

Здравствуйте.

Каждый день не обязательно, при безналичных расчетах главное сформировать не позднее 9-го числа следующего месяца.

Вендинговый автомат подходит для НПД.

Здравствуйте. собираюсь покупать вендинговый аппарат по продаже цветов. Тоже Пп на НПД. Подскажите пожалуйста как происходит списывание налогов? Автоматически через офд? или самой нужно вбивать каждый чек в приложении мой налог?

Можно ли открыв ИП на НПД покупать у юр лиц товары не для перепродажи, а для себя ? Без разницы с каким ОКВЭД у меня будет ИП в таком случае?

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Здравствуйте.

Расскажите нам, пожалуйста, подробнее, почему не хотели бы покупать как физическое лицо? Так мы сможем детально все посмотреть и дать вам комментарии.

Это не так! Кофейный автомат подходит для работы на НПД. У меня вопрос о том, как правильно чеки выставлять, можно ли одним чеком за месяц. И сумму указывать от суммы продажи или брать сумму, которая на р/с поступает, т.е. за вычетом комиссии за эквайринг?

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Здравствуйте.

Нужно указывать сумму продажи. ИП на НПД не учитывают свои расходы, а платят налог с общего дохода.

Здравствуйте.

Налог нужно платить от суммы продажи, комиссия относится к расходам, а на НПД их никак не учитывают, налог платят с доходов.

Здравствуйте, подскажите, пожалуйста, я открыла ИП 15 июля 2022г, а постановка на учёт как самозанятой была 21 июля 2022г. За эти шесть дней мне налоговая начислила налоги ОМС-100,94 р. и ОПС-555,15 р., это правомерно?

Здравствуйте.

Да, такое возможно. Рекомендуем уточнить информацию напрямую в налоговой.

Подскажите, я работаю в юридической компании в статусе самозанятого. Собираюсь открыть ИП и перепродавать товары на маркетплейсах. При этом, увольняться пока не планирую. Как поступить с налоговым режимом в таком случае, если совмещать налог нельзя, а по сути — это 2 разные деятельности.

Здравствуйте.

Да, все верно, эти режимы совмещать нельзя. При перепродаже придется отказаться от НПД.

Здесь — https://secrets.tinkoff.ru/voprosy-otvety/samozanyatost-ip/

разобрали варианты.

Добрый день!

Подскажите пожалуйста, я занимаюсь сборкой ПК и перепродажей компьютерных комплектующих на Авито, продажи за месяц могут состовлять до 50-100 тысяч, но хотелось бы иметь возможность предоставлять в рассрочку, нужно ли мне регистрировать НПД?

Сколько вообще составит оплата налога и всей детальности работы с нпд?

Здравствуйте.

Если вы ведете ваш бизнес неофициально, то его надо зарегистрировать. Иначе грозят штрафы от налоговой. Что вам лучше подойдет — НПД или другая система налогообложения — надо считать. Сколько нужно оплатить налогов, вы сможете рассчитать только сами. В нашей

статье — https://secrets.tinkoff.ru/biznes-s-nulya/sistema-nalogooblozheniya/

мы подробно рассказали, как это сделать на разных системах налогообложения. А

здесь — https://secrets.tinkoff.ru/biznes-s-nulya/forma-registracii/

рассказали, что лучше — ИП или самозанятость.

Здравствуйте!

Можно ли, закупая noname товар у поставщика, продавать его под собственным брендом как ИП на НПД? Например делая свою брендовую упаковку для товара?

Будет ли это являться собственным производством?

Здравствуйте.

Товар собственного производства — товар, который создан своими руками с помощью покупных материалов. Доработка и продажа изделий допустима.

Главное, чтобы вклад в процесс был существенным и изменил стоимость конечного продукта.

Что можно считать “существенным изменением” закон не говорит. Поэтому если вы не уверены в том, что ваше изделие подпадает под категорию товаров собственного производства, рекомендуем обратиться за официальным ответом в налоговую службу.

Здравствуйте. собираюсь покупать вендинговый аппарат по продаже цветов. Тоже ИП на НПД. Подскажите пожалуйста как происходит списывание налогов? Автоматически через офд? или самой нужно вбивать каждый чек в приложении мой налог?

Здравствуйте.

На НПД можно торговать только продукцией собственного производства. Если это цветы для перепродажи, а не собственно выращенные, то продавать их нельзя.

Если собственные, то нужно каждый чек вбивать в приложение «Мой налог», налоговая выставит сумму к оплате автоматически по чекам.

Здравствуйте.

похожая ситуация — цифровой автомат для копирования и печати, клиент сам копирует и оплачивает.

могу ли зарегистрировать ИП на НПД?

если да, то как отправлять чек оплатившему клиенту? Как искать потом клиента, если чек не сразу будет сформирован))

есть ли автоматические системы, наподобие облачной кассы, которые выведут чек на экран?

Именно облачную кассу поставить невозможно, так как по НПД они не попадают

Здравствуйте.

Да, вы можете быть ИП на НПД.

По вопросу автоматических систем для создания чека рекомендуем уточнить в компаниях, которые предоставляют онлайн-кассы.

Добрый день! У меня в собственности офис. Буду сдавать ООО.Подскажите, пожалуйста, правильнее будет оформить ИП или ИП на НПД. и какой налог мне необходимо будет платить? Благодарю

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Здравствуйте.

Можно выбрать любую систему налогообложения. Налог будет зависеть от того, какую систему выберете при регистрации ИП.

Подробнее про системы налогообложения по ссылке

https://secrets.tinkoff.ru/biznes-s-nulya/nalogi-ip/

На эту статью перекидывает когда я пытаюсь открыть ИП, имеючи самозанятость на НПД, при этом возле ссылки на статью написано, что мне нужно подать уведомление об отказе от НПД в налоговую. При этом в статье ни слова о том, как отказаться от НПД.

Здравствуйте.

Если вы самозанятый и хочет стать ИП на НПД, тогда не надо отказываться от НПД, режим применится автоматически, когда вы зарегистрируете ИП.

Если вы хотите стать ИП на УСН, тогда в приложении «Мой налог» вы можете отказаться от НПД.

Чтобы мы могли точнее подсказать, уточните, пожалуйста, какой режим налогообложения вы хотите применить к ИП.

Добрый день. Если собираюсь продавать товары несобственного производства на маркетплейсах, то ИП на НПД не подойдет?

Здравствуйте.

Верно, не подойдет.

Здравствуйте!

Я самозанятый, оказываю услуги организации, но хочу открыть ИП для осуществления другой деятельности (при этом продолжая работать с организацией, но под НДП деятельность ИП не пройдет).

Какой тип налогообложения мне доступен? Возможно ли самозанятому работать по УСН?

Спасибо

Здравствуйте.

НПД нельзя совмещать с другими налоговыми режимами.

Об этом рассказали в нашей статье

https://secrets.tinkoff.ru/biznes-s-nulya/perekhod-usn-npd/

В этой ситуации нужно выбрать либо НПД, либо УСН.

Добрый день, у меня ИП на НПД, буду оказывать услуги такси, как мне платить налог? Спасибо.

Здравствуйте.

Уточним детали и вернемся с ответом позже.

Здравствуйте.

В приложении «Мой налог» в разделе «Партнеры» есть некоторые агрегаторы такси. Например, можно добавить «Яндекс». Тогда чеки за поездки будут формироваться автоматически.

Если вы находите клиентов самостоятельно, то нужно будет вручную вносить данные и отправлять чеки клиентам в смс или мессенджерах.

Добрый день! У меня ИП на НПД, продажа кофе через вединговый автомат. Вопрос: платежи наличными и безналичными(через эквайринг) нужно вручную вносить в приложении мой налог?

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Здравствуйте.

Все верно. Платежи вручную фиксируете через «Мой налог».

Оксана, подскажите пожалуйста как вы выдаёте чеки клиенту?

Расчётный счёт для ИП на НПД не обязателен. Это указано в 422-ФЗ. Помимо этого даже ИП без НПД не обязан заводить расчетный счет, допускает ведение бизнеса с использованием только наличных расчетов.

Добрый день, я продаю обучающие курсы в рассрочку

оформлена как НПД

скажите при получении денежных средст на карту я должна отчитаться за них в Мой налог и выдать чек, верно? Если ранее я этого не делала как сейчас поступить ?

Здравствуйте.

Верно, нужно выбить чек. За прошлые поступления денег тоже надо сформировать чеки, если это были платежи по деятельности НПД. Главное, выбить чек той датой, когда вам пришли деньги

Здравствуйте) скажите, пожалуйста, я хочу поставить в тц электромеханическую машинку-качалку и поставить на нее эквайринг vendista) могу ли я быть ип на нпд? И можно же в моем случае обойтись без онлайн-кассы, а только эквайрингом, все равно же чеки для налоговой пиидется через приложение мой налог оформлять

Здравствуйте.

Кресло считается автоматом самообслуживания и здесь вы можете работать как ИП на НПД.

Теоретически вы можете работать без онлайн-кассы. Но, имея кассу, вы закрываете вопрос как пробивать чеки. Рекомендуем обратиться в организацию вашего города, которая занимается кассами, и уточнить, что можно интегрировать в вашем случае.

А как вы будете клиентам чеки выдавать?

Здравствуйте

Скажите пожалуйста , собираюсь открыть кофейню самообслуживания, что надо открывать ИП или ИП на НПД?

И второй вопрос, что значит чеки вручную вбивать в «мой налог»? Неужели нет какой то программы автоматической

Здравствуйте.

Уточним информацию и вернемся к вам с ответом позже.

Эксперт, добрый вечер. Я открыла самозанятость, теперь хочу открыть ип но остаться на режиме нпд. Т.к нужен р.с. Вопрос. Как мне это сделать, чтобы сохранился нпд? На платформах банков при подаче заявления выдает усн, общая, патент. Только у тинькоф есть такой выбор, но с ним не получается, тк зону крыма он не покрывает. На платформе фнс тоже не активна кнопка нпд. Как быть?

Екатерина, здравствуйте.

Тинькофф предусмотрел сервис по регистрации ИП на НПД для граждан Крыма. Встреча проходит в регионе, вне Крыма. Пожалуйста, напишите в чате или позвоните на горячую линию поддержки. Коллеги вам обязательно помогут!

Эксперт, со мной связались! Мария отличный менеджер. Вам большое спасибо и с наступащющими праздниками 🥂🍾🙂

Екатерина, благодарим за обратную связь! Желаем успехов в бизнесе и поздравляем с наступающим Новым годом! 💛

Здравствуйте.

Если планируете использовать кофейный автомат, то можете быть ИП на НПД.

По вопросу чеков рекомендуем обратиться в компании, которые продают онлайн-кассы у вас в городе. Они могут предложить интеграцию.

здравствуйте. я самозанятый. могу ли я перейти на ип на нпд сама шить и продавать постельное белье, приобрести сертификати делать маркировку?

при этом остаться еще и самозанятым оказывать услуги по пошиву?

Здравствуйте.

Уточним детали и позже вернемся с ответом.

Здравствуйте.

Да, можете.

Здравствуйте! Подскажите пожалуйста в случае перехода с самозанятости на ИП на НПД открытие расчетного счета будет являться обязательным условием?

Здравствуйте.

ИП не обязан открывать расчетный счет, но вести без него бизнес практически невозможно.

скажите пожалуйста, я правильно поняла, что Ип на НПД так же как и самозанятый платят только по факту получения дохода? а если дохода нет, то ничего не платят, нет каких либо уплат в налоговую помимо уплаты нпд?

Здравствуйте.

Все верно. ИП на НПД платит только налог с дохода.

Здравствуйте! Подскажите, какую отчетность нужно подавать ИП на НПД? Если не было доходов, нужно ли подавать при таком налогообложении нулевую декларацию? и если да, то за какой период? Спасибо

Здравствуйте!

Если нет дохода, то отчитываться не нужно.

Здравствуйте, скажите, я правильно поняла, что самозанятый и ИП на НПД не могут заниматься перепродажей не своих товаров? Я СЗ и хочу перепродавать косметику. Как мне лучше и выгоднее юридически оформиться?

Здравствуйте.

Уточним информацию и вернемся к вам с ответом позже.

Здравствуйте.

Да, самозанятые физлица и ИП не НПД не могут заниматься перепродажами. Можно продавать косметику на УСН или на патенте. На УСН налог будет рассчитываться как процент от дохода. А на патенте как фиксированная сумма за месяц. Нужно индивидуально рассчитывать, что выгоднее.

Подробнее в статье про патент для розницы:

https://secrets.tinkoff.ru/biznes-s-nulya/patent-roznica/

Здесь можно ознакомиться про УСН:

https://secrets.tinkoff.ru/biznes-s-nulya/nalogi-ip-na-usn/

Здравствуйте, а если ип нпд и не всегда проводить чеки через мой налог при этом если платежи поступают на рсч. Как скоро вычислят, вычислят ли и оштрафуют?)

Здравствуйте.

Уточняем информацию, вернемся с ответом позже.

😐😐😐 долго уточняете

Здравствуйте!

Извините за задержку. В вопросе разбираемся, с результатами вернемся.

За неуплату можно получить штраф.

Подробнее с законом можно ознакомиться по ссылке —

https://www.consultant.ru/document/cons_doc_LAW_19671/96c8b6937f62c6afc0bd07ef05603adf56952f35/

Здравствуйте! А если стать ИП НПД и оплатить добровольный взнос в сфр в 2023 году, при условии, что в декабре 2023 родится ребенок, могу ли я рассчитывать на выплаты по отпуску по уходу за ребенком до 1,5 лет? Ведь этот отпуск начинается через 70 дней после рождения ребенка, то есть в 2024. На декретные выплаты я понимаю, что опоздала, а есть ли возможность получения отпускных в следующем году, при оплате сейчас?

Здравствуйте.

Уточним детали и вернемся к вам с ответом позже.

Здравствуйте! Подскажите, пожалуйста, удалось уточнить?

Здравствуйте.

Разбираемся в вашем вопросе, по итогу ответим вам.

Здравствуйте! Скажите, пожалуйста, получилось разобраться в вопросе?🙏🏻

Здравствуйте!

Извините за задержку. Вопрос в работе. Как только выясним детали, дадим ответ.

Мамам, которые официально не трудоустроены, то есть не считаются застрахованными в системе социального страхования, и которые родили в 2023 году и позже, положено только единое детское пособие, при выплате которого учитывается доход семьи и состав имущества.

Подробнее про это пособие можно посмотреть по ссылке —

https://journal.tinkoff.ru/news/edinoe-posobie-na-detei/

Здравствуйте, скажите может ли ИП на НПД получить сертификат соответствия для легальной продажи мыла ручной работы на маркетплэйсе?

Здравствуйте!

Уточним этот момент, комментарии дадим позже.

Здравствуйте.

ИП на НПД может получить сертификат соответствия. Не могут самозанятые физлица.

Здравствуйте, можно ли одновременно быть наёмным работником (работать по трудовому договору и получать зарплату) и открыть ИП на НПД?

Здравствуйте.

Уточним информацию и вернемся к вам с ответом позже.

Здравствуйте.

В большинстве случаев можно совмещать, если вы не госслужащий, не силовик, не адвокат.

Также рекомендуем ознакомиться с нашей статьей

https://secrets.tinkoff.ru/voprosy-otvety/ip-trudoustroystvo-odnovremenno/

Здравствуйте. Подскажите, я домашний кондитер, варю леденцы, хочу участвовать в ярмарка, и там, в основном, оплата наличкой, как этот момент пройдёт в «мой налог»?

Здравствуйте.

Нужно будет вносить суммы вручную в «Мой налог». Надо нажать на «Новая продажа».

Здравствуйте, планирую сделать сайт с продажей бу электроники, как это все правильно организовать на нпд с эквайрингом? 1. По закону перепродавать не могу 2. Могу делать ремонт 3. Продажа личного имущества бу не облагается налогом если не выхожу за рамки 250к

Здравствуйте.

Мы не специализируемся на вашей ситуации.

Бизнес-секреты — медиа про бизнес: рассказываем компаниям и предпринимателям про налоги, законы, маркетинг. Одним словом, помогаем вести бизнес в России

Здравствуйте! Обязательно ли открывать расчетный счет, если переходить с самозанятости на ИП на НПД?

Здравствуйте!

Да, у ИП на НПД должен быть расчетный счет. Об этом мы рассказывали в статье.

Здравствуйте! Подскажите , пожалуйста,если я планирую шить одежду и продавать ее, я смогу работать на ип с нпд? Почти всю одежду нужно маркировать, а просто самозанятость не имеет право это делать? Спасет ип с нпд или нужно обычное ип открывать?

Здравствуйте!

Уточним, с комментариями вернемся позже.

Одежду без маркировки можно шить только на заказ. Поэтому ИП на НПД заранее шить одежду партиями на продажу не сможет.

Здравствуйте! Нигде не могу найти ответ на следующий вопрос: ИП на НПД сколько видов ОКВЭД может оформить?

У меня сейчас оформлен один ОКВЭД: 41.20: Строительство жилых и нежилых зданий

Однако я понимаю, что могу заниматься и другими видами работ, связанными со строительством. Могу ли я, будучи ИП на НПД и имея один ОКВЭД, добавить ещё ОКВЭДы?

Благодарю за ответ!

Здравствуйте.

Да, можно указать несколько видов деятельности, как и на любом налоговом режиме. Главное, чтобы при этом были соблюдены другие ограничения для НПД.

Здравствуйте! Я хочу начать давать частные уроки по школьным предметам детям. В конце следующего года планирую декрет. Что сделать, чтобы в будущем получать ежемесячное пособие по уходу за ребёнком до 1.5 лет? Заранее спасибо за ответ!

Здравствуйте!

Декретные ИП платят в том случае, если вы уплатили не обязательные фиксированные взносы, а дополнительные. Если хотите получить декретные в 2024 году, то нужно успеть открыть ИП в 2023. Также уплатить с момента открытия и до 31 декабря сумму фиксированных взносов и полную сумму дополнительных страховых. Дополнительные страховые взносы — это 2,9% от регионального МРОТ. Если же вы откроете ИП в 2024 году и уплатите все взносы в 2024, то декретные не выплатят. Это связано с тем, что в расчет берут два предшествующих периода: 2023 и 2022 годы.

Если откроете ИП на НПД или АУСН, то фиксированные страховые платить не нужно. При этом для декрета дополнительные все равно нужно будет уплатить

Можно приостановить деятельность ИП на время беременности и ухода за ребенком. Для этого нужно подать заявление в налоговую по месту учета.

Подскажите, пожалуйста, сумму фиксированных взносов и куда их нужно будет перечислить?

Как будет высчитываться пособие?

Уточним детали и вернемся с ответом позже.

Размер фиксированных взносов устанавливается ежегодно. В 2023 он составил 45 842 руб.

При этом, если ИП открыто не полный год, то сумма взносов будет меньше. Рассчитать ее можно при помощи

калькулятора — https://secrets.tinkoff.ru/calculators/strakhovye-vznosy/

.

Если вы ИП на НПД или АУСН, то фиксированные взносы платить не нужно.

Чтобы получать декретные, необходимо уплатить полную сумму дополнительных страховых взносов. Их нужно перечислить на единый налоговый счет, он для всех налогов и взносов одинаковый. Подробнее о нем мы рассказали в

статье — https://secrets.tinkoff.ru/buhgalteriya/enp/

.

Размер декретных будет рассчитываться из МРОТ по формуле: 140/30*19 242. Средняя сумма пособия за 140 дней у вас будет примерно 90 тысяч. Точнее сказать мы не можем.

Здравствуйте, подскажите пожалуйста, если я хочу продавать товары собственного производства на маркетплейсах и быть ИП на НПД, то каким образом мне платить налоги? Как и когда выбивать чеки, чтобы не нарваться на штрафы?

Здравствуйте.

В этой же статье мы подробно расписываем, как платить налог, это ссылка на конкретный раздел, там все показываем на скринах:

https://secrets.tinkoff.ru/biznes-s-nulya/ip-na-npd/#4

Здравствуйте. Может ли ИП на НПД продавать товар конкретно на OZON или Wildberries, или не может, как на АУСН?

Здравствуйте.

На Wildberries и Ozon на НПД продавать можно, но только товары собственного производства.

Здесь расписаны 6 шагов для переходи ИП УСН на НПД. Изменятся ли эти шаги, если ИП деятельность не вела, доходов не было? Можно ли в текущем году оплатить обязательный взнос и перейти на НПД? В пункте 5 значится оплатить налог и сдать декларацию за отработанное время. Но если доходов не было, декларация нулевая, что делать в 5 пункте, когда подавать нулевую декларацию?

Здравствуйте.

Уточняем детали, вернемся с ответом позже.

Никаких особенностей для перехода на НПД при нулевом доходе от УСН нет. В нашей статье можно подробнее прочитать про порядок действий — https://secrets.tinkoff.ru/biznes-s-nulya/perekhod-usn-npd/

Здравствуйте,планирую в 2024 уйти в декрет,мне нужно в сфр оплатить взнос чтобы получить декретные? И как оплатить этот взнос

Здравствуйте.

Чтобы получать декретные, необходимо уплатить полную сумму дополнительных страховых взносов. Они составляют 2,9% от регионального МРОТ.

Дополнительные взносы нужно перечислить на единый налоговый счет, он для всех налогов и взносов одинаковый. Подробнее о нем мы рассказали в

статье — https://secrets.tinkoff.ru/buhgalteriya/enp/

.

Добрый день!

В июне 2023 года был физическим лицом, и зарегистрировал себе самозанятость, в августе 2023 года подал заявку на регистрацию ИП через Tinkoff, все шаги соблюдал, как написано в вашей статье.

Вопрос — почему когда захожу в личный кабинет ИП на сайт nalog.ru, в личном кабинете отображается две системы налогообложения через запятую: УСН, НПД?

Здравствуйте.

Мы уточним этот момент и вернемся с ответом чуть позже. Вы также можете прочесть нашу

статью — здесь посмотреть: https://secrets.tinkoff.ru/biznes-s-nulya/s-samozanyatosti-na-ip/#2

. В ней есть скрин из личного кабинета, где должно отображаться НПД, и ссылка, по которой можно заказать выписку из ЕГРН и перепроверить, подавали ли вы уведомление о переходе на НПД.

Изображение можно отправить нам на электронную почту — secrets@tinkoff.ru

Отправил

Здравствуйте.

Заявку на регистрацию ИП отправили через наш сайт. Систему налогообложения вы выбрали самостоятельно — УСН «Доходы».

В случае, если выбираете систему налогообложения УСН, мы отражаем на странице информацию о необходимости сняться с самозанятости.

НПД и УСН — это две системы, которые не могут применяться одновременно.

Если не сняться с самозанятости, то при регистрации ИП с выбором УСН, налоговая может указать СНО на свое усмотрение. Поэтому для получения информации рекомендуем обратиться в ФНС.

Добрый день! Подскажите, пожалуйста, если ИП на НПД к октябрю слетел по сумме 2,4 млн, то он переходит на УСН с октября или пересчет налогов будет идти с начала года? Спасибо!

Здравствуйте.

Уточняем информацию, вернемся с ответом позже.

Если предприниматель выйдет за лимиты по НПД, то он автоматически перейдет на ОСН. Чтобы дальше работать на УСН, нужно подать уведомление о переходе на УСН в налоговую.

Уведомление нужно подать в течение 20 дней после того как ИП вышел из лимита. Тогда будет считаться, что предприниматель перешел на УСН сразу после самозанятости. Если ИП не успел уложиться в 20-дневный срок — до конца года ему придется оставаться на ОСН.

Сдают арендные помезения только Ип , а ип на нпд подойдет ?

Здравствуйте.

ИП на НПД могут сдавать в аренду только жилье, а коммерческие помещения — нельзя.

здравствуйте. подскажите,пожалуйста, риэлторы и юристы как смогут работать ип на нпд?

Юлия, здравствуйте. Риэлтор может оказывать услуги как ИП на НПД, юрист тоже — но не в статусе адвоката.

здравствуйте. помогите, понять, пожалуйста.. реально ли работать ип на нпд риэлтору и юристу (включая представительство в суде)

Юлия, здравствуйте. Риэлтор может оказывать услуги как ИП на НПД, юрист тоже — но не в статусе адвоката.

Добрый день . Подскажите. Я хочу открыть курьерскую доставку через Яндекс про . Нужно открыть Ип. Могу ли я открыть Ип на НпД? Или нужно УСН?

Марина, здравствуйте.

Уточним детали и позже вернемся с ответом.

Уточните, пожалуйста, что имеете ввиду, говоря об открытии доставки? Вы планируете самостоятельно работать курьером или будете кого-то нанимать?

А ИП на НПД может принимать деньги на личную карту или только на расчетный счёт?

Наталья, здравствуйте.

Личные счета для бизнеса могут использовать только самозанятые без статуса ИП.

Подробнее рассказали статье — https://secrets.tinkoff.ru/voprosy-otvety/lichnyy-schet-ip-raschet/

Мне так надо

Здравствуйте, Я зарегистрировалась, как самозанятая на НПД, потом зарегистрировалась в качестве ИП на НПД 18.10.2023. Мне 02.02.2024. пришло уведомление, о неисполнении обязанности по предоставлению налоговой декларации (расчета) по налогу на добавленную стоимость. Все поступление денежных средств приходили на расчетный счет, тут же я их вносила (пробивала чеки) через приложение «Мой налогоплательщик». Вовремя подавала данные, о поступлении денежных средств в налоговую, также, через приложение «Мой налогоплательщик». и оплачивала налог. Подскажите, пожалуйста., какова может быть причина, данного уведомления? Что в данной ситуации делать? Спасибо большое!

Светлана, приветствуем.

Надо проверить в личном кабинете, точно ли вы фигурируете как ИП на НПД. Мог произойти какой-то баг, и после регистрации ИП вы значитесь, как ИП на ОСН.

Еще маловероятный вариант, но бывает: уведомление о сдаче декларации по НДС могло прийти всем подряд по ошибке.

Еще возможно, что после регистрации ИП вы несколько дней значились на ОСН, и декларация нужна за тот период. В любом случае надо разбираться с налоговой.

Можно написать через ЛК такое обращение:

В ответ на ваше Уведомление №….. о неисполнении обязанности по представлению налоговой декларации (расчета) от ____________ поясняю, что я ФИО (ОГРНИП ….., ИНН ……...) являюсь налогоплательщиком налога на профессиональный доход, поэтому обязанности по представлению налоговой декларации по налогу на добавленную стоимость за Х квартал 20ХХ года у меня нет.

Светлана, при регистрации ИП по умолчанию становится на OCH. Если в течение месяца не заявить, что Вы хотите перейти на НПД, то ИП останется на ОСН, с НДС и так далее.

Статья интересная, но не полная. Я раньше был самозанятым, потом оформил ИП на НПД. Счета для клиентов выставляю через приложение Тинькофф Бизнес. Сумму полученную вношу в доход через приложение мой налог. Все вроде бы четко, но нигде не написано — высылать этот чек клиенту или нет? Раньше все чеки я отправлял клиентам — сейчас отправил чек и получил по шапке от клиента. Он говорит, если я ИП то никакие чеки выбивать и направлять им не должен.

Проясните как быть в данном положении. Идеально, если ответите на почту info@2k-agency.com

Алексей, добрый день! Самозанятый по закону обязан сформировать и передать чек заказчику (ч. 3 ст. 14 Закона № 422-ФЗ).

Эксперт, ну так я уже не самозанятый) ИН на НПД)

Сейчас я самозанятая. У меня интернет-магазин. Подключена Юкасса, чеки формирую и высылаю из приложения «Мой налог». Если я стану ИП на НПД, то мне придется оформить стандартную кассу и все с этим связанное?

Екатерина, добрый день! Нет, не придется. Все останется так же.

Будьте добры, подскажите:

1. Должен ли ИП на НПД выдавать чеки организации, если оплата услуг происходит по договору со счетом и актом?

2. Может ли ИП на НПД оказывать услуги организации, в которой он оформлен в качестве наёмного штатного работника и не должен ли будет работодатель доначислять за него все налоги и сборы, как это происходит с простыми самозанятами?

Нико, добрый день!

1) Самозанятый по закону обязан сформировать и передать чек заказчику (ч. 3 ст. 14 Закона № 422-ФЗ);

2) Самозанятый не вправе сотрудничать со своим текущим работодателем, а также с работодателем, от которого он уволился меньше двух лет назад (п. 8 ч. 2 ст. 6 Закона № 422-ФЗ)

Здравствуйте!

Зарегистрировался самозанятым по месту жительства в Белгородской обл., потом переехал в Московскую обл. где собираюсь открыть ИП на НПД. Нужно ли для этого закрыть самозанятость по предыдущему месту жительства и зарегистрировать по новому? Или при регистрации ИП по новому месту жительства, к нему все равно будет применен режим НПД? Спасибо!

Сергей, добрый день! В вашем случае лучше закрыть «белгородскую» самозанятость и заново зарегистрироваться, будучи постоянно прописанным в Московской области.

Здравствуйте!

А может ли ИП на НПД, пользоваться посредниками в перевозках, например привлекать других перевозчиков по договор заявке? При этом сам являясь перевозчиком?

Евгений, добрый день! Да, так можно. НПД не могут применять те, кто по посредническим договорам выступает в роли посредника, например, агента (п. 5 ч. 2 ст. 4 Закона N 422-ФЗ).

Здравствуйте, я ип на нпд. Бьютт мастер , до сих пор не пойму мне нужно открывать расчетный счет ?! Со мной рассчитываются в основном наличными . Не хочу открывать счет , без надобности ! Ответьте пожалуйста?

Жанна, добрый день! ИП может работать без расчетного счета, это не запрещено.

Здравствуйте , подскажите , если ранее был подключена самозанятость через Сбербанк , потом открыли ИП на НПД , как будет считаться налог , можно ли сделать , чтобы от сбербанка отдельно , а от ТБ отдельно ?

Какие есть обязательные платежи при ИП на НПД? Страховые взносы остаются?

design_project, добрый день! ИП на НПД должны платить только налог по соответствующей ставке. Обязательных взносов у них нет. Но чтобы шел стаж для пенсии, они могут платить их добровольно.

Грузоперевозками физ. лица в статусе самозанятого заниматься не могут, нужно иметь статус юр. лица или ИП. Хотя, как ни странно, самозанятые физ. лица могут заниматься пассажирским перевозками как такси.

Добрый день. Есть вопрос.

Если оформляю ИП на НПД, возможно ли оформить патент ?

И как налоговые платежи/обороты в этом случае учитываются?

Alex, НПД запрещено использовать одновременно с любыми другими спецрежимами.

Здравствуйте! У ИП на НПД есть расчетный счет. Можно ли работать с юриками через расчетный счет, а с физиками через обычную карту, например, другого банка? В приложение Мой налог есть поля для заполнения рассветного счета и номера карты. В описанном варианте куда и что заполнять?

Спасибо. Андрей.

Здравствуйте! О какой декларации идет речь в п 5 «Не позднее 28-го числа следующего месяца перечислить налог и сдать декларацию за время, отработанное до перехода на НПД» ?

Здравствуйте! В октябре 23года, уволилась с ООО, где работала бухгалтером, как пенсионер на удаленке. Сразу зарегистрировалась, как самозанятый по пошиву текстильных изделий. ООО в котором работала, торгует на маркетплейсах, предложила им свои изделия, и налоговая сообщила, что нельзя 2 года. А могу ли как ИП на НПД, поставлять ООО свои изделия, для продажи на маркетплейсах?

Здравствуйте! Благодарю за информацию, полезно!

Есть вопрос: Я ИП на УСН 6%, оказываю организации — ВУЗу рекламно-информационные услуги по набору абитуриентов, по агентскому договору. Могу ли я перейти на ИП на НПД? И нужно при при этом уведомлять контрагента (организацию) о смене налогового режима?

И еще один вопрос: если ИП на УСН переходит на ИП на ИПД, то получается что все оквэды, которые ранеебыли у ИП становятся не актуальны? И в принципе можно вести любую деятельность, подходящую для самозанятого?

Здравствуйте. Можно ли в статусе самозанятого оказывать услугу по договору между мной и другими физ лицами, по приобретению ими автомобилей за границей? Т.е. я не буду продавать автомобили, я буду лишь помогать людям приобретать автомобили самостоятельно и за это получать с них какую-то сумму (скажем 30тр) на карту привязанную к самозанятому и с этой суммы платить налог по нпд.

Дело в том, что я вижу у подобных организаций (ИП или ООО) вид деятельности 45.11 (и ее производные) но ведь это не является продажей авто. ведь все они работают по агентским договорам. А смысл тогда открывать ИП и работать по этим ОКВЭД и платить обязательные страховые платежи 50тр, когда можно самозанятым оказывать эти услуги. Спасибо за ответ.

Может ли гражданин Латвии зарегистрировать ИП на НПД? Просто самозанятым зарегистрироваться нельзя

Здравствуйте если я ип на нпд. Трачу на товар к примеру 100р перерабатываю и продаю за 150,мне можно чек сформировать как 50 рублей, ведь 100 пойдут опять на приобретение товара, это не чистая прибыль. Или надо указывать 150

Я продаю на маркетплейсах. Пока как самозанятый. Такой статус позволил мне зарегистрировать кабинет Продавце и на Ozon и на Яндекс Маркет. Но вот на Я. Маркет мне срезу запретили использовать режим работы FBY (поскольку самозанятый). Надеюсь, что со статусом ИП на НПД это ограничение снимут. Есть некоторая надежда, что в режиме ИП на НПД несколько расширится и разрешенная сфера деятельности.

Если я купил музыкальный инструмент для себя, доработал его или улучшил и в последствии решил продать, то это считается продажа уже своего товара или перепродажа?

Здравствуйте.Подскажите, пожалуйста, есть пару вопросов.У меня была самозанятость. Потом я открыла ИП, но не стала вкладывать средства в то дело, т к там все разладилось, я не рискнула.

Сейчас хочу перейти на ИП НПД, как мне быть, в каком порядке действовать? И с какого дня новые операции будут числиться на нпд?

В прошлом году был доход ( я не знала, что считается доходом) бонус за открытие счета. И больше операций не было.

Можно ли подать на перерасчет страховых, если в этом году не было операций, т е декларация нулевая будет? Где брать эту нулевую декларацию?

Страховые я должна буду оплатить до января 2025 или в течении 28 дней после перехода на НПД?

Добрый день. В статье сказано, что дли ип на нпд расчетный счет обязателен. Но в других источниках говорится обратное. Как понять этот момент? Заранее спасибо за ответ!

Таисия, добрый день! Написано, что обязательно, так как ИП не имеет права использовать личный счет для работы. Подробно разобрали этот вопрос здесь https://secrets.tinkoff.ru/voprosy-otvety/lichnyy-schet-ip-raschet/

На самом деле ИП еще имеет право принимать наличные, но в пределах ограниченной суммы. Но в целом так почти никто сейчас не работает, поэтому по факту при открытии ИП понадобится расчетный счет.

Здравствуйте!

Я самозанятый и получаю обычную пенсию, а ранее был ИП на УСНО и получал минимальную пенсию. Если я перейду на ИП на НПД, то какую пенсию мне будут платить: минимальную или обычную?

С уважением, Василий Иванович

Здравствуйте,

Вопрос:

1) Риэлтор — может работать на НПД?

2) Продаю доступ к своей обучающей платформе, подключена онлайн касса — смогу вести эту деятельность на НПД?

Если чеки отправляются клиентам через кассу, в мой налог нужно дублировать полученный доход?

Здравствуйте. А если за месяц (два три) не было доходов по ИП на НПД? Как платить налог?

Здравствуйте!

Подскажите пожалуйста про переход самозанятого с НПД на УСН.

Я был самозанятым на НПД. Сумма дохода подбирается уже к 2 млн.

Я открываю ИП и мне по умолчанию ставят НПД.

Теперь я ИП на НПД.

Далее столкнулся с противоречивой информацией.

У меня есть 30 дней на подачу заявления на переход на УСН, но вроде как если я откажусь от НПД не по причине утраты права на его применение, то тогда меня до конца года переведут на ОСНО, а только в новом году я могу перейти на УСН.

И тут же пишут что если я только зарегистрировался как ИП в первый раз то могу спокойно перейти на УСН в течение года. В общем я запутался.

Как лучше, просто дождаться утраты права на НПД и в течение 20 дней перейти на УСН или же можно спокойно заранее перейти на УСН?(400 тр. уже ничего не решают, а может упасть и больше) Но боюсь как бы не остаться без этого права если я сам отказываюсь от НПД, а не жду утраты права.

И еще когда я утрачиваю право по НПД — приложение Мой налог должно же заблокироваться? Но поступления будут продолжаться ведь — их потом просто нужно будет отнести в Тинькофф бухгалтерии на УСН и уже там заплатить с этих поступлений налоги?

ИП на НПД зарегистрировано 13 мая 2024.

Заранее спасибо!

Добрый день. Подскажите, если человек оформлен по уходу за ребенком инвалидом, сохраняются ли выплаты по уходу при оформлении ИП на НПД, если не делать пенсионных взносов самостоятельно?

www.den_n_v, добрый день! Сохраняются. Выплата пособия по уходу за ребенком-инвалидом не зависит от факта уплаты пенсионных взносов.

Самозанятый не может получить сертификат на свою косметическую продукцию.

здравствуйте, я много лет являюсь ИП, в связи с тем, что я пенсионерка и у меня очень низкая пенсия т,к, считаюсь работающим пенсионером хочу уйти на ИП на НПД, т.к. предполагается работа с юр.лицами через расчетный счет. буду ли я в этом случае считаться неработающим пенсионером,

08042010g, добрый день! Официальных разъяснений на этот счет нет. По идее, ИП на НПД не платит страховые взносы, а значит считается неработающим. Но не факт, что в СФР считают так же. Рекомендуем сходить в клиентское отделение фонда и спросить у них.

добрый день , такой вопрос в приложении мой налог есть пункт риэлтор , но самозанятому риэлтору нельзя работать по агентскому договору ,нельзя так по договору посреднических услуг , нельзя работать по договору комиссии , то есть агент ( риэлтор ) это по сути посредник , а посреднические услуги оказывать не может , бред какой то (( вопрос может ли риэлтор ИП на НДП оказывать посреднические услуги и работать по договору комиссии ( агентскому) и так далее ? или тоже нельзя ?))

witalik78, Добрый день! По закону агентам нельзя работать самозанятыми, но в письме №03-11-11/46304 от 11 июня 2021 года Минфин разрешает применять НПД для физлиц и ИП, оказывающих услуги по продаже или покупке недвижимости.

При этом да, если вести предпринимательскую деятельность в интересах другого лица на основе договоров поручения, комиссии либо агентирования, или заниматься перепродажей товаров, имущественных прав, то применять НПД нельзя. Поэтому нужно составлять договор оказания риелторских услуг.

В предмете договора укажите, какие услуги оказывает риелтор. Например, подобрать нежилое помещение для аренды, подготовить и согласовать с Заказчиком и арендодателем договор аренды, подготовить документы для госрегистрации договора.

В свою очередь, заказчик должен принять услуги и оплатить их. Стоимость услуг — укажите фиксированную оплату, а не процент от стоимости квартиры.

Пойти вместо клиента к нотариусу, заключить договор аренды или найма и т.д. самозанятый риэлтор может на основании доверенности от заказчика

Эксперт, Поэтому нужно составлять договор оказания риелторских услуг.

Источник: https://secrets.tinkoff.ru/biznes-s-nulya/ip-na-npd/?utm_source=notice&utm_medium=mail&internal_source=copypaste#c8942

© Бизнес‑секреты я узнавал у юристов с налоговой , так они говорят что если на писать Риэлторские услуги , то налоговая считает это посредническими услугами , и это нарушение режима НПД , бред какой то (((

Здравствуйте. Да, планирую. Подскажите: как отличить агентский договор и договор на оказание услуг: Ведь, если перейти на ИП на НПД с самозанятости, то агентские договоры нельзя использовать.

Ольга, здравствуйте. Договоры отличаются как минимумом названием и условиями внутри — какие услуги кто и кому оказывает, как производится оплата и т.д.

Подробнее про агентский мы уже рассказывали здесь https://secrets.tinkoff.ru/biznes-s-nulya/agentskiy-dogovor/

А здесь вы можете скачать шаблон договора оказания услуг https://secrets.tinkoff.ru/documents/dogovor-vozmezdnogo-okazaniya-uslug/

Здравствуйте! Открыл самозанятость сегодня, на днях хочу перейти на НПД, подал заявку в Т- банк. Вопрос — я могу сдавать апартаменты? — нежилая недвижимость, но они мои по документам. Правильно я понимаю — платить я смогу, по этой форме ИП — НПД?

Николай, добрый день! Самозанятые не могут платить НПД при сдаче в аренду апартаментов, гаражей и других нежилых помещений. Можно уплачивать налог только со сдачи жилых помещений: дома, квартиры или комнаты ( п. 3 ч. 2 ст. 6 Закона N 422-ФЗ).

Добрый день!

Подскажите пожалуйста, у нас с партнером есть общий цифровой продукт, который продается в соцсетях, оба мы находимся на «ИП на НПД». По партнерскому соглашению доход от продажи цифровых продуктов разделен в соотношении 50/50 . Суммы от продажи цифровых продуктов поступают на мой расчетный счет, партнер имеет к нему доступ и имеет возможность просматривать перечисления , а также имеет возможность перевода денег себе на счет, по согласованию со мной. Подскажите пожалуйста, как правильно переводить деньги партнеру, чтобы избежать двойного налогообложения, т.к. это общий доход?

И второй вопрос: если я буду переводить партнеру часть полученной суммы за продажу продуктов, которую сначала переведу себе на дебетовую карту, а со своей дебетовой карты переведу ему на счет, будет ли это считаться его доходом и должен ли он оплачивать в налоговую % с дохода, если да, то сколько, 4% или 6% , я же ИП на НПД?

Напишите пожалуйста, как правильно и выгоднее для нас это сделать? Заранее спасибо!

Я не очень понимаю следующее-если как ИП сдавал коммерческое помещение, а потом перешел в ИП на НПД, то больше не имеешь возможности сдавать его? Или как? Самозанятый ведь не имеет права сдавать коммерческие помещеия?

ivanburyy, добрый день! Да, на НПД нельзя сдавать коммерческие помещения, можно только жилую недвижимость.

Здравствуйте!

Вопрос: Самозанятый ИП при добавлении видов деятельности в приложении мой налог должен добавить данные виды деятельности как ОКВЭД на ИП в ФНС?

или достаточно добавить дополнительные виды деятельности только в приложении Мой налог и сразу же можно оказывать новый вид деятельности?