ЕСХН — специальный налоговый режим, который могут использовать сельхозпроизводители, — компании и ИП. В этой статье рассказываем только про предпринимателей. ИП на ЕСХН освобождены от налога на доходы физлиц — НДФЛ — с заработков от бизнеса, а также частично от налога на имущество.

Преимущества и недостатки ЕСХН

Главный плюс ЕСХН — это освобождение от уплаты некоторых налогов: от НДФЛ для ИП и налога на имущество, которое используется в сельском хозяйстве.

Есть еще другие плюсы:

- Несложный учет: два раза в год платить налог и один раз в год сдавать декларацию.

- Предприниматели могут совмещать ЕСХН с патентом.

Нюансы тоже есть:

- Нужно контролировать, чтобы выручка от продажи сельхозпродукции была не ниже 70% от всего оборота.

- Учет доходов и расходов по кассовому методу. Это значит, что доход включают в налоговую базу при поступлении денег от покупателя, даже если это аванс. А вот расходы нужно и понести, и оплатить — предоплату поставщику в расчете налоговой базы не учитывают.

Расскажем подробнее, кто и на каких условиях может работать на ЕСХН.

Кто может работать на ЕСХН

ЕСХН — это единый сельхозналог. Его могут применять компании и ИП, которые производят и продают свою сельхозпродукцию и продукты ее первичной переработки или оказывают услуги сельхозпроизводителям, например подготавливают поля для посевной или убирают урожай.

Для работы на ЕСХН предприниматели-сельхозпроизводители должны соответствовать двум условиям:

- не менее 70% выручки — от продажи произведенной сельскохозяйственной продукции или улова;

- не более 300 сотрудников рыболовецкого производства за предыдущий год. Промысел ведется на собственных или зафрахтованных судах.

Предприниматели, которые оказывают сельхозпроизводителям вспомогательные услуги, могут применять ЕСХН при таких условиях:

- услуги оказывают в области растениеводства и животноводства, и они соответствуют коду 01.6 по общероссийскому классификатору видов экономической деятельности — ОКВЭД;

- выручка от оказания услуг — не менее 70% общего дохода за год.

ИП должен постоянно контролировать соотношение между доходами от продажи сельхозпродукции и общим объемом выручки. Это не всегда просто, поэтому многие предприниматели, занятые в сельском хозяйстве, выбирают схожий льготный режим — УСН «Доходы минус расходы». На упрощенке нет таких ограничений по доле профильной выручки.

Не могут применять ЕСХН предприниматели, которые производят подакцизные товары, даже если соблюдаются условия из списков выше. Исключение — сельхозпроизводители винограда и вин из него. Так, если ИП делает вино из своего винограда, то может применять ЕСХН, а если из покупного винограда, — применять ЕСХН нельзя.

Советы из книг: как продвигать продукт и растить продажи

Какие налоги платят на ЕСХН

Предприниматели на ЕСХН платят:

- страховые взносы за себя: фиксированные и дополнительные;

- страховые взносы за сотрудников;

- единый сельхозналог;

- НДС, если не получили освобождение от него;;

- имущественные налоги: транспортный, земельный и налог на имущество по объектам, которые не используют в сельхоздеятельности.

Фиксированные взносы на обязательное пенсионное и медицинское страхование платят все предприниматели, кроме ИП на НПД и АУСН. В 2024 году ИП должен заплатить 49 500 ₽.

Дополнительные пенсионные взносы нужно платить, если прибыль за год превысила 300 000 ₽. Ставка — 1% с суммы превышения. Максимальная величина допвзносов за 2024 год — 277 571 ₽.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

Страховые взносы за сотрудников. Если начисления работнику с начала года меньше предельной базы, страховые взносы считают по единому тарифу 30%. Предельная база в 2024 году — 2 225 000 ₽.

Если же выплаты работнику с начала года превысят этот лимит, тариф снижается до 15 % — его применяют к превышению над предельной базой.

ИП из реестра МСП — малого и среднего предпринимательства — платят страховые взносы по пониженным тарифам.

Единый сельхозналог. Стандартная ставка — 6%, облагается прибыль — положительная разница между доходами и расходами. Дальше разберем его более подробно.

НДС. ИП на ЕСХН должен платить налог на добавленную стоимость по ставкам:

- 0% от цены товаров на экспорт;

- 10% от цены сельхозпродуктов;

- 20% от цены большинства остальных товаров, работ или услуг.

Транспортный налог платят, если есть транспорт, зарегистрированный на предпринимателя в ГИБДД или Гостехнадзоре. По некоторым видам транспорта ИП на ЕСХН налог не платит. Например, от него освобождены тракторы, самоходные комбайны, молоковозы, которые используются для производства сельхозпродукции.

Налог на имущество. Его платят, если есть недвижимость в собственности, зарегистрированная на ИП в ЕГРН. От налога на имущество освобождены объекты, которые используются в сельскохозяйственной деятельности. Например, коровники, хранилища.

Льготы на ЕСХН

По единому сельхозналогу льгот нет, зато ИП на ЕСХН может получить освобождение от НДС. Это возможно в двух ситуациях:

- выручка ИП меньше определенного лимита. Так, чтобы воспользоваться освобождением в 2024 году, доходы за 2023 год без учета НДС не должны превысить 60 млн рублей;

- ИП впервые зарегистрировал бизнес и сразу перешел на ЕСХН. Или же он переходит на ЕСХН с другой системы налогообложения с 1 января. Например, ИП перешел с упрощенки на ЕСХН с 1 января 2024 года. Он может сразу получить освобождение от НДС, не соблюдая условия о доле выручки.

Общее условие для получения льготы: ИП не должен продавать подакцизную продукцию за три календарных месяца до получения освобождения от НДС.

Чтобы воспользоваться правом на освобождение, нужно подать уведомление в налоговую до 20-го числа месяца, в котором бизнес хочет получить освобождение. Например, чтобы получить освобождение от НДС с апреля 2024 года, уведомление надо отправить до 20 апреля.

Уведомление можно отправить в электронном виде, никаких дополнительных документов к нему прикладывать не нужно.

Рассылка для бухгалтеров

Важные новости, разборы законов и советы для бухгалтеров, которые хотят упростить себе работу и больше зарабатывать. Отправляем раз в две недели

Как рассчитать единый сельскохозяйственный налог

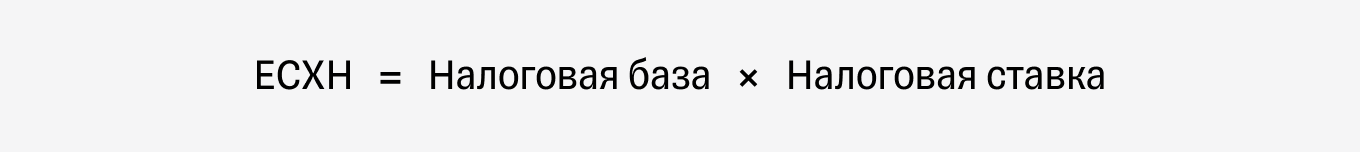

Сумму ЕСХН рассчитывают по формуле:

Налоговая база. Налоговая база по ЕСХН — положительная разница между доходами и расходами. Их учитывают нарастающим итогом с начала года. Доходы и расходы нужно включать в расчет только после оплаты, то есть учитывать их кассовым методом. Например, если покупатели заплатили за продукцию аванс, его надо включить в доходы, хотя продукция еще не отгружена. И наоборот, если отгружена, но не оплачена, показывать доходы не нужно.

В доходы входит выручка от продажи продукции, в том числе полученные авансы, а также внереализационные доходы, например проценты по займам. Также доходы отчетного года можно уменьшить на убытки прошлых лет.

Примеры расходов: стоимость семян, рассады, саженцев, удобрений, кормов, лекарств для животных, зарплата сотрудникам, коммунальные платежи.

Налоговая ставка. По умолчанию налоговая ставка по ЕСХН — 6%. Региональные власти могут снижать ее до нуля. Например, в Челябинской и Кемеровской областях — 3%, а в Московской области — 0%.

Региональные власти могут снижать ее до нуля. Например, в Челябинской области — 3%, в Кемеровской — 5%, а в Московской — 0%.

Когда и куда платить ЕСХН

ЕСХН считают дважды за год: по состоянию на 30 июня — авансовый платеж, по состоянию на 31 декабря — налог за год.

Сроки уплаты ЕСХН:

- налог за 2023 год — 28 марта 2024 года;

- авансовый платеж за первое полугодие 2024 года — до 28 июля 2024 года;

- налог за 2024 год — до 28 марта 2025 года.

Предприниматели платят налог в налоговую инспекцию по месту жительства.

До 25 июля 2024 года нужно подать в налоговую отдельное уведомление о сумме авансового платежа по ЕСХН. На основании этого документа деньги спишут с ЕНС — единого налогового счета.

Если ИП выбрал первый способ, до 25 июля 2023 года нужно подать в налоговую отдельное уведомление о сумме авансового платежа по ЕСХН. На основании этого документа деньги спишут с ЕНС — единого налогового счета. Если перечислить деньги платежкой с КБК, уведомление не нужно.

Пример расчета налога

ИП Петров выращивает яблоки и производит из них сок в Свердловской области. Затем поставляет его в рестораны Екатеринбурга.

В первом полугодии 2024 года он продал сока на 530 000 ₽. Покупатели оплатили товар полностью.

Затраты предпринимателя в тот же период:

- новый пресс для сока, удобрения и саженцы — 142 000 ₽;

- зарплата сотрудникам и взносы за них — 250 000 ₽.

Расчет налоговой базы по ЕСХН за первое полугодие

Ставка ЕСХН в Свердловской области в 2024 году — 5%.

Авансовый платеж за первое полугодие: 138 000 ₽ × 5% = 6900 ₽.

Получается, что за первое полугодие 2024 года ИП заплатит 6900 ₽ единого сельхозналога.

Предположим, налоговая база ИП за год — 300 000 ₽.

ЕСХН за год: 300 000 ₽ × 5% = 15 000 ₽.

ЕСХН к уплате в бюджет по итогам года: 15 000 ₽ − 6900 ₽ = 8100 ₽.

Учет и отчетность по ЕСХН

Предприниматели на ЕСХН должны вести книгу учета доходов и расходов, подавать декларации и отчитываться за сотрудников.

Книга учета доходов и расходов. Ее можно вести на бумаге или в электронном виде. Распечатанную по окончании года электронную книгу учета нужно пронумеровать, прошнуровать и заверить в налоговой инспекции до 31 марта года, следующего за отчетным. Например, книгу учета доходов и расходов за 2023 год надо заверить в налоговой до 31 марта 2024 года включительно.

Отчетность по налогам. Нужно регулярно подавать декларации по тем налогам, которые платишь.

Отчетность по сотрудникам. Ее нужно подавать, только если у предпринимателя есть работники.

Как перейти на ЕСХН

ИП может перейти на ЕСХН с других режимов налогообложения. Если ИП перешел на ЕСХН, то до конца календарного года он не вправе от него отказаться.

Чтобы перейти на ЕСХН, нужно подать уведомление в налоговую до 31 декабря года, предшествующего году начала применения спецрежима. Так, если ИП хочет перейти на ЕСХН с 2025 года, уведомление надо подать до 31 декабря 2024 года. Если 31 декабря — нерабочий день, срок сдвигается на первый рабочий день после новогодних каникул.

Если ИП только зарегистрируется, он может подать уведомление о переходе на ЕСХН вместе с документами на регистрацию или не позднее 30 календарных дней с даты регистрации. Тогда будет считаться, что ИП работает на ЕСХН с даты постановки на учет. Если не успеть подать уведомление в течение 30 дней, то до конца года придется работать на общей системе налогообложения — ОСН.

Как сняться с учета ЕСХН

Добровольно внутри года перейти с ЕСХН на другой налоговый режим нельзя — придется ждать 31 декабря и менять режим со следующего года.

Для перехода на ОСН достаточно подать уведомление об отказе от ЕСХН по форме № 26.1-3. Его подают до 15 января года, с начала которого ИП намерен применять общий режим.

Если же ИП хочет применять УСН, то, помимо уведомления об отказе от ЕСХН, нужно подать уведомление о переходе на упрощенку. Срок — до 31 декабря года, предшествующего году смены режима.

Например, ИП в 2024 году платит ЕСХН. Чтобы перейти с 2025 года на УСН, до 9 января того же года он должен подать в налоговую уведомление о переходе на упрощенку, а до 15 января — уведомление об отказе от ЕСХН.

ИП может потерять право на ЕСХН, если, например, на 31 декабря отчетного года доля профильной выручки оказалась меньше 70%. Тогда до 15 января следующего года надо подать в налоговую сообщение об утрате права на ЕСХН.

Если ИП утратил право на применение ЕСХН, пересчитать налоги придется за весь истекший год.

Отличия ЕСХН от упрощенки

Сделали сравнительную таблицу двух спецрежимов: ЕСХН и упрощенной системы налогообложения — УСН. Она поможет, если выбираете из двух налоговых режимов.

С каким режимом можно совмещать ЕСХН

ЕСХН нельзя совмещать с ОСН и УСН: это базовые режимы, которые относятся ко всей деятельности ИП, а не к отдельным видам. АУСН вообще нельзя совмещать с другими режимами.

Единственный возможный вариант: предприниматель — плательщик ЕСХН может перевести один или несколько видов деятельности на патентную систему налогообложения — ПСН.

Есть три момента, которые нужно учитывать:

- придется вести раздельный учет доходов и расходов;

- если ИП на ЕСХН не оформил освобождение от НДС, он вправе принимать к вычету налог по расходам на сельхоздеятельность. С доходов на патенте ИП не исчисляет НДС, но и не принимает входной налог по профильным расходам к вычету;

- общий доход для определения 70% доли от реализации сельскохозяйственной продукции нужно считать по обоим режимам.

Еще нужно учитывать ограничение — производители подакцизных товаров не могут применять ЕСХН, но на патенте можно торговать пивом в розницу и табачными изделиями.

Что грозит за налоговые правонарушения

Если по результатам проверки выявили неуплату налога, предпринимателю придется заплатить штраф.

Штраф за неуплату или неполную уплату налога — 20% от суммы неуплаченного налога. Если инспекторы докажут, что налог не уплачен умышленно, то штраф возрастет до 40%.

Если предприниматель — налоговый агент не уплатил налог, то штраф тоже будет 20%. Например, если платил работникам зарплату в конверте и не удерживал НДФЛ.

Требование об уплате штрафа налоговая инспекция направит предпринимателю в течение 20 рабочих дней со дня вступления в силу решения по результатам налоговой проверки.

Штраф за несданную декларацию для ИП — 5% от неуплаченной суммы налога за каждый полный или неполный месяц просрочки. Штраф не может быть меньше 1000 ₽ и больше 30% от суммы налога. Если налог по декларации был полностью уплачен вовремя, то штраф за опоздание со сдачей декларации — 1000 ₽.

Что важно запомнить

- ЕСХН — это единый сельскохозяйственный налог. Его применяют компании и ИП, которые производят, перерабатывают сельхозпродукцию, а также оказывают услуги сельскохозяйственным товаропроизводителям.

- Условия применения ЕСХН: доход от продажи улова или произведенной сельскохозяйственной продукции — минимум 70% выручки и не более 300 сотрудников в рыбохозяйстве за предыдущий год.

- ИП на ЕСХН освобождены от уплаты НДФЛ с бизнес-доходов и налога на имущество по объектам, которые они используют в профильной деятельности.

- ИП на ЕСХН платят НДС, но могут получить освобождение от него.

- Предприниматели на ЕСХН ведут книгу учета доходов и расходов, подают декларацию раз в год и отчитываются за сотрудников.

- ИП может совмещать ЕСХН только с патентом.

преприниматель получил доход в 2023 году 2000000,00 и заплатил за это налог в 2024 году как учитывать деньги от уплченных в 2024 году при расчете дохода в 2024г