Многие, особенно начинающие, продавцы на маркетплейсах могут получить наказание от государства по неопытности: например, не успели вовремя заплатить налог или подать отчетность, не знали о взносах — и теперь часть доходов приходится отдавать на штрафы.

Разобрались в статье, на что нужно обратить внимание при торговле на маркетплейсах, чтобы не было проблем с законом.

Платить налоги и взносы вовремя

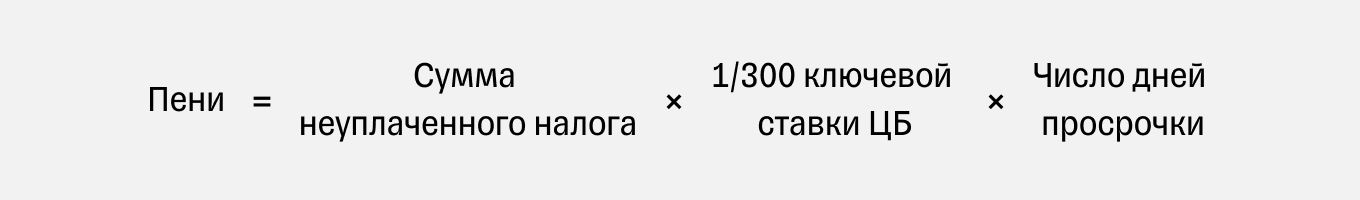

Например, если на УСН предприниматель неправильно посчитает и занизит налог за год, грозит штраф 20 или 40% от неуплаченной суммы. Пени начислят за каждый день просрочки, сумма будет зависеть от ключевой ставки ЦБ. Вот формула расчета:

ИП Петров просрочил уплату налога на 30 дней. Сумма налога — 20 000 ₽, ключевая ставка на этот период — 16%. Налоговая начислит 20 000 ₽ × 16% × 1/300 × 30 дней = 320 ₽ пени.

Если вовремя не заплатить страховые взносы за сотрудников, налоговая начислит пени; а если занизить взносы, то и штраф.

Чтобы не получить пени, нужно следить за налоговым календарем и платить вовремя. ИП на УСН три раза за год вносят авансовые платежи по налогу: за первый, второй и третий кварталы. Срок — до 28 числа следующего месяца. Налог за год уплачивают до 28 апреля следующего года: например, налог за 2024 год нужно будет заплатить до 28 апреля 2025 года.

Как законно сэкономить на налогах. ИП на УСН «Доходы» может уменьшить налог на сумму страховых взносов. Если работников нет и он платит взносы только за себя, можно уменьшить налог на всю сумму взносов. Если есть сотрудники, налог уменьшают максимум на 50%.

ИП Иванов работает без сотрудников. Его доход за 2023 год — 290 000 ₽. Налог на УСН «Доходы» по ставке 6% — 17 400 ₽. Обязательные страховые взносы к уплате в 2023 году были 45 842 ₽. Получается, что взносы больше исчисленного налога. В таком случае ИП Иванов не будет платить налог, только взносы.

Как ИП платить налоги и не получить штраф

Чтобы разобраться с налогами и ничего не упустить, читайте наши статьи:

Не торговать без документов

Вот что должно быть у продавца, чтобы законно торговать на маркетплейсе:

- документы о безопасности товара;

- документы на бренд;

- маркировка «Честный знак».

Документы о безопасности товара. В зависимости от вида товара это могут быть сертификат соответствия или декларация о соответствии.

Какой именно нужен документ на товар, декларация или сертификат, определяют:

Если в этих списках вашего товара нет, желательно получить отказное письмо. Оно подтверждает, что продукция не подлежит обязательной сертификации и декларированию.

Обычно документы на товар продавцу дает производитель или импортер. Но бывают случаи, когда у поставщиков документов нет, — тогда их придется оформлять самостоятельно.

Некоторые маркетплейсы не просят загружать документы перед началом торговли. Но продавец должен быть готов предоставить их по первому требованию площадки, покупателя или Роспотребнадзора. Обычно на предоставление документов площадка дает 3 дня. Если у вас нет документов на руках, можно получить штраф от Роспотребнадзора и маркетплейса.

Подробнее про документы для маркетплейсов можно почитать в наших статьях:

Документы на бренд. Для торговли товарами под чужим брендом нужно получить разрешение от правообладателя. Такими документами могут быть, например:

- лицензионный договор;

- договор на дистрибуцию.

- письмо — разрешение на продажу товара от правообладателя.

Если вы покупаете товар у официального дистрибьютора, документы от правообладателя не нужны. Сам договор поставки будет разрешением на продажу брендового товара.

Торговля брендовым товаром без документов считается контрафактом. Правообладатель может подать в суд и потребовать возмещения убытков, изъять и уничтожить товары за счет нарушителя. Штрафы могут доходить до нескольких миллионов рублей.

Маркировка «Честный знак». Она позволяет отслеживать весь путь товара: от производителя или импортера до покупателя. Обязательной маркировке подлежат, например, одежда, обувь, постельное белье, молочные продукты, шубы, текстиль для дома. Но список постоянно расширяется.

Если продавец работает с продукцией, которую нужно маркировать, и хранит товары на складе маркетплейса, он должен передать площадке универсальный передаточный документ с кодами маркировки — УПД. Для торговли со своего склада передавать коды площадке не нужно.

За отсутствие маркировки на товаре могут наложить штраф от 25 000 до 300 000 ₽. За нарушение в особо крупных размерах предусмотрена уголовная ответственность.

Не оформлять сотрудников по ГПХ, если у вас трудовые отношения

Есть два варианта оформить сотрудников к ИП или в компанию: трудовой договор и договор гражданско-правового характера, ГПХ. Некоторые селлеры стараются вообще не рассматривать трудовые отношения, потому что ГПХ заключить намного проще: легче разорвать отношения с работником, можно сэкономить на соцпакете. Если сотрудник самозанятый и оформлен по ГПХ, то за него можно не платить страховые взносы и НДФЛ.

Но стоит помнить, что по ГПХ можно оформить сотрудника, только если он выполняет временную или разовую работу. Например, заполняет карточки товара по запросу или занимается упаковкой продукции в сезон высоких продаж.

Если же сотрудник постоянно занят в офисе или на производстве, получает от работодателя технику и оборудование и у него четко определен рабочий день — значит, это трудовые отношения. Их нельзя подменять отношениями гражданско-правового характера.

За подмену трудового договора договором ГПХ можно получить штраф. Трудовая инспекция может оштрафовать ИП или малое предприятие на сумму от 5000 до 10 000 ₽, остальные компании — от 50 000 до 100 000 ₽.

Кроме этого, работодателя могут обязать оформить работника по трудовому договору и выплатить пособия, надбавки и отпускные. Если сотрудник самозанятый, с работодателя к тому же могут взыскать недоимку по НДФЛ и страховым взносам.

Если налоговая устроит выездную проверку, она будет смотреть на суть отношений, а не на название договора.

Платить экологический сбор

Экологический сбор — это обязательный ежегодный платеж. Любой товар или его упаковка когда-то становятся не нужны и приходится их утилизировать. Экосбор — это, по сути, плата за утилизацию.

Экологический сбор касается ИП и компаний, которые производят или импортируют товары и упаковку. Те, кто перепродает такую продукцию, сбор не платят.

Платить сбор нужно, если бизнес занимается товарами или упаковкой, которые входят в специальный перечень правительства. Например, это производители и импортеры текстильных товаров, разных видов бумаги, картонной или деревянной упаковки.

Если на производстве сами утилизируют отходы от использования товаров в тех объемах, которые прописаны в законе, платить экосбор не нужно. Для каждого вида товаров объемы утилизации будут разные — например, для текстильной упаковки это 10% от того, что произвел бизнес.

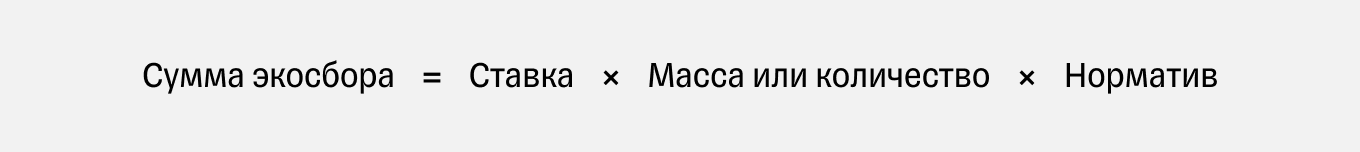

Сумма экосбора рассчитывается по-разному. Формула будет зависеть от того, что именно производит или ввозит компания, сколько отходов она утилизирует.

Например, если бизнес не утилизирует ничего, формула будет такой:

Ставку определяет правительство, она зависит от товара. Например, если бизнес производит спецодежду, сумма будет 11 791 ₽ за тонну.

За неуплату экосбора бизнес оштрафуют. Сумма штрафа — трехкратный размер неуплаченного сбора. Причем для ИП и малых предприятий — минимум 250 000 ₽, для остальных — не менее 500 000 ₽.

Рассылка: как зарабатывать на маркетплейсах

Каждые две недели присылаем новости торговых площадок, инструкции для селлеров и лайфхаки успешных продавцов

Главное в статье

Чтобы работать на маркетплейсах без проблем с законом, нужно:

- Следить за налоговым календарем и платить вовремя. Предприниматели вносят авансовые платежи налоговой три раза в год за каждый квартал, срок — до 28 числа следующего месяца. Налог за год платят до 28 апреля следующего года.

- Подготовить документы на товар: сертификат или декларацию, документы на брендовые товары, маркировку «Честный знак» — если товары подлежат обязательной маркировке.

- Самозанятого сотрудника нельзя оформлять по ГПХ, если есть признаки трудовых отношений. Например, если сотрудник работает у работодателя в офисе или на производстве, компания дает ему технику и оборудование, у него определен рабочий день.

- Платить экологический сбор, если компания производит или импортирует некоторые виды товаров или упаковки.

Обо всех ли правилах знали до этой статьи или для вас она открыла что-то новое?