Блогеры привлекают внимание не только своей аудитории, но и Федеральной налоговой службы. Так, весной 2023 года стали известны три случая, когда против блогеров возбудили уголовные дела о неуплате налогов. Еще против нескольких десятков инфлюенсеров налоговые инспекции начали проверки.

Чтобы не столкнуться с подобными неприятностями, блогерам нужно помнить — им тоже надо платить налог с дохода. В статье разбираемся с юристом, когда блог становится бизнесом и как зарабатывать на нем в рамках закона.

Кто такой блогер

В законе нет четкого определения, кого считать блогером. В статье мы понимаем под блогерами людей, которые регулярно ведут блог в соцсетях, на YouTube или на своем сайте и получают от этой деятельности доход.

Должны ли блогеры платить налоги

Блог превращается в бизнес, когда начинает приносить доход. Это могут быть любые деньги за продажу, например, курсов, услуг или собственного мерча.

В законодательстве нет определения «блогер». Налогообложение блогеров происходит на общих основаниях и зависит от применяемого режима.

Маша много путешествует по миру и рассказывает об этом в своем телеграм-канале. Она пишет посты, снимает видео, делает обзоры на туристические места в разных странах. Маша не получает доход с блога, это ее хобби — ей не нужно регистрировать бизнес и платить налоги.

Количество подписчиков на канале растет, и Маша решает рекламировать сервисы по поиску билетов и продавать собственные гайды о путешествиях. Теперь ее блог перестает быть хобби, она начинает получать с него доход — ей нужно регистрировать бизнес и платить налоги.

Чтобы законно получать доход за ведение блога, нужно сделать его официальным бизнесом — определиться с организационно-правовой формой, выбрать систему налогообложения, изучить правила маркировки интернет-рекламы. Дальше пошагово разберемся, как это сделать.

Как блогеру зарегистрировать бизнес и работать законно

Вот пять шагов, которые нужно пройти для регистрации:

- Выбрать форму бизнеса.

- Выбрать коды ОКВЭД.

- Выбрать систему налогообложения.

- Открыть расчетный счет.

- Изучить правила интернет-рекламы.

Шаг 1. Выбрать форму бизнеса. Блогер может стать самозанятым, зарегистрировать ИП или открыть ООО.

Блогеры-самозанятые могут продавать место под рекламу, обучающие курсы, другие услуги или товары собственного производства. Получить статус самозанятого очень просто.

Но у самозанятости есть ограничения:

- доход не должен превышать 2,4 млн рублей в год;

- нельзя перепродавать чужие товары. Блогер-самозанятый не сможет закупить партию косметики и продавать от своего имени;

- нельзя продавать подакцизные товары или те, которые нужно маркировать в системе «Честный знак». К подакцизным относится алкогольная и табачная продукция, к маркируемым, например, одежда, обувь, духи, молочные продукты;

- нельзя нанимать сотрудников по трудовому договору.

Рассмотрим на примере.

Катя — бьюти-блогер и работает как самозанятая. Она делает обзоры на уходовую и декоративную косметику. Катя может создать свой курс по макияжу и продавать его или рекламировать косметические средства, но не может продавать косметику других брендов.

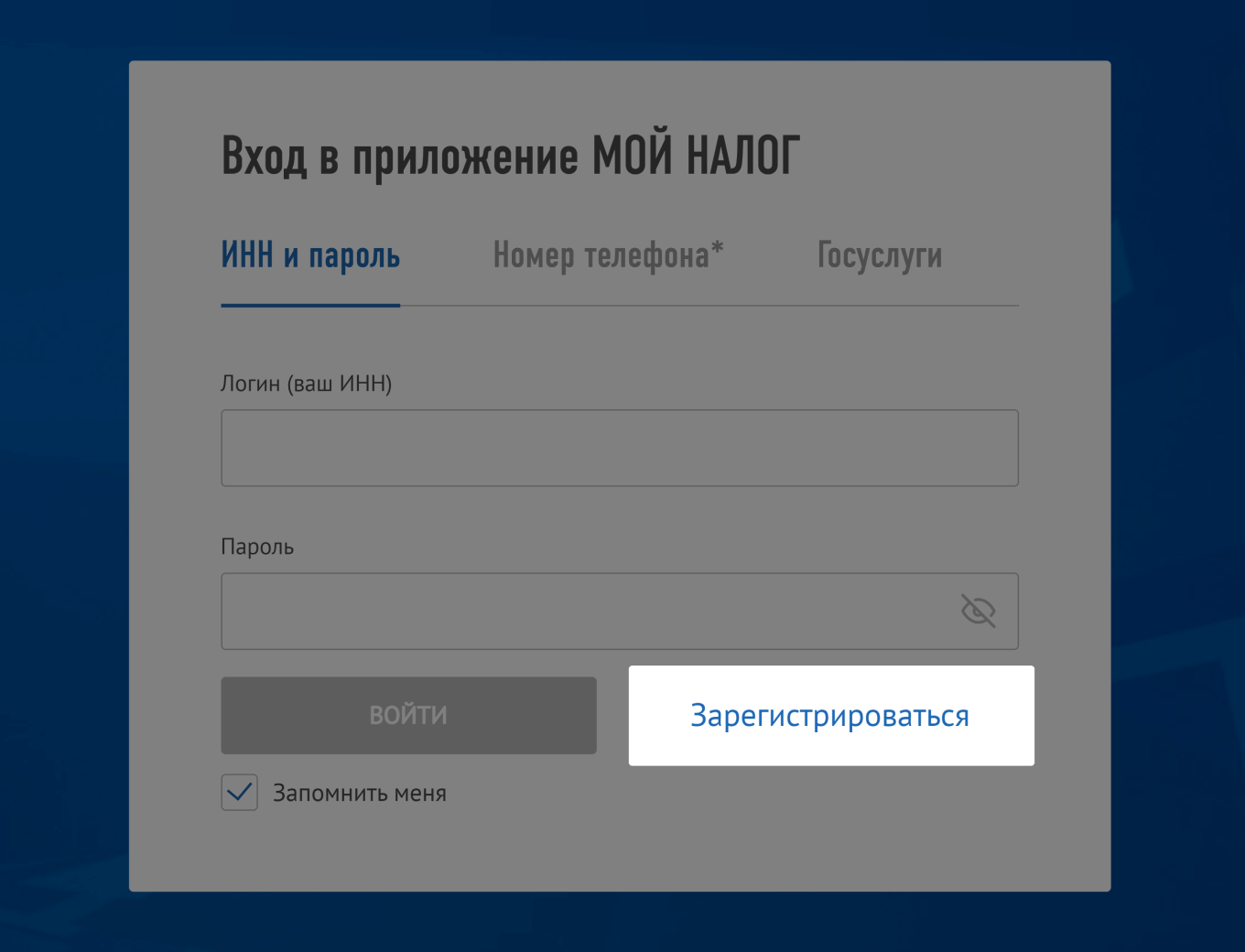

Зарегистрироваться как самозанятый можно через приложение «Мой налог» или в личном кабинете Т-Банка, если вы клиент банка.

У ИП больше возможностей, чем у самозанятых. Например, они могут перепродавать товары, нанимать сотрудников по трудовому договору и зарабатывать больше 2,4 млн рублей в год.

Но в работе ИП тоже есть нюансы:

- понадобится расчетный счет, чтобы получать или переводить деньги для бизнеса — ИП не может использовать для работы личную карту;

- нужно платить страховые взносы за себя — в 2024 году это 49 500 ₽, а в 2025 — 53 658 ₽. Если годовой доход превысил 300 000 ₽, нужно дополнительно заплатить 1% от превышения этой суммы;

- нужно подключить интернет-эквайринг, чтобы получать онлайн-оплату;

- в большинстве случаев нужна онлайн-касса, чтобы формировать чеки покупателям и передавать информацию об оплатах в налоговую.

ООО — самая сложная форма для регистрации и ведения бизнеса. Здесь нужно вести и сдавать не только отчеты по налогам и сотрудникам, но и бухгалтерскую отчетность. ООО подходит, если вы хотите вести бизнес с партнерами или планируете в дальнейшем продать бизнес другим людям — с самозанятостью или ИП так не получится.

ООО может пригодиться, если блогер ведет совместный канал с другими блогерами и хочет официально распределить прибыль между участниками.

Шаг 2. Выбрать коды ОКВЭД. Если блогер работает как ИП или ООО, ему нужно выбрать код ОКВЭД для своей деятельности. Нужно указать основной код и дополнительные — в зависимости от того, чем именно занимается блогер.

Для ведения блога нет отдельного кода ОКВЭД, поэтому можно выбрать следующие:

- 74.90 «Деятельность профессиональная, научная и техническая прочая, не включенная в другие группировки»;

- 73.12 «Представление в средствах массовой информации»;

- 70.21 «Деятельность в сфере связей с общественностью»;

- 63.99 «Деятельность информационных служб прочая, не включенная в другие группировки»;

- 63.11 «Деятельность по обработке данных, предоставление услуг по размещению информации и связанная с этим деятельность»;

- 85.41.9 «Образование дополнительное для детей и взрослых, не включенное в другие группировки».

Можно выбрать ОКВЭД по тематике. Например, если ведете блог о дизайне, в качестве основного подойдет ОКВЭД 74.10 «Деятельность специализированная в области дизайна».

Если планируете продавать рекламу в блоге, нужен дополнительный код ОКВЭД 73.11 «Деятельность рекламных агентств». А для продажи товаров в качестве дополнительного нужно выбрать код ОКВЭД 47.91.2 «Торговля розничная, осуществляемая непосредственно при помощи информационно-коммуникационной сети Интернет».

Шаг 3. Выбрать систему налогообложения. Блогеры могут выбрать:

- НПД.

- УСН.

- АУСН.

- ОСН.

- Патент.

НПД — налог на профессиональный доход. На нем могут работать самозанятые, обычные люди и в статусе ИП.

Ставка налога зависит от того, с кем именно сотрудничает блогер:

- 4%, если получает доход от физлиц без статуса ИП;

- 6%, если деньги приходят от ИП и компаний.

Есть налоговый вычет после регистрации — 10 000 ₽. Он будет уменьшать налоговую ставку, но сумму нельзя обналичить.

Если ИП выбирает НПД, у него будут те же ограничения, что и у самозанятых — не получится нанимать сотрудников по трудовому договору или зарабатывать больше 2,4 млн рублей в год. Но в то же время можно использовать больше инструментов для бизнеса. Например, подключить эквайринг для приема онлайн-платежей.

Упрощенную систему налогообложения, УСН, могут использовать ИП и ООО. Ставка налога зависит от типа УСН:

- «Доходы» — 6% от доходов;

- «Доходы минус расходы» — 15% от прибыли.

Если блогер с начала 2024 года заработает 199,35—265,8 млн рублей, будут действовать повышенные ставки:

- «Доходы» — 8% от доходов;

- «Доходы минус расходы» — 20% от прибыли.

С 2025 года повышенные ставки отменят, а упрощенцы с доходом больше 60 млн в год должны будут платить НДС.

Блогер может работать на АУСН, автоматизированной упрощенке. Этот налоговый режим доступен в Москве, Московской и Калужской областях и Татарстане.

АУСН похожа на УСН, но есть отличия. Например, лимит по доходам — 60 млн рублей, нет обязательных взносов ИП за себя, не нужно считать НДФЛ за сотрудников и платить за них взносы, минимум отчетности, налоговая ставка выше.

На АУСН налоговая ставка зависит от режима:

- «Доходы» — 8%;

- «Доходы минус расходы» — 20%.

Региональных льгот нет и не планируется.

На ПСН или патентной системе могут работать ИП, у которых годовой доход — до 60 млн в год. Патент можно использовать как дополнительный режим к ОСН или УСН.

Часто делают так: с момента регистрации переходят на УСН, покупают патент и всю деятельность ведут на патенте, а по УСН только сдают нулевые декларации раз в год.

Патент подойдет не для всех видов деятельности — разрешенные сферы перечислены в законе конкретного субъекта РФ. Например, блогер может приобрести патент, если ведет блог про фотографии или планирует заниматься созданием и продажей курсов.

Еще одна система налогообложения, которая доступна блогерам, — ОСН, общий налоговый режим. На ОСН нет ограничений по видам деятельности, доходам и количеству сотрудников, как на других режимах, но более сложный налоговый учет. А компаниям к тому же надо вести и бухгалтерский учет.

Работать на общей системе налогообложения могут ИП и ООО, но будут платить разные налоги:

- ИП платят НДС и НДФЛ. Ставка НДС — 0%, 10% или 20% в зависимости от вида товаров и услуг, НДФЛ — 13%. Если доход превышает 5 млн рублей в год, НДФЛ будет 15%;

- ООО платят налог на прибыль, НДС и другие налоги. Ставка налога на прибыль в 2024 году — 20%, с 2025 года — 25%. НДС — 0%, 10% или 20% в зависимости от вида товаров и услуг.

С 2025 года шкала НДФЛ будет пятиступенчатой:

- 13% — для доходов до 2,4 млн рублей в год;

- 15% — свыше 2,4 млн до 5 млн рублей в год;

- 18% — свыше 5 млн до 20 млн рублей в год;

- 20% — свыше 20 млн до 50 млн рублей в год;

- 22% — свыше 50 млн рублей в год.

Если блогер-ИП работал на ОСН, уехал за границу и провел за пределами России больше 183 дней за год, он становится налоговым нерезидентом. Тогда НДФЛ для него вырастет — нужно будет платить 30% вместо 13%.

Чтобы вам было проще определиться с налоговым режимом, собрали их в сравнительную таблицу.

Разобраться в формах бизнеса и системах налогообложения может быть сложно — тогда можно проконсультироваться с бухгалтером или отдать уплату налогов и сдачу отчетности на аутсорс.

«Блогеры в основном выбирают УСН „Доходы“ — это удобная система налогообложения, когда основной доход получают от рекламы. Блогеры, у которых есть онлайн-школы, чаще выбирают патентную систему налогообложения.

Мы ведем бухгалтерию для разных блогеров: и для крупных блогеров-миллионников, и для блогеров с небольшой аудиторией на 300—600 тысяч подписчиков. У них примерно одни и те же задачи: подготовить годовые декларации и платежки, оформить переход на патент, вести кадровый учет».

Екатерина Домарева

Ведущий бухгалтер Т-Банк Бухгалтерии

Нужно ли платить налоги с донатов

Донат — это добровольное пожертвование, которое подписчики могут отправить блогеру, например, для развития канала. Но для ИП и ООО донаты признаются доходом, поэтому с них нужно уплачивать налоги.

Если подписчики оформляют донаты на платформах вроде Patreon или Boosty, это считается доходом при любой форме бизнеса, с этого дохода нужно уплачивать налоги.

Шаг 4. Открыть расчетный счет. ИП и ООО нужен расчетный счет, чтобы оплачивать с него товары, услуги, работы, аренду или налоги или получать оплату от заказчиков. Работать с личным банковским счетом могут только самозанятые.

Открыть счет можно офлайн в отделении банка. Но проще сделать это онлайн, например на сайте Т-Банка.

Шаг 5. Изучить правила интернет-рекламы. Блогеры могут размещать у себя в блоге рекламу, но ее нужно маркировать и уплачивать с нее налоги.

Прежде чем брать товар на рекламу, блогер должен изучить, какую продукцию можно и нельзя рекламировать. На этом шаге не будем останавливаться подробно. Про все ограничения и запреты можно прочитать в отдельной статье.

Как блогеру работать с рекламой и не получить штраф

Разберемся по шагам, что нужно делать.

Шаг 1. Заключить договор с заказчиком. Чтобы продавать и покупать рекламу, нужно заключить договор возмездного оказания услуг с рекламодателем. Можно использовать стандартный шаблон договора. В нем нужно указать права и обязанности сторон, сроки оказания услуг, кто будет готовить рекламные макеты, как они будут согласовываться.

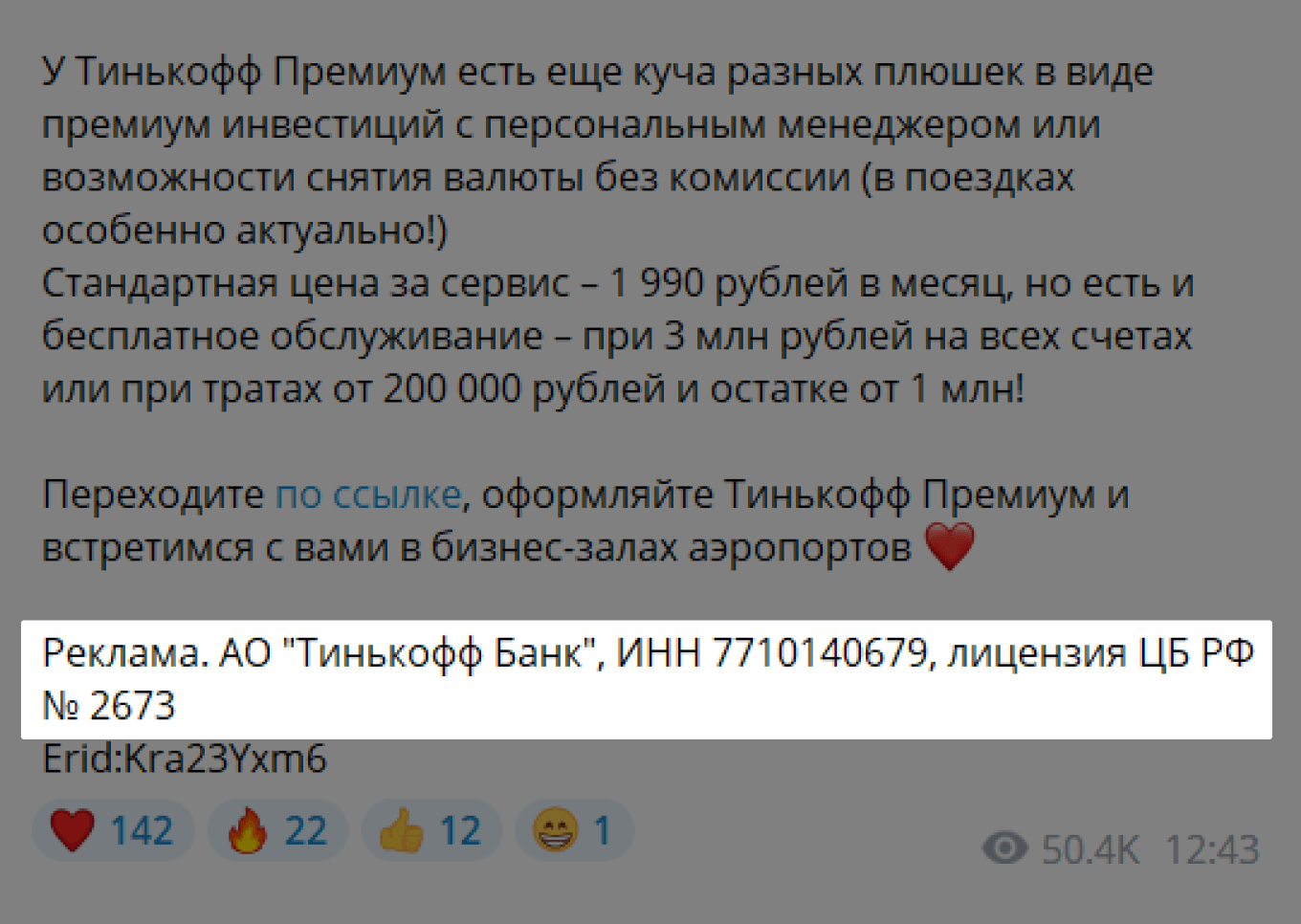

Шаг 2. Промаркировать рекламу. Интернет-рекламу нужно маркировать. Процесс состоит из двух частей: на материалах нужно ставить пометку «Реклама», а информацию о ней нужно передавать оператору рекламных данных — ОРД. Он выдаст токен, или идентификатор, — набор цифр и букв, который нужно разместить на рекламном объявлении.

В теме маркировки рекламы много нюансов — их разобрали в отдельной статье. В этом пункте рассмотрим общую схему.

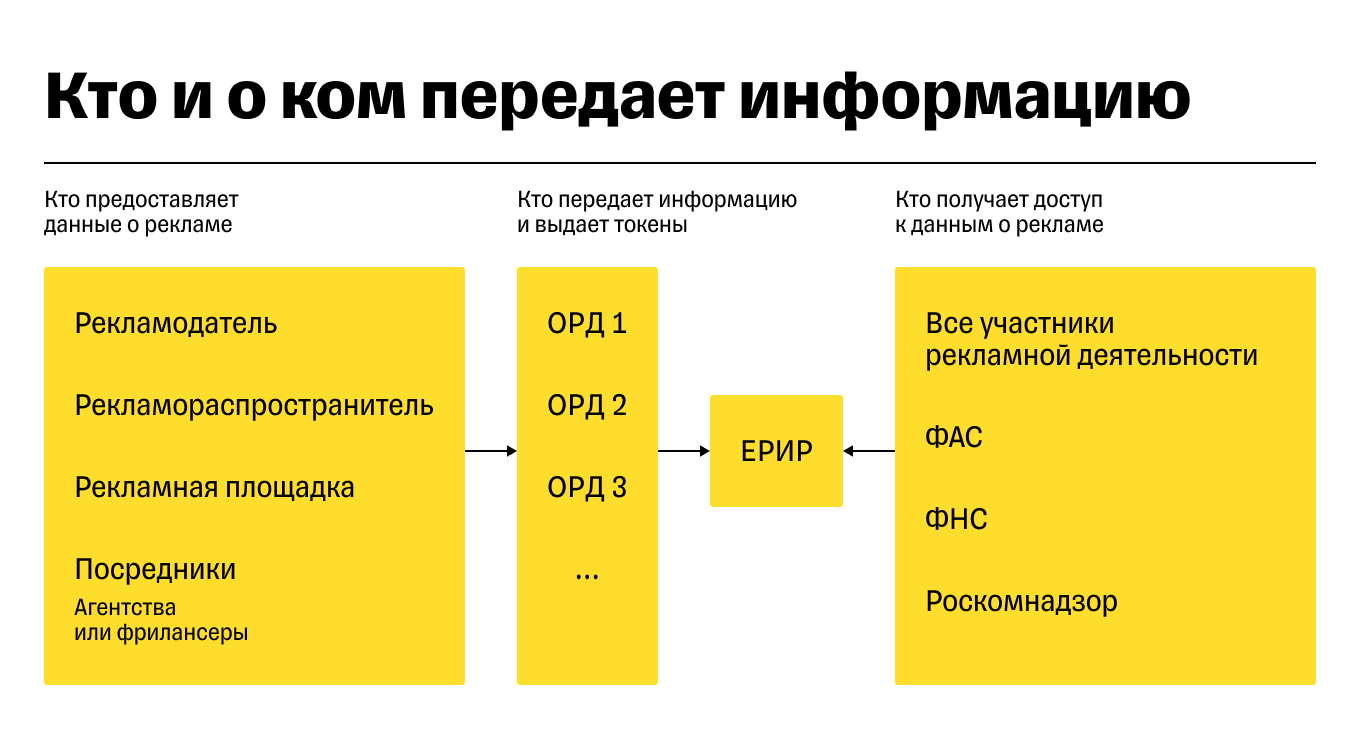

1. Перед распространением рекламы нужно передать информацию ОРД. Кто может это сделать:

- рекламодатель — тот, кто рассказывает о своих товарах и услугах;

- рекламораспространитель — тот, кто размещает у себя рекламу. В нашем случае это блогер;

- площадка, на которой будет размещаться реклама.

Еще в цепочке могут появиться посредники. Это могут быть рекламные агентства или фрилансеры, которые занимаются продвижением товаров, работ или услуг заказчиков.

Всего в реестре Роскомнадзора семь аккредитованных ОРД.

2. ОРД присваивает рекламе идентификатор — уникальный набор символов, по которому можно опознать рекламное сообщение. Этот идентификатор нужно разместить на рекламном сообщении: в тексте, видеоролике или на рекламном баннере.

Вместе с идентификатором к рекламе нужно добавить пометку «Реклама» — другие слова вроде «Партнерский материал» или «На правах рекламы» использовать нельзя.

Где именно разместить идентификатор, зависит от формата рекламы:

- в сторис — поверх видео или фото;

- на видео, например на Ютубе поверх видео;

- в подкастах — в описании выпуска;

- в прямых эфирах — перед видео или наложить на видео на протяжении всего эфира;

- в текстовом сообщении — в тексте.

3. ОРД передает информацию о рекламе и всех участниках рекламного процесса в единый реестр интернет-рекламы — ЕРИР.

4. Через 20 дней после показа рекламы нужно передать в ОРД отчет, в котором указаны расходы на рекламу, договоры и акты, сроки рекламной кампании и информация о показах для каждого объявления на каждой площадке.

Общая схема маркировки рекламы выглядит так:

Нативную интеграцию можно не маркировать

ФАС разъяснила, что нативная интеграция не считается рекламой. Например, если блогер упоминает в видео новинки косметики или использует товар по назначению, но не призывает его купить — это нативная интеграция, и ее не нужно маркировать.

Однако если блогер акцентирует внимание на определенных свойствах продукта или описывает его характеристики, такую интеграцию могут признать рекламой.

Шаг 3. Учесть доходы с рекламы и уплатить с них налог. Все, что блогер получает от продажи рекламы, — это его доходы, с которых тоже нужно платить налоги. Подробно об этом ниже.

Какие налоги платят блогеры

Ставки зависят от формы бизнеса.

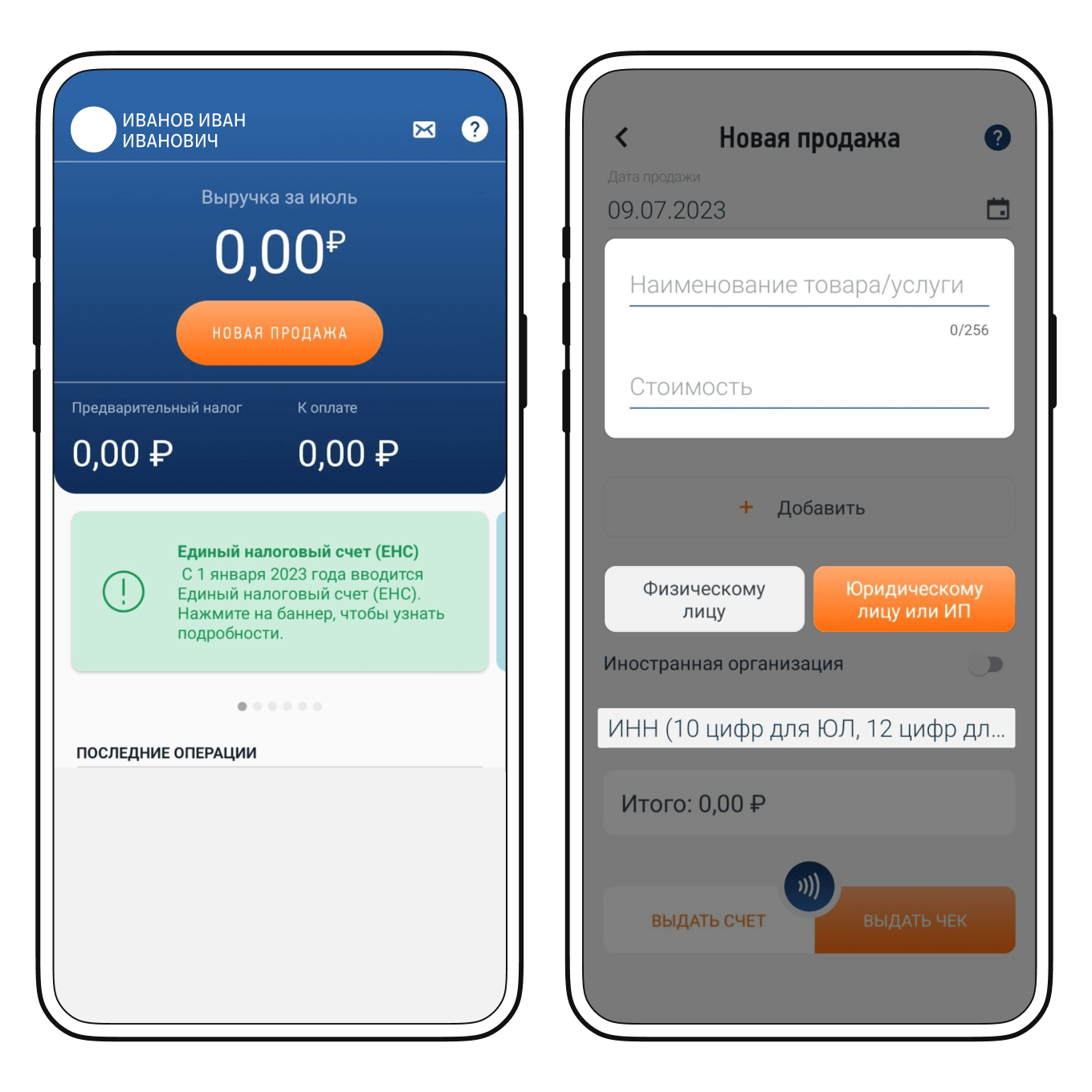

Самозанятые заплатят 4 или 6% в зависимости от того, с кем сотрудничают — с физлицами без статуса ИП или с ИП и юрлицами. Чтобы уплатить налог, нужно сформировать чек в приложении «Мой налог».

Блогер Катя делает обзор на корейскую косметику. Она заключила договор на рекламную интеграцию на 100 000 ₽ с ООО «Кос-мет». В приложении «Мой налог» Катя формирует чек на 100 000 ₽, и оно рассчитывает сумму налога по ставке 6%. Значит, Кате нужно уплатить с доходов от этой рекламы 6 000 ₽.

Блогерам-ИП на УСН нужно заплатить 6% от выручки или 15% от прибыли — зависит от типа упрощенки.

Саша — ИП на УСН «Доходы» и платит налог по ставке 6%. Саша снимает видеообзоры на квадрокоптеры. Он заключает договор на рекламную интеграцию с компанией «ПоЛетай» на 300 000 ₽ и платит налог по ставке 6% — это 18 000 ₽.

Расходы Саши растут, со временем он решает привлечь видеооператора и монтажера и снимать не у себя в квартире, а в студии.

С нового календарного года Саша может перейти на УСН «Доходы минус расходы» и платить 15% с разницы между доходами и расходами. Саша заключил договор на рекламную интеграцию с компанией «ПоЛетай» на 500 000 ₽, а на подготовку для интеграции потратил 100 000 ₽. Значит, ему нужно уплатить 15% налога с доходов 400 000 ₽ — это 60 000 ₽.

ИП на ОСН нужно уплатить 20% НДС и 13% НДФЛ, если доход не превышает лимит. Если у блогера ООО на ОСН, ему нужно уплатить в 2024 году 20% с прибыли и 20% НДС с каждой продажи. НДС обычно включен в стоимость услуг блогера.

Юля ведет кулинарный блог и зарегистрировала ООО «Блинчики». Она продает рекламу торговой сети «Семерочка». В договоре прописывают отдельно стоимость услуг — 100 000 ₽ и отдельно размер НДС — 20 000 ₽. «Семерочка» оплачивает услуги и НДС — 120 000 ₽, а с перечисленной суммы «Блинчики» уплатит НДС — 20 000 ₽.

Что будет за неуплату налогов и отсутствие регистрации

Ответственность предусмотрена за такие нарушения:

- уклонение от уплаты налогов;

- дробление бизнеса;

- ведение бизнеса без регистрации.

Ответственность за уклонение от уплаты налогов. Уголовная ответственность для физлица может наступить за уклонение от уплаты налогов в крупном или особо крупном размере:

- крупный размер — сумма недоимки за три года подряд превышает 2,7 млн рублей;

- особо крупный размер — сумма задолженности за три года подряд превышает 13,5 млн рублей.

За уклонение от уплаты может быть: штраф до 300 000 ₽ или лишение свободы на срок до года.

На упрощенке блогеры платят 6 или 15% налога. Но если превысить годовой лимит, нужно переходить на основную систему налогообложения и платить больше налогов. Блогеры не всегда хотят это делать, поэтому дробят бизнес.

Бьюти-блогер Катя почти превысила лимит на УСН «Доходы». Чтобы не переходить на основную систему налогообложения — ОСН, — Катя зарегистрировала ИП на мужа, и теперь от его имени заключает новые рекламные контракты. Катя продолжает уплачивать налог по УСН, хотя по закону уже должна перейти на ОСН и платить НДФЛ и НДС.

Ответственность за дробление бизнеса. Если налоговая обнаружит дробление бизнеса, она доначислит НДФЛ и НДС, как если бы ИП перешел на основную систему налогообложения. Кроме этого, оштрафуют на 40% от суммы неуплаченных налогов.

Если получать доходы от блога как обычный человек, это будет считаться ведением предпринимательской деятельности без регистрации. За это предусмотрена административная и уголовная ответственность.

Ответственность за ведение бизнеса без регистрации. За это грозит административная ответственность — штраф от 500 до 2 000 ₽.

Уголовная ответственность предусмотрена, если доход от бизнеса без регистрации будет больше 2,25 млн рублей. В этом случае могут присудить:

- штраф до 300 000 ₽ или в размере дохода блогера за период до двух лет;

- обязательные работы до 480 часов;

- арест на срок до 6 месяцев.

Если доход от незарегистрированного бизнеса будет больше 9 млн рублей, могут назначить штраф до 500 000 ₽, привлечь к принудительным работам или лишить свободы на срок до пяти лет.

Как блогеру привлечь исполнителей и платить им

Блогеры могут привлекать исполнителей по гражданско-правовому договору или нанимать сотрудников по трудовому договору. Как именно сотрудничать с исполнителем — зависит от формы бизнеса.

Самозанятые могут сотрудничать с исполнителями только по договору гражданско-правового характера — ГПХ. Это может быть один из видов договоров с физлицом, например договор подряда или возмездного оказания услуг.

Процесс выглядит так: самозанятые привлекают исполнителей → заключают с ними договор → оплачивают работу наличным или безналичным способом — со своей карты.

ИП и ООО могут привлекать исполнителей по договору ГПХ или нанимать сотрудников по трудовому договору. Что именно выбрать — решает блогер.

Трудовой договор подойдет, если исполнитель нужен на постоянной основе, он будет выполнять трудовые обязанности, а бизнес, в свою очередь, может предоставить сотруднику условия для работы и платить зарплату. Например, блогер может взять на работу менеджера, который будет на связи в рабочие часы, общаться с заказчиками, отправлять коммерческие предложения, согласовывать рекламные макеты.

У работодателя по трудовому договору больше обязанностей: ему нужно удерживать и перечислять с зарплаты сотрудника НДФЛ, платить за него страховые взносы, сдавать отчетность, оплачивать отпуска и больничные.

По договору ГПХ можно привлечь исполнителей, если бизнесу нужны конкретные услуги или разовые работы — например, сверстать сайт, отснять серию видеоуроков для Ютуба или подготовить макеты баннеров.

Если исполнитель — физлицо без статуса самозанятого или ИП, блогеру нужно удержать с вознаграждения 13% НДФЛ. Если исполнитель — самозанятый или ИП, за него не нужно ничего уплачивать.

Оплачивать услуги исполнителей можно безналичным или наличными способом. Но есть ограничение: при наличном расчете ООО или ИП могут заплатить по одному договору не больше 100 000 ₽.

Бывает, что блогер привлекает к работе самозанятых по договору ГПХ, но сотрудничает с ними как с работниками по трудовому договору. Например, платит фиксированную сумму, а не оплачивает конкретные задачи, прописывает в договоре обязанности, а не конкретные задания. Так делают, чтобы не уплачивать за работников страховые взносы и не удерживать НДФЛ. Но налоговая и трудовая инспекция быстро распознают такие отношения и могут их переквалифицировать. Тогда бизнесу начислят неуплаченный налог и взносы и могут назначить штраф — 20 или 40% от неуплаченной суммы.

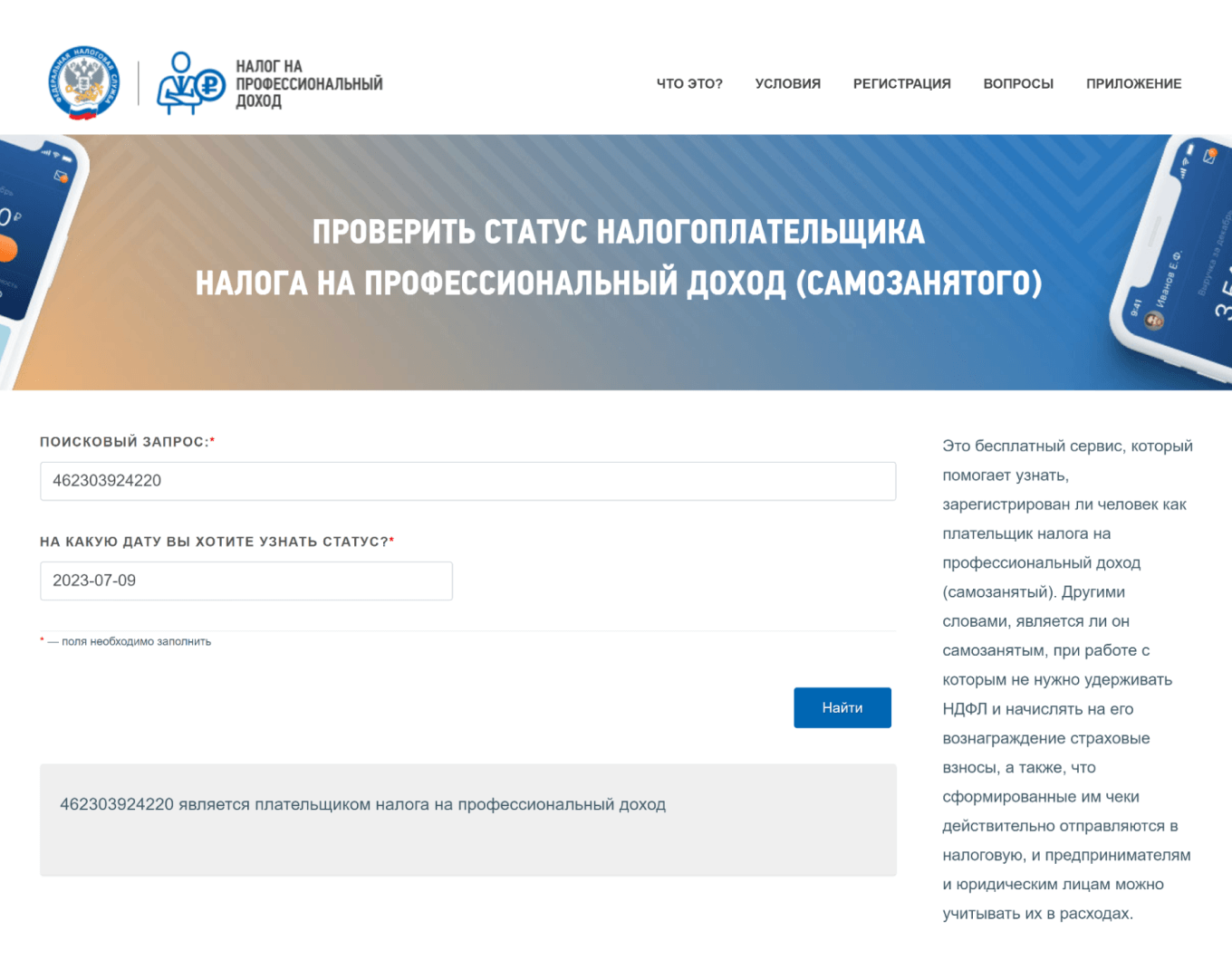

Почему нужно проверять исполнителя перед началом сотрудничества. Когда ИП или компания работают с физлицом без статуса ИП или самозанятого, они становятся налоговыми агентами и платят за него страховые взносы и НДФЛ. Если человек — самозанятый, компании и ИП не нужно за него платить, он делает это самостоятельно.

Бывает, ИП и компании сотрудничают с исполнителями как с самозанятыми — не уплачивают за них НДФЛ и страховые взносы. Но исполнитель теряет статус самозанятого или аннулирует чеки — чтобы не платить налог.

В итоге получается, что исполнитель не платит налог, а бизнес недоплачивает страховые взносы и НДФЛ. Это сигнал для налоговой: если она это заметит, блогеру придется уплатить неуплаченный налог и взносы.

Чтобы избежать такой ситуации, советуем перед сотрудничеством и каждой выплатой проверять исполнителя. Это можно сделать на сайте налоговой службы.

Главное

- Блог становится бизнесом, когда начинает приносить доход.

- Чтобы легально зарабатывать на блоге, блогеру нужно выбрать форму бизнеса: самозанятый, ИП, ООО.

- Самозанятость зарегистрировать проще всего, но здесь много ограничений, например нельзя нанимать сотрудников по трудовому договору, перепродавать товары или зарабатывать больше 2,4 млн рублей в год.

- У ИП больше возможностей для ведения бизнеса. Им можно нанимать сотрудников по трудовому договору и зарабатывать больше 2,4 млн рублей в год. Но и нюансы тоже есть, например им нужно подключить интернет-эквайринг, чтобы принимать онлайн-платежи.

- ООО зарегистрировать сложнее всего, а вести учет и сдавать отчетность, скорее всего, не получится самому — нужен бухгалтер. ООО выбирают, чтобы вести бизнес с партнером.

- ИП и ООО нужно выбрать коды ОКВЭД — для блога подойдет, например, 74.90 «Деятельность профессиональная, научная и техническая прочая, не включенная в другие группировки».

- Блогер может продавать рекламу в интернете. Продажа рекламы — тот доход, с которого нужно уплачивать налоги.

- Рекламу в интернете нужно маркировать: до и после рекламной кампании нужно передавать информацию оператору рекламных данных — ОРД. ОРД выдаст токен — набор цифр и букв, который нужно разместить на рекламном сообщении вместе с пометкой «Реклама».

- ИП и ООО могут привлекать сотрудников по трудовому договору — если нужно регулярно выполнять одну и ту же работу — или исполнителей по ГПХ — если нужны разовые работы. Самозанятые могут сотрудничать с исполнителями только по договору ГПХ.

- Если ИП или ООО привлекают по ГПХ физлиц без статуса ИП или самозанятого, за них нужно уплатить НДФЛ и 30% страховых взносов. Если привлекают самозанятых или ИП, бизнесу ничего дополнительно уплачивать не нужно.

- Если получать доходы без регистрации бизнеса, это могут признать незаконной предпринимательской деятельностью. Ответственность может быть административной — штраф до 2 000 ₽ — или уголовной — штраф до 300 000 ₽, обязательные работы до 480 часов или арест до 6 месяцев, штрафы от налоговой — 40% недоимки.

- Бывает, что блогеры на УСН превышают лимит годового дохода и не переходят на ОСН, а дробят бизнес — регистрируют ИП на кого-то из близких и продолжают платить налог по сниженной ставке. Если налоговая обнаружит дробление — доначислит налоги и пени и оштрафует. А если не уплатить больше 2,7 млн рублей налогов за три года — может наступить уголовная ответственность.

Для вас блог — бизнес или развлечение?