Если годовой доход предпринимателя превышает 300 000 ₽, он должен платить дополнительные взносы на пенсионное страхование. Тариф — 1% от суммы превышения. Показываем на примерах, как определить годовой доход и правильно рассчитать взносы.

Размер страховых взносов в 2024 году

ИП платит фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Идут на обязательное пенсионное и медицинское страхование. ИП обязан их уплатить, даже если ничего не заработал за год. Фиксированные взносы могут не платить только ИП на НПД и на АУСН.

Размер фиксированных взносов на каждый год установлен в налоговом кодексе. В 2024 году это 49 500 ₽.

Дополнительные взносы. ИП платит эти взносы, если годовой доход превысит 300 000 ₽. Они идут на обязательное пенсионное страхование, тариф — 1% от суммы превышения.

ИП на АУСН и НПД также не обязаны платить эти взносы, как и фиксированные.

Для дополнительных взносов есть лимит: для взносов за 2023 год — 257 061 ₽, а для взносов за 2024 год — 277 571 ₽. Если при расчете дополнительных взносов на ОПС получится больше, заплатить нужно только эту сумму.

Расчет дополнительных взносов для ИП на разных режимах

ИП исчисляет дополнительные взносы сам. Их сумма зависит от годового дохода. Как его считать, зависит от налогового режима, рассмотрим подробнее упрощенку и патент.

На патенте берут потенциальный доход за год. Сколько реально заработал ИП — не важно.

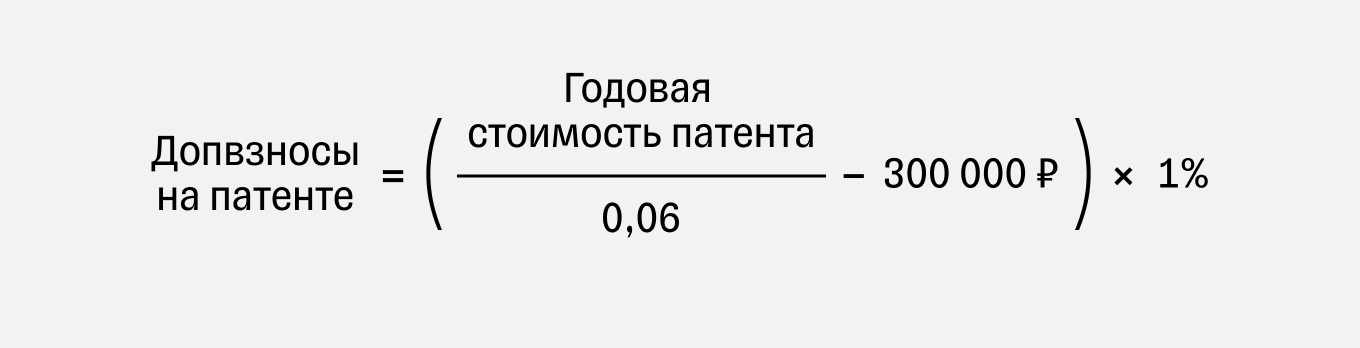

Формула расчета дополнительных взносов для ИП на патенте:

ИП купил годовой патент за 60 000 ₽. Значит, ему придется заплатить столько дополнительных взносов:

(60 000 ₽ / 0,06 − 300 000 ₽) × 1% = 7000 ₽

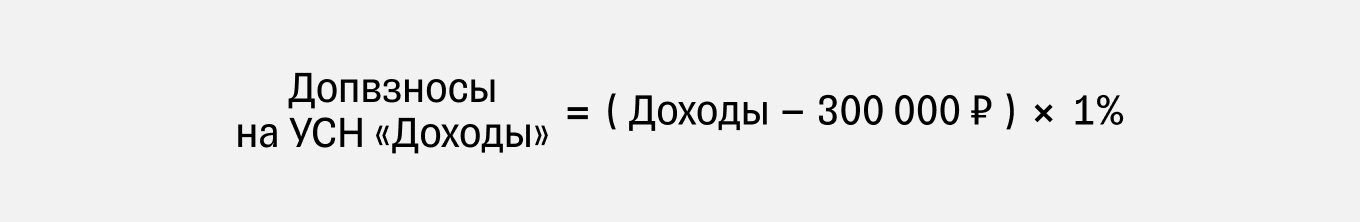

На УСН «Доходы». Допвзносы платят, если фактический доход ИП превысил за год 300 000 ₽:

У ИП годовой доход — 1 000 000 ₽. Дополнительные взносы:

(1 000 000 ₽ − 300 000 ₽) × 1% = 7000 ₽

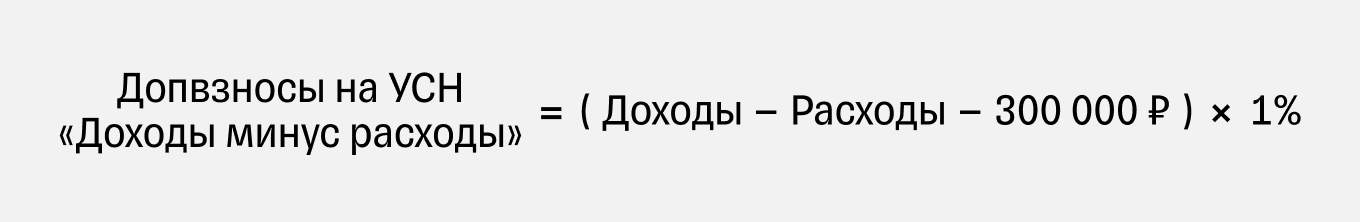

На УСН «Доходы минус расходы». Взносы считают от прибыли — положительной разницы между заработанным и потраченным:

Годовой доход ИП — 1 000 000 ₽, а расходы — 600 000 ₽. Считаем дополнительные взносы:

(1 000 000 ₽ − 600 000 ₽ − 300 000 ₽) × 1% = 1000 ₽

Совмещение налоговых режимов. Если ИП совмещает патент с УСН, все его доходы суммируются. Размер дополнительных взносов рассчитывают от общей суммы превышения.

ИП работает на патенте и УСН «Доходы». Потенциальный годовой доход на патенте — 1 000 000 ₽, доходы по УСН — 2 000 000 ₽. Сначала определяем разницу между общей суммой доходов и 300 000 ₽.

1 000 000 ₽ + 2 000 000 ₽ − 300 000 ₽ = 2 700 000 ₽.

Считаем дополнительные страховые взносы: 2 700 000 ₽ × 1% = 27 000 ₽.

И не забывайте о максимальной величине дополнительных взносов, для взносов за 2023 год — это 257 061 ₽, а для взносов за 2024 год — 277 571 ₽. Если у вас получилось больше, нужно заплатить только эти суммы.

Удобнее сумму страховых взносов не считать вручную, а узнать в калькуляторе.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

Уменьшение налога на сумму взносов

Порядок уменьшения налога тоже зависит от системы налогообложения.

ИП на УСН «Доходы» без сотрудников вправе вычесть из налога всю сумму дополнительных взносов. Если работники есть, налог можно сократить максимум наполовину.

В 2024 году ИП может вычесть из налога за 2024 год дополнительные взносы:

- с доходов за 2023 год, если не принимал их к вычету из налога в 2023 году;

- с доходов за 2024 год.

Главное, дважды не учесть одну и ту же сумму — например, и в 2024, и в 2025 году.

Для УСН «Доходы» действует правило: взносы можно вычесть из налога еще до того, как их перечислили в бюджет.

ИП Светлана Фролова в 1 квартале 2024 года посчитала дополнительные взносы за 2023 год — 5000 ₽. Светлана может вычесть эти 5000 ₽ из авансового платежа по УСН за 1 квартал 2024 года, но только если она не уменьшила на эту сумму налог за 2023 год.

ИП на УСН «Доходы минус расходы» не может уменьшить налог напрямую. Но он вправе включить уплаченные дополнительные взносы в расходы. И неважно, есть у ИП сотрудники или нет. Также не имеет значения, за какой период ИП уплатил допвзносы. Главное, что он сделал это в отчетном году.

Годовой доход ИП — 4 000 000 ₽.

Расходы без учета взносов — 3 000 000 ₽.

Ставка налога — 15%.

Уплаченные дополнительные страховые взносы — 7000 ₽.

Налог = (4 000 000 ₽ − 3 000 000 ₽ − 7000 ₽) × 15% = 148 950 ₽.

ИП на патенте может уменьшить налог тремя способами. Как и в случае с УСН «Доходы», максимальный вычет зависит от наличия работников:

- если их нет, ИП вправе сократить налог вплоть до нуля;

- если есть — максимум на 50%.

Способы, как уменьшить налог:

- Вычесть взносы из стоимости текущего патента. Фиксированные взносы за 2024 год уменьшают только налог 2024 года и на 2025 год не переносятся. Когда были уплачены взносы и уплачены ли вообще — неважно. Уменьшить налог на патенте за 2024 год на дополнительные взносы можно по тем же правилам, что и на УСН «Доходы».

- Вернуть деньги за купленный патент. Это возможно, если после одобрения вычета налоговой на ЕНС образовалось положительное сальдо. Если оно есть, можно подать в налоговую заявление на возврат соответствующей суммы. Подробно про ЕНП и ЕНС.

- Зачесть положительное сальдо ЕНС в счет стоимости патента на следующий период того же года. Например, ИП оплатил патент на 3‑й квартал 2024 года и уже после этого подал уведомление на вычет дополнительных взносов за 2023 год. Ему не хотелось заниматься возвратом переплаты. Поэтому он оставил положительное сальдо ЕНС в счет стоимости патента на 4‑й квартал 2024 года.

Во всех ситуациях для вычета взносов надо подать в налоговую уведомление. Налоговый вычет можно использовать только в течение года. Если налог меньше, остаток вычета на следующий год не переносится.

Рассылка: как вести бизнес в России

Каждую неделю присылаем самые важные новости бизнеса, разборы законов и инструкции, которые помогут вести свое дело

Порядок уплаты дополнительных взносов

В 2024 году все взносы надо перечислять единым налоговым платежом на единый налоговый счет. У каждого ИП-налогоплательщика свой счет.

Любые налоги, сборы и взносы надо перечислять по коду бюджетной классификации — КБК — 182 0106 120 1010 000 510. Уведомление о сумме взносов в налоговую направлять не нужно, потому что фиксированные взносы известны заранее, а дополнительные налоговая определит по декларации при УСН или стоимости патента.

Налоговый календарь для ИП на УСН на 2024 год

Сделали календарь, который поможет следить за сроками уплат, чтобы избежать просрочек и пени.

Срок уплаты взносов

Сроки уплаты страховых взносов различаются.

Фиксированные взносы все ИП обязаны уплатить до конца текущего года — до 31 декабря. И в 2023, и в 2024 году это выходной, поэтому крайний срок преносится на следующий рабочий день — 9 января следующего года.

Дополнительные взносы все ИП обязаны уплатить до 1 июля следующего года. Если это выходной, срок тоже переносят на ближайший рабочий день.

Если ИП заплатит страховые взносы с опозданием, ему начислят пени. Если ИП все равно не будет платить, налоговая взыщет всю сумму с его расчетных счетов. Поэтому за сроками нужно следить или нанять бухгалтера, который будет за это отвечать.

Что для вас самое сложное при подсчете взносов? Поделитесь в комментариях

Надежда, сумма потенциального дохода указана в патенте: 148967 рублей.

Если Ваш доход не превысил заявленную в патенте сумму или 300 тысяч рублей по итогам года , то вы не платите дополнительные взносы, только обязательные .

Татьяна, неправильно говорите. В статье написано, что доп. взносы платятся с потенциально возможного дохода, а не с реального. Если у вас патент 8179, в любом случае ничего не платите. Даже если реальный доход 5 млн. в год.

ИП в 1 квартале 2023 года уплатил дополнительные взносы за 2023 год. Он может уменьшить авансовый платеж по налогу при УСН за 1 квартал 2023 года.

Как можно в 2023 году оплатить доп.взносы за 2023 год?

Здравствуйте!

Да, если заплатили взносы в 1 квартале, то можно уменьшить на эту сумму аванс за первый квартал.

Цена патента зависит от потенциального дохода, то есть цена патента = потенциальный доход * 6%.

Дополнительный взнос зависит от потенциального дохода. Если вы сразу знаете доход, считайте от него. Так, если в вашем случае 148967 рублей — это годовой доход по патенту, то это меньше 300 000 рублей. Значит, дополнительные взносы платить не нужно.

Здравствуйте.

Уточните, пожалуйста, что подразумеваете под понятием «нулевой патент» и какова годовая цена патента?

В таком случае нужно смотреть на потенциальный доход по патенту. Он указан на патенте. Если годовой потенциальный доход свыше 300 000 руб., то нужно платить 1% от суммы превышения.

Подробнее про налоговые каникулы можно еще прочитать здесь —

https://secrets.tinkoff.ru/biznes-s-nulya/nalogovye-kanikuly/

Здравствуйте! Подскажите, пожалуйста, может ИП на УСН уменьшить авансовый платеж по налогу за 1 квартал 2023 года, на сумму дополнительных взносов оплаченных в 1 квартале 2023 года за 2022 год?

Здравствуйте. Если взносы перечислили в 1 квартале 2023 года, можно уменьшить на эту сумму аванс за 1 квартал 2023 года.

Спасибо

Добрый день!

В связи с переходом с 2023 года на

единый

налоговый

платеж

(

ЕНП

) правильно ли я понимаю, что все взносы и налоги нужно платить по одним и тем же реквизитам.

И фиксированные страховые взносы — в 2023 году - 45 842 ₽.

И налог 6%.

И даже дополнительные страховые взносы за 2022 год — 1% от годового дохода свыше 300 000 ₽.

Или дополнительные страховые взносы за 2022 год платить пока по старому?

Здравствуйте.

Да, все налоги и взносы нужно платить по одним и тем же реквизитам независимо от вида взносов. Дополнительные взносы за 2022 год тоже надо платить по-новому, так как платим их уже в 2023 году.

Здравствуйте. Подскажите пожалуйста, можно ли уменьшить или как то вернуть стоимость патента за прошлые периоды? То есть за 2022 и 2021 года?

Здравствуйте.

Мы уточним ваш вопрос, позже вернемся к вам с ответом.

Здравствуйте.

Нет. Налоговый вычет нужно использовать в течение года, остаток взносов на следующий год не переносится.

Здравствуйте. А если ИП без сотрудников, усн 6 и есть доход свыше 300000. Если оплатила фиксированные страховые взносы в первом квартале, то могу дополнительный взнос 1% от 300000 уменьшить на сумму фиксированных страховых взносов?

Здравствуйте. Все взносы надо платить в полном размере. А вот налог на УСН можно уменьшить на сумму взносов, которые вы заплатили.

Здравствуйте. Если у ИП на УСН в 2022 году фиксированные взносы оплачивались вовремя, налог на доход 6% за 2022 год оплатили в феврале 2023, но при этом не оплачивали дополнительные взносы в размере 1% на доход свыше 300000, возможно ли как-то вычесть эту сумму из уплаченных налогов? Спасибо заранее за ответ.

Здравствуйте.

Взносы можно учесть только в том квартале, в каком их заплатили.

Если заплатите 1% взносов в 1 квартале (до 31 марта), то можно будет на эту сумму уменьшить авансовый платеж по УСН за 1 квартал.

а как это сделать? вот я оплатили 4500 это 1% превышающий 300 000. как уменьшить налог на ти 4500?

Здравствуйте.

Тут все зависит от вашей системы налогообложения. В этой статье мы привели алгоритм расчета для патента. Также

здесь — https://secrets.tinkoff.ru/voprosy-otvety/strahovye-vznosy-patent/

мы более подробно об этом рассказали.

Однако если у вас УСН, то чтобы учесть взносы при расчете налога за первый квартал, нужно:

— уплатить их до 31 марта;

— подать заявление о зачете положительного сальдо ЕНС в счет авансового платежа по УСН за 1‑й квартал 2023 года.

Здравствуйте. Подскажите пожалуйста, в 2023 г. деньги поступают на ЕНП КБК 182 01 06 12 01 0000 510, а в уведомлении какой нужно указывать КБК: при уплате налога 6% от дохода? и уплате 1% от дохода?

Здравствуйте. Нужное КБК можно найти

по ссылке. — http://www.consultant.ru/document/cons_doc_LAW_418362/

Здравствуйте.подала уведомление за взносы оплаченные в январе 2023г.за декабрь 2022г. у меня не приняли просят корректировочную.почему?

Здравствуйте.

Уточним этот момент и вернемся к вам с ответом чуть позже.

Здравствуйте.

Здесь причины могут быть разные. Рекомендуем уточнить этот вопрос в налоговой. Возможно, это связано с переходом на ЕНП.

Добрый день.

При совмещении ПСН и УСН /(доходы минус расходы) правильно ли посчитали сумму взносов 1%:

УСН (дох-расх)=23828 руб.

ПСН (с 01.02 по 31.12), вменяемый доход 1245000

(23828+1139260,64-300000)*1%=8630,88

Здравствуйте!

Подскажите, пожалуйста, детали по вопросу:

1. 23828 руб. — это разница между доходами и расходами?

2. 1139260,64 руб. — как получилась у вас эта сумма? Это данные по доходу в рамках патента?

3. Какая стоимость у вашего патента?

Здравствуйте, так если у меня ИП без сотрудников, на УСН Доходы, то я могу не платить дополнительные вносы?

Здравствуйте.

Взносы по ИП нужно платить в полном объеме всегда. Однако, вы можете сэкономить и уменьшить сумму налога на размер уплаченных взносов в этом же квартале. Подробнее об этом рассказали в

статье — https://secrets.tinkoff.ru/biznes-s-nulya/vznosy-300000/

.

Здравствуйте, подскажите пожалуйста, если стоимость патента 16620, получаем доп взносы с минусом.

(16620/0,06-300000)=-23000

Правильно ли я понимаю, что допвзносов не надо в этом случае платить? Или на сумму свяше 300000 все равно надо рассчитывать 1%?

Здравствуйте.

Если это годовая стоимость патента, то взносы платить не нужно, все верно.

Добрый день, прошу подсказать тонкости.

1) При 3 разных ПСН в одном регионе как будет рассчитываться?

Данные по ПСН:

Стоимость ПСН 1: 12 000 руб

Стоимость ПСН 2: 17 122 руб

Стоимость ПСН 3: 14 867 руб

Потенциальный доход ПСН 1: 200 000 руб

Потенциальный доход ПСН 2: 310 000 руб

Потенциальный доход ПСН 3: 340 000 руб

а) Если по формуле

((годовая ст-ть патента/0,06)-300000)*1% )

считать каждый отдельно, то значения отрицательные:

ПСН 1: -1000,00 руб

ПСН 2: -146,33 руб

ПСН 3: -522,17 руб

б) Если по формуле

((годовая ст-ть патента(ПСН 1+ ПСН 2 + ПСН 3)/0,06)-300000)*1%

считать вместе все ПСН 1+2+3: 4331,50 руб

Как правильно?

Если вариант б), то по итогу за год нужно уплатить стоимость патентов (12000+17122+14867), фиксированного взноса (45842) и 1% при (Д) более 300 000 руб (4331,50)

Правильно?

2) При совмещении ПСН (3 разных) и УСН (доходы) как будет рассчитываться сумма взносов 1%:

Например:

доход УСН: 300 000 руб

((УСН(Д) + ПСН 1 + ПСН 2 + ПСН 3) — 300 000)*1%

(300 000 + 200 000 + 310 000 + 340 000) — 300000) * 1%

= 8 500,00 руб

+ 18 000,00 руб (6% УСН (Д))

Правильно?

Здравствуйте.

Все посмотрим, позже вернемся к вам с комментариями.

Здравствуйте.

При совмещении 3 разных ПСН считается общий доход, а не каждый отдельно. В таком случае корректней будет вариант б.

В 2023 году можно заплатить фиксированные взносы (45 842 руб.) и уменьшить налог на патенте на эту сумму, если нет работников.

1% взносов нужно будет заплатить полностью уже в 2024 году.

Для того, чтобы вы могли детально разобраться в совмещении ПСН и УСН мы подготовили на эту тему

статью — https://secrets.tinkoff.ru/voprosy-otvety/vznosy-sovmeshchenie-rezhimov/

.

Здравствуйте. Подскажите, пожалуйста, нужно ли подавать уведомление об уплате дополнительных взносов 1% свыше 300000,00 за 2022 год и, если да, то какой код указывать, если конкретно по этим взносам в имеющемся списке кодов его нет? Если в уведомлении указываешь , что взносы за 2022 год, то его не пропускает электронная система отчётности, какой год ставить, какой месяц? Без месяца тоже не проходит.

Здравствуйте.

Уведомление об уплате дополнительных взносов 1% подавать не нужно.

Спасибо большое!!!

А про что это в статье написано

Затем, чтобы налоговая списала с ЕНС дополнительные взносы, следует уведомить ее об их сумме.

В 2023 году сделать это можно двумя способами:

1.Подать отдельное уведомление. 2.Направить в налоговую платежку, заполненную по правилам, действовавшим до 2023 года.

Здравствуйте, ип нахожусь на псн,налоговая прислала уведомление о неисполнении обязанности по предоставлению декларации 3ндфл. Нужно нулевую декларацию подать?

Здравствуйте.

ИП на патенте сдает 3-НДФЛ, только если есть другие виды деятельности на ОСН или же есть доходы не от предпринимательской деятельности, например, от продажи квартиры. Для более детального разбора нам нужны подробности по ситуации.

Здравствуйте! Если взносы с превышения 300 тыс. можно платить за 2022 год — до 3 июля 2023 года, то значит ли это, что если взнос уплачен 1 или 2 июля, он зачтется уже в 3 квартале и уменьшить УСН 6% можно за 3 квартал?

Здравствуйте.

Да, все верно.

Добрый день! Подскажите, если уплатим взносы 1% до 25 июня за 2022 г, можно ли будет его зачесть за 2 квартал 2023 и уменьшить УСН 6% за 2 квартал 2023?

Здравствуйте.

Можно, т.к. взносы будут уплачены во 2 квартале.

Нужно ли будет подавать заявление заявление о зачете в счет исполнения предстоящей обязанности?

Нет, подавать заявление не нужно.

Добрый день! Помогите, пожалуйста: страховые взносы ИП на доход свыше 300 тысяч, деньги оплатили на ЕНП, если по таким взносам уведомление не подается, то каким образом мы должны уведомить ФНС о сумме для списания 03.07.23?

Здравствуйте.

Уведомлять ФНС не нужно. Налоговая самостоятельно спишет и зачтет уплаченную сумму на основании отправленной декларации.

Эксперт, подскажите, пожалуйста, сумму 1% нужно указывать в строке 140-143 Вместе с фиксированным страховыми взносами?

Здравствуйте. Я ИП на патенте без наемных работников. 3 июля подходит срок уплаты страховых взносов свыше 300 000 за 2021 год (1500 руб. у меня) и свыше 300 000 за 2022 год (3000 руб у меня). В личном кабинете ИП на сайте налоговой есть возможность пополнить свой ЕНС с помощью банковской карты. Что я и сделал. КАК ТЕПЕРЬ ОБЪЯСНИТЬ НАЛОГОВОЙ ЧТО НАДО ЭТИ ДЕНЬГИ ЗАЧЕСТЬ ИМЕННО ЗА ЭТИ НАЛОГИ? Или ничего не надо делать, а 3 июля налоговая просто спишет эти деньги с ЕНС?

Здравствуйте.

У предпринимателей на патенте налоговая сама не спишет деньги, нужно подать уведомление до 25 июля.

Зачем вы вводите народ в заблуждение ? Причём здесь «стоимость патента», она же налог? Из налоговой базы (потенциально возможного дохода) вычитается 300000 и 1% от этой суммы идёт доп взносом.

Здравствуйте.

Да, можно сделать и так, если вы сразу знаете потенциальный доход.

Эксперт,

в смысле «если вы знаете потенциальный доход»? при выдаче патента ИФНС он и указывается в патенте, а также период патента, налоговая ставка и стоимость патента. ибо налоговая ставка 6% не ко всем патентам применима, может отличаться. Да и вообще, как можно подавать заявление на выдачу патента не зная его сроков, налоговой ставки, стоимости и налоговой базы по патенту?

Второе.

Разве по Федеральный закону от 31.07.2023 № 389-ФЗ страховые взносы с превышения дохода в 300 тыс не зачитываются в году наступления срока платежа? То есть если и уплатить 1% с превышения в 2023 году, он не уменьшит налог за 2023 год. А будет болтаться на ЕНС до конца второго квартала 2024 года. И автоматически уменьшит авансовые платежи за 1 квартал 2024 и 2 квартал 2024 (если суммы хватит на второй квартал).

И уведомления подавать о зачете уплаченных взносов в счет уменьшения УСН или Патента больше не нужно.

И пока этот Закон не изменили то и в 2024 году и далее будет так же.

Разве нет?

PS Год почему то в сообщениях не указывается. Сегодня 27 декабря 2023 года. Статья актуальна только в части определения 1% с превышения дохода в 300 тыс руб, и то с оговоркой по патенту — что налоговая ставка может быть и не 6%, как в статье используется в формулах, с указанием что этот способ универсальный — нет.

Не правильно указан в статье КБК

Здравствуйте.

Спасибо, что обратили наше внимание! Мы все поправили.

Добрый день! Сумма фиксированных платежей по страховым взносам за 2022 год (43.211 руб) оплачена 12.01.2023. Могу я в течении 2023 года уменьшать налог по УСН Доходы на эту сумму?

Здравствуйте.

Да, можете. Подробнее об этом рассказали в нашей

статье — https://secrets.tinkoff.ru/voprosy-otvety/strahovye-vznosy/

.

Здравствуйте! Подскажите, если уплачен налог свыше 300 тысяч для ип на усн доходы в год начисления налога, то как быть с уменьшением налога на сумму этой уплаты в текущем году?

пример:

ип на усн доходы.

1% свыше 300 тыс. за 2022 год был оплачен в конце декабря 2022 года (доходов в декабре не было), как теперь уменьшить (учесть) этот платеж при расчете налогов за 2023 год?

Здравствуйте.

31 июля 2023 года были внесены изменения в налоговый кодекс. Теперь с 1 января 2023 года дополнительный взнос за 2023 год можно учесть в 2023 году, вне зависимости, когда он был уплачен. Но вы заплатили взнос еще в декабре 2022 года — то есть до 1 января 2023, с которого это правило действует. Мы рекомендуем обратиться в налоговую за разъяснением, распространяется ли на ваш случай это правило или нет. Если да, то дополнительные взносы 1% за 2023 год, уплаченные в 2022 году, можно учесть в 2023 году.

Добрый день. Прошу совета. Макс. сумма, на кот. можно уменьшить УСН в 2023 году- это 257 061 (фиксы не учитываем). Если во 2 кв. уплатили 210 тыс. за 2022 год и уже начислили за 9 мес. 157 тыс. , то можно ли на все 367 уменьшать УСН? Или только на 257-210= 47? ИП доходы без работников.

Здравствуйте.

Уточняем информацию, вернемся с ответом позже.

Подскажите, пожалуйста, что именно уплатили — налоги, взносы?

Здравствуйте, работаю через псн, оплатил налог свыше 300 тыс рублей за 2022 год не в срок, опоздал на 3 недели. Можно ли эту сумму вычесть со стоимости патента 2023?

Здравствуйте.

Можно, если уплатили взносы в 2023 году.

Здравствуйте. Почему не приведен пример с режимом ИП ОСНО?

Здравствуйте.

Какие у вас сложности с ОСНО? Напишите, пожалуйста, возможно, добавим при обновлении статьи.

Здравствуйте. Как рассчитать доп страховой взнос 1%, если патент был выдан на неполный год октябрь-декабрь? (Потенциальный доход 900,000 в год, за 3 мес 225,00)

Здравствуйте.

Уточним детали и вернемся с ответом позже.

Подскажите, пожалуйста, когда вы зарегистрировали ИП? И как работали до октября?

22.09 зарегистрировано ИП усн, деятельность не вели.

9.10 получили патент и начали деятельность.

Нужно платить 1% взносов, так как в 2023 году ваш доход меньше 300 тысяч рублей. Можете пользоваться для расчета калькулятором взносов

https://secrets.tinkoff.ru/calculators/strakhovye-vznosy/

Самое сложное, не могу до сих пор понять, можно ли учитывать в расходах ИП суммы уплаченные за 1 процент свыше 300000 тысяч, в разных источниках информация разная, где — то пишут 1 процент можно. Есть на эту тему законодательная база ?

Добрый день! помогите разобраться: ИП доходы не вел деятельность, закрыл ИП. страховые взносы уплачены в полностью. можно ли учесть страховые взносы в нулевой декларации УСН, но тогда будет переплата....

Добрый день, подскажите окрыли ИП 01,09,2023 года, патент и УСН. оплачиваем только сумму патента и страховые взносы из расчета фиксированной суммы 45842р ?

В налоговую не было подано уведомление об уменьшении патента .Правомочна ли налоговая на выставление об уплате патента,хотя страховые были оплачены вовремя

Здравствуйте! ИП работает на патенте. Усн «Доходы» также не закрывали, нулевую декларацию по нему сдаём. В этом случае, как рассчитать 1%? Чисто по формуле для патента?

Здравствуйте! Подскажите, пожалуйста, нужно ли подавать уведомление (УСН Доходы) по платежу 1% с превышения 300 000 ₽ за 2023 год? Если нужно, то какой следует указывать КБК? Какой номер месяца или квартала? Первый раз с этим сталкиваюсь, не очень понимаю, как правильно всё заполнить.

Здравствуйте.Самое сложное для меня понять,когда сведения об оплате страховых взносов упадут на ИЛС в СФР,в-частности, 1% с доходов свыше 300 тыс.руб. за 2022 год.

Здравствуйте, как правильно посчитать 1% превышающие 300т.р, если в теч. года уже уменьшали 1%?

К примеру доход за 2023г = 1 500 000, 1% с них 12т, предыдущие вычеты получается тут никак не отнимает ?

Екатерина, здравствуйте. 1% взносов считается всегда одинаково — он берется от суммы, превышающей 300 000 руб.

Расскажите нам, пожалуйста, подробности. Что и от чего вы отнимали?

Добрый день!

Верно ли понимаю : УСН (доходы) у ИП, за 2022 год оплатил обязательные взносы 43211 и в 2023 году с дохода свыше 300 тысяч оплатил 241115 рублей. При подаче декларации за 2023 год ИП может уменьшить налог на 286 957 рублей ( сумма всех страховых взносов, уплаченная в 2023 году)?

И второй вопрос : за 2023 год нужно оплатить 257 061 с дохода свыше 300 тысяч, авансовый платеж по УСН за 1 кв 2024 можно уменьшить на эту сумму или сразу в декларации за 2023 год можно это сделать ? Сначала нужно оплатить 257 061 и после уменьшить налог за 1 кв 2024 ? И в налоговую писать заявление нужно для этого ?

Как рассчитать потенциальный доход для доп.взносов 1% ,если патент пересчитывался в связи с увеличением физического показателя с01.01.2023г. по 30.10.2023г. был 1750000 руб. а с 01.11.2023г. по 31.12.2023г.-2100000руб

Добрый день!

Верно ли понимаю : УСН (доходы) у ИП, за 2022 год оплатил обязательные взносы 43211 и в 2023 году с дохода свыше 300 тысяч оплатил 241115 рублей. При подаче декларации за 2023 год ИП может уменьшить налог на 286 957 рублей ( сумма всех страховых взносов, уплаченная в 2023 году)?

И второй вопрос : за 2023 год нужно оплатить 257 061 с дохода свыше 300 тысяч, авансовый платеж по УСН за 1 кв 2024 можно уменьшить на эту сумму или сразу в декларации за 2023 год можно это сделать ? Сначала нужно оплатить 257 061 и после уменьшить налог за 1 кв 2024 ? И в налоговую писать заявление нужно для этого ?

Сумма страховых взносов и дом взносов 1 % с дохода списываются налоговой самостоятельно с ЕНС, не нужно оплачивать самостоятельно?

Добрый день, в 2024 году 1% свыше 300000 за 2023 какой кбк?

lezavoy, добрый день! Единый КБК — 182 0 10 61201 01 0000 510.

Здравствуйте, подскажите пожалуйста. Хочу до 31 марта оплатить часть налога 1% более 300т за 2023г, чтобы потом уменьшить УСН(доходы) за 1 кв 2024г. Нужно ли отправлять в налоговую уведомление или заявление на распоряжение? Спасибо.

Екатерина, добрый день! Можете уменьшить аванс по УСН за 1 квартал на часть допвзноса за 2023 год даже без его фактической уплаты. Никакое уведомление на уменьшение подавать не надо.

добрый день! выше подробно расписано с примерами как посчитать допвзносы,

но нет информации как посчитать допвзносы при совмещении УСН (доходы минус расходы) и ПСН

shav, при совмещении УСН и ПСН расчет дополнительного взноса будет такой: 1% x (фактический годовой доход на УСН + потенциально возможный доход на ПСН за время применения патента — 300 000 руб.)

Добрый день! Подскажите, пожалуйста, если за 22 и 23 год була переплата по налогам, можно ли этими переплатами закрыть 1% налога на сумму свыше 300т.р.? и как это сделать? нужна ли какая то сверка из налоговой или при подаче декларации эта переплата засчитывается автоматически в уплату?

margo_7373, добрый день! Если к моменту крайнего срока уплаты допвзноса за 2023 года — 1 июля 2024 года — у вас на ЕНС будет положительное сальдо, образовавшееся из-за переплат, и его хватит для уплаты допвзноса, налоговая просто спишет эту сумму в зачет 1%-го взноса.

Здравствуйте! В 2023 ИП 15%. В первом квартале 2024 оплачивает Доп. взносы 1% привычным образом. Одновременно с 1 янв 2024 ИП перешел на 6%. Можно ли уменьшить аванс по УСН на уплаченные доп. взносы ( в 1 квартале 2024) в ситуации смены объекта УСН? Или лучше этого не делать, как будто открыл ИП с 1 января. Нет методик учета доп взносов при переходе и есть вероятность штрафа... Не понятно, можно ли вообще учитывать взносы 1% , относящиеся к 2023-УСН 15% будучи уже на УСН-2024-6%

arkadiy, добрый день! Вы учитываете допвзносы за 2023 год сообразно применяемой системе налогообложения. Если вы сейчас на УСН Доходы, значит имеет право уменьшить “упрощенный” аванс на допвзносы, и даже без их фактической уплаты (Письмо ФНС от 25.08.2023 N СД-4-3/10872@)

Добрый вечер! У меня УСН доходы минус расходы и я взяла патент 60000 т.р. в год.Все продажи провожу только по патенту. Значит ли, что я должна заплатить 1% свыше 300000т.р. по такой формуле 60000:0.06=1000000-300000=700000•1%=7000.

Мой бухгалтер рассчитывает по другому, все поступившие деньги на мой счёт за весь год даже не вычитывая расходы просто отнимает 300т.р.и умножает всё на 1%. Как правильно будет ответьте, пожалуйста.

elmira.mamedova2012, добрый день! Вы верно считаете — 1% берется от стоимости патента, а не от реальных доходов.

Здравствуйте! Подскажите, пожалуйста, если у ИП льготная ставка (Калмыкия) — 1% сверх предельной величины нужно уплачивать?

buhtsukanova, да, 1% дополнительных страховых взносов нужно уплачивать.

Здравствуйте! Каким образом ИП на УСН Доходы 6% можно уменьшить сумму годового налога на величину дополнительных страховых взносов? Налог за год платится до 28 апреля, а доп страховой взнос списывается 1 июля. Каким образом мне оплатить его раньше и учесть при формировании налога за год, ведь если я внесу этот доп взнос на свой ЕНС раньше, он все равно спишется только 1 июля?

manager, добрый день. Вы можете сразу уменьшить налог на сумму взноса, не дожидаясь момента его уплаты. Взнос действительно спишется только 1 июля. А налог можно уменьшить и в апреле, просто внести в декларацию сумму взноса, который надо будет уплатить.

Добрый день!

А какой КБК у налога 1% с дохода, превышающего 300 000 рублей?

При уведомлении его же необходимо указать.

igorgeneralov, с 2024 года используется единый КБК — 182 01 06 12 01 01 0000 510 — для уплаты любых взносов ИП. Вы на какой системе налогообложения хотите уменьшить налог?

добрый день! подскажите, а если доход получился меньше 300 000 и платить ничего не нужно, то уведомление какое-то подавать нужно?

ilnazsit, нет, не нужно. Налоговая сама увидит ваш доход, когда подадите декларацию

Эксперт, спасибо, а о какой декларации речь?)

ilnazsit, декларации по УСН, если вы на упрощенке.

Добрый день! Сумма патента на 2023 год 14425 рублей.Сколько будет сумма дополнительного взноса за период с17.11.23 по 31.12.24 г.? Спасибо

Фазлидин, здравствуйте. Дополнительный взнос считается в пределах одного года. Например, с 1 января по 31 декабря. Либо с середины года (если начали работать только с середины года) и до 31 декабря.

Поэтому уточните, пожалуйста:

1) С какого числа у вас зарегистрировано ИП?

2) С какой по какую дату у вас действует патент?

3) Цена патента — это за весь год или за какой-то период?

Здравствуйте. При совмещении УСН (доходы) и ПСН, при расчете 1% свыше 300 т.р. суммируются доходы УСН и потенциальный доход ПСН.Верно? При этом, на полученную сумму, компания может уменьшить налог УСН и ПСН. Верно? Вопрос- может ли компания уменьшить налог, например только по УСН, на всю сумму исчисленного 1% или необходимо распределить по удельному весу Дохода, полученного при УСН и ПСН.

Какой КБК указывать в уведомлении на 1% от суммы, превышающей 300 тыс. за 23 год для ИП на УСН?

Здравствуйте. Как поступить, дополнительные взносы 1% с превышения 300 000 ₽ дохода в СФР за 2024 год, произвести оплату сейчас, чтоб уменьшить авансовый платеж по УСН за 9 месяцев 2024 года или его лучше оплачивать в 2025 и потом уменьшать?

vagnoryus.elena, Добрый день!

ИП «Доходы» уменьшает авансы и налог на фиксированный взнос и взнос 1% за текущий год независимо от их уплаты. То есть чтобы уменьшить аванс за 9 месяцев на допвзнос, вам не надо сейчас его платить, сделаете это в установленный срок уплаты. Подробности здесь — https://secrets.tinkoff.ru/novosti/umenshenie-na-summu-dopvznosov-za-etot-god/

Добрый день!

Вы пишете, что рассчитать дополнительный взнос ИП на патенте нужно от потенциального дохода, но в расчете указываете стоимость патента, разве это одно и тоже? Например, у моего мужа ИП , патент стоит 8179 рублей, а сумма потенциального дохода указана в патенте: 148967 рублей. Так как же правильно вычислить доп.взнос?