Самозанятость — это специальный налоговый режим, налог на профессиональный доход, НПД. Он действует во всех регионах России и позволяет фиксировать доход с подработок без риска получить штраф за незаконную предпринимательскую деятельность.

Налог на профессиональный доход могут применять ИП и физлица без статуса предпринимателя — самозанятые. В статье объясним, что дает статус самозанятого физлицам, как его получить и как с ним работать.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Продолжая, вы принимаете политику конфиденциальности и условия передачи информации

Чем удобен режим самозанятости для физлиц

Статус самозанятого подходит тем, кто получает доход с подработки или ведет небольшое дело. На НПД человеку достаточно фиксировать доходы через приложение, не надо сдавать отчеты или ходить в налоговую.

✅ Льготная налоговая ставка. Особенность налога для самозанятых — в льготной ставке:

- 4% с доходов от физлиц без статуса ИП;

- 6% с доходов от компаний и ИП.

Посмотрим на примере, как работают льготные ставки.

Евгений занимается фотографией. Он оформил статус самозанятого.

Среди его заказчиков — семьи с детьми. С каждой фотосессии он получает доход и платит 4% налога. Заказчик, который оплачивает фотосессию, — физлицо без статуса ИП. Отсюда и размер ставки.

Стоимость фотосессии — 3000 ₽.

Ставка НПД — 4%.

3000 ₽ × 4% = 120 ₽ — налог, который заплатит Евгений с одной фотосессии для обычных заказчиков.

Иногда Евгений берет заказы на коммерческую съемку блюд для ресторанов. С этого дохода Евгений заплатит уже 6% налога, потому что доход будет от компании или ИП.

Стоимость фотосессии — 3000 ₽.

Ставка НПД — 6%.

3000 ₽ × 6% = 180 ₽ — налог, который заплатит Евгений с одной фотосессии для компаний и индивидуальных предпринимателей.

Налог уплачивают по итогам месяца, в котором самозанятый внес доход в мобильное приложение. Нет дохода — нет налога.

✅ Можно совмещать с работой по трудовому договору. К примеру, наш самозанятый фотограф Евгений работает менеджером по продажам в магазине электроники. Магазин может даже не знать, что Евгений оформил статус самозанятого. Это никак не повлияет на его зарплату или стаж работы. Работа по найму и режим самозанятости не влияют друг на друга.

При этом работать в качестве самозанятого на своего работодателя нельзя. Евгений не может проводить съемки для магазина, в котором работает менеджером. А если он уволится, запрет будет действовать еще два года.

✅ Можно продавать товары собственного производства, самому оказывать услуги или выполнять работы. Например, можно заниматься репетиторством, делать маникюр, ремонтировать компьютеры, писать статьи, устанавливать плинтусы на заказ, сдавать в аренду квартиру или автомобиль.

Можно продавать товары, которые самозанятый сделал сам, — к примеру печь торты, шить игрушки, делать кованые изделия.

✅ Не обязательно платить страховые взносы. Самозанятый сам решает, будет он отчислять страховые взносы в Социальный фонд России, СФР, или нет.

Если у самозанятого есть основная работа, отчислять страховые взносы за подработку смысла нет. А если для самозанятого его текущее дело основное, то при отчислении пенсионных взносов фонд будет засчитывать время работы в статусе самозанятого в трудовой стаж. Это влияет на размер будущей пенсии.

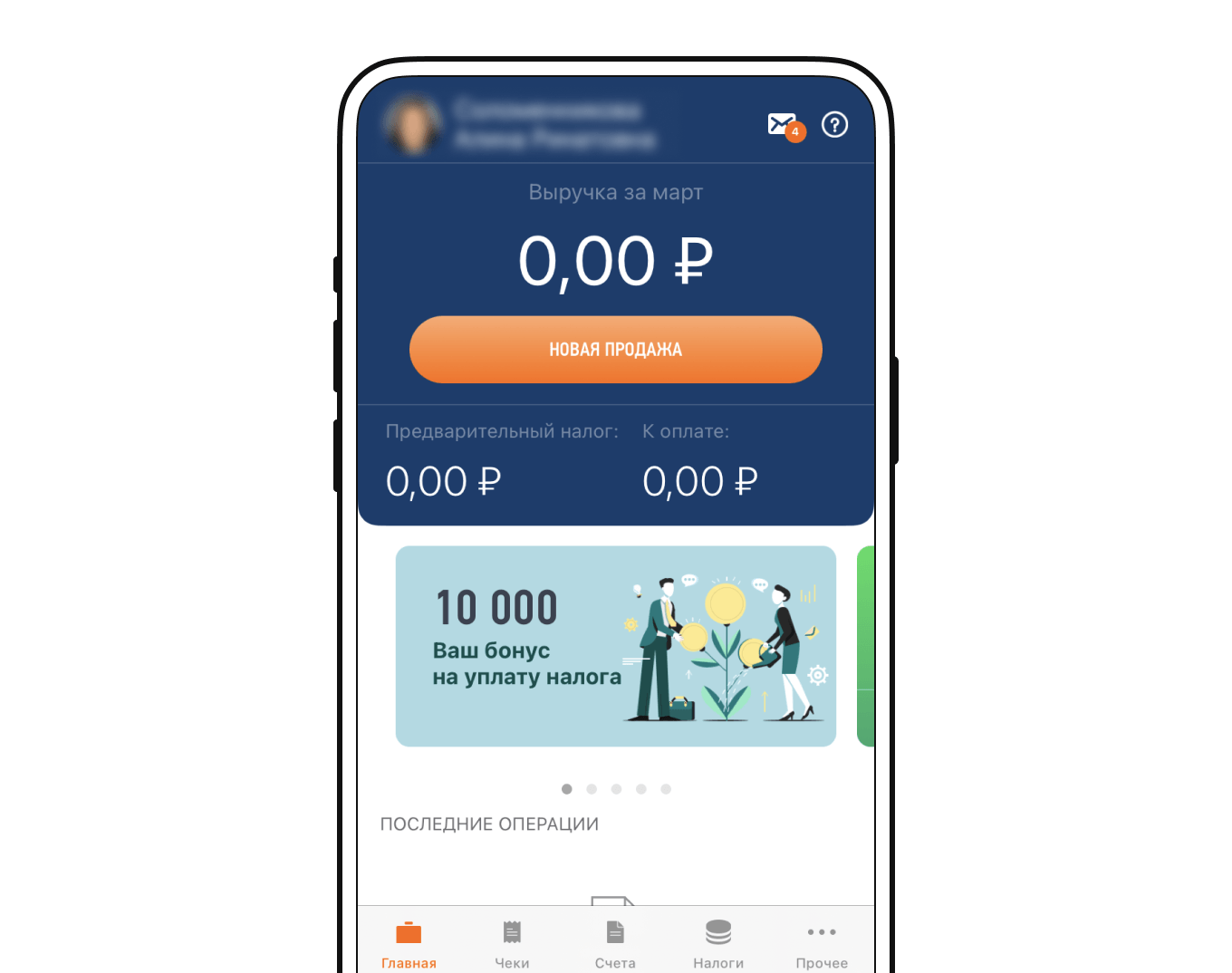

✅ Не надо сдавать отчеты и декларации. Все доходы и уплата налога фиксируются в приложении для самозанятых «Мой налог», на Госуслугах или в приложении банка. Например, такой функционал есть у Т-Банка. Больше ничего не нужно.

✅ Есть налоговый вычет — 10 000 ₽. При регистрации в качестве самозанятого человек получает бонус 10 000 ₽. Это не реальные деньги, а своеобразная скидка на уплату налога.

С этим бонусом человек какое-то время платит еще меньше — ставка 4% снижается до 3%, а ставка 6% снижается до 4%. Разница в 1 и 2% и есть налоговый вычет, эти деньги налоговая берет из бонусных 10 000 ₽.

Евгений оформил самозанятость и получил бонус 10 000 ₽. Он провел фотосессию.

3000 ₽ × 4% = 120 ₽ — налог с дохода от фотосессии без учета бонуса.

3000 ₽ × 3% = 90 ₽ — налог, который заплатит Евгений.

120 ₽ − 90 ₽ = 30 ₽ — скидка, которую вычтет налоговая из бонусных 10 000 ₽.

Когда бонус кончается, самозанятый платит налог по обычным ставкам — 4 и 6%.

✅ Не нужна онлайн-касса, как предпринимателям на ОСН, УСН, АУСН или патенте на некоторые виды деятельности. Если ИП продает товары, работы или услуги обычным людям, в большинстве случаев он должен пользоваться онлайн-кассой. Она фиксирует расчеты и отправляет сведения о них в налоговую.

Перед тем как начать что-то продавать, предприниматель должен купить или арендовать кассу, заключить договор с оператором фискальных данных и зарегистрировать кассу в налоговой. Самозанятым можно работать без онлайн-кассы, чека из приложения «Мой налог» или из приложения Т-Банка достаточно.

✅ Принимать оплату на личную карту. Такие платежи не вызовут вопросов у налоговой, если вы оформляете чеки через приложение «Мой налог» или приложение Т-Банка. На личную карту могут переводить оплату не только физлица, но и предприниматели, и ООО. Открывать расчетный счет не нужно.

Можно ли быть самозанятым в нескольких банках?

Самозанятый может принимать платежи на карту любого банка. Главное — вовремя отчитываться о получении денег через приложение «Мой налог». Однако для удобства лучше принимать оплату на карту в одном банке.

Через банковское приложение можно также выдавать чеки, формировать счета и рассчитывать налог. Такая опция есть у Т-Банка. В приложении удобно заявлять о полученном доходе. То есть на счет поступают деньги от клиента, их регистрируют с помощью кнопки «Заявить доход», и документ автоматически отправляется в налоговую. Заявлять доход можно сразу из истории зачислений по одному клику.

✅ Можно привлекать помощников на разовые или периодические работы. Например, самозанятый-фотограф может сделать фото, подготовить макет фотокниги и отнести ее в типографию. Типография в данном случае — подрядчик, с которым самозанятый может работать.

✅ Оформить самозанятость могут не только россияне, но и граждане Евразийского экономического союза и Украины. В 2024 году в ЕАЭС, кроме России, входят Беларусь, Армения, Казахстан и Киргизия.

Какие есть ограничения для самозанятых

Для самозанятых есть ограничения на вид деятельности, годовой доход и наем сотрудников.

❌ Нельзя перепродавать чужие товары. Речь о готовых товарах. К примеру, самозанятый не может закупать печенье у кондитера и продавать его от своего имени. Но он может закупить готовые коржи, украсить их кремом и глазурью и продать.

❌ Нельзя продавать подакцизные товары и те, что требуют обязательной маркировки. К подакцизным товарам относится, например, алкогольная и табачная продукция. К маркируемым — одежда, обувь, духи, молочная продукция и другие товары. Например, варить сыр и продавать его — не получится.

❌ Нельзя работать в качестве посредника для чужого бизнеса. Посредник — тот, кто работает с ИП и компаниями по договору поручения, комиссии или агентскому договору. Например, самозанятому нельзя продавать билеты и получать за это комиссионные.

❌ Нельзя сдавать в аренду нежилую недвижимость. К примеру, гараж, машино-место или склад.

❌ Нельзя нанимать сотрудников по трудовому договору. Если для производства товара, выполнения работы или оказания услуги нужны исполнители в штате, придется зарегистрировать ИП.

❌ Годовой доход самозанятого не может превышать 2,4 млн рублей. При этом месячный доход значения не имеет. Главное, чтобы суммарно за год доход не превысил 2,4 млн рублей. С величины превышения придется заплатить НДФЛ.

Если доход самозанятого растет и он понимает, что превысит лимит, удобнее зарегистрироваться как ИП и перейти на УСН или патент.

❌ Нельзя получать доход в качестве самозанятого от текущего работодателя или от бывшего, если не прошло два года после увольнения. К примеру, пекарь работает по найму в кафе. Он не может печь хлеб для кафе как самозанятый. За это ему платят зарплату по трудовому договору.

Если компания или ИП маскирует трудовые отношения самозанятостью, им грозит доначисление НДФЛ и страховых взносов от налоговой и штраф от трудовой инспекции.

❌ Госслужащие могут оформить самозанятость только для сдачи жилья в аренду. На другие виды деятельности получить статус самозанятого нельзя.

Чем самозанятый отличается от ИП на НПД

Для предпринимателя на НПД и самозанятого физлица без статуса ИП действуют одинаковые возможности и ограничения в рамках этого режима. Но у ИП больше инструментов для продвижения и развития бизнеса. К примеру, в Т-Банке ИП может открыть расчетный счет в банке, подключить интернет-эквайринг, воспользоваться сервисами по созданию сайта и скидками на услуги партнеров.

Еще разница между ИП и самозанятым — в порядке перехода с НПД на другой режим налогообложения. Например, доход превысил 2,4 млн рублей. Самозанятый не сможет продолжить работу, пока не зарегистрирует ИП на УСН, АУСН или патенте. ИП на НПД перейти на один из этих режимов быстрее.

Как зарегистрироваться в статусе самозанятого

Чтобы зарегистрировать самозанятость, ходить в налоговую не нужно. Это можно сделать за несколько минут в приложении «Мой налог» или в личном кабинете Т-Банка, если вы его клиент. Из документов понадобится только паспорт.

Регистрация через «Мой налог». Основной способ регистрации — в приложении или личном кабинете «Мой налог». В статье покажем, как оформить самозанятость через приложение.

Скачайте приложение «Мой налог» в Google Play, App Store, а также в Rustore и AppGallery.

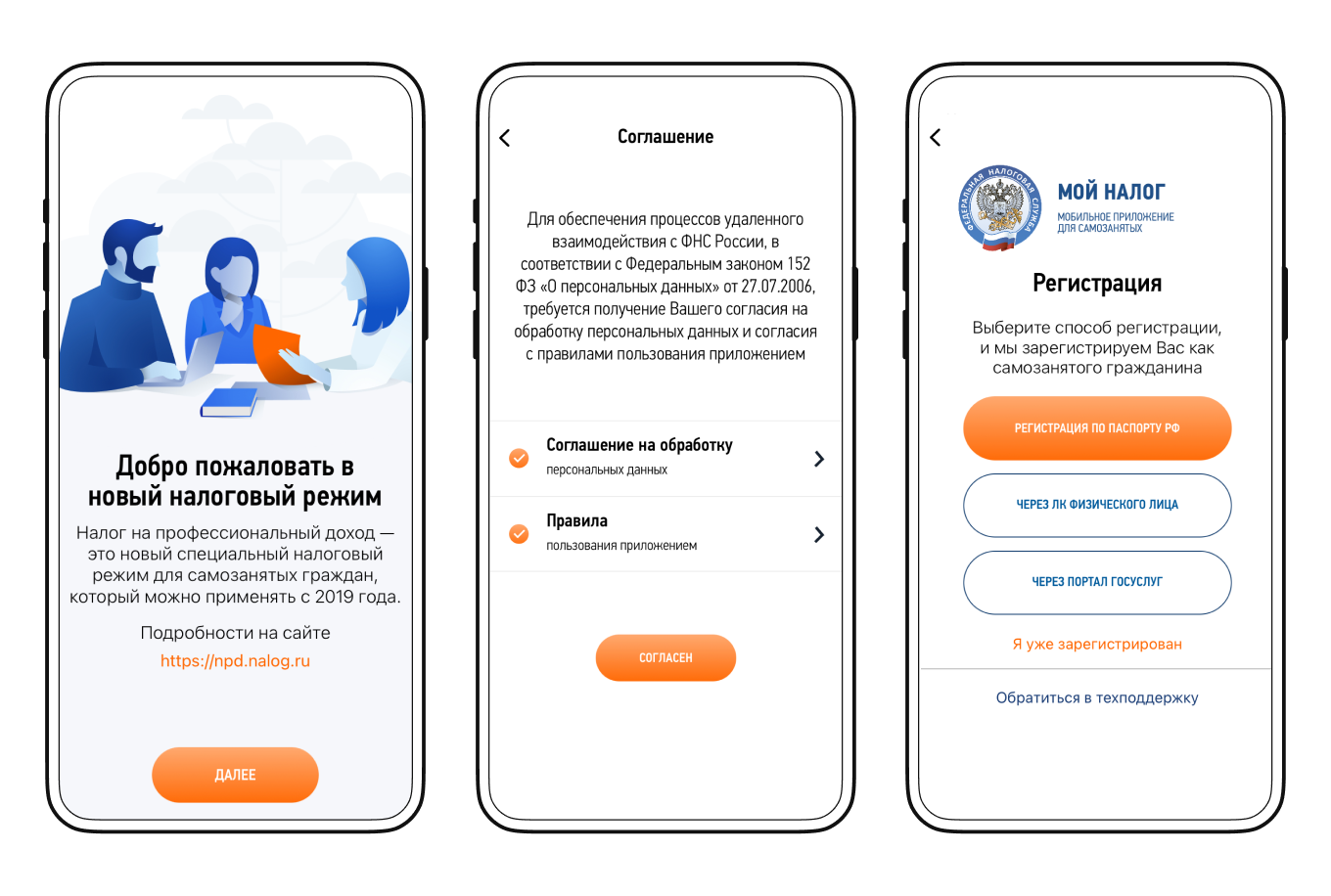

Откройте приложение, примите соглашение на обработку данных и пользовательские правила. Потом выберите способ регистрации. Всего их три: по паспорту, через личный профиль налогоплательщика на сайте nalog.gov.ru или Госуслуги. Со смартфона удобнее регистрироваться по паспорту, если не помните пароли от личных кабинетов.

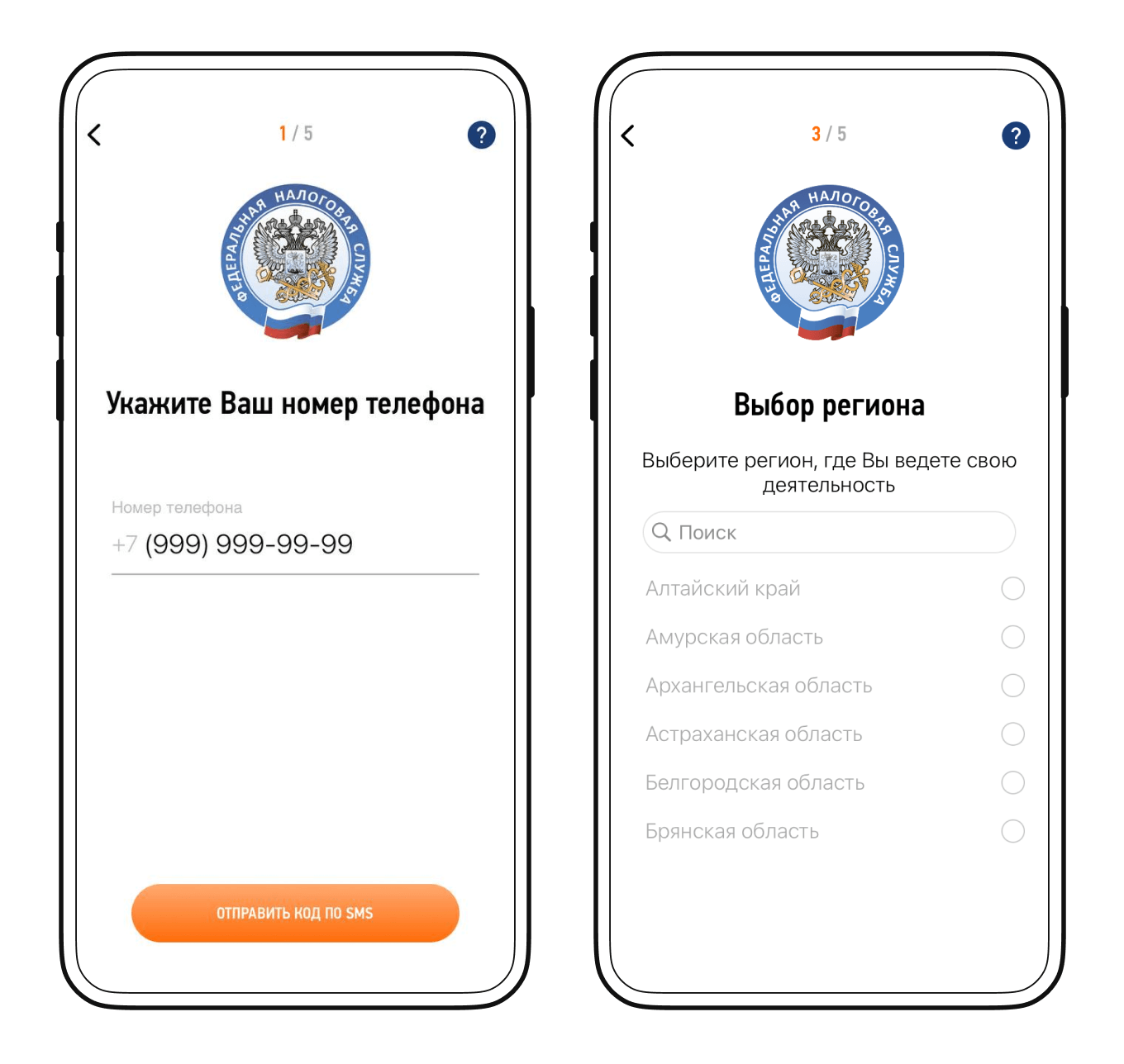

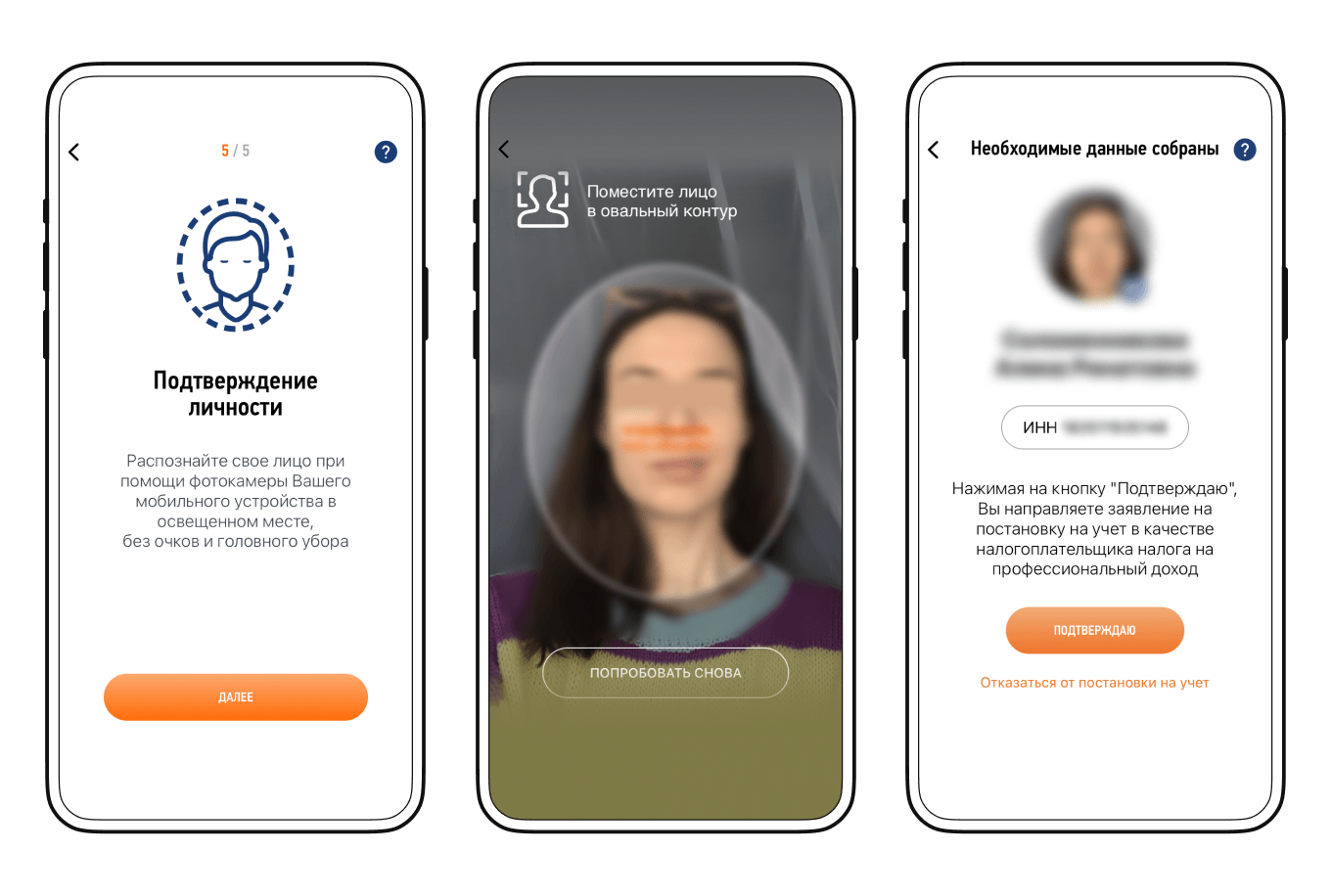

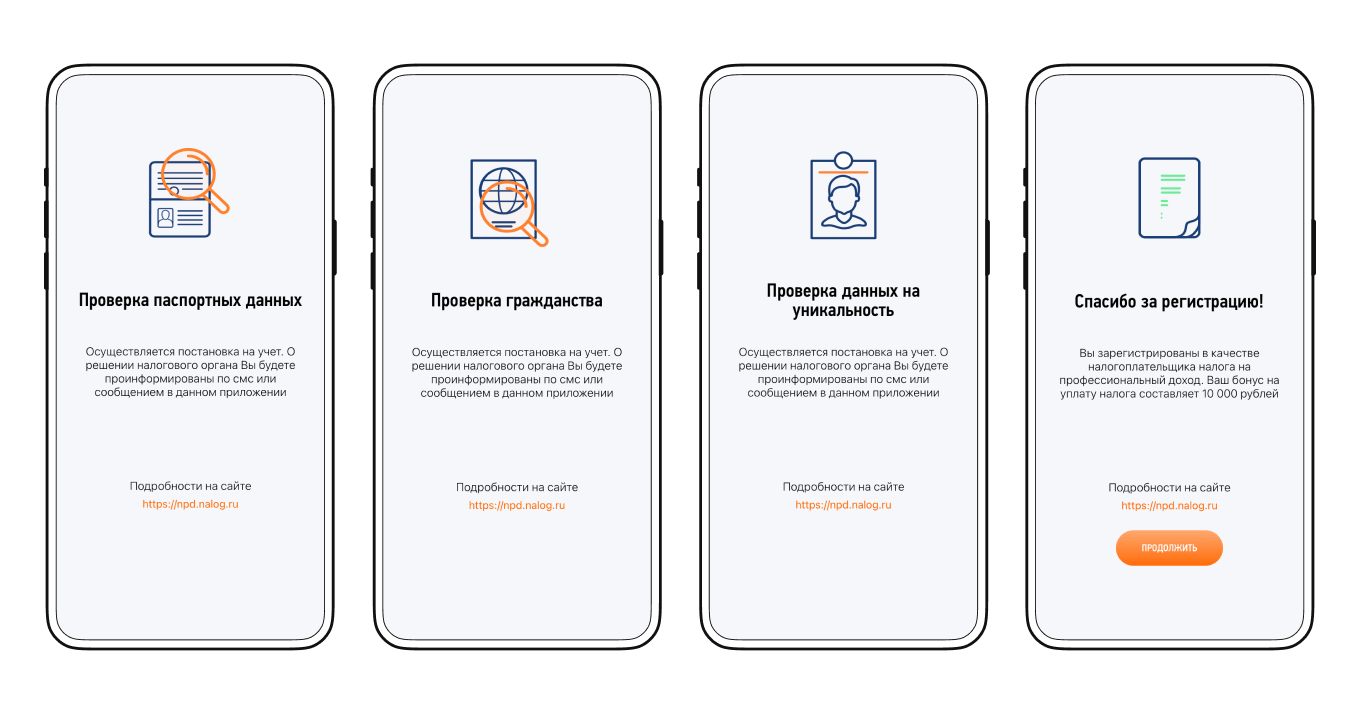

Пройдем все этапы регистрации по паспорту. Регистрация может показаться сложной, но на деле она проста и занимает всего пару минут. На первых шагах приложение попросит подтвердить номер телефона и выбрать регион, где вы живете или зарабатываете.

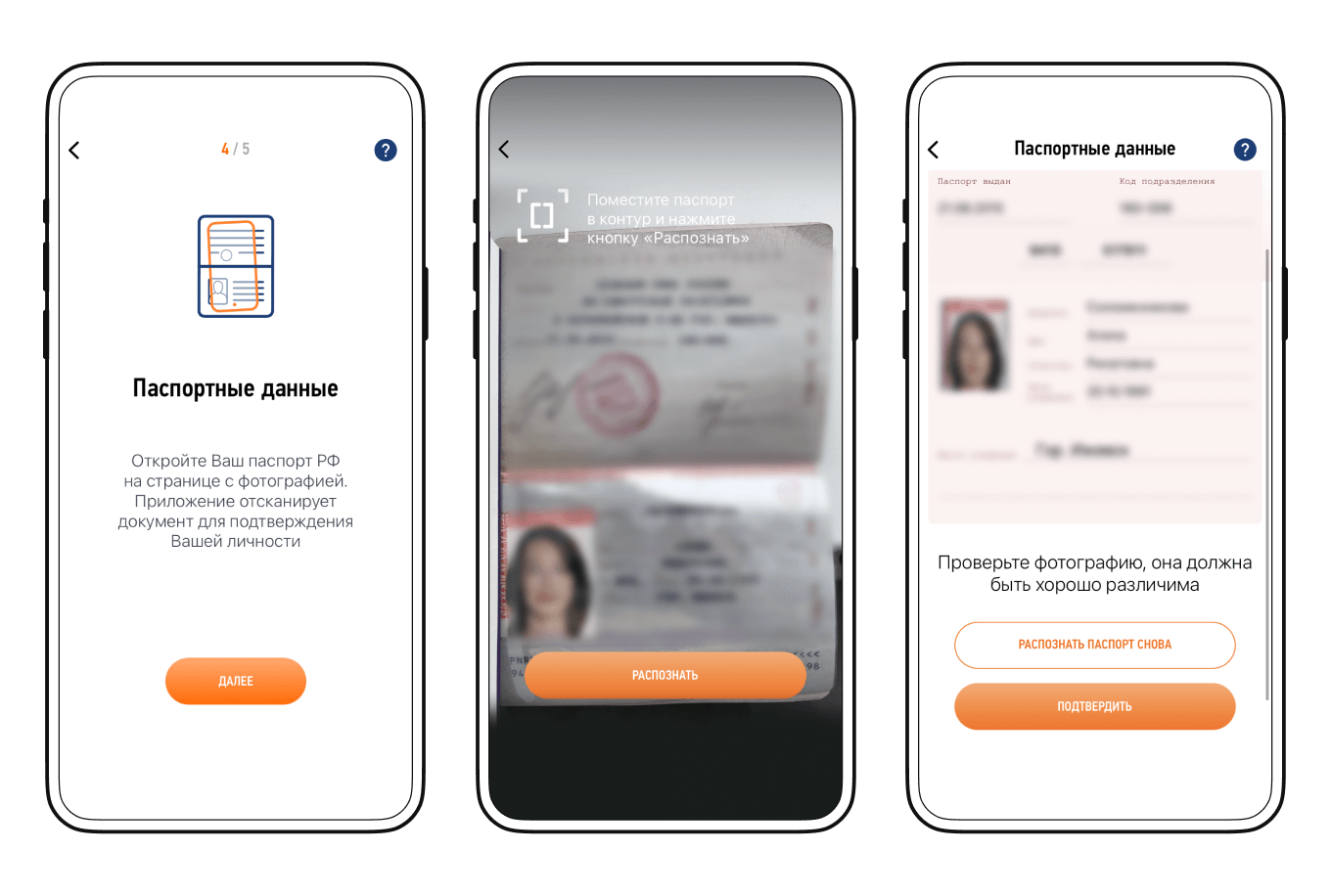

Затем нужно подтвердить данные паспорта. Для этого нужно навести камеру смартфона на паспорт и нажать «Распознать». Приложение считает данные, и, если все верно, нажмите «Подтвердить».

Следующий шаг — подтверждение личности. Приложение попросит сделать селфи. Для этого достаточно навести на себя камеру смартфона и моргнуть.

Затем приложение проверит введенные данные. Это займет до 10 секунд.

Готово, теперь вы в реестре самозанятых и можете принимать первые оплаты от клиентов.

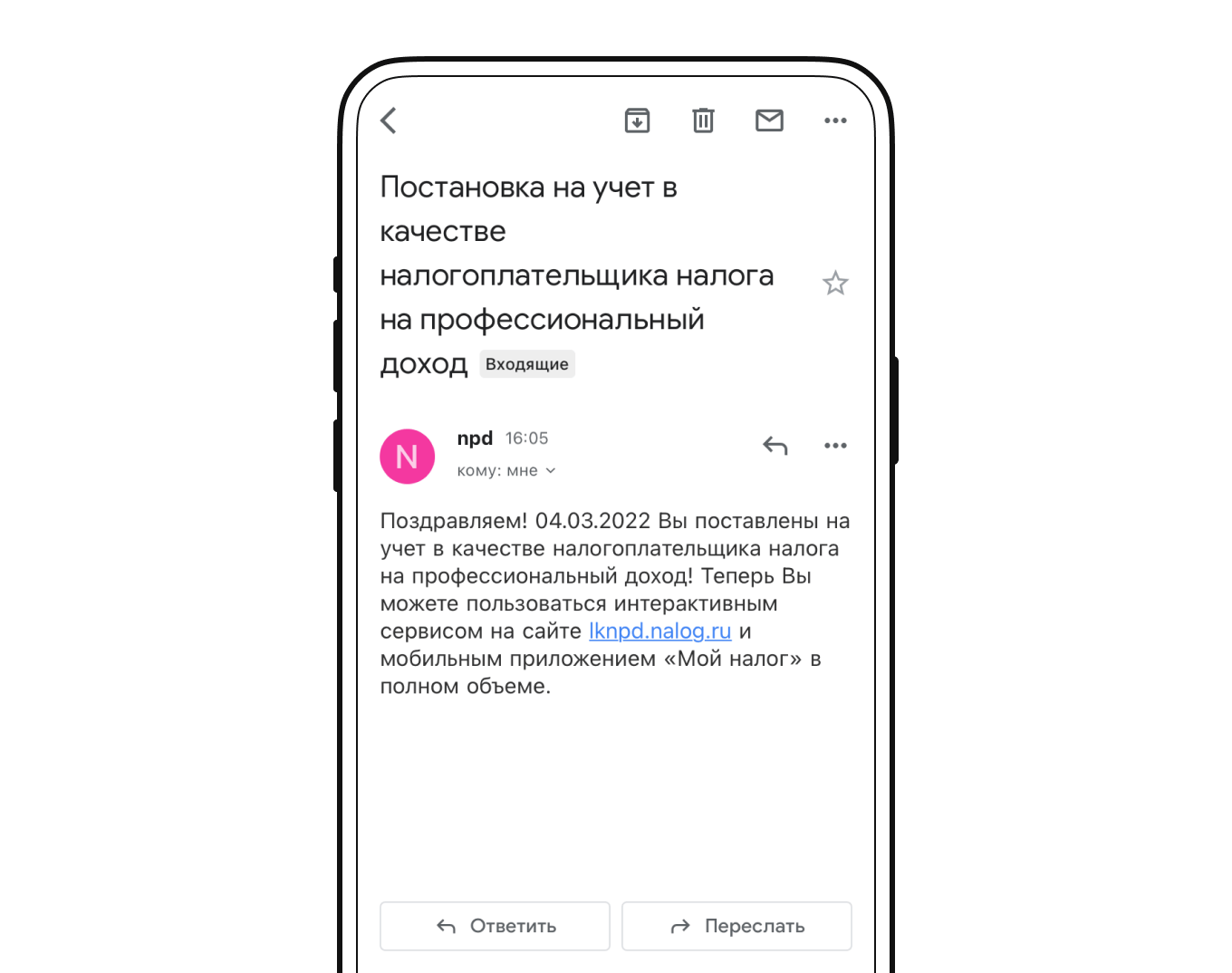

Сразу после регистрации в сервисе «Мой налог» налоговая пришлет на электронную почту письмо о постановке на учет.

Регистрация через Т-Банк. Клиенты Т-Банка могут получить статус самозанятого в личном кабинете банка или через чат-бота в мобильном приложении.

Нужно зайти в приложение банка и на главном экране выбрать «Открыть новый счет или продукт» → «Самозанятость».

Когда все заполните, нажмите «Оформить самозанятость».

Как зарегистрировать статус самозанятого иностранным гражданам

Стать самозанятыми могут граждане Армении, Беларуси, Казахстана, Киргизии и Украины. Главное условие — получить ИНН в России.

Для оформления статуса самозанятого нужно прийти в налоговую по адресу временной или постоянной регистрации. Налоговая выдаст пароль от личного кабинета налогоплательщика, чтобы зарегистрироваться в приложении «Мой налог». Если пароль и ИНН уже есть, ходить в налоговую не нужно.

Иностранцы могут зарегистрироваться в приложении только через личный кабинет налогоплательщика. По паспорту или профилю с Госуслуг — нет.

Как перейти на налог на профессиональный доход с других спецрежимов

Единственный налоговый спецрежим для человека без статуса ИП — НПД. Других спецрежимов для него нет. Поэтому перейти с другого спецрежима на НПД он попросту не может.

Специальные налоговые режимы есть у ИП и компаний. Помимо налога на профессиональный доход, есть еще четыре спецрежима. Это упрощенная система налогообложения, автоматизированная упрощенная система, единый сельскохозяйственный налог, патент.

О том, как бизнесу перейти на НПД, мы рассказывали в статьях:

ООО работать на НПД не может.

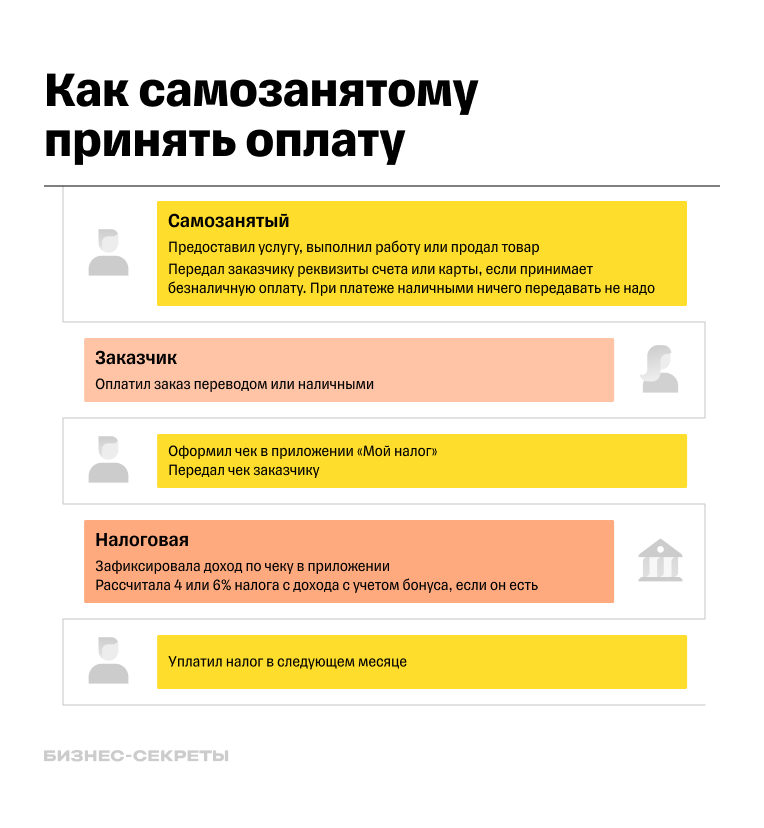

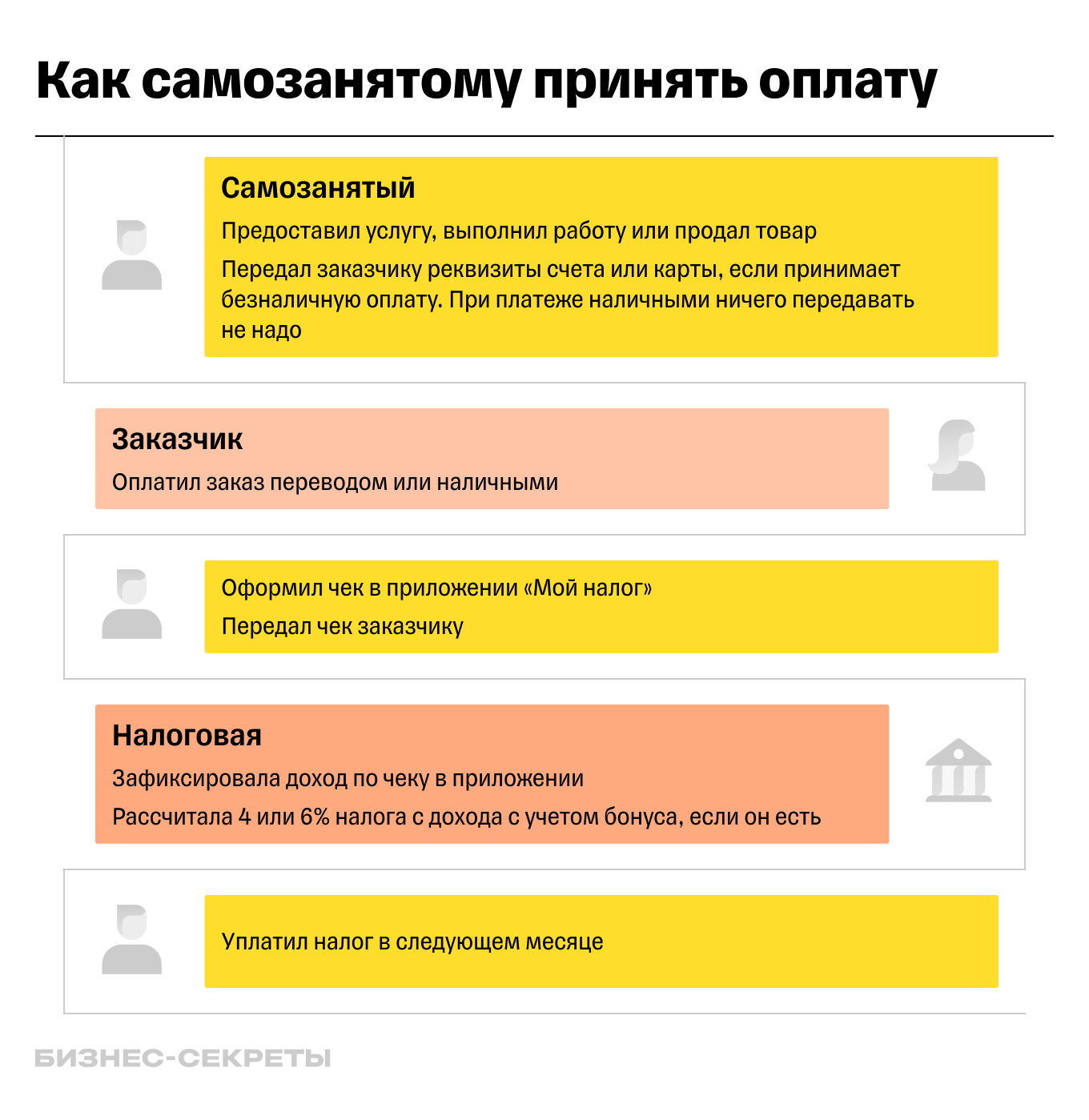

Как принимать платежи от заказчиков и покупателей

Самозанятый может работать с ИП, ООО и физлицами без статуса ИП. Принимать деньги самозанятый может любым способом: наличными или переводом на карту.

Чтобы работать с ИП и компаниями, самозанятому не обязательно оформлять договор. Для приема оплаты договор не нужен. Заключить его стоит, чтобы самозанятый и заказчик могли зафиксировать условия сотрудничества. Например, техническое задание, сроки выполнения работы или формат получения услуги.

Самозанятый дизайнер описывает в договоре, в каком формате он передаст макеты баннера, в течение какого срока заказчик может вносить правки и будут ли эти правки оплачиваться дополнительно.

Самозанятые могут работать и по публичной оферте. К примеру, опубликовать на своем сайте или в соцсети условия сотрудничества. Если заказчика все устраивает, он сообщает об этом самозанятому. Это называется акцептом оферты. Акцептом может быть и предоплата. Если заказчик оплатил услугу, работу или товар самозанятого, значит, он принял условия оферты. Считается, что стороны заключили договор, хотя отдельный документ с таким названием не подписывали.

Составлять акты выполненных работ или оказания услуг самозанятым обычно не надо. Исключение — если это установлено договором с заказчиком или по какой-то причине нужно самому самозанятому.

Как оформить чек

Рассказываем, как оформить чек в приложении «Мой налог» и приложении Т-Банка.

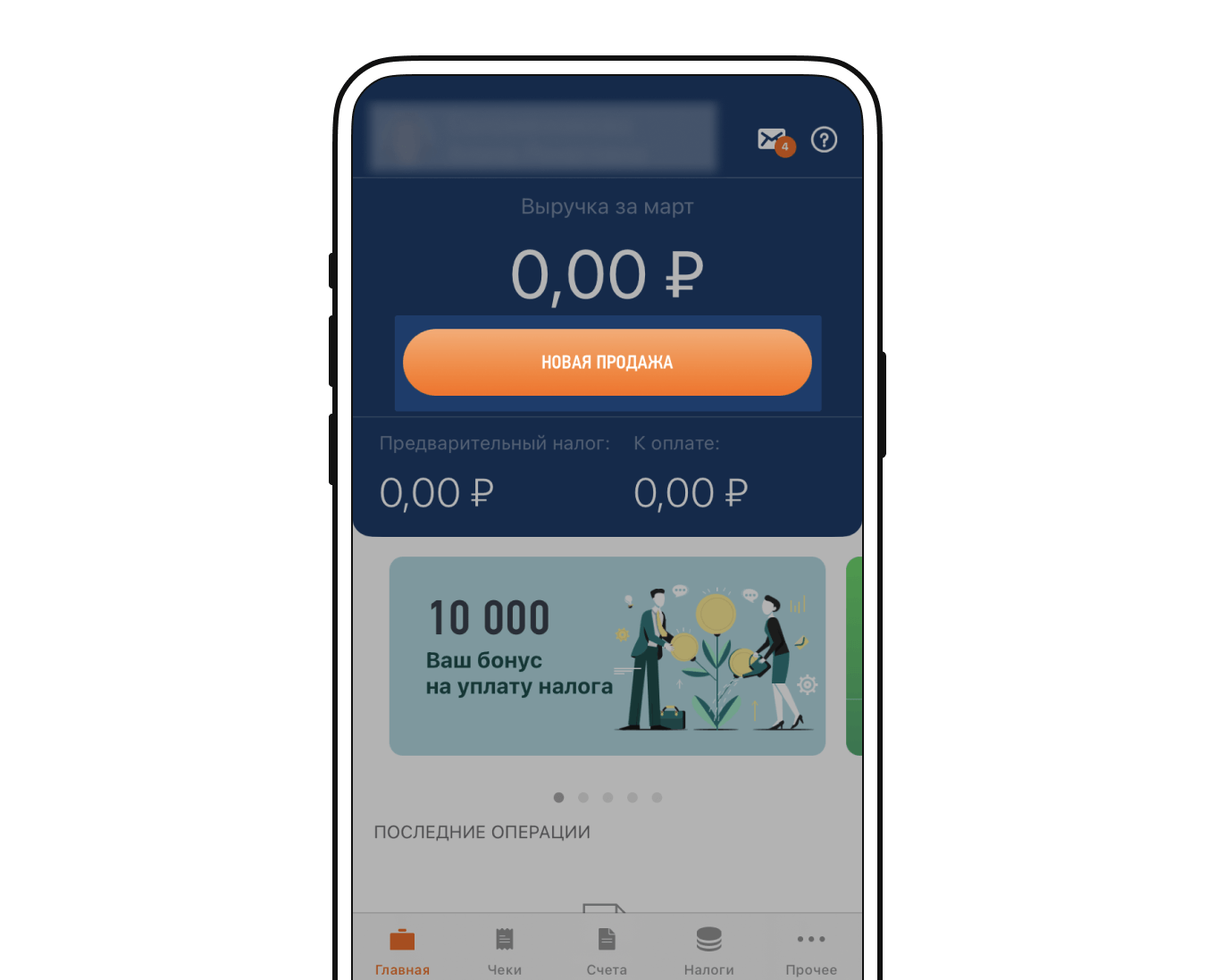

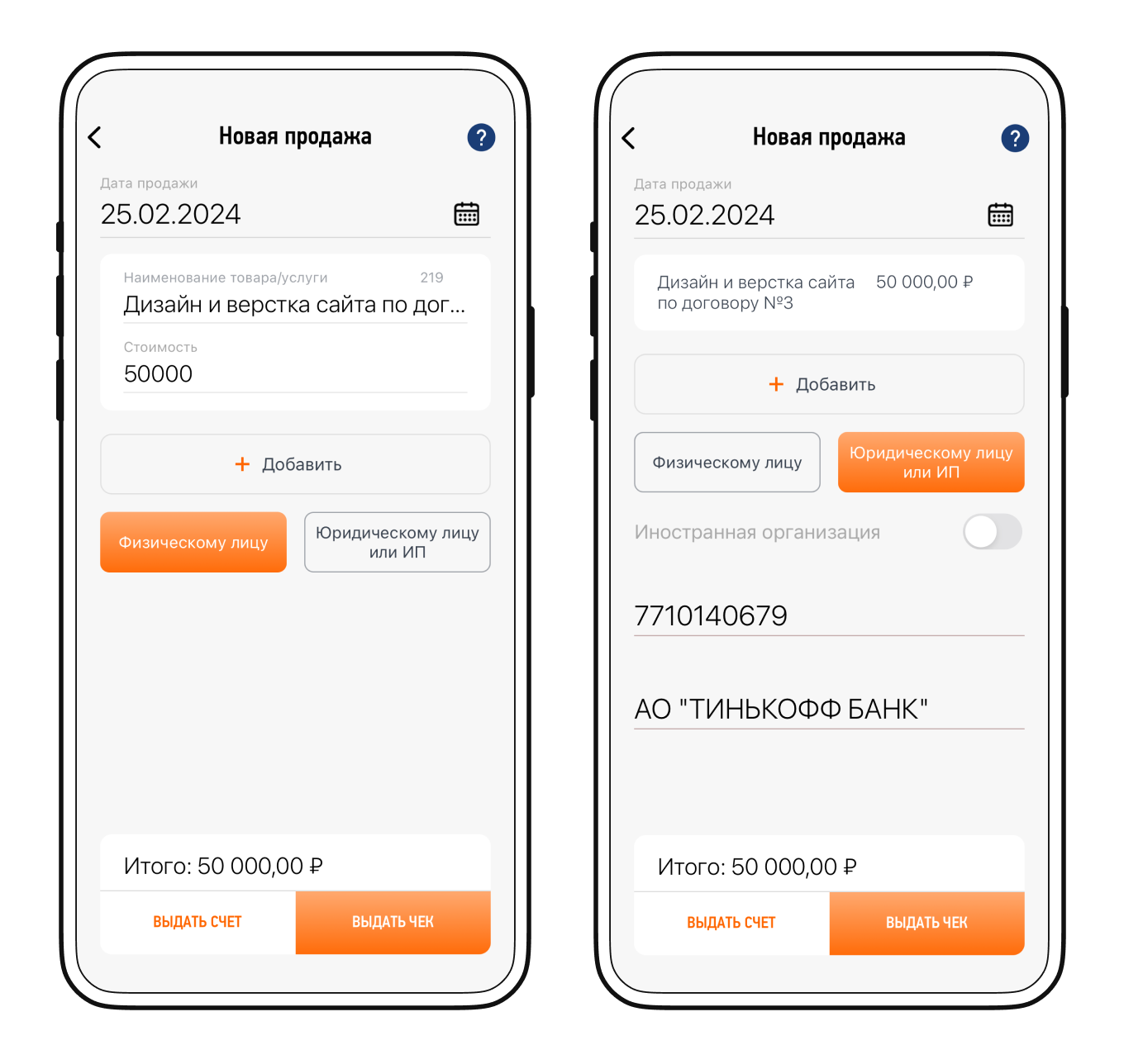

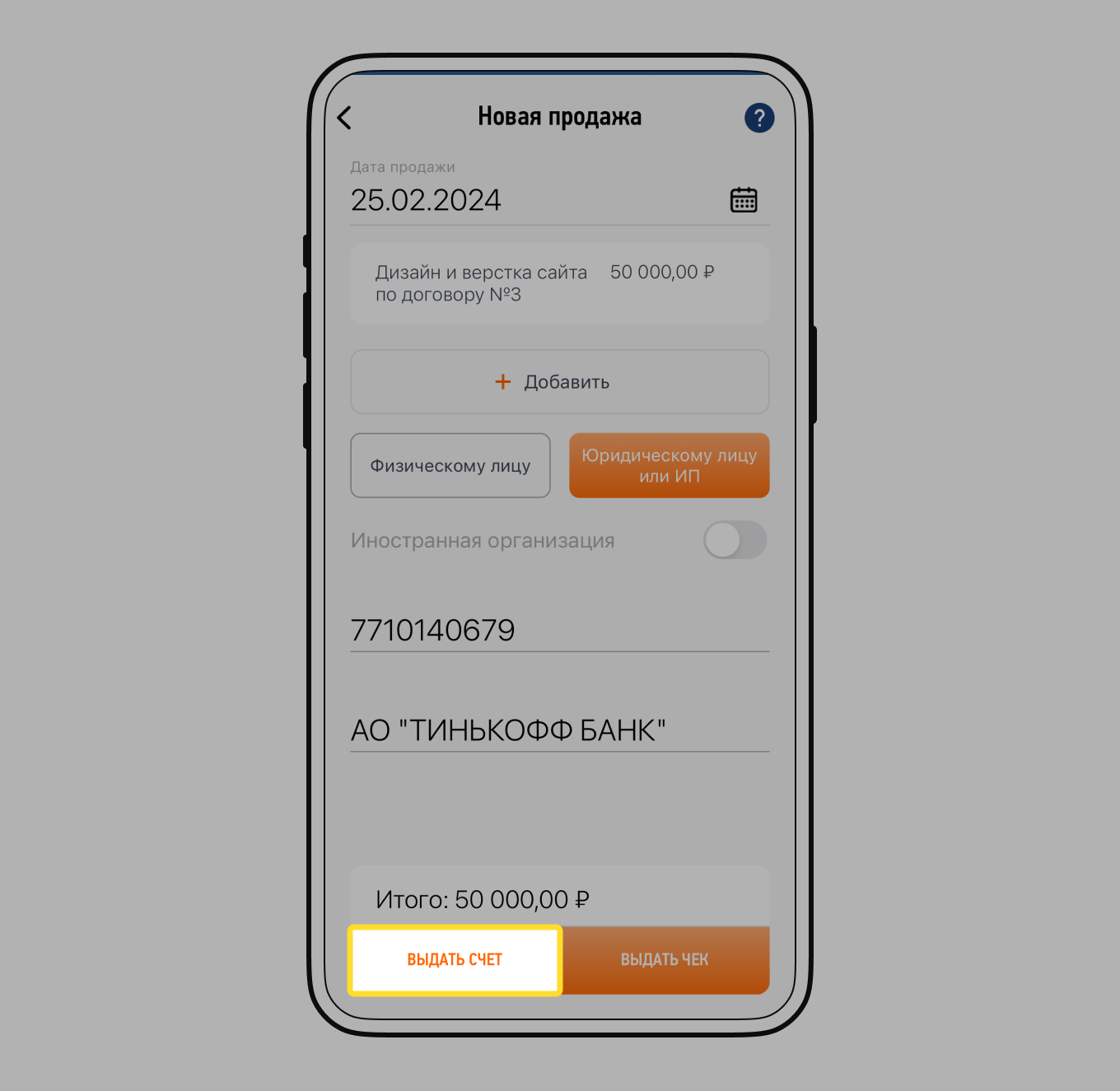

В приложении «Мой налог». Зайдите в приложение и нажмите «Новая продажа».

Укажите сумму, название услуги, работы или товара. Выберите дату оплаты и статус заказчика. Рекомендуем описать продажу как можно подробнее.

Если оплата пришла от российского ООО или ИП, достаточно ввести ИНН контрагента, название либо ФИО подтянутся автоматически. Запросить ИНН можно у заказчика.

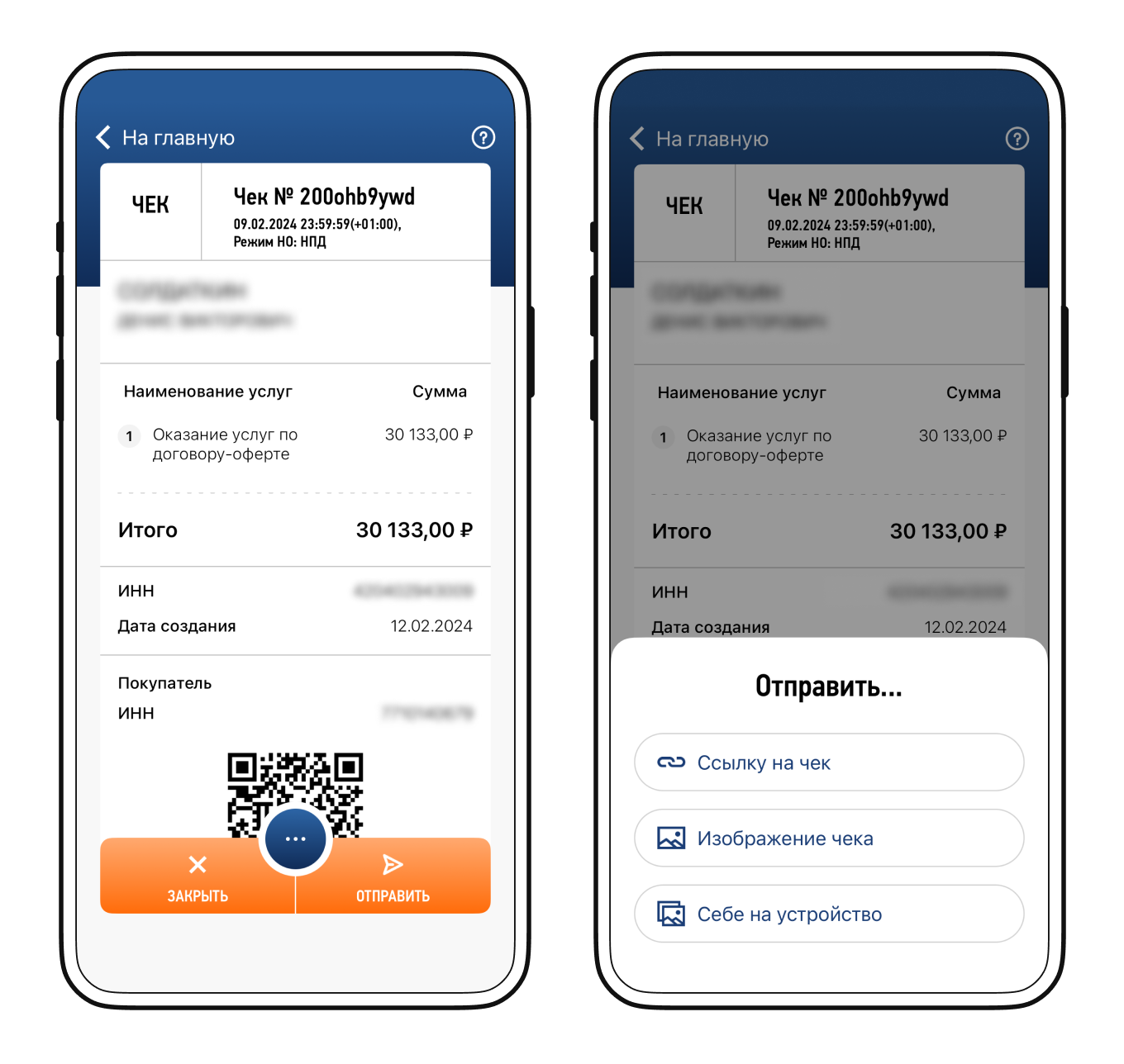

Затем нажмите «Выдать чек». Приложение его сформирует и покажет вам для подтверждения. Если все данные указаны верно, чек нужно отправить покупателю. Налоговая увидит платеж и автоматически рассчитает налог, который вам нужно заплатить.

По закону самозанятый должен оформить чек в момент получения оплаты за товар, услугу или работу. Неважно, каким способом приходят деньги — на банковский счет или наличными.

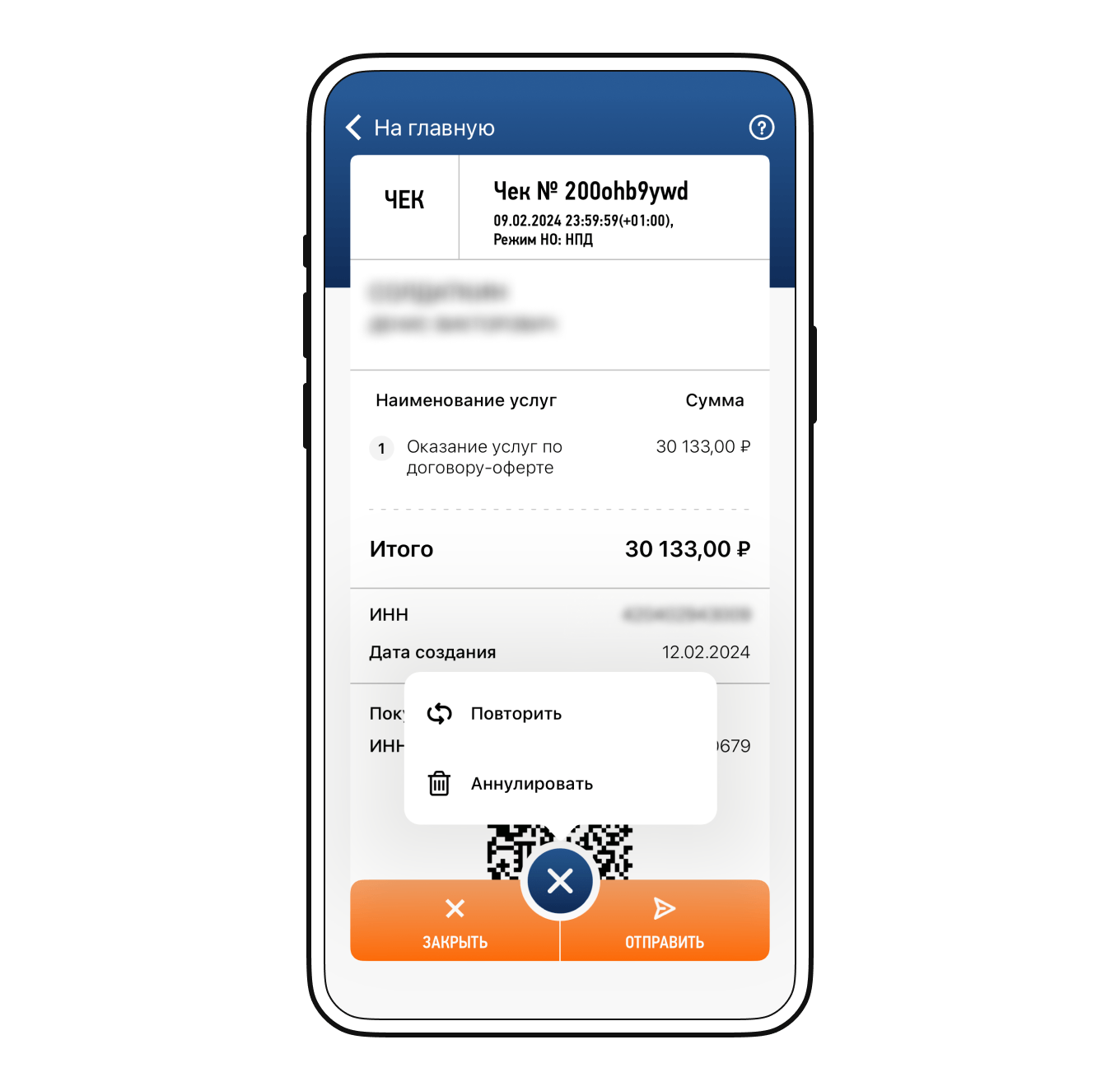

Если в данных ошибка, например неправильно указана сумма, чек можно отредактировать. Если заказчик или покупатель остался недоволен услугой, работой или товаром и самозанятому пришлось вернуть деньги, чек можно аннулировать. В этом случае налоговая тоже увидит изменения и пересчитает налог.

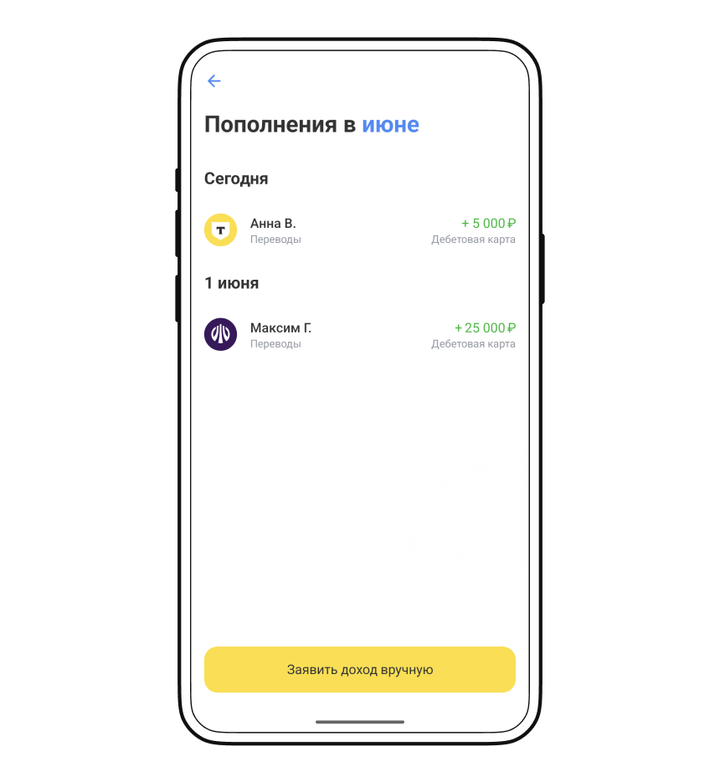

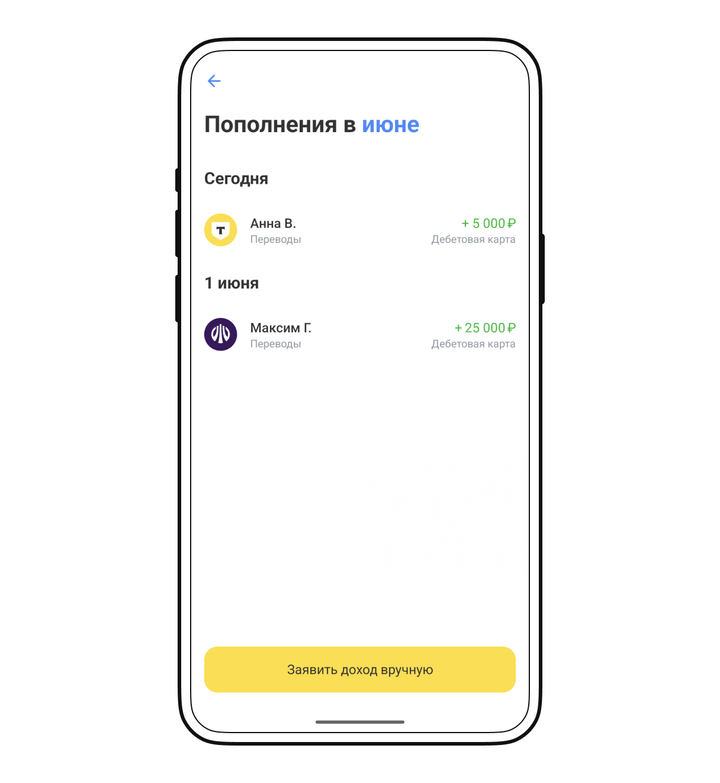

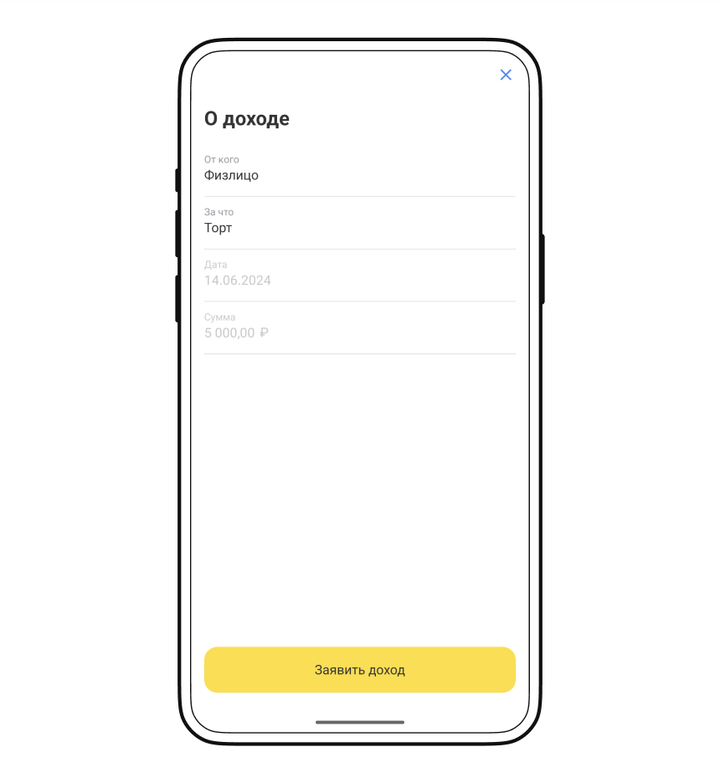

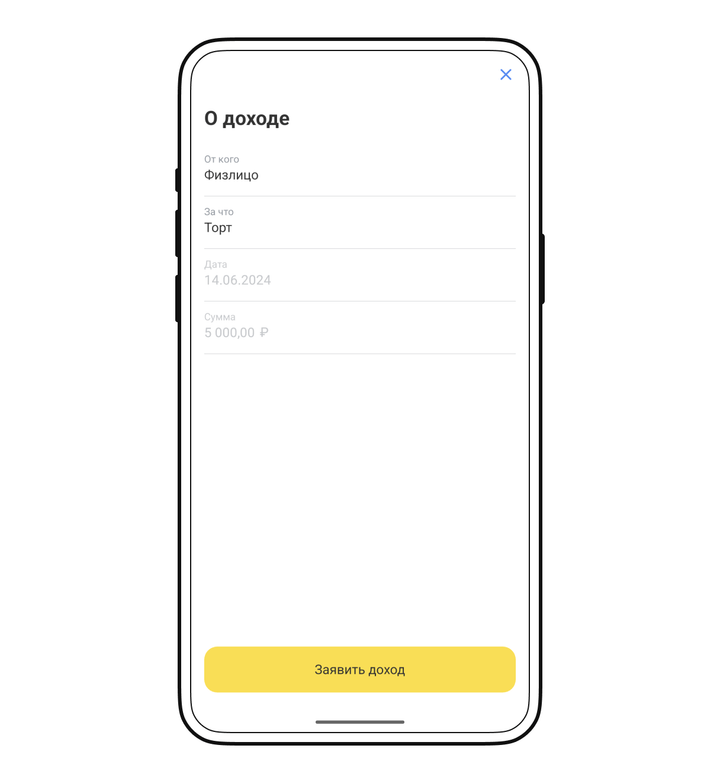

В приложении Т-Банка. Если оплата приходит на карту Т-Банка, не нужно указывать стоимость услуги. При перечислении оплаты эта сумма автоматически появится в разделе пополнений за месяц — там, где хранятся все транзакции по счету.

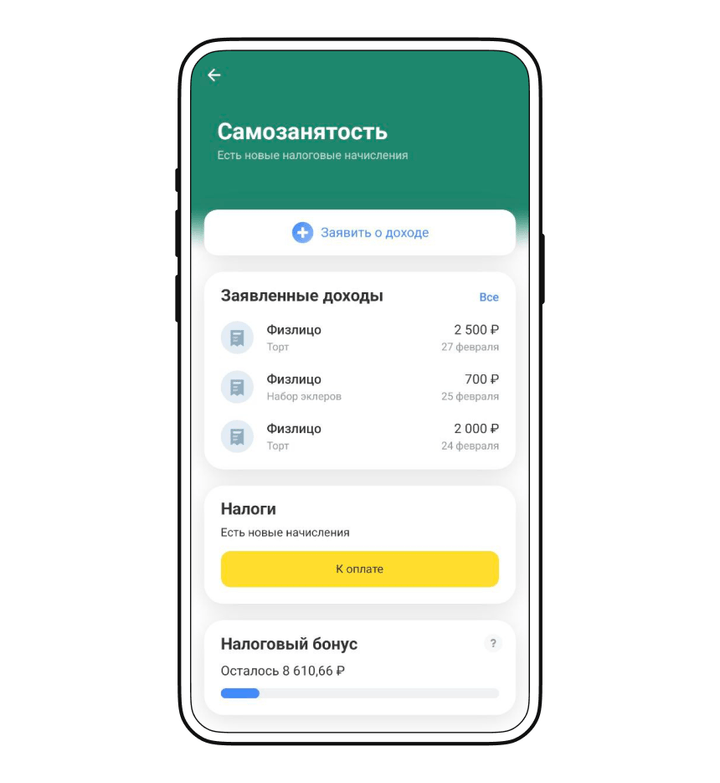

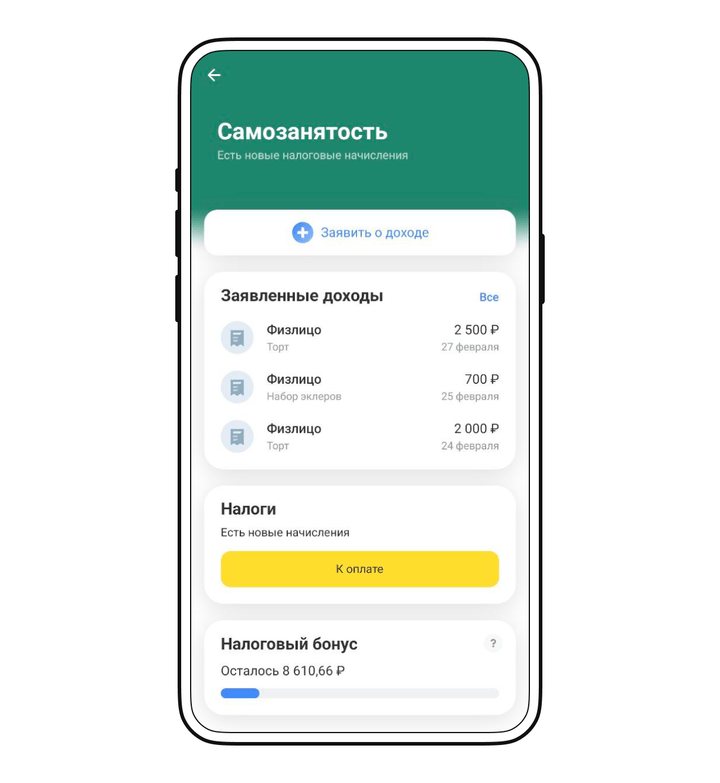

Вам нужно только сообщить налоговой о поступлении денег за работу. Для этого в приложении Т-Банка выберите «Самозанятость» → «Заявить доход» и затем — операцию из раздела пополнений.

При получении дохода наличными укажите тип товара или услуги, дату и сумму.

Ошибочный чек можно отменить: нажмите «Отозвать доход». Это можно сделать сразу после оформления и в любой момент в течение месяца.

Если отозвали ошибочный чек уже после того, как уплатили налог, налоговая учтет эту переплату в следующем месяце.

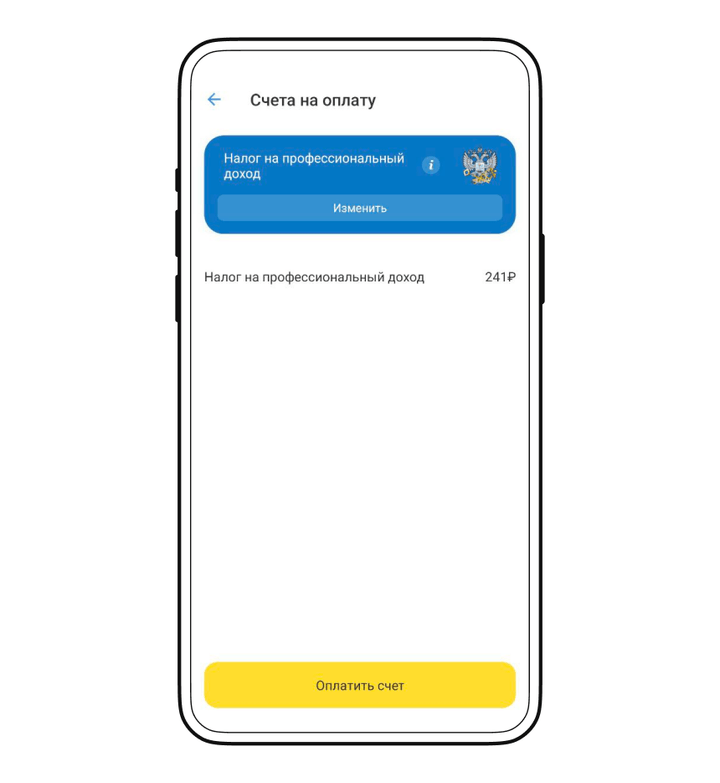

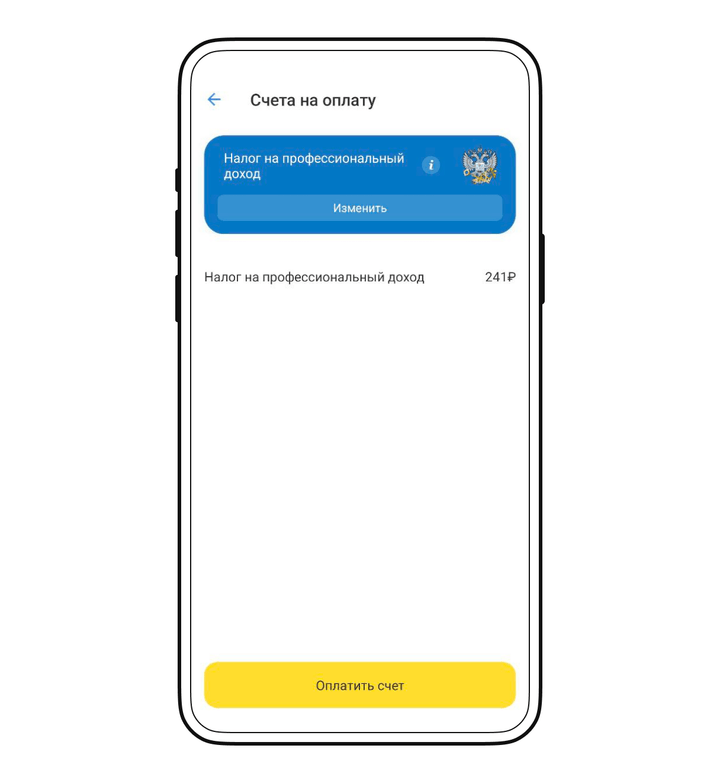

Как выставить счет на оплату

Иногда компании и ИП могут запросить у самозанятого счет на оплату, потому что им так удобнее. Чтобы оформить счет, нужно проделать те же действия, что и при выдаче чека. Единственное отличие — на последнем шаге нажмите на кнопку «Выдать счет».

Приложение сформирует счет, который можно сохранить в PDF и отправить заказчику практически теми же способами, что и при отправке чека.

Важно, что оформление счета на оплату не равно получению дохода. Если человек выставил счет, но пока не получил деньги от заказчика, налог на эту сумму не начисляется. Это произойдет после получения денег от заказчика, когда самозанятый отмечает статус счета «Оплачен».

Как платить налог

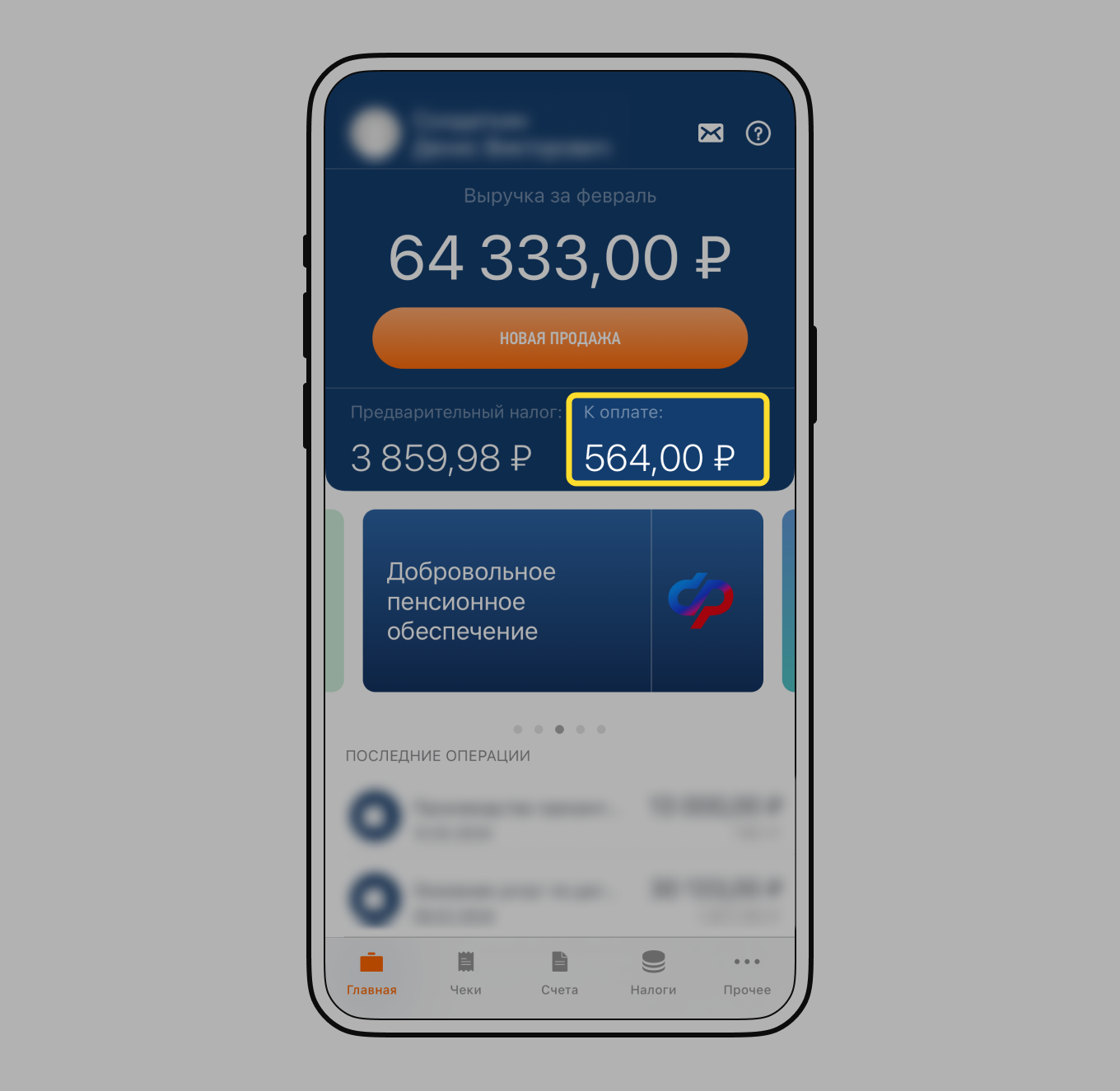

Самозанятому не нужно рассчитывать сумму налога к уплате. Это делает налоговая на основе чеков, сформированных в отчетном месяце. Сумма налога к уплате появится в приложении «Мой налог» или приложении Т-Банка.

В приложении «Мой налог». Налог нужно уплатить до 28-го числа месяца, следующего за месяцем, когда самозанятый внес доход в приложение «Мой налог». Если не уплатить вовремя, налоговая начислит пени.

В марте самозанятый получил 36 000 ₽ дохода. Он работал только с физлицами без статуса ИП, и потому его налог — 36 000 ₽ × 4% = 1 440 ₽. Уплатить налог нужно до 28 апреля.

Исключение — налог с доходов месяца, когда человек зарегистрировал статус самозанятого. Его уплачивают вместе с налогом за второй месяц работы. Например, если самозанятый зарегистрировался в марте и в том же месяце внес доход в приложение, налог с него надо будет заплатить до 28 мая, вместе с налогом за апрель.

В приложении «Мой налог» можно привязать карту. Но это нужно для того, чтобы приложение понимало, с какого счета списывать налог. Самозанятый может платить налог с одной карты, а принимать оплату от клиентов на другую.

В приложении Т-Банка налоги к уплате вы найдете на главном экране сервиса.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

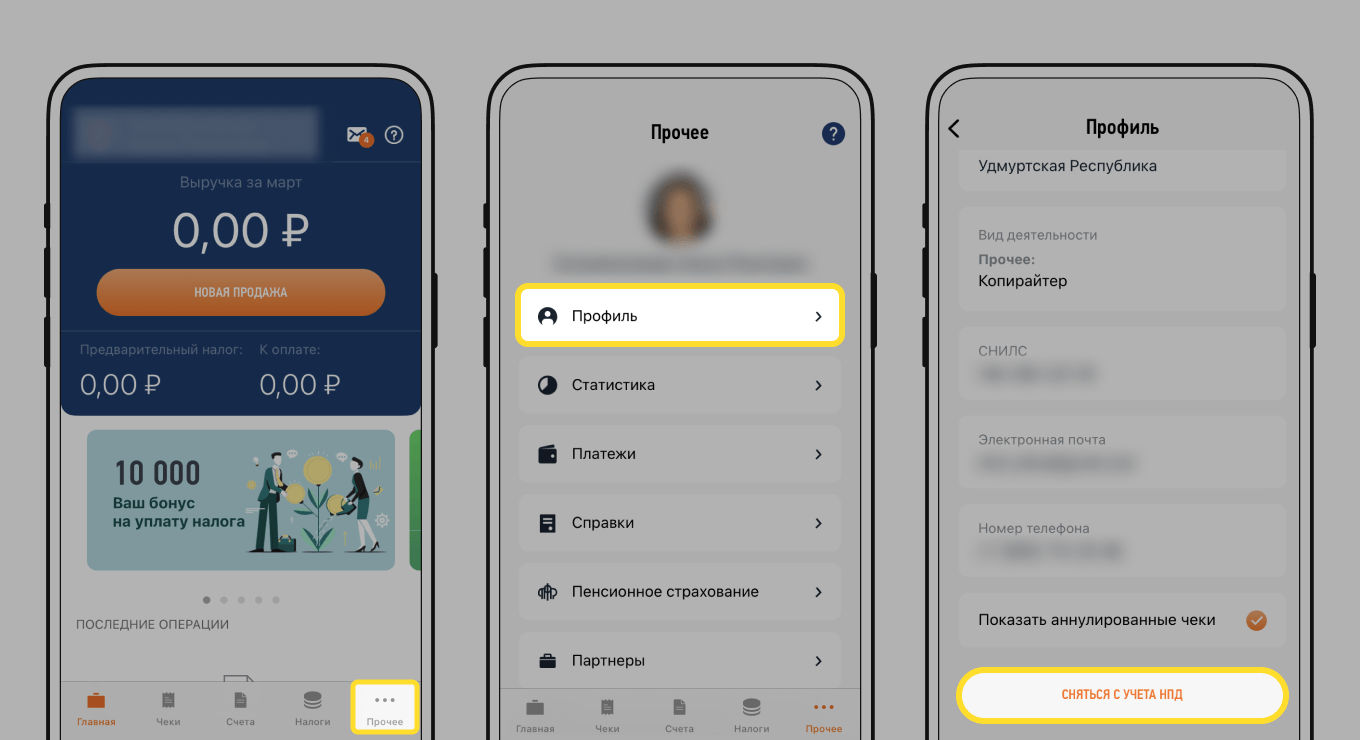

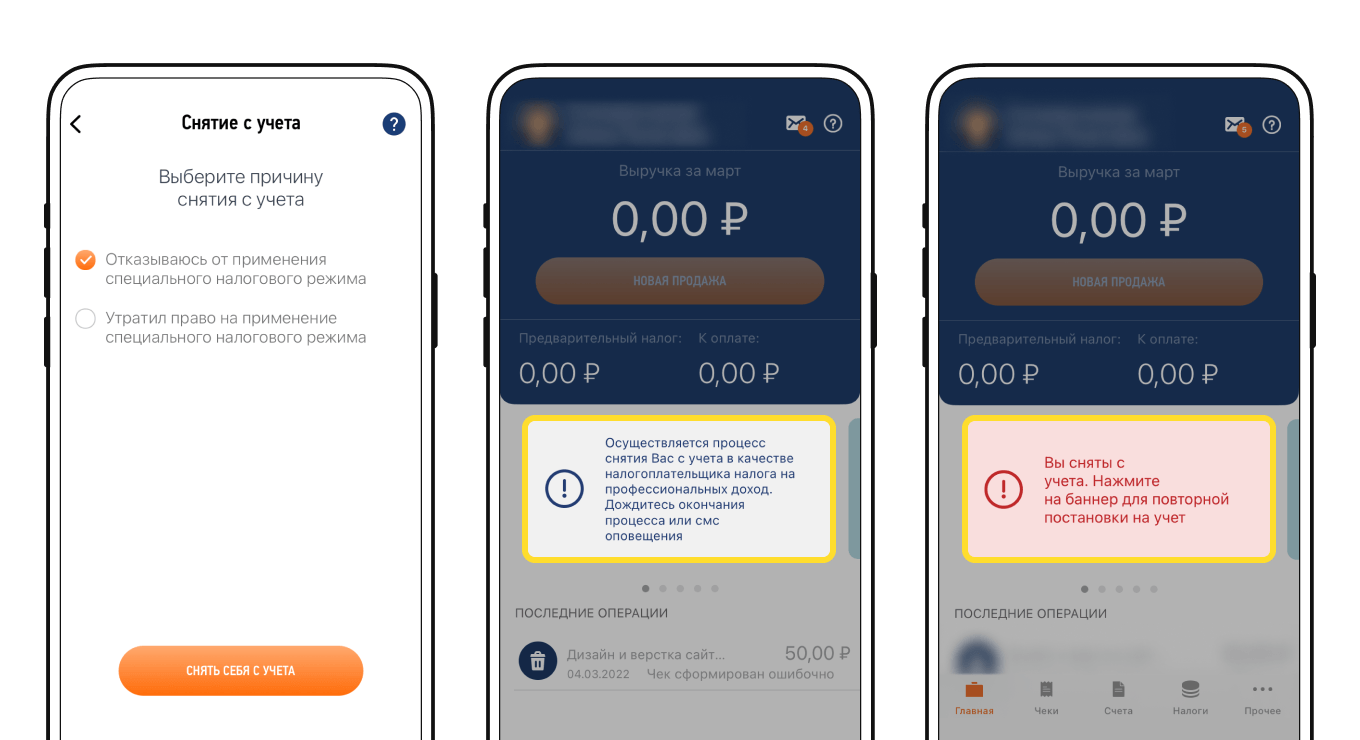

Как прекратить статус самозанятого

Прекратить статус самозанятого можно в любой момент через приложение «Мой налог». Дополнительно сообщать о смене статуса в налоговую не нужно, данные в реестре автоматически обновятся.

Зайдите в приложение и нажмите «Прочее». Выберите «Профиль» и перейдите в низ страницы. Нажмите на «Сняться с учета НПД».

Укажите причину, по которой решили отказаться от статуса самозанятого. Затем запрос уйдет в налоговую. Рассмотрение запроса займет несколько минут. Когда все будет готово, вы получите уведомление в приложении «Мой налог».

После снятия с учета человек может повторно стать самозанятым. Главное условие — отсутствие задолженности по налогу и пеням. Если долги есть, их нужно уплатить. Иначе получить статус самозанятого повторно не получится.

Какие есть штрафы для самозанятых

Самозанятые могут получить штраф за ошибки в работе с чеками.

❗ Нарушение сроков оформления чека. Самозанятый должен оформить и выдать чек в момент оплаты услуг, работ или товара. Способ оплаты значения не имеет.

Если налоговая заметит нарушение сроков впервые, самозанятый заплатит 20% от платежа, по которому он не успел оформить чек или не выдал вовсе. Если самозанятый повторно опоздает с чеком, придется отдать штраф в размере всей суммы.

Налоговая может заметить нарушение сроков, если заказчик или клиент самозанятого обратится с жалобой.

❗️ Работа без статуса самозанятого. Если человек без статуса самозанятого или ИП регулярно получает оплату от клиентов, ему грозит налоговая, административная или уголовная ответственность за ведение незаконной предпринимательской деятельности.

❗️Нарушение ограничений по работе на НПД. Допустим, самозанятый превысил годовой лимит дохода или начал готовить и продавать домашний йогурт, который требует маркировки. В этом случае налоговая может лишить его статуса самозанятого со дня нарушения и доначислит НДФЛ.

Пробовали ли вы работать в статусе самозанятого? Чем он для вас удобен?

prud9642, добрый день! Статус самозанятого не лишает права на индексацию пенсии и социальную доплату. Пенсионерам на НПД платят прибавку как неработающим.

Здравствуйте. Скажите оформив самозанятость и при этом получая доходы не каждый месяц как платить налоги

user1968, добрый день! Платить налоги только за тот месяц, в котором были доходы. Если дохода не было — налог не платите.

Здравствуйте. Подскажите пожалуйста. есть инвалидность 3 группа получаю доплату к пессии. Хочу оформить самозанятость, но не по своему профилю. Имею ввиду работать например сторожем получать зп и с нее платить налог, как за оказание услуг фотографа. Это реально сделать? Не нашел информации. Работать без договора и с этого дохода платить налог не лишаясь доплаты к пенсии.

maxkross, добрый день! Да, так можно, препятствий нет.

Здравствуйте! Подскажите пожалуйста.... Я являюсь инвалидом 3‑й группы, получаю пенсию, и доплату от г.Москвы до прожиточного минимума как НЕ РАБОТАЮЩИЙ пенсионер. Оформив самозанятого, потеряю ли я доплату к песниии как неработающего (САМОЗАНЯТОГО) пенсионера ?