Открыть ИП самостоятельно можно по такому алгоритму:

- Выбрать код ОКВЭД.

- Выбрать налоговый режим для ИП.

- Разобраться со страховыми взносами.

- Определить, какие документы нужны для регистрации ИП.

- Подать заявление на регистрацию.

Дальше расскажем подробнее про каждый из этапов.

Чек-лист «Как зарегистрировать ИП»

Основные шаги из статьи оформили в краткий чек-лист. Пользоваться им просто: продвигайтесь по пунктам и отмечайте то, что уже сделали. Это поможет ни о чем не забыть и без проблем зарегистрировать ИП.

Выбрать код ОКВЭД

В заявлении на регистрацию надо указать коды ОКВЭД — они обозначают виды деятельности. Этими кодами предприниматель показывает государству, банкам и контрагентам, чем он занимается. Например, делает сайты или продает автозапчасти.

Предприниматель может выбрать несколько кодов, например, если одновременно ведет разную деятельность: пишет код и делает фотосессии на заказ.

Предприниматель должен заниматься именно той деятельностью, которую указал в кодах. Если указали розничную продажу цветов, надо продавать цветы, а не гвозди.

Формально закон не запрещает один раз продать гвозди, но к регулярной деятельности по другим кодам ОКВЭД банки, налоговая и контрагенты относятся с подозрением. Так обычно поступают фирмы-однодневки: проводят по договорам сделки, которых в реальности нет, и так помогают другим компаниям или ИП уклоняться от налогов.

Фирма-однодневка может сегодня бетон отгружать, а завтра — рыбу, но в реальности никаких бетона и рыбы нет, это просто вывод денег. Государство и банки отслеживают такие махинации, и крупные сделки по неподходящим кодам ОКВЭД — один из тревожных маркеров.

Поэтому, если регулярно работать по другим кодам ОКВЭД, могут быть проблемы.

Банк или налоговая могут запросить документы, а последняя — еще и поставить в план на выездную проверку.

Компании или ИП тоже проверяют коды ОКВЭД перед тем, как начать работать с новым контрагентом. Если у вас неподходящие коды ОКВЭД, то это повод отказаться от крупной сделки.

При регистрации предпринимателю надо выбрать основной код и дополнительный.

Определите, чем занимается бизнес. Для этого надо ответить на вопросы: «Что делаем? Где? Для кого?»

Давайте сразу на примере:

- Что делаем? Продаем одежду.

- Где? В интернете и шоуруме.

- Для кого? Для розничного потребителя.

Выписать все подходящие коды ОКВЭД. Найти коды можно в специальном справочнике — выбирайте свою категорию и ищите по тематическим разделам.

Чтобы было легче ориентироваться, весь классификатор разбит на разделы от A до U. Внутри разделов виды деятельности поделены на классы, группы и подгруппы.

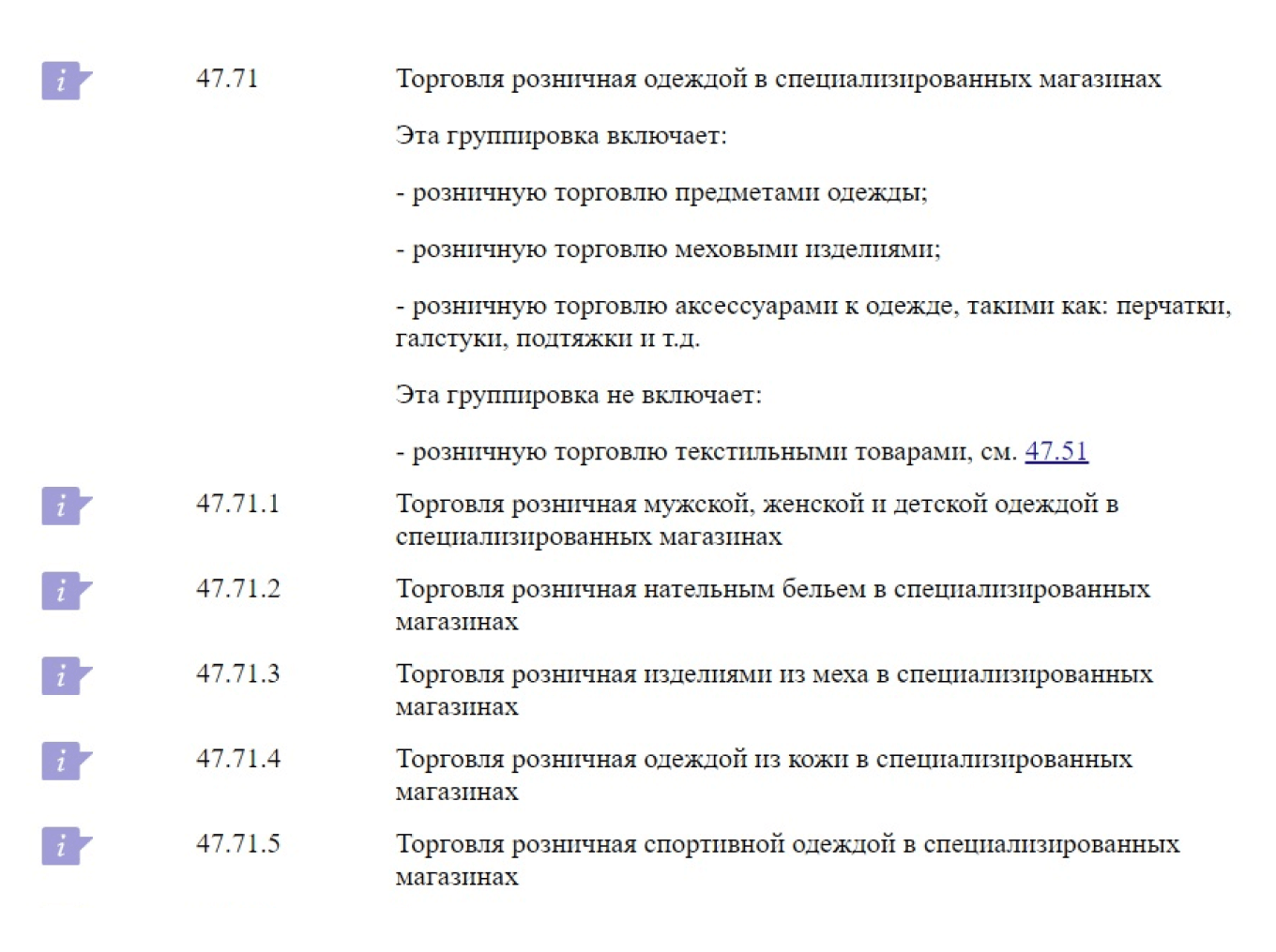

Разберем структуру кода ОКВЭД на примере 47.71.1 «Розничная торговля одеждой». Код 47.71 включает в себя все коды от 47.71.1 до 47.71.8. А класс с цифрой 47 — все внутренние группы и разделы.

При регистрации нужно указывать код, в котором четыре цифры и больше. Всю категорию сразу, например просто код 47, указать нельзя. Если вам подходит каждый пункт из какой-то группы или категории, придется перечислить все входящие коды, в которых минимум четыре цифры.

Например, для нашей ситуации подходят следующие коды:

1. Для интернет-магазина — 47.91.2 «Торговля розничная, осуществляемая непосредственно при помощи информационно-коммуникационной сети Интернет».

2. Для шоурума — 47.71 «Торговля розничная одеждой в специализированных магазинах».

Обязательно читайте пояснения к коду: там обычно прописано, что конкретно входит в этот код, а что нет. Если какая-то деятельность прописана в исключениях и не относится к коду, рядом с ней стоит ссылка на подходящий.

Выбрать основной код. Обычно основной код — та деятельность, которая по плану будет приносить больше всего дохода. Поэтому если мы собираемся раскручивать доставку и делать упор на интернет-магазин, в котором продаем покупную одежду, то стоит выбрать код 47.91.2.

Но есть еще один момент: по основному коду ИП может получить налоговые льготы и каникулы. Поэтому, перед тем как делать окончательный выбор, изучите все льготы в своей отрасли. Если какой-то из подходящих вам кодов подпадает под льготу, выбирайте его основным, а остальные дополнительными.

Выбрать дополнительные коды. Строгих ограничений по количеству кодов нет — в качестве дополнительных можете указать все остальные подходящие.

Но обычно юристы советуют выбирать не больше 20 и из смежных сфер деятельности. Это логично: например, если делаете сайты, то не исключено, что понадобится еще проводить фото- или видеосъемку, писать тексты или запускать рекламу.

Выбрать налоговый режим для ИП

ИП может выбрать одну из шести систем налогообложения:

- основную — ОСН;

- упрощенную — УСН;

- автоматизированную упрощенку — АУСН;

- патент — ПСН;

- налог на профессиональный доход — НПД;

- единый сельскохозяйственный налог — ЕСХН.

ОСН — основная система налогообложения, на ней ИП платит больше всего налогов: НДС, НДФЛ, налог на имущество. Плюс к этому придется еще сдавать более сложную отчетность.

На этом режиме обычно работают крупные компании, а не ИП. Они платят НДС, у них есть отдельный бухгалтер, а иногда даже целый бухгалтерский отдел.

УСН — упрощенная система. Для ИП основной режим чаще всего не нужен. Поэтому важно одновременно с регистрацией подать заявление на УСН.

Упрощенная система налогообложения — самый популярный налоговый режим для ИП. На нем большинство предпринимателей платит только один налог на доход от бизнеса — и по более низкой ставке. Бухгалтеры рекомендуют при регистрации сразу подавать уведомление о переходе на УСН, а потом разбираться в деталях.

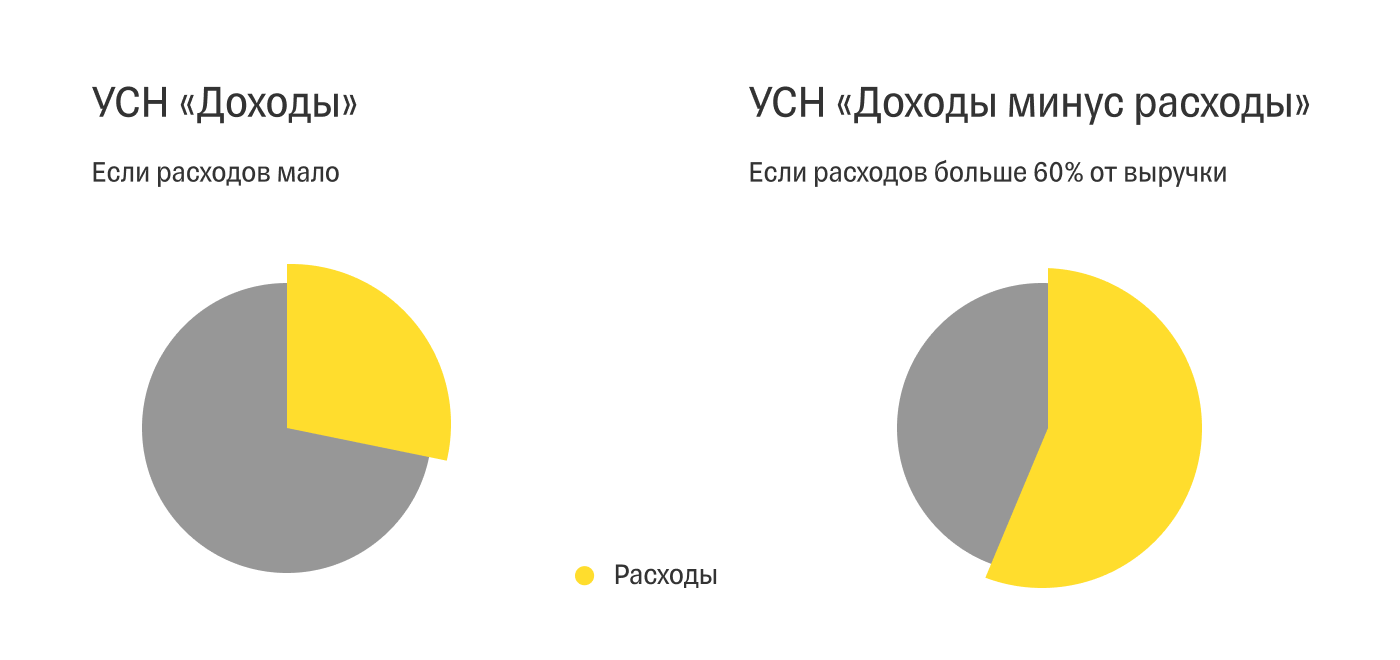

У этой системы есть два варианта:

- «Доходы». На ней предприниматель платит до 6% от доходов, поступивших на расчетный счет или в кассу, а также от неденежных поступлений, например взаимозачета. Доходы — это не только выручка от продажи товаров, работ или услуг, но и, к примеру, штраф от контрагента за нарушение им условий договора.

- «Доходы минус расходы». Здесь предприниматель платит процент от прибыли, то есть вычитает из своих доходов расходы бизнеса. С положительной разницы надо платить до 15%. Есть минимальный налог — 1% от годовых доходов, его платят, если налог с годовой прибыли получился меньше.

Регионы вправе снизить ставку на УСН «Доходы» до 1%, а на «Доходы минус расходы» до 5% для всех налогоплательщиков или конкретных категорий.

Если у вашего бизнеса много расходов — аренда, материалы, зарплаты сотрудникам, — лучше выбрать УСН «Доходы минус расходы». Так вы сможете вычитать сумму расходов из налогооблагаемой базы и платить меньше.

Но вычесть можно будет не все расходы, а только реальные траты на бизнес — об этом придется отчитываться перед налоговой. Например, не получится списать расходы за бензин личного автомобиля и сказать, что ездил по делам бизнеса.

Если у вашего бизнеса расходов мало, проще выбрать УСН «Доходы». Тогда будете просто платить до 6% от заработков, расходы подтверждать не нужно.

С 2025 года компании и ИП на УСН считаются плательщиками НДС. Но платить налог будут не все: от НДС освобождают бизнес, чей доход за предыдущий год или с начала текущего не превысил 60 000 000 ₽.

АУСН — автоматизированная упрощенная система налогообложения. На ней могут работать только ИП, бизнес которых зарегистрирован и находится в Москве, Московской и Калужской областях и Республике Татарстан.

На АУСН, так же как и на УСН, есть два варианта:

- «Доходы» со ставкой 8%;

- «Доходы минус расходы» со ставкой 20% и минимальным налогом 3%.

Региональных льгот нет.

На АУСН налоговая сама считает сумму к уплате. Нужные данные берет из личного кабинета налогоплательщика, операций по онлайн-кассе и из банка, где открыт расчетный счет.

Предприниматели на АУСН не платят взносы за себя и работников, не сдают декларацию и часть отчетов за сотрудников, а НДФЛ с выплат персоналу считает и удерживает банк.

Патент. На патенте вы платите фиксированную сумму в год. Размер зависит от места регистрации и вида деятельности. Весь год можно зарабатывать в пределах лимита 60 млн рублей и больше налоги с доходов не платить.

Чтобы понять, когда выгоднее патент, надо узнать, сколько он стоит в вашем регионе для вашего вида деятельности. Цена сильно отличается: например, в Москве годовой патент на разработку программного обеспечения стоит в 2024 году 634 800 ₽, а в Туле — всего 4 572 ₽.

Порядок действий такой:

- При регистрации сразу отправляете в налоговую заявление о выдаче патента на месяц, полгода, год — срок выбираете сами.

- Оплачиваете патент. Если срок до шести месяцев, перевести оплату можно в любое время до конца действия патента, главное — внести сразу всю сумму. Если шесть месяцев и больше — ⅓ суммы оплачиваете в течение первых 90 дней, а остаток уже в любой момент до конца срока патента.

- В течение срока действия патента не платите других налогов с доходов бизнеса.

НПД — налог на профессиональный доход. Самозанятость — это режим для небольшого бизнеса, но подойдет он не всем: на НПД можно только продавать товары собственного производства, самостоятельно выполнять работы или оказывать услуги. То есть продавать свитера, которые вязал сам, можно, а купить и перепродавать — нельзя.

ЕСХН — единый сельскохозяйственный налог. Это упрощенный налоговый режим для предприятий, которые связаны с сельским хозяйством, например ферм или садоводств. Им государство предлагает особые льготы и условия. Если вы занимаетесь сельскохозяйственным бизнесом, выгоднее всего выбрать этот режим.

Разобраться со страховыми взносами

Кроме налогов, ИП должен платить страховые взносы. Причем неважно, есть у него доход или нет. Даже если весь год не было ни одного поступления, платить все равно придется.

Есть три категории взносов.

Фиксированные взносы ИП за себя — это конкретная сумма в год, которая идет на медицинское страхование и пенсию. В 2024 году фиксированная часть — 49 500 ₽, в 2025 году — 53 658 ₽. Эти взносы надо платить всегда, даже если у ИП не было дохода.

Исключение — ИП на НПД или АУСН, на этих системах налогообложения нет фиксированных страховых взносов.

Дополнительные взносы. Если вы за год заработаете больше 300 000 ₽, то должны будете заплатить еще 1% от превышения. На УСН «Доходы» учитывают реальные заработки, на патенте — потенциальный доход, установленный регионом. На ОСН, УСН «Доходы минус расходы» и ЕСХН база для расчета допвзносов — годовая прибыль ИП. На АУСН и НПД эти взносы также не платят.

Взносы за сотрудников. Рассчитываются в процентах от зарплаты сотрудника. Если ИП — субъект малого или среднего бизнеса, то у него отдельные, льготные тарифы страховых взносов.

Подробно разобрали особенности уплаты взносов с выплат персоналу в отдельной статье.

Фиксированные взносы ИП за себя можно платить как угодно: по частям или сразу одной суммой все за год.

Сумму взносов можно вычитать из суммы налога и так экономить.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

Какие документы нужны для регистрации ИП

Чтобы зарегистрироваться в качестве индивидуального предпринимателя, в налоговую инспекцию нужно подать:

- заявление по форме № Р21001;

- оригинал паспорта будущего ИП;

- документ об уплате госпошлины 800 ₽, если регистрируетесь лично в налоговой.

Дополнительно могут понадобиться оригинал или копия свидетельства о регистрации по месту жительства и справка об отсутствии судимости.

Свидетельство о регистрации нужно, если в паспорте нет информации об адресе места жительства. Справка об отсутствии судимости — если ИП планирует вести деятельность в медицинской и образовательной областях, работать с молодежью и детьми, организовывать массовые мероприятия или оказывать социальные услуги, работать в такси.

Подать заявление на регистрацию

Есть пять способов открыть ИП:

- Лично в налоговой или в МФЦ.

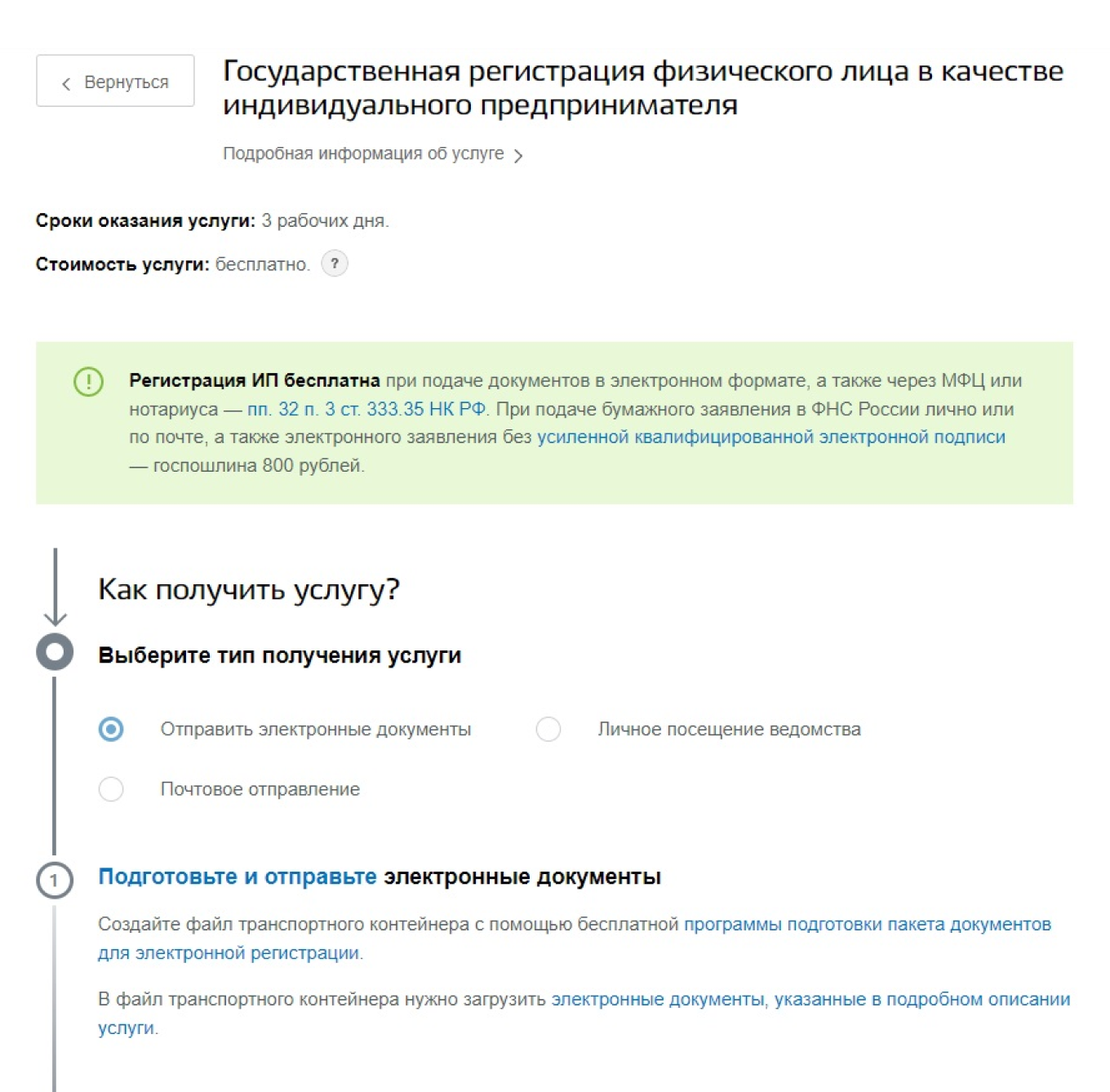

- Онлайн через Госуслуги.

- Онлайн через сервис налоговой службы с помощью мобильного приложения «Госключ».

- Через нотариуса.

- Через специальные сервисы.

Регистрация в налоговой. Лично открыть ИП можно только по месту прописки. Скажем, если вы живете в Москве, а прописаны в Соликамске, то заявление надо подавать в Соликамске.

План такой:

- Заполнить заявление на регистрацию ИП.

- Заполнить документ о выборе УСН, АУСН, ПСН или ЕСХН.

- Уплатить госпошлину 800 ₽. Нужна только при личной регистрации в налоговой. Если подаете через МФЦ, пошлина не понадобится.

- Отнести это все в налоговую вашего района, где вы прописаны, или в МФЦ. Через МФЦ процесс оформления будет на два-три дня дольше.

- Налоговая проверит документы и зарегистрирует ИП, затем пришлет на электронную почту лист записи в ЕГРИП.

Через Госуслуги. Для регистрации нужно будет либо оформить квалифицированную электронную подпись — КЭП, либо подписать документы через приложение «Госключ», либо заплатить пошлину 800 ₽ и подписать их в налоговой.

Через сервис налоговой службы с помощью мобильного приложения «Госключ». План действий такой:

- Подготовить в сервисе «Государственная онлайн-регистрация бизнеса» документы. Система сама подскажет, какие данные нужно вводить.

- Сформированный пакет документов подписать в приложении «Госключ». Тут можно бесплатно сформировать усиленную квалифицированную электронную подпись. Понадобятся: учетная запись на Госуслугах, смартфон и биометрический загранпаспорт.

После подписания в приложении «Госключ» документы отправятся в инспекцию автоматически. Лист записи в ЕГРИП или отказ придут в течение суток.

Через нотариуса. Подать документы можно любому нотариусу. Тогда не нужно платить госпошлину, но придется оплатить услуги нотариуса.

Нотариус примет документы, переведет их в электронный вид, то есть отсканирует, подпишет электронной подписью и направит в налоговую.

В течение трех рабочих дней после подачи документов предпринимателя зарегистрируют. Ему и нотариусу пришлют подтверждение в электронном виде.

Через сервисы. Еще проще воспользоваться сервисами, которые берут регистрацию на себя. Разберемся, как это работает, на примере сервиса регистрации ИП в Т-Банке.

Как отправить заявление через сервис:

- Заполнить анкету на сайте.

- Банк по этой информации сам заполнит заявление.

- Представитель банка привезет документы на подпись куда и когда удобно.

- Когда вы подпишете документы, банк отправит заявление в налоговую, а там обработают заявку — обычно в срок до пяти дней.

- Когда все будет готово, налоговая пришлет документы на электронную почту.

Сейчас все документы приходят на электронную почту, даже если вы ходили в налоговую лично. Вам пришлют лист записи ЕГРИП в электронном виде. Бумажные копии больше не нужны.

Главное

- До регистрации бизнеса надо выбрать коды ОКВЭД. Коды нужно указать в заявлении на регистрацию — они обозначают виды деятельности, которые ИП будет вести.

- Выбрать систему налогообложения можно из ОСН, УСН, АУСН, патента, НПД и ЕСХН.

- ИП нужно уплачивать фиксированные страховые взносы, даже если не вел деятельность. В 2025 году — 53 658 ₽. Не платят взносы только ИП на АУСН и НПД.

- Чтобы зарегистрироваться в качестве ИП, в налоговую инспекцию нужно подать заявление по форме № Р21001 и ряд других документов.

- Лично открыть ИП можно только по месту прописки. Иначе нужно регистрировать ИП онлайн.

С какими сложностями вы столкнулись при открытии ИП? Поделитесь опытом в комментариях.

Здравствуйте.

Личные деньги, внесенные на расчетный счет, доходом не являются.

На эту тему в интернете есть замечательный ролик, называется «Как правильно смеяться над президентом фирмы» по фильму «Игрушка». В нём разбирается странная покупка виллы за цену в 35 выше положенной.

Приведу ниже пару цитат:

«Есть люди успешные — и, наоборот, неуспешные.

Разница в том, что успешные соблаговолили напрячь голову и понять, как устроена жизнь, а неуспешные не соблаговолили, не соизволили.

Забавно то, что туповатые, неуспешные считают успешных тупицами. Смешно, но это так. А ещё считают успешных чудовищами и монстрами.

Если что и удивительно, так только то, что на эту тему есть гениальный фильм, шедевр — «Игрушка» с Пьером Ришаром. Шедевр французского кинематографа.

Итак, неуспешные, пока они не научатся быть успешными, успешных не понимают. И боятся — ведь вообще всё непонятное вызывает страх. Страх и возмущение. Все эти эмоции — следствие непонимания.»

«Странная покупка: купил виллу за астрономическую сумму, заплатил за виллу в 35 раз больше, чем она стоит — и бросил. Режиссёр Вебер не случайно подчеркнул, что вилла стоит брошенная. Очень важная деталь.

Потомственные уборщицы приписывают развитым мужчинам вроде Ромбаля Коше патологическую жадность — ничего себе жадность: отдал астрономическую сумму, причём сам же набавил цену до трёх миллионов — и превратил виллу в пустующий памятник. А сумма, действительно, астрономическая: участки в элитной подмосковной Рублёвке, где живут миллионеры, несравнимо скромнее, чем в приобретении Ромбаля Коше, то есть дешевле, чем 80 тысяч. Сколько же тогда в переводе на нынешние деньги три миллиона Ромбаля Коше?

Спросите потомственных уборщиц и их отпрысков: за что Ромбаль Коше отдал такие деньги? Они вам ответят: ради того, чтобы унизить хозяина виллы. Но у этого «патологически жадного» президента Ромбаля Коше есть намного более экономичные способы поунижать...»

Здравствуйте!

Какие коды ОкВЭД следует указать если планируемые виды деятельности это поставки товаров в рамках государственного контракта (участие в электронных закупочных процедурах) и консалтинг ?

Спасибо.

volk-tnv, добрый день! Получили ваше письмо, ответим в почте.

Добрый день! Можно ли добавить ОКВЭД в уже действующие ИП? Например если открывайте новое направление бизнеса?

Евгений, добрый день! Да, конечно

Добрый день. Подскажите, если у меня на расчетном счете ноль, и я вношу на счет свои личные деньги для оплаты товаров поставщику безналом, это считается доходом с точки зрения налоговой?)