Предприниматели и компании переносят бизнес в другие страны по разным причинам: расширить рынок, запустить новый проект, привлечь инвестиции, продолжить работу без санкций. Такой переезд называют релокацией. При этом можно закрыть бизнес в России или работать на две страны параллельно.

Инструкция по релокации зависит от конкретной страны и задач бизнеса. Если открыть офис ИТ-компании реально за день, то на перенос производства уйдут месяцы. В статье даем общий маршрут, как действовать.

Разобраться с релокацией помогали эксперты компании «МЭПЛЕКС» — юрист и директор компании Екатерина Новикова и юрист Денис Пашкеев.

Что такое релокация бизнеса

Релокация бизнеса — это перенос деятельности из одной страны в другую. Термин стал популярным в 2022 году, но и до этого предприниматели и компании переезжали в другие страны. Просто называли это иначе — выход на международный рынок, бизнес-эмиграция, смена юрисдикции.

Понятие релокации следует разделять с точки зрения права и бизнес-процессов.

С точки зрения права. Компания может подать документы в другую страну на смену регистрации. Если заявление одобрят, она станет иностранной — будет платить налоги, соблюдать законы и указывать реквизиты другой страны. Такую процедуру называют редомициляцией — она похожа на смену гражданства человека. Хотя формально в России компания будет ликвидирована, ее права и обязанности перейдут к новой компании за рубежом.

Однако не каждое государство принимает иностранные компании, или условия к бизнесу могут быть слишком строгими. Если нет закона о редомициляции, сменить «гражданство» бизнеса в этой стране нельзя. Придется регистрировать новую компанию. К тому же редомициляция не работает для ИП — им нужно получать статус ИП в другой стране еще раз.

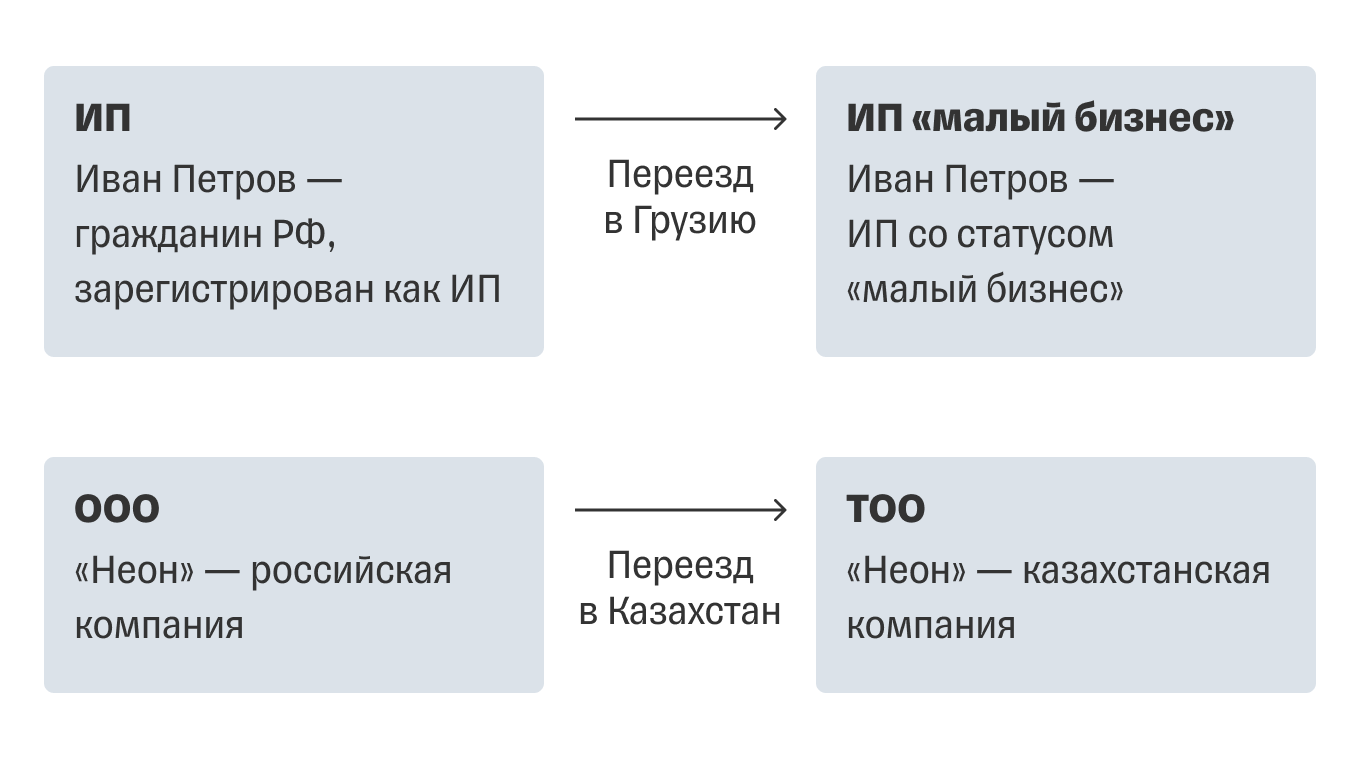

Еще нужно учитывать, что формы ведения бизнеса в разных странах отличаются. Например, в России есть ООО, а в Казахстане вместо этого — ТОО. А в некоторых странах нет ИП, вместо них самозанятые.

С точки зрения бизнеса. Перевезти бизнес-модель — значит сохранить процессы, сотрудников, клиентов на новом месте. На практике повторить прежнюю бизнес-модель точь-в-точь получается редко. В иностранном государстве будут другие цены, привычки людей, язык, конкурентная среда.

Контент-агентство писало статьи для российских брендов. Запустить такой же бизнес в другой стране будет сложно. Даже если авторы смогут писать на чужом языке, придется еще учитывать юмор и культуру местных жителей. Да и не факт, что местные жители читают статьи в интернете, им может быть ближе видеоформат. Поэтому контент-агентство вряд ли сможет запуститься за рубежом без новых сотрудников и переосмысления подхода к контенту.

Иногда проще начать новый бизнес в другой стране, а прежний оставить в России — передать в управление или продолжать заниматься самим удаленно.

Какие возможны сценарии релокации

Может показаться, что релокация — это билет в одну сторону: бизнес продает все российские активы, закрывает счета, ликвидирует компанию и уезжает. Так тоже делают, но это не единственный сценарий, есть и другие варианты.

Зарегистрировать бизнес в другой стране, не меняя бизнес-модель. Такой вариант подходит ИП и небольшим компаниям, когда большинство контрагентов находятся за границей. По сути, собственники бизнеса меняют только юрисдикцию, а клиенты и источник дохода остаются прежними.

ИТ-компания разрабатывала приложения для клиентов из США. Из-за санкций им стало сложно принимать оплату от клиентов. Поэтому они решили закрыть компанию в России, переехать в Армению и там открыть бизнес. Ничего в работе не поменяли: сотрудники, процессы, цены плюс-минус остались прежними. Цены скорректировали с учетом специфики местного рынка, а также расходов на переезд и адаптацию.

Если у ИТ-компании есть постоянные клиенты и в России, можно зарегистрировать компанию за рубежом, например в Армении, и не закрывать в России, а продолжать вести бизнес на две страны.

Сложнее перевезти бизнес, если до этого не работали с зарубежными партнерами. Есть риск, что продукт или услуги компании не интересны в новой стране. Скопировать бизнес-модель точь-в-точь вряд ли получится — нужно адаптироваться под новые условия. Часто нужны годы, чтобы занять место на зарубежном рынке.

Открыть новый бизнес в другой стране. Такой вариант оптимален, если старый бизнес работает с российскими контрагентами или связан с Россией. Ведь в этой ситуации текущую бизнес-модель практически невозможно перенести в другую страну.

Но даже если запускать новое дело за рубежом, можно параллельно продолжать вести прежний бизнес в России.

Переехать формально. Можно открыть бизнес в другой стране ради иностранного счета и места регистрации. Сейчас так многие поступают, чтобы работать с зарубежными контрагентами без санкционного давления.

Например, закупить товар за границей сложно из-за ограничений SWIFT-переводов, поэтому компания открывает счет в иностранном банке. Это поможет платить и принимать оплату. При этом бизнес продолжает работать из России, и переезжать никому не нужно.

В такой ситуации надо обратить внимание, позволяют ли иностранные законы зарегистрировать компанию, но при этом работать из другой страны. Например, для регистрации бизнеса в ОАЭ надо обязательно арендовать помещение под офис. В Грузии же запустить процедуру регистрации ИП и даже счет в банке можно удаленно. Правда через два-три дня, когда примут документы, все равно придется ехать в банк на собеседование.

Переехать по стартап-визе. Стартап-виза — это как ВНЖ для предпринимателей. В широком смысле — это программа по бизнес-эмиграции. В рамках этой программы государства для развития своей экономики привлекают инновационные проекты. Взамен помогают бизнесу с переездом, регистрацией, оптимизацией налогов, дают вид на жительство участникам и сотрудникам.

По такой программе может переехать любой предприниматель, чей бизнес-план подходит под условия программы. Обычно его проверяют по трем критериям:

- проект инновационный;

- реализуем на практике;

- масштабируемый.

В идеале у заявителя на стартап-визу уже есть опыт предпринимательства и MVP — минимально жизнеспособный продукт. Скорее дадут стартап-визу тому, кто провалил в прошлом пару проектов, чем тем, кто еще ничего не пробовал.

Чаще всего стартап-визы дают ИТ-проектам, потому что там проще придумать что-то инновационное. Но офлайн-бизнес тоже может соответствовать этому критерию. Например, парикмахерская для собак может решить, что у них будут трудиться люди с ограниченным возможностями, и упаковать эту идею в новую бизнес-концепцию. Принимающей стране выгодно, что появятся новые рабочие места для таких граждан.

Стартап-визы предлагают в Европе, США, Азии, Латинской Америке, Австралии. Несмотря на санкции, многие программы остаются доступными для российских предпринимателей.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Выбрать страну для ведения бизнеса

При выборе страны учитывайте такие факторы:

- свою бизнес-модель;

- налоговую нагрузку;

- стоимость жизни;

- личные предпочтения.

Бизнес-модель. Страна для релокации должна подходить под бизнес-модель, то есть надо изучить возможную логистику, целевую аудиторию, ценообразование.

Компания делала творог в Барнауле и продавала в Сибири и Казахстане. Расстояние от производства до границы с Казахстаном — 600 км, проблем с транспортировкой творога не было. Вдруг основатель решил переехать в Турцию, так как ему нравится теплый климат. Если он будет делать творог в Турции, возить его до Сибири и Казахстана будет очень дорого. Придется искать новые рынки сбыта. С этой точки зрения ему было бы выгоднее переехать в Казахстан.

Онлайн-бизнесу выбирать страну для переезда гораздо проще. Например, ИТ-компании могут работать из любой точки мира. Главное, чтобы не возникло проблем с клиентами из-за разных часовых поясов.

Налоговая нагрузка. В каждой стране свои налоговые режимы и ставки. Например, по общему правилу, в Великобритании компании платят налог 19%, а в Грузии — 1%, но могут быть и льготные налоговые режимы с пониженными ставками.

Какой налог на прибыль платят в иностранных государствах

Законы можно найти на государственных сайтах, это открытая информация. Главная проблема — сложно самостоятельно разобраться в чужой системе права. Например, в Великобритании право построено на прецедентах — реальных жизненных ситуациях, поэтому и нет единых кодексов, как в России. Поэтому при изучении иностранных систем налогообложения лучше консультироваться с юристами.

Кроме налогов надо учитывать и иные местные расходы, например стоимость лицензии, взносы за сотрудников, размеры штрафов.

Также, пока компания или ИП остаются налоговым резидентом России, им нужно платить налоги со всех источников дохода, включая иностранные. ИП на ОСН платит НДФЛ, а участник компании — налог с дивидендов и зарплаты, если одновременно он директор фирмы. Складывается ситуация двойного налогообложения.

Для регулирования двойного налогообложения страны заключают соглашения, где прописывают порядок уплаты налогов: какие платежи в одной стране можно зачесть в другой и какие доходы облагаются налогом только в одной из стран. Но такие соглашения есть далеко не со всеми государствами.

Компания зарегистрирована на Кипре, но участник пока остается налоговым резидентом России. Он платит налог с дивидендов по ставке 10% на Кипре, также ему начисляется налог по ставке 13% в России. Благодаря соглашению между странами учредитель заплатит в России только 3%: можно зачесть налог, уже уплаченный в другой стране.

Другое дело, если решили не закрывать бизнес в России. Тогда надо консультироваться с юристом, как платить налоги дальше.

Например, по закону нерезидент не может быть ИП в России: есть риск уголовной ответственности за фиктивную прописку, нужно переходить на самозанятость или регистрировать компанию. Если же нерезидентом стал участник компании, теперь он должен платить налог с российских дивидендов по ставке 15% вместо 13%.

Стоимость жизни. Этот фактор нужно учитывать, только если собственники бизнеса на самом деле переезжают, а не просто открывают счет за рубежом.

В России на 100 000 ₽ можно снимать квартиру, покупать еду и одежду. В Европе этой суммы недостаточно, если хочется сохранить привычный уровень жизни. Если российский бизнес переедет в Европу, а клиенты и цены останутся прежними — уровень жизни владельца бизнеса, скорее всего, значительно снизится. Чтобы хватало, придется поднимать цены. Вот только клиенты не поймут, почему цена выросла в два раза, а у других продавцов не изменилась.

Значит, если вы планируете работать со старыми клиентами на прежних условиях, лучше переезжать в страны с ценами, близкими к России. Например, это Казахстан, Армения, Грузия. Чтобы переехать в страны с высоким уровнем жизни, нужно менять бизнес-модель.

Узнать, сколько стоит жить в той или иной стране, поможет сервис Numbeo. Сервис не всегда точен, но поможет сориентироваться, сколько стоит аренда квартиры, базовые продукты и услуги.

Личные предпочтения. Если планируете жить в другой стране, важно учесть климат, язык, государственное устройство, менталитет местных. Например, в Казахстане и Армении местные знают русский язык, и там похожая система государственных учреждений, законов, обычаев. Будет проще переехать и быстро возобновить работу.

В Турции и ОАЭ жизнь отличается от России сильнее: процесс адаптации займет больше времени. Скорее всего, на это уйдет несколько недель или месяцев.

Выбрать страну на расстоянии сложно. Чтобы разобраться с особенностями жизни и обстановкой, можно читать местные чаты, группы в соцсетях. Например, там можно спросить, как снять квартиру с собакой, есть ли русскоязычные школы для детей сотрудников, насколько хорошо местные говорят на русском или английском языке.

Получить разрешение на жизнь и работу

Просто так жить в другой стране нельзя, нужно получить разрешение на проживание.

Получить ВНЖ или его аналог. Чтобы легально жить в стране, нужна виза, ВНЖ — вид на жительство, ПМЖ — разрешение на постоянное место жительства или гражданство. Обычно эти статусы получают последовательно. Например, человек приехал по рабочей визе, потом получил ВНЖ, через пять лет — ПМЖ, а затем гражданство.

Условия получения ВНЖ или иного разрешения на проживание зависят от страны. В Турции, например, понадобится арендовать квартиру. А если переезжаете по стартап-визе, то с ней автоматически получаете ВНЖ.

Есть страны, где вначале нужно получить ВНЖ или его местный аналог, а только потом вам разрешат регистрировать бизнес и открывать счет в банке. Есть страны, где начать проще с регистрации ИП или компании, а затем с документами о регистрации бизнеса получать ВНЖ.

Если перевозите сотрудников в другую страну, им нужно оформить рабочую визу.

Уведомить МВД в России. Когда получите ВНЖ или его местный аналог, об этом надо будет сообщить в МВД, иначе предусмотрена уголовная ответственность. О втором гражданстве надо также сообщать.

Срок для подачи уведомления зависит от вашего местонахождения, когда выдали ВНЖ или его аналог:

- были в России — 60 дней со дня выдачи;

- были не в России и в течение 60 дней со дня выдачи вернетесь в Россию — 60 дней со дня выдачи;

- были не в России, но в течение 60 дней в страну не приедете — 30 дней с момента въезда в страну.

Нюанс в том, что подать уведомление в МВД можно только из России: не получится отправить по почте или загрузить онлайн. Но можно оформить доверенность на представителя, который живет в России и сможет подать уведомление вместо вас.

Передать заявление можно лично либо заказным письмом с описью вложения. Адрес подачи — отделение МВД по месту прописки в России или временной регистрации.

Если гражданин России не подал уведомление, ему грозит уголовная ответственность — штраф до 200 000 ₽.

Зарегистрировать бизнес

Чтобы зарегистрировать бизнес, надо выбрать форму ведения бизнеса, собрать документы и подать заявление в регистрирующий орган.

ИП или его аналог. Как и в России, за границей часто проще всего зарегистрировать ИП. В некоторых странах это можно сделать даже удаленно из России, например в Грузии, — правда, потом все равно придется приехать в банк на собеседование. Но ИП или его аналоги есть далеко не везде.

В ряде стран зарегистрировать ИП возможно, но лучше вести бизнес как компания. Например, в Турции и в Армении выгоднее открыть компанию. Важно проверять размеры налоговых ставок в стране, а потом выбирать форму бизнеса.

Компания. Ее зарегистрировать сложнее, список документов почти всегда больше. Могут быть другие требования к размеру уставного капитала: в России это минимум 10 000 ₽, а за границей бывает намного выше.

Учредителем иностранной компании может быть физлицо или компания.

Если учредитель — российская компания, это дает преемственность с бизнесом в России. Новая иностранная компания сможет работать с прежними контрагентами по уже заключенным договорам. Это хорошо, если ваши основные контрагенты из России.

Если же в планах развивать бизнес по-новому, искать местных партнеров, привлекать инвестиции и нанимать сотрудников за границей, сохранять преемственность не стоит. Лучше открыть новую компанию как физлицо. Для местного рынка компания без связи с Россией — это страховка от геополитических и санкционных рисков.

При открытии компании за рубежом есть еще нюанс: пока вы как физлицо сохраняете статус налогового резидента, ваш бизнес за границей будет в статусе КИК — контролируемой иностранной компании. Нужно будет отчитываться в России о ведении зарубежного бизнеса, а иногда платить налоги с нераспределенной прибыли. Когда утратите статус налогового резидента — проведете за границей больше 183 дней за год — отчитываться больше не придется.

Филиал российской компании. Этот способ сложно назвать релокацией бизнеса, так как у филиала нет самостоятельности. Если у иностранного филиала будут долги, их будет выплачивать российская компания.

Еще одно ограничение — филиал получится открыть только в дружественных странах. Но сейчас неизвестно, как будет развиваться политическая и экономическая ситуация. Если вдруг санкции коснутся российской компании, филиал тоже пострадает.

Когда определились с формой бизнеса, надо подать документы в регистрирующий орган. Чаще регистрацией бизнеса занимается налоговая или Минюст. Узнать список документов можно на сайте государственного органа страны, в которую вы переезжаете.

Открыть счет в банке

Порядок действий такой: вначале открываете счет в иностранном банке, затем уведомляете налоговую в России.

Открыть счет в иностранном банке. Сначала важно изучить местные законы и особенности. В концепции «прийти и действовать по ситуации» есть опасность — в случае ошибки второго шанса может не быть.

Андрей зарегистрировал компанию в Германии, и теперь ему нужен расчетный счет. Он обратился в крупный государственный банк. Там попросили представить документы, подтверждающие доход. Таких документов у Андрея с собой не было, и ему отказали в открытии счета. Вся информация об отказах попадает в единые базы. Поэтому теперь из-за отказа в крупном банке шансы на открытие счета в других банках существенно снизились.

Этой ситуации можно было бы избежать, если бы Андрей до открытия счета проконсультировался с юристами.

Уведомить налоговую в России. Граждане, включая ИП, и компании при открытии счета за границей должны:

- уведомить налоговую в течение 30 дней с момента открытия такого счета. Для граждан, включая ИП, этот срок действует, если в году открытия счета они намерены провести в РФ 183 дня и больше;

- ежегодно до 1 июня подавать отчет о движении денег — за предыдущий год, если в течение него пробыли в России от 183 дней;

- сообщать налоговой об изменении реквизитов счета.

ИП Ковалева открыла счет в Армении 10 августа 2022 года и в этом году собирается провести в РФ больше 183 дней. Ей надо сообщить об открытии счета в налоговую в течение 30 дней — до 10 сентября 2022 года. А до 1 июня 2023 — подать отчет о движении средств, если Ковалева действительно пробудет в РФ в 2022 году больше 183 дней.

Сообщить в налоговую об открытии счета можно лично или удаленно — по почте или в личном кабинете на сайте налоговой службы.

Не стоит надеяться, что российская налоговая не узнает о счете в другой стране: передать информацию может сам иностранный банк. У России есть договоренность об автоматическом обмене финансовой информацией с 83 государствами. В перечне не только дружественные страны, но и Норвегия, Италия, Польша, Сингапур. Если же страны в списке нет, тогда российская налоговая вряд ли узнает об открытии счета.

Отчет о движении денежных средств и уведомление об открытии счета надо подавать не всем уехавшим. Так, если в календарном году открытия счета вы намерены провести за рубежом более 183 дней, то можете не сообщать. Если все-таки проведете меньше, надо уведомить до 1 июня следующего года вместе с уведомлением о движении средств по такому счету.

ИП Ковалева открыла счет в Армении 10 августа 2022 года и собирается прожить там 199 дней в течение 2022 года. Значит, она может не подавать уведомления об открытии счета и оборотах по нему при условии, что реально проведет в Армении больше 183 дней в 2022 году.

Если не подать уведомление или не сообщить новые реквизиты, могут оштрафовать ИП — от 40 000 до 50 000 ₽, компанию — от 800 000 до 1 000 000 ₽.

За несдачу отчета штрафы ниже: для ИП — от 4000 до 5000 ₽, для компании — от 40 000 до 50 000 ₽.

Перевезти активы

Активы бизнеса в России — это деньги, интеллектуальная собственность и сотрудники. Что именно везти, решает бизнес. Можно вообще начать дело с нуля.

Деньги. Открывать новый бизнес — это риск. Бизнес может не взлететь, и тогда деньги сгорят. Поэтому обычно предприниматели и компании постепенно наполняют счета зарубежного бизнеса. В идеале бизнес развивается на заработанные им деньги или инвестиции.

Также в другой стране могут проверить происхождение денег — как компания или человек их заработали. Раскрыть источники может быть сложно, если деньги заработали в начале 2000-х, когда не было электронного учета. Если иностранное государство не сможет проверить, что деньги получили законно, то есть большой риск, что предпринимателю откажут в регистрации бизнеса.

Еще некоторые компании по политическим соображениям не станут работать с бизнесом, открытом на российские деньги. Но если деньги заработали не в России и сможете это подтвердить, скорее всего, проблем не будет.

Интеллектуальная собственность. В России упаковка, название, логотип охраняются товарным знаком. За рубежом эта охрана не работает.

Чтобы начать работать за границей, придется регистрировать все товарные знаки заново. Может выясниться, что в новой стране уже зарегистрированы похожие названия или логотип. Тогда придется выбрать другие.

Сотрудники. Обычно перевозят ключевых сотрудников — тех, кого сложно заменить. Дешевле оплатить им перелет и помочь с жильем, чем искать и обучать нового человека за границей.

Если сотрудники не готовы переезжать или у бизнеса нет возможности оплатить переезд, можно продолжить работу удаленно. Компания будет зарегистрирована за рубежом, а сотрудник будет работать удаленно из России. Как вариант, можно оформить перевод сотрудника от одного работодателя к другому — иностранному. Тогда надо будет разобраться с нюансами перевода зарплаты и уплатой налогов.

Если не закрывали бизнес в России, сотрудники могут остаться числиться в штате старой компании или ИП. В этом случае платить за него налоги и взносы можно как раньше.

Линейный персонал проще найти в другой стране среди местных жителей. Некоторые компании пользуются аутстаффингом — арендуют работников у агентства вместо найма в штат. Например, агентство предоставляет двух менеджеров склада. Они будут каждый день приходить и выполнять работу, но числиться в штате агентства.

Главное

- Релокация — это перевод бизнеса в другую страну. Процесс состоит из двух частей: надо разобраться, как перевести бизнес юридически и как адаптировать бизнес-модель к работе в другой стране.

- Можно перевезти бизнес, сотрудников, оборудование в другую страну полностью или только открыть офис, а работать из России. Схема зависит от целей бизнеса и законов выбранной страны.

- Выбирать страну стоит по четырем параметрам: подходит ли она вашей бизнес-модели, какая там налоговая нагрузка, стоимость жизни и по личным предпочтениям.

- Чтобы законно находиться в другой стране и работать, надо получать разрешение на проживание. Если получите разрешение на длительное проживание или второе гражданство, надо уведомить МВД.

- Зарегистрировать бизнес за рубежом можно в формате ИП или компании. При этом учредителем компании может быть российская компания или физлицо. Учтите, что в другой стране формы бизнеса могут выглядеть иначе, чем в России.

- Об открытии счета в иностранном банке надо уведомить российскую налоговую. А граждане РФ, проводящие в России более 183 дней в году, каждый год подают отчет о движении денег по зарубежным счетам. Российские компании тоже сдают такие отчеты.

- После открытия бизнеса за рубежом предстоит перевезти активы. Обычно перевозят деньги, оформляют права на интеллектуальную собственность в другой стране и переводят ключевых сотрудников.

Планируете перевозить бизнес в другую страну? Какой сценарий релокации будете выбирать?

Здравствуйте.

Да, если у самозанятого есть ИП, это также распространяется.

«Например, по закону нерезидент не может быть ИП в России: есть риск уголовной ответственности за фиктивную прописку, нужно переходить на самозанятость или регистрировать компанию.»

Не могли бы вы пояснить: самозанятость — это распространенное наименование НПД. однако, на этом режиме налогообложения может быть и ИП и физлицо. Распространяется ли ответственность на ИП, но который находится в статусе самозанятого ИП, т.е. ИП на НПД?

Спасибо за ответы!