Читательница Евгения спрашивает: «Может ли гражданин России, который долго прожил за рубежом и перестал быть резидентом, продолжать быть российским ИП? То есть как ИП платить налоги, если перестал быть резидентом РФ?»

Когда ИП перестает быть налоговым резидентом

Ситуация со статусом нерезидента или резидента касается только тех, кто платит НДФЛ — налог на доходы физлиц. Большинство ИП работают на спецрежимах — УСН, АУСН, патенте и НПД, а значит, для них ничего не меняется: надо продолжать платить налог с доходов в прежнем порядке и по прежней ставке. Если вы работаете на спецрежиме, можете сразу переходить к следующему разделу.

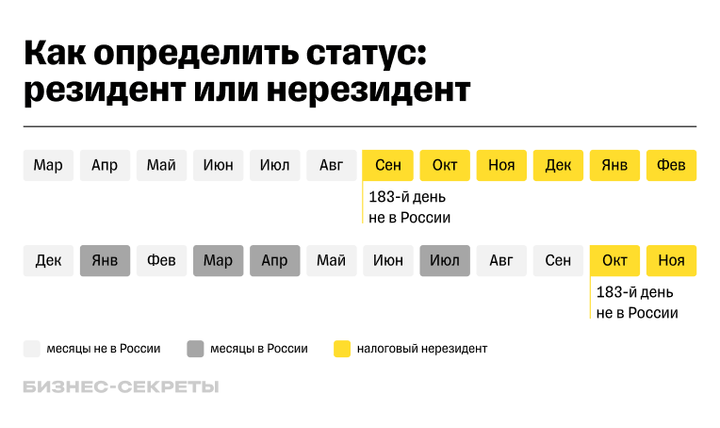

Если вы на ОСН, определите, когда вы утратили статус резидента. Человек перестает быть налоговым резидентом РФ, когда находится за пределами России 183 дня за 12 предыдущих месяцев, при этом:

- 12 месяцев — внутри года отсчитывают от каждой даты получения доходов. Но на 31 декабря статус определяют окончательно, для истекшего года он больше измениться не может. Причем применяют этот статус ко всем доходам, начиная с января;

- срок 183 дня можно провести за пределами страны за раз или за несколько поездок.

Посчитать, сколько дней ИП не был в России, можно по отметкам в загранпаспорте — в них указывают дату выезда и возвращения в страну. Однако налоговые инспекторы не следят за каждым человеком и могут заметить утрату налогового резидентства позже. А если человек перемещался по ЕАЭС по российскому паспорту, куда отметки не вносят, отследить дни вне России почти невозможно. Следить за статусом нерезидента и платить НДФЛ 30% — на совести граждан.

Однако если утаить смену статуса, при обнаружении факта могут оштрафовать на 20% от недоимки и доначислить НДФЛ.

К декабрю 2025 года ФНС планирует наладить автоматический обмен информацией с Погранслужбой ФСБ — тогда и статус налоговики будут определять сами, скрыть не получится.

Если стали нерезидентом, безопаснее вовсе закрыть ИП

Идея вести бизнес как российский ИП, постоянно проживая в другой стране, сомнительна из-за фиктивной прописки.

Изначально статус ИП регистрируют по постоянной или временной регистрации в РФ, в народе — по прописке. Адрес регистрации предпринимателя указывают в ЕГРИП. Если человек больше не в России, местная прописка становится фиктивной, поскольку по указанному адресу человек не живет и не собирается. А это — уголовное преступление. ИП могут оштрафовать от 100 000 до 500 000 ₽ или лишить свободы на срок до трех лет.

Строго по закону при утрате статуса резидента человек должен выписаться из жилья в России, а значит, и «закрыть» ИП. В жизни налоговая редко узнает о том, что прописка фиктивная, и многие предприниматели продолжают вести бизнес из-за границы на свой страх и риск.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как платить налоги ИП-нерезиденту

Нерезидент может продолжать быть ИП в России с пониманием, что рискует получить уголовную ответственность за фиктивную прописку. Порядок уплаты налогов в этом случае зависит от налогового режима предпринимателя.

ОСН. ИП на ОСН платит НДФЛ, НДС и налог на имущество. После утраты резидентства изменится только ставка НДФЛ: с 13% поднимется до 30%. Остальные налоги платить нужно, как прежде.

Хоть НДФЛ для нерезидентов больше, его надо платить только с российских доходов.

Предприниматель Максим живет больше полугода в Ереване. На ОСН сдает офис в Москве и платит в налоговую НДФЛ — 30% от этого дохода. В Ереване он тоже сдает офис, но с вырученных денег платить налог в России уже не надо.

УСН. ИП на упрощенке платит один налог с коммерческих заработков по фиксированной ставке — 6% с доходов или 15% с разницы между доходами и расходами. Если ИП стал нерезидентом — ставка прежняя. Зато на упрощенке надо платить налог в российскую налоговую с иностранных доходов тоже.

Предпринимательница Маргарита живет больше полугода в Стамбуле. На УСН у нее кондитерская в Санкт-Петербурге, она платит в российскую налоговую 6% с дохода от бизнеса. В Стамбуле она сдает катер напрокат и платит тоже 6% в налоговую России.

АУСН — это та же упрощенка, только автоматизированная. Предприниматели на АУСН платят налог по ставке 8% с доходов или 20% с разницы между доходами и расходами. При потере статуса резидента ставка не меняется. Но придется платить налог и с зарубежных доходов, как при УСН.

Патент. Патент связан не с налоговым резидентством, а с регионом работы предпринимателя.

Например, если у ИП парикмахерские в Москве и Новосибирске, нужно получать два патента — по одному на каждый регион. А вот на парикмахерскую в Ереване патент не дадут, это другое государство.

Зато предприниматель может из Еревана удаленно управлять парикмахерской в России. В таких случаях закон действительно не запрещает на патенте работать удаленно.

Вести бизнес на патенте из другой страны можно при условии, что работаете в том регионе, где купили патент. Указывайте в договоре местом оказания услуг тот населенный пункт, где ИП стоит на учете. Например, если регистрировались в Казани, в договоре указывайте Казань. Даже если оказываете услуги из Еревана.

НПД. Этот налоговый режим не зависит от налогового резидентства. Начать работать на НПД могут любые граждане России или любой страны ЕАЭС, а также Украины, хоть резиденты, хоть нерезиденты. Работать можно в любой стране мира. Плюс — платить в Россию с доходов от зарубежных заказчиков не нужно.

Как платить страховые взносы ИП-нерезиденту

ИП обязан платить страховые взносы за себя и за сотрудников. Потеря налогового резидентства не снимает эти обязанности. Также не меняются тарифы взносов.

Неважно, резидент вы или нет — ИП может вычитать взносы из налога при УСН «Доходы» или патенте. А если вы на ОСН или УСН «Доходы минус расходы», то включать в расходы.

Нужно ли платить налоги в стране, куда переехал ИП

Если предприниматель будет жить в другой стране более 183 дней, он, скорее всего, станет ее налоговым резидентом. Тогда государство пребывания может потребовать платить налоги с доходов, включая заработки в России.

Какие именно налоги и по какой ставке, зависит от законов страны. Поэтому советуем консультироваться с местными юристами.

Чтобы человек не платил налоги в две страны с одного источника, страны заключают соглашение об избежании двойного налогообложения. Россия подписала такие договоры с 80 странами.

В соглашениях прописан порядок уплаты налогов и взаимозачета. Соглашение часто подразумевает, что платить налог надо только в одной стране, но это зависит от вида дохода.

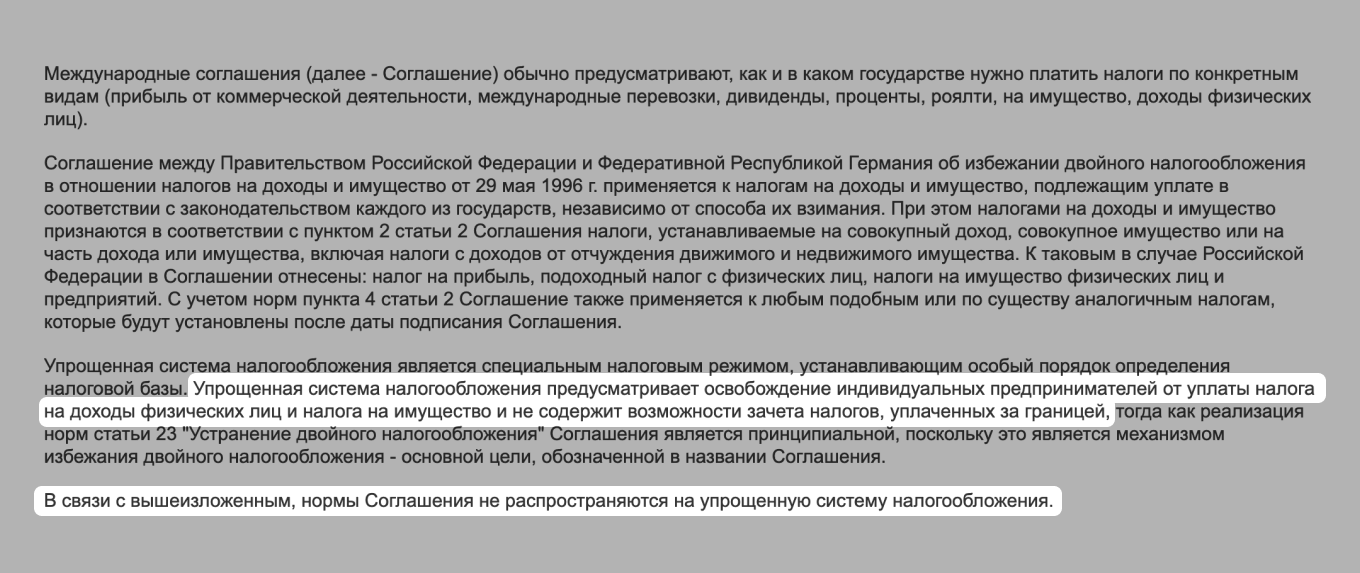

Соглашение позволяет зачесть НДФЛ и не работает для спецрежимов. Об этом говорил Минфин в письмах. Так что на спецрежимах в некоторых случаях придется заплатить налог с доходов дважды: в России и по месту пребывания.

Автоматически российская налоговая не получит данные из иностранной и не вычтет налог. Чтобы зачесть налоги, уплаченные в другой стране, надо подать в налоговую документ с такими данными:

- вид дохода, сумма дохода, дата получения иностранного дохода;

- сумма и дата уплаченного налога в другой стране;

- подпись или печать уполномоченного иностранного органа;

- нотариальный перевод на русский язык.

Название такого документа зависит от страны. Вместо него ИП может представить копию иностранной налоговой декларации и копию чека об уплате налога с их нотариальным переводом.

Вопрос эксперту

Задайте любой вопрос про бизнес. Например, о налогах, найме работников, оформлении сертификатов на товары или работе на маркетплейсах. Ответ пришлем на вашу почту. Самыми частыми вопросами и ответами на них делимся в Бизнес-секретах в разделе «Вопросы-ответы».

У вас был опыт ведения бизнеса из-за рубежа? Поделитесь, что было самым сложным?