Кажется, что налоговой нет дела до мелких предпринимателей: если доход небольшой, то и следить за этим никто не будет. На самом деле, даже если продавать кукурузу на рынке, можно заработать штраф за незаконную предпринимательскую деятельность. А если доходы посерьезнее — отправиться на принудительные работы или сесть в тюрьму.

Разобрали на примерах из судебной практики, когда нельзя работать без ИП и какая ответственность за незаконное предпринимательство предусмотрена в законе.

Что такое незаконное предпринимательство

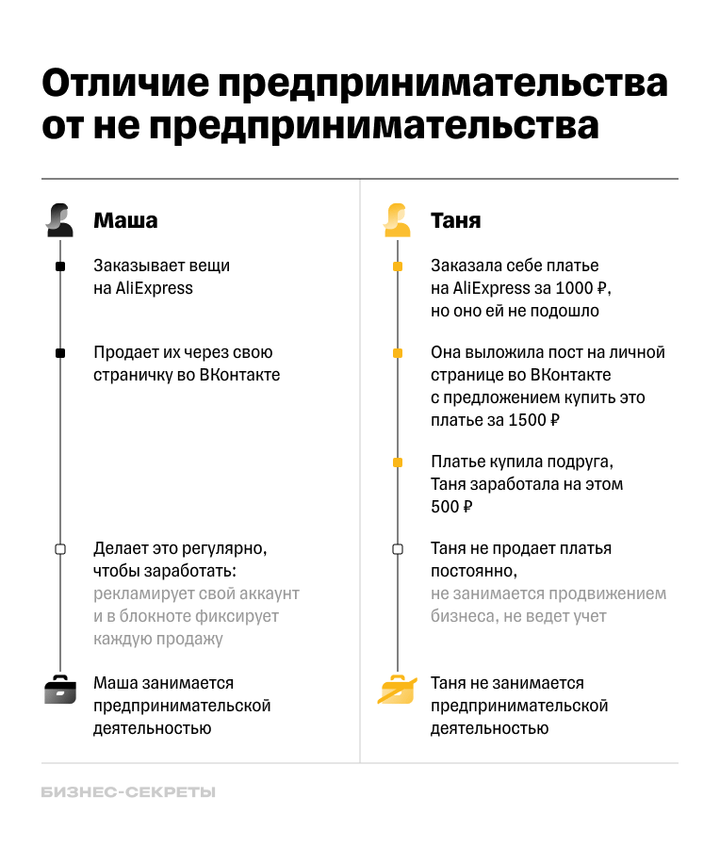

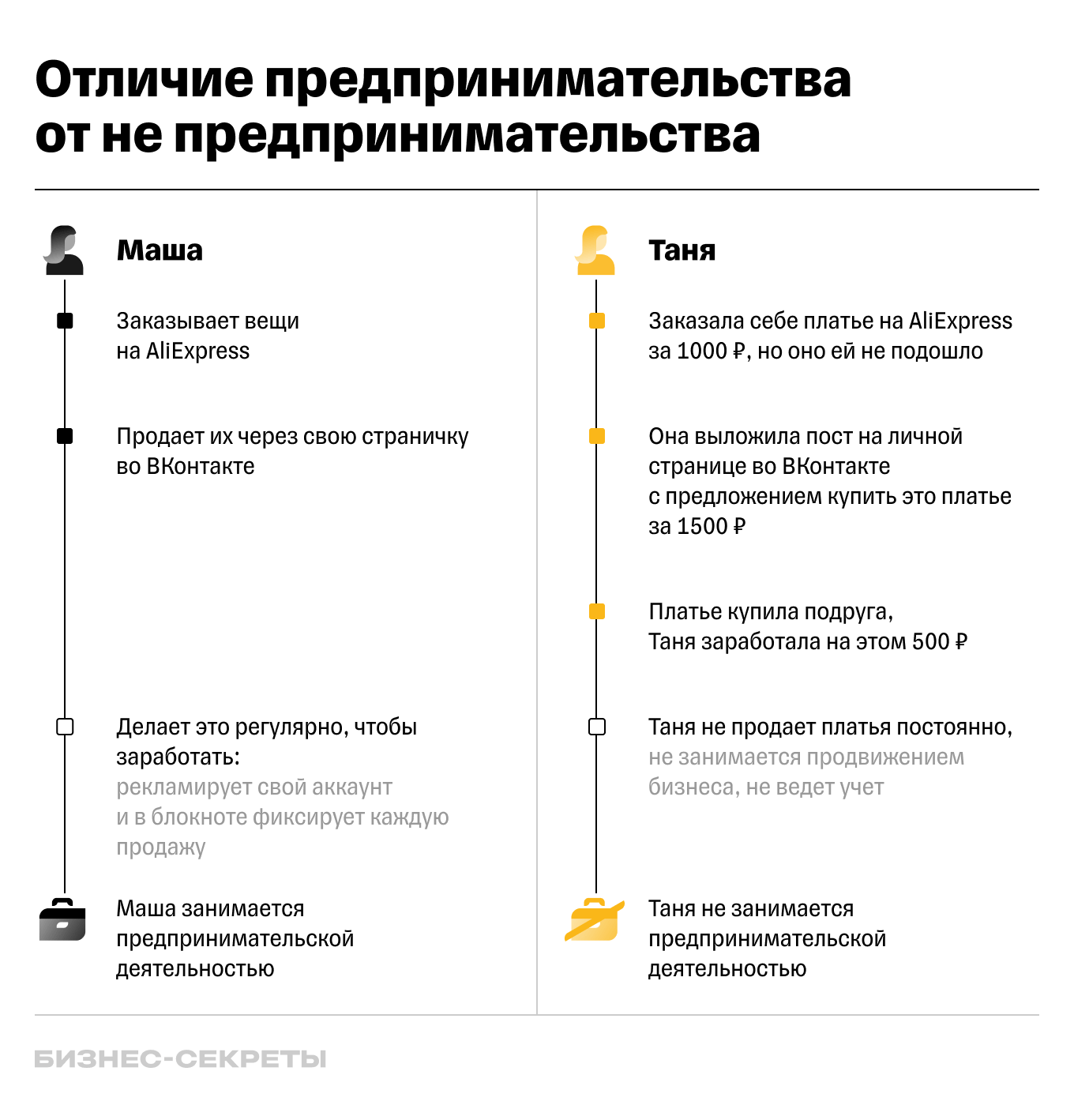

Предпринимательская деятельность — это когда человек регулярно продает товар, выполняет работы или оказывает услуги и получает за это деньги.

У предпринимательства есть три признака, которые прописаны в законе.

Деятельность самостоятельная. Предприниматель действует в своих интересах и сам выбирает, по какому направлению и как ему работать. Например, если делать сайты на фрилансе — это предпринимательство, а если работать в компании без оформления — нет.

Деятельность ведут на свой риск. Когда человек занимается предпринимательской деятельностью, он рискует. Если не будет клиентов и бизнес прогорит, убытки понесет предприниматель.

Деятельность направлена на систематическое получение прибыли. Причем не важно, успел человек заработать или нет. Если докажут, что он работал, чтобы раз в день или месяц получать прибыль, его деятельность признают предпринимательской.

Подтверждением предпринимательства могут быть также активная реклама, учет сделок, договоры с подрядчиками или поставщиками.

Если купить квартиру для себя, а потом сдавать ее в аренду — это не предпринимательство. Квартира — это недвижимость, которую покупают для личных нужд, например, чтобы там жить.

Платить налог с доходов от аренды квартиры нужно в любом случае, но регистрироваться как предприниматель не обязательно.

А вот если купить три квартиры и сдавать их посуточно, это могут расценить как предпринимательство, если докажут, что недвижимость приобретали с целью заработать.

Чтобы безопасно заниматься предпринимательской деятельностью, нужно оформить самозанятость или зарегистрировать ИП. Сделать это нужно до того, как появились первые клиенты, иначе можно получить штраф за незаконное предпринимательство.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Продолжая, вы принимаете политику конфиденциальности и условия передачи информации

Как находят незаконных предпринимателей

Следить за незаконным предпринимательством может полиция, налоговая, прокуратура, Роспотребнадзор и антимонопольные органы.

Вот как они это делают:

- проверяют торговые точки, рынки и офисы;

- проводят рейды в соцсетях;

- реагируют на жалобы покупателей и конкурентов;

- проводят контрольные закупки;

- случайно становятся клиентами незаконных предпринимателей.

Чтобы убедиться, что человек работает законно, представители госорганов могут попросить показать справку о самозанятости или лист записи в ЕГРИП — это подтверждение регистрации ИП. Если у человека этих документов нет, значит, он занимается предпринимательской деятельностью незаконно.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как накажут за незаконное предпринимательство

За незаконное предпринимательство предусмотрена ответственность: административная, налоговая и уголовная.

Если нарушение не дотягивает до уголовной ответственности, государственные органы фиксируют нарушение в протоколе и в течение десяти дней выписывают постановление об административном нарушении. Человек может через суд обжаловать постановление, если не согласен с ним.

Незаконный предприниматель не успел заработать, но получил штраф 2000 ₽ за продажу сувениров

Что случилось. Мужчина продавал в парке сувенирные магниты. Его задержала охрана парка и передала полиции.

Позиция нарушителя. Мужчина вину не признал — сказал, что не успел даже разложить товар.

Решение суда. Суд учел, что нарушитель уже привлекался к административной ответственности за похожее правонарушение несколько месяцев назад, и назначил максимальное наказание — штраф 2000 ₽.

При крупных доходах предпринимателя накажут гораздо строже.

Незаконного предпринимателя оштрафовали на 100 000 ₽ за продажу лекарств без ИП и лицензии

Что случилось. Мужчина открыл нелегальную аптеку, нанял продавца и продавал лекарственные препараты. ИП он не регистрировал, лицензию не получал. Сотрудники экономической безопасности провели контрольную закупку и выявили нарушение. Оказалось, что незаконный предприниматель заработал больше 11 000 000 ₽, — это доход в особо крупном размере.

Позиция предпринимателя. На суде нарушитель признал вину, попросил рассмотреть дело в особом порядке и вынести приговор без судебного разбирательства.

Решение суда. Суд учел, что ответчик раскаялся, а также его положительные характеристики и отсутствие судимости ранее, и назначил штраф 100 000 ₽.

В решениях суда нет сведений о штрафах от налоговой, это отдельная история. Но незаконный предприниматель кроме наказания, которое назначает суд, еще несет налоговую ответственность — мы говорили об этом выше.

Если суд вменил незаконное предпринимательство и установил, сколько заработал нарушитель, налоговой уже не нужно ничего доказывать — она просто начисляет налоги, штраф и пени так, будто предприниматель работал на основной системе налогообложения.

Если бы нарушитель сразу оформил ИП, мог быть работать на спецрежиме и заплатить значительно меньше налогов.

Человек решил заработать на продаже одежды. За год он закупил товары на

1 000 000 ₽ и перепродал их дороже. Доход составил 2 000 000 ₽.

На старте бизнеса он мог зарегистрироваться и выбрать упрощенную систему налогообложения «Доходы», а вместо этого решил «сэкономить» и поработать без оформления ИП. Налоговая доначислила налоги и выписала штрафы.

Сравним, сколько предприниматель заплатит при законном оформлении бизнеса и по наказанию налоговой. Чтобы упростить расчеты, мы не будем исчислять дополнительные взносы на пенсионное страхование, штраф за непредставление деклараций и пени за просрочку.

Штрафы за незаконную деятельность могут быть больше, чем прибыль от бизнеса. Поэтому перед тем, как начать предпринимательскую деятельность, рекомендуем оформить ИП.

Как зарегистрировать ИП

Для этого нужно:

- выбрать коды ОКВЭД;

- выбрать налоговый режим;

- подать заявление на регистрацию.

Выбрать коды ОКВЭД. Код обозначает вид деятельности, которым бизнес будет заниматься. В заявлении на регистрацию ИП можно указать несколько кодов, если будете работать по разным направлениям. Например, если делаете сайты и рекламные ролики, нужно указывать два кода. Один код — основной, от деятельности, которая приносит больше всего дохода, его нужно указывать обязательно. Другие дополнительные — их можно добавить, сколько нужно, но лучше выбирать не больше 20.

Выбрать налоговый режим. Всего есть шесть систем налогообложения:

- ОСНО — основная система налогообложения;

- УСН — упрощенная система налогообложения;

- патент;

- ЕСХН — единый сельскохозяйственный налог;

- НПД — налог на профессиональный доход.

- АУСН — автоматическая упрощенная система налогообложения.

Выбирайте систему, которая подойдет вашему бизнесу.

Например, на НПД может работать только ИП, который сам продает товары собственного производства, лично выполняет работы и оказывает услуги и зарабатывает не больше 2 400 000 ₽ в год.

Подать заявление на регистрацию. Это можно сделать лично в налоговой или МФЦ или онлайн через сайт госуслуг и сервисы. Например, можно бесплатно зарегистрировать ИП онлайн через сервис Т-Банк.

Не регистрировать ИП и вести предпринимательскую деятельность можно, только если оформить самозанятость. Все остальное — незаконно. Про самозанятость мы писали в отдельном гайде: рассказали, какие есть ограничения, как встать на учет и как принимать платежи от заказчиков.

А среди ваших знакомых есть те, кто сдает квартиру в аренду и не платит налоги? Делитесь в комментариях.

Здравствуйте.

Мы проверили информацию и не нашли официальных пояснений Верховного суда и налоговой по этому моменту. Если поделитесь с нами информацией, будем вам благодарны.

При этом большинство арбитражных судов действительно придерживаются такой практики, что обычного человека, ведущего деятельность без регистрации ИП, оштрафовать по п. 2 ст. 116 Налогового кодекса РФ нельзя.

В нашей статье мы постарались раскрыть максимально возможный урон.

По факту, предприниматель Вдовин Евгений Валерьевич, оказывает услуги по строительству( на него работают несколько бригад) и не платит ни налоги, ни штрафы. Вывод: закон это одна история, исполнение закона совсем другая.... Нет заинтересованного органа в исполнении данного законодательства.

Статья 8 Конституции гарантирует в России свободу экономической деятельности, свободное перемещение товаро, работ и финансовых средств. Это есть одна из основ конституционного строя. Незаконное предпринимательство — это про ограничение свободы экономической деятельности, то есть про изменение основ конституционного строя. Статья 13 запрещает организации деятельность которых направлена на изменение основ конституционного строя. Вопрос. ФНС, прокуратура, государственная дума, МВД — какая из этих организаций запрещена на территории РФ в таком случае?

кто писал эту статью? Большой вопрос к компетентности.

субъектом ответственности в рамках п.2 ст.116 являются только ИП. Физическое лицо, даже если оно де-факто ведет предпринимательскую деятельность нельзя оштрафовать по данной статье! Об этом высказался Верховный суд, да и сама фнс не раз поясняла.

Остальные пункты ифнс нужно доказать, что бывает довольно непросто, особенно сумму прибыли и уж тем более всякие недоимки, тем более если все ведется неофициально.

Ну и наконец всегда могут быть смягчающие обстоятельства, по которым размер штрафа будет существенно снижен, так что от указанного в этом материале числа штрафов в реальности останется в лучшем случае четверть.

*ни в коем случае не призываю работать без оформления, но нужно писать реальное положение дел