Собрали с экспертами Т-Банк Бухгалтерии несколько неприятных ситуаций, с которыми ИП можете столкнуться на старте бизнеса. Показываем, почему они могут произойти, как их не допустить и что делать, если ситуация уже произошла.

Светлана хотела сэкономить на взносах, но в итоге заплатила и взносы, и штраф

Рассмотрим ситуацию, когда предпринимательница не разобралась, как правильно перейти на другую систему налогообложения, в итоге переплатила взносы, налоги и пени.

Ситуация. Светлана работала на УСН — упрощенке. На этом налоговом режиме ИП обязаны платить страховые взносы, даже если не ведут деятельность. Сумма взносов за 2023 год — 45 842 ₽, а за 2024 — 49 500 ₽.

У Светланы упали доходы, поэтому она решила перейти на новый налоговый режим НПД — налог на профессиональный доход. Плательщиков НПД еще называют самозанятыми. На этом режиме ставка налога ниже, чем на упрощенке, а страховые взносы можно вообще не платить.

Светлана зарегистрировалась как самозанятая в приложении «Мой налог», стала вносить в него информацию о доходах и платить с них налог в этом же приложении.

Ошибка. Через три месяца Светлана получила письмо из налоговой. В нем было написано, что она просрочила авансовые платежи по УСН, поэтому теперь должна заплатить аванс и пени за недоимку.

Так произошло, потому что предпринимательница не разобралась, как правильно перейти на НПД, и не подала нужные документы. В итоге для налоговой она так и не стала самозанятой, а продолжала работать на упрощенке.

Светлане пришлось внести авансовые платежи полностью за все время работы, а еще пени.

Как избежать. При переходе с упрощенки на НПД Светлане нужно было:

- Зарегистрироваться в качестве самозанятой в приложении «Мой налог».

- В течение 30 дней после регистрации подать в налоговую уведомление об отказе от УСН.

- Сдать декларацию и уплатить налог по УСН до 25 числа месяца, следующего за месяцем перехода на НПД.

Из всех пунктов Светлана выполнила только второй — зарегистрировалась в приложении «Мой налог», поэтому она так и осталось на упрощенке.

Чтобы изменить налоговый режим, нужно тщательно разобраться, как это сделать. Можно проконсультироваться у бухгалтера или позвонить в налоговую.

Борис не следил за своими доходами и отдал кучу денег в бюджет

Если у системы налогообложения есть ограничения по доходам, их обязательно нужно отслеживать, иначе это приводит к проблемам у ИП.

Ситуация. Борис продавал онлайн-курсы по психологии, работал на режиме НПД — налог на профессиональный доход. Для Бориса это был самый простой и выгодный режим: он платил 4% со всех доходов и больше никаких платежей и взносов. После рекламы продажи его онлайн-курсов резко выросли, но Борис остался на том же налоговом режиме.

На НПД есть лимит максимального дохода — до 2,4 млн рублей в год. Борис превысил это ограничение, но ничего не заметил.

Ошибка. Из-за превышения Борис потерял право на НПД и автоматически стал плательщиком налога на ОСН — общей системе налогообложения. Тут налог уже 13%, а еще нужно начислять НДС и сдавать кучу отчетности. Самостоятельно разобраться с ОСН очень сложно, поэтому Борису пришлось еще и платить за услуги бухгалтера. В итоге предприниматель потерял на этом много денег.

Как избежать. Когда Борис начинал свой бизнес, он читал про ограничения на НПД. Но тогда ему казалось, что 2,4 млн рублей — достаточно высокий доход и вряд ли его продажи так вырастут в ближайшее время. Поэтому не отслеживал эту цифру.

Если бы он постоянно контролировал доходы, то вовремя увидел бы превышение и отказался бы от НПД прямо в приложении «Мой налог». После этого можно было бы перейти на другую систему налогообложения, например на УСН «Доходы» — более простую и выгодную, чем ОСН.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Кондитерская не сохраняла чеки и переплатила 210 000 ₽ налогов

Рассмотрим ситуацию, когда кондитерская не разобралась, как устроена УСН «Доходы минус расходы».

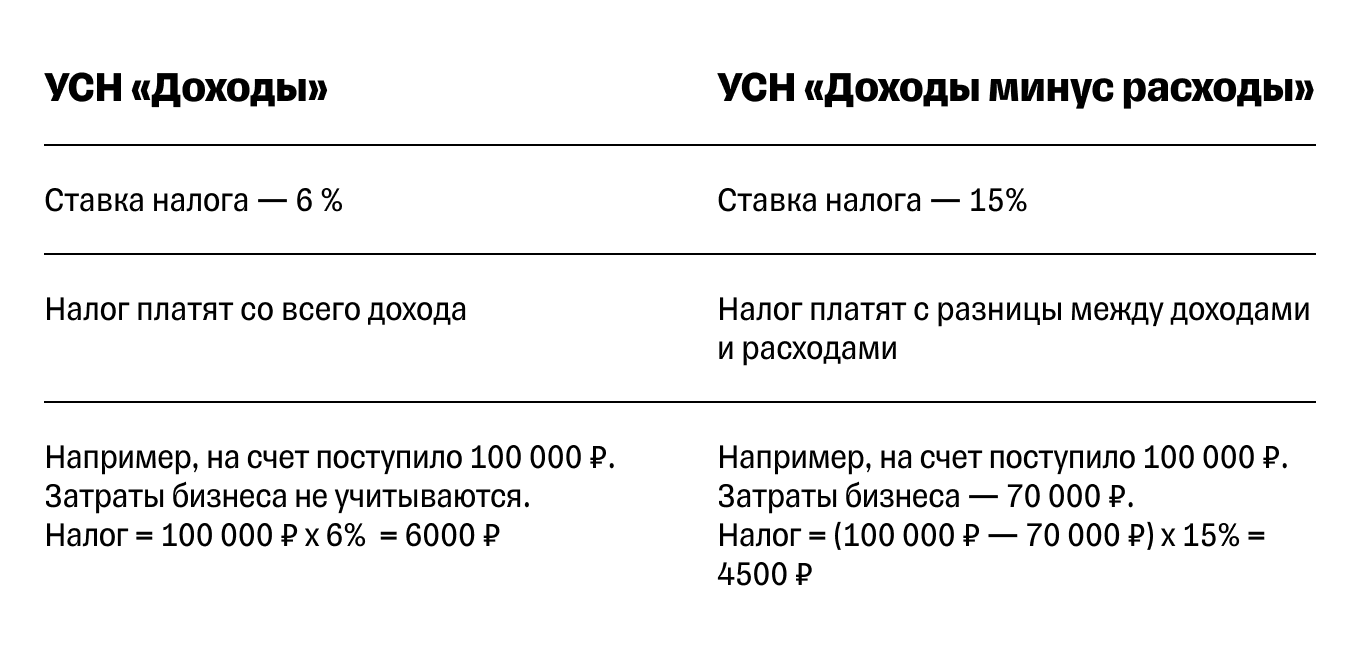

Ситуация. Кондитерская выбирала между двумя системами налогообложения: УСН «Доходы» и УСН «Доходы минус расходы».

Кондитерская тратила много денег на дорогое сырье, поэтому решила выбрать УСН «Доходы минус расходы». Предприниматели посчитали и решили, что так они будут платить меньше налогов.

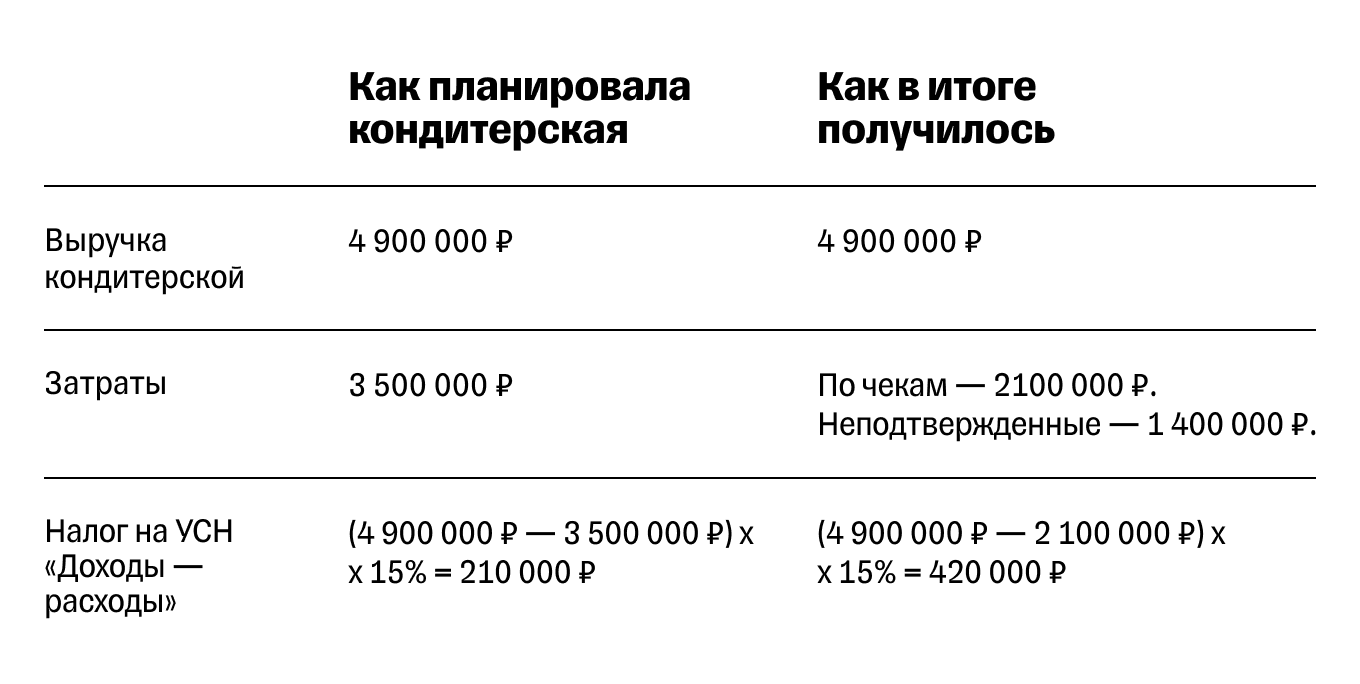

Ошибка. Кондитерская не учла, что расходы надо подтверждать документами. Сотрудники часто покупали сырье за наличные и не всегда сохраняли чеки.

В итоге кондитерская не смогла подтвердить все расходы и уменьшить налогооблагаемую базу. Из-за этого она заплатила налог на 210 000 ₽ больше, чем рассчитывала.

Как избежать. Уменьшить налогооблагаемую базу можно только за счет затрат, которые подтверждены документами: чеками, счетами, накладными. Если документов нет, то иногда выгоднее выбрать другой налоговый режим, где налог считается от общего дохода.

Матвей купил патент не в той налоговой, и возникли проблемы

Чтобы не получить проблемы еще при открытии бизнеса, важно разобраться в особенностях применения патента.

Ситуация. Матвей прописан в Перми, а живет в Подмосковье. Он захотел открыть рядом с домом небольшую кофейню и купил патент на эту деятельность. Матвей прочитал где-то в интернете, что патент нужно брать по месту прописки, поэтому покупал в налоговой в Перми. Да еще по незнанию в заявлении на патент вместо адреса кофейни в Подмосковье указал свой домашний адрес.

Ошибка. Спустя время с Матвеем связался налоговый инспектор: он пришел проверить, есть ли бизнес по указанному в патенте адресу, а там ничего нет.

Получилось, что у Матвея не было патента на работу кофейни в Подмосковье, а налоги платить нужно. Поэтому Матвею пришлось отчитываться по ОСН — общей системе налогообложения. Она назначается по умолчанию всем предпринимателям, если они не выбрали какой-то другой налоговый режим.

На ОСН больше всего налогов и сложная отчетность, поэтому Матвею пришлось обратиться к бухгалтеру и заплатить в бюджет гораздо больше.

Как избежать. Патент для кофейни нужно было покупать не по месту прописки, а по месту ведения бизнеса — в Подмосковье. Такое же правило действует и для розничных магазинов.

А вот если бы Матвей работал удаленно — например, продавал онлайн-курсы по всей России, — то купил бы патент в Перми по месту прописки и проблем с налоговой не возникло бы.

Вадим торговал на маркетплейсе и недоплачивал налоги

Важно разобраться, что считается доходом у предпринимателя, чтобы налоговая не доначислила налоги и пени.

Ситуация. Вадим зарегистрировал ИП, чтобы продавать книги на маркетплейсе. Когда клиент покупал книгу, маркетплейс удерживал комиссию и перечислял Вадиму оставшуюся сумму.

Например, Вадим продал книг на 2000 ₽. Маркетплейс забрал себе 100 ₽ и перечислил на счет предпринимателя только 1900 ₽. Вадим считал, что его доход — 1900 ₽, поэтому платил налог только с этой суммы.

Ошибка. По закону при такой торговле ИП должен платить налог со всей суммы продажи, включая комиссию маркетплейса, в нашем примере — с 2000 ₽. Когда налоговая обнаружила ошибку, Вадиму пришлось доплатить налог и пени за просрочку за все время работы.

Как избежать. Когда налог зависит от дохода, нужно обязательно разбираться, что именно считается доходом предпринимателя. ИП обязаны включать в свой доход:

- плату банку за эквайринг;

- комиссию или агентское вознаграждение посреднику, в нашем примере — маркетплейсу.

В этом случае налог платится со всей суммы продажи — с тех денег, которые заплатил клиент, а не только с поступлений на счет ИП.

А какие ошибки на старте были у вас и как вы их исправляли? Давайте делиться историями в комментариях.