Вместе с экспертом разобрались, кто может работать на УСН «Доходы минус расходы», как правильно рассчитать налоги и какую отчетность сдавать.

УСН в 2025 году

Обратите внимание, с 2025 года упрощенка принципиально меняется в связи с налоговой реформой. Глобальных изменений несколько: отменяют повышенные ставки, а бизнес на УСН с доходом свыше 60 000 000 ₽ будет платить НДС.

Все изменения подробно разобрали в отдельной статье.

Что такое УСН «Доходы минус расходы»

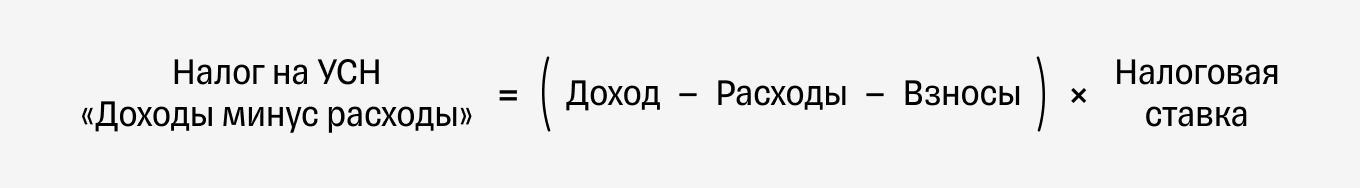

УСН «Доходы минус расходы» — это упрощенная система налогообложения, при которой налог платят с разницы между доходами и расходами.

Доходы — это все наличные и безналичные деньги, которые бизнес получает в процессе своей деятельности. Например, ИП продал товар на 100 000 ₽ или заработал 50 000 ₽ на создании сайта — это и есть доход предпринимателя. Доходы бывают и неденежные: если ИП создал сайт, а компания расплатилась с ним товаром, в доходы нужно включить стоимость этого товара.

Еще бывают внереализационные доходы — те, которые не связаны с бизнесом напрямую. Например, процент на остаток по расчетному счету, неустойка, которую выплатил контрагент за нарушение условий договора, возмещение ущерба от страховой.

Расходы — это траты, которые связаны с ведением бизнеса и установлены налоговым кодексом. Например, закупка товаров, выплата зарплат, расходы на рекламу, аренда склада, уплата страховых взносов. В расходах можно учесть только оплаченные затраты, которые прямо перечислены в налоговом кодексе.

Все расходы нужно обязательно подтверждать документами перед налоговой. Так государство контролирует, что деньги потрачены на бизнес, а не на личные нужды. Например, для подтверждения расходов подойдет платежка, кассовый чек, товарная накладная или акт выполненных работ. Если подтверждающих документов нет, налоговая может исключить траты из расчета налоговой базы и доначислить налог.

Кто может работать на УСН «Доходы минус расходы»

В 2024 году условия для работы на УСН такие:

- Вид деятельности — любой, кроме исключений. Например, производители и продавцы ювелирных изделий, банки, ломбарды и страховые компании не могут работать на УСН.

- Годовой доход — до 265,8 млн рублей включительно.

- Средняя численность сотрудников — до 130 человек включительно.

- Остаточная стоимость основных средств — до 150 млн рублей включительно. Основные средства — это имущество первоначальной стоимостью более 100 тысяч рублей и сроком полезного использования более 12 месяцев, например производственное оборудование и недвижимость. Их остаточная стоимость — это первоначальная стоимость за минусом амортизации.

Для компаний действуют дополнительные условия: у них не должно быть филиалов и представительств, а доля других организаций в уставном капитале не должна превышать 25%.

Налоговые ставки

Бизнес на УСН «Доходы минус расходы» платит налог при УСН. Есть две ставки — стандартная и повышенная. А также есть минимальный налог.

Стандартная и повышенная ставка зависят от доходов бизнеса.

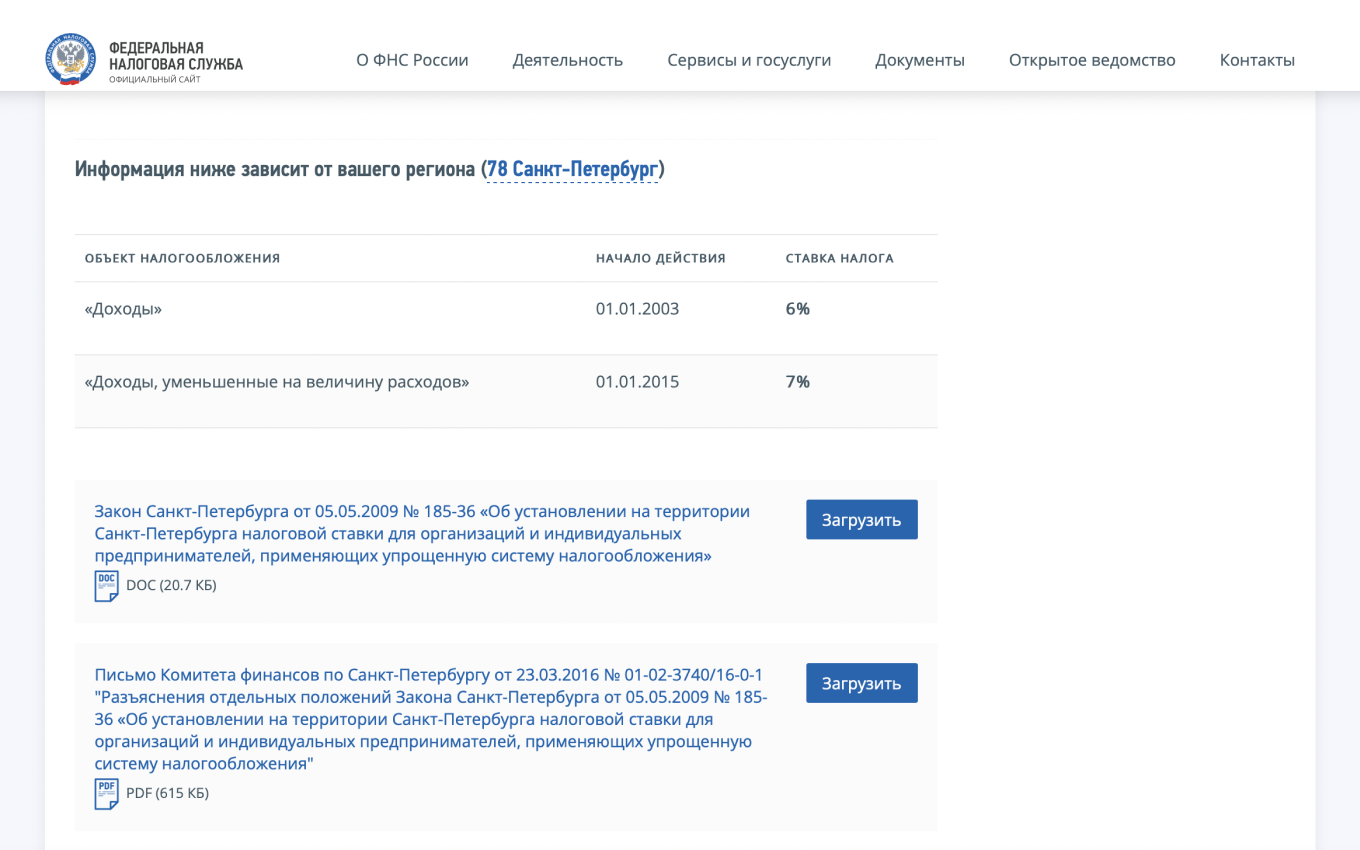

Стандартная налоговая ставка на УСН «Доходы минус расходы» равна 15%. Но регионы могут ее снижать до 5%. Проверить ставку можно на сайте налоговой службы:

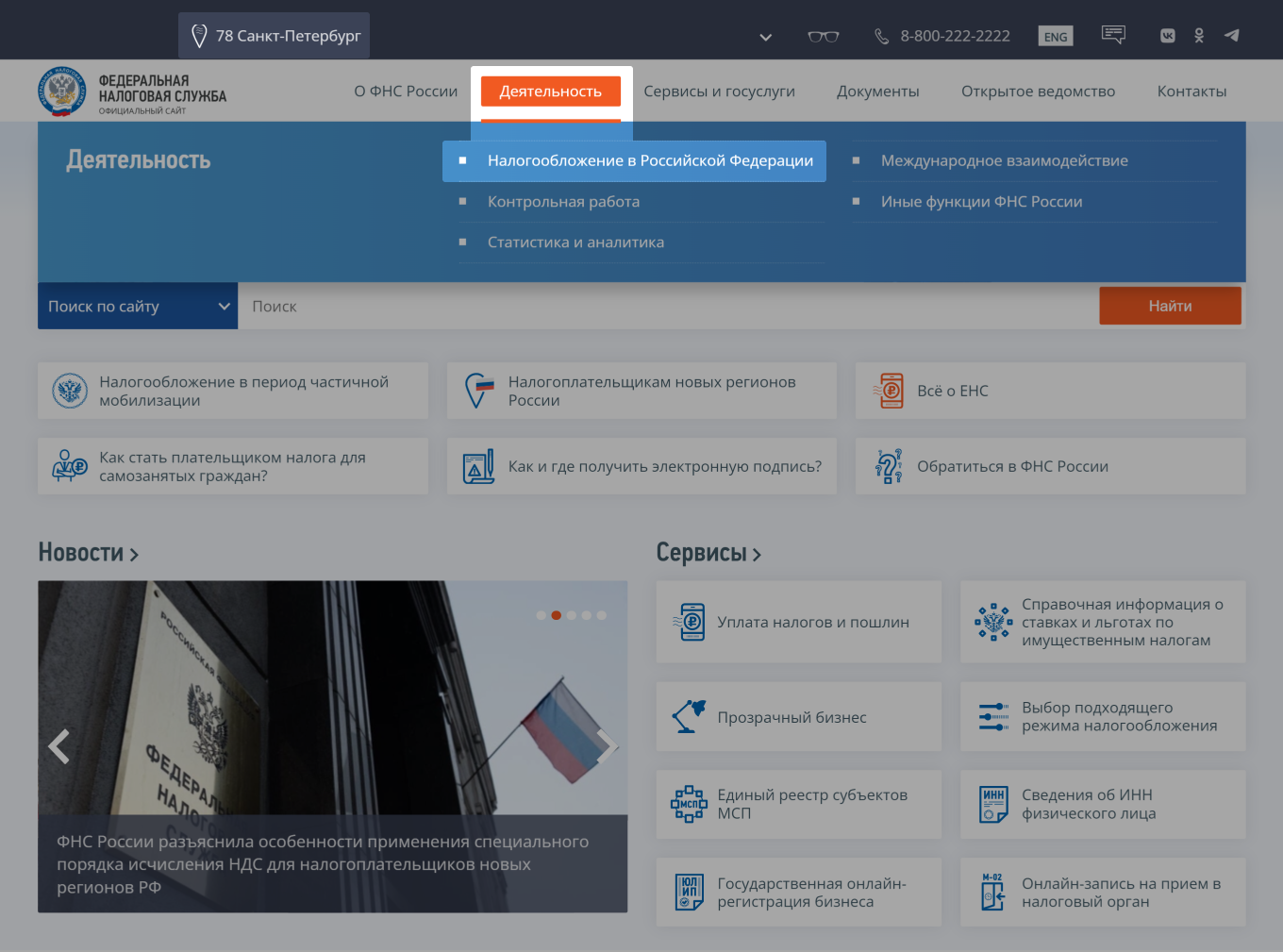

1. В левом верхнем углу выберите свой регион и перейдите в «Деятельность» → «Налогообложение в Российской Федерации».

2. Выберите раздел «Действующие в РФ налоги и сборы».

3. Прокрутите страницу вниз и выберите «Упрощенная система налогообложения».

4. Пролистайте страницу вниз. В разделе «Информация ниже зависит от вашего региона» вы увидите, какие ставки действуют в вашем регионе.

Минимальный налог — 1% от годового дохода. Если по итогам года налог от прибыли будет меньше 1% от полученных доходов либо расходы превысят доходы, бизнес должен уплатить минимальный налог. При этом сумму убытка можно перенести на будущее и уменьшить на нее налог в последующие годы.

Какие еще могут быть платежи в бюджет

Все ИП и компании должны платить налоги, если есть объект налогообложения, например:

Остальные платежи в бюджет зависят от формы регистрации бизнеса и наличия сотрудников.

ИП без сотрудников платят за себя фиксированный взнос на пенсионное и медицинское страхование — в 2024 году это 49 500 ₽. Если годовая прибыль превысила 300 000 ₽, нужно уплатить дополнительный взнос на пенсионное страхование — 1% от суммы превышения.

Компании и ИП с сотрудниками платят страховые взносы за персонал, а также удерживают с них и перечисляют в бюджет НДФЛ.

Страховые взносы ИП за себя удобнее не считать вручную, а узнать в калькуляторе.

- Фиксированный взнос0 ₽нужно уплатить до

- 1% с дохода, превышающего 300 000 рублей0 ₽нужно уплатить до

Как рассчитать налог на УСН «Доходы минус расходы»

Покажем на примере, как рассчитать налог на УСН «Доходы минус расходы».

ИП занимается розничной торговлей в Санкт-Петербурге, сотрудников у него нет. Годовой доход предпринимателя — 3 000 000 ₽, а расходы за год — 2 300 000 ₽. Стандартная налоговая ставка на УСН «Доходы минус расходы» в Санкт-Петербурге — 7%.

Рассчитаем, какую сумму налога и взносов заплатит предприниматель.

Сроки уплаты налога

ИП и компании должны вносить авансовые платежи по налогу по итогам первого квартала, полугодия и девяти месяцев — до 28-го числа месяца, следующего за истекшим кварталом.

Перед уплатой аванса до 25-го числа месяца, следующего за истекшим кварталом, надо подать в налоговую уведомление об исчисленной сумме налога.

По итогам года исчисляется налог — обычный от годовой прибыли или минимальный от годового дохода. Из суммы налога вычитают авансовые платежи, оставшуюся сумму нужно доплатить в бюджет. Если после вычета авансовых платежей из обычного или минимального налога получился ноль или отрицательная сумма, ничего платить не нужно.

И налог, и авансы надо платить в составе единого налогового платежа — ЕНП.

Какую отчетность нужно сдавать на УСН «Доходы минус расходы»

ИП и компании на УСН «Доходы минус расходы» должны раз в год сдавать декларацию по УСН и вести книгу учета доходов и расходов — КУДиР.

Декларацию по УСН компании сдают до 25 марта года, следующего за отчетным, ИП — до 25 апреля следующего года. В декларацию вносят доходы и расходы, включая уплаченные в отчетном году страховые взносы.

КУДиР никуда сдавать не нужно, но ее обязательно нужно вести, потому что налоговая может потребовать предъявить ее во время проверки. Если книги учета доходов и расходов не будет, бизнес может получить штраф.

Ответственность за неуплату налога

Если налог не уплачен из-за того, что не рассчитан или рассчитан неправильно, за это может быть штраф.

Компанию или ИП могут оштрафовать:

- на 20% от неуплаченного налога — за неумышленное нарушение;

- на 40% от неуплаченного налога — за умышленное нарушение, но налоговая должна доказать умысел.

Если налог занижен более чем на 10% из-за грубого искажения данных бухгалтерского учета, оштрафуют директора компании или другое ответственное лицо, например главного бухгалтера, — от 5000 до 10 000 ₽.

Если налог рассчитали правильно, отразили его в декларации, но не уплатили в срок, — взыщут только пени. Штрафов не будет.

Главное

- УСН «Доходы минус расходы» — это упрощенная система налогообложения, при которой бизнес платит налог с прибыли.

- Доходы — это все деньги и их эквивалент от реализации товаров и услуг, а также внереализационные доходы, например кэшбэк.

- Расходы — это траты, которые связаны с бизнесом и перечислены в налоговом кодексе.

- На УСН «Доходы минус расходы» могут работать компании и ИП, которые соответствуют условиям работы на упрощенке: виду деятельности, лимиту дохода и количеству сотрудников.

- В 2024 году базовая ставка налога по УСН для бизнеса с годовым доходом до 199,35 млн рублей включительно — 15%. Но в отдельных регионах ставка может быть меньше. Если доход в 2024 году от 199,35 до 265,8 млн рублей, ставка фиксированная для всех регионов — 20%.

- По итогам года налог к уплате не может быть меньше 1% от годового дохода.

- Компании и ИП раз в квартал вносят авансовые платежи по налогу, а по итогам года исчисляется налог — обычный от годовой прибыли или минимальный от годового дохода.

- Компании и ИП на УСН «Доходы минус расходы» должны вести КУДиР и раз в год сдавать декларацию по УСН.

А какую систему налогообложения выбрали вы и почему? Делитесь в комментариях.