Водный налог должны платить все, кто пользуется водой по лицензии. У расчета налога много нюансов, разбираем их в статье

Леонид Яковлев

Эксперт по праву

Водный налог должны платить все, кто пользуется водой по лицензии. У расчета налога много нюансов, разбираем их в статье

Леонид Яковлев

Эксперт по праву

Водный налог платят компании и ИП, которые пользуются водой по лицензии: берут воду из водоемов, задействуют акватории. Рассказываем, как бизнесу правильно рассчитать налог и подать декларацию.

Кто платит водный налог

Тех, кто использует водные объекты, условно можно разделить на две категории:

- компании и ИП, у которых есть действующая лицензия на пользование водными объектами;

- компании и ИП, которым лицензия была нужна раньше, но срок ее действия вышел, и продлевать ее по закону не нужно.

Есть действующая лицензия. Те компании и ИП, которые используют водные объекты по лицензии, всегда платят водный налог. Тут может быть две ситуации.

На некоторые виды пользования водными объектами лицензия нужна всегда: например, на забор воды из водных объектов, использование акватории водоемов.

На другие виды пользования лицензия была получена раньше, но теперь они больше не лицензируются, и продлевать лицензию не нужно. Как правило, это касается лицензий, которые получены до введения водного налога — до 1 января 2007 года.

Тут действует такое правило. Если такая лицензия еще действует, нужно платить налог. Если же она закончилась, получать новую и платить налог не нужно.

Срок действия лицензии вышел. В таком случае вместо лицензии у водопользователя есть один из двух документов:

- договор водопользования — заключают с региональными властями или местными администрациями, по договору и взимают плату за воду;

- решение о предоставлении водных объектов в пользование. Например, для сплава древесины или забора воды. Для обороны и безопасности страны такое решение принимает Правительство РФ, для других целей — региональные или местные власти.

По этим документам нужно платить не водный налог, а платежи по договору.

Как рассчитать налоговую базу

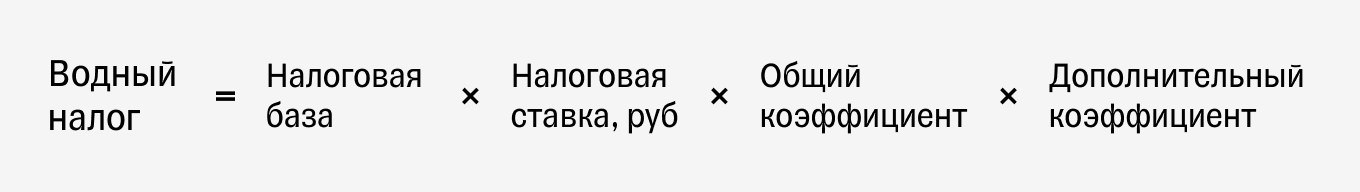

Налогоплательщики рассчитывают сумму налога самостоятельно. Для этого нужно правильно определить налоговую базу и ставку водного налога.

Налоговую базу рассчитывают отдельно по каждому виду водопользования и водному объекту. Так, видами водопользования могут быть забор воды, использование акваторий водных объектов, сплав древесины. Водными объектами — озера, моря, реки.

Рассмотрим несколько ситуаций, как определить налоговую базу.

Использование для забора воды. Налоговая база равна объему воды, откачанной из объекта за квартал. Объем воды определяют одним из способов на выбор:

- По данным измерительных приборов. Показания отражают в журнале учета объемов забора воды. Форма журнала утверждена приказом Минприроды от 09.11.2020 № 903.

- По времени работы и производительности технических средств, если измерительных приборов нет. Например, при заборе воды насосом налоговая база зависит от производительности насоса.

- По нормам водопотребления из лицензии, если первыми двумя способами определить объем воды нельзя. Лимит устанавливают по каждому водному объекту и целям использования.

Использование без забора воды для нужд ГЭС. Налоговая база равна количеству электроэнергии, которую выработали за квартал.

Использование для прочих целей. В этом случае налоговая база соответствует площади водного пространства, которое предоставили в пользование. Этот показатель, как правило, указан в лицензии на водопользование.

Ставки водного налога

Налоговые ставки водного налога зависят от нескольких факторов: от объекта налогообложения, от бассейнов рек, озер, морей, от экономических районов.

Если для одного водного объекта установлены разные ставки, определяют налоговую базу отдельно для каждой ставки. Например, компания откачивает воду из Волги в Твери и Волгограде. Это Центральный и Поволжский экономические районы, где действуют разные ставки водного налога, и налог нужно считать раздельно для двух случаев.

Водный бассейн можно узнать из лицензии или обратиться в региональное бассейновое водное управление.

Повышение ставки водного налога

Ко всем ставкам водного налога по умолчанию применяют повышающий коэффициент:

- в 2024 году — 4,05;

- в 2025 году — 4,65.

Кроме основного повышающего коэффициента есть еще дополнительные.

Пример расчета водного налога

Плательщики водного налога считают сумму налога самостоятельно. Чтобы ее определить, нужно сложить суммы налога по каждому объекту.

Компания «СтройПроект» откачивает воду из подземных водных объектов по лицензии из бассейна реки Дон на территории Центрального района. Компании установлен годовой лимит 180 000 м³.

В четвертом квартале 2024 года, по данным технических приборов учета, забор воды — 52 000 м³.

Бухгалтер компании «СтройПроект» рассчитал водный налог так.

Квартальный лимит по Центральному району: 180 000 м³ / 4 = 45 000 м³.

Сверхлимитный забор: 52 000 м³ − 45 000 м³ = 7000 м³.

Ставка налога в Центральном экономическом районе за 1000 м³: 384 ₽ × 4,05 = 1555 ₽.

Налог за забор воды в пределах лимита: 52 000 м³ × 1555 ₽ / 1000 м³ = 80 860 ₽.

Налог за сверхлимитный забор: 7000 м³ × 1555 ₽ / 1000 м³ × 5 = 54 425 ₽.

Налог к уплате: 80 860 ₽ + 54 425 ₽ = 135 285 ₽.

Получается, компания должна уплатить в бюджет почти 135 285 ₽ налога за один квартал.

Когда платить налог и сдавать декларацию

Налоговый период для водного налога — квартал. Налог перечисляют в бюджет в составе единого налогового платежа, ЕНП, на единый налоговый счет, ЕНС, до 28-го числа месяца, следующего за отчетным кварталом. Например, за первый квартал водный налог уплачивают до 28 апреля, а за второй квартал — до 28 июля. Если последний день уплаты приходится на выходной или праздник, налог нужно перечислить в бюджет в ближайший рабочий день.

Декларацию по водному налогу должны сдавать все плательщики этого налога.

Если у компании или ИП есть лицензия, но они не вели деятельность, нужно сдать декларацию с нулевыми показателями. Если компания или ИП больше не планирует использовать водный объект, нужно аннулировать лицензию. До тех пор, пока лицензия действует, декларации по водному налогу придется сдавать.

Декларацию подают в налоговую того района, где используют водный объект.

Если водопользователь ведет деятельность на территории нескольких городов в пределах одного субъекта РФ, декларацию подают либо в налоговую по месту нахождения организации или ИП, либо в одну из налоговых по месту использования воды. Но второй вариант нужно согласовать с территориальным управлением ФНС.

Декларацию по водному налогу можно сдать:

- на бумаге через представителя или по почте;

- электронно.

Если среднесписочная численность сотрудников за предыдущий год больше 100 человек, сдать налоговую декларацию можно только в электронном виде.

Ответственность за неуплату водного налога

В зависимости от вида нарушения могут быть разные санкции.

Не уплатили налог из-за ошибки в расчете или незнания, что его нужно платить. Налоговая может оштрафовать компанию за полную или частичную неуплату налога на 20% недоимки. Если докажут, что неуплата была умышленной, то штраф будет 40%.

Не сдали декларацию. Налоговая может оштрафовать на 5% от суммы налога по декларации, который вовремя не заплатили. Штраф придется заплатить за каждый полный или неполный месяц просрочки начиная со дня, который установлен для подачи декларации.

Максимальный предел для такого штрафа — 30% от неуплаченного в срок налога по декларации, а минимальный — 1000 ₽.

Налог уплатили вовремя, но декларацию сдали позже. Налоговая может оштрафовать на 1000 ₽. А если не заплатили часть налога, то штраф рассчитают именно с этой части.

Не вовремя сдали декларацию. Для руководителя компании может быть предупреждение или штраф. Решение об этом принимает суд по протоколу налоговой. Размер штрафа — от 300 до 500 ₽.

Сдали декларацию не в том формате. Если организация обязана сдавать налоговые декларации только в электронном виде, то за нарушение этого порядка ее оштрафуют на 200 ₽. Это следует из статьи 119 НК РФ.

Водопользование без лицензии. Если компания или ИП получили доход от незаконного водопользования более 2,250 млн рублей — штраф на директора или предпринимателя до 300 000 ₽ или принудительные работы. Если преступление совершила организованная группа лиц или был получен доход более 9 млн рублей — штраф от 100 000 до 500 000 ₽ или принудительные работы на срок до пяти лет.

Что вызывает сложности при расчете водного налога?