С выплат сотрудникам работодатель должен удерживать НДФЛ — налог на доходы физических лиц. В статье подробно расскажем о порядке расчета и уплаты НДФЛ, ставках налога, налоговых вычетах и о том, как по нему отчитываться.

Что такое НДФЛ

НДФЛ — это налог, который платят физлица почти со всех своих доходов. Если человек официально трудоустроен, работодатель выступает налоговым агентом: сам удерживает НДФЛ и выдает зарплату уже за вычетом налога.

Работодатель должен удерживать НДФЛ со всех выплат по трудовым договорам и договорам ГПХ.

У офис-менеджера Петровой оклад 50 000 ₽.

НДФЛ: 50 000 ₽ × 13% = 6500 ₽.

Работодатель выдает на руки: 50 000 ₽ − 6500 ₽ = 43 500 ₽.

Ставки НДФЛ зависят от нескольких факторов, рассмотрим их ниже более подробно. Речь пойдет только про тот НДФЛ, который нужно платить за сотрудников. НДФЛ, который ИП или другое физлицо платит за себя, — отдельная тема, его в статье касаться не будем.

Рассылка: как вести бизнес в России

Каждую неделю присылаем самые важные новости бизнеса, разборы законов и инструкции, которые помогут вести свое дело

Ставки подоходного налога в 2023 и 2024 годах

Ставка НДФЛ зависит от следующих факторов:

- статуса физлица: налоговый резидент России или нет;

- вида дохода;

- суммы годового дохода.

Чек-лист «Что делать, если налоговая вызвала сотрудников на допрос»

Налоговая может вызвать свидетелей на допрос, если подозревает, что компания нарочно занижает размер налогов. Рассказываем в гайде, как вести себя, если сотрудники получили повестку от налоговой, и как их подготовить к встрече с инспектором.

НДФЛ для резидентов. Налоговые резиденты — это люди, которые находятся на территории России минимум 183 календарных дня в течение 12 месяцев подряд. Гражданство и место работы в РФ обычно не важны.

Большинство доходов резидентов облагается по ставке НДФЛ 13%, например зарплата. Если же доходы физлица за год превысили 5 000 000 ₽, то величину превышения облагают по ставке 15%.

Зарплата работника за год — 6 000 000 ₽. Пока доход не достигнет 5 000 000 ₽, работодатель будет удерживать НДФЛ по ставке 13%, а затем — по ставке 15%.

В некоторых случаях будет повышенный налог. Так, с выигрыша в рекламную лотерею свыше 4000 ₽ придется заплатить НДФЛ по ставке 35%.

Ставки подоходного налога для резидентов

НДФЛ для нерезидентов. По общему правилу нерезидент платит 30% с доходов. В отдельных случаях могут применяться пониженные ставки НДФЛ с дохода иностранца.

Некоторые доходы нерезидентов облагаются по ставке НДФЛ 13%. Когда доходы физлица за год превысят 5 000 000 ₽, то доходы свыше этой суммы будут облагаться налогом по ставке 15%.

Ставки подоходного налога для нерезидентов

Какие выплаты не облагаются подоходным налогом

НДФЛ не нужно платить с государственных пособий, кроме больничного, материальной помощи в связи со смертью близких родственников, суточных в пределах лимитов, выходных пособий в пределах трех среднемесячных заработков. Полный перечень необлагаемых доходов — в налоговом кодексе.

Советы из книг: как продвигать продукт и растить продажи

Налоговые вычеты при расчете НДФЛ

Налоговый вычет — это сумма, которая уменьшает налоговую базу. Это значит, что доход работника можно уменьшить на сумму вычета и заплатить меньшую сумму НДФЛ.

Все вычеты применяются только к доходам налоговых резидентов, облагаемым по ставке 13 или 15%, кроме дивидендов.

У менеджера Поповой оклад 50 000 ₽ и есть ежемесячный вычет 1400 ₽ на ребенка.

С ее оклада работодатель должен удержать: (50 000 ₽ − 1400 ₽) × 13% = 6318 ₽. Без вычета получилось бы 6500 ₽.

Вычеты по НДФЛ бывают стандартные, имущественные, социальные и профессиональные.

Стандартные вычеты

Стандартные вычеты бывают на самого сотрудника и на его детей. Сотрудник может получать через работодателя такой вычет ежемесячно до месяца, когда его доход не достиг 350 000 ₽ нарастающим итогом с начала года. Если сотрудник вправе получить несколько стандартных вычетов, применяют только один — максимальный из них. Исключение — вычет на ребенка, его предоставляют в любом случае: он суммируется с другими стандартными вычетами, если они есть.

Вычеты на себя положены льготным категориям граждан: например, инвалидам, участникам боевых действий, лицам, перенесшим заболевания, связанные с радиацией из-за аварии на ЧАЭС.

Размер вычета зависит от льготной категории: например, вычет на инвалидов детства и инвалидов I и II групп — 500 ₽ в месяц, а на принимавших участие в ликвидации последствий Чернобыля — 3000 ₽ в месяц.

Вычеты на ребенка могут ежемесячно получать:

- каждый из родителей — не важно, в браке они или нет;

- каждый из усыновителей, опекунов, попечителей;

- каждый из приемных родителей.

Размер вычета — от 1400 до 12 000 ₽. Сумма зависит от того, какой ребенок по счету, от его здоровья и статуса родителя.

Ежемесячные суммы вычетов такие:

- на первого и второго ребенка — 1400 ₽;

- на третьего и следующих детей — 3000 ₽;

- на ребенка-инвалида опекунам и попечителям — 6000 ₽;

- на ребенка-инвалида родителям, усыновителям и их супругам — 12 000 ₽.

Вычет 12 000 ₽ суммируется с вычетом в зависимости от очередности ребенка-инвалида. Если он первый или второй, общая величина вычета — 13 400 ₽, а если третий или последующий — 15 000 ₽. По таким же правилам суммируется вычет для опекунов или попечителей ребенка-инвалида.

Чтобы получить вычет, сотрудник должен предоставить работодателю заявление и документы, который подтвердят право на вычет, например свидетельство о рождении ребенка.

Имущественные вычеты

Есть два вида имущественных вычетов, которые может получить сотрудник:

- на покупку жилой недвижимости или доли в ней: квартиры, комнаты, жилого дома, земельного участка с готовым домом или для его строительства;

- на выплату процентов по ипотечному кредиту.

Работодатель предоставляет вычеты по уведомлению из ИФНС. Заявление на получение вычета сотрудник должен подать в налоговую инспекцию сам. А налоговая уведомит работодателя, что у сотрудника есть право на социальный или имущественный вычет.

Вычет на покупку недвижимости. Размер вычета зависит от затрат на приобретение, но максимально — 2 000 000 ₽, за счет чего из бюджета можно сэкономить 260 000 ₽ на НДФЛ: 2 000 000 ₽ × 13% = 260 000 ₽.

Если объект обошелся дешевле 2 000 000 ₽, остаток переносят на следующий объект. Если дороже, вычет будет однократным.

В 2023 году Петров купил квартиру за 7 000 000 ₽. Это больше максимальной суммы вычета 2 000 000 ₽, значит, в дальнейших расчетах участвует эта сумма.

Годовой доход Петрова — 800 000 ₽, НДФЛ, удержанный работодателем, — 104 000 ₽ (800 000 ₽ × 13%).

Поскольку годовой доход Петрова меньше имущественного вычета 2 000 000 ₽, использовать его он будет так:

800 000 ₽ в 2023 году, НДФЛ к возврату — 104 000 ₽. Остаток вычета: 2 000 000 ₽ − 800 000 ₽ = 1 200 000 ₽;

800 000 ₽ в 2024 году, НДФЛ к возврату — 104 000 ₽. Остаток вычета: 2 000 000 ₽ − 800 000 ₽ − 800 000 ₽ = 400 000 ₽;

400 000 ₽ в 2025 году, НДФЛ к возврату — 52 000 ₽.

Вычет на выплату процентов по ипотеке. Максимальный размер вычета — 3 000 000 ₽, за счет чего можно сэкономить 390 000 ₽ на НДФЛ: 3 000 000 ₽ × 13% = 390 000 ₽.

Получить вычет от ипотечных процентов можно только по одному объекту недвижимости. Если общая сумма выплат меньше 390 000 ₽, остаток сгорает.

При этом сотруднику не нужно ждать полного погашения ипотеки. Он может подавать документы на вычет ежегодно.

Важно, что оба вычета — на покупку недвижимости и выплату процентов — суммируются. Это значит, что максимально сотрудник может сэкономить до 650 000 ₽ НДФЛ.

Социальный вычет

Социальный вычет может получить сотрудник:

- за лечение себя, супруга, детей, близких родственников, за обучение себя, супруга, брата или сестры, за фитнес для себя или ребенка — до 150 000 ₽ в год по всем расходам;

- за обучение детей — максимум 100 000 ₽ на каждого ребенка.

Если лечение входит в специальный перечень правительства, вернуть можно 13% от всей потраченной суммы.

Сотрудник должен запросить в налоговой уведомление для вычета, оно придет напрямую работодателю. Тогда работодатель предоставит вычеты в том числе и за предыдущие месяцы календарного года.

Профессиональные вычеты

Профессиональные вычеты могут получить исполнители работ, услуг по договорам ГПХ и получатели авторских вознаграждений.

Размер профессионального вычета зависит от вида договора, по которому он предоставляется.

При выплате доходов по гражданско-правовым договорам исполнителю положен вычет в размере документально подтвержденных расходов, связанных с выполнением работ или оказанием услуг.

По авторскому вознаграждению размер вычета такой:

- если получатель дохода может подтвердить свои затраты документами, то вычет равен расходам;

- если получатель дохода не может подтвердить затраты или они меньше фиксированной суммы, то предоставляют фиксированный вычет.

Сумма вычета зависит от вида авторского вознаграждения. Чтобы получить вычет, нужно подать работодателю заявление.

Алгоритм расчета подоходного налога с зарплаты в 2023 и 2024 годах

Работодателям нужно рассчитывать НДФЛ резидентов по такому алгоритму:

1. Рассчитать налоговую базу по НДФЛ — на каждую дату получения дохода нарастающим итогом с начала года. В налоговую базу включают, например, зарплату, премии, выплаты по договорам ГПХ.

2. Полученную сумму доходов сотрудника нужно уменьшить на предоставленные ему с начала года вычеты по НДФЛ — их сумму тоже считают нарастающим итогом с начала года.

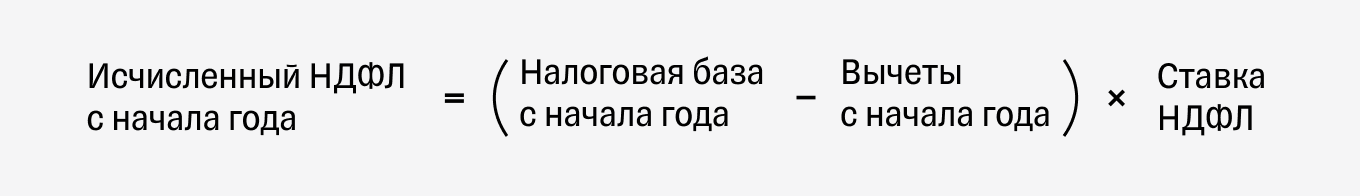

3. Рассчитать налог по формуле:

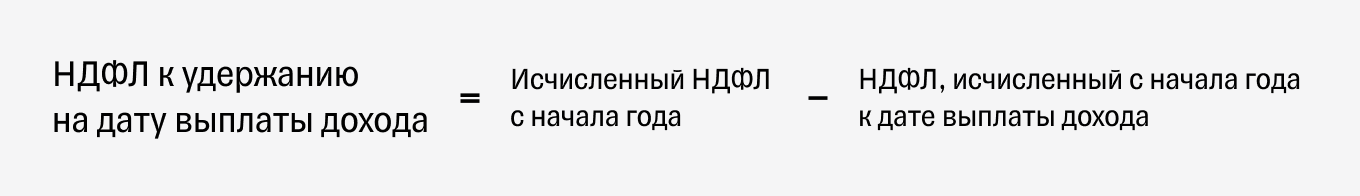

4. Рассчитать НДФЛ, который нужно удержать на дату выплаты дохода сотрудника:

Рассмотрим на примере. Допустим, зарплата руководителя отдела продаж Ильина — 100 000 ₽ в месяц. Ему положен вычет на ребенка до месяца, в котором доход достигнет 350 000 ₽, поэтому начиная с четвертого месяца — апреля — этого вычета уже не будет.

Зарплату и вычеты на ребенка считаем нарастающим итогом.

В следующем году Ильина повысили до коммерческого директора, теперь его зарплата — 550 000 ₽ в месяц. Вычет на ребенка ему не положен, потому что доход превышает лимит по вычету уже в январе. А в десятом месяце — октябре — его доход превысит 5 000 000 ₽, и НДФЛ бухгалтер будет считать по повышенной ставке.

С ноября и до конца года с зарплаты Ильина будут удерживать подоходный налог 82 500 ₽ — по ставке 15%. Это на 11 000 ₽ больше, чем удерживали по ставке 13%.

- Сумма на руки0 ₽ноль рублей 00 копеек

- Сумма до вычета налогов0 ₽ноль рублей 00 копеек

Как удержать НДФЛ

Когда работодатель рассчитал НДФЛ, нужно удержать и перечислить его в бюджет. При этом важны следующие даты:

- день, когда нужно удержать НДФЛ;

- срок уплаты НДФЛ.

День, когда нужно удержать НДФЛ с зарплаты, зависит от вида дохода и от того, как его выплатили.

НДФЛ удерживают в целых рублях. Если рассчитанная сумма с копейками, сумму до 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

Если удержать налог из дохода сотрудника невозможно, то компания или ИП обязаны уведомить об этом налоговую не позднее 25 февраля года, следующего за истекшим. То есть за 2023 год — до 25 февраля 2024 года.

Срок уплаты НДФЛ

Налог надо перечислять единым налоговым платежом — ЕНП — на единый налоговый счет — ЕНС. У каждого налогоплательщика свой счет.

Уплатить НДФЛ нужно:

- до 28-го числа текущего месяца — за период с 1-го по 22‑е число текущего месяца;

- до 5-го числа следующего месяца — за период с 23-го до последнего числа текущего месяца;

- не позднее последнего рабочего дня календарного года — за период с 23 по 31 декабря.

Если срок уплаты НДФЛ в 2024 году выпал на выходной, праздничный или нерабочий день, перечислить налог нужно в ближайший за ним рабочий день.

Подать отдельное уведомление. Уведомление нужно подать до 25-го числа месяца уплаты. Деньги с ЕНС спишутся 28-го числа того же месяца. По НДФЛ, удержанному с 23-го по последнее число месяца, уведомление подают до 3-го числа следующего месяца. Если уведомления не будет, налоговая не сможет определить сумму налога и может начислить пени.

При этом способе деньги перечисляют по одинаковому коду бюджетной классификации — КБК — 182 01 06 12 01 0000 510.

Как отчитаться по НДФЛ

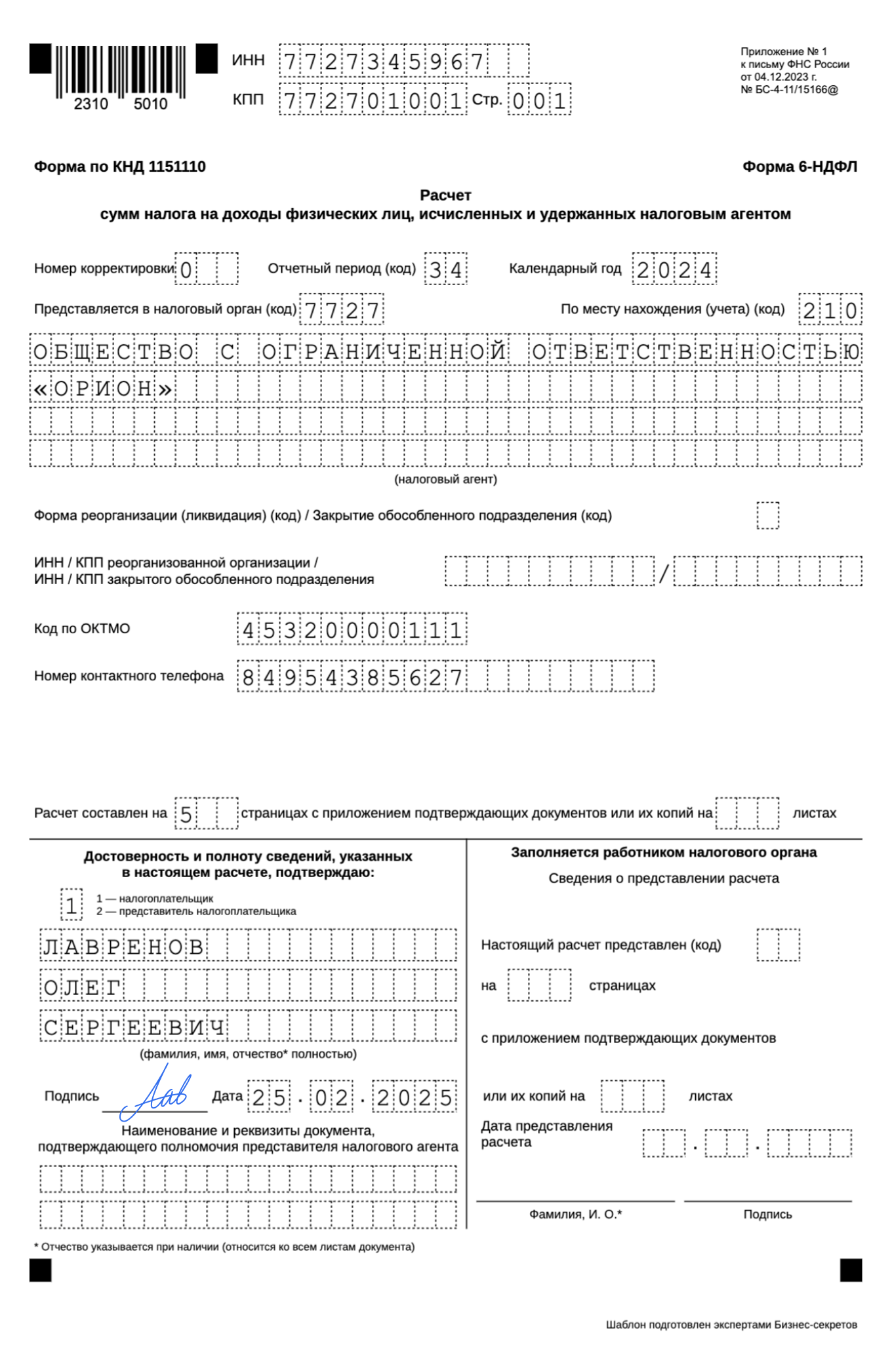

Налоговые агенты ежеквартально сдают в налоговую расчет 6-НДФЛ. В нем показывают все доходы, с которых налоговый агент исчислил и удержал НДФЛ, а также сумму налога. Например, зарплату сотрудников и доходы по гражданско-правовым договорам и НДФЛ с них.

Сроки сдачи 6-НДФЛ:

- за первый квартал — до 25 апреля;

- за полугодие — до 25 июля;

- за 9 месяцев — до 25 октября;

- за год — до 25 февраля следующего года.

Если с начала года не начислялись и не выплачивались доходы физлицам, то формально налоговым агентом компания или ИП не является и подавать нулевой расчет 6-НДФЛ не нужно. Но если в предыдущие годы подавали расчет, налоговая будет ожидать его и в текущем, а за непредставление может заблокировать счет. Поэтому нулевой 6-НДФЛ лучше сдать.

Если у работодателя более 10 сотрудников, которые получали выплаты, 6-НДФЛ нужно сдавать в электронном виде. Если 10 человек или меньше — отчитаться можно как электронно, так и на бумаге.

Форма 6-НДФЛ

Составили шаблон формы 6-НДФЛ, чтобы можно было его скачать и заполнить по образцу.

Что будет, если не платить НДФЛ

Если работодатель не удержит НДФЛ или не перечислит налог в бюджет, его могут оштрафовать и начислить пени. Штраф — 20% от суммы неуплаченного налога, а если работодатель действовал умышленно — 40%. Сам налог тоже взыщут.

Еще могут оштрафовать тех, кто сдает отчетность по НДФЛ не вовремя или с ошибками:

- за не вовремя представленный расчет — 1000 ₽ за каждый полный или неполный месяц просрочки, а при просрочке более 20 рабочих дней налоговая может заблокировать расчетные счета компании или ИП;

- за неправильные сведения в 6-НДФЛ — 500 ₽ за каждый документ;

- за расчет, представленный неправильным способом — 200 ₽.

Должностное лицо — директора или бухгалтера — могут оштрафовать на сумму от 300 до 500 ₽, если он не представил сведения в налоговую, представил их не полностью или с ошибками.

Для должностных лиц малых и средних предприятий и предпринимателей за первое нарушение предусмотрена замена штрафа на предупреждение.

Работодатель может избежать штрафа за занижение НДФЛ. Для этого ему нужно сначала уплатить налог и пени, а затем подать уточненный расчет. Сделать это нужно раньше, чем налоговая сообщит об ошибке или назначит выездную проверку.

Есть ли сложности с расчетом НДФЛ за сотрудников? Делитесь в комментариях.

Вот это да, столько головной боли с этим 😰

Спасибо, очень вовремя наткнулась на эту статью 👍

user5827, рады, что вам было полезно ;)

Столько бумажной волокиты. Ну его…))) Буду работать в найме

Что делать, если я получаю доход за рубежом?

А если я плачу сотрудникам частями, то как лучше платить налог?

lana.mayak, перечислять налог нужно не позднее дня выплаты зарплаты.

У меня получилось не платить и никто не замечал. Работаю дальше