Сдавать декларации по налогу не нужно. Для ИП его считает налоговая и присылает уведомление на уплату. Компаниям надо исчислять налог самим. В статье — особенности расчета и уплаты.

Что такое земельный налог

Земельный налог — платеж в бюджет, который вносят собственники земельных участков, физические и юридические лица.

Налог платят за землю:

- в собственности;

- в пожизненном наследуемом владении;

- в бессрочном пользовании.

Земельный налог местный, его устанавливают власти городов федерального значения, а за их пределами — депутаты муниципальных образований.

Кто платит земельный налог

Земельный налог должны платить компании и ИП — собственники земельных участков. Если же бизнес владеет землей на праве безвозмездного срочного пользования или аренды, платить налог не нужно.

Иногда бизнес может не платить налог или платить меньше:

- Есть право на федеральную или местную льготу по налогу.

- Участок входит в список земель, которые не облагаются налогом.

Рассмотрим обе ситуации подробнее.

Льготы по земельному налогу

Льготы бывают федеральными и местными.

Федеральное законодательство освобождает от налогообложения участки, которые принадлежат определенным категориям плательщиков и используются ими. Например, это общероссийские общественные организации инвалидов, народные художественные промыслы, резиденты свободных экономических зон.

Местное законодательство может освобождать и другие категории плательщиков. Информацию можно уточнить на сайте налоговой службы в специальном сервисе.

Если у налоговой есть сведения о праве на льготу, полученные по системе межведомственного взаимодействия, льготу предоставляют по умолчанию. Но надежнее подать в налоговую уведомление и документы, которые подтверждают право на льготу. Это можно сделать через личный кабинет налогоплательщика на сайте ФНС или обратиться в налоговую напрямую.

Земли, освобожденные от налога

Перечень земель, которые не считают объектом налогообложения, приведен в ст. 389 налогового кодекса. Например, не облагаются налогом земельные участки, которые:

- Изъяты из оборота.

- Ограничены в обороте.

- Входят в состав общего имущества многоквартирных домов.

Земли, изъятые из оборота. Это земли федеральной собственности под определенными объектами, например АЭС и военными частями. Такие участки нельзя купить или подарить. Их полный перечень — в земельном кодексе.

Земли, ограниченные в обороте. Это земли государственной или муниципальной собственности: занятые объектами культурного наследия, музеями-заповедниками, земли из лесного фонда, земли под гидротехническими сооружениями, которые расположены в пределах водохранилища.

Входят в состав общего имущества многоквартирных домов. Речь об участке под домом и прилегающей к нему территории.

Все земельные участки, которые не облагаются земельным налогом, налоговая служба заносит в специальную картотеку.

Советы из книг: как продвигать продукт и растить продажи

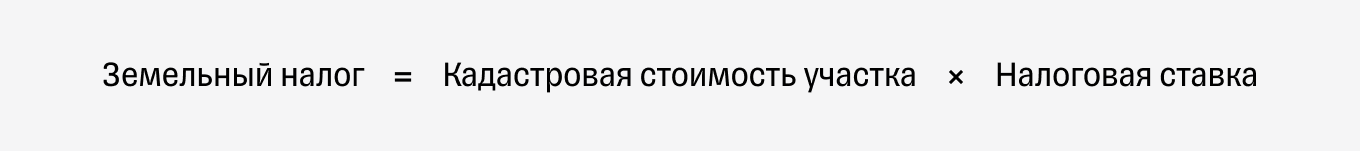

Формула для расчета земельного налога

Для ИП — владельцев земельных участков налог считает налоговая инспекция, поэтому им эта формула не понадобится. Организации рассчитывают налог сами. Для этого нужно знать кадастровую стоимость участка и налоговую ставку.

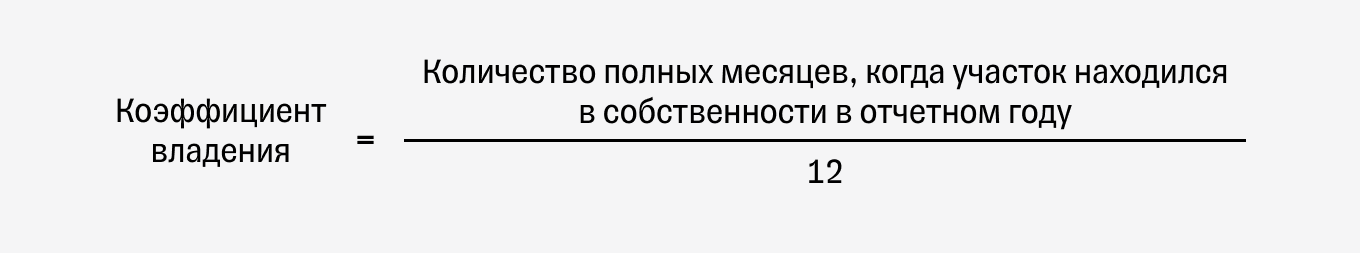

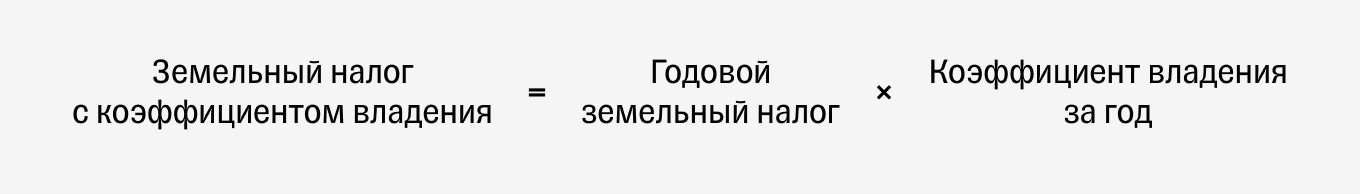

Если землю купили или продали в течение года, земельный налог рассчитывают с учетом коэффициента владения.

Количество полных месяцев считают так: месяц учитывают, если купленный участок зарегистрировали в ЕГРН с первого по 15‑е число включительно, или после продажи зарегистрировали переход права собственности к покупателю в ЕГРН

Дальше остановимся подробно на кадастровой стоимости, налоговых ставках, а также приведем пример расчета.

Кадастровая стоимость участка

Объект земельного налога — земельный участок в собственности. Налоговая база — кадастровая стоимость участка.

Используют кадастровую стоимость земельного участка на 1 января отчетного года в Едином государственном реестре недвижимости — ЕГРН. Для вновь созданных участков используют кадастровую стоимость, установленную на дату внесения стоимости в ЕГРН.

Узнать кадастровую стоимость участка можно тремя способами:

- Запросить выписку из ЕГРН.

- В сервисе «Справочная информация по объектам недвижимости в режиме online» на сайте Росреестра.

- На интерактивной карте в разделе «Публичная интерактивная карта» на сайте Росреестра.

Выписку из ЕГРН обычно заказывают, если компании нужна кадастровая стоимость на определенную дату или понадобилось официальное подтверждение права собственности. Ее можно получить только через МФЦ на бумаге или запросить в электронном виде через Госуслуги.

В сервисе «Справочная информация по объектам недвижимости в режиме online» кадастровая стоимость будет также указана на день последнего обновления базы. Для определения стоимости нужен адрес объекта или его кадастровый номер.

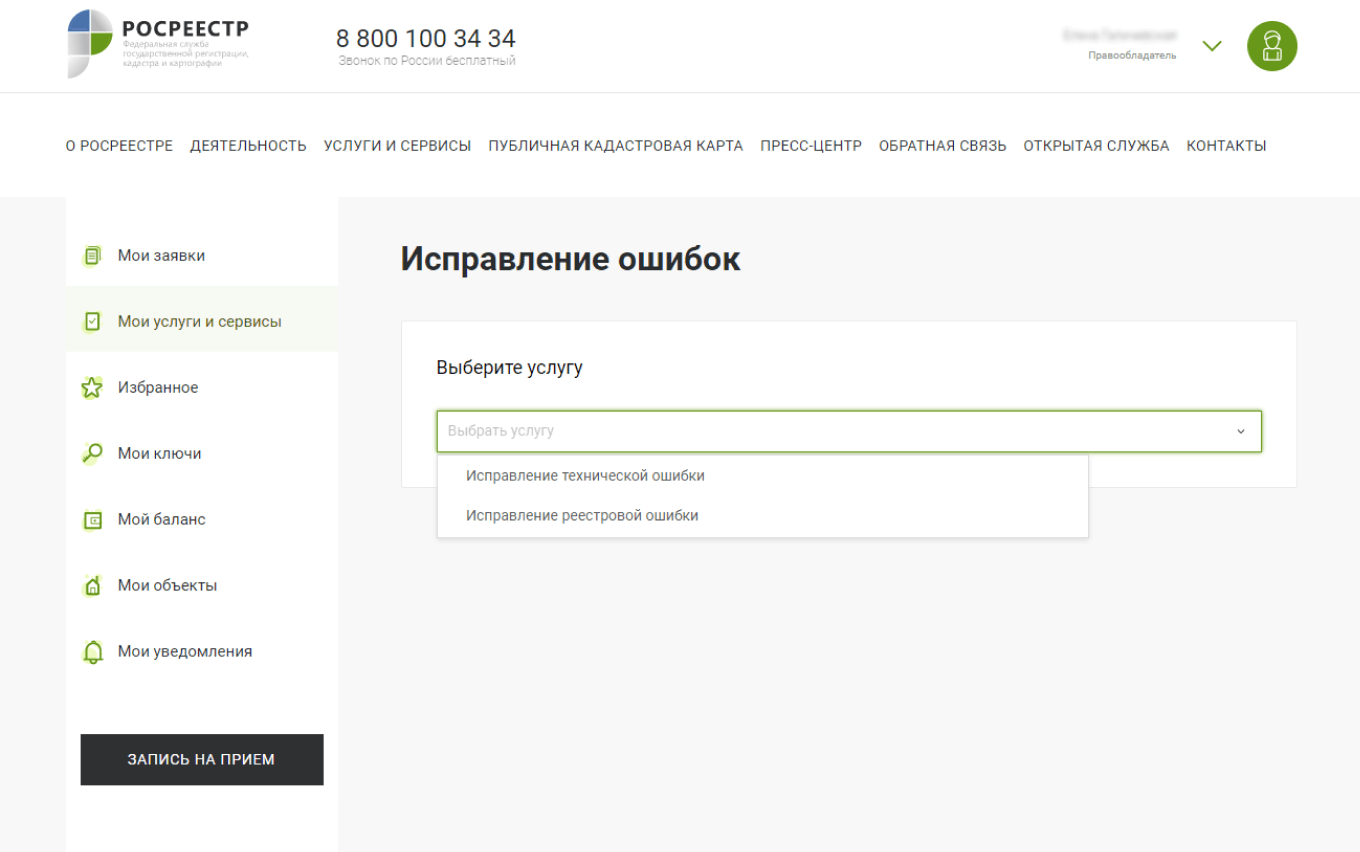

Бывает, что в ЕГРН неверные данные. Например, это может быть техническая ошибка — описка, опечатка, арифметическая ошибка, или реестровая — ошибка в межевом или техническом плане, карте-плане территории или акте обследования по вине лица, проводившего кадастровые работы. Если нашли ошибку, нужно подать заявление на ее исправление на сайте Росреестра в личном кабинете.

Еще компания может посчитать, что кадастровая стоимость ее участка завышена. Тогда можно потребовать ее пересмотра: обратиться в ведомство, уполномоченное региональными властями, и подать заявление об установлении кадастровой стоимости, равной рыночной стоимости участка. Если не удалось добиться справедливости в региональном ведомстве, заявление можно подать в суд.

Особенности расчета кадастровой стоимости

Бывает, что кадастровая стоимость участка изменилась в течение года, землю купили или продали внутри года или у участка нет кадастровой стоимости. Тогда ее нужно определять в особом порядке.

Кадастровая стоимость участка изменилась в течение года. Это может произойти в таких случаях:

- Изменились характеристики участка. Например, его площадь или разрешенный вид землепользования.

- Региональное ведомство или суд установил кадастровую стоимость, равную рыночной стоимости участка.

- Владелец участка исправил ошибку в ЕГРН.

По общему правилу изменения нужно учитывать с 1 января следующего года. Но есть исключения. Пересчет налога за текущий или предыдущие годы возможен, если кадастровая стоимость снижена до рыночной по решению уполномоченного регионального ведомства либо суда или в результате исправления технической ошибки.

Если кадастровая стоимость меняется из-за корректировки характеристик земельного участка, налоговую базу за периоды до и после изменений рассчитывают с учетом специальных коэффициентов.

Участки без кадастровой стоимости. Если кадастровая стоимость земельного участка не определена или о ней нет информации в ЕГРН, платить земельный налог не нужно.

Налоговые ставки

Налоговые ставки по земельному налогу в пределах максимальных значений из НК РФ устанавливают города федерального значения, а вне их — муниципалитеты. Ставки зависят от категории земель и вида использования участка.

Максимальные ставки земельного налога

Все ставки по земельному налогу, действующие в муниципалитете, можно найти в сервисе налоговой службы. Если на местном уровне налоговые ставки не утверждены, налог рассчитывают по максимальным ставкам — 0,3 или 1,5%.

Пример расчета земельного налога

Рассчитаем налог на земельный участок, который был в собственности неполный год.

Компания «Орион» зарегистрирована в Москве. Ей принадлежит земельный участок под цех в городе Сергиев Посад Московской области. Кадастровая стоимость участка на 1 января 2024 года — 10 000 000 ₽.

23 июля 2024 года в ЕГРН зарегистрирован переход права собственности на землю от компании к новому владельцу в результате продажи.

Ставка земельного налога в Сергиевом Посаде по земле населенного пункта — 1,5%.

Земельный налог за 2024 год с учетом коэффициента владения:

Расчет земельного налога рекомендуем оформлять бухгалтерской справкой. Этот документ будет основанием для отражения платежа в бухгалтерском и налоговом учете. Еще он пригодится, чтобы сравнить суммы налога, начисленные компанией, с расчетом налоговой инспекции.

Что такое отчетный и налоговый периоды

Налоговый период по земельному налогу — календарный год. Предприниматели платят налог на землю раз в год: до 1 декабря текущего года — за предыдущий год.

Порядок уплаты налога компаниями зависит от того, установили ли местные власти отчетные периоды, — узнать это можно на сайте налоговой службы.

Если отчетные периоды есть, в течение года компания вносит авансовые платежи: годовой налог на землю делят на четыре и платят его равными частями раз в квартал.

Как и куда платить налог и сроки его уплаты

Земельный налог и авансовые платежи по нему компании перечисляют в налоговую по местонахождению земельного участка.

Крайний срок уплаты годового налога — 28 февраля года, следующего за истекшим. Например, налог за 2024 год нужно уплатить до 28 февраля 2025 года. Авансовые платежи перечисляют до 28 апреля, июля и октября текущего года.

В 2024 году авансовые платежи с учетом выходных дней нужно уплатить:

- до 2 мая — за первый квартал;

- до 29 июля — за второй квартал;

- до 28 октября — за третий квартал;

- ИП перечисляют налог до 1 декабря следующего года по уведомлению из налоговой.

Земельный налог уплачивают в составе ЕНП. Чтобы налоговая списала сумму, надо сдать уведомление. По авансовым платежам — до 25 апреля, июля и октября, а за год — до 25 февраля.

Несвоевременная уплата или неуплата налога

Если земельный налог или авансовые платежи перечислены с опозданием, налоговая может начислить пени. Пени рассчитывают за каждый день просрочки: для организаций за первые 30 дней — 1/300 ключевой ставки Центрального банка и 1/150 за последующие дни, для ИП — всегда 1/300.

Если проверка инспекции выявила недоимку по земельному налогу, компании придется заплатить штраф — 20% от суммы. Если инспекторы докажут, что она умышленно занизила налог, то штраф вырастет до 40%.

Оштрафовать организацию могут только за неуплату или неполную уплату налога по итогам года. На сумму долга по авансовым платежам начисляют только пени.

Что вызывает сложности при расчете земельного налога?

Юлия, добрый день! К сожалению, мы не специализируемся на вашей ситуации. Бизнес-секреты — медиа про бизнес: рассказываем компаниям и предпринимателям про налоги, законы, маркетинг. Одним словом помогаем вести бизнес в России.

Здравствуйте

Я хотела спросить

Сколько налог на землю

Платится

Если 27 соток земли и есть инвалид 2 группы