ИП на патенте могут уменьшать стоимость патента на страховые взносы за себя и за сотрудников. Для этого надо подать в налоговую уведомление по форме КНД 1112021. Разбираем, как рассчитать налоговый вычет и подать уведомление.

Какие взносы можно вычесть из стоимости патента

ИП на патенте могут уменьшать налог на сумму взносов:

- фиксированные страховые взносы за себя. В 2024 году это 49 500 ₽;

- дополнительные страховые взносы — 1% от части годового потенциального дохода, превышающей 300 000 ₽;

- страховые взносы за сотрудников;

- больничные за первые три дня болезни сотрудника.

Рассказываем подробнее, как это сделать.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Продолжая, вы принимаете политику конфиденциальности и условия передачи информации

В каком периоде можно принять к вычету взносы

Рассмотрим, когда можно вычесть из патента фиксированные и дополнительные взносы за себя, а также взносы за работников.

Фиксированные взносы ИП за себя уменьшают стоимость патента именно в том году, в котором их нужно уплатить.

В 2024 году ИП Федор Краснов должен перечислить 49 500 ₽ фиксированных взносов за себя. Стандартный срок уплаты взносов — до 31 декабря. Но 31 декабря 2024 года выпадает на выходной, поэтому крайний срок уплаты взносов переносится на ближайший рабочий день — 9 января 2025 года. Для вычета это не важно: уменьшить стоимость патента на взносы можно только в 2024 году.

Допустим, Федор купил патент на срок с 1 января по 30 июня 2024 года. Цена патента — 45 000 ₽. Работников у Краснова нет. Значит, он может вообще не платить за патент, а заплатить только взносы. Патент действует в 2024 году, поэтому можно принять к вычету фиксированные взносы за 2024 год — 49 500 ₽.

Эта сумма на 4500 ₽ больше стоимости патента. Если Федор возьмет новый патент на период с 1 июля по 31 декабря 2024 года, он сможет вычесть 4500 ₽ из его стоимости.

Взносы за 2024 год уменьшают только налог 2024 года и на 2025 год не переносятся. Когда уплачены взносы и уплачены ли вообще, не важно.

Продолжаем пример с ИП Федором Красновым. Допустим, он забыл заплатить взносы за 2024 год вовремя и сделал это только 30 января 2025 года. На эти взносы он уменьшил патент за первое полугодие 2024 года. Неиспользованный остаток 4500 ₽: 49 500 ₽ − 45 000 ₽. Также в январе 2025 года он купил патент на срок с 10 января по 10 апреля 2025 года за 25 000 ₽. Этот патент он не может уменьшить на оставшиеся взносы за 2024 год, хоть и заплатил их уже в 2025 году.

Другой пример. Фиксированные взносы ИП за себя — 49 500 ₽ в 2024 году. ИП Иван Дубинин купил первый патент на июнь, июль и август 2024 года за 10 000 ₽ и потом подал в налоговую уведомление о вычете фиксированных взносов. Взносы зачлись, и за этот патент он может не платить. Остаток взносов — 39 500 ₽ — можно будет зачесть в счет стоимости второго патента за 2024 год. Иван купил второй патент до конца года, на сентябрь — декабрь, за 13 300 ₽ и тоже вычел эту сумму из страховых взносов. Остаток взносов — 26 200 ₽ — сгорит, перенести его на следующий год нельзя. Получается, за 2024 год Иван заплатит только 49 500 ₽ фиксированных взносов, а за патент ничего не будет платить.

Дополнительные взносы. Крайний срок их уплаты за 2023 год — 1 июля 2024 года. Значит, в 2024 году ИП может вычесть из налога за 2024 год дополнительные взносы с доходов за 2023 год.

Главное условие уменьшения налога в 2024 году — взносы не принимали к вычету в 2023 году. То есть два раза уменьшить патент на одни и те же взносы нельзя.

Такая же ситуация и с дополнительными взносами за 2024 год. Крайний срок их уплаты — 1 июля 2025 года. За их счет можно уменьшить налог на патенте:

- или за 2024 год;

- или за 2025 год;

- частично — за 2024 год, частично — за 2025 год.

При этом их можно вычесть из налога еще до того, как их перечислили в бюджет. Главное, дважды не учесть одну и ту же сумму — в 2024 и 2025 году.

ИП Антон Городецкий купил патент на срок с 1 января по 30 апреля 2024 года. Цена патента — 34 000 ₽. Также Антон должен уплатить 10 000 ₽ дополнительных взносов за 2023 год. В 2023 году он не уменьшал на них налог. Заплатить допвзносы планирует в мае, когда будет самая большая выручка от продаж.

Антон может сразу уменьшить налог на патенте на эти 10 000 ₽, не дожидаясь мая. То есть вместо 34 000 ₽ за патент заплатить только 24 000 ₽.

Однако ИП не вправе уменьшить налог за 2025 год на дополнительные взносы за 2023 год. Для уменьшения налога в 2025 году подойдут только допвзносы за 2024 год, которые предстоит уплатить в 2025 году.

ИП на патенте должен заплатить 7000 ₽ дополнительных взносов за 2023 год. Срок уплаты — 1 июля 2024 года. Но в 2024 году предприниматель про них просто забыл.

Он заплатил эти 7000 ₽ только в январе 2025 года. Уменьшить налог на патенте за счет этих взносов уже не получится. Принять к вычету в 2025 году можно только допвзносы за 2024 год.

Долг по взносам за работников. Как и в 2023 году, взносы можно вычесть из налога только после их уплаты. Период, за который исчислены взносы, значения не имеет. В каком году заплатили взносы, в том их и учитываем.

Например, в 1 квартале 2024 года ИП погасил недоимку по взносам за работников за 2023 год. Значит, он может уменьшить на эту сумму стоимость патента за 2024 год.

Обычные взносы за работников. Налоговая списывает их с единого налогового счета — ЕНС — в последний день крайнего срока уплаты по налоговому кодексу. Например, в 1 квартале 2024 года налоговая спишет:

- 29 января — взносы с выплат за декабрь;

- 28 февраля — взносы с выплат за январь;

- 28 марта — взносы с выплат за февраль.

Если ИП перечислит в марте взносы с выплат работникам за март, они пойдут в зачет патента во 2 квартале, когда наступит срок по налоговому кодексу — 29 апреля.

Как рассчитать вычет по патенту

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог максимум на 50%. ИП без сотрудников вплоть до нуля.

Допустим, стоимость патента — 43 500 ₽, фиксированные взносы — 49 500 ₽.

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Например, у ИП Петрова магазин на УСН «Доходы» и ремонт обуви на патенте. В магазине и ремонтной мастерской — по одному сотруднику.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

Фиксированные взносы ИП за себя к уплате в 2024 году: 49 500 ₽. Он может уменьшить на них налог при УСН или стоимость патента, либо разделить как хочет. Например, 19 500 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

- за продавца в магазине — 25 000 ₽;

- за мастера по ремонту обуви — 10 000 ₽.

Как заполнить форму КНД 1112021

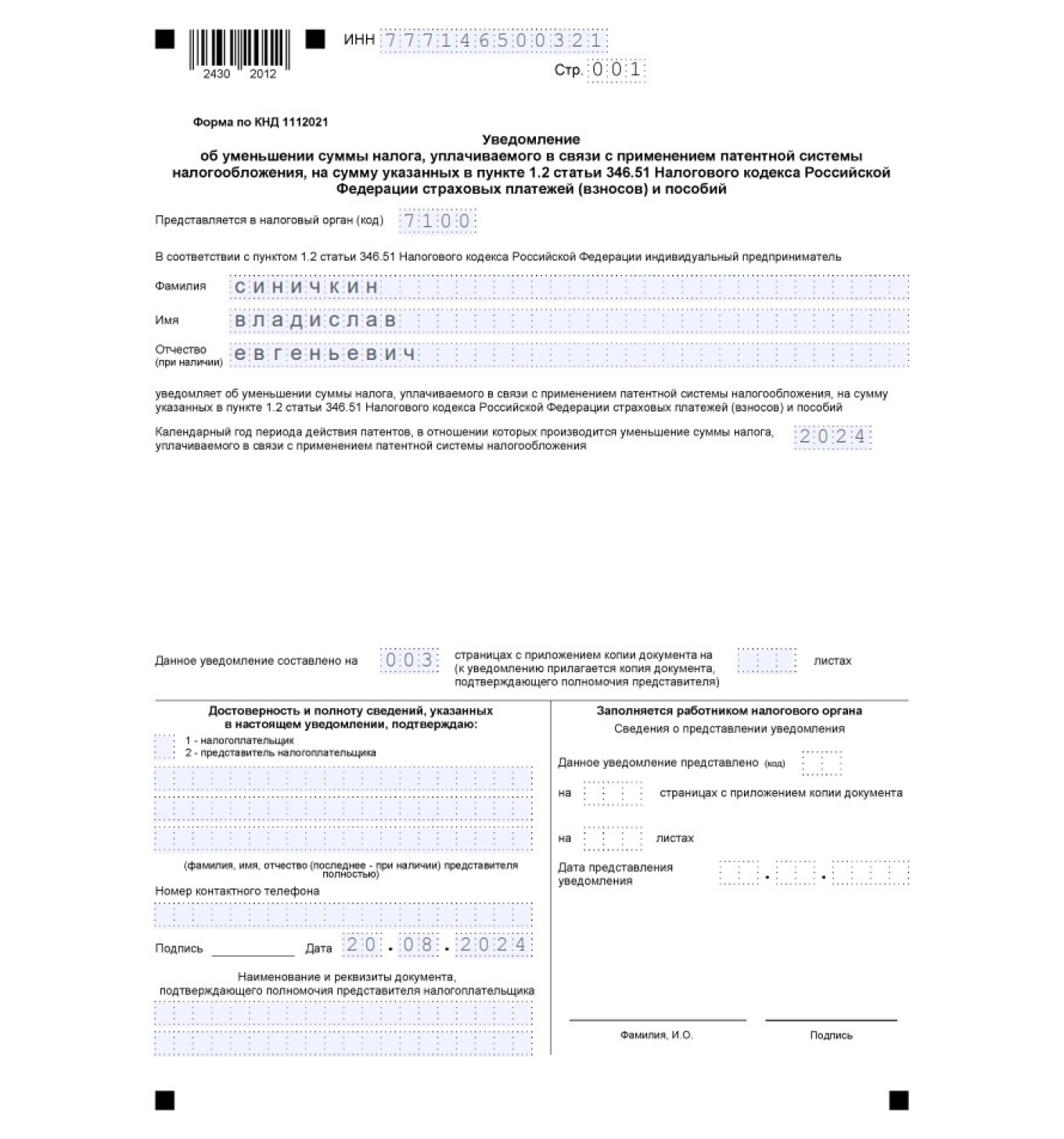

Для уменьшения налога на патенте ИП должен уведомить налоговую по форме КНД 1112021. Уведомление состоит из трех частей:

- титульный лист;

- лист А, где указываются сведения о патентах, по которым применяется вычет;

- лист Б для страховых взносов и пособий, уменьшающих сумму патента.

Титульный лист. Здесь нужно указать код налогового органа, ИНН и Ф. И. О. предпринимателя, номер телефона, дату, календарный год периода действия патентов, по которым уменьшается налог. В конце — поставить подпись.

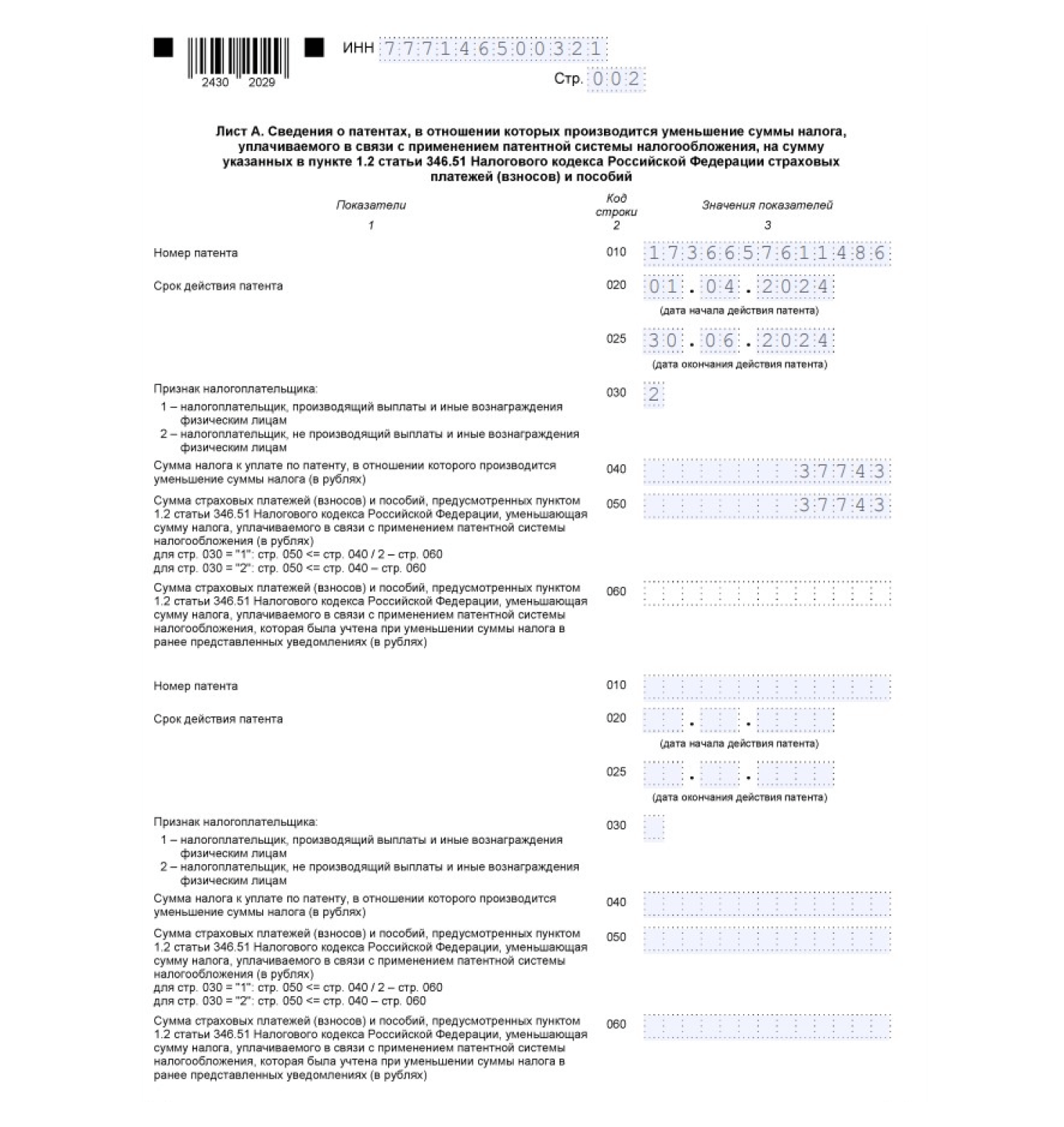

Лист А. Здесь нужно указать номер патента, дату начала и окончания действия патента, стоимость, которую хотите уменьшить. Если у вас больше двух патентов, заполните несколько листов А.

По каждому патенту нужно заполнить семь строк:

- Строка 010 — номер патента.

- Строка 020 — дата начала действия патента.

- Строка 025 — дата окончания действия патента.

- Строка 030 — признак налогоплательщика: ИП-работодатель указывает «1», а ИП без сотрудников — «2».

- Строка 040 — полная сумма налога к уплате по патенту.

- Строка 050 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога.

- Строка 060 — сумма взносов и пособий, которую вычли из налога в ранее представленных уведомлениях.

Должны выполняться соотношения:

- если в строке 030 признак «1», это значит ИП с работниками, то строка 050 меньше или равна «строка 040 / 2 − строка 060»;

- если в строке 030 признак «2», ИП без работников, то строка 050 меньше или равна «строка 040 − строка 060».

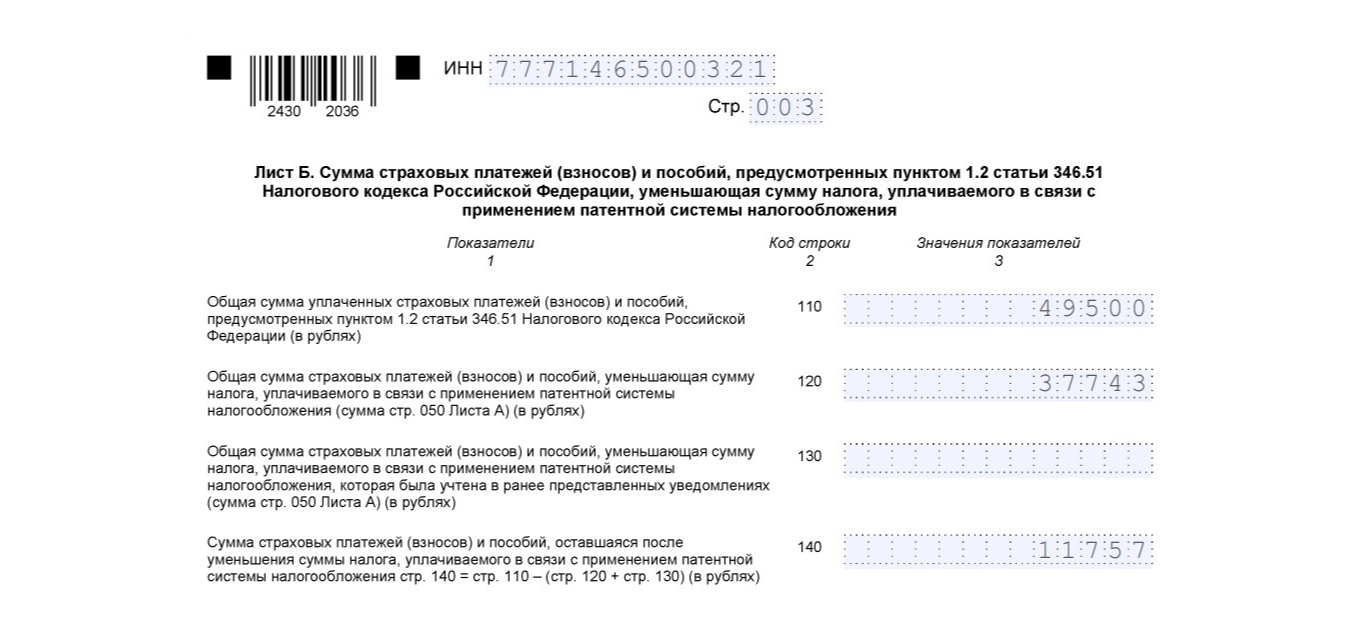

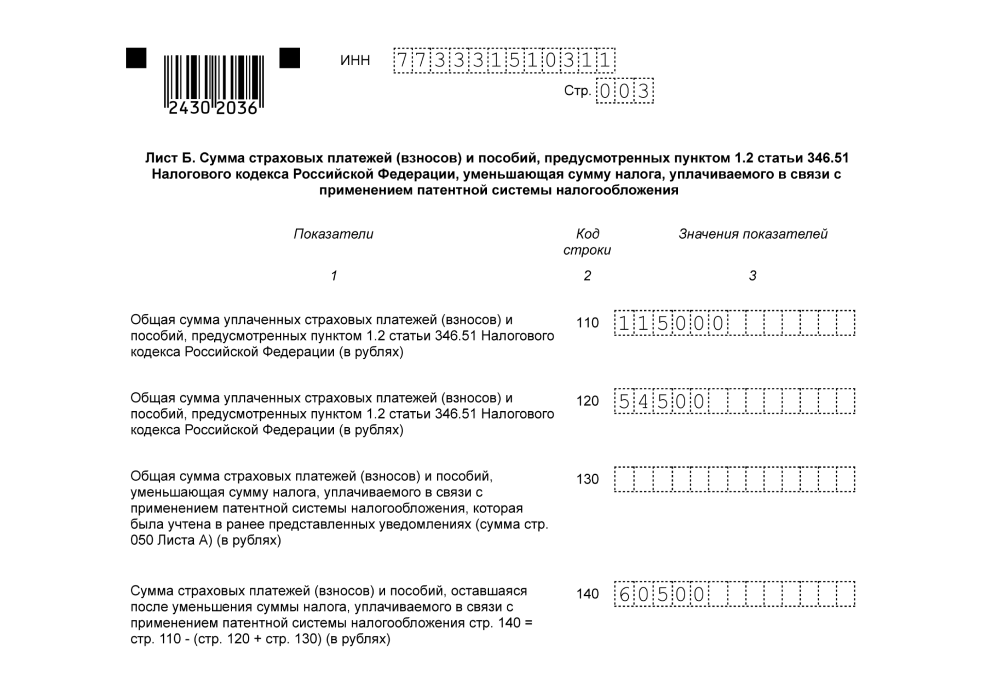

Лист Б нужен для отражения суммы страховых взносов и пособий, которые ИП хочет принять к вычету. Тут заполняют четыре строки:

Строка 110 — общая сумма фиксированных и дополнительных взносов к уплате в текущем году. Здесь же указываем взносы за работников и выплаченные им пособия за первые три календарных дня болезни, которые заплатили в том же году.

2. Строка 120 — общая сумма взносов и пособий, на которые можно уменьшить патент.

Если ИП работает без сотрудников и сумма взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если взносы меньше стоимости патента — сумму взносов.

Например, стоимость патента 20 543 ₽, предприниматель уплатил 33 774 ₽ страховых взносов за себя. В строке 110 он указывает 33 774 ₽, а в строке 120 — 20 543 ₽.

3. Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма строк 050 всех листов А.

4. Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Дальше приведем примеры, как заполнять форму в разных ситуациях.

Примеры заполнения формы КНД 1112021 для ИП с сотрудниками и без

Принцип заполнения формы каждый год остается прежний, меняется только сумма обязательных страховых взносов.

ИП без сотрудников. ИП Ромашкин шьет одежду. Он оформил патент с 1 апреля по 30 июня, его стоимость 37 734 ₽. Ромашкин должен уплатить эту сумму до конца срока действия патента — до 30 июня.

Также Ромашкин должен заплатить в 2024 году 49 500 ₽ фиксированных взносов. 15 апреля он подает уведомление на налоговый вычет. У предпринимателя есть два варианта:

- Перечислить взносы до 15 апреля.

- Перечислить взносы после 15 апреля до конца 2024 года или вообще в апреле 2025 года. Когда именно заплатишь по факту — для вычета не важно.

На листе А предприниматель укажет:

- в строке 020 — 01.04.2024;

- в строке 025 — 30.06.2024;

- в строке 030 — 2;

- в строке 040 — 37 743 ₽;

- в строке 050 — 37 743 ₽, потому что взносы больше патента, значит к вычету — только сумма патента.

Лист Б заполнит так:

- В строке 110 — страховые взносы за себя — 49 500 ₽. В названии строки речь об уплаченных взносах. Но в части взносов за себя форма устарела, вносить их не обязательно, вычет все равно будет.

- В строке 120 — общую сумму взносов, которую Ромашкин вычитает из патента — 37 743 ₽. Он заполняет уведомление только по одному патенту, поэтому просто переносит сумму из строки 050 листа А. Если патентов несколько — нужно сложить строки 050 всех листов А.

- В строке 130 — общую сумму взносов, которую уже вычли из патента ранее. ИП Ромашкин эту строку не заполняет, потому что пользуется вычетом впервые.

- В строке 140 — остаток взносов после уменьшения налога. Он считается так: 110 − (120 + 130). Ромашкин укажет

49 500 − 37 743 = 11 757 ₽.

Остаток 11 757 ₽ Ромашкин сможет учесть при покупке следующего патента в этом году. Для этого после подачи заявки на патент ему нужно будет снова заполнить и подать уведомление КНД 1112021.

Теперь Ромашкин не должен платить за патент, так как его стоимость полностью покрылась за счет фиксированных взносов.

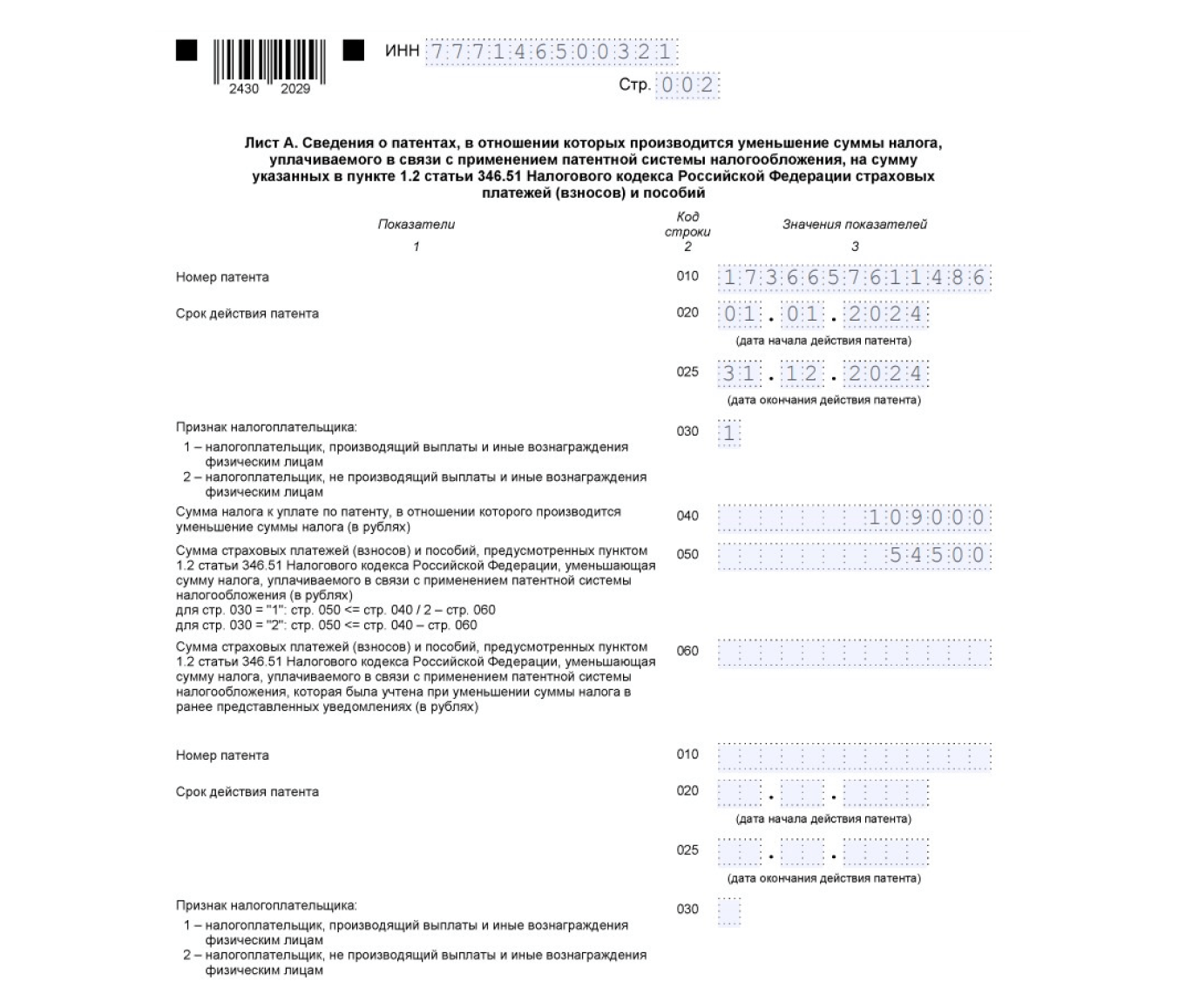

ИП с сотрудниками. ИП Потапенко занимается грузоперевозками. Годовой патент для него стоит 109 000 ₽. У предпринимателя один сотрудник. Предприниматель может вычесть фиксированные страховые взносы за себя — 49 500 ₽ и взносы за сотрудника — 65 500 ₽. Уплатить обязательно нужно только вторые.

Сумма взносов за себя и перечисленных взносов за сотрудника — 115 000 ₽. Они полностью перекрывают стоимость патента ИП Потапенко. Но предприниматели с работниками могут уменьшить стоимость патента максимум на 50%, поэтому в уведомлении надо будет указать такие даты и суммы.

В уведомлении на листе А:

- в строке 020 — 01.01.2024;

- в строке 025 — 31.12.2024;

- в строке 030 — 1;

- в строке 040 — 109 000 ₽;

- в строке 050 — 109 000 ₽ × 50% = 54 500 ₽.

Сумму для строки 050 рассчитали так: 54 500 ₽ — половина стоимости патента. Это максимальная сумма, которую можно принять к вычету. Взносы 115 000 ₽ больше, чем 50% от стоимости патента. Значит, к вычету нужно принять 54 500 ₽.

Лист Б ИП Потапенко заполнит так:

- В строке 110 указывает страховые взносы за себя и за сотрудников — 115 000 ₽.

- В строке 120 — сумму вычета: 109 000 ₽ × 50% = 54 500 ₽.

- В строке 130 — общую сумму взносов, которую Потапенко уже вычитал из патента. Потапенко эту строку не заполняет.

- В строке 140 — остаток взносов, оставшихся после уменьшения налога. Это «строка 110 − строка 120 − строка 130». Потапенко укажет

115 000 − 54 500 = 60 500 ₽.

Получается, что Потапенко уплатит только половину налога по патенту — 54 500 ₽.

Всего предприниматель уплатит за год налога и взносов:

Как подать уведомление в налоговую

Уведомление направляют в налоговую, где ИП получил патент, одним из следующих способов:

- лично;

- пересылают по почте с описью вложения;

- в электронном виде через систему ЭДО — электронного документооборота.

Электронный документ нужно подписать усиленной квалифицированной электронной подписью — КЭП.

Датой отправки уведомления будет считаться:

- при отправке почтой — дата почтового штемпеля на описи, если ее нет — дата штемпеля на конверте;

- в электронном виде — дата, указанная в подтверждении отправки, полученном электронно.

Если налоговая не прислала отказ в течение 20 дней, считайте, что ваше уведомление принято. Отдельного сообщения от налоговой, что все хорошо, может и не прийти.

Почему налоговая может отказать в вычете

Если налоговая прислала отказ, нужно исправить ошибки и подать уведомление повторно.

Налоговая может отказать, если вы указали в строке 120:

- фиксированные или дополнительные взносы, которые не подлежат уплате в текущем году. Например, фиксированные взносы за 2023 год, перечисленные в феврале 2024 года;

- сумму взносов за работников, которые вы еще не перечислили в бюджет;

- сумму, которая больше стоимости патента. В этом случае откажут в вычете на сумму превышения.

В течение 20 дней налоговая направит уведомление об отказе. Нужно исправить ошибки и подать форму КНД 1112021 повторно.

Как вернуть переплату по налогу

Переплату можно вернуть по действующему патенту и по патенту с истекшим сроком действия. Порядок возврата в обоих случаях будет одинаковым. Подготовили подробную инструкцию, как это сделать.

Налоговая получит единый платеж на ЕНС и распределит его в таком порядке:

- Недоимка по НДФЛ.

- Текущий НДФЛ.

- Недоимка по страховым взносам.

- Текущие страховые взносы.

- Недоимка по остальным налогам и взносам.

- Текущие налоги и взносы.

- Пени.

- Проценты.

- Штрафы.

Если платежа не хватит для уплаты налогов, у которых одинаковые даты перечисления, его распределят пропорционально. Зачесть или вернуть можно сумму, которая осталась после распределения — положительное сальдо.

Вернуть деньги можно на расчетный счет, учесть их в стоимости будущих патентов или зачесть в счет уплаты налогов за другое лицо.

Подать заявление можно на бумаге в налоговую, почтой, в электронном виде через личный кабинет на сайте налоговой службы или через оператора ЭДО. Налоговая должна отправить поручение на возврат в Казначейство не позже следующего дня.

Вернуть положительное сальдо ЕНС можно будет независимо от того, сколько лет пройдет с момента перечисления денег.

А вы заполняете форму сами или поручили это бухгалтеру?

Здравствуйте.

В электронном виде можно отправить в рамках эксперимента. Подробнее по ссылке

https://www.nalog.gov.ru/rn77/service/pred_elv/

. Детали рекомендуем уточнить у налоговой.

Также можно отправить через оператора ЭДО. Об этом мы подробно писали в нашей статье

https://secrets.tinkoff.ru/biznes-s-nulya/ehdo/

Здравствуйте! Если в 2022 году у меня страховые взносы были выше патента, я могу остаток на патент в 2023 году использовать? И на 1% свыше 300 тысяч? Нигде не могу найти информацию, если патентов несколько одинаковых просто с разными адресами, 1% с каждого патента нужно платить или с суммы потенц. дохода по всем патентам? Если отдельно, то получается, что мне выгодно на каждый адрес отдельный патент открыть, тогда везде будет меньше 300 тысяч..

Здравствуйте.

Уточним эти моменты и вернемся :)

Приветствуем.

Сумму патента можно уменьшить только в том календарном году, когда были уплачены страховые взносы. Перенести остаток на следующий год нельзя.

Например, если в 2022 году патент стоил 50 тысяч, а ИП без сотрудников уплатил 70 тысяч взносов — он может уменьшить налог по патенту на всю сумму, то есть на 50 тысяч рублей. На оставшиеся 20 тысяч взносов в 2023 году уменьшить патент не получится.

По поводу уплаты страховых взносов 1% — их платят с суммы потенциального дохода по всем патентам, потому что учитываются общие доходы от предпринимательской деятельности. Если у ИП два патента с суммой потенциального дохода 200 тысяч по каждому, то общий потенциальный доход — 400 тысяч. Значит, надо заплатить дополнительные взносы: (400 000 ₽ — 300 000 ₽) × 1% = 1000 ₽

Эксперт, здравствуйте, у меня патент на весь 2024 г. без работников. Сумма патента за год — 55218 руб.

фиксированные взносы за год за 2024г- 49500 руб. +1% -6202,95 руб=55702,95.

Можно ли в марте оплатить все взносы за год и подать уведомление сразу на уменьшение всей суммы патента? или частями (годовой патент делится на две части) нужно уменьшать

Здравствуйте, не отправила уведомление на уменьшение патента в конце 22года, взносы оплачены полностью я могу подать уведомление сейчас.?

Здравствуйте.

Да, можете.

Добрый день! А в этом случае вернут деньги?

Приветствуем.

Деньги вернут на ЕСН. Их можно оставить на ЕНС, перечислить по заявлению на свой расчетный счет или зачесть в счет уплаты налогов.

Какую форму в описанном случае отправлять в налоговую? Только КНД 1120211? Тогда средства должны вернуться на ЕСН?

Здравствуйте.

Да, эту форму нужно направить. Если патент уже оплачен, излишне уплаченная сумма вернется на ЕНС, если не оплачен, можно оплатить стоимость патента за вычетом взносов.

Здравствуйте. В течение 2022года отправил 3/4 страховых взносов и патента, оставшиеся взносы и оставшуюся сумму патента за вычетом взносов отправил платежкой с р/сч в Сбере 30.12.22. В январе обнаружил, что платежки проведены 01 января 23года. Я правильно понимаю, что вычет по патенту мне уже никак не зачесть, сальдо по ЕНС будет отрицательное(его пока не видно), и соответственно, следующие платежи автоматически будут гасить недоплаченный в кавычках патент?

Здравствуйте.

Налог считается уплаченным с момента предъявления платежного поручения в банк (подпункт 4, 5 пункта 4 статьи 45 НК РФ). Если этот период 30.12.2022 попадает в срок действия патента, то можно получить вычет.

Здравствуйте. Если я в первом квартале 2023 года оплачу взносы, например, на 15 тыс. руб. и в этот же день подам заявление о зачете патента на 15000 руб. Как налоговая будет учитывать платежи с ЕНС, т.к. в первом квартале я обязан заплатить 5000 руб. за патент?

Здравствуйте.

Уточним ваш вопрос, позже вернемся к вам с ответом.

Здравствуйте.

Вы можете заплатить 15 000 рублей, это на ваше усмотрение. Однако рекомендуем уточнить в налоговой более подробную информацию.

Что то я совсем запутался. У меня Патент, упрощенка.

я не совсем понимаю сколько я должен заплатить и должен ли тогда за налог превышающий 300.000

в ЛК тинькофф бизнес стоит (365.000 -300.000)*1%=650

читая статью я верно понимаю что:

(16.011/0,06-300000)*1%=-331,5 т.е я ни чего не должен буду платить? не зависимо от того что я заработал к примеру 365.000 за год?

Здравствуйте.

Чтобы мы ответили на ваш вопрос, уточните, пожалуйста, следующую информацию:

- сколько стоит ваш патент;

- на какой срок выдан патент;

- какой потенциальный доход по патенту;

- что означает цифра 365 000 рублей?

Добрый день.

Можно пожалуйста уточнить по срокам подачи заявления на вычет — какой срок подачи заявления в текущем году?

И могу ли я подать заявление на вычет за предыдущий год?

Здравствуйте.

Налоговая пишет в письме от 31.03.2023 № СД‑4‑3/3898: Нужно перевести взносы досрочно в составе ЕНП и подать уведомление об уменьшении патента на эти взносы. То есть, подать можно сразу после того как перевел взносы на ЕНП.

Если взносы за прошлый год были уплачены в этом году, то можно подать заявление в этом.

Добрый день. Патент выдан на 1год, стоит 72000р. Доход по патенту в год 4 300 000, сотрудников нет. Вы пишите что ИП на патенте без сотрудников вообще может не платить налоги. Это как? Спасибо

Здравствуйте.

Налог можно уменьшить на страховые взносы, уплаченные в году действия этого патента, не обязательно в период действия. Как это сделать — подробно расписали в статье на примерах.

Хотелось бы уточнить, так как нигде не не нашла информацию. Если у ИП пять патентов, четыре с сотрудниками, одно без, то патент без сотрудников можно уменьшить на полную сумму страховых взносов, уплаченных ИП за себя?

Здравствуйте. Да, можно :)

Здравствуйте! Если в 2022 году оплатили и патент и взносы, но на уменьшение не подавали уведомление. Можно ли вернуть уплаченные взносы на ЕНС в 4 квартале 2023 года?

Здравствуйте.

Вы можете подать заявление на возврат уплаченных взносов.

Супер! Благодарю!

Супер! Благодарю!

Здравствуйте!

В строке 140 — остаток взносов после уменьшения налога и этот остаток можно учесть при покупке следующего патента в текущем году.

Вопрос: можно ли учесть остаток уплаченных страховых взносов, но не использованных В ТЕКУЩЕМ ГОДУ, при уменьшении патента в СЛЕДУЮЩЕМ ГОДУ?

Извините, нашёл ответ на свой вопрос в комментариях ниже: неиспользованный ОСТАТОК уплаченных страховых взносов в текущем году — СГОРАЕТ и уменьшить за счёт этого остатка патент в следующем году НЕВОЗМОЖНО.

Здравствуйте.

оформлен патент с 01.01.2023 по 31.12.2023.

годовой доход по патенту — 1049000

в апреле оплатил 21 тысячу взносов и подал уведомление об уменьшении патента. Но судя по ЕНС налоговая это не учла и просто засчитала эту сумму в счет оплаты патента.

где сейчас я могу посмотреть сколько мне нужно оплатить взносов?

Здравствуйте.

За 2023 год нужно уплатить взносов — 45 842 руб.

Если вы уже уплатили 21 000 руб., то осталось внести еще 24 842 руб.

До 1 июля 2024 года нужно уплатить 1% с дохода свыше 300 000 руб.

Если подавали уведомление об уменьшении патента, то его уменьшили на сумму уже уплаченного взноса. Уточнить это можно в налоговой.

Эксперт, а разве нужно платить 1% за доходы, полученные в рамках патента?

Артем, да, нужно.

Эксперт, а если не подавали уведомление и сумму за патент уже сняли с ЕНС, что тогда делать?

Татьяна, здравствуйте.

Подскажите, пожалуйста, патент за какой год уплатили?

Кто что пишет, в итоге не понятно ни фига.

На «точке» пишут

«Для оплаты патента не нужно отправлять в ИФНС уведомление об исчисленных суммах, т.к. сумма патента известна заранее. Но как и раньше нужно отправлять уведомление об уменьшении суммы налога. К тому же ФНС сообщила, что заявление о зачёте взносов на ПСН для уменьшения налога не требуется, достаточно уведомления.»

user6485, добрый день! Действительно, уведомление об исчисленных суммах подавать не нужно. В статье идет речь о другом — уведомлении налоговой об уменьшении патента. Это разные документы.

Добрый день.

Фикс взнос 45842 руб. оплачен в 2023 году . Могу я уменьшить патент на 1 квартал 2024 года на эту сумму?

Светлана, здравствуйте!

Уточним, ответ дадим позже.

Светлана, фиксированные взносы ИП за себя уменьшают стоимость патента именно в том году, в котором их нужно уплатить. Нет, взносы за 2023 год нельзя вычитать из стоимости патента за 2024.

Альфира.Добрый день.С какого года необходимо платить 1% за доход выше 300 тыс.руб и на какой счет

Альфира, здравствуйте.

Мы подготовили статью, которая поможет вам разобраться — https://secrets.tinkoff.ru/biznes-s-nulya/vznosy-300000/

Здравствуйте! Подскажите если из-за неправильно поданного уведомления патент уменьшили не на ту сумму, нужно ли полностью оплатить патент и подать уведомление заново, либо можно подать правильное уведомление и оплатить за минусом нужной суммы?

Олеся, здравствуйте. Уточним информацию, позже вернемся к вам.

В законодательстве нет уточненной формы уведомления об уменьшении стоимости патента на страховые взносы.

Поэтому, если в ранее поданном уведомлении обнаружили ошибку в сумме страховых взносов, нужно подать новое с верными данными.

К новому уведомлению можно приложить сопроводительное письмо и указать причины подачи уточнения. Например, обнаружили ошибку в такой-то строке и такой-то сумме в первоначально поданном уведомлении.

а за 2023 год тоже можно вернуть деньги за фиксированные и доп доходы? у меня ПСН был в 2023 году

Вадим, добрый день! Если есть патент в 2024 году, то можно вернуть.

Здравствуйте! Правильно ли понимаю, что я могу заплатить в первом квартале сумму, равную 1/3 патента как страховые взносы, и сразу подать заявление на уменьшение патента на эту сумму?

Добрый день. У меня три патента в разных регионах с разным фактическим доходом и разной налоговой базой по патентам. Плачу взносы за себя и сотрудников. Подскажите, пожалуйста, как эти взносы распределяются по патентам в долях: по фактическому доходу или по предполагаемому (налоговой базе патентов)? Также интересует, какая сумма должна попадать в уведомления на уменьшение патента (в каждую область отправляю отдельно) — общая сумма взносов или долевая на доход по каждому патенту?

kolesnikovani, имею в виду заполнение строки 110

Запутался, Подскажите, пожалуйста, какие шаги надо предпринять для уменьшения патента!

ИП открыт 01.03.24. Ничего ещё не платил. Патент с 01.04.24 по 31.12.24.

За что платить первым за взносы, потом за патент ? Или за патент потом за вносы, потом заявление на взаимозачёт ?

Добрый день! В 2024 году можно уменьшить стоимость патента на сумму фикс. страховых взносов ИП (без работников) до их уплаты. Я применяю ПСН. Подала уведомление КНД 1112021, чтобы уменьшить патент за 1квартал 2024г. на сумму страховых взносов. Стоимость патента 8400руб. Мне пришел отказ от налоговой в связи с тем, что сумма страховых взносов, уменьшающая налог, уплачиваемый при применении ПСН, не оплачена налогоплательщиком. Как мне теперь действовать? Как уменьшить налог ПСН?

Надежда, добрый день! Возможно в уведомлении вы указали сумму взносов, на которую хотите уменьшить патент, в размере большем, чем сумма налога, подлежащая уменьшению. В этом случае налоговая действительно может отказать в уменьшении (Письмо Минфина от 17.09.2021 N 03-11-11/75735).

Подскажите, если у меня несколько патентов (и нет наёмных сотрудников), могу ли я уменьшить стоимость обоих? (Первый покрывается на 100% страховыми взносами)

Игорь, добрый день! В НК РФ нет разъяснений по порядку уменьшения на взносы нескольких патентов. Как вариант, можно распределять взносы пропорционально доходам от каждого патентного вида деятельности.

Добрый день! Я отправила заявление на патент с 24.06.24 до 31.12.24, оплата за патент будет производиться 22.09.24 и 31.12.24. На сайте налоговой написано, что уведомление об уменьшении налога отправляется за 20 дней до срока уплаты патента. Мой вопрос- когда отправлять заявление? За 20 дней до уплаты первого платежа 22.09 или за 20 дней до полной уплаты патента? Заранее спасибо!

Ela, отправить заявление нужно за 20 дней до последнего срока уплаты патента.

А можно поподробнее, как именно отправить в электронном виде через систему ЭДО — электронного документооборота? Спасибо!