ИП из Смоленской области открыл салон красоты и два года не платил налоги. Причем совершенно законно: у него были налоговые каникулы.

В этой статье разберемся, что такое налоговые каникулы. Вероятно, вы тоже сможете ими воспользоваться, даже если уже зарегистрировали ИП и работали целый год.

Кто может воспользоваться налоговыми каникулами в 2024 году

Налоговые каникулы ИП — это возможность не платить налог на доход. Предприниматели могут рассчитывать на них после регистрации бизнеса. Налоговыми каникулами можно успеть воспользоваться до 31 декабря 2024 года.

Какие ИП могут получить налоговые каникулы:

- зарегистрировались или возобновили предпринимательскую деятельность после введения налоговых каникул в регионе;

- система налогообложения — УСН или патент;

- работают в производстве, науке, социальной сфере, бытовых услугах, на рынке туруслуг, содержат гостевые дома, отели или гостиницы. Точный список кодов ОКВЭД у каждого региона свой.

Доход за год по этим видам деятельности должен быть минимум 70% от общего дохода.

В некоторых регионах есть ограничения по выручке и численности сотрудников. Например, в Тюменской области налоговые каникулы распространяются только на таких ИП:

- средняя численность работников до 15 человек;

- доходы за год до 20 млн рублей.

Каникулы действуют только на налоги на доход. Страховые взносы и другие налоги, если они есть, платить все равно придется. Законом налоговые каникулы для ИП на УСН закреплены в статье 346.20 НК РФ.

Налоговые каникулы для ИП на ПСН установлены в п. 3 ст. 346.50 НК РФ.

Как узнать, есть ли в моем регионе каникулы

На сайте ФНС есть сервис, который помогает подобрать выгодную для бизнеса систему налогообложения. Там вы найдете информацию по налоговым каникулам в вашем регионе: на кого распространяются и для каких сфер действуют.

Полный список льготных кодов ОКВЭД можно посмотреть в прикрепленном документе на той же странице.

Как воспользоваться налоговыми каникулами

Разберемся, как оформить налоговые каникулы: для индивидуальных предпринимателей на упрощенке и патенте разный порядок.

ИП на УСН. Если вы соответствуете условиям налоговых каникул, льгота действует автоматически — заявлений и форм заполнять не надо. Просто не нужно платить налог до 31 декабря 2024 года.

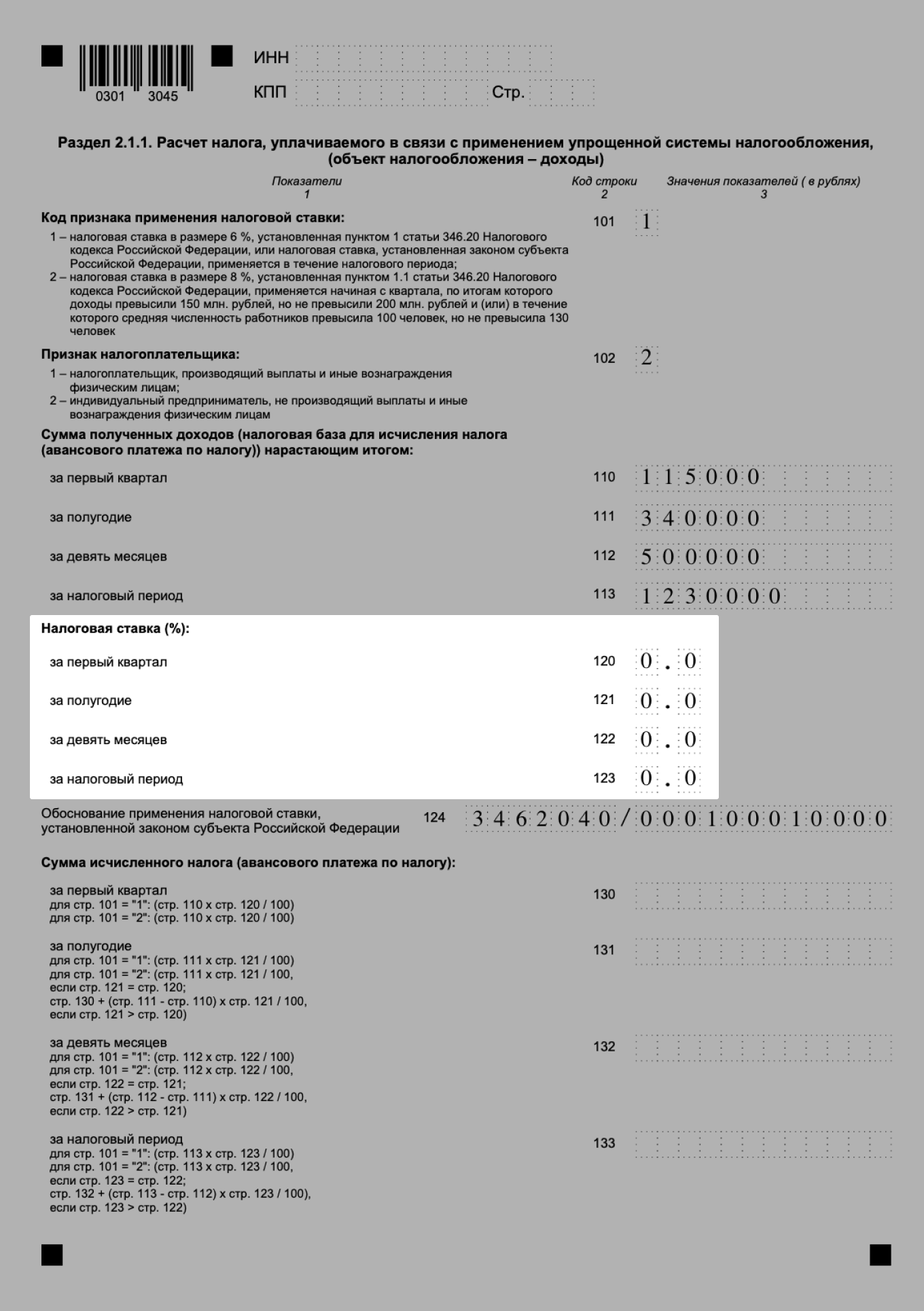

По итогу года подайте декларацию в налоговую. Укажите в ней доход за год и налоговую ставку 0% и сошлитесь на норму регионального закона о налоговых каникулах.

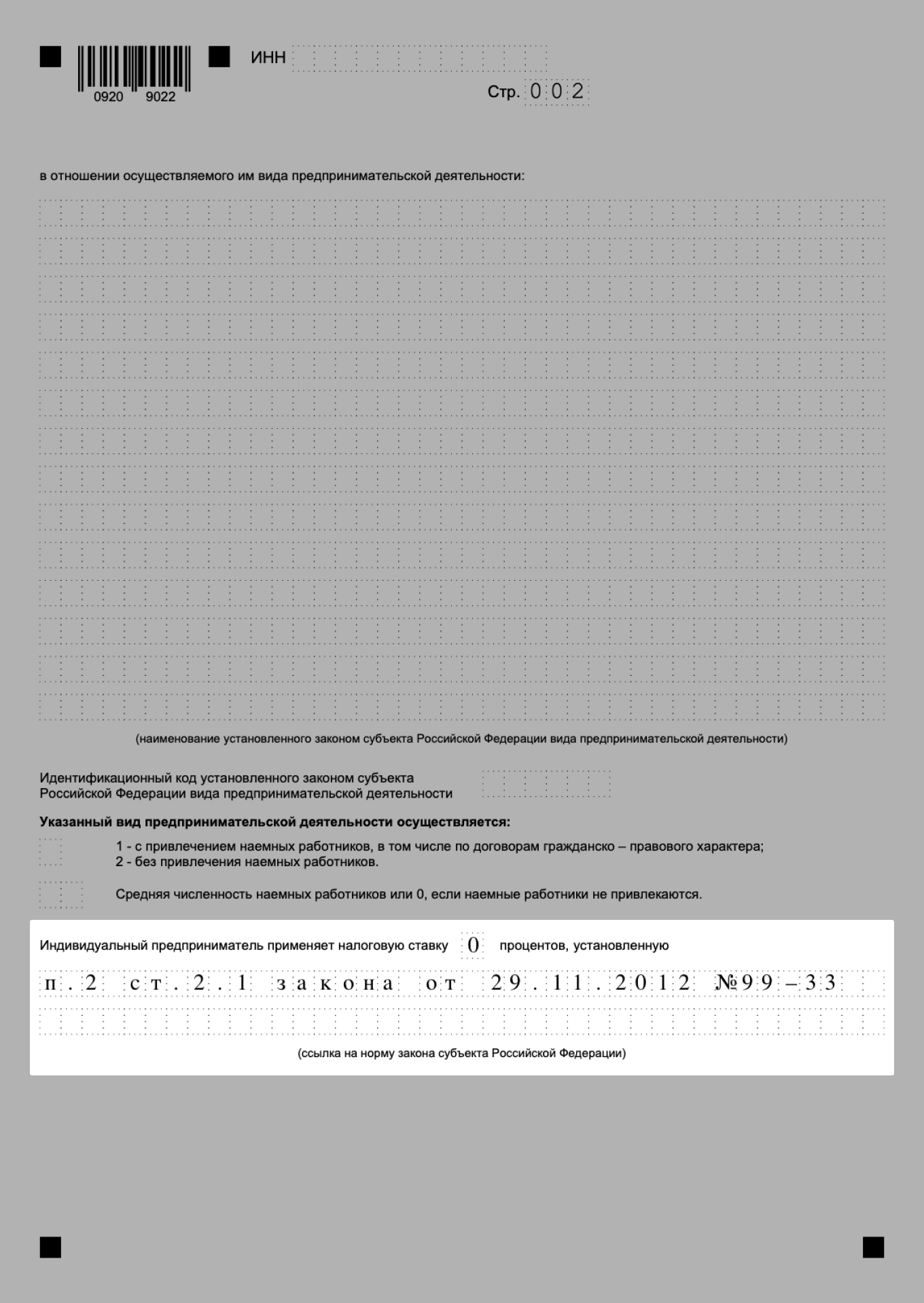

ИП на патенте. Ставку 0% нужно указать в заявлении на получение патента. После этого за действующий патент платить не придется, а декларации на патенте не сдают. Максимальный срок, на который можно купить патент, — календарный год. Если патент покупают на меньший срок — он и будет считаться налоговым периодом действия льготы.

Каникулы действуют до 31 декабря 2024 года. После этой даты права на нулевую ставку не будет. Для ИП на патенте, которые зарегистрировались 1 июля 2023 года, льготными будут 1 год 6 месяцев. Если зарегистрироваться 1 июля 2024 года, останется только 6 льготных месяцев.

Как платить страховые взносы на налоговых каникулах

Сэкономить на страховых взносах не получится. Налоговые каникулы распространяются только на налоги с дохода. Остальные платежи ИП должен вносить как обычно: НДФЛ и страховые взносы с зарплаты сотрудников, страховые взносы за себя, транспортный налог, налог на имущество физлиц.

Индивидуальный предприниматель зарегистрировался 1 июля 2023 года. Сразу подал уведомление о переходе на УСН. У ИП нет работников, нет транспорта и имущества. На его деятельность распространяются налоговые каникулы.

За 2023 год ИП заработал 700 000 ₽. Налог с доходов платить не надо, но есть страховые взносы.

До 9 января 2024 года ему нужно уплатить фиксированные страховые взносы.

До 1 июля 2024 года — дополнительные взносы, это 1% от дохода за год свыше 300 000 ₽.

Фиксированный взнос за полный год работы — 45 842 ₽.

Дополнительные взносы — (700 000 − 300 000) × 1% = 4000 ₽.

ИП из примера зарегистрировался 1 июля. Значит, фиксированные взносы нужно уплатить только за отработанные дни — это 183 дня.

Пересчитываем фиксированные взносы:

45 842 ₽ / 365 × 183 = 22 983,74 ₽.

Итого за первый год ИП заплатит:

22 983,74 ₽ + 4000 ₽ = 26 983,74 ₽ страховых взносов.

Рассчитать страховые взносы можно в онлайн-калькуляторе Бизнес-секретов. Выберите период, за который нужно исчислить взносы, если работали не полный год — дату начала и окончания деятельности, и сумму, если доход превысил 300 000 ₽.

Фиксированные страховые взносы можно уплатить единым платежом или частями в течение года.

Как посчитать долю дохода от льготной деятельности

Если у вас несколько видов деятельности, но под условия налоговых каникул подходит только один, доход от него должен быть минимум 70% от общей суммы поступлений.

ИП в Иванове занимается ремонтом обуви, а по выходным подрабатывает диджеем в караоке-баре.

По итогу года предприниматель получил:

— за ремонт обуви 540 000 ₽;

— за работу диджеем 48 000 ₽.

Всего 588 000 ₽.

Ремонт обуви — льготный вид деятельности, а диджейство — нет.

540 000 / 588 000 × 100% = 91,83% — процент дохода от ремонта обуви.

91,83% больше, чем 70%. Значит, платить налог с доходов не нужно.

Если доля дохода по льготной деятельности меньше 70%, применять каникулы не получится.

Что делать тем, кто не знал о каникулах и уже заплатил налог

Если вы обнаружили, что на вашу сферу деятельности распространяются условия налоговых каникул, но уже внесли авансовые платежи или заплатили налог по итогам года, деньги можно вернуть.

Вернуть деньги на УСН. По итогам 2024 года вы подадите декларацию с нулевой ставкой. К ней приложите:

- пояснение в свободной форме, что имели право на ставку 0%, но не пользовались ей, вносили квартальные авансовые платежи по стандартной ставке;

- заявление на возврат переплаты.

Если дело было в 2023 году, нужно подать уточненную декларацию за этот год с нулевой ставкой. Ее тоже дополните пояснением и заявлением на возврат переплаты.

Вернуть деньги на ПСН. Надо написать пояснение в свободной форме, откуда взялась переплата, и заявление на возврат или зачет. Декларация не нужна.

И на ПСН, и на УСН деньги можно вернуть в течение трех лет после того, как вы заплатили налог.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Могут ли получить повторно зарегистрированные ИП

Повторно зарегистрированный ИП может рассчитывать на налоговые каникулы только в одном случае: если он снялся с учета до введения каникул, а зарегистрировался уже после.

Если ИП снялся с учета, когда уже действовали каникулы, и зарегистрировался вновь, льготы не будет.

А у вас были ситуации, когда вам полагались налоговые льготы, но вы не воспользовались ими по незнанию?