Если бизнес продает товары или услуги в интернете, важно иметь возможность принять платеж от покупателя в онлайне. Для этого подключают онлайн-кассу и интернет-эквайринг.

В статье расскажем, на что обращать внимание при выборе поставщика интернет-эквайринга.

Для работы без штрафов нужна облачная онлайн-касса

Чтобы легально принимать платежи в онлайне, бизнес должен подключить онлайн-кассу и зарегистрировать ее в налоговой. Касса фискализирует каждую операцию: передает информацию о платеже в налоговую и печатает чек для покупателя.

По закону чек нужно выбить и передать клиенту в момент оплаты. В интернет-магазине клиент может оплатить покупку даже в три часа ночи, поэтому для торговли в интернете подходит облачная онлайн-касса. Она выбьет чек самостоятельно и отправит его клиенту на почту или телефон сразу после оплаты.

Онлайн-касса должна быть почти у всех предпринимателей, кто продает физлицам. Это требование закона. Если торговать без онлайн-кассы, можно получить штраф.

Торговать без онлайн-кассы можно самозанятым физлицам без статуса ИП и предпринимателям на НПД. Они формируют чеки для покупателей в приложении «Мой налог».

Можно не устанавливать облачную онлайн-кассу, если подключить сервис для отправки чеков клиентам и в налоговую. Например, клиенты Т-Кассы могут подключить сервис «Чеки».

На что обратить внимание при выборе интернет-эквайринга

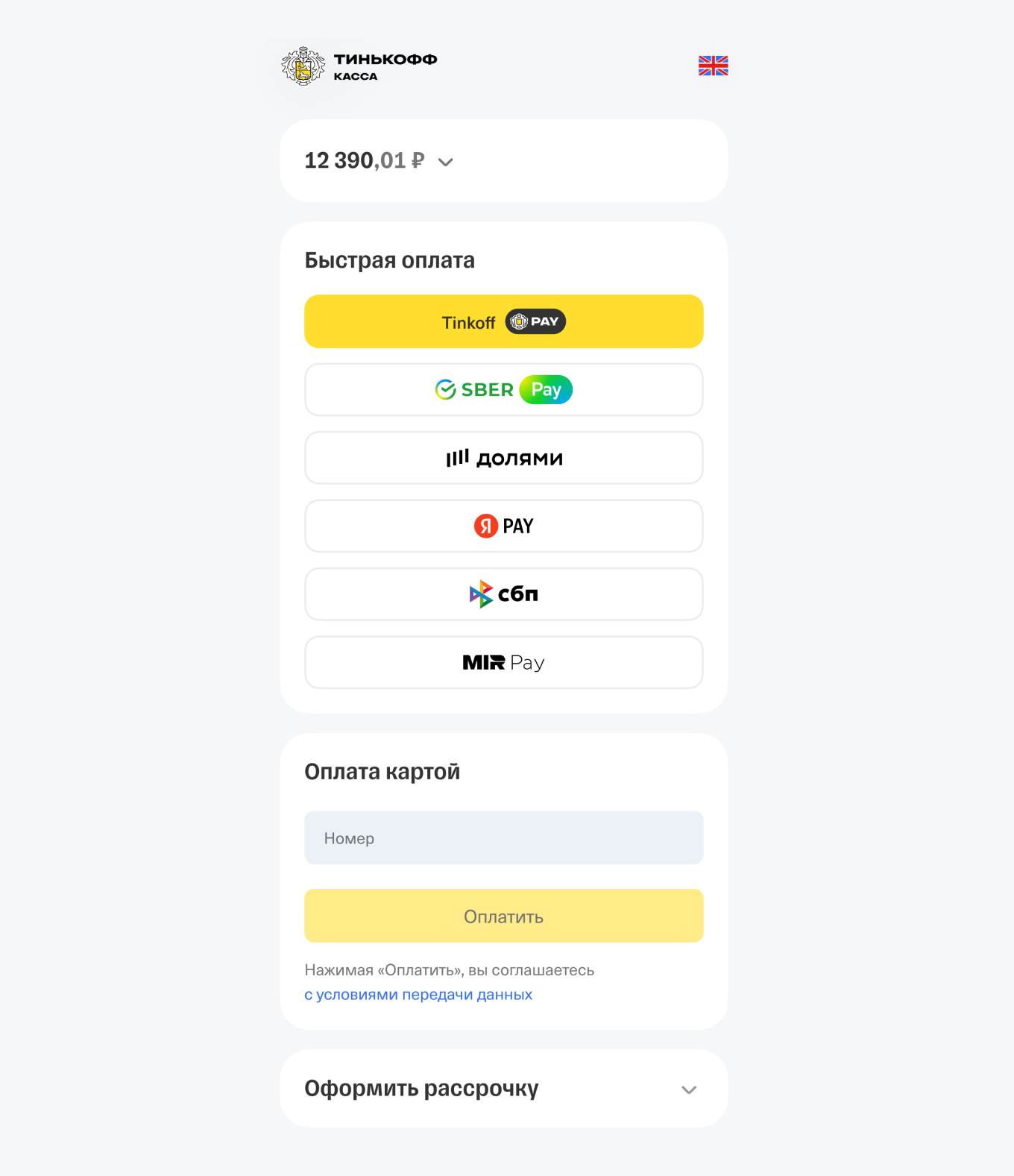

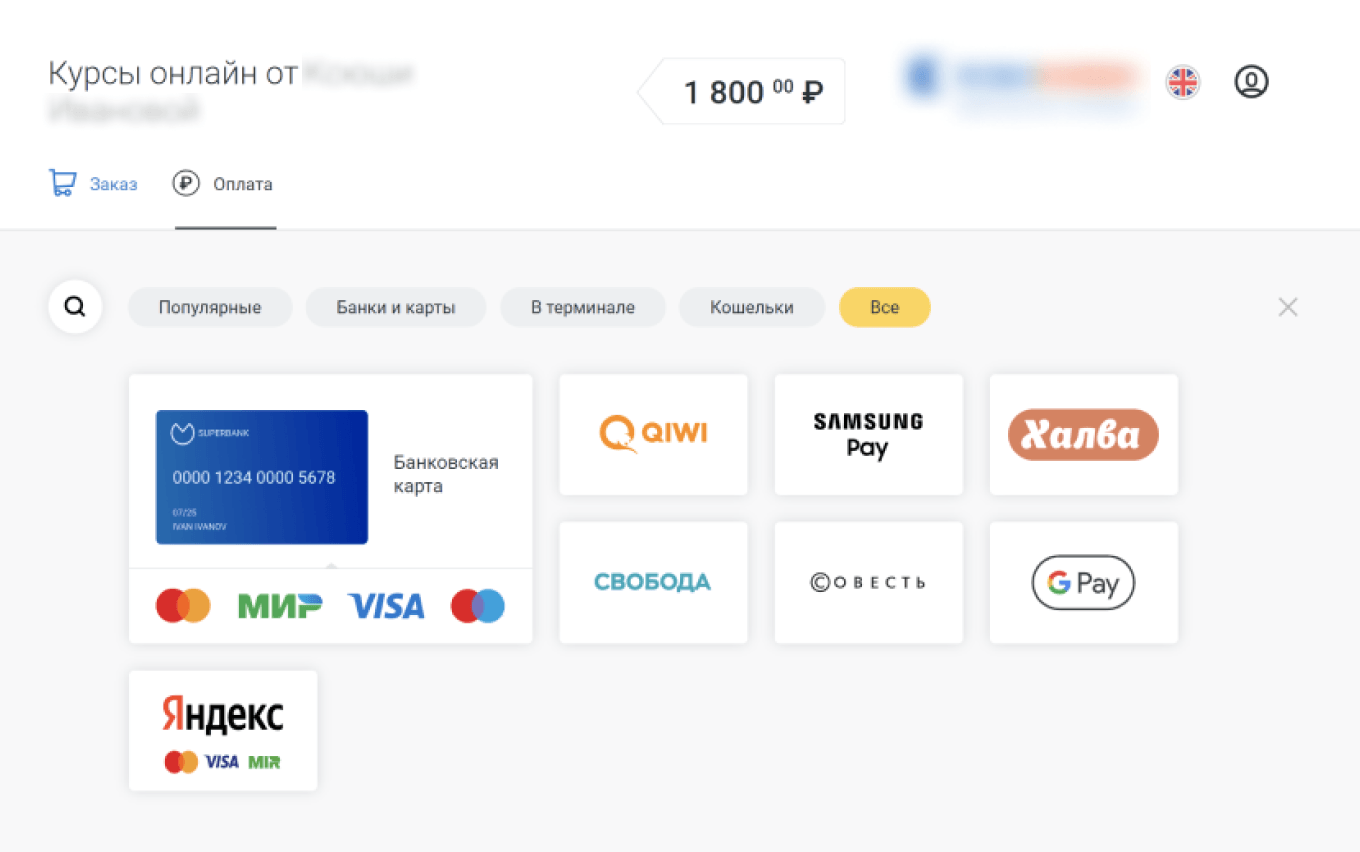

Интернет-эквайринг — технология для приема платежей от клиентов на сайте, в приложении, чате или мессенджерах. Покупатель оплачивает заказ с помощью платежной формы — это набор полей с информацией о платеже. Покупатель видит платежную форму после оформления заказа, выбирает способ платежа, вводит данные и нажимает кнопку «Оплатить».

Кроме платежной формы на сайте, в интернет-эквайринге доступны и другие сценарии оплаты: оплата по QR-кодам в мобильном приложении, платежные ссылки в мессенджерах, СМС или e-mail, оплата платежа частями или в рассрочку.

Интернет-эквайринг можно подключить напрямую в банке или через платежный агрегатор — в статье мы будем называть их поставщиками услуги. Вот что важно учитывать, когда выбираете, к кому обратиться за этой услугой:

- требования для подключения интернет-эквайринга — их определяет закон и поставщик;

- способы приема оплаты от клиента — например с банковской карты или с электронного кошелька;

- скорость зачисления денег на счет — как быстро деньги от покупателей поступят на счет бизнеса;

- возможность интеграции с облачной онлайн-кассой — будут ли совместимы две технологии между собой;

- скорость подключения — как быстро вы сможете принимать платежи;

- индивидуальные настройки — зависят от потребностей бизнеса: автоплатежи, разделение платежей, способы интеграции;

- стоимость — сколько будете платить за пользование интернет-эквайрингом.

Дальше подробно разберем каждый пункт.

Требования для подключения интернет-эквайринга

Требования для подключения интернет-эквайринга определяют законы РФ и поставщики услуги. Расскажем, какие требования бывают:

1. Продавать можно только разрешенные товары. Если вы планируете продавать в интернете обучающие курсы, одежду и хендмейд, никаких проблем с законодательством РФ у вас не будет. Большинство товаров и услуг в России можно свободно продавать онлайн, ограничений нет.

Но есть категории товаров, которые запрещены к продаже в интернет-магазинах по закону. К ним относятся алкоголь и табак, рецептурные лекарства, драгоценные металлы. Список постоянно обновляется.

2. Нужен расчетный счет для бизнеса. Чтобы принимать онлайн-платежи, предпринимателю нужен расчетный счет в банке. Расчетные счета бывают двух видов — для физлица и для бизнеса. Если предприниматель продает товары и услуги как самозанятый — по закону ему подойдет обычный расчетный счет физлица. Если он работает как ИП или ООО — ему нужен расчетный счет для бизнеса.

Некоторые поставщики готовы подключать интернет-эквайринг только компаниям и ИП с расчетным счетом бизнеса, а другие — могут подключить и самозанятых.

3. Платежи принимают на счет определенного банка. Бывает, что банки готовы подключить интернет-эквайринг, только если платежи будут приходить на расчетный счет этого банка. Если у компании есть счет в другом банке, возможны два варианта — закрыть счет там и из-за этого потерять льготы и выгодные кредитные ставки или переплачивать за обслуживание двух счетов.

На что обратить внимание. Расспросите поставщика об условиях подключения интернет-эквайринга заранее и прикиньте, подходят они вам или нет.

Если продаете запрещенные для онлайн-торговли товары — поделать ничего нельзя. В таком случае остаются доступными только продажи в офлайн-точке.

Если вы самозанятый, уточните, подключат ли вам онлайн-оплату на расчетный счет физлица. Если нет — ищите другого поставщика или зарегистрируйтесь как ИП на НПД и откройте расчетный счет для бизнеса.

Если банк требует открыть расчетный счет для приема оплаты, а у вас есть счет в другом банке, есть три варианта:

- закрыть предыдущий счет и открыть новый в банке с интернет-эквайрингом;

- оплачивать обслуживание двух счетов;

- найти поставщика, с которым можно сотрудничать без открытия нового расчетного счета.

Например, чтобы принимать онлайн-платежи через Т-Кассу, открывать расчетный счет в Т-Банке не обязательно.

Способы приема платежей

Клиенты могут платить по-разному: одному удобно сделать платеж с банковской карты, другому — с электронного кошелька, третьему — через СБП. Чтобы товар или услугу в интернет-магазине купили, важно, чтобы каждый клиент мог оплатить покупку удобным для него способом.

Вот такими способами можно оплатить заказ в интернете:

- банковские карты. Большинство банков в России принимают к оплате карты платежных систем Visa, Mastercard и «Мир»;

- Система быстрых платежей — СБП. Это сервис переводов между банками — участниками системы. Покупатель оплачивает покупку с помощью мобильного приложения банка — по QR-коду или по кнопке;

- альтернативные способы оплаты — например, T-Pay

- платежи в рассрочку. Покупатель может оформить рассрочку в момент оплаты товара и позже вносить деньги без переплаты. Бизнес сразу получит на расчетный счет всю стоимость покупки. Расчеты с покупателем берет на себя банк;

- электронные кошельки. Покупатель оплачивает товары и услуги деньгами из аккаунта кошелька. В России популярны ЮMoney, QIWI. Некоторые банки разрабатывают собственные продукты.

Кроме перечисленных способов оплаты бывают и другие: например оплата наличными через терминал, оплата со счета телефона. Эти способы не относятся к интернет-эквайрингу, но некоторые агрегаторы их предоставляют.

На что обратить внимание. Кажется, что чем больше способов оплатить покупку в онлайне, тем выгоднее бизнесу — каждый покупатель найдет подходящий способ. Это не совсем так.

Часто один поставщик не может предоставить все возможные способы приема платежей, тогда приходится сотрудничать с несколькими компаниями — это требует затрат времени на заключение договоров и интеграцию всех способов в одну платежную форму.

Чтобы этого избежать, можно подключить интернет-эквайринг через платежного агрегатора — он объединяет способы от разных поставщиков в одну форму сам, и договор будет всего один. Но комиссии будут выше, чем при подключении каждого способа в отдельности.

Например, с помощью сервиса CloudИнфошоп можно настроить прием платежей для онлайн-образования. Сервис позволяет продавать курсы, вебинары или доступ в клуб по подписке — сразу несколько продуктов через единое платежное окно. Вы можете разместить ссылку на оплату в любом месте на сайте, отправлять ее клиентам, настроить бота в телеграме и управлять подписками.

При выборе способов приема оплаты ориентируйтесь на удобство для покупателей конкретно вашего бизнеса. Если большинство ваших клиентов платят банковскими картами, нет смысла переплачивать за возможность оплатить с электронного кошелька.

С другой стороны, если у вас много клиентов, которые платят с электронных кошельков, рекомендуем удостовериться у потенциального поставщика, что он сможет принять такие платежи — иначе будете терять клиентов в момент оплаты и даже не знать об этом.

Скорость зачисления денег на счет

Поставщики интернет-эквайринга зачисляют деньги от покупателей на счет бизнеса не в момент оплаты, а потом. Например, у одного поставщика деньги приходят на следующий день после оплаты, а у другого — в последний день месяца или реже.

Вот некоторые факторы, которые могут влиять на скорость:

- участие в сделке нескольких компаний. Бывает, что компания заключает договор на интернет-эквайринг с одним поставщиком, а по факту услугу оказывает другой. Например, подключает интернет-эквайринг через агрегатора, а операции оплаты проводит банк. При этом банк получает указания не напрямую от компании, а от агрегатора → из-за дополнительного участника сделки скорость зачисления денег может затягиваться;

- режим работы в выходные и праздничные дни. Не все подрядчики зачисляют деньги на счет в выходные: в таком случае все пятничные оплаты будут приходить на счет не раньше понедельника;

- наличие расчетного счета в банке, предоставляющем услугу интернет-эквайринга. В некоторых банках зачисление на свои счета происходит быстрее, чем на счета сторонних банков;

- банк не использует СБП. Если банк подключен к Системе быстрых платежей, деньги будут приходить на счет в день оплаты. Без СБП такая скорость невозможна.

Скорость зачисления может зависеть и от других факторов: технических возможностей поставщика, договоренностей с платежными системами, количеством способов приема платежей. У каждого поставщика могут быть свои обстоятельства, которые влияют на скорость.

На что обратить внимание. Спросите у поставщика интернет-эквайринга, как происходит зачисление на расчетный счет: сколько занимает времени, приходят ли деньги в выходные. Оцените, насколько для вашего бизнеса критична задержка поступления на счет, и принимайте решение.

Например, Т-Касса предлагает такие условия: если у вас есть счет в Т-Банке — деньги поступят на следующий день, даже в выходные, а если счет в другом банке — на следующий рабочий день. Если вы согласитесь принимать платежи по СБП — возможно зачисление денег в тот же день.

Интеграция с облачной онлайн-кассой

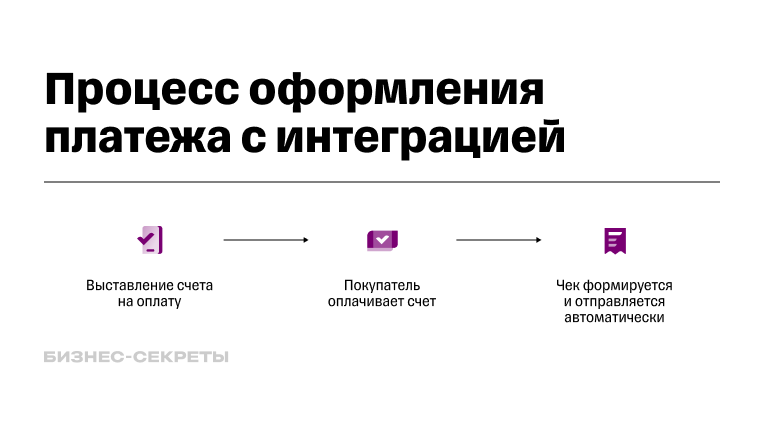

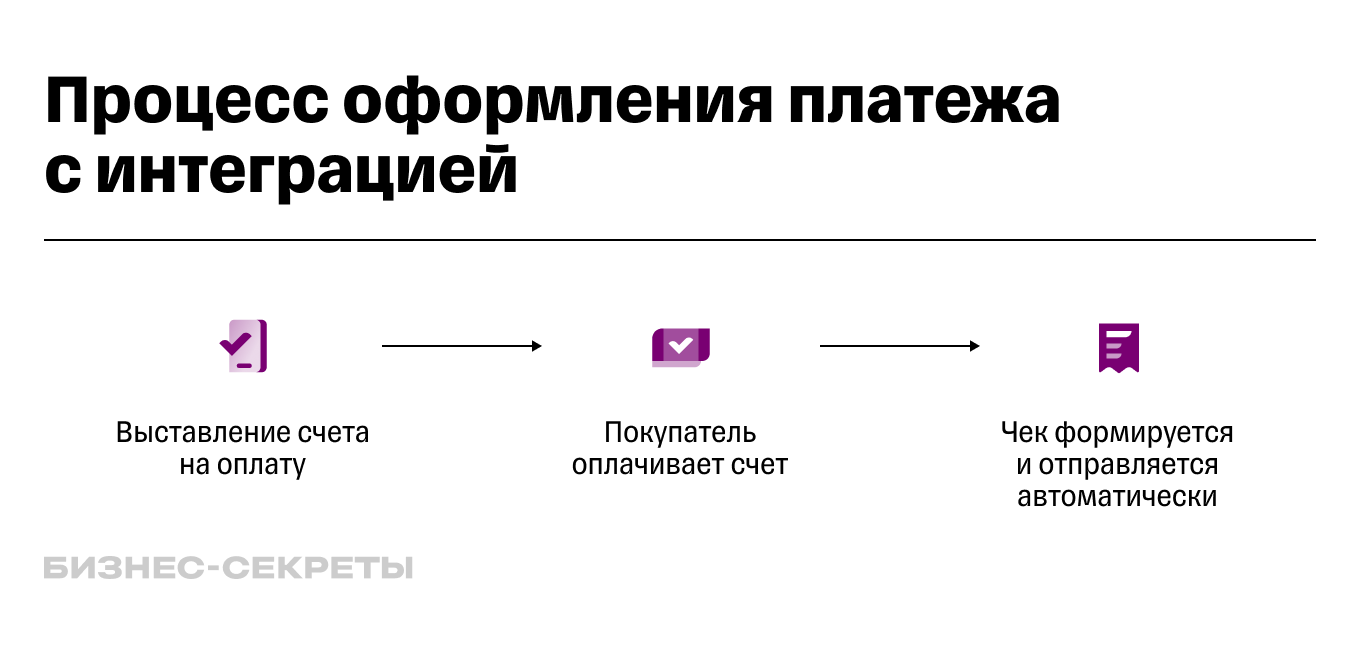

Процесс оплаты покупки и процесс создания чека для фискализации продажи не одно и то же. За первое отвечает интернет-эквайринг, а за второе — облачная онлайн-касса. Это две разных технологии.

Во время продажи первым в игру вступает интернет-эквайринг: бизнес выставляет счет на оплату, покупатель вводит свои данные, интернет-эквайринг переводит деньги со счета покупателя на счет продавца. Данные об операции могут сохраняться в личном кабинете интернет-эквайринга, но не сообщаются в налоговую и покупателю.

Чтобы операция оплаты стала законной, ее нужно фискализировать: зафиксировать факт продажи и сообщить информацию контролирующим органам и участникам сделки. Для этого данные передаются облачной онлайн-кассе: она создает чек и отправляет его в налоговую и покупателю.

Оформлять продажу приходится дважды: сначала сотрудник вводит данные в интерфейс интернет-эквайринга, потом — в интерфейс облачной онлайн-кассы. При этом не получится провести оплаты одним днем, а выдать чеки другим — все нужно делать сразу.

Двойное оформление отнимает время и увеличивает вероятность ошибок: при ручном выставлении счета или формировании чека можно случайно написать не ту цифру или ввести некорректные реквизиты. Так бизнес рискует оформить операцию неправильно и получить штрафы.

Выход — интеграция облачной онлайн-кассы и интернет-эквайринга. Это свяжет две технологии между собой: чек будет создаваться в моменте оплаты без помощи сотрудника. Интеграция автоматизирует продажи.

На что обратить внимание. Рынок предлагает бизнесу два варианта подключения интернет-эквайринга и облачной онлайн-кассы — готовым пакетом или по отдельности.

При подключении технологий по отдельности вы заключаете два договора с поставщиками и берете интеграцию интернет-эквайринга и облачной онлайн-кассы на себя.

При подключении готовым пакетом вы подписываете договор с поставщиком, а он делает все за вас: подключает способы оплаты, оформляет облачную онлайн-кассу и делает интеграцию. Например, такая возможность есть у некоторых агрегаторов.

Если подключать технологии по отдельности, нужно учитывать их совместимость друг с другом: не каждую облачную онлайн-кассу можно подключить к интернет-эквайрингу. Готовый пакет выглядит более удобным для бизнеса, но он может стоить дороже подключения по отдельности.

Личный кабинет

Большинство банков и платежных агрегаторов для работы с онлайн-платежами предоставляют личный кабинет пользователя. В нем бизнес может анализировать продажи, делать возвраты, подключать дополнительные функции.

Например, такие возможности есть в личном кабинете Т-Кассы:

- отслеживание конверсии платежей. Конверсия платежей — количество успешных операций, которые не оборвались из-за технических неполадок. По уровню конверсии можно судить о качестве интернет-эквайринга;

- тестовая проверка работоспособности онлайн-платежей. В личном кабинете можно проверить оплату, возвраты и работу онлайн-кассы до настоящих оплат. Это помогает заранее убедиться в том, что система работает правильно и платеж от покупателя пройдет успешно;

- возможность полных и частичных возвратов. В Т-Кассе не нужно звонить менеджерам, чтобы сделать возврат, это можно сделать самостоятельно;

- подключение дополнительных функций. Например, подключить СБП можно нажатием одной кнопки;

- выставление счета по ссылке. В личном кабинете можно мгновенно создавать ссылки на оплату и пересылать их покупателю. Так можно получать онлайн-оплату, даже если у бизнеса нет сайта или приложения;

- анализ продаж. Есть возможность отслеживать динамику продаж и размер среднего чека и на основании этих данных создавать маркетинговые стратегии.

Чем больше возможностей есть в личном кабинете — тем проще бизнесу работать с интернет-эквайрингом самостоятельно без звонков в службу поддержки.

На что обратить внимание. Личные кабинеты поставщиков отличаются между собой количеством полезных функций. У кого-то может быть поиск операции по фамилии покупателя и возможность отслеживать платежи из-за рубежа, а у кого-то нет. Если вам нужны какие-то особенные функции, уточните у поставщика, есть они или нет.

Кажется, что наличие личного кабинета не решающий фактор при выборе онлайн-оплаты. Но при прочих равных удобный личный кабинет дает преимущество.

Скорость подключения

Если деньги надо принимать от покупателей уже завтра, то скорость подключения имеет значение. Она зависит от процессов работы поставщика, действий компании и доступных способов подключения.

Вот такие способы подключения есть у Т-Кассы:

- платежные модули для 38 популярных CMS: Тильды, Битрикса, amoCRM, GetCourse и других;

- платежный виджет для самописных сайтов. Если у вас собственная разработка сайта, есть возможность подключить интернет-эквайринг с помощью виджета: куска кода, который можно вставить в код сайта;

- мобильный SDK. Это нужно, если хотите принимать онлайн-платежи в приложении;

- выставление счетов по ссылке. Сразу после подписания договора можно настроить выставление счетов в личном кабинете: создавать ссылку на оплату и отправлять ее покупателю в чатах или мессенджерах.

Чем больше у поставщика готовых решений, тем быстрее и проще подключить онлайн-оплату.

На что обратить внимание. Нужно определиться, где вы общаетесь с клиентом и где он будет платить — если в основном в мессенджерах, вам подойдет выставление счетов по ссылке, если на сайте — нужно подключать к нему возможность оплаты.

Оплату подключают к админке сайта — узнайте у поставщика, есть ли подходящее готовое решение. Готовое решение позволяет справиться с подключением самостоятельно — достаточно прочитать документацию и следовать инструкции. Иногда может понадобиться помощь разработчика — уточните у поставщика, сможет ли он вам помочь.

Индивидуальные настройки

У интернет-эквайринга много дополнительных опций для удобной работы. Перечислим некоторые из них:

- полные и частичные возвраты платежей. Если покупатель хочет вернуть деньги, бизнес может сделать это самостоятельно в личном кабинете, без звонка в банк;

- заморозка платежа, или холдирование. Деньги блокируются на карте покупателя, пока компания не подтвердит покупку. Это удобно, если нужно проверить наличие товара на складе или будет примерка;

- рекуррентные платежи. Покупатель один раз соглашается на списание денег, и оно автоматически происходит в любой заданный срок. Подходит для бизнеса по подписке;

- разделение платежей между счетами, или сплитование. Если бизнесу нужно разделять платежи между несколькими счетами компаний или исполнителей. Например, для франшизы или сервиса клининга;

- автозаполнение платежной формы. Если клиент нажмет на кнопку «Запомнить карту», при повторных покупках ему не нужно вводить полные данные, только трехзначный код с обратной стороны карты;

- оплата по ссылке. Интернет-эквайринг позволяет принимать оплату не только с помощью формы. Также у некоторых подрядчиков продавец может сделать ссылку на оплату в личном кабинете и отправить ее покупателю в мессенджер;

- брендирование формы оплаты. Можно добавить логотип компании на платежную форму и окрасить ее в фирменные цвета;

- подключение по API. Можно интегрировать интернет-эквайринг с привычными программами бизнеса — например с CRM-системой. Тогда информация об оплате будет автоматически появляться в программе и статус заказа изменится.

Индивидуальные настройки помогают разному бизнесу настроить онлайн-оплату под себя: добавить способы оплаты для покупателей, упростить оформление платежа, обеспечить регулярные поступления денег и многое другое.

На что обратить внимание. Если есть потребность в индивидуальной настройке — например вы продаете одежду с примеркой или сервис по подписке, спросите у поставщика, есть ли у него такие возможности. Если возможностей нет — возможно, стоит поискать другого поставщика.

Вот несколько примеров, как бизнес используют разные функции интернет-эквайринга:

1. Интернет-эквайринг помог школе подготовки к ЕГЭ сократить время на обработку платежей с недели до одного дня.

2. Благодаря функциям интернет-эквайринга компания смогла восстановить продажи после пандемии и увеличила выручку на 18%.

3. Т-Касса помогла аптеке запустить прием платежей в онлайне: настроили выборочную оплату — какие-то лекарства можно оплачивать онлайн, а какие-то нет.

Стоимость

Для многих компаний вопрос стоимости — ключевой. У поставщиков бывают разные схемы оплаты — чаще всего это фиксированный процент с каждой операции, но некоторые берут и абонентскую плату. Обычно о схеме оплаты договариваются заранее, но в процессе ее можно изменить.

На размер комиссии влияют и возможности поставщика: как правило, у платежных агрегаторов комиссия выше, чем у интернет-эквайринга банка.

На что обратить внимание. Стоимость важна, но принимать решение стоит после анализа всех факторов. Иногда цена услуги низкая, но поставщик зачисляет деньги на счет раз в два месяца, платежная форма срабатывает через раз и приходится постоянно быть на связи с техподдержкой.

Главное в статье

- Чтобы принимать платежи онлайн, нужно подключить онлайн-кассу и интернет-эквайринг. Интернет-эквайринг отвечает за прием денег от покупателя, а онлайн-касса — за законное оформление продажи. Это две разные технологии, их можно подключить готовым пакетом или по отдельности.

- На рынке есть две группы поставщиков интернет-эквайринга — платежные агрегаторы и банки. Чтобы выбрать подходящего поставщика, нужно сравнить условия.

- Для подключения онлайн-оплаты иногда нужно соблюдать условия: иметь расчетный счет в определенном банке, сайт или приложение, статус ИП или зарегистрированную компанию. Точные условия нужно узнавать у конкретного поставщика.

- Поставщики могут предлагать разные способы оплаты для покупателей — банковскими картами, электронными кошельками, СБП. Не обязательно подключать все сразу — выбирайте те способы, которые удобны вашим покупателям.

- Обычно поставщики зачисляют деньги на расчетный счет бизнеса через некоторое время. Одни делают перевод на следующий день вне зависимости от выходных и праздников, другие могут делать выплату раз в месяц. При заключении договора с поставщиком уточняйте режим выплат.

- Поставщики могут предоставлять дополнительные опции онлайн-оплаты: подключение по API, автоплатежи, заморозка денег на счету покупателя и другое. Дополнительные опции помогают настраивать прием платежей в интернете под особенности бизнеса.

- Большинство поставщиков предлагают работать с онлайн-оплатой через личный кабинет — уточняйте заранее, какие функции в нем есть.

- На скорость подключения онлайн-оплаты влияет количество готовых решений для подключения к самописным сайтам, приложениям или сайтам на популярных админках. Выставление счетов по ссылке можно подключить за пару часов.

- При выборе поставщика онлайн-оплаты нужно ориентироваться не только на стоимость услуги, но и на совокупность всех факторов.

А вы уже подключили интернет-эквайринг? Как выбирали поставщика?