К малым предприятиям относятся все компании и ИП с доходом до 800 млн рублей в год и численностью персонала до 100 человек. Каждое из них может получить поддержку от государства: налоговые льготы, субсидии, помощь с выходом на иностранные рынки.

Какой бизнес считается малым

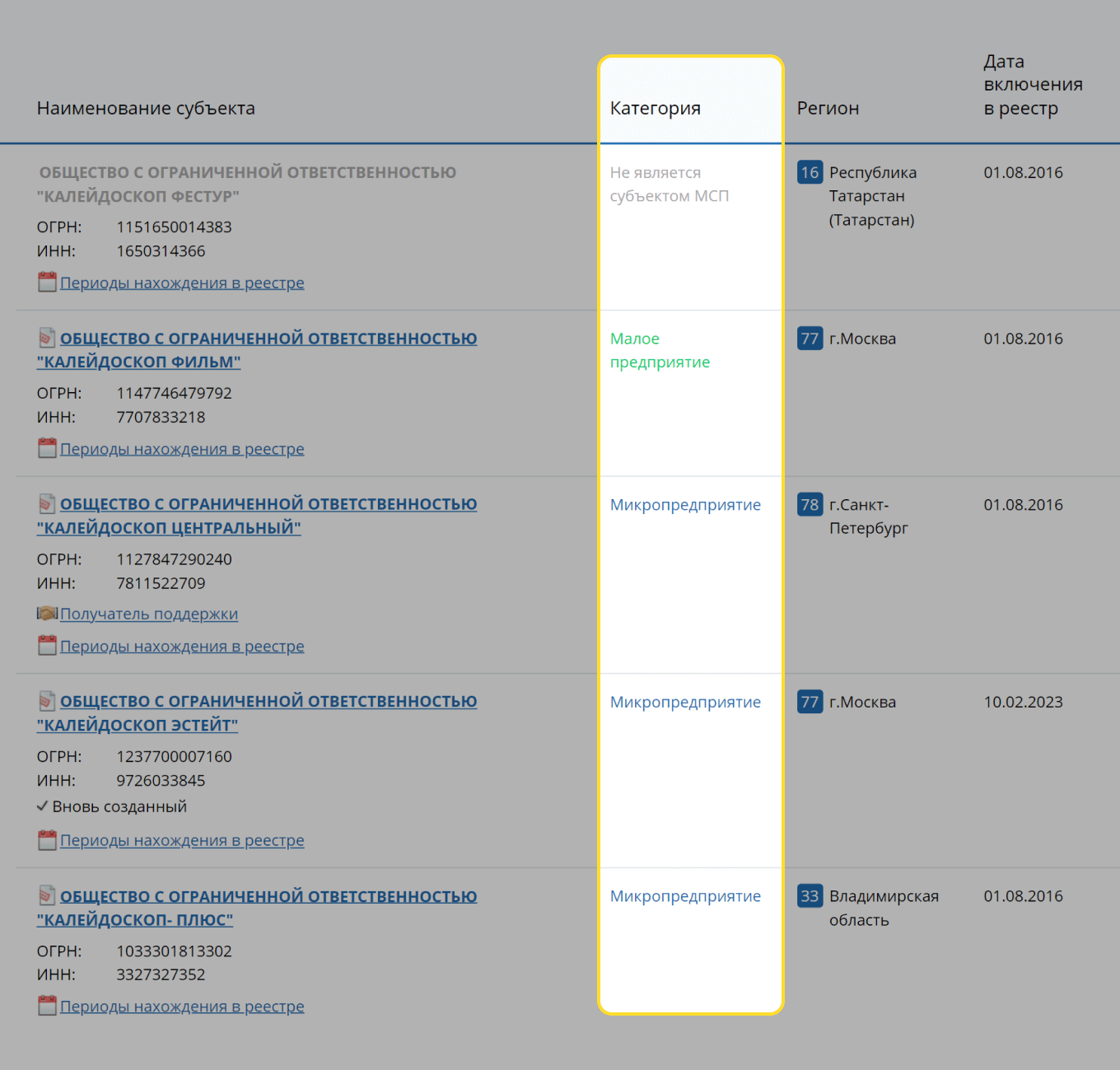

Малый бизнес — это компании и ИП из Единого реестра налоговой службы с пометкой «Микропредприятие» и «Малое предприятие».

В список попадает бизнес, который подходит по параметрам: доход за предыдущий год — до 800 млн рублей, а среднесписочная численность персонала — не более 100 сотрудников.

Налоговая ежемесячно автоматически вносит подходящие компании и ИП в реестр малого и среднего предпринимательства на основании отчетности бизнеса. Подавать заявление не нужно.

Проверить статус предприятия можно по названию компании или

В чем разница малого и микропредприятия

Налоговая ранжирует бизнес по двум критериям за предыдущий год:

- Годовому доходу.

- Среднесписочной численности сотрудников.

Если компания или ИП не соответствуют хотя бы одному из них, они переходят в статус среднего предприятия.

Годовой доход. Здесь все просто. Налоговая учитывает данные из декларации или иных сведений, которые у нее есть.

Среднесписочная численность сотрудников, ССЧ. Эти данные есть в расчете по страховым взносам. Следить за ССЧ есть смысл, когда количество сотрудников у работодателя в течение года приближается к пороговым значениям. Например, у микропредприятия 14—16 человек в штате или у малого предприятия

Рассчитать ССЧ можно в онлайн-калькуляторах.

На малом предприятии с января 2024 года работал 101 человек. С 1 июля — 97, в сентябре — 98, а с 1 октября — 96.

ССЧ за 2024 год = 98,8.

Если к концу 2025 года компания наймет больше сотрудников, показатель ССЧ может превысить порог — и компания в 2026 году потеряет статус малого предприятия.

Для ООО есть дополнительное условие для внесения в реестр МСП — минимум 51% уставного капитала должен принадлежать людям или другим средним, малым и микропредприятиям из реестра.

Есть два ООО — «Мир» и «Сюрприз». У обоих доход 500 млн рублей и 80 сотрудников в штате. Оба подходят под критерии малого предприятия.

В ООО «Мир» все участники — люди. Здесь все в порядке: компания соблюдает условие и получает статус малого предприятия. В ООО «Сюрприз» 60% уставного капитала принадлежат крупной корпорации. Оно не получит статус малого предприятия, даже когда проходит по годовой выручке и численности сотрудников.

Налоговая пополняет реестр МСП каждый месяц десятого числа, а вот исключает из него раз в год — 10 июля следующего года. Если компания зарегистрировалась в мае 2024 года, она попадет в реестр в следующем месяце — 10 июня.

Если к декабрю 2024 года она наймет более 100 сотрудников, превысит доход или 50 и более процентов ее уставного капитала станут принадлежать крупной корпорации, налоговая исключит ее из реестра только 10 июля 2025 года. Все это время компания будет по-прежнему в статусе малого предприятия.

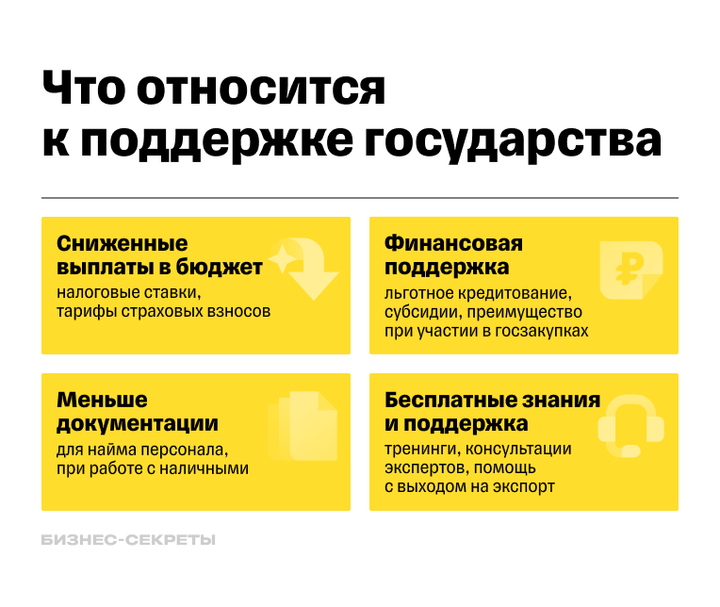

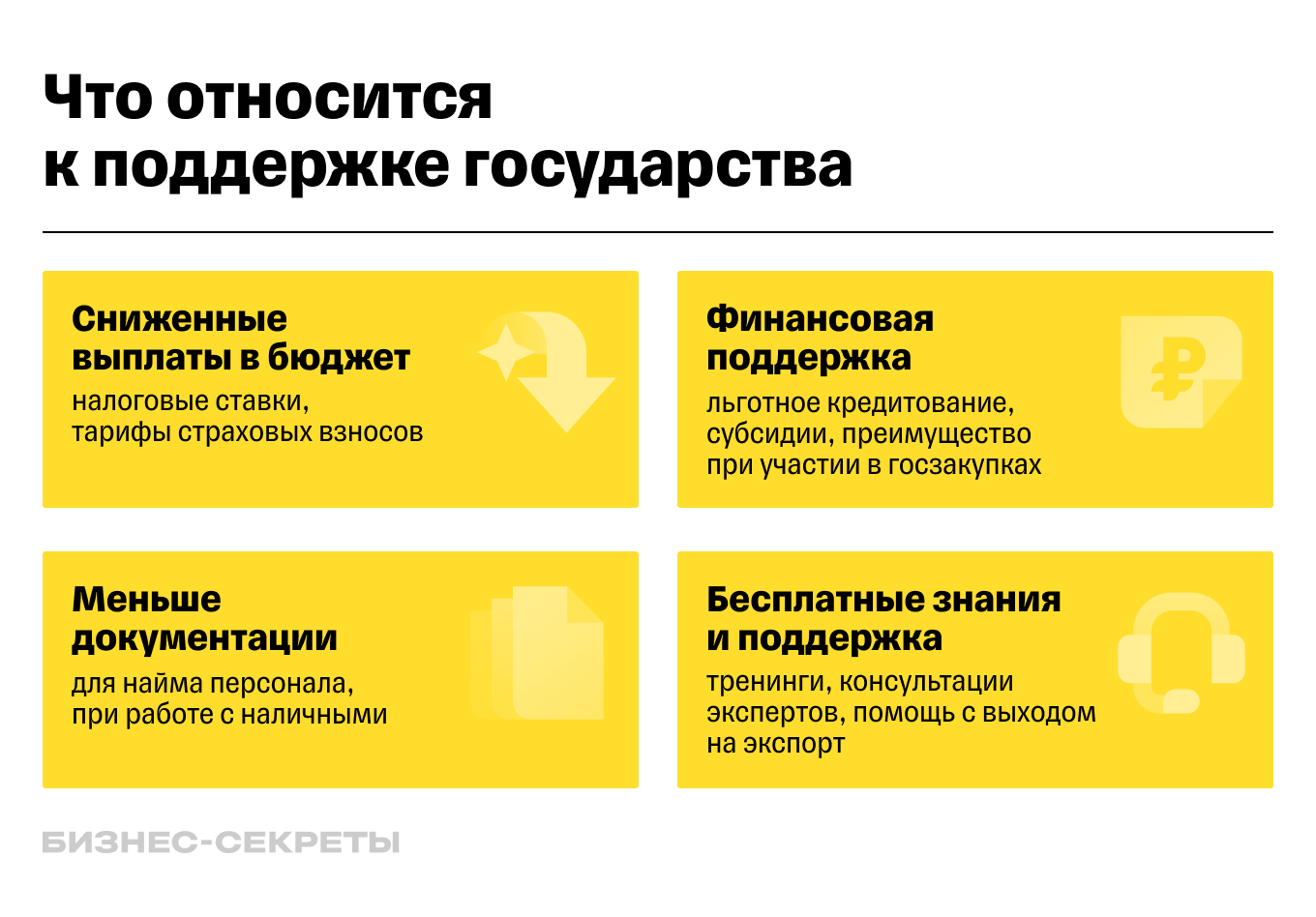

Какие преимущества дает статус малого и микропредприятия

Для малых и микропредприятий у государства есть одинаковые льготы. Все, что действует для малого предприятия, работает и для микро.

Льготы по налогам. Регионы снижают ставку налога в некоторых сферах для малого бизнеса на УСН или патенте. Иногда можно и вовсе не платить налог в первые два года после регистрации ИП.

Узнать о пониженных ставках можно на сайте налоговой службы: на странице о выбранной системе налогообложения — УСН или патенте.

Льготы по страховым взносам. Для малого бизнеса действует пониженный тариф страховых взносов с выплат сотрудникам.

С 1 января 2024 года федеральный МРОТ — 19 242 ₽.

Сотрудник ИП получает зарплату 30 000 ₽. С 19 242 ₽ ИП заплатит 30% взносов — 5772,6 ₽. С оставшейся части 10 758 ₽ — только 15%, то есть 1613,7 ₽. Всего за сотрудника ИП перечислит в бюджет 7386,3 ₽ страховых взносов.

Крупный бизнес заплатил бы за этого сотрудника 9000 ₽ страховых взносов по общему тарифу — 30%.

Льготы по работе с наличными. ИП и ООО из числа малых предприятий могут хранить любой объем наличных без сдачи в банк, а ИП дополнительно вправе работать без кассовой книги и кассовых документов. Это позволяет уменьшить количество бумаг.

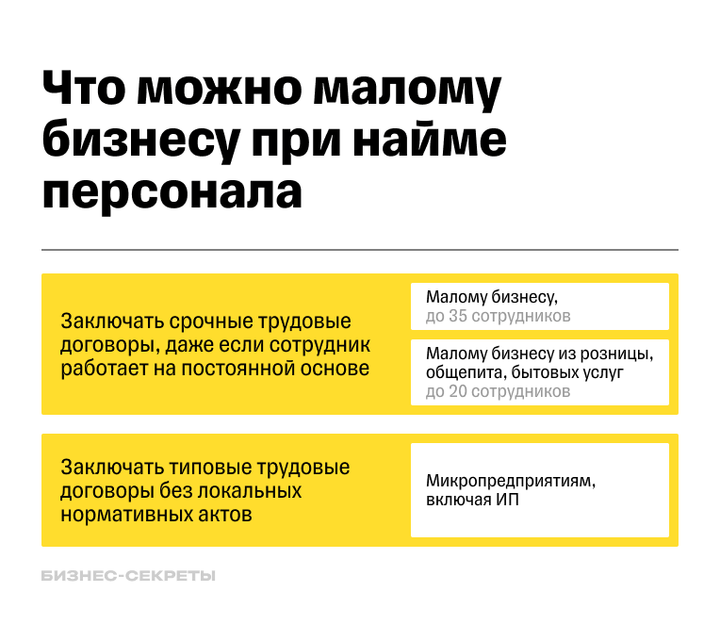

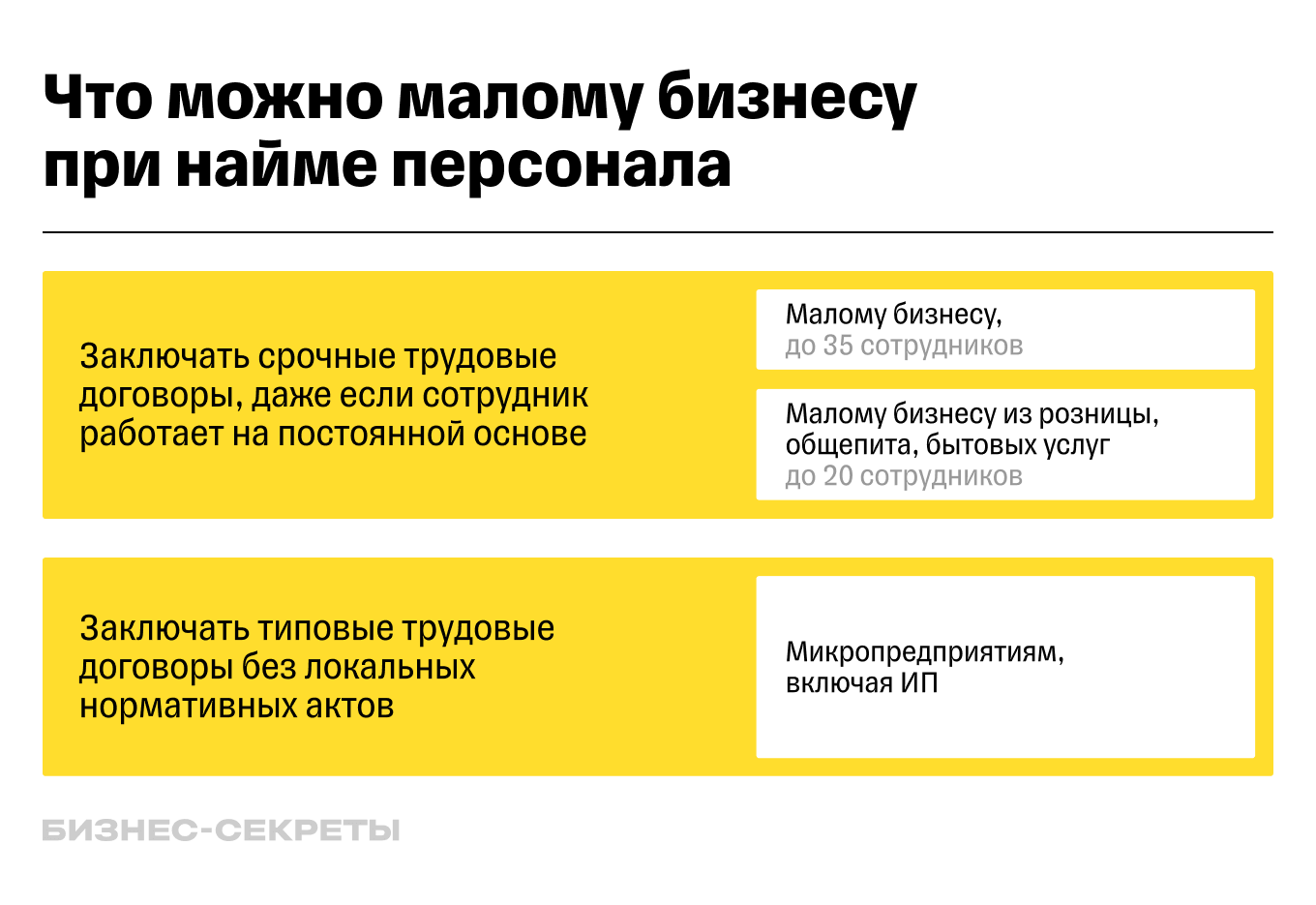

Льготы при найме персонала. Малый бизнес может заключать с сотрудниками срочные трудовые договоры независимо от характера работы. Это право есть у ИП и ООО с численностью работников до 35 человек, а в рознице, общепите, бытовых услугах — до 20 человек. Расстаться с человеком, срок договора с которым подошел к концу, намного проще, чем с нанятым по бессрочному договору.

Если микропредприятие нанимает сотрудника по типовому трудовому договору, ему не нужно утверждать локальные нормативные акты. Например, обязательное для других работодателей положение о внутреннем трудовом распорядке. Это упрощает делопроизводство и удобно, если в компании или у ИП работает до пяти человек.

Упрощенный бухучет. Все малые предприятия из реестра МСП, кроме перечисленных в законе № 409-ФЗ о бухгалтерском учете, могут вести упрощенный бухучет.

Льготный лизинг оборудования. ИП и ООО, которые присутствуют в реестре, а также зарегистрированы минимум 1 год назад, могут брать оборудование в лизинг на выгодных условиях:

- аванс от 10% или 0%, если дается 30-процентное поручительство региональной гарантийной организации;

- эффективная ставка для отечественного оборудования — 6%, для иностранного — 8%;

- срок договора — от 2 до 7 лет;

- сумма финансирования — от 500 тысяч до 50 млн рублей;

- удорожание в год не более 4,61%;

- без комиссий.

Это помогает малому бизнесу существенно сэкономить на аренде техники и оборудования с последующим выкупом предмета лизинга.

Кредитные каникулы. Летом 2024 года по поручению президента власти должны разработать и принять закон, который позволит некрупному бизнесу право раз в пять лет оформлять кредитные каникулы на срок до шести месяцев без ухудшения кредитной истории. Это поможет предпринимателям избежать просрочки и штрафов за нее со стороны банка, если у компании или ИП временно упали доходы и бизнес не может дальше платить.

Субсидии из регионального бюджета. Регионы предлагают финансовую поддержку малому бизнесу на разные цели. Перечень целей и суммы зависят от региона. Например, в Москве выделяют до 10 млн рублей на обучение сотрудников.

Выгода в том, что бизнес получает деньги безвозмездно — не надо платить проценты или возвращать их. Но есть условие: если потратить деньги на другие цели, их придется вернуть. Например, ИП взял 500 тысяч на участие в выставке, а вместо этого купил смартфоны менеджерам.

Узнать о субсидиях можно в региональном центре поддержки малого бизнеса.

Преимущество при участии в госзакупках. Госучреждения должны приобретать у малого бизнеса минимум 25% годового объема закупок. Поэтому часть госзакупок доступна только для малого бизнеса. Крупные компании участвовать в них не могут.

В закупках для малого бизнеса действуют и другие льготы — срок расчета с победителем тендера вдвое короче. Заказчики обязаны оплатить заказ в течение 7 дней.

Чек-лист «Как новичкам участвовать в госзакупках»

Составили пошаговый чек-лист для тех, кто планирует участвовать в госзакупках и не знает с чего начать. В чек-листе рассказываем, как аккредитоваться на торговых площадках и выиграть первый тендер.

Льготная аренда недвижимости. Малый бизнес может арендовать со скидкой федеральную, региональную или муниципальную недвижимость. Например, помещение для офиса, производства или склада.

В первые три года аренды федеральной недвижимости бизнес платит:

- 40% от аренды в первый год;

- 60% от аренды во второй год;

- 80% от аренды в третий год;

- дальше — полную сумму.

Для льготной аренды есть условие — бизнес должен заключить договор минимум на пять лет.

Преимущественное право выкупа имущества. ООО и ИП могут выкупить у города или региона имущество после одного года аренды. Например, оборудование, машины, инструменты, земельные участки, здания. Выкупить можно в рассрочку на пять лет или три года с процентами по ⅓ ключевой ставки ЦБ.

Правовая поддержка. Региональные центры поддержки малого бизнеса предлагают менторство и акселерацию, проводят семинары, дают доступ к бесплатным видеолекциям, например по экономике, налогам и праву. Это позволяет бизнесу сэкономить на консалтинге. Также есть услуги бесплатного анализа рынка, оценки конкурентов и расчета бизнес-планов.

Поддержка экспорта. Российский экспортный центр предлагает помощь малому бизнесу в выходе на иностранные рынки:

- выдает субсидии;

- оплачивает участие в выставках;

- помогает с онлайн-экспортом через крупнейшие иностранные маркетплейсы.

Бизнес экономит на маркетинге и продвижении товаров, работ или услуг на зарубежных рынках. Узнать о мерах поддержки можно на сайте РЭЦ или на сайте центра поддержки экспорта в вашем регионе.

Низкие штрафы. Для малых предприятий административные штрафы сильно ниже, чем для средних и крупных. Если в норме КоАП есть штраф именно для ИП, а не для должностного лица, малому предприятию назначают такой же. Если специального штрафа для ИП нет, а упоминаются должностные лица и организации или только организации, штраф для малого предприятия — 50% суммы для организаций.

Кто занимается поддержкой малого бизнеса

Получить поддержку можно на федеральном и региональном уровне.

На федеральном уровне этим занимается Корпорация развития малого и среднего предпринимательства — МСП.

На региональном — местное ведомство. Называться оно может по-разному. Например, в Москве — Департамент предпринимательства и инновационного развития, а в Санкт-Петербурге — Центр развития и поддержки предпринимательства.

Узнать, кто отвечает за поддержку малого бизнеса в вашем регионе, можно через поиск в интернете.

Еще искать меры поддержки можно на цифровой платформе МСП, где малый бизнес может получить более 250 видов услуг. Например, узнать рейтинг бизнеса, получить доступ к закупкам, проверить контрагентов или заполнить заявку на финансовую поддержку в упрощенном виде. Цифровой профиль поможет малому бизнесу подобрать и использовать необходимые в каждом конкретном случае меры поддержки.

Цифровой профиль поможет малому бизнесу подобрать и использовать необходимые в каждом конкретном случае меры поддержки.

Что важно запомнить

- Малый бизнес — это ООО и ИП из реестра налоговой службы с пометкой «Малое предприятие» или «Микропредприятие».

- Критерии микропредприятия — доход за предыдущий год до 120 млн рублей и среднесписочная численность сотрудников до 15 человек.

- Критерии малого предприятия — доход за предыдущий год свыше 120 до 800 млн рублей и среднесписочная численность сотрудников свыше 15 до 100 человек.

- Государство дает льготы для малого бизнеса: по налогам и страховым взносам, при найме персонала, при работе с наличными. Предлагает меры финансовой, имущественной, правовой поддержки, а также помощь при выходе на экспорт.

- Получить поддержку можно на федеральном и региональном уровне. На федеральном за это отвечает Корпорация по развитию малого и среднего предпринимательства, в регионах — региональные центры поддержки малого бизнеса.

Какие льготы и помощь для бизнеса вы получали по программам поддержки?