LTV — customer lifetime value, жизненный цикл клиента. Эта метрика помогает увидеть, из каких каналов приходят клиенты, которые приносят больше всего денег компании. В статье объясняем, чем еще может помочь расчет LTV, как рассчитать эту метрику и что делать, чтобы ее увеличить.

Эта статья рассчитана на тех, кто понимает, в чем разница между валовой и маржинальной прибылью, и может рассчитать операционную прибыль.

Что такое LTV и зачем считать этот показатель

LTV — показатель долгосрочной прибыли от клиента. Эта метрика показывает прибыль от одного клиента за все время работы с ним или за определенный период — зависит от того, как считать.

Компания «Хрум» продает кулинарию по подписке: месячное питание за 5000 ₽. Маркетолог компании подсчитал, что в среднем человек покупает еду в сервисе четыре месяца, а потом уходит. Маржинальная прибыль с каждой покупки — 20%.

Выходит, средняя выручка от одного клиента за все время работы с ним такая: 4 × 5000 ₽ = 20 000 ₽.

А средняя прибыль такая: 20 000 ₽ × 20% = 4000 ₽ — вот и LTV.

LTV — ключевой показатель для тех, кто продает товары через интернет или получает от людей ежемесячные платежи. Например, компании, которые зарабатывают на подписке, обычно тратят на привлечение одного клиента больше, чем стоит месячная подписка. Если клиент уйдет во второй месяц, компания потеряет деньги.

LTV считают, чтобы понять разные вещи. Давайте разберем три примера, и вам станет понятно, какие решения принимает компания на основе LTV:

- Маркетинг вообще работает?

- Какие клиенты приносят большего всего компании?

- Как развивать компанию?

Маркетинг вообще работает? Чтобы проверить, окупается ли маркетинг, можно считать LTV и смотреть, превышает ли этот показатель затраты на привлечение.

«Хрум» привлекает клиентов через Вконтакте: люди видят рекламу в соцсети → часть переходит на сайт компании → часть заказывает пробную неделю. Стоимость такого привлечения — 1000 ₽ за человека, а его LTV — 4000 ₽. Получается, компания зарабатывает в четыре раза больше, чем тратит. Маркетологи о таком говорят так: «Возврат на вложенное составляет 300%».

Уровень LTV в маркетинге оценивают с помощью такого правила:

Стоимость привлечения клиентов должна составлять не больше 1/3 от LTV

«Если соотношение больше 1/3, то компания недополучает прибыль и нужно искать маркетинговые механики, которые позволят снизить стоимость привлечения, и думать, как продлевать срок жизни клиента. Если соотношение меньше 1/3 — масштабируйтесь! Иначе вас обгонят более смелые конкуренты».

Анна Пенчукова

Директор по маркетингу «Нескучных финансов»

Оговоримся, в продвинутых компаниях считают не только стоимость привлечения, но и стоимость удержания: расходы на email-рассылку, программу лояльности и другое. Об удержании поговорим в конце статьи.

Какие клиенты приносят большего всего компании? Можно посчитать LTV каждой рекламной кампании, чтобы выяснить, откуда идут клиенты, которые покупают больше всего.

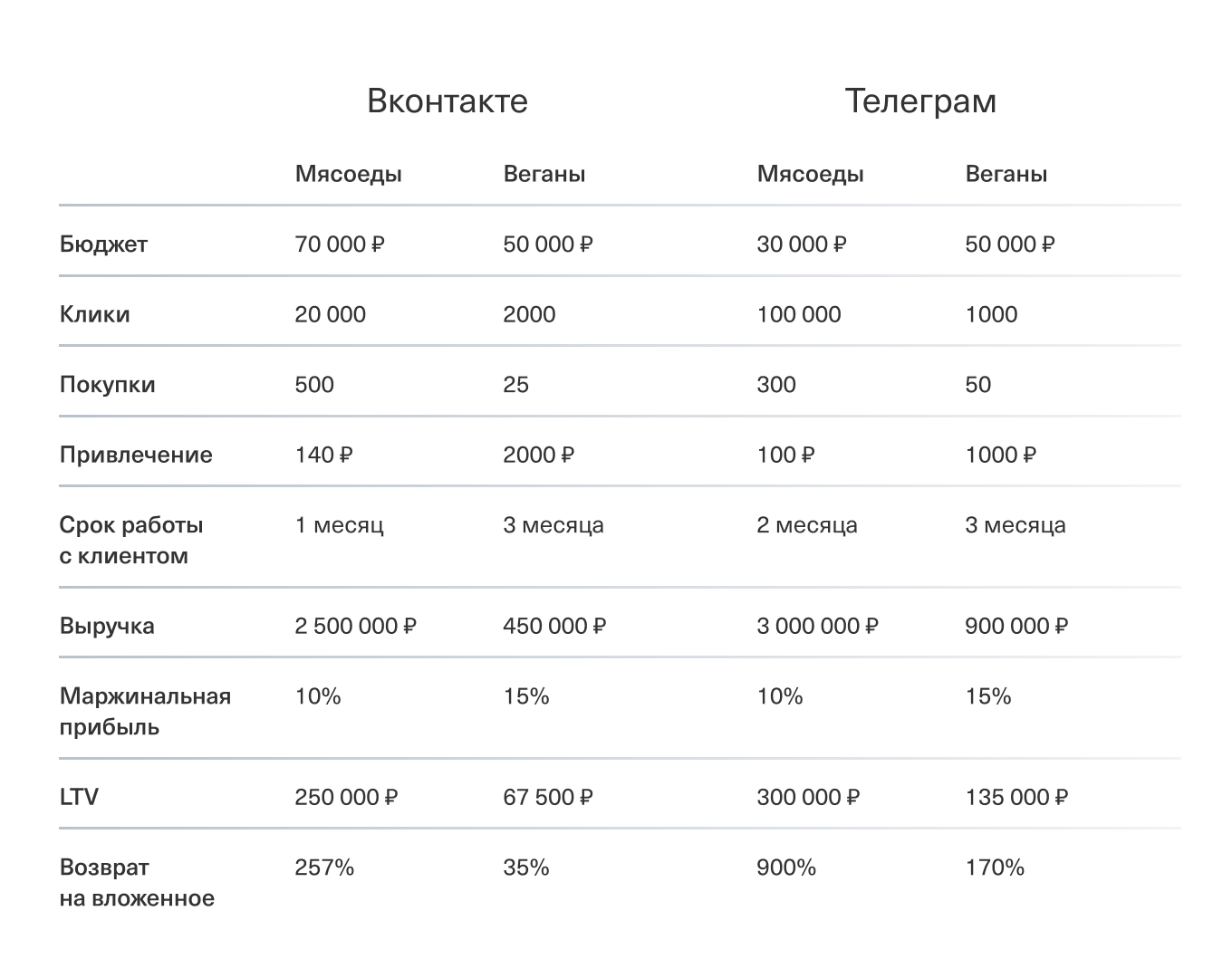

«Хрум» запустила две рекламные кампании: одну в Телеграме, а другую во Вконтакте. В каждой кампании по два объявления: одно для веганов, а другое для мясоедов. Все объявления состояли из фотографий еды и предложения попробовать тестовую неделю бесплатно. Ссылка в объявлении вела на сайт. Всего на рекламу было потрачено 200 000 ₽. Собрали в таблицу результаты за три месяца

Давайте объясним логику расчетов на примере мясоедов из Вконтакте.

Бюджет, клики и покупки считать не надо, их можно собрать из CRM-системы или Яндекс Метрики.

Чтобы получить стоимость привлечения, мы поделили бюджет на количество покупок: 70 000 ₽ / 500 = 140 ₽.

Мясоеды из Вконтакте отвалились после первого месяца.

Данные по выручке мы взяли из CRM-системы.

Маржинальную прибыль мы рассчитали как обычно: вычли из выручки все расходы на бизнес — на сырье, кредиты, налоги и прочее.

Чтобы получить LTV за месяц, мы умножили выручку за месяц на коэффициент маржинальной прибыли: 2 500 000 ₽ × 10% = 250 000 ₽.

Возврат на вложенное показывает, сколько в процентах вернулось денег. Чтобы его получить, мы вычитали из бюджета то, что получили — LTV, а потом делили на бюджет и умножали на 100%:

(250 000 ₽ − 70 000 ₽) / 70 000 ₽ × 100 = 257%.

Вот какие выводы можно сделать по таблице:

- В Телеграме клиенты дешевле, чем во Вконтакте.

- Кампания «Веганы во Вконтакте» окупилась слабо, но принесла клиентов, которые остались с компанией и пока не ушли. В долгосрочной перспективе они могут принести намного больше.

- В Телеграме и Вконтакте оказалось много мясоедов, готовых покупать еду по подписке, но они быстро уходили — за месяц или за два.

- Если мы хотим быстро получить прибыль, нужно привлекать мясоедов. А если хотим растить число постоянных подписчиков, нужно привлекать веганов.

Точно так же можно рассчитать рекламные кампании в контекстной рекламе, в офлайн-рекламе и во всех остальных каналах. Вручную такие данные сложно внести в таблицу: нужен отдельный человек, который будет за всем следить. Можно этого избежать, если установить сквозную аналитику — она сама подтягивает нужные данные. Рассказываем о ней в соседней статье.

Как развивать компанию дальше? Чуть выше мы сделали выводы на основе данных рекламных кампаний. По ним можно сформулировать гипотезы, как развивать бизнес дальше. Например, такую: если вложить много денег в рекламу веганской кулинарии, можно получить много клиентов, которые останутся с нами надолго.

Если гипотеза подтвердится, в компании нужно развивать направление для веганов: производить больше веганских блюд, чаще обновлять меню и больше вкладывать в маркетинг на эту ЦА.

С другой стороны, мясоеды дали больше прибыли за короткий срок. Можно вложиться в систему лояльности, чтобы мясоеды оставались клиентами дольше. О программах лояльности расскажем в конце статьи.

Какие метрики связаны с LTV

Для расчета LTV есть много разных формул, и в каждой будут встречаться разные метрики. Давайте коротко пройдемся по всем метрикам: что они показывают и как рассчитать. Можно пропустить этот раздел, если вы прямо сейчас не считаете LTV, и вернуться к нему потом.

T — среднее количество продаж за месяц. Допустим, сервису по продаже еды по подписке нужно сделать расчет LTV за год. За этот период у «Хрума» было 1500 продаж. Теперь посчитаем среднее количество продаж за месяц:

1500 / 12 = 125

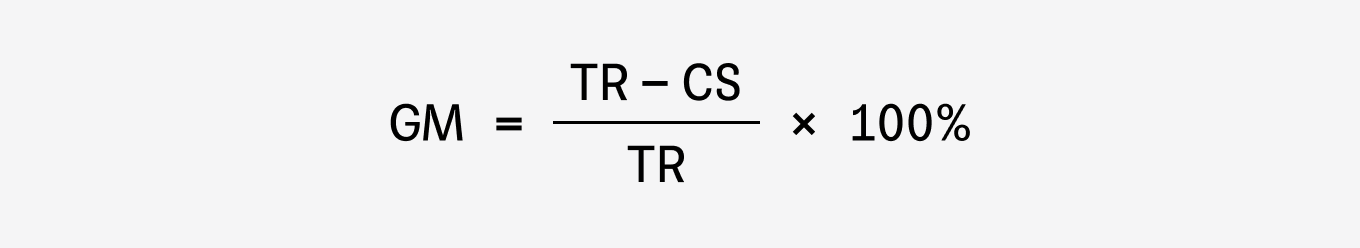

GM — gross margin. Это валовая маржинальность. Показывает долю валовой прибыли в выручке компании. Например, если валовая прибыль компании за последний квартал составила 35%, значит, она сохраняет 0,35 ₽ от каждого рубля с покупки. А остальные 65% уходят на погашение коммерческих, общехозяйственных и административных расходов, расходов по процентам и выплаты акционерам.

Например, выручка «Хрума» в феврале составила 620 000 ₽, а расходы — 290 000 ₽. Считаем GM:

620 000 − 290 000 = 330 000 ₽

330 000 ₽ / 620 000 ₽ = 0,53

0,53 × 100 = 53% — вот показатель прибыльности в месяц.

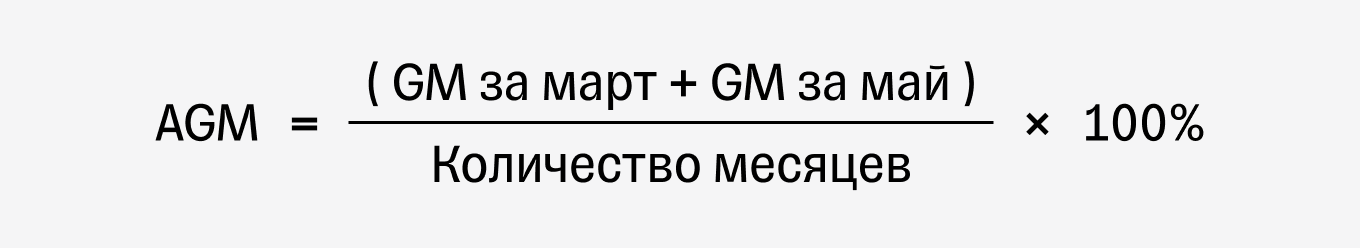

AGM — average gross margin. Так называют средний коэффициент прибыльности за определенный период. Показывает, какая часть сделок за период — реальная прибыль для бизнеса, а какая — себестоимость. Этот коэффициент пригодится для расчета LTV.

Например, GM «Хрума» в марте был 0,53, а в апреле 0,37. Считаем AGM:

0,53 + 0,37 = 0,9

0,9 / 2 = 0,45

0,45 × 100 = 45% — таков средний коэффициент прибыльности за март и апрель.

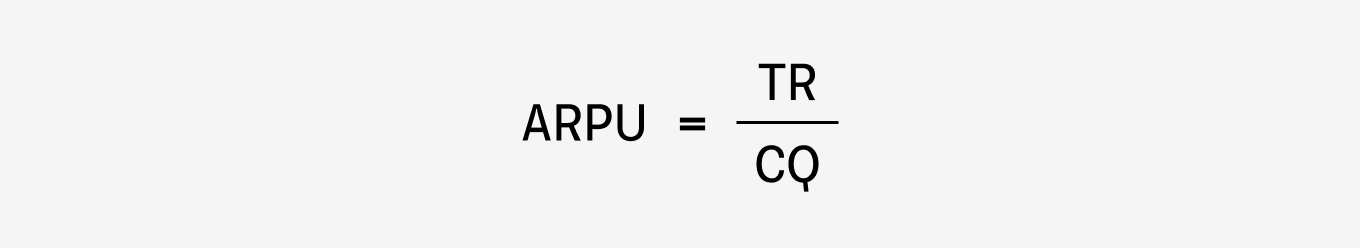

ARPU — average revenue per user. Так называют среднюю выручку от клиента за определенное время.

Например, выручка за месяц 625 000 ₽, а количество клиентов — 125. Считаем выручку от одного клиента:

625 000 ₽ / 125 = 5000 ₽

Lifetime — количество месяцев, в которые клиент что-то покупает. По подсчетам «Хрума», в среднем человек покупает еду в сервисе четыре месяца, а потом уходит. У сервиса для таких подсчетов есть CRM-система, которая распознает каждого покупателя и заносит в систему, когда он начал покупать и когда перестал.

Если у вас нет автоматизированной системы, можно все посчитать вручную по данным маркетинговых отчетов или бухгалтерии. Другой вариант — внедрить программу лояльности. Дальше об этом расскажем подробнее.

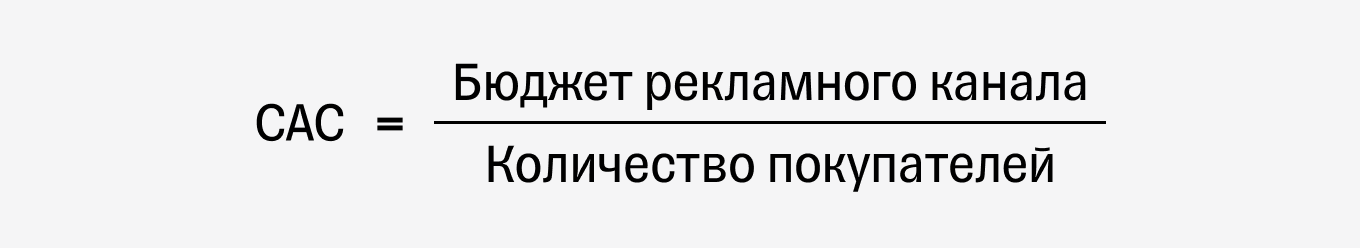

CAC — customer acquisition cost. Это стоимость привлечения клиента.

Например, в Вконтакте компания вложила 20 000 ₽, а получила 75 покупок. Считаем во сколько обошелся каждый покупатель:

20 000 ₽ / 75 = 267 ₽ — вот и стоимость клиента.

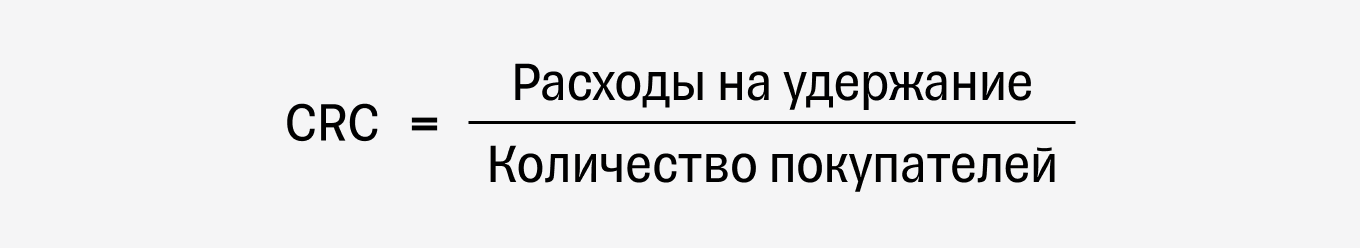

CRC — customer retention cost. Показывает, сколько бизнес тратит на удержание нынешних клиентов, чтобы они купили еще. «Хрум» для удержания тратит 50 000 ₽. Вот на что они уходят:

- система скидок;

- сама скидка;

- ретаргет в поисковике и соцсетях;

- расходы на email-маркетинг.

Повторный клиент «Хрума» — это каждый, кто купил питание на второй месяц. В феврале сервис привлек 100 новых клиентов, а в марте из них купили 70 человек. Считаем, сколько тратим на удержание:

50 000 ₽ / 70 = 714,3 ₽.

ROMI — return on marketing investment. Это возврат на вложенное. В прошлом разделе мы сопоставили стоимость привлечения во Вконтакте и LTV клиентов оттуда, чтобы узнать, как окупается маркетинг в этом канале. Это и есть ROMI. Когда CAC — 1000 ₽, а LTV — 4000 ₽, ROMI составляет 400%.

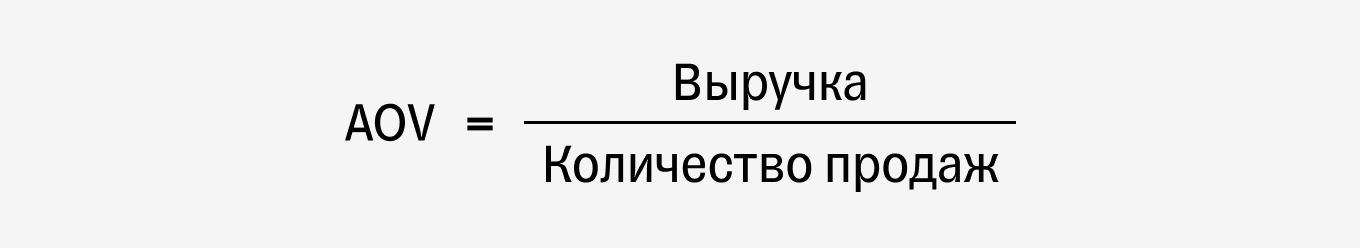

AOV — average order value. Это сумма среднего чека. Как рассчитать:

Например, в «Хруме» выручка 625 000 ₽, а число продаж — 125. Считаем сумму среднего чека:

625 000 / 125 = 5000 ₽

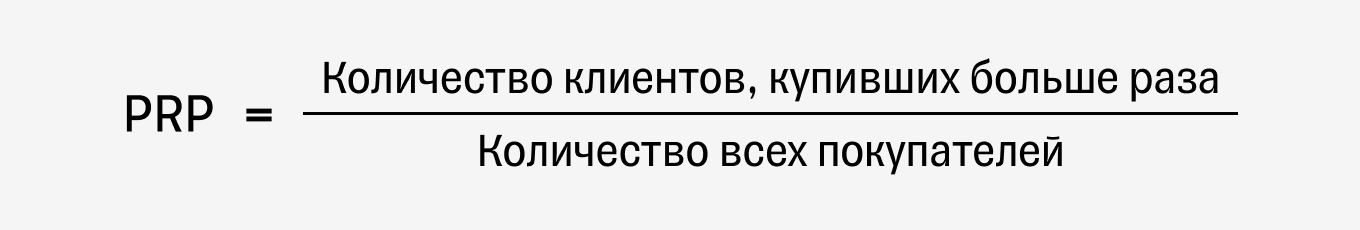

RPR — repeat purchase rate. Показывает, как часто клиент покупает повторно.

Например, за год из 1500 клиентов «Хрума» 500 клиентов заказали питание для своих близких. Теперь считаем, как часто клиенты «Хрума» делают так в год:

500 / 1500 = 33%

Большая часть этих метрик нужна для расчета LTV в разных формулах. Рассчитывать все их необязательно, но какие-то из них вам пригодятся для расчета LTV или связанных с ним показателей вроде ROMI. Дальше рассказываем о формулах расчета LTV.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как считать LTV

Все зависит от того, какие метрики бизнес может посчитать. Если вы можете посчитать все метрики из прошлого раздела, значит, у вас сильная система аналитики и можно использовать точные формулы расчета LTV. Если вы можете посчитать лишь некоторые метрики, нужные для расчета LTV, придется обходиться упрощенными формулами и со временем подключать системы аналитики, чтобы собрать нужные показатели.

Давайте разберем основные формулы LTV.

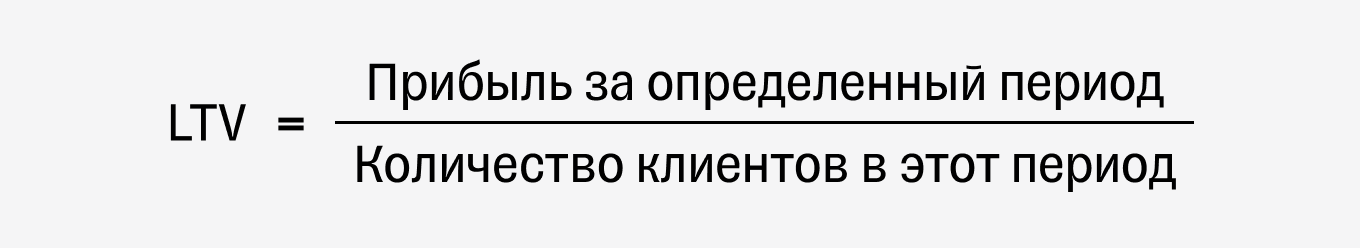

Упрощенные простые формулы. Есть две формулы, которые могут рассчитать все вне зависимости от системы аналитики. Но с ними есть проблема — они не очень-то и точные. Вот первый вариант:

Например, у компании чистая прибыль за квартал — 900 000 ₽, а количество клиентов — 3000. Считаем LTV:

900 000 / 3000 = 300 ₽

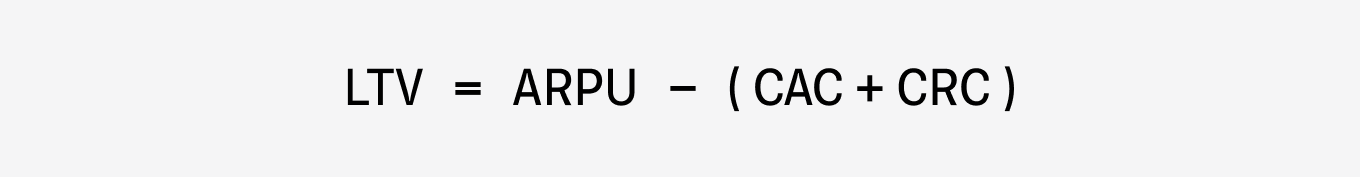

Если предыдущая формула чем-то не подошла, вот другая:

Рассчитаем LTV на примере:

ARPU — 2680 ₽, CAC — 267 ₽, CRC — 714 ₽.

2680 − (267 + 714) = 1699 ₽

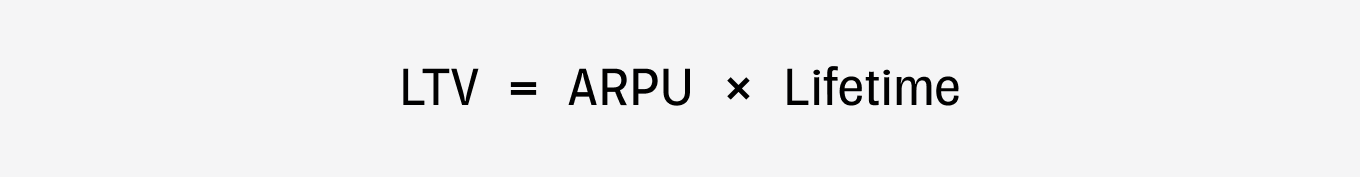

Более точные сложные формулы. Есть две формулы, по которым сложнее рассчитать, но к их погрешностям меньше претензий. Вот первый вариант:

Рассчитаем LTV на примере:

ARPU — 2680 ₽, Lifetime — 4.

2 680 ₽ × 4 = 10 720 ₽

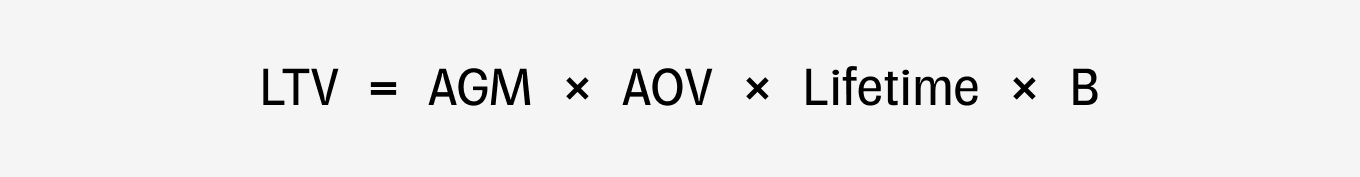

Если ваша прибыль сильно отличается от выручки, считать LTV по формуле с показателем ARPU — опасно. Дело в том, что при таком раскладе выручка может быть большой, но это ничего не значит — расходов-то много. Тогда LTV вас введет в заблуждение и стоит использовать другую формулу. Например, эту:

Рассчитаем LTV на примере:

AGM — 45%, AOV — 5000 ₽, Lifetime — 4, B — 120.

0,45 × 5000 × 4 × 120 = 1 080 000 ₽.

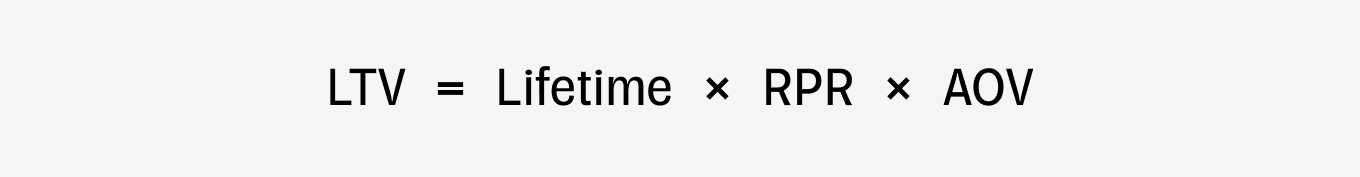

Формулы для прогнозирования LTV. Выше формулы, которые нужны, чтобы рассчитывать исторический LTV. А чтобы посчитать LTV для прогноза, нужно использовать другие формулы. Первый вариант:

Рассчитаем LTV на примере:

Lifetime — 4, PRP — 33%, AOV — 5000 ₽.

4 × 33% × 5000 = 6600 ₽

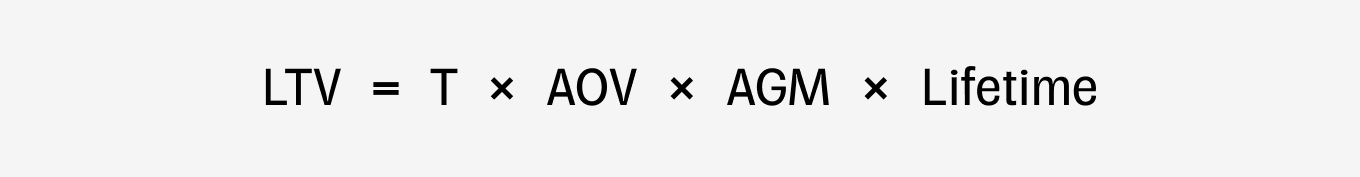

Если предыдущая формула чем-то не подошла, вот другая:

Рассчитаем LTV на примере:

T — 110, AOV — 5000 ₽, AGM — 0,59, Lifetime — 3.

110 × 5000 × 0,59 × 3 = 973 500 ₽

Как рассчитать LTV в системах аналитики. Разберем, через какие системы можно считать LTV, на примере опыта «Нескучных финансов». Это сервис, который предоставляет финансовых директоров бизнесу по подписке. Например, если какая-то компания не может рассчитать прибыль, она обращается к «Нескучным» за финдиром и платит раз в месяц определенную сумму, чтобы он помог им.

Перед подсчетом LTV аналитики из отдела качества «Нескучных финансов» собирают запросы от руководителей, чтобы понять, какие гипотезы проверить. Например, можно узнать, какой LTV у нового продукта. После этого аналитики обращаются к техническому специалисту и продумывают вместе, как все посчитать.

LTV считают с помощью двух сервисов: amoCRM и Power BI. Первое — это система управления отношениями с клиентами. Второе — программа, в которой можно изучать данные из всех рекламных кабинетов и визуализировать их. Из CRM-системы собирают данные, а потом отправляют их в Power BI, чтобы руководители получили ответы на свои вопросы в наглядном виде.

Какие данные собирают из CRM:

- дата создания сделки или заключения договора;

- сколько выручки принесли клиенты;

- сколько времени клиенты провели с продуктом: например, количество сделок и дата, когда клиент ушел;

- маржинальная или валовая прибыль;

- что это вообще за клиенты: из какой отрасли и какого сегмента.

Как считают LTV:

- Берут клиента из какой-то группы.

- Считают, сколько выручки он принес за выбранный период.

- Умножают выручку на процент маржинальной прибыли.

- Делят полученное значение на количество клиентов в выборке.

- Проделывают то же самое с другими клиентами выбранной группы и суммируют всю прибыль от этой группы.

Если у вас нет инструментов, которые аккумулируют данные и позволяют строить отчеты — вроде amoCRM, Power BI, — и аналитика, возможно, пока рано считать LTV. В таком случае лучше наращивать другие метрики: например, количество повторных покупок.

Как посчитать LTV по когортам

Когорты — разные группы вашей целевой аудиторий. В начале статьи мы показывали, что можно анализировать сегменты рекламных кампаний и узнавать, какие приносят больше денег. А в разделе выше рассказали, что «Нескучные финансы» считают LTV по группам клиентов. И то, и другое — это подсчет по когортам.

Если вы хотите получить точные результаты, считайте LTV по когортам. Вот главные принципы подсчета:

- Прописать гипотезу, которую проверяем.

- Сравнить разные когорты клиентов.

- Обращать внимание, покупает ли выбранная когорта продукт или уже нет.

Прописать гипотезу, которую проверяем. Такой показатель, как LTV, незачем считать по когортам просто так. Это делают, чтобы узнать, как изменения в продукте отразились на доходности.

Например, сервис «Хрум» оптимизировал логистику и сделал так, чтобы готовое питание доставляли за 15 минут. Теперь нужно понять, получается ли увеличить срок жизни клиентов за счет этого.

Сравнить разные сегменты клиентов. Когда сравниваешь разные сегменты, видно, чем они отличаются. Может, вы поймете, что одни покупают у вас долго, а другие уходят после первой недели.

Какие сегменты сравнивать — зависит от цели. Иногда нужно сравнить клиентов по разным периодам, иногда — по разным источникам трафика, иногда — по разным продуктам.

Допустим, мы хотим проверить запрос «Хрума»: увеличивает ли сервис быстрой доставки срок жизни клиента? Для этого нужно сравнить две когорты: тех, кто застал быструю доставку, и тех, кто не застал. Получается, нужно сравнить клиентов из разных периодов.

Сервис запустил быструю доставку в январе 2023 года и сразу привлек клиентов. Через 8 месяцев они перестали покупать. Эту когорту можно сравнить с теми, кто стал клиентом в январе 2021 года — 2022 год не берем, потому что его начало пришлось на начало СВО. Если группа клиентов из прошлого перестала продлевать подписку на сервис спустя шесть месяцев, значит, быстрая доставка продлевает срок жизни клиентов.

Обращать внимание, покупает ли выбранная когорта продукт или уже нет. Продукт строят на основе тех, кто нашел в нем ценность, а не потерял. Если только 20% клиентов покупают на протяжении 12 месяцев, стоит изучать уникальный опыт этого сегмента, а не 80% ушедших.

Если человек застал новую доставку, пользовался ей, но прекратил покупать, он потерял ценность в продукте. Может быть миллион причин почему: кухня не нравится, доходы упали, переехал. В любом случае судить по нему новую доставку, скорее всего, не надо — он больше не целевая аудитория.

Работать с теми, кто ушел, тоже можно, но в рамках других целей: например, почему уходят определенные сегменты клиентов, сколько стоит удержание клиентов и так далее.

Опытные аналитики могут добавить что-то еще к тому, как считать LTV по когортам. Например, что нужно учитывать специфику своего бизнеса. Если ваш продукт обладает ярко выраженной сезонностью, это стоит учитывать при выборе периода, по которому мы сравниваем когорты. Если у вас так, возможно, стоит нанять аналитика, который сможет учесть все важное.

Какой LTV считается нормой

Нет LTV или ROMI, который считается нормой. Эти показатели у всех разные.

Магазин у дома имеет высокий LTV: клиенты приходят покупать хлеб и молоко три раза в неделю на протяжении нескольких лет.

Агентство по продаже недвижимости имеет низкий LTV: клиенты покупают квартиру или дом один-два раза за жизнь.

Сравнивать свой LTV с LTV конкурентов тоже не советуем. Этот показатель рассчитывается исходя из десятков других: расходы, выручка, кредиты, налоги, сезонность, курсы валют. Если хоть один показатель у конкурента отличается от вашего, LTV меняется и уже не имеет ничего общего с вашей ситуацией.

Если LTV для вас ключевая метрика, можно сделать так, чтобы все в компании работали на повышение этой метрики. Например, завести KPI для редакторов, которые занимаются email-рассылкой. Дальше об этом подробнее.

Как повысить LTV

Есть много способов. Расскажем тут о четырех:

- Email-рассылка.

- Программа лояльности.

- Допродажи.

- Работа с удержанием.

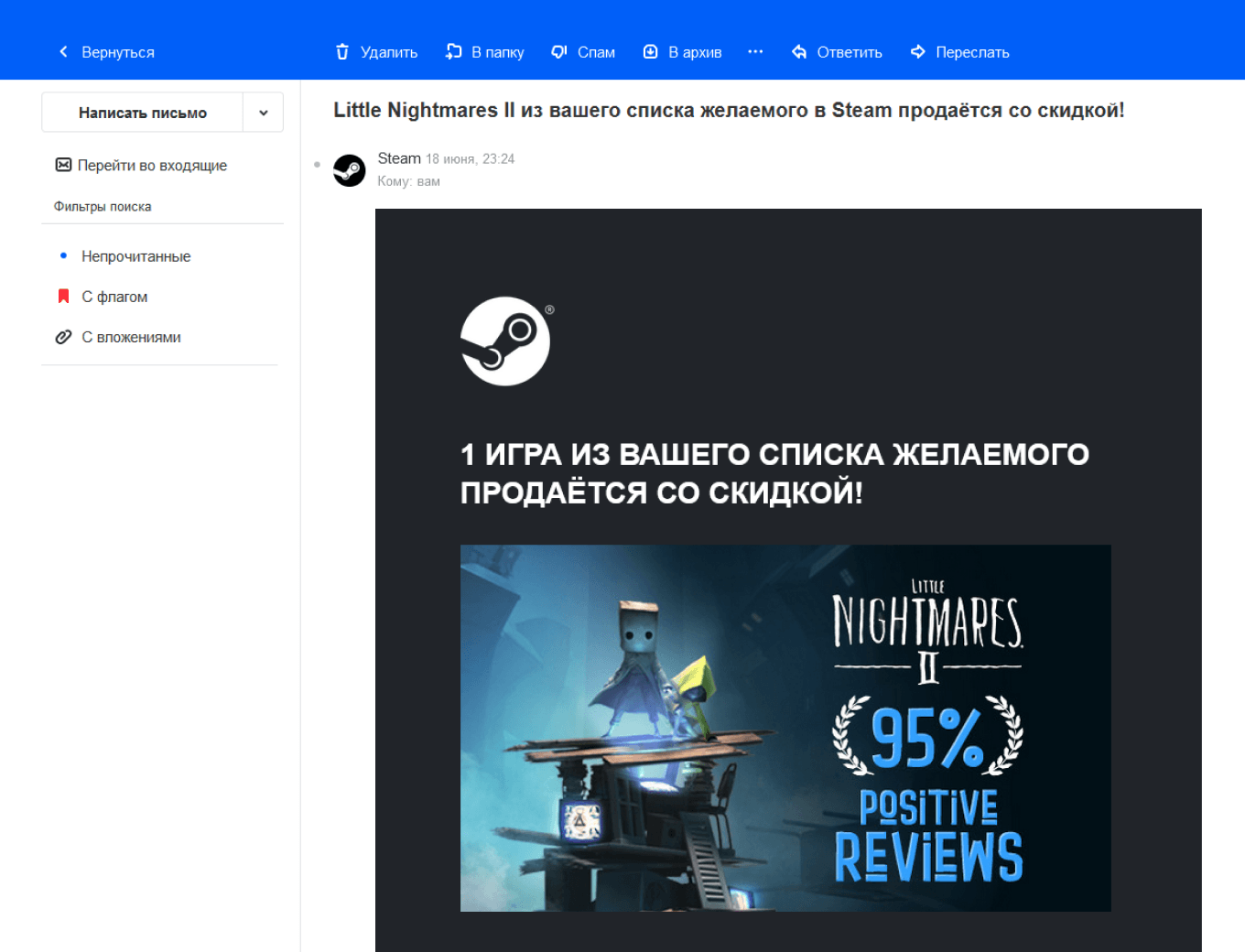

Email-рассылка. Можно собирать адреса электронной почты клиентов и отправлять им письма о скидках, новинках или о том, как пользоваться продуктом. Например, письма о скидке могут подталкивать клиентов делать покупки чаще, потому что у них появляется ощущение упущенной выгоды. Давайте разберем это на примере маркетплейса Steam.

Steam — торговая площадка, на которой можно купить игры и софт для ПК. Покупатель может увидеть рекламу о выходе новой игры в соцсетях разработчиков и зайти в Steam, чтобы купить ее.

После покупки он может начать смотреть другие игры и добавить понравившиеся в раздел «Список желаемого». Когда одна из этих игр будет продаваться со скидкой, Steam оповестит об этом в рассылке.

Покупатель может сразу купить игру после такого письма. Он может думать так: «Если сейчас я не куплю игру со скидкой, потом потрачу больше».

Перед тем как запускать рассылку, нужно ответить на много вопросов. Вот лишь часть из них:

- Откуда брать почтовые адреса?

- Как проверить, какие люди на самом деле в почтовой базе? Они подходят?

- Как настроить работу так, чтобы можно было сегментировать читателей?

- Каким сервисом рассылок пользоваться?

- О чем писать, чтобы аудитория покупала?

- Как часто писать?

- Кто будет писать и верстать письма, а кто будет рисовать иллюстрации?

- Как измерять эффективность рассылки?

Мы ответили на последний вопрос в отдельной статье. Внутри объясняем, по каким метрикам мерить эффективность рассылки, как рассчитать эти метрики и правильно понять их.

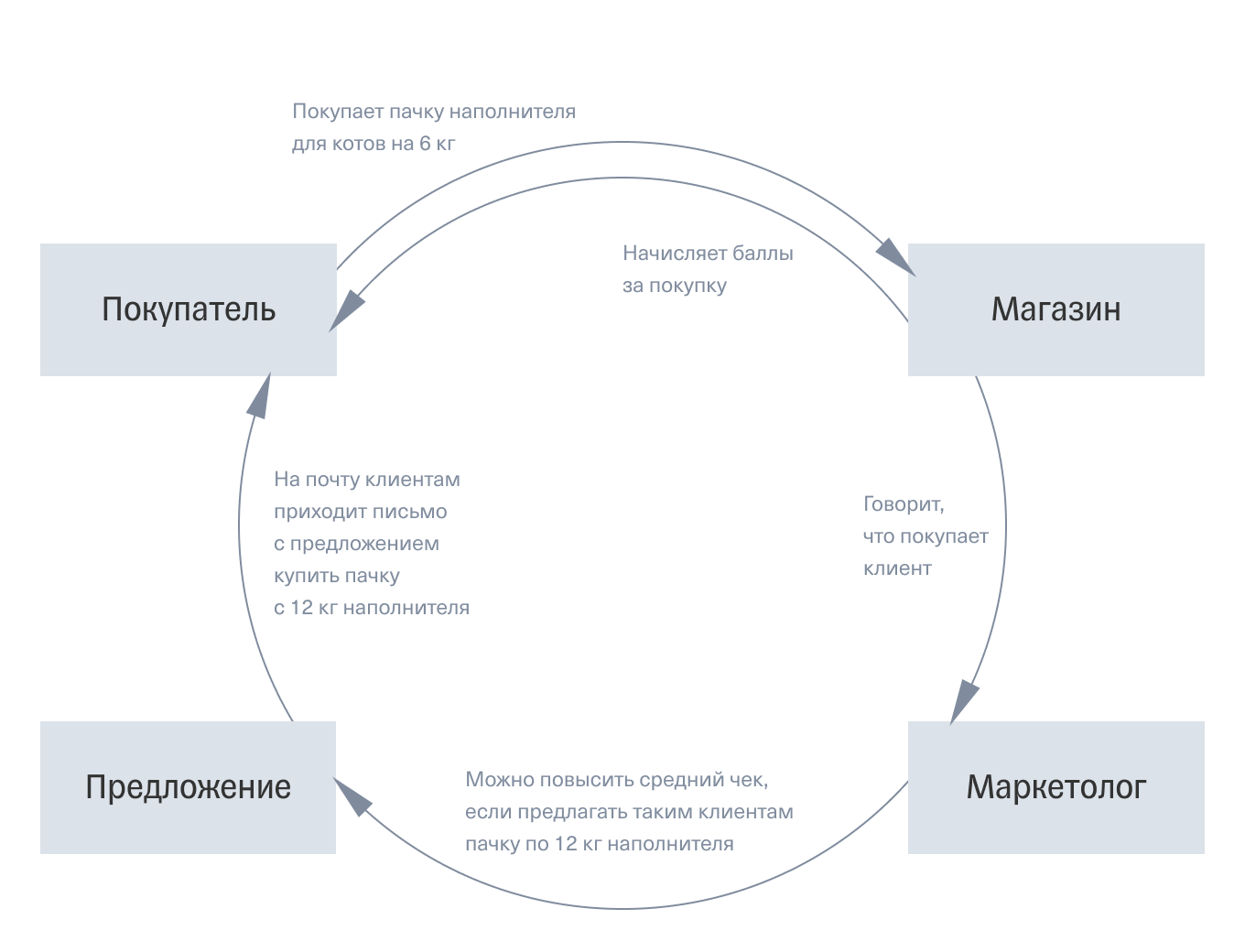

Программа лояльности. Можно придумать систему, с которой получится отслеживать действия клиентов, сегментировать их и вознаграждать скидками, чтобы они покупали чаще.

Компания продает товары для животных: корм, игрушки, наполнители. Клиенты в среднем совершают покупки на протяжении семи месяцев, а потом уходят. Чтобы увеличить срок работы с клиентом до девяти месяцев, компания разработала программу лояльности: клиенты получают в подарок скидочную карту и экономят на покупках.

Карта привязана к CRM-системе, поэтому компания видит, какие товары покупают клиенты и как часто. Исходя из этого маркетологи делят клиентов на сегменты и придумывают адресные предложения для каждой группы. В итоге увеличивается выручка от клиентов и срок работы с клиентом.

При выборе программы лояльности нужно учесть много нюансов. Вот некоторые из них:

- Получится ли подключить к программе лояльности несколько тысяч клиентов?

- Получится ли настроить все так, чтобы компания увидела всю историю действий клиента по сегментам?

- Какой сервис рассылок подойдет и как к нему подключить программу лояльности?

Мы написали отдельную статью о программах лояльности. Она поможет выбрать подходящую и понять, стоит ли вообще вкладываться в такой инструмент.

Допродажи. Обычно в бизнесе есть два вида продуктов:

- Опорный продукт — что-то, за чем приходят в первую очередь. Например, в кофейни приходят за кофе, в бургерные — за бургерами, а на заправки — за топливом.

- Дополнительные продукты — что-то, что могут купить вместе с опорным продуктом. Например, в кофейнях могут купить десерты, в бургерных — напитки, а на заправках — сигареты и хот-доги.

Продажа дополнительных продуктов — это допродажи. На витрине в кофейне можно красиво поставить тортики и предлагать по акции всем посетителям. Онлайн-зоомагазин может найти сегмент «владельцы котов» и предлагать им через систему рекомендаций того, что они еще не покупали: расчески для вычесывания, игрушки или полезные лакомства. Все это повышает количество новых покупок от существующих клиентов.

Работа с удержанием. Есть приемы, которые могут снизить уход клиентов. Приведем два примера:

- Ретаргет с брошенной корзиной.

- Скидка уходящему клиенту.

Ретаргет с брошенной корзиной может помочь всем, кто продает онлайн. Он работает, как овчарка с заблудшей овцой.

Клиент заказывал тостер к обеду, но ему написали по работе, поэтому он отвлекся от заказа. Спустя два часа интернет-магазин ловит клиента в соцсетях с помощью баннера. Он вспоминает, что заказывал тостер, и кликает, чтобы закончить начатое.

Не напомни пиццерия клиенту о брошенной корзине, он мог бы пойти в магазин за йогуртом или сделать яичницу. А так — есть заказ. Не обязательно напоминать именно с помощью ретаргетинга — можно с помощью письма на почту, если у вас есть контакт клиента.

Скидка уходящему клиенту работает в основном с бизнесами, которые зарабатывают на подписке: доставка готовой кулинарии, стриминговые сервисы, облачные сервисы для компаний.

Клиент хочет уйти от одного сотового оператора к другому, потому что у нового дешевле все стоит. Первоначальному оператору хочется, чтобы клиент остался, и он предлагает скидку, когда клиент сообщает об уходе.

Есть нюанс. Если дело действительно было в сумме ежемесячного платежа, скидка поможет удержать клиента. А если дело в другом, нужно выяснить, в чем именно, но это тема для отдельной статьи.

Правила работы с LTV

Для начала можно следовать им, а потом выработать свои:

- Хотим узнать, кто приносит больше всего прибыли — смотрим на LTV.

- Нужны точные результаты — считаем LTV по сегментам.

- Расходы на привлечение клиентов должны составлять не более 1/3 от LTV.

- Нет никакого среднерыночного LTV. Лучше ориентироваться не на конкурентов, а на свои числа в динамике и цели компании.

- LTV можно повысить с помощью таких инструментов: email-маркетинг, программа лояльности, адресные предложения под сегменты, допродажи, ретаргетинг.

Какие методы вы используете, чтобы повысить LTV своих клиентов?