Чтобы оценить бизнес в целом, нужно узнать, сколько прибыли приносит отдельный продукт, пользователь или клиент, — разбираемся, как считать юнит-экономику.

Что такое юнит-экономика и кому она полезна

Юнит-экономика — оценка прибыльности одной единицы, или юнита. В качестве юнита может быть продукт, пользователь или клиент.

Unit-экономика полезна любому бизнесу — кафе, производству стульев, стартапу и частной клинике: она помогает понять, сколько прибыли приносит каждый клиент или пользователь, сколько можно тратить на привлечение покупателей, какой канал привлечения покупателей наиболее эффективен.

Делать расчет юнит-экономики нужно до и после запуска бизнеса. Расчеты до запуска помогут оценить, будет ли бизнес приносить прибыль. А если нет — увидеть, что можно изменить. Показатели юнит-экономики на реальных данных компании покажут, зарабатывает бизнес на клиентах или только тратит деньги.

Как считать юнит-экономику — основные метрики

Задача юнит-экономики — оценить прибыль бизнеса. Наши главные показатели:

- ARPC, или average revenue per client, — доход на клиента;

- ARPU, или average revenue per user, — доход на пользователя;

- ARPU − CPA — доход на пользователя с учетом рекламы.

Для расчета этих финансовых показателей потребуются другие показатели бизнеса — средний чек, себестоимость заказа, среднее число покупок, дополнительные затраты, конверсия из пользователя в покупателя.

Как рассчитать себестоимость — COGS

Переменные затраты, или себестоимость (COGS — cost of good sale) — расходы, которые напрямую зависят от количества продаж или покупателей: чем больше продали, тем больше потратили.

В себестоимость включают затраты на сырье, стоимость доставки, эквайринга. Если в среднем покупают не по одному товару за раз, то нужно сложить себестоимости всех товаров в покупке и прибавить доставку.

Мы будем рассматривать все показатели на примере бургерной с доставкой. Возьмем такие исходные:

продукты для производства бургера — 70 ₽;

доставка — 100 ₽.

В среднем покупают по три бургера, значит, себестоимость заказа (COGS) можно рассчитать так: 70 ₽ × 3 + 100 ₽ = 310 ₽.

Универсальной формулы для расчета себестоимости нет — все зависит от вида бизнеса, конечного продукта и его составляющих.

Как считать доход на клиента — ARPC

Доход на клиента (ARPC — average revenue per client) — это выручка, которую компании приносит один клиент за какой-то период, чаще всего месяц.

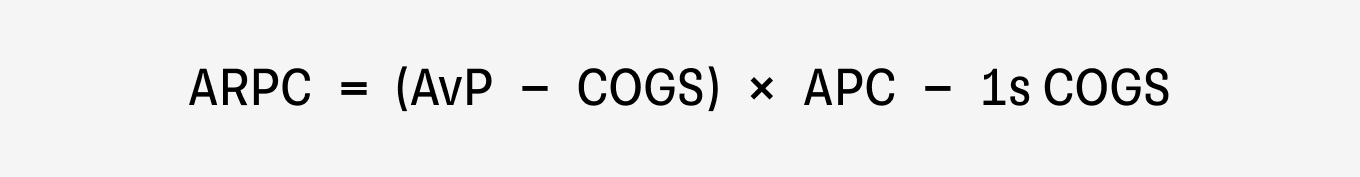

Формула для расчета ARPC:

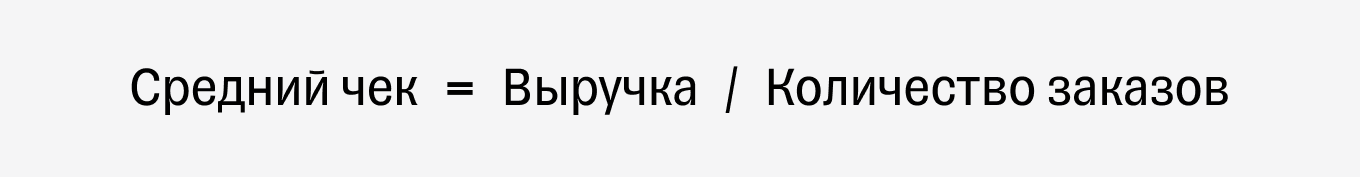

Средний чек (AvP — average price). Его считают так: всю выручку за месяц делят на количество заказов. Это сумма, которую в среднем платит покупатель за один заказ.

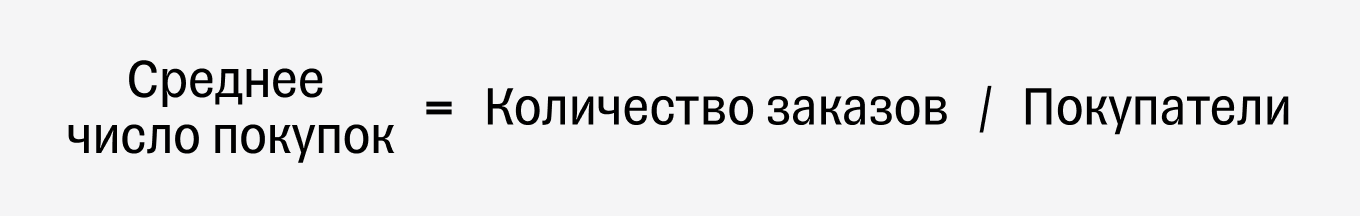

Среднее число покупок (APC — average payment cost). Рассчитывается так: общее количество заказов делят на количество покупателей. То есть кто-то заказывает за месяц пять раз, кто-то — один, а кто-то — три, в среднем на одного покупателя приходится две покупки.

Средний чек и число покупок можно не считать, а взять из системы учета или статистики интернет-эквайринга.

Себестоимость заказа (COGS). Мы уже считали себестоимость продукта выше — туда входят все затраты, связанные с заказом: чем больше заказ, тем больше его себестоимость.

Дополнительные затраты на первую покупку (1s COGS). Сюда включают дополнительные затраты на совершение первой покупки. Например, промокод на скидку, подарок к заказу или бесплатный пробный период. Дополнительных затрат может и не быть.

Вернемся к формуле для расчета дохода на клиента и посмотрим, какой доход может получить бизнес с доставкой бургеров. Возьмем следующие данные:

Средний чек (AvP) — 450 ₽. В среднем берут 3 бургера по 150 ₽.

Среднее число покупок (APC) — 2.

Себестоимость (COGS) — 310 ₽. Себестоимость трех бургеров + доставка.

Доп. затраты на первую покупку (1s COGS) — 50 ₽. Промокод на первую покупку.

ARPC = (450 ₽ − 310 ₽) × 2 − 50 ₽ = 230 ₽

Получается, что каждый клиент приносит бургерной по 230 ₽ маржинальной прибыли в месяц. Теперь посчитаем доход на пользователя.

Как считать доход на пользователя — ARPU

Пользователь (UA — user acquisition) — тот, кто знает о нашей компании. Пользователь заходил на сайт, но мог ничего не купить. Например, мы запустили таргетированную рекламу и знаем, сколько людей перешли на сайт бургерной.

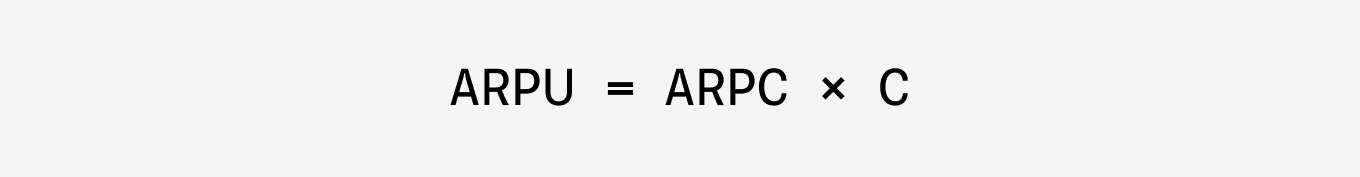

Доход на одного пользователя (ARPU — average revenue per user). Его считают по той же формуле, что и доход на клиента, но с учетом конверсии:

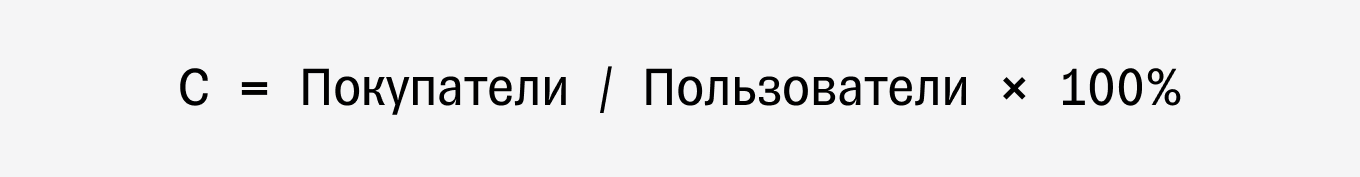

Конверсия (С — conversion). Это процент потенциальных клиентов, которые совершили целевое действие, например оплатили заказ или оставили контактные данные. Считается по формуле:

Вернемся к примеру с бургерной, рассчитаем конверсию и доход на пользователя.

Допустим, клиенты переходили к нам на сайт по рекламе в поиске. Из статистики рекламной кампании мы знаем, что за месяц у бургерной было 2000 переходов на сайт, но купили всего 150 человек.

Доход на клиента (ARPС) = 230 ₽.

Конверсия (C) = 150 / 2000 × 100% = 7,5%.

Доход на пользователя (ARPU) = 230 ₽ × 7,5% = 17,25 ₽.

Получается, что каждый, кто перешел к нам на сайт по рекламе из поиска, принес компании 17,25 ₽. Пока кажется, что все хорошо и компания получает прибыль, однако мы не учли расходы на рекламу и пока не видим прибыль с каждого пользователя.

Доход на одного пользователя с учетом рекламы

Реклама, или затраты на маркетинг (CPA — cost per acquisition) — затраты на привлечение покупателя. Например, стоимость клика по таргетированной рекламе, реклама у блогеров, стоимость печати флаеров и так далее. Обычно этот показатель можно взять из личного кабинета рекламной кампании.

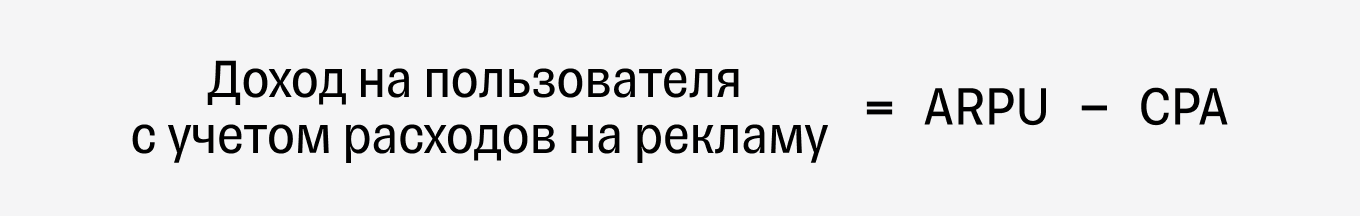

Доход на пользователя с учетом расходов на рекламу. Это ключевой показатель юнит-экономики бизнеса: если он отрицательный, компания не зарабатывает. Рассчитывается как разница между доходом на одного пользователя — ARPU и затратами на рекламу — CPA.

Давайте вернемся к бургерной и посчитаем этот показатель.

Мы знаем, что каждый клик по рекламе стоит 12 ₽, а каждый пользователь приносит по 17,25 ₽ прибыли. Узнаем, получает ли доход от доставки бургерная:

ARPU − CPA = 17,25 ₽ − 12 ₽ = 5,25 ₽.

Получается, что компания зарабатывает на каждом пользователе по 5,25 ₽. Это хороший показатель, значит, компания покрывает затраты на производство и привлечение покупателя.

Как рассчитать маржинальную прибыль с помощью юнит-экономики

Маржинальная прибыль — это разница между выручкой и переменными доходами всего бизнеса. С помощью юнит-экономики мы только что посчитали маржинальную прибыль на одного клиента — это доход на пользователя с учетом рекламы.

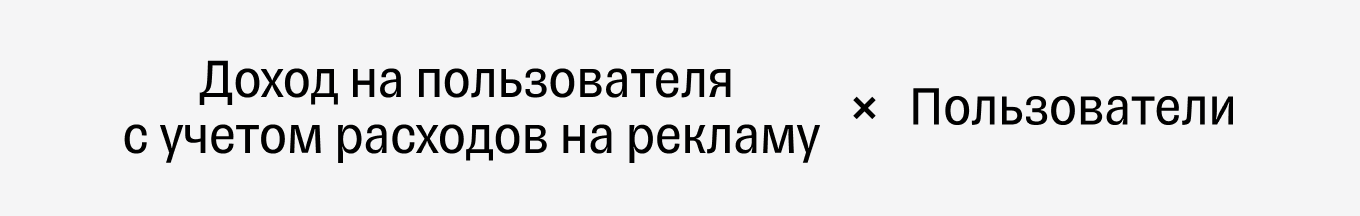

Таким образом, формула для расчета маржинальной прибыли будет следующей:

Подставим значения. Мы уже знаем, что в месяц к нам приходит по 2000 пользователей, и с каждого зарабатываем по 5,25 ₽.

Маржинальная прибыль = 2000 × 5,25 ₽ = 10 500 ₽.

Компания зарабатывает всего 10 500 ₽ в месяц. Но это только маржинальная прибыль, а она не учитывает постоянные расходы. Бизнес будет приносить прибыль, только когда сможет преодолеть точку безубыточности: маржинальная прибыль будет меньше постоянных расходов.

Что делать, чтобы компания приносила больше прибыли

Есть несколько способов увеличить прибыль:

- Купить больше рекламы.

- Увеличить средний чек.

- Увеличить конверсию из пользователей в покупатели.

Купить больше рекламы. Казалось бы, можно купить больше рекламы, привлечь дополнительных пользователей и клиентов, тем самым увеличить выручку. Но так мы можем еще больше увеличить расходы компании.

Просто покупать больше рекламы можно, только если доход на пользователя с учетом рекламы положительный и вы уверены, что справитесь с большим потоком клиентов.

Полезнее для бизнеса сделать так, чтобы каждый пользователь приносил больше денег. Этого можно добиться несколькими путями.

Увеличить средний чек. Часто простого повышения цены бывает достаточно. В случае с доставкой бургеров можно начать брать деньги за доставку или установить минимальную цену на заказ — так компания перестанет терять деньги.

Посмотрим, как изменится прибыль с клиента, если мы установим минимальную стоимость заказа на доставку 800 ₽, но и переменные расходы у нас немного подрастут — до 450 ₽ вместе с доставкой.

Доход на клиента (ARPС) = (800 ₽ − 450 ₽) × 2 − 50 ₽ = 650 ₽.

Доход на пользователя (ARPU) = 650 ₽ × 7,5% = 49 ₽.

Доход на пользователя с учетом расходов на рекламу (ARPU − CPA) = 49 ₽ − 12 ₽ = 37 ₽

Маржинальная прибыль: 2000 (количество пользователей) x 37 = 74 000 ₽.

Доход на одного пользователя вырос с 5,25 ₽ до 37 ₽. Маржинальная прибыль выросла с 10 500 ₽ до 74 000 ₽. Так компания не будет терять деньги, можно привлекать больше людей и зарабатывать больше.

Увеличить конверсию из пользователей в покупатели. Часто это можно сделать простыми способами: увеличить кнопку «Сделать заказ», добавить заказ по телефону, тем самым упростив покупку для пользователя.

Допустим, вместо 150 человек из 2000 зашедших на сайт заказ сделают 200 человек, тогда конверсия в покупателя вырастет до 10%. Посмотрим, как вырастет прибыль.

Доход на клиента (ARPС) = 230 ₽.

Конверсия (C) = 200 / 2000 × 100% = 10%.

Доход на пользователя (APRU) = 230 ₽ × 10% = 23 ₽.

Доход на пользователя с учетом расходов на рекламу (ARPU − CPA) = 23 ₽ − 12 ₽ = 11 ₽.

Бургерная стала зарабатывать на каждом пользователе по 11 ₽, что уже неплохо. Если к этому добавить еще и увеличенный средний чек, то прибыль вырастет еще больше.

Есть и другие способы повысить прибыль от конкретного пользователя: например, увеличить число повторных покупок с помощью дополнительного промокода на вторую покупку или давать скидку за приглашение друзей, тем самым уменьшая стоимость привлечения клиента.

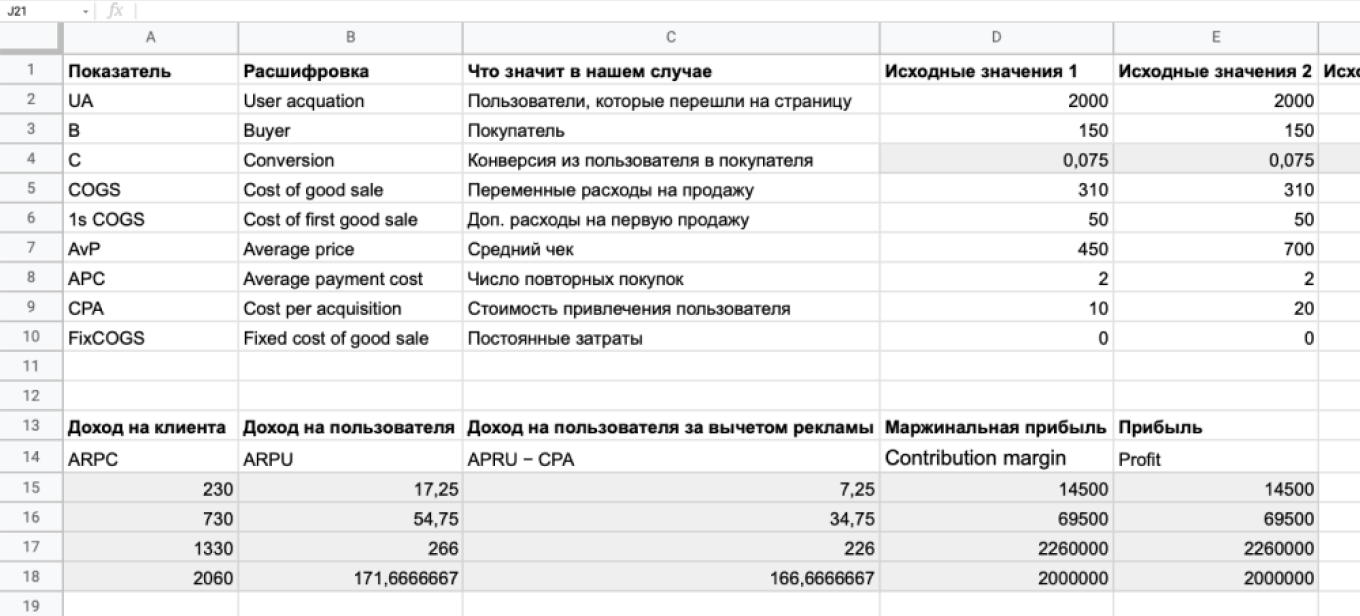

Шаблон для расчета юнит-экономики

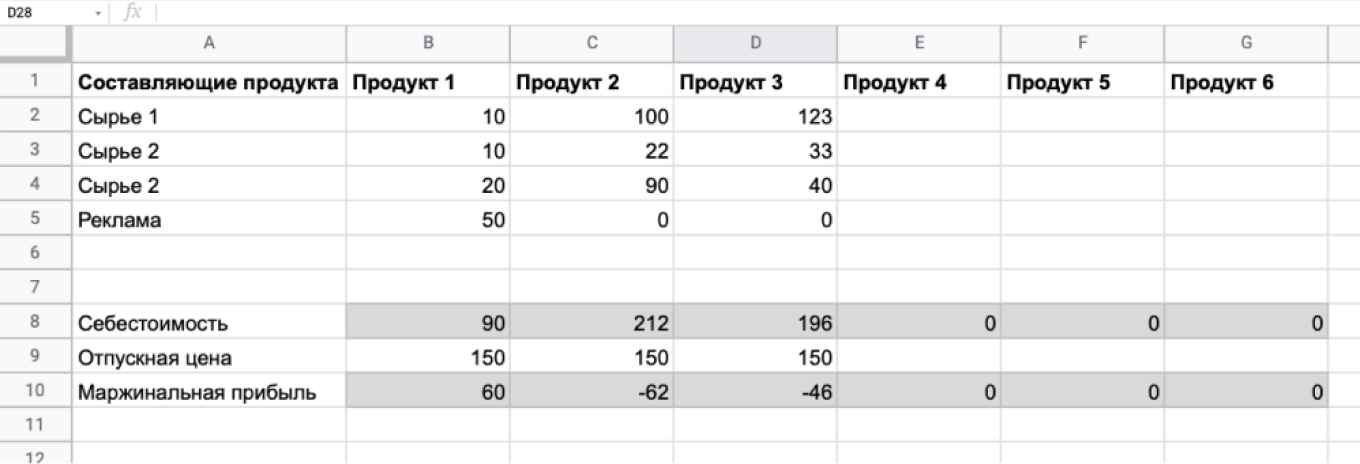

Считать юнит-экономику можно просто на листе бумаги, но удобнее это делать в таблице. Мы сделали таблицу для расчета юнит-экономики, чтобы вы могли просто подставить свои значения и рассчитать юнит-экономику бизнеса.

В таблице два листа: первый — для расчета себестоимости, второй — для расчета дохода с пользователя. Перейдите по ссылке на таблицу и скопируйте ее себе.

Себестоимость. Разложите продукт на составляющие. Укажите отпускную цену. Себестоимость и маржинальная прибыль рассчитываются автоматически.

Доход на одного пользователя. В таблицу внесены готовые формулы для расчета показателей ARPU, ARPС и ARPU − CPA. Изменяйте исходные значения и смотрите, как меняется прибыль компании.

Где можно допустить ошибку

При расчете юнит-экономики компания может допустить ошибку, например:

- Считать юнит-экономику для всей компании в целом.

- Не учитывать стоимость привлечения клиента.

- Не учесть расход на эквайринг.

Считать юнит-экономику для всей компании в целом. Показатели юнит-экономики нужно считать отдельно для каждого канала привлечения клиентов. Нельзя взять всех людей, которых вы привлекаете, и рассчитать показатели на них. В таком случае получите недостоверные данные.

В примере с бургерной мы считали юнит-экономику только для людей, которые приходят к нам с рекламы на поиске. Оказалось, что пользователь сайта приносил компании по 5,25 ₽.

Если бы мы включили в расчет офлайн-рекламу или СМС-рассылку, результаты были бы совершенно другими, как и все исходные показатели: число клиентов, пользователей, количество повторных заказов, средний чек и другие.

Один из каналов может быть убыточным, а другой — приносить прибыль. Если считать все вместе, можно не заметить, что деньги расходуются впустую.

Не учитывать стоимость привлечения клиента. С товарами в физическом мире все довольно просто: их легко разложить на составляющие. Ошибки чаще всего случаются при расчетах юнит-экономики для услуг или в ИТ-сфере.

Компания распространяла программу для ведения личного бюджета по подписке за 200 ₽ в месяц. Но люди пользовались программой первый месяц, кто-то — второй.

Дальше клиенты переставали пользоваться программой и платить за подписку. В среднем один клиент платил 400 ₽ за первые два месяца, а потом уходил. Казалось бы, все хорошо: с каждого по 400 ₽, расходы минимальны, но предприниматели не учли расходы на привлечение. А они оказались значительны.

На привлечение одного клиента тратили по 500 ₽, а приносил он всего 400 ₽. Доход на клиента с учетом рекламы — −100 ₽.

Юнит-экономика такой модели убыточна. Масштабировать бизнес нельзя: если вложить больше денег в рекламу, компания еще быстрее будет тратить деньги.

Не учесть расход на эквайринг. Эквайринг обычно оплачивают по процентной схеме: чем больше выручка, тем больше денег тратит компания на эквайринг. Может случиться так, что затраты на эквайринг будут значительны, тогда метрики юнит-экономики будут недостоверны.

Достоинства и недостатки юнит-экономики

Юнит-экономика — простой и удобный инструмент для анализа бизнеса. На основании ее метрик можно наглядно увидеть, где компания теряет деньги, где выгоднее привлекать клиентов и стоит ли вкладываться в тот или иной канал привлечения. ARPU помогает понять, какую максимальную цену можно платить за привлечение клиента.

Но есть и недостатки. При расчетах юнит-экономики используются не самые простые формулы, учитывается конверсия, количество повторных покупок одного клиента и прочее — все это сложно посчитать для любого бизнеса.

К тому же не мала вероятность ошибки в расчетах. Чтобы их было меньше, лучше пользоваться таблицами для расчета и реальными данными из системы учета, рекламных кампаний.

Спасибо очень полезная статья

Спасибо за статью. Разложили по полочкам. Актуально и полезно.

APC — это Average Payment Count, а не Average Payment Cost.

Поправьте, пожалуйста.

Добавил скрин как у Вас написано:

Доход на клиента (ARPС) = (800 ₽ − 450 ₽) × 2 − 50 ₽ = будет 650, а не 700. Поправьте пожалуйста.

Добавил скрин как у вас написано:

Замечательная статья больше пишите про рекламу и расчёты по ней.