Если в магазине нет приема оплаты картой, он теряет деньги и покупателей. В статье — пошаговая инструкция, как подключить эквайринг и на что обращать внимание при выборе

Виктория Комендровская

Маркетолог направления эквайринга в Тинькофф Бизнесе

Если в магазине нет приема оплаты картой, он теряет деньги и покупателей. В статье — пошаговая инструкция, как подключить эквайринг и на что обращать внимание при выборе

Виктория Комендровская

Маркетолог направления эквайринга в Тинькофф Бизнесе

Если в магазине нет эквайринга, он не может принимать оплату картами или смартфонами. Это значит, что если придет покупатель, у которого не будет налички, ему придется либо бежать в банкомат, либо переводить деньги продавцу на карту. В первом случае покупатель может просто уйти, потому что это неудобно, а во втором — отказаться, поскольку ИП и компаниям запрещено принимать оплату переводами на карту.

Чтобы принимать оплату картами, нужен торговый эквайринг. В этой статье — как подключить торговый эквайринг для розничного магазина.

Что такое эквайринг и как он работает

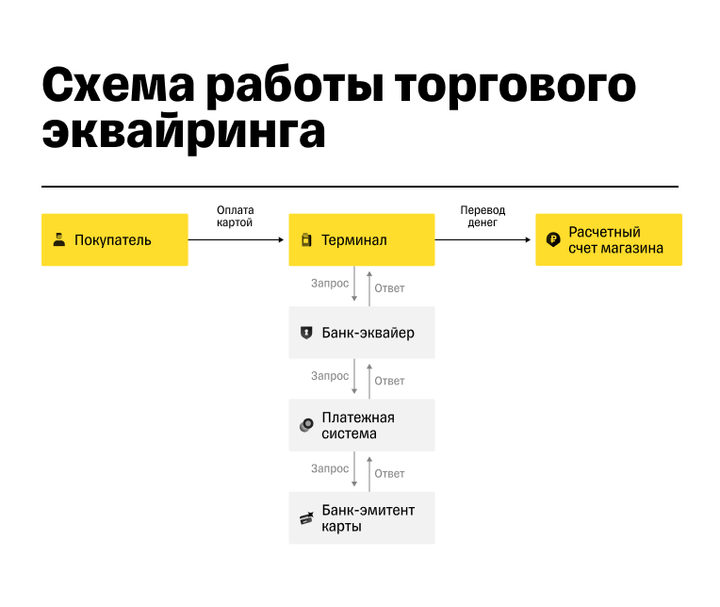

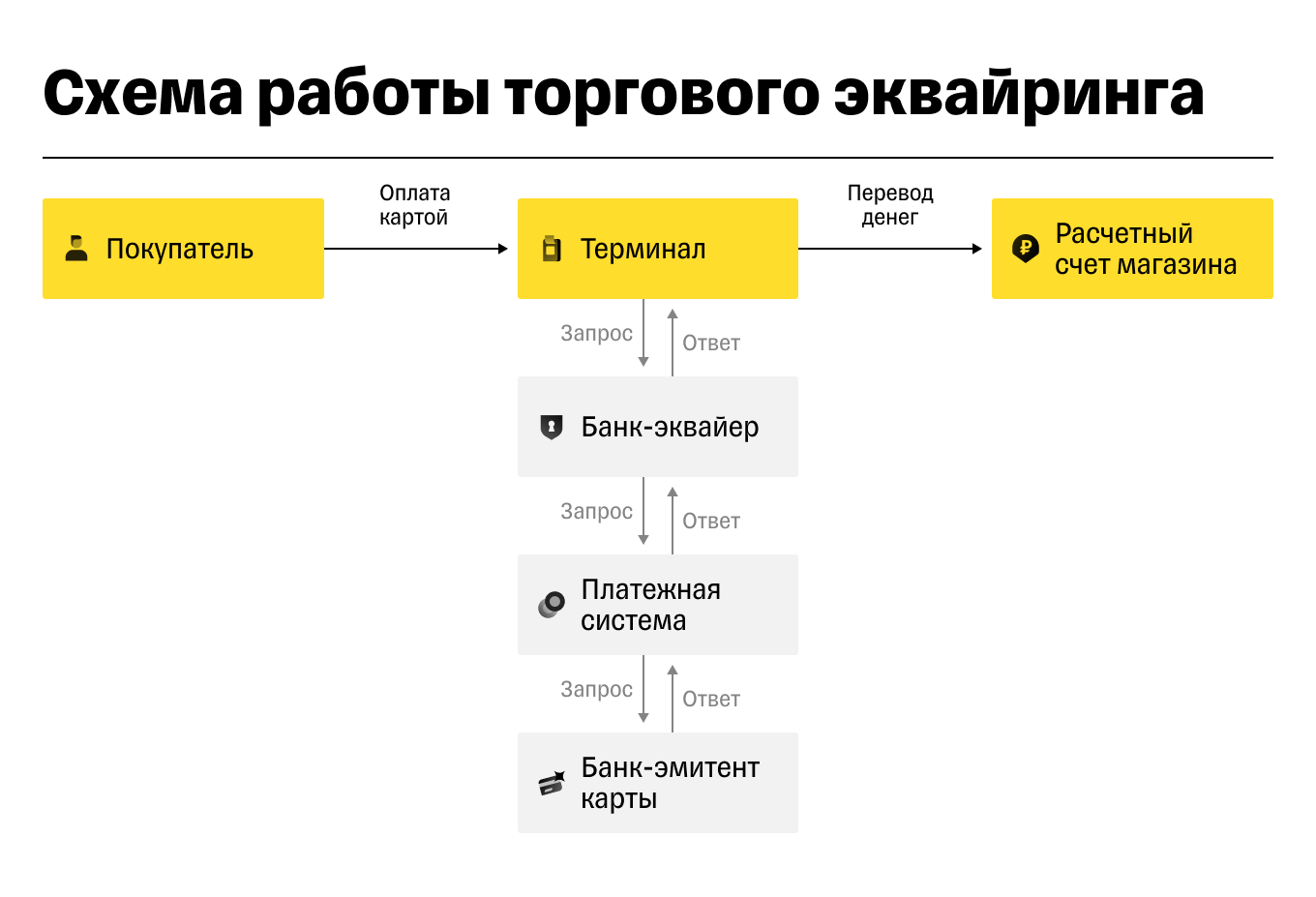

Эквайринг — это услуга банка по приему безналичных платежей. Для покупателя это просто терминал для приема карт. Терминал списывает деньги с карты покупателя и отправляет на расчетный счет компании или ИП.

Со стороны бизнеса эквайринг устроен немного сложнее и состоит из трех частей:

- Банк-эквайер — устанавливает терминал и обеспечивает прием безналичных платежей, в этом же банке открыт счет для бизнеса.

- Банк-эмитент — банк, выпустивший карту покупателя.

- Платежная система, например «Мир». Она выступает посредником и гарантом сделки.

В момент оплаты картой происходит цепочка действий:

- Покупатель прикладывает карту к терминалу.

- Терминал передает информацию банку-эквайеру.

- Банк-эквайер запрашивает информацию у платежной системы.

- Платежная система перенаправляет запрос в банк-эмитент — банк, выпустивший карту.

- Банк-эмитент сверяет информацию по карте: остаток на счете, ПИН-код. Отправляет информацию обратно платежной системе.

- Платежная система связывается с банком-эквайером, и терминал получает ответ — печатает чек.

- Оплата проходит, если у клиента есть деньги на счету и он правильно вводит ПИН-код. Если нет или что-то идет не так, терминал уведомляет об отказе.

- Через некоторое время деньги поступают на счет магазина.

За все эти действия банк-эквайер берет с бизнеса комиссию — обычно до 3%.

Виды эквайринга

Есть два вида эквайринга.

Торговый эквайринг — это прием оплаты через терминал, по которому можно расплатиться любой картой или гаджетом, например Mir Pay, Google Pay.

Интернет-эквайринг — способ приема платежей картой через интернет. Покупатель вводит свои данные в форму на сайте и подтверждает платеж по СМС. С помощью интернет-эквайринга можно получать оплату, например, через сайт, мобильное приложение, социальные сети или мессенджеры.

Для розничного магазина нужен торговый эквайринг, чтобы покупатели могли платить картой или смартфоном на кассе.

Терминалы могут быть стационарными — подключенными к интернету и кассе по проводу — или мобильными. Мобильные терминалы работают по вайфаю или от сим-карты, их можно взять с собой. Это удобно, когда в бизнесе есть курьеры или для ресторанов, где официанты приносят терминал покупателю.

Рознице мобильный эквайринг не нужен, подойдут обычные стационарные терминалы.

Зачем эквайринг розничному магазину

Магазин может принимать оплату у покупателей наличными или картой через эквайринг. Нельзя просить клиентов перевести деньги вам на личную карту: покупатель может потребовать чек или пожаловаться в налоговую и будет прав. Работать так незаконно, и если налоговая узнает, выпишет штраф: для руководителя или ИП — от 25 до 50% от суммы расчета, но не менее 10 000 ₽ за каждый случай. Для малого предприятия — от 32,5 до 50% от суммы расчета без ККТ, но не менее 5000 ₽, для средней и крупной компании — от 75 до 100% от суммы расчета, но не менее 30 000 ₽.

Магазины с торговым эквайрингом зарабатывают больше. Приведем несколько доводов, почему эквайринг выгоден не только покупателю, но и продавцу.

Без наличных клиент не сможет оплатить покупку. В магазин приходит покупатель, но с собой у него только карта или смартфон, наличных нет. Чтобы оплатить покупку, ему придется идти в банкомат и снимать наличные. Скорее всего, такой покупатель просто уйдет без покупки. Если бы в точке стоял торговый эквайринг, клиенту не пришлось бы никуда идти, он бы спокойно расплатился на месте.

Кредитная карта. Если клиент планировал оплатить покупку кредитной картой, снимать наличные или переводить деньги на карту для него невыгодно: банк берет за это большую комиссию. Такой клиент скорее откажется от покупки, даже если банкомат стоит прямо возле магазина, и поищет другое место, где будет оплата безналом.

Бонусы и кэшбэк. Банки часто дают кэшбэк или бонусы за покупки по картам, так они удерживают клиентов. Владельцу магазина это ничего не стоит, кэшбэк и бонусы выплачивает банк клиента. Для клиента покупка с учетом бонусов и кэшбэка при оплате картой может быть выгоднее, чем при оплате наличными.

Фальшивые деньги и просчет. При работе с наличными всегда есть вероятность принять фальшивую купюру или неправильно выдать покупателю сдачу. С оплатой картой ошибок не будет: всю рутинную работу по проверке счета и перечислению нужной суммы выполняет банк.

Короче очереди. Когда большинство покупателей расплачиваются картами, кассиру не приходится считать наличные и сдачу и проверять купюры на подлинность — все это сильно экономит время. Покупка проходит быстрее, и к кассе не выстраиваются очереди.

Нужна ли онлайн-касса при эквайринге

Онлайн-касса нужна, чтобы выбивать клиентам чеки и передавать информацию в налоговую. Эквайринг ее не заменяет, это просто способ приема безналичных платежей. Чтобы торговать, по закону в большинстве случаев потребуется установить онлайн-кассу.

Онлайн-касса — это кассовый аппарат с фискальным накопителем. Она печатает чеки и записывает все операции на накопитель. Накопитель хранит информацию о чеках и отправляет ее в налоговую.

Торговый эквайринг можно интегрировать с онлайн-кассой. Тогда при продаже товаров не придется выбивать отдельный чек на терминале эквайринга. Вы просто пробиваете чек в кассе, и она сама передает информацию о сумме покупки на терминал.

Бывают кассы со встроенным эквайрингом, например Тинькофф предлагает aQsi 5. В такой кассе все объединено в одном корпусе, интеграция кассы с эквайрингом не требуется.

В Тинькофф можно купить отдельную онлайн-кассу или бесплатно взять в аренду кассу со встроенным эквайрингом.

Больше полезной информации для бизнеса

- Ретейлеры пожаловались на мошенников, которые портят технику и требуют компенсаций

- Российский ретейл активно ищет высококвалифицированных ИТ-специалистов

- Как владелец сети автокофеен внедрил систему контроля для франчайзи

- Пять ошибок при открытии кофейни

- Как увеличить средний чек интернет-магазина — 7 нестандартных механик

На что обратить внимание при выборе банка для эквайринга

Рассказываем, как подобрать банк для эквайринга и на какие моменты обратить внимание.

Служба поддержки. Удобно, когда у эквайринга есть круглосуточная служба поддержки. Все возможные проблемы исправляют дистанционно или приезжают в точку и меняют терминал на новый бесплатно. Чем быстрее это происходит, тем лучше. Почитайте отзывы о торговом эквайринге и обратите внимание на работу службы поддержки и условия ремонта оборудования.

Условия приобретения. В некоторых банках терминал дают в аренду бесплатно, в других берут за аренду отдельную плату или предлагают купить собственный терминал. Выгоднее брать терминал в бесплатную аренду: это дешевле и в этом случае банк сам отвечает за ремонт.

Сроки зачисления денег. Есть банки, которые отправляют деньги на счет на следующий день или день в день — это удобно для бизнеса: деньги не замораживаются, а сразу идут в оборот. Проверьте условия зачисления в выходные и праздники: некоторые банки отправляют платежи только в рабочие дни.

Комиссия за операции. Банки устанавливают разные тарифы и комиссии за покупки. В одних банках есть минимальный оборот за месяц, и от него зависит комиссия, то есть вы должны поддерживать объем продаж на определенном уровне. Другие банки дают терминалы без условий по обороту и списывают комиссию за каждую операцию. Еще есть пакетные предложения, где вы сразу платите определенную сумму и расходуете лимит платежей из пакета, почти как минуты на мобильном.

Какой тариф выгоднее, зависит от оборота и количества терминалов. Рассмотрим выбор тарифа для эквайринга в Тинькофф.

Тинькофф предлагает пакетную и процентную схему подключения — процент и размер пакета зависят от тарифа расчетного счета. Чем дороже тариф, тем выгоднее условия эквайринга. В нашем примере мы рассмотрим условия на тарифе «Профессиональный» — на нем самые большие лимиты и низкие цены на эквайринг.

На тарифе «Профессиональный» стоимость эквайринга следующая:

— процентная — 1,79%;

— пакетная — 3990 ₽ за каждые 250 000 ₽.

У вас магазин с тремя точками, в каждой по терминалу. Оборот по 200 000—250 000 ₽ на каждом в месяц.

Процентная стоимость: 3 × 250 000 ₽ × 1,79% = 13 425 ₽.

Пакетная: 3 × 3990 ₽ = 11 970 ₽.

При таких условиях пакетная схема оплаты выгоднее. Однако если оборот по какому-то терминалу превысит 250 000 ₽, придется заплатить полную стоимость еще одного пакета. С процентной схемой оплаты такого не произойдет.

Прикиньте примерный оборот и количество терминалов, которые понадобятся вашему бизнесу, и посчитайте, какой тариф будет выгоднее.

Как подключить торговый эквайринг в магазине

Торговый эквайринг могут подключить компании и ИП. Для этого нужно сначала открыть счет в банке и там же подключить эквайринг. Дополнительные документы для подключения обычно не нужны. Они могут понадобиться, только если вы продаете что-то необычное или банку не совсем понятно, чем занимается бизнес. Например, могут попросить прислать фото точки или товара, документы на товар.

Процесс подключения выглядит так:

- Выбрать банк и тариф, оставить заявку на подключение.

- Открыть счет в банке и подписать договор на торговый эквайринг.

- Договориться о встрече с представителем. Он привезет оборудование в точку, все сам установит и настроит.

- Интегрировать терминал с онлайн-кассой. Процесс интеграции зависит от кассы, с этим лучше поможет служба поддержки банка и кассы. Интегрировать достаточно только раз, дальше все будет работать автоматически.

- Принимать оплату от покупателей.

На подключение и настройку эквайринга стоит закладывать 3—5 дней. Спустя это время после подачи заявки вы сможете принимать оплату от покупателей.

Главное

- Эквайринг помогает бизнесу зарабатывать больше.

- Розничному магазину в первую очередь нужен торговый эквайринг.

- При выборе обращайте внимание на работу службы поддержки, сроки выплат и условия предоставления терминала.

- Интегрируйте эквайринг с онлайн-кассой: это упростит работу, не нужно будет дважды пробивать чеки.

Что для вас важно при выборе банка для эквайринга?