Индивидуальный предприниматель Мария шьет фетровых котиков и продает их за рубеж. Оплату принимает на личный счет в PayPal, а оттуда уже переводит деньги на расчетный счет ИП.

Мария уверена, что, раз получает на российский расчетный счет российские рубли, у нее нет валютных операций. Однако это не так. Мария экспортирует товар и получает деньги из-за рубежа, пусть и со своего счета. Это считается валютной операцией.

По российским законам валютные операции проходят под особым контролем и учитываются тоже особо. Рассказываем, какие еще бывают валютные операции для бизнеса и как по ним отчитываться перед налоговой.

Что такое валютная операция

Мы постарались как можно проще рассказать о валютных операциях, но будем использовать термины, без которых не обойтись. Собрали все термины в одном разделе и расшифровали их.

Нам понадобится четыре понятия:

- валютная операция;

- валютный контроль;

- валютный нерезидент;

- валютный резидент.

Валютная операция — расчеты в иностранной валюте и любые расчеты с гражданином другой страны или зарубежной компанией.

Валютный контроль — проверка валютной операции на соответствие российскому законодательству.

Валютный нерезидент:

- юрлицо, зарегистрированное по законодательству иностранных государств, в том числе его филиалы и представительства на территории РФ;

- иностранные граждане, у которых нет вида на жительство в РФ.

Валютный резидент:

- все граждане РФ;

- иностранные граждане, у которых есть вид на жительство в РФ;

- юрлица, которые зарегистрированы в РФ по российскому законодательству.

Термины, которые встречаются в статье нечасто, расшифровали прямо в тексте.

Валютные операции по субъекту сделки

Валютные операции классифицируют по разным критериям: виду деятельности, субъекту, сроку выполнения и виду оплаты.

Одна из самых важных для бизнеса классификаций — по субъекту, в зависимости от того, кто с кем рассчитывается: резиденты или нерезиденты. В некоторых случаях сделки с валютой запрещены, и это лучше учесть при заключении договоров.

Сделки могут быть:

- между резидентом и нерезидентом;

- когда оба участника сделки — резиденты;

- когда оба участника сделки — нерезиденты.

Резидент и нерезидент. Могут проводить валютно-обменные операции, но с некоторыми ограничениями в соответствии с действующими указами президента.

Раньше валютные операции между резидентами и нерезидентами нельзя было проводить наличными — только через банковские счета. Теперь государство разрешило резидентам получать за оказанные услуги, вывезенный товар или возврат по займу наличные деньги. При этом резидент должен предоставить в банк договор и документ, подтверждающий передачу денег, например акт приема-передачи или расписку.

О том, какие документы нужны, расскажем дальше в статье.

Резидент и резидент. Валютные операции запрещены, кроме некоторых исключений: например, покупок в дьюти-фри и расчетов с работником, который находится в служебной командировке в другой стране.

Даже если у компании-резидента есть счет в зарубежном банке, при расчетах с российскими компаниями и физлицами она должна использовать только счета в российских банках и платить рублями.

Нерезидент и нерезидент. Есть ограничения. Например, компаниям из недружественных стран нельзя переводить деньги на счета за рубежом, в том числе в рублях. Но если компанией нерезидента владеет юрлицо или физлицо из России и информация об этом была подана в налоговую, то валютные операции разрешены.

Что относится к валютным операциям

К текущим валютным операциям относят все расчеты с иностранцами и иностранными компаниями, даже если они в рублях: продажу и покупку товаров и услуг, торговлю иностранной валютой, кредит от иностранной компании, инвестирование.

В этой статье расскажем про виды текущих валютных операций, которые чаще всего бывают у малого бизнеса:

- импорт и экспорт товаров;

- импорт и экспорт услуг.

Импорт товаров. Российский бизнес закупает товары за границей для перепродажи. Например, цветы премиум-качества из Европы или производственное оборудование.

Экспорт товаров. Российский бизнес продает готовую продукцию за границу. Например, компания производит пластиковые корпуса для микрочипов и продает их по всему миру.

Импорт услуг. Российский бизнес покупает услуги зарубежных компаний. Например, ИТ-компания создает приложения и размещает их в App Store. Для этого она покупает аккаунт разработчика и подписывает договор импорта — App Store продает услугу: предоставляет свою площадку для публикации приложений.

Тут есть нюанс, который обычно смущает предпринимателей: когда приложение начинают покупать и App Store переводит деньги, ИТ-компании кажется, что такую операцию нужно учитывать как экспорт, но нет — договор по-прежнему остается импортным. Такая же ситуация и с Google Play.

Экспорт услуг. Российский бизнес оказывает услуги зарубежным компаниям. Например, диджитал-агентство в Москве делает сайты для иностранных заказчиков.

Контроль валютных операций

Мы уже говорили, что государство контролирует все валютные операции. Это нужно, чтобы предотвратить несанкционированный вывод денег на зарубежные счета.

Для этого у государства есть органы валютного контроля: Центральный банк, Правительство РФ, Федеральная таможенная служба, Федеральная налоговая служба. Банки тоже относятся к этой системе, их называют агентами валютного контроля.

По закону банки обязаны проверять валютные операции: при проведении платежей требуют у бизнеса документы, которые подтверждают, что валютный платеж соответствует российским требованиям. Это может быть контракт, инвойс или оферта. О специфике этих документов рассказывали в одной из прошлых статей.

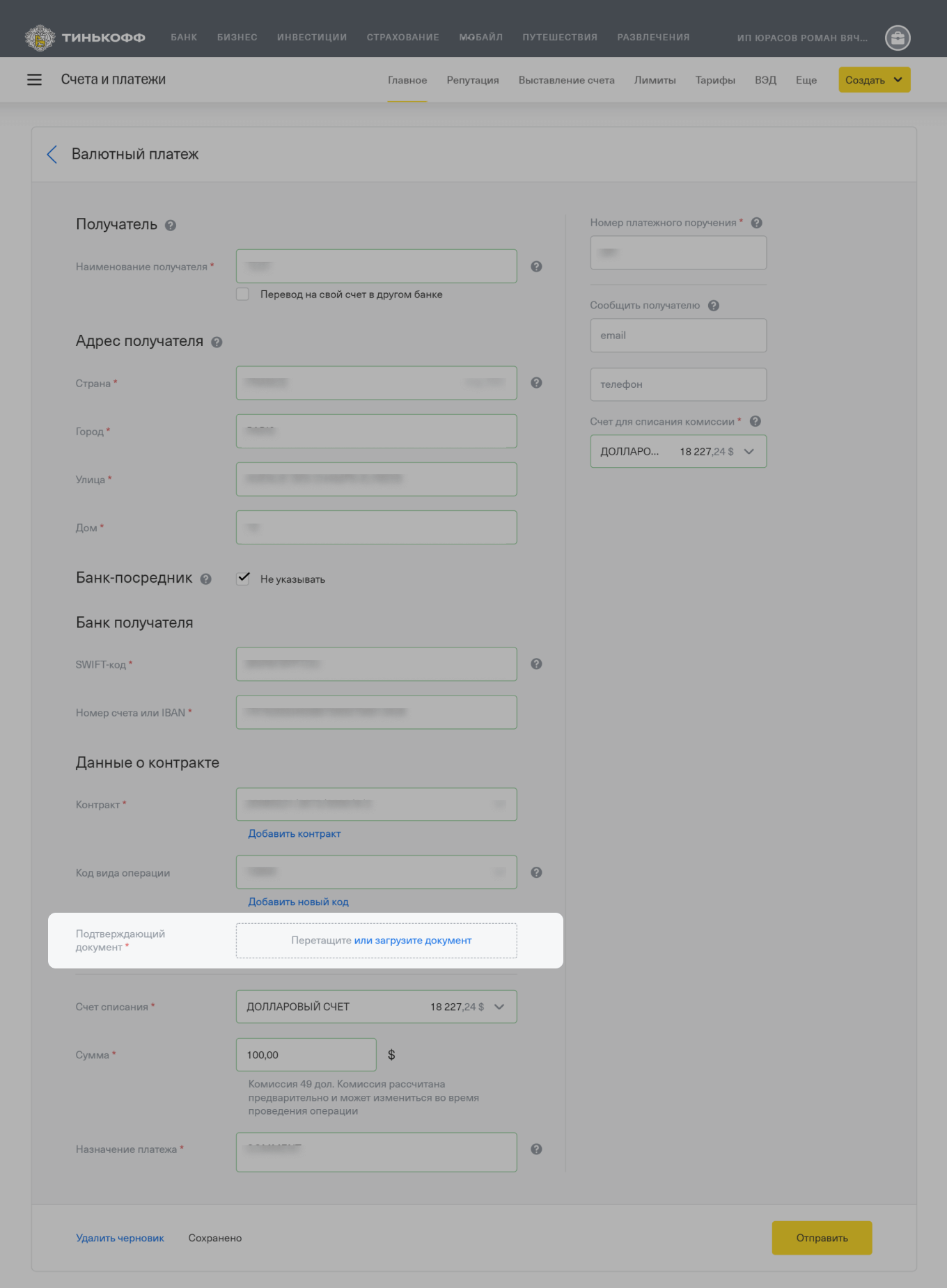

Отправить платеж. Когда российский бизнес платит зарубежной компании, процесс достаточно простой: нужно подготовить подтверждающие документы и отправить деньги с валютного счета.

Если в документах ошибка, сотрудник валютного контроля Т-Банк Бизнеса сообщит об этом и подскажет, что исправить.

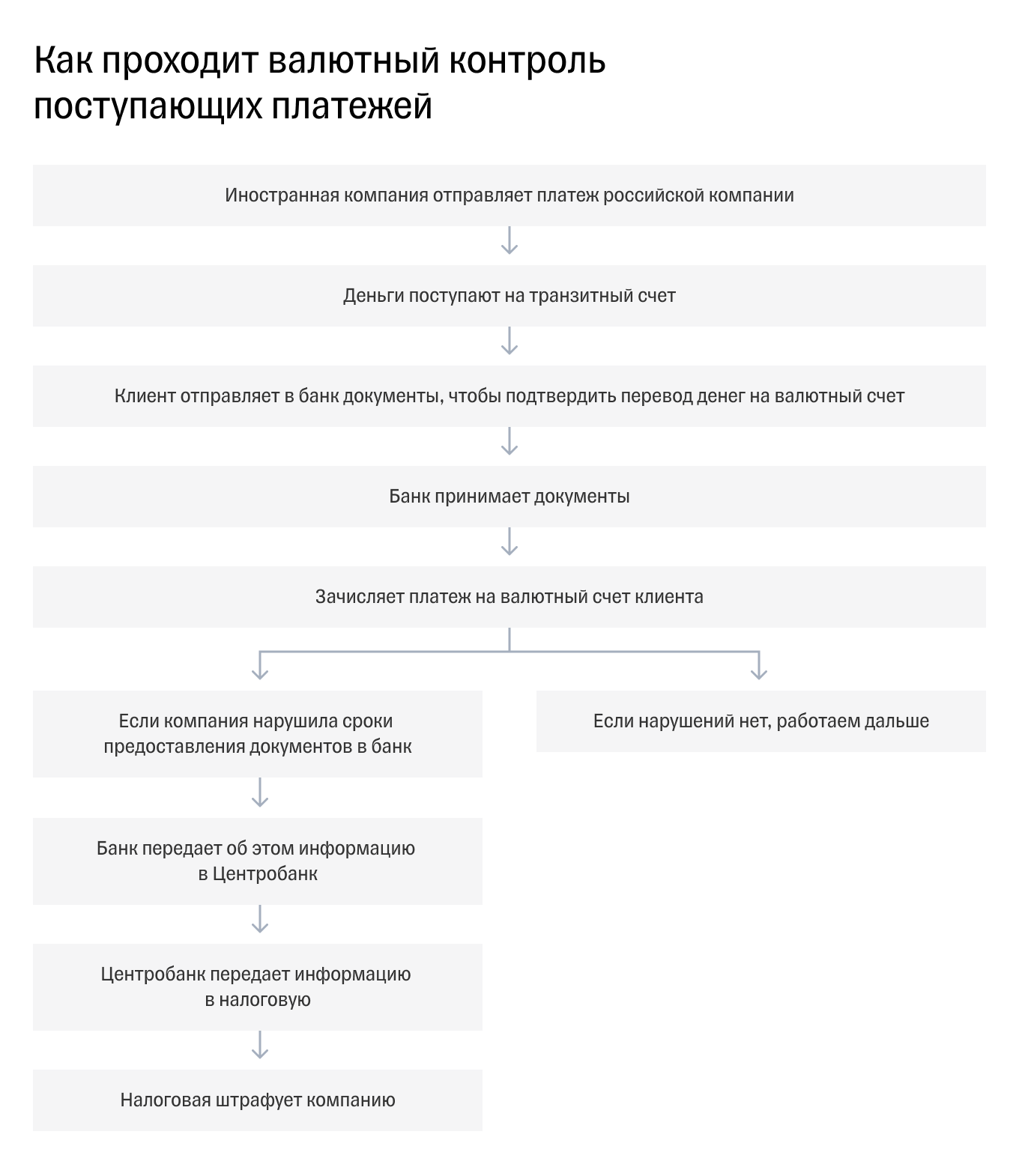

Получить платеж. Когда российская компания получает деньги из-за границы, процесс чуть сложнее. Деньги не сразу поступают на счет компании, сначала они попадают на транзитный счет, а банк запрашивает у получателя подтверждающие документы. После того как клиент предоставляет документы, банк зачисляет платеж на его валютный счет.

У клиента есть 15 рабочих дней, чтобы представить подтверждающие документы. Если клиент представил документы позже этого срока, банк обязан сообщить об этом в Центробанк. Тот передает информацию в налоговую, которая штрафует нарушителей.

Советы из книг: как продвигать продукт и растить продажи

Как ИП на УСН отражать валютные операции в налоговом учете

Валютные операции нужно учитывать в налоговой отчетности и в бухгалтерской — если она есть. Разберем, как отражают их те, у кого нет бухучета и кто обычно занимается отчетностью без помощи бухгалтеров, — ИП на УСН и ИП на патенте.

Валютные операции нужно учитывать в рублях, даже если деньги поступили в иностранной валюте.

Доходы. Учесть платеж от иностранной компании в доходах нужно в день его поступления не на валютный, а на транзитный счет — по курсу Центробанка на эту дату. У банка, в котором у ИП открыт счет, может быть свой обменный курс, но использовать его нельзя — только курс Банка России.

ИП получил платеж на транзитный счет 15 июля, а на валютный счет они поступили только 21 июля. Пересчитать сумму операции в рубли для налогового учета нужно по курсу Центробанка на 15 июля.

Расходы. Чтобы определить сумму расходов, которую уплатили иностранной валютой, ее нужно пересчитать в рубли по курсу ЦБ на дату платежа. При этом не имеет значения, как платит ИП — по предоплате или постоплатой.

1 июля предприниматель перечислил 10 000 $ полной предоплаты за товар. Курс Центробанка был 88 ₽/$.

18 июля ИП получил товар, курс ЦБ — 90,8 ₽/$.

20 июля ИП продал товар при курсе 90,2 ₽/$.

18 июля, в день получения товара, ИП должен пересчитать его стоимость в рубли по курсу на 1 июля — получится 880 000 ₽. Записи в книгу учета доходов и расходов — КУДиР — 18 июля ИП не делает, поскольку товар еще не продан.

20 июля, в день передачи товара покупателю, ИП указывает в КУДиР его стоимость по курсу на 1 июля — те самые 880 000 ₽.

На УСН значение имеет только курс ЦБ на дату оплаты расходов. Остальные даты и курсы не важны. Но вносить стоимость товаров для перепродажи в КУДиР нужно в день, когда товар продан.

Если бы ИП оплачивал товар по постоплате в день поставки, 18 июля, то пересчитать стоимость товара в рубли надо было бы уже на эту дату — получилось бы 908 000 ₽, на 28 000 ₽ больше. Однако и в этом случае сумму надо показать в расходах в КУДиР 20 июля — в день отгрузки товара покупателю.

Если ИП оплачивает работы или услуги по предоплате, работает так же: расходы учитывают на дату выполнения работы или оказания услуги по курсу на дату перечисления валютного платежа. Например, предоплата была 10 июля, акт выполненных работ подписали 20 июля: в КУДиР вносят операцию за 20 июля, а валюту конвертируют в рубли по курсу ЦБ на 10 июля.

Иногда дата постоплаты и дата отражения суммы в КУДиР могут совпадать. Скажем, если ИП платит за уже оказанные ему услуги или принятые на склад материалы для производства. Но на дату перечисления валютной предоплаты расходы никогда не учитывают — только определяют их сумму в рублях по курсу ЦБ на дату платежа.

Какие документы нужны для отчетности

У бизнеса должны быть документы, которые подтверждают и сам платеж, и совершение сделки. Документы стандартные для импортной и экспортной сделки. Их может запросить банк или сотрудники налоговой:

- Документ, подтверждающий сделку: контракт, инвойс или оферта.

- Документы, которые подтвердят, что товар поставлен, а услуга выполнена: товарные накладные, акты, счета-фактуры.

- Если при поставке товара или услуги возникли споры, нужно сохранить все документы, связанные с этим. Например, претензии и документы, подтверждающие, что товар был поврежден в процессе транспортировки или приемки.

Подтверждающие документы не нужны в двух случаях:

- ИП переводит деньги себе на дебетовую карту внутри банка — например, с расчетного счета на свою карту. Карта должна быть открыта в той же валюте: например, перевести евро можно только на евровую карту.

- ИП или компания переводит деньги на свой валютный счет в другом российском банке.

Для налоговой отчетности документы по сделке понадобятся даже при небольших суммах.

Как изменились валютные операции вашего бизнеса за последнее время?