Бизнесу выгодно работать с исполнителями на разовых или периодических проектах: компании и ИП не должны платить НДФЛ и взносы за самозанятых — они отчитываются за свои доходы сами. При этом, если бизнес допустит ошибки при работе с самозанятыми, он рискует оказаться в должниках налоговой и получить штрафы.

В каких случаях выгодно сотрудничать с самозанятыми и как платить им без вопросов от налоговой — рассказываем в статье.

В чем преимущества работы с самозанятыми

Самозанятые — физические лица, которые применяют налог на профессиональный доход, НПД. Это специальный налоговый режим, который помогает легализовать небольшой бизнес. Например, если человек регулярно оказывает услуги, выполняет работы или продает товары собственного производства: ремонтирует обувь, занимается репетиторством, клеит обои, шьет сумки и продает их на Авито. При этом человек может быть как со статусом ИП, так и без него.

Есть несколько ситуаций, когда бизнесу выгодно работать с самозанятыми: проектная работа и нерегулярная загрузка.

Проектная работа. Компаниям и предпринимателям удобно привлекать самозанятых на краткосрочные проекты. Например, нужны подрядчики для ремонта, уборки офиса или создания сайта. Бизнес приглашает исполнителей тогда, когда есть задача, и оплачивает только ее. Когда проект выполнен, сотрудничество прекращается.

Нерегулярная нагрузка. Другая ситуация — проекты с нерегулярной нагрузкой. Типичные примеры — таксопарки, курьерские службы, строительные компании. Здесь бизнес может приглашать больше или меньше самозанятых исполнителей в зависимости от спроса, сезонности, масштаба проектов.

Главное преимущество в таком сотрудничестве — бизнес не платит страховые взносы и НДФЛ за исполнителей. Самозанятые сами отчитываются в налоговой за свои доходы.

Когда и какие сложности могут возникнуть у бизнеса при работе с самозанятыми

Риски для компаний и предпринимателей возникают, если бизнес нарушает правила работы с самозанятыми:

- сотрудничество с самозанятым исполнителем напоминает трудовые отношения;

- бизнес или самозанятый не учитывает ограничения, которые нужно соблюдать в работе.

Если отношения с самозанятым похожи на трудовые. Самозанятых от штатных работников отличает предпринимательская самостоятельность. Это значит, что самозанятый определяет, с кем работать, над какими задачами и сколько будет стоить его работа. К примеру, таксопарк может привлекать водителей для работы в вечернее время. Но он не может обязать их работать строго с 19:00 до 23:00. Водитель-самозанятый может выбирать, в какие часы будет возить пассажиров.

У налоговой службы есть список конкретных признаков, когда она может переквалифицировать отношения между бизнесом и самозанятым в трудовые:

- заказчик требует, чтобы исполнитель зарегистрировался как самозанятый, и других вариантов работы не рассматривает;

- заказчик сам распределяет задачи и диктует, к примеру, на каких маршрутах и объектах самозанятому работать;

- заказчик напрямую руководит работой самозанятого;

- заказчик устанавливает режим работы самозанятого;

- самозанятый может выполнять задачу только с материалами, оборудованием или в помещении заказчика;

- заказчик разбивает оплату за услуги самозанятого и выплачивает ее дважды в месяц.

Если налоговая заметит такие признаки в сотрудничестве бизнеса и самозанятого, то может сделать вывод, что компания или предприниматель пытается подменить трудовые отношения и уклоняется от уплаты НДФЛ и взносов. При этом она не уточняет, скольких признаков из списка будет достаточно, чтобы привлечь компанию или ИП к ответственности.

За каждого самозанятого, с которым по факту имеются трудовые отношения, предпринимателю или компании придется доплатить страховые взносы и НДФЛ. А еще уплатить штрафы в налоговую и трудовую инспекцию.

Если бизнес или самозанятый не соблюдают ограничения. Есть ряд ограничений в сотрудничестве бизнеса и самозанятых. Вот самые важные:

- компания или предприниматель не может привлекать к работе в качестве самозанятых нынешних или бывших сотрудников, если с момента увольнения прошло менее двух лет;

- самозанятому нельзя перепродавать товар. Он может продавать только те товары, которые сделал сам;

- самозанятый не может нанимать работников по трудовым договорам, но вправе привлекать субподрядчиков по договорам ГПХ. Например, он может сам сделать сайт, но заказать логотип и текст у других исполнителей;

- самозанятый не может заниматься добычей и продажей полезных ископаемых, например песка или щебня;

- самозанятый не может продавать подакцизные товары или товары, подлежащие обязательной маркировке, даже собственного производства: одежду, обувь, алкоголь;

- самозанятый не может работать в качестве курьера, когда клиент рассчитывается с самозанятым напрямую — к примеру, переводит деньги ему на карту. Самозанятые-курьеры вправе работать только с использованием кассового аппарата продавца.

О том, от кого и как часто самозанятый получает деньги, налоговая узнает из приложения «Мой налог». Сотрудничество с нынешним или бывшим работодателем она может отследить именно так.

Как бизнесу избежать рисков при работе с самозанятыми

Есть несколько этапов сотрудничества, на которые бизнесу стоит обратить внимание:

- Проверить статус самозанятого.

- Получить и проверить чек после того, как исполнитель выполнит работу и получит оплату.

- Проконтролировать уплату налога на профессиональный доход.

Проверить статус самозанятого. Обычно исполнитель получает статус самозанятого при регистрации на сайте или в приложении «Мой налог». Иногда он может это сделать и другим способом — например, через банк.

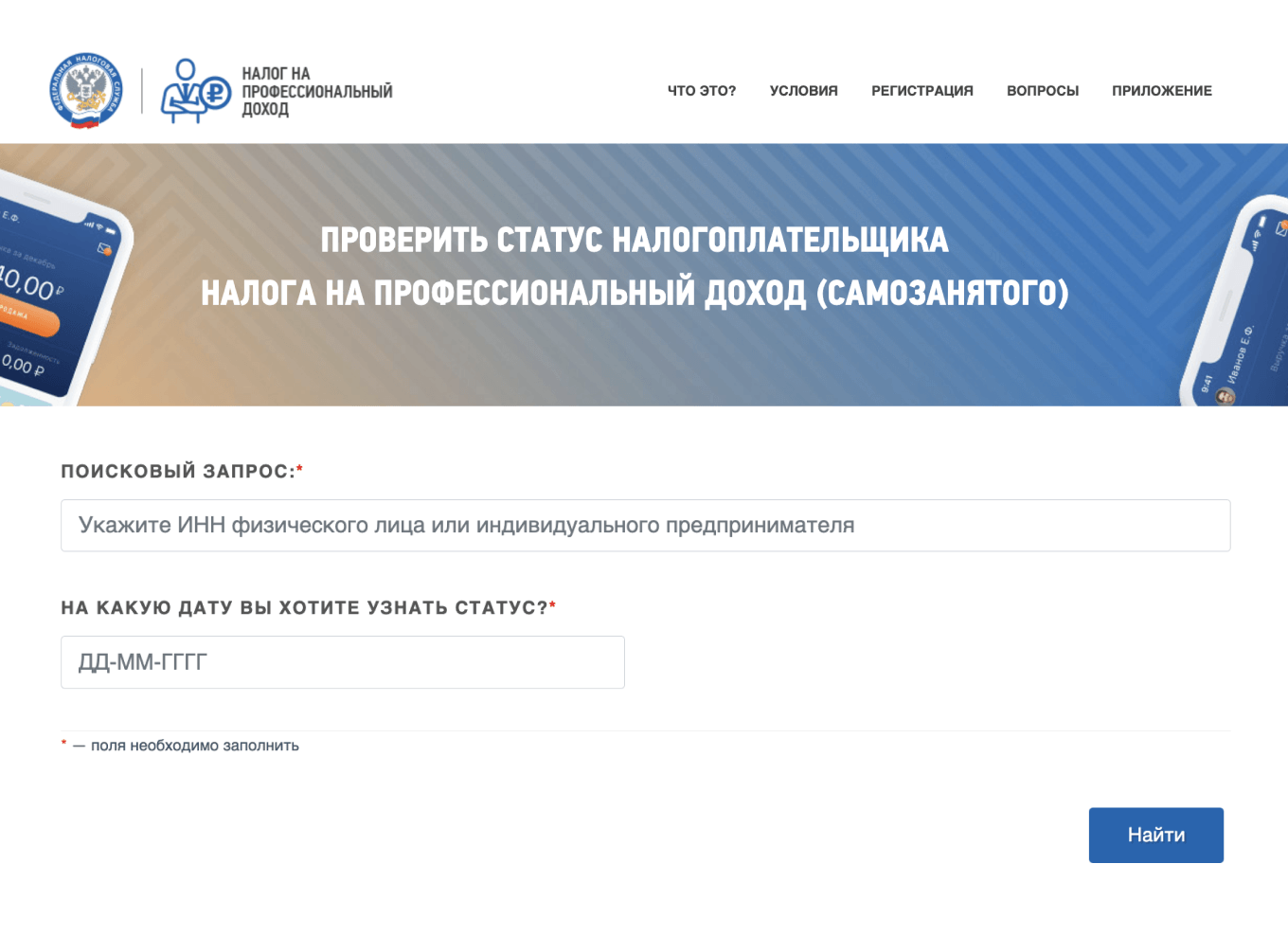

Проверить статус самозанятого можно на сайте налоговой службы.

Есть несколько ситуаций, когда самозанятый может потерять статус: к примеру, его доход с начала года превысил 2,4 млн рублей или он сам снялся с учета. Если компания или предприниматель переведут исполнителю оплату после того, как тот лишился статуса самозанятого, бизнесу могут доначислить взносы и НДФЛ, выписать штраф.

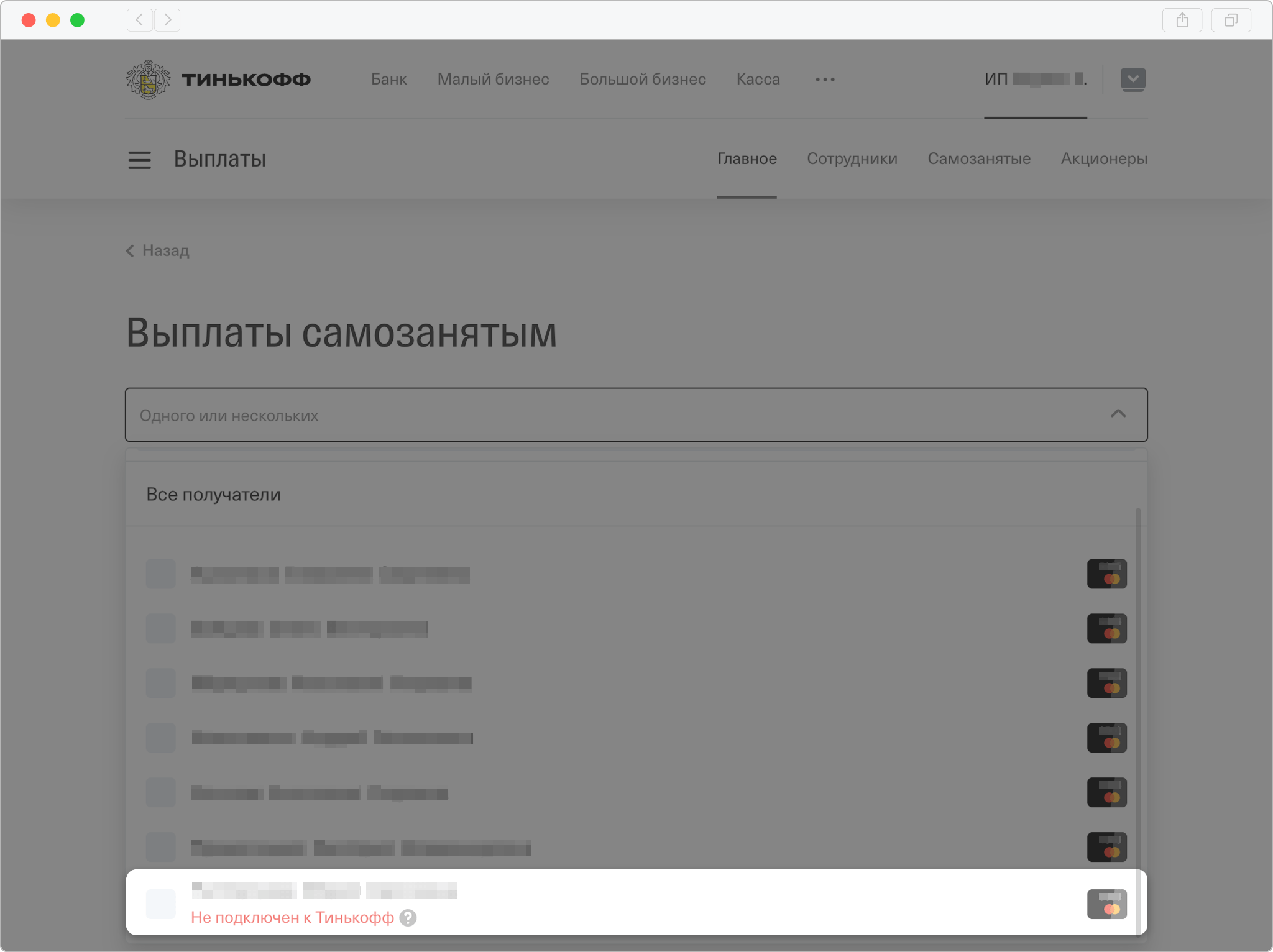

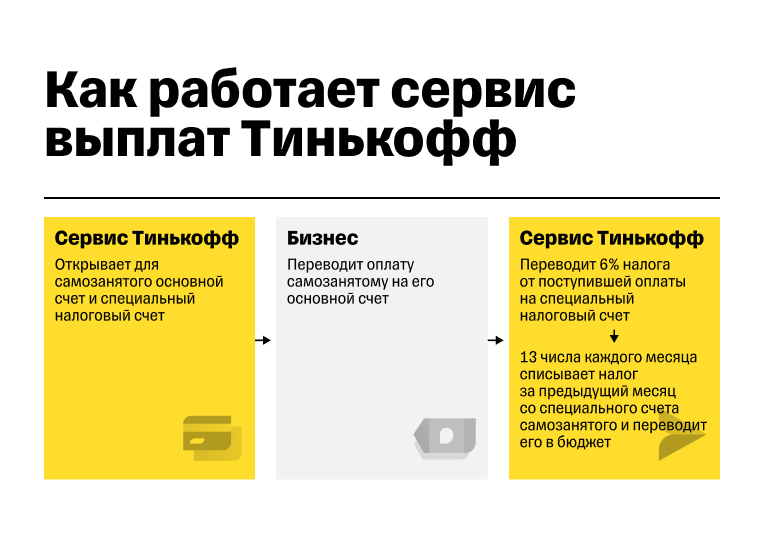

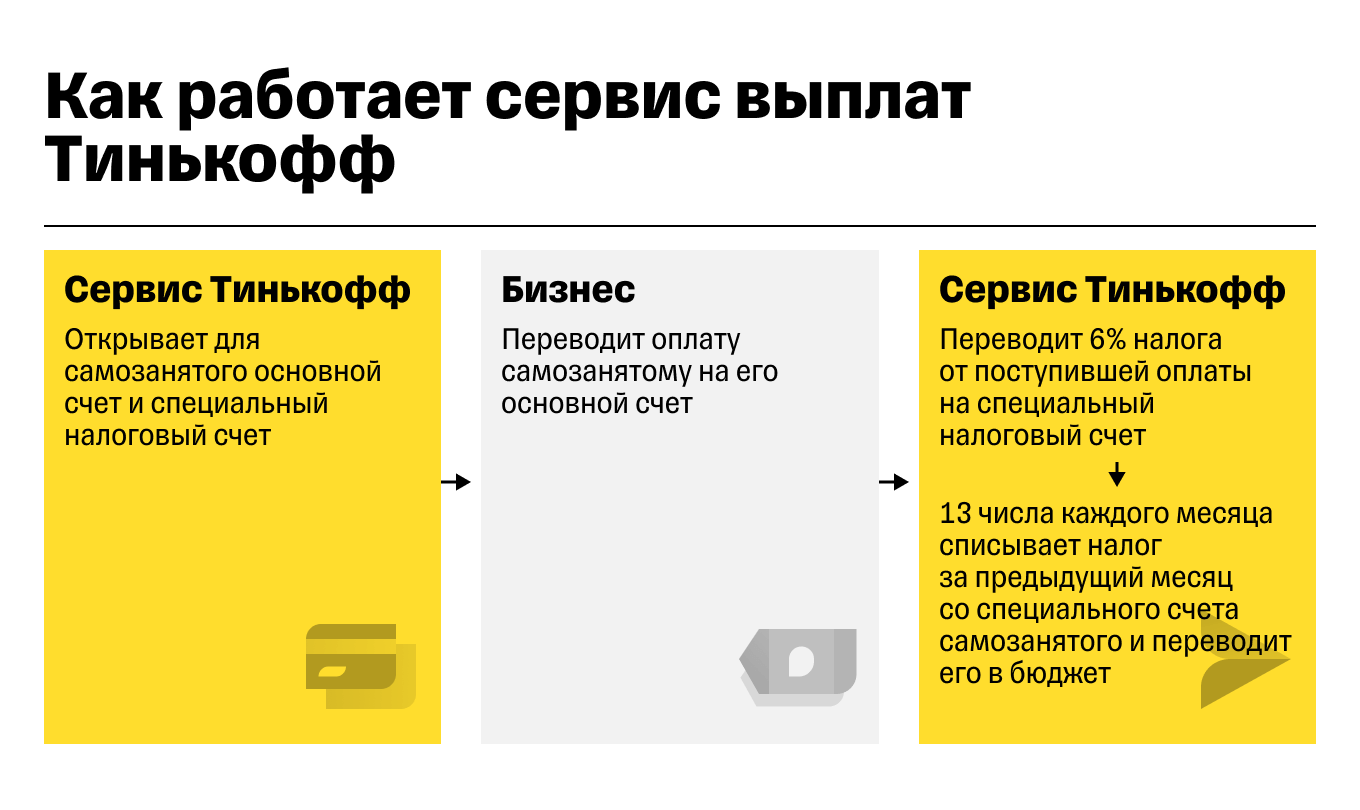

Поэтому перед каждой выплатой проверяйте статус самозанятого на сайте налоговой службы. Можно упростить этот процесс и использовать сервис выплат Т-Банк: он автоматически проверяет статус исполнителя перед тем, как перевести деньги. Если исполнитель не самозанятый, перевести оплату не получится.

Получить и проверить чек от самозанятого. Самозанятые обязаны предоставлять чеки после получения оплаты. Так они фиксируют свой доход для налоговой.

Бизнесу нужны чеки, чтобы учесть оплату самозанятому в налоговых расходах и не начислять НДФЛ и взносы. Компании и ИП могут занести оплату в расходы, даже если исполнитель аннулирует чек и не вернет деньги.

Важно, чтобы в чеке был верно указан ИНН заказчика, сумма и назначение платежа. Если обнаружили ошибку в чеке, нужно попросить самозанятого аннулировать чек и прислать новый — с правильными данными. Налоговая может признать недействительным чек, в котором есть ошибки, — учесть такую выплату в расходах не получится.

Если бизнес работает с небольшим количеством самозанятых, например с одним или двумя, проверить чеки может сотрудник компании или сам предприниматель. Если самозанятых исполнителей много, можно воспользоваться сервисом выплат Т-Банк. Он автоматически формирует чеки, и их можно скачать в личном кабинете сервиса в любое время.

Проверить уплату налога на профессиональный доход. По закону уплата НПД — это обязанность самозанятого. Компания или предприниматель не несут за это ответственности. Но с точки зрения рисков для бизнеса надежнее работать с исполнителями без долгов перед налоговой.

Сервиса для проверки уплаты налога на профессиональный доход нет. Кроме того, самозанятый не обязан отчитываться перед бизнесом о том, что уплачивает НПД. Но заказчик может предложить исполнителю облегчить этот процесс и взять удержание и уплату налога на себя с помощью сервиса выплат. Например, сервис выплат Т-Банк с согласия самозанятого может удерживать налог и переводить его в налоговую за исполнителя.

Что учесть в договоре с самозанятыми

Чтобы снизить риски для бизнеса, все детали сотрудничества лучше прописать в договоре.

Статус и ответственность за уплату налогов. Бизнес может снизить риски, если укажет ответственность исполнителя в договоре. Рекомендуем сослаться в договоре на то, что у исполнителя статус самозанятого и он сам уплачивает налог на профессиональный доход.

Срок предоставление чека. Дополнительно можно указать срок, когда исполнитель должен предоставить чек за выплату, и штраф на случай, если он не пришлет чек вовремя или аннулирует чек без оснований.

Ответственность за изменение статуса. Компания или ИП вправе потребовать от исполнителя, чтобы тот сообщал об утрате статуса самозанятого. Если исполнитель потеряет статус, но не скажет об этом заказчику, налоговая может оштрафовать бизнес и доначислить НДФЛ и взносы. Поэтому лучше прописать в договоре, что исполнитель обязан уведомить заказчика об утрате статуса самозанятого в такой-то срок, а если исполнитель нарушит это условие, он будет обязан уплатить штраф.

Что делать юрлицу, если самозанятый потерял статус

Если самозанятый утратил право на применение НПД, заказчик должен:

- уплатить с вознаграждения, перечисленного после утраты физлицом статуса самозанятости, НДФЛ по ставке 13%. Если доход исполнителя превысил 5 млн рублей с начала года — по ставке 15%;

- рассчитать и уплатить страховые взносы с вознаграждения исполнителю по ставке 30%. Стандартный тариф — 30%, но бывают льготные. Например, малые и средние предприятия платят взносы по такому тарифу с выплат до федерального МРОТ на 1 января в месяц. В 2023 году —16 242 руб. А с превышения уже по 15%.

Если этого не сделать, то НДФЛ и страховые взносы доначислит налоговая, а заказчика оштрафуют на 20% от неуплаченной суммы

Кроме того, заказчик должен подать в налоговую четыре формы по бывшим самозанятым.

Нужно ли перезаключать договор, если исполнитель переходит на НПД

Договор стоит перезаключить, если:

- Исполнитель начал работать без статуса самозанятого, а потом приобрел его.

- Исполнитель-ИП сменил режим налогообложения на НПД, а в договоре указан старый режим.

В первом случае нужно подчеркнуть самозанятость на случай вопросов налоговой по НДФЛ и взносам. Кроме того, следует прописать штрафы для самозанятого за невыдачу чеков или прекращение статуса без ведома заказчика.

Штрафы важны и во втором случае. А верная система налогообложения нужна как минимум для порядка. В случае, когда ИП был на ОСН, без нее не обойтись — ведь надо написать, что вознаграждение ИП не облагается НДС в связи с самозанятостью.

Какие риски вы считаете самыми неприятными в работе с самозанятыми?