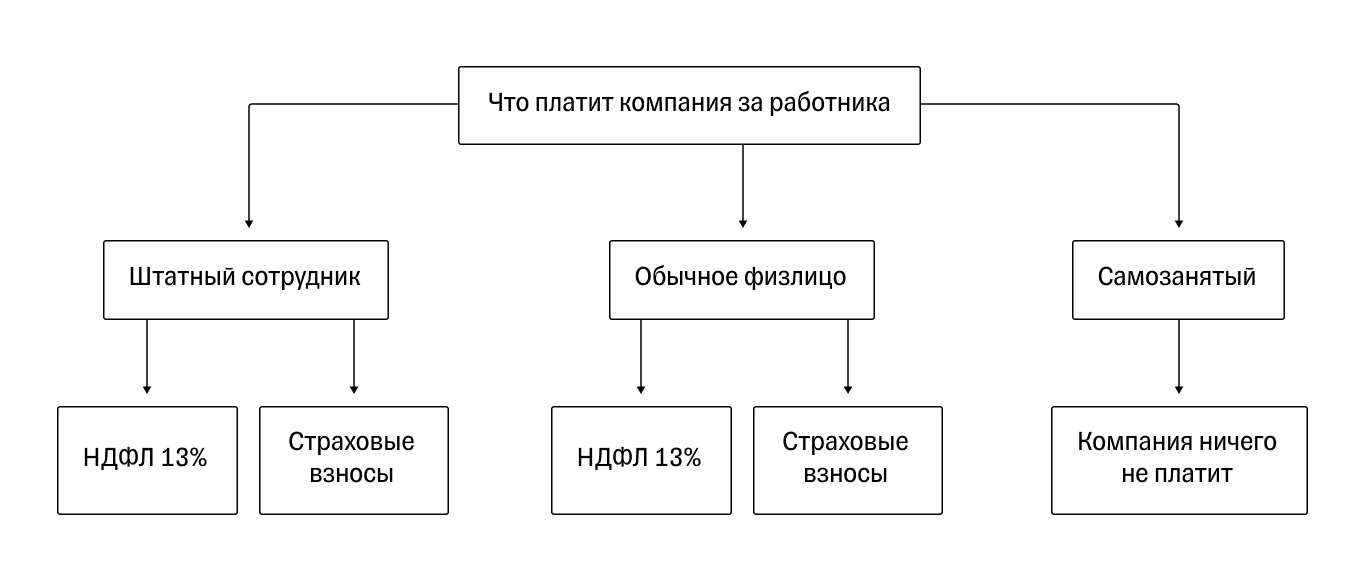

Компании могут нанимать внештатных работников по договору ГПХ и платить за них налог и взносы, а могут сотрудничать с самозанятыми. С ними работать проще и можно сэкономить на отчислениях в бюджет. Правда, бывает непонятно, как работает налоговый режим самозанятых. Нужно ли бизнесу вникать в него? Есть ли какие-то особенности и риски? Как проконтролировать уплату налога и стоит ли это делать?

Рассказываем об основных нюансах, которые стоит знать бизнесу про налог самозанятых, чтобы быть подкованными и работать без опасений.

Основное про налог на профессиональный доход

Налог на профессиональный доход — НПД помогает физлицам легально получать доход от своей деятельности и проще, чем на других режимах налогообложения.

Налог с доходов от компании и ИП самозанятый уплачивает сам. Ставка — 6%. Других налогов и взносов нет.

Разберем на примере.

Компания нанимала электрика в штат. Иногда работы для него просто не было — и электрик просто просиживал время. При этом компания все равно платила ему зарплату и переводила в бюджет НДФЛ и страховые взносы.

Теперь компания нанимает электрика-самозанятого под проекты, например: провести электрику в офисе или подключить к электричеству поселок. Компания оплачивает только выполненную работу, без НДФЛ и взносов. Налог с дохода электрик платит сам — 6% от полученной суммы.

Если исполнитель только зарегистрировался самозанятым, у него есть специальный вычет в 10 000 ₽. Он снижает налоговую ставку с дохода от компаний и ИП 6% → 4%, пока не закончится.

Рассмотрим на примере.

Компания заплатила самозанятому 30 000 ₽ за проект. У исполнителя есть бонус 10 000 ₽, то есть он заплатит 4% с дохода от компании вместо 6%. Получится так: 30 000 ₽ × 4% = 1200 ₽.

Если самозанятый получает за проекты каждый месяц около 30 000 ₽, то налоговый вычет закончится через 8 месяцев: 10 000 ₽ / 1200 ₽ ~ 8,3 месяца. После этого он будет уплачивать 6% налога с дохода от компаний.

Самозанятые подойдут не для всех проектов. У исполнителей на НПД есть ограничения. Компаниям и ИП стоит о них знать, чтобы понимать, как работать с самозанятыми. Вот основные из них:

Особенности найма самозанятых

В работе с самозанятыми есть подводные камни, потому что формат сотрудничества отличается от штатного. Если работать с самозанятым как со штатным сотрудником, налоговая может доначислить НДФЛ, взносы, штрафы. Разберем основные ограничения.

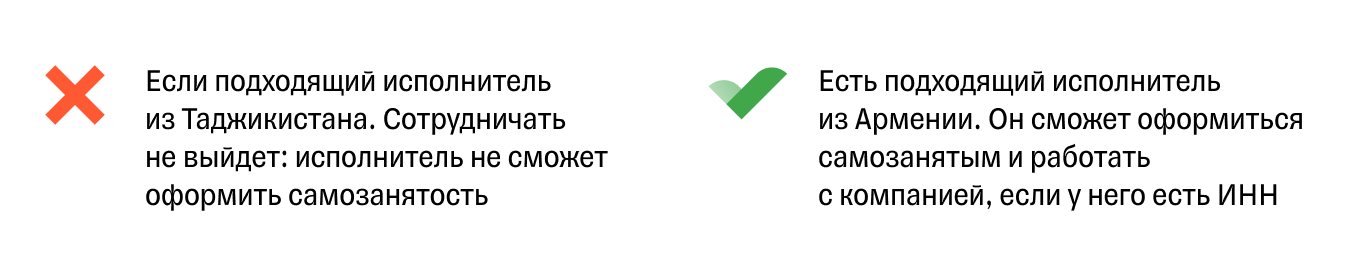

Cамозанятые — граждане стран ЕАЭС: России, Беларуси, Казахстана, Армении или Киргизии, и граждане Украины.

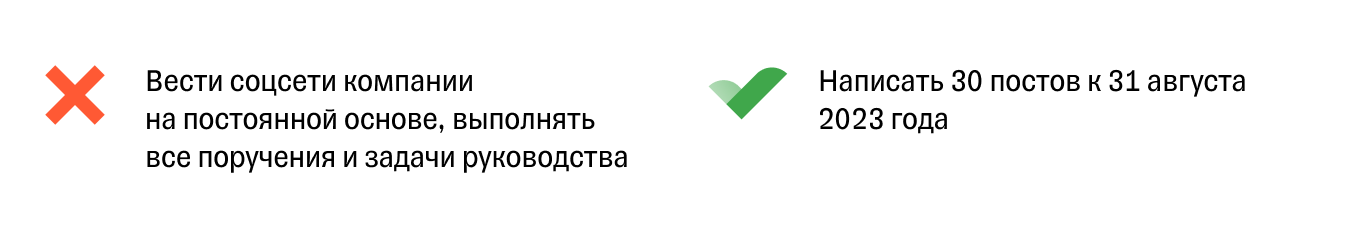

Работа только под конкретный проект или задачу. Компания может нанять самозанятого построить дом, доставить заказ или написать 30 текстов к определенному сроку. Если самозанятый систематически выполняет одни и те же обязанности, налоговая может заподозрить трудовые отношения.

Компании обычно сотрудничают с самозанятыми курьерами, водителями, слесарями, грузчиками, строителями, айтишниками, рекламщиками, преподавателями.

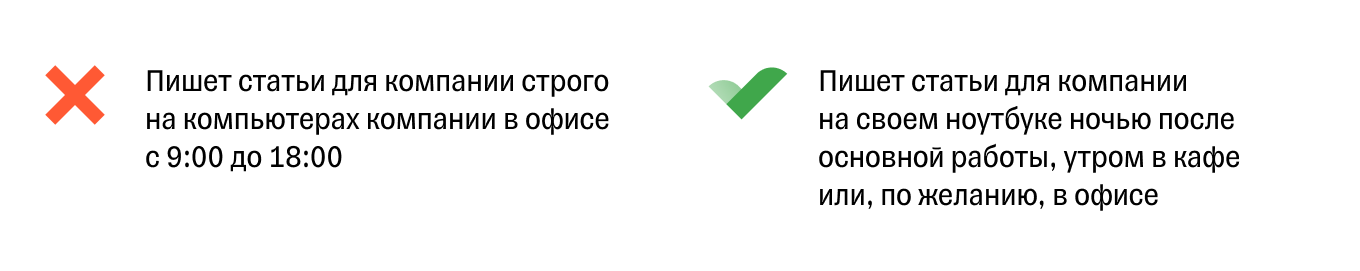

Нет ограничений в инструментах, месте и времени для выполнения задачи. Обязать самозанятого работать в офисе с 09:00 до 18:00 с понедельника по пятницу и строго на технике компании нельзя. Он может работать когда и где захочет, а чем — вопрос договорной: может согласиться на вашу технику или предложить свою. Главное — сделать задачу качественно и в срок.

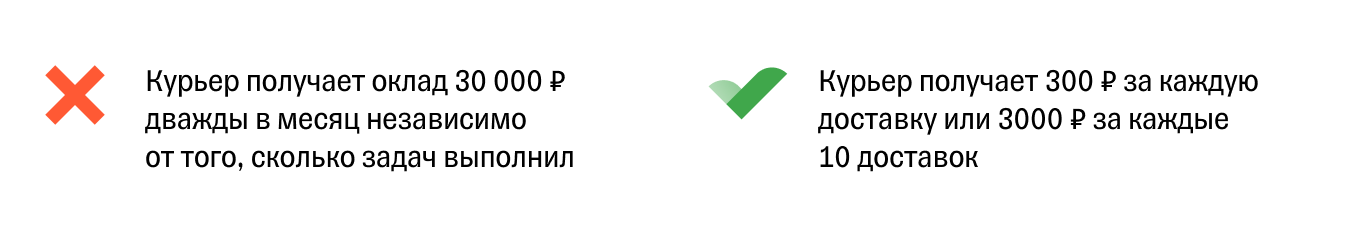

Оплата работы — только за задачу или проект. Обычно работодатели платят сотрудникам ежемесячный оклад два раза в месяц. Самозанятым можно платить когда угодно, но только за определенный выполненный проект.

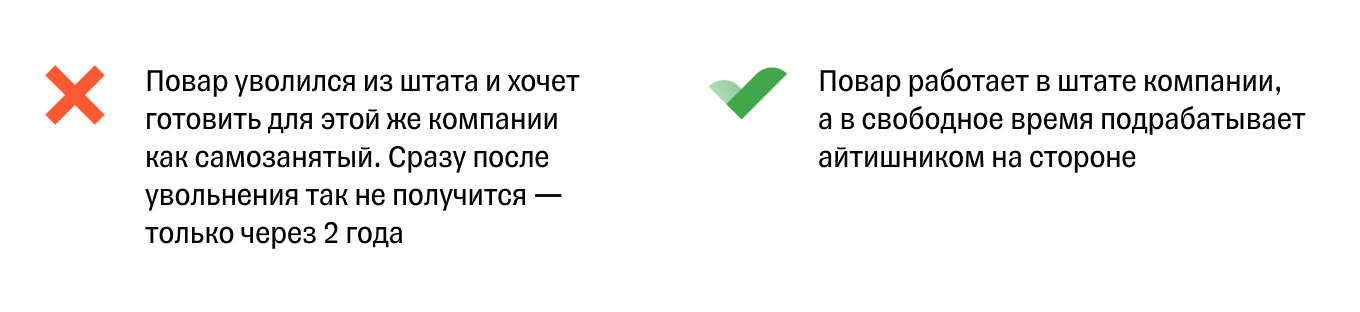

Нанять штатного работника самозанятым можно только спустя два года после увольнения. Уволить штатного сотрудника и перевести сразу на самозанятость нельзя.

Документы для сотрудничества

Обычно при найме физлиц компания заключает трудовой или гражданско-правовой договор. Он автоматически становится главным документом в сотрудничестве. Но в работе с самозанятыми и тут есть нюансы:

Главный документ для налоговой — чек от самозанятого. Он формирует его после того, как получил оплату, и отправляет заказчику любым удобным способом. Чек — это отчетность самозанятого перед налоговой.

По чеку компания или ИП может подтвердить в налоговой, что такие платежи — это не обычное вознаграждение физлицу. Если чека нет, налоговая может доначислить НДФЛ, взносы и штраф — 20% от недоимки.

Договор заключить можно, но необязательно. С самозанятыми можно сотрудничать по оферте. Это когда самозанятый публично размещает свое предложение, например на сайте, а компания или ИП просто заказывает и оплачивает услугу.

Если проект крупный, по желанию можно заключить договор ГПХ, например подряда. Главное, чтобы он не подразумевал посредническую или агентскую деятельность.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Риски при неуплате налога самозанятым

Налог с доходов самозанятый уплачивает сам. За просрочку штраф будет у исполнителя: 20% от суммы доходов в первый раз и на всю сумму при повторе. Допустим, компания заплатила вознаграждение 1 октября, а до 9 ноября исполнитель не сформировал чек — все, будет штраф.

Хоть за уплату налога отвечает самозанятый, бывает, появляются сомнения: а вдруг самозанятый по какой-то причине не уплатил налог с дохода? Вообще у заказчика рисков почти нет, кроме одной ситуации:

Как проконтролировать работу

Кажется здорово, что заказчику не нужно платить налоги и взносы. Но контролировать такое сотрудничество все же стоит. Вдруг исполнитель больше не самозанятый? Как вовремя получать чек и понимать, что налог от доходов с компании или ИП уплачен?

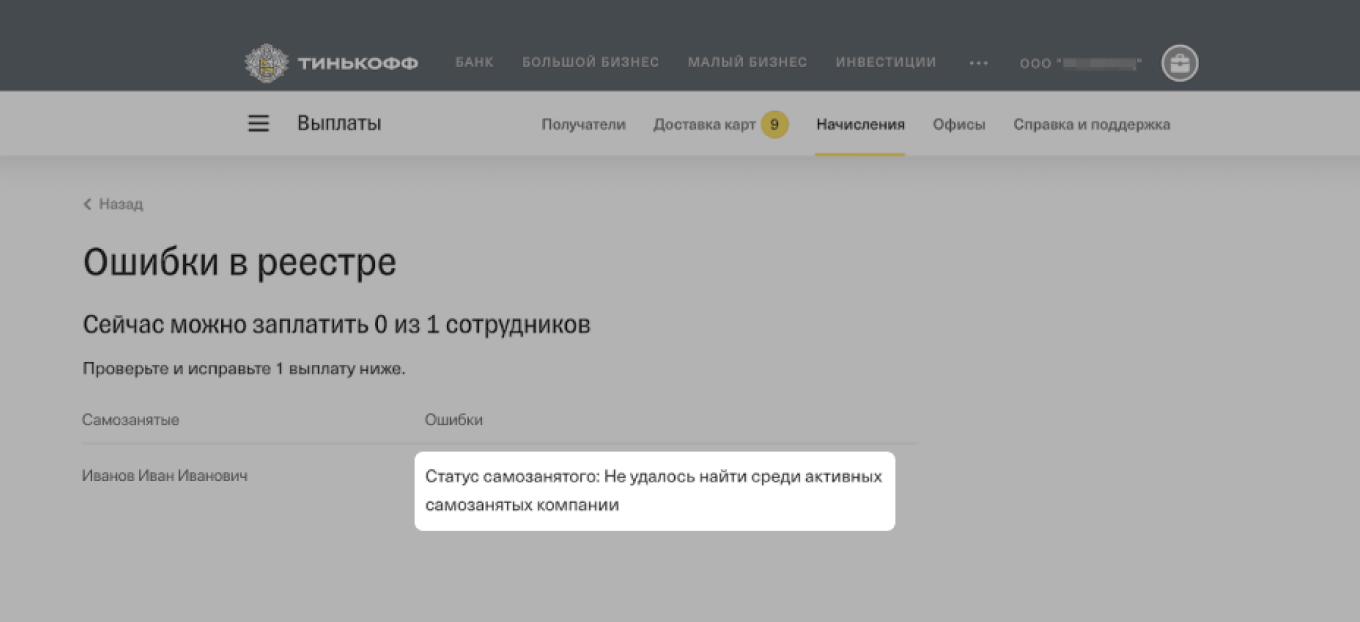

Если самозанятый снимает себя с учета без предупреждения, не присылает или ошибается в чеке, есть риск заплатить обычному физлицу — тогда бизнесу придется начислить НДФЛ и взносы. Этот риск можно контролировать.

Проверять статусы и чеки можно вручную:

- Для проверки статуса запросить справку у самозанятого или проверить самостоятельно на сайте налоговой службы.

- Чек проверить вручную по назначению платежа, ИНН заказчика и сумме платежа.

Можно каждый раз проверять статусы и чеки самозанятых вручную, а можно использовать специальный сервис выплат самозанятым. Он автоматизирует работу с исполнителями на НПД.

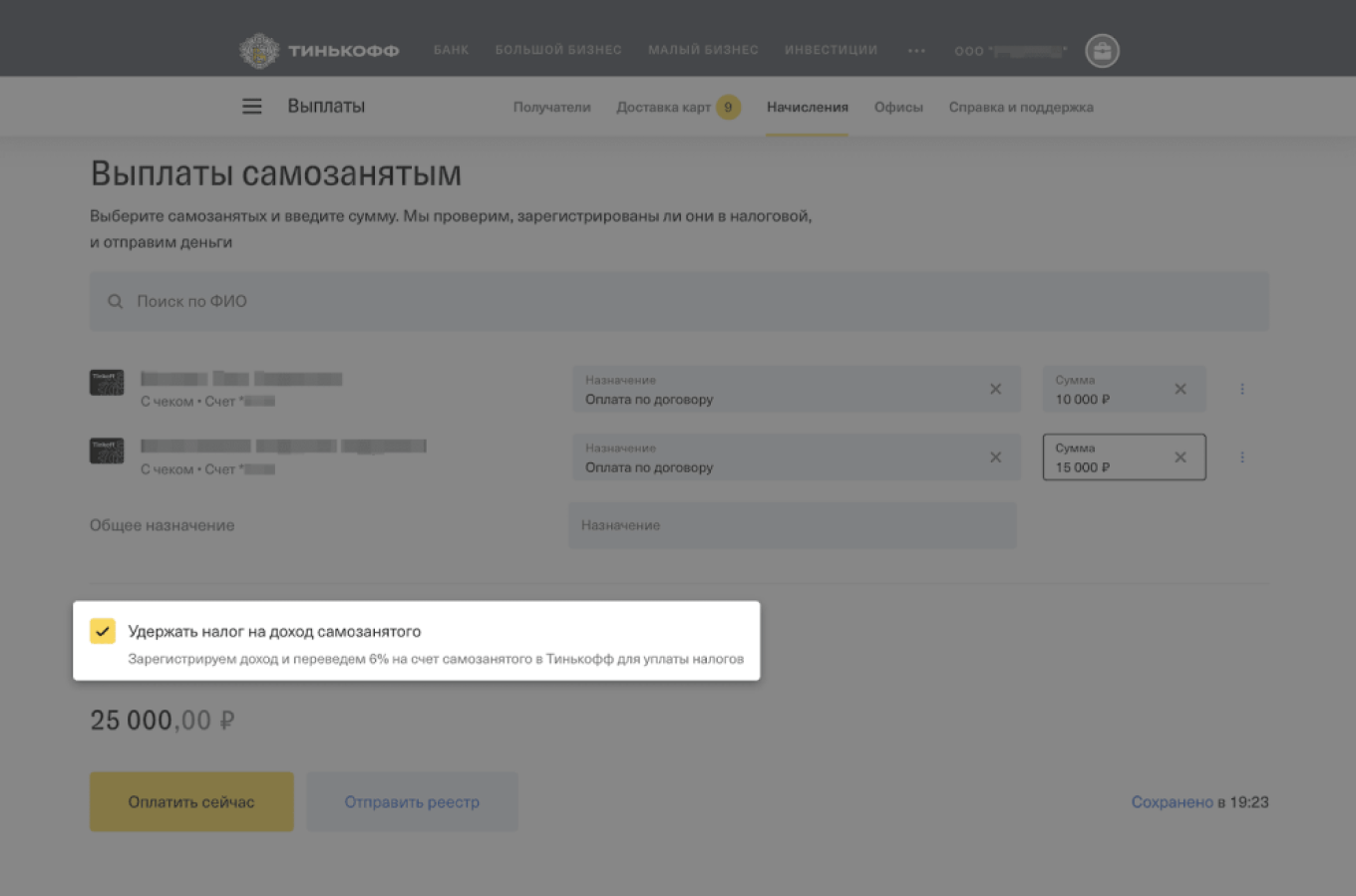

Такой сервис есть у Т-Банк Бизнеса. Компания просто переводит деньги самозанятым, а он полностью контролирует сотрудничество. Вот как это работает:

✅ Переводы только самозанятым. Сервис ежедневно обновляет статусы самозанятых. Если исполнитель снялся с учета в налоговой, при выплате сервис предупредит об этом — и платеж ему не пройдет.

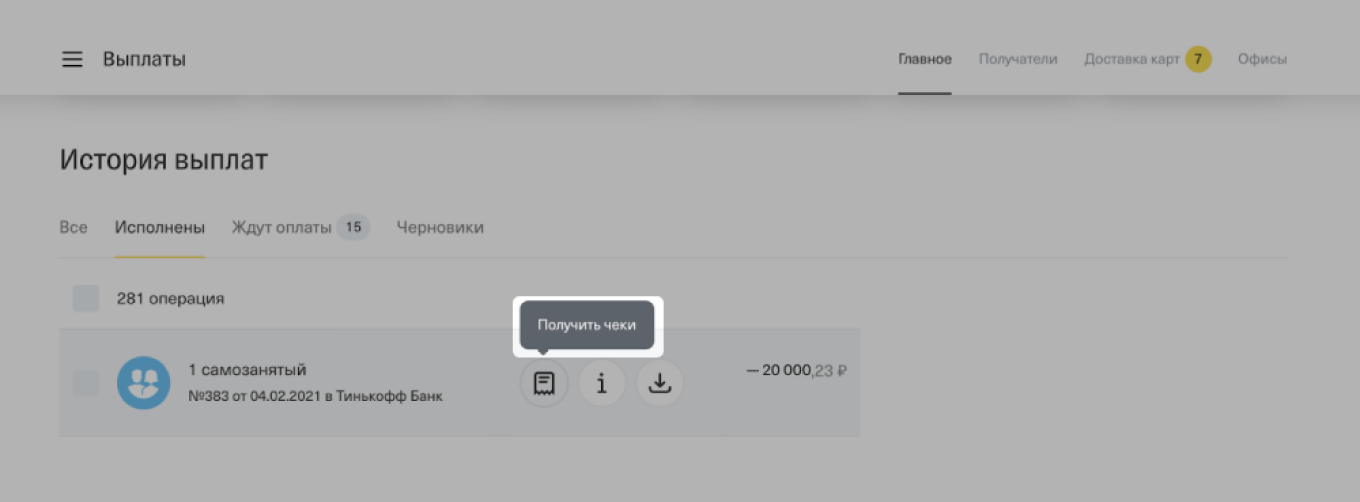

✅ Всегда есть корректная отчетность для налоговой. Чеки автоматически формируются в налоговой по данным платежа, а оттуда уже приходят в личный кабинет сервиса Т-Банк. Скачать их можно в любое время.

✅ С согласия самозанятого уплачивает за него налог. Сервис может удерживать налог с каждой выплаты на специальный счет, если заказчику это нужно и исполнитель согласен. Тогда 13-го числа каждого месяца сервис перечислит его в налоговую за самозанятого.

С сервисом выплат самозанятым компании или ИП контролируют работу с самозанятыми и сотрудничают без опасений. При этом самозанятые не отвлекаются на бюрократические вопросы и могут уделять больше времени задачам.

Что запомнить

- Самозанятые сами платят налог с дохода от компаний и ИП — 6%.

- Если исполнитель только стал самозанятым, он временно платит налог с доходов от компании по пониженной ставке — 4%.

- Нанять самозанятых можно только на ту работу, которую он исполняет сам. Посредником или агентом лучше нанять обычное физлицо.

- Самозанятые — не штатные сотрудники. Нанять их можно только под разовую задачу или проект с фиксированным сроком и оплатой.

- Перевести штатных сотрудников на самозанятость нельзя.

- Главный документ при таком сотрудничестве — чек от самозанятого. Договор ГПХ оформить можно, но необязательно.

- За уплату налога отвечает самозанятый, у компании нет рисков из-за неуплаты.

- Контролировать сотрудничество можно самостоятельно вручную или поручить это специальному сервису выплат самозанятым.

Удобно ли вам нанимать для разовых задач самозанятых? Были ли сложности при оформлении выплат исполнителям на НПД?