Учет расходов в бизнесе помогает понять, на каком этапе теряются деньги, есть ли направления, которые съедают прибыль, и можно ли в существующих условиях заработать больше. В статье расскажем, что такое операционные расходы, как их контролировать и как оценить эффективность бизнеса на основе их анализа.

Что такое операционные расходы

Операционные расходы — это основная часть регулярных расходов по ведению бизнеса. Вот примеры, что в них входит:

- фонд оплаты труда;

- затраты на логистику;

- техническое обслуживание;

- коммунальные платежи;

- лицензии;

- коммерческие и административные траты;

- связь;

- аренда;

- реклама;

- налоги — кроме налога на прибыль и НДС.

Сырье и материалы, из которых производят продукцию, формируют ее себестоимость, поэтому они не относятся к операционным расходам. Также в операционные расходы не включают проценты по кредитам, амортизацию и капитальные затраты — CAPEX: покупку зданий, оборудования, машин, транспорта, станков и их модернизацию.

Операционные расходы — OPEX — считаются за конкретный период — месяц, квартал или год.

ИП занимается выпечкой и продажей хлеба, изготовлением тортов, а еще у него есть кафе. Хлеб он отдает в розничные магазины, а торты продает сам в собственном кафе. Поэтому условно его бизнес можно разделить на два направления — пекарня и кафе.

В операционные затраты предпринимателя входит зарплата сотрудников кафе и пекарни, платежи по аренде за помещение пекарни и площадки под кафе, доставка муки, дрожжей, масла от производителей, доставка хлеба в магазины, ремонт и покупка новых деталей для оборудования, реклама, связь, программное обеспечение.

В операционные расходы не входит себестоимость хлеба и тортов, проценты по кредиту за газель, амортизация оборудования пекарни и кафе, налог на прибыль.

Операционные расходы компании в бухгалтерском учете группируют для расчета налогов, а в управленческом — для оценки эффективности бизнеса. В статье мы рассматриваем только управленческий подход.

Зачем бизнесу нужно знать операционные расходы

Операционные расходы составляют значительную часть затрат компании. Вот основные причины, почему надо знать и контролировать операционные расходы.

Можно пропустить момент, когда компания начинает терять доход. Если компания не управляет операционными расходами, сложно найти слабое звено, которое съедает прибыль, и разобраться, как улучшить эффективность бизнеса.

Сложнее получить кредит в банке или привлечь инвестора. Чтобы принять решение, банки и инвесторы оценивают компанию по показателю «операционная прибыль» — EBITDA. По ней они сравнивают финансовые результаты компании с компаниями из сходных отраслей. Чтобы рассчитать этот показатель, компания должна знать операционные расходы.

Можно рассчитать размер резервного фонда. Чтобы не прогореть в случае непредвиденных ситуаций, эксперт статьи советует иметь запас денег. Для этих целей компании и ИП создают специальные фонды, в которых постепенно накапливается необходимая сумма.

Рекомендуемый минимальный размер фонда — сумма операционных расходов за два месяца. То есть, если бизнес будет работать два месяца без выручки, он сможет покрыть все свои расходы, например оплатить аренду, зарплату сотрудникам, коммунальные услуги, интернет и другое.

Как выделить операционные расходы среди всех затрат компании или ИП

Часто предприниматели считают все доходы и затраты в «общем котле»: складывают все затраты в одну кучу и смотрят, что остается в конце. Этот расчет может показать, что все хорошо, прибыль есть. Проблема в том, что при таком расчете непонятно, на чем компания больше всего зарабатывает, а где теряет доход.

Предприниматель складывал все расходы по пекарне и кафе вместе и вычитал их из выручки. Он понял, что в бизнесе есть проблемы, когда прибыли стало заметно меньше, чем обычно. Но в общем подсчете не смог определить, где именно сложности.

Все расходы пекарни и кафе

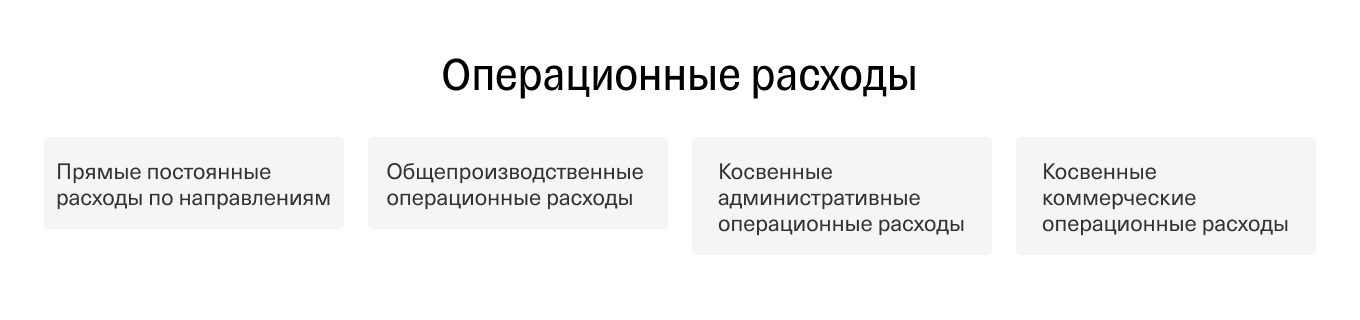

Чтобы проанализировать операционные расходы, их надо правильно сгруппировать. Можно использовать такую схему группировки затрат:

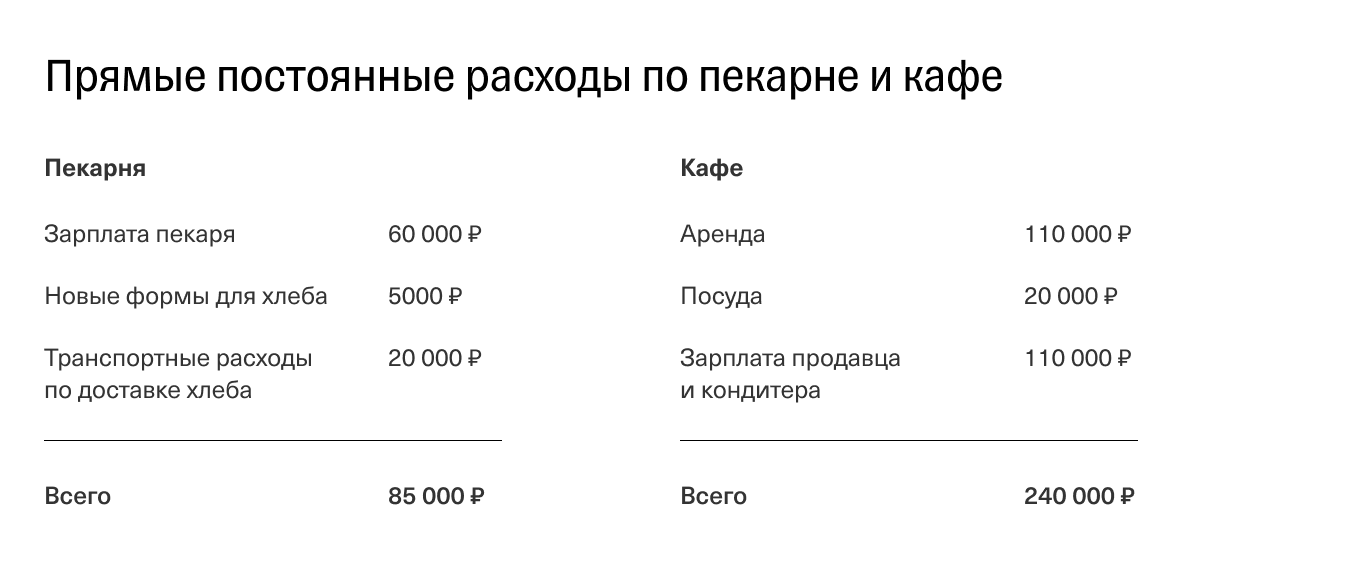

Прямые постоянные расходы по направлениям — это регулярные расходы, которые можно связать с конкретным направлением: зарплата персонала, занятого в изготовлении продукта или оказании услуги; транспортные расходы по доставке товаров; расходные материалы для создания продукта, кроме себестоимости.

Прямые постоянные расходы по направлениям считают только для бизнеса, у которого несколько направлений. Если у бизнеса всего одно направление, этой группы у него не будет и нужно сразу считать общепроизводственные расходы.

Если затраты относятся сразу к нескольким направлениям и нельзя выделить, к каким именно, в этой группе их не учитывают.

Зарплата пекаря и транспортные расходы по доставке хлеба относятся только к пекарне и не относятся к деятельности кафе. А зарплата продавца кафе и кондитера — только к кафе.

Если бы пекарь работал и в пекарне, и в кафе за единую зарплату, учитывать ее в этой группе было бы нельзя.

Если бы он работал сдельно по часам и можно было бы точно подсчитать, сколько часов он работает на кафе, а сколько — в пекарне, расходы можно было бы учесть и там, и там.

Общепроизводственные расходы — это расходы, связанные с производством товара или оказанием услуги, которые не смогли отнести к одному из направлений.

Список общепроизводственных расходов для товаров и услуг практически не различается. Это могут быть коммунальные платежи — свет, вода, газ, электричество, — аренда, зарплата обслуживающего персонала, грузчиков, уборка, расходы по доставке сырья.

Производственные рабочие заняты одновременно в изготовлении тортов и хлеба, поэтому их зарплату относят в общепроизводственные расходы. В эту группу также попадают, например, аренда пекарни, где пекут хлеб и торты, зарплата уборщицы.

Общепроизводственные расходы — общие по пекарне и кафе

Косвенные административные расходы — расходы, которые не связаны напрямую с производством товара или оказанием услуги: зарплата административного персонала, канцтовары и расходные материалы, оплата услуг банка, связь, программное обеспечение, затраты на доработки программ, постоянные или разовые консультации с экспертами, налоги — кроме налога на прибыль.

Косвенные административные расходы — общие по пекарне и кафе

Косвенные коммерческие расходы — расходы, связанные с продвижением товаров и услуг: зарплата менеджеров, все виды рекламы, участие в выставках, представительские расходы, зарплата СММ-специалистов и копирайтеров.

Косвенные коммерческие расходы — общие по пекарне и кафе

Как оценить эффективность бизнеса с помощью анализа операционных расходов

Компания может работать эффективнее, если будет понимать, как конкретные операционные расходы влияют на бизнес.

Раньше предприниматель платил 70 000 ₽ за аренду кафе, но потом в этом месте провели оживленную трассу, поэтому собственник поднял аренду до 110 000 ₽. Людей в кафе стало больше, выручка увеличилась, но увеличились и операционные расходы.

По общему доходу от бизнеса непонятно, осталось ли это направление доходным, как и раньше: более сильное направление может покрывать убытки, но эффективность бизнеса при этом все равно снижается.

Чтобы разобраться и оценить, как операционные расходы влияют на бизнес, нужно рассчитать и оценить несколько показателей:

- маржинальную прибыль;

- валовую прибыль по каждому направлению;

- валовую прибыль бизнеса;

- операционную прибыль — EBITDA;

- чистую прибыль.

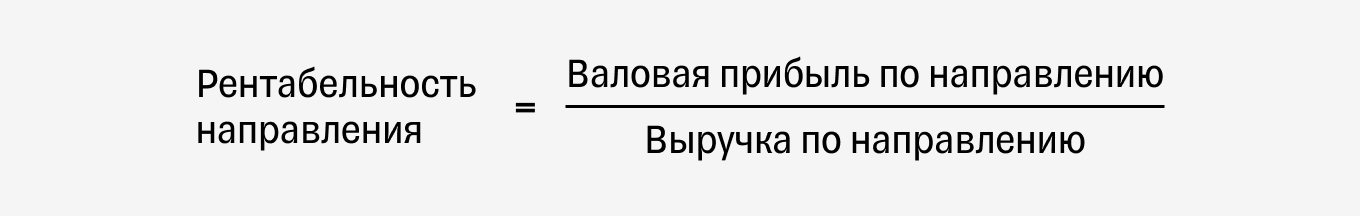

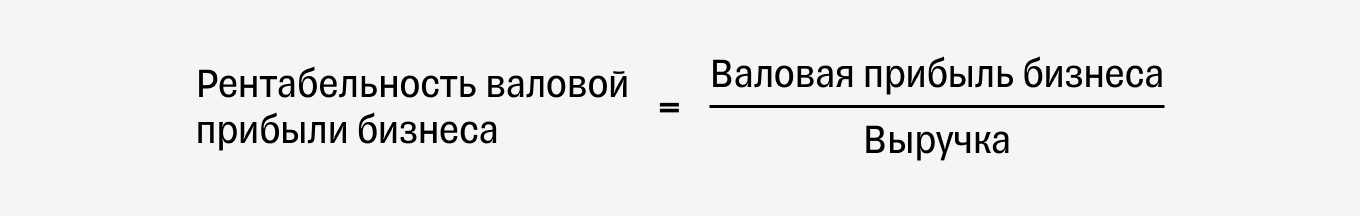

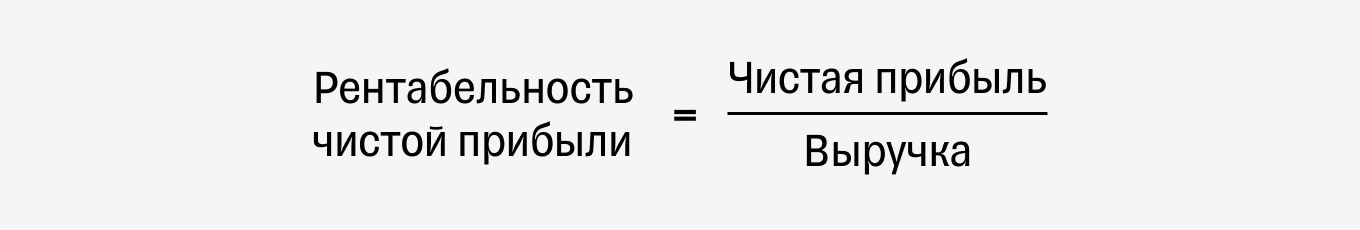

При каждом расчете прибыли нужно также находить рентабельность — отношение прибыли к выручке.

Рентабельность ничего не скажет сама по себе: в финансовом анализе нет понятия большой или маленькой рентабельности. Она нормальная, если предпринимателю ее хватает. Например, при больших оборотах рентабельность чистой прибыли в размере 5—7% может оказаться достаточной для собственника бизнеса.

Но рентабельность позволяет сравнить показатели с предыдущими периодами: увидеть, падает прибыль или растет.

Рассмотрим дальше подробно расчет каждого показателя, кроме маржинальной прибыли. О ней мы уже писали в отдельной статье.

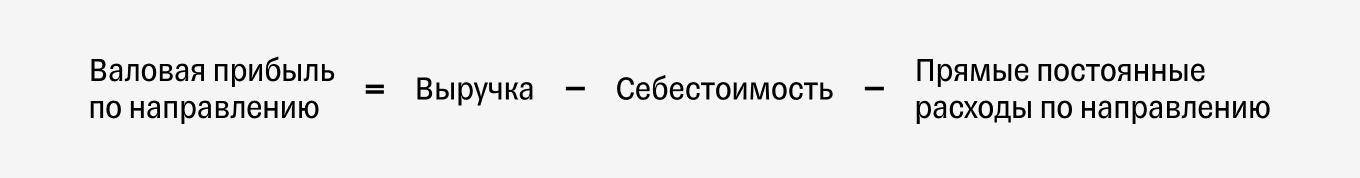

Расчет валовой прибыли по каждому направлению бизнеса

Если у компании есть несколько направлений, расчет позволит ответить на вопросы:

- какое из направлений приносит больше дохода, а какое работает в убыток и тратит ресурсы;

- возможно ли сократить расходы, чтобы вывести проблемное направление в прибыль, или проще его закрыть.

Если у компании только одно направление, можно переходить сразу к расчету следующего показателя — валовой прибыли бизнеса.

Расчет валовой прибыли для пекарни и кафе

Получили, что валовая прибыль по кафе составляет −20 000 ₽. Это значит, что кафе работает в убыток, а все остальные расходы бизнеса берет на себя другое направление — пекарня. А без кафе пекарня может заработать больше.

Для управления затратами нужно изучить постоянные расходы по направлениям. Так, в кафе такие затраты:

- 110 000 ₽ — аренда;

- 110 000 ₽ — зарплата продавца и кондитера;

- 20 000 ₽ — посуда.

Из списка видно, что больше всего денег уходит на зарплату и аренду. Чтобы выйти в плюс, возможно, стоит попробовать договориться с владельцем помещения о скидке либо немного поднять цены.

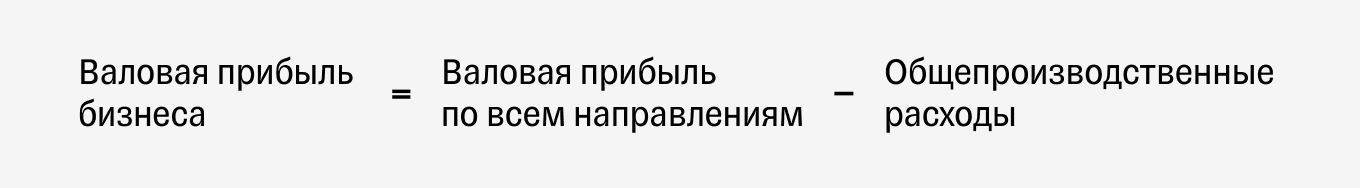

Расчет валовой прибыли бизнеса

Валовая прибыль бизнеса показывает, какую прибыль приносила бы деятельность, не будь административных и коммерческих расходов. Может быть, производить эти товары или оказывать услуги так дорого, что нет смысла анализировать другие расходы, ведь компания работает в убыток.

Расчет валовой прибыли бизнеса

На этом этапе видно, что валовая прибыль бизнеса покрывает все производственные расходы.

Чтобы повысить прибыль, можно сократить часть производственных затрат. Так, в пекарне работают двое рабочих. Зарплата каждого 30 000 ₽, всего 60 000 ₽ в месяц. Возможно, стоит оставить одного и поднять ему зарплату до 40 000 ₽. Так получится сэкономить 20 000 ₽ в месяц.

Часто бывает, что производство нерентабельно в какой-то конкретной местности из-за стоимости аренды или высокой зарплаты персонала. Такие расходы лучше всего просчитать еще на этапе бизнес-планирования. Если производство уже налажено, но валовая прибыль бизнеса минимальна или вообще отсутствует, стоит обдумать, рационально ли его сохранять.

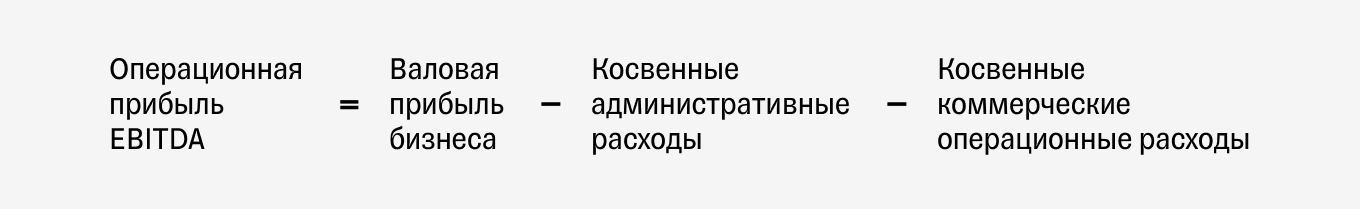

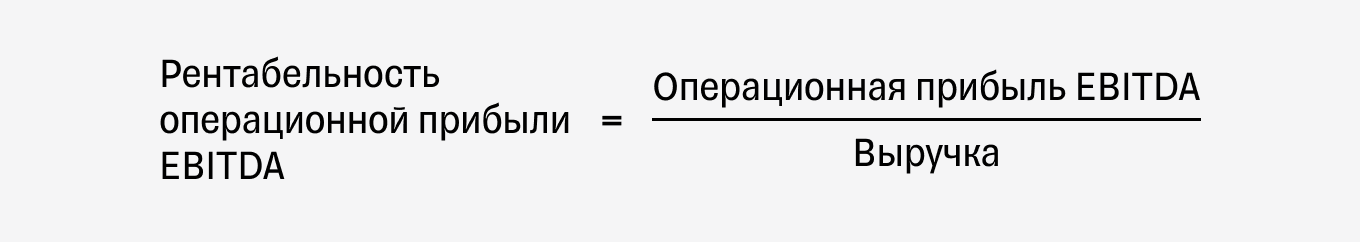

Расчет операционной прибыли — EBITDA

Операционная прибыль — это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации. Этот показатель в финансовом анализе еще называют EBITDA.

По EBITDA можно сравнить между собой бизнес из одной отрасли, но в разных регионах или странах. Его часто используют банки или инвесторы при оценке потенциала компании.

Расчет операционной прибыли EBITDA

Получили рентабельность бизнеса 26%. По этому показателю банк или инвестор сможет сравнить компанию с аналогичными в этом регионе и принять решение о кредите или финансовом вложении.

На этом этапе можно понять, как снизить нагрузку на бизнес за счет уменьшения административных и коммерческих расходов. Так, у бизнеса такие затраты:

- зарплата бухгалтера — 30 000 ₽;

- зарплата управляющего — 70 000 ₽.

Возможно, будет более выгодно перевести бухгалтерию на аутсорс — это означает уволить постоянного бухгалтера и заключить договор с компанией или специалистом, оказывающим бухгалтерские услуги. Не исключено, что это обойдется дешевле, чем штатный бухгалтер: бухгалтеру на аутсорсе не нужно платить отпускные и начислять на его зарплату страховые взносы.

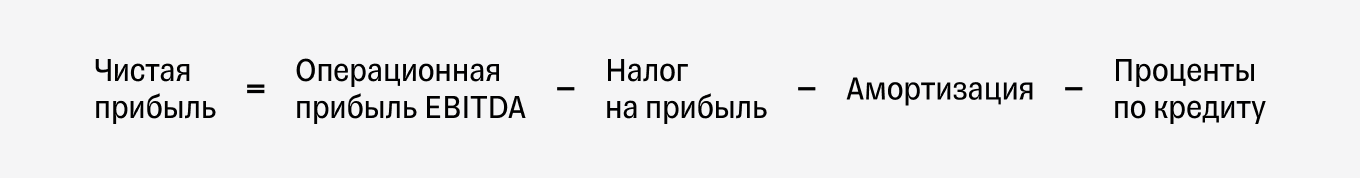

Расчет чистой прибыли компании или ИП

Чистая прибыль — это доход бизнеса после вычета всех расходов.

Расчет чистой прибыли

Получили, что прибыль предпринимателя по обоим направлениям вместе составляет 475 100 ₽. Это деньги, которые он заработал на этом бизнесе. Он может их вывести в качестве дивидендов или, например, купить новое оборудование для пекарни.

Предприниматель мог бы получить чистую прибыль, если бы просто вычел из выручки все расходы. Но без всех предыдущих расчетов он бы не разобрался, из-за чего снижается доход. Теперь собственник бизнеса может закрыть кафе или сохранить его, пересмотрев затраты.

Чтобы сохранить кафе, можно договориться о снижении аренды или немного поднять цены на торты, найти поставщиков с более выгодными ценами, снизить расходы на рекламу. Правда, это не гарантирует, что поток клиентов и выручка останутся на прежнем уровне.

Если убыточное направление покрывается другими видами деятельности, можно продолжать работать, но важно понимать, что происходит, и знать, как можно решить проблему.

Валовая прибыль считается по формуле маржинальной, просто песня. Нет слов