Рассказываем, что такое амортизация, зачем и как ее рассчитывать.

Амортизация простыми словами — это постепенный рост цены товара из-за покупки новых активов. Скажем, на производстве купили станок — немного подняли цены, чтобы со временем отбить его стоимость.

Что такое амортизация

Бизнес потратил деньги на недвижимость или дорогое оборудование. Это могут быть затраты на покупку основных средств — например, новое здание или станок — или на нематериальный актив — патент на разработку или компьютерную программу. Со временем здание обветшает, детали в станке сотрутся, а программа устареет — накопится износ.

Чтобы себестоимость товара не увеличивалась резко при покупке дорогостоящих активов, их первоначальную стоимость делят на части и включают в себестоимость постепенно. Это и есть амортизация.

✅ Амортизируют основные средства и нематериальные активы. Например, здания и сооружения, транспорт, оборудование, компьютеры, дорогостоящие программы, патенты и так далее.

❌ Водные ресурсы, земельные участки и объекты природопользования, музейные предметы и музейные коллекции не амортизируют. У них нет срока полезного использования, они не устаревают и не изнашиваются.

В бухгалтерском учете не амортизируют недвижимость, которую приобретают для сдачи в аренду.

Где учитывают амортизацию

Амортизацию считают в налоговом и бухгалтерском учете.

Амортизация в налоговом учете. Используют для расчета налога на прибыль, НДФЛ у ИП на ОСН.

У бизнеса на спецрежиме, например УСН, налоговой амортизации нет.

Для целей налогообложения амортизируют основные средства со сроком полезного использования больше одного года и стоимостью выше 100 000 ₽.

Все основные средства разбивают на группы по срокам полезного использования. Всего таких групп 10. Они указаны в постановлении правительства

Если какого-то актива там нет, используют срок полезного использования из его технической документации.

Медцентр купил медицинские инструменты стоимостью 120 000 ₽ 20 января 2023 года. Инструменты входят в первую группу основных средств с полезным сроком использования свыше одного года и до двух лет. Конкретный срок в этом диапазоне выбирает владелец основных средств. Минимальный — 13 месяцев, максимальный — 24 месяца. Допустим, медцентр выбрал срок полезного использования 24 месяца. Стоимость инструментов можно списывать на затраты каждый месяц в течение этого срока.

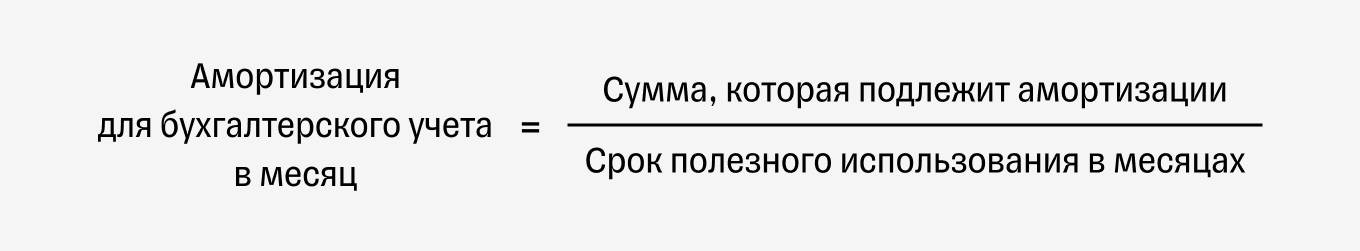

Амортизация в бухгалтерском учете. Амортизацию используют для формирования себестоимости, и расчета остаточной балансовой стоимости активов. А также для расчета налога на имущество организаций по недвижимости, которая облагается по среднегодовой стоимости. Компании сами устанавливают лимит первоначальной стоимости основных средств сами. Чтобы избежать разницы в налоговом и бухгалтерском учете, в последнем можно установить такой же лимит — 100 000 ₽. Амортизацию начисляют ежемесячно.

ИП бухучет не ведут и амортизацию не начисляют.

При определении срока полезного использования в бухучете обычно применяют налоговую классификацию по группам.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как рассчитывать амортизацию

Амортизацию начисляют ежемесячно с первого числа месяца, следующего за вводом актива в эксплуатацию, и прекращают с первого числа месяца, следующего за выбытием.

У компании на заводе сломался станок. 5 января 2023 года его вывели из эксплуатации и продали на металлолом. Компания купила новый. Его признали объектом основных средств и ввели в эксплуатацию 20 января 2023 года.

На старый станок не начисляют амортизацию с 1 февраля 2023 года. А на новый начинают начислять с этой же даты.

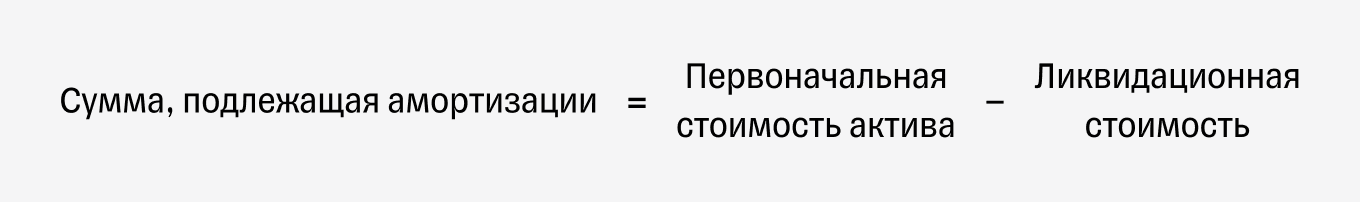

В налоговом учете амортизируют первоначальную стоимость. А сумма для амортизации в бухгалтерском учете рассчитывается по формуле:

В первоначальную стоимость входит цена приобретения, стоимость доставки, установки и наладки и любые другие расходы, которые нужны для начала полноценной работы.

Ликвидационная стоимость — цена, за которую можно продать актив, когда закончится срок его полезного использования.

Цена оборудования — 100 000 ₽, срок полезного использования — 3 года. На четвертый год его планируют продать за 35 000 ₽.

Первоначальная стоимость — 100 000 ₽. Ликвидационная — 35 000 ₽. Сумма, которая подлежит амортизации: 100 000 ₽ − 35 000 ₽ = 65 000 ₽.

В налоговом учете есть два способа начисления амортизации, а в бухгалтерском учете — три.

В налоговом учете:

- Линейный.

- Нелинейный.

В бухгалтерском учете:

- Линейный.

- Способ уменьшаемого остатка.

- Способ списания стоимости пропорционально объему продукции и его разновидности. Например, для транспорта — пропорционально пробегу.

Самый простой — линейный способ начисления амортизации. Он подойдет для всех видов учета. О нем подробнее расскажем дальше.

Если хотите сделать учет амортизации другим способом, рекомендуем проконсультироваться с бухгалтером, чтобы сделать все правильно.

Линейный метод начисления амортизации. Для расчета нужно знать срок полезного использования и первоначальную стоимость. В первоначальную стоимость входит цена приобретения, стоимость доставки, установки и наладки и любые другие расходы, которые нужны для начала полноценной работы.

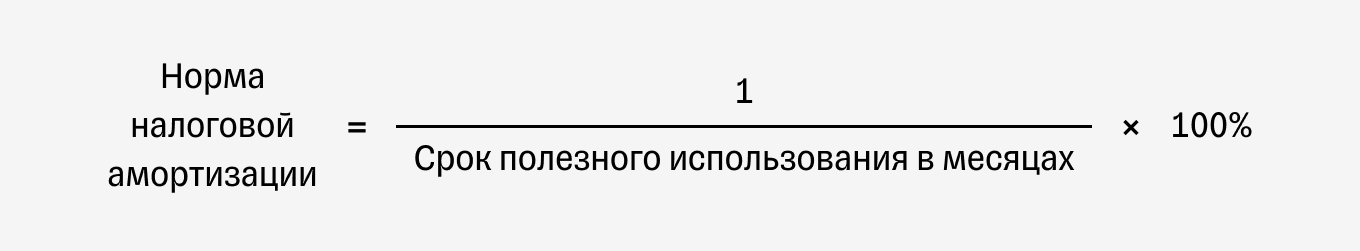

Формула расчета нормы амортизации линейным способом:

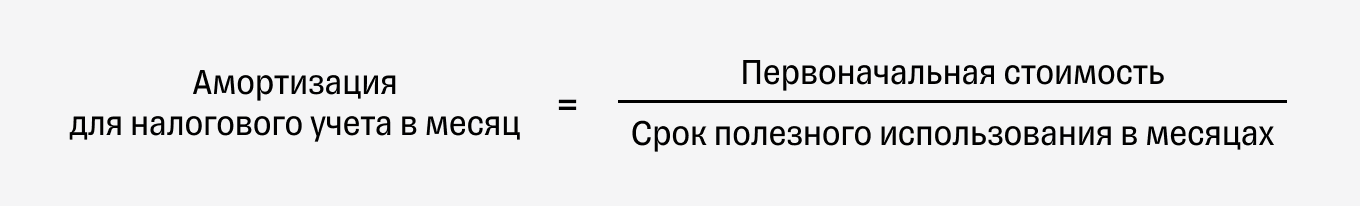

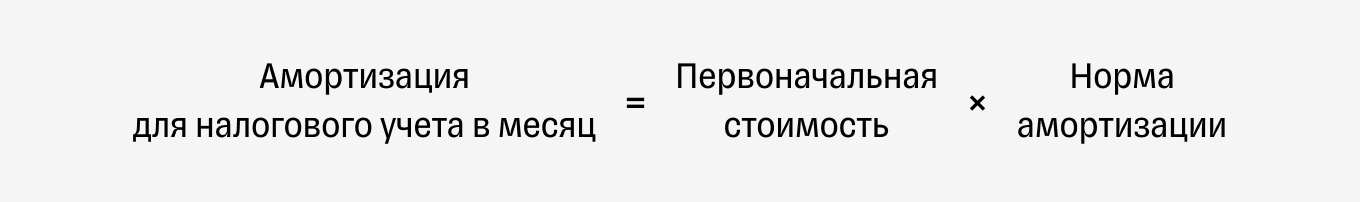

Для налогового учета определяют норму амортизации. Ее умножают на первоначальную стоимость и получают ежемесячную амортизацию. Арифметически это то же самое, как если первоначальную стоимость разделить на срок полезного использования.

Амортизацию для налогового учета можно рассчитывать по одной из двух формул:

Разберем на примере. Пекарня купила оборудование для выпечки хлеба за 1 000 000 ₽. Доставка обошлась в 3000 ₽, а установка и наладка — в 150 000 ₽. Срок полезного использования печи — код ОКОФ: 14 2945000, свыше пяти и до семи лет. Собственник выбрал семь лет, или 84 месяца. Сделаем расчет амортизации:

Если есть уверенность, что в конце срока службы продать объект не получится, в бухгалтерском учете ликвидационную стоимость можно признать нулевой. Тогда разницы между налоговым и бухгалтерским учетом не будет.

Что важно запомнить

- Амортизация — это процесс, при котором стоимость основных средств и нематериальных активов постепенно включают в себестоимость товара, работы или услуги.

- Учет амортизации нужен для основных средств и нематериальных активов.

- Водные ресурсы, земельные участки, недра, недвижимость, которую купили специально для сдачи в аренду, не амортизируются.

- В налоговом учете амортизация нужна для основных средств стоимостью больше 100 000 ₽. В бухгалтерском учете года компании устанавливают лимит первоначальной стоимости основных средств сами. Чтобы избежать разницы, установите в бухучете те же 100 000 ₽.

- Амортизацию начисляют ежемесячно с первого числа месяца, следующего за вводом актива в эксплуатацию, прекращают — с первого числа месяца, следующего за выбытием.

- В налоговом учете есть два способа расчета амортизации, а в бухгалтерском — три. Самый простой — линейный. Его можно использовать в обоих видах учета.