Патентную систему налогообложения ИП может применять только по определенным видам деятельности. Рассказываем, кто может получить патент, как вести учет, какие налоги и взносы и когда платить.

Чек-лист «Как ИП выбрать систему налогообложения»

Составили пошаговый чек-лист, в котором сравнили системы налогообложения для ИП.

Главное про работу ИП на патенте

- Патентная система налогообложения, ПСН, — специальный налоговый режим для ИП, при котором налог платят не с реального, а с потенциального дохода.

- Предприниматель на ПСН платит фиксированную стоимость патента. Рассчитать ее можно на сайте налоговой службы.

- ИП на патенте также должны платить фиксированные взносы и дополнительные страховые взносы. Последние нужно платить, если годовой доход превышает 300 000 ₽.

- Страховые взносы можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года.

- Патент на срок менее 6 месяцев надо оплатить до конца времени его действия; на срок от 6 до 12 месяцев — в течение 90 дней после начала действия патента, а оставшиеся две трети — не позднее конца срока действия патента.

- Чтобы перечислить взносы и оплатить патент, надо заполнить и отправить платежку с единым налоговым платежом, ЕНП.

- За сам патент ИП не надо сдавать никакие отчеты в налоговую. Но нужно вести книгу доходов и записывать в нее все поступления на счет и наличными.

Как устроен патент

Патент — специальный режим налогообложения, при котором налог платят не с реального, а с потенциального дохода. Он работает как подписка: заплатил фиксированную стоимость за период — и работаешь, не опасаясь, что при большом доходе придется доплачивать. Про то, кто может работать на патенте и какие есть ограничения, подробно рассказали в отдельной статье.

Патент действует только на конкретный вид деятельности: если предприниматель совмещает несколько направлений, на остальные патент распространяться не будет.

Патент на услуги по проведению туристических экскурсий действует только на доход с экскурсий. Если вдруг экскурсовод захочет продавать на экскурсиях сувениры — магниты или браслеты на память, — на такой доход тот же патент применить нельзя.

Если соберетесь заниматься другой деятельностью, например продажей сувениров, нужно будет купить другой патент или придется платить налоги по другому режиму налогообложения.

Чтобы сразу начать работать на патенте, нужно подать заявление на получение патента одновременно с документами на регистрацию ИП либо в течение 10 рабочих дней после этого. Но большинство предпринимателей при регистрации сразу на всякий случай подают заявление о применении УСН, а потом дополнительно покупают патент и работают на нем.

Если у предпринимателя появляется доход, который не подходит под патент, — с него надо заплатить отдельный налог по УСН, например, если экскурсовод начнет продавать сувениры. И так с любым не подходящим под патент доходом — даже если вам придет кэшбэк от банка, с него надо будет заплатить отдельный налог.

Сложность возникает, когда предпринимателю пришел такой доход, а он не написал заявление на УСН при регистрации. В этом случае ему придется заплатить все налоги по общей системе налогообложения — ОСН: НДС и НДФЛ с прибыли, а еще сдать много дополнительной отчетности.

Что должен платить ИП на патенте

Вот обязанности ИП на патенте:

- уплатить стоимость патента в срок;

- платить страховые взносы за себя и за сотрудников, если они есть.

Дальше разберем каждый пункт по отдельности.

Как рассчитать налог на патенте

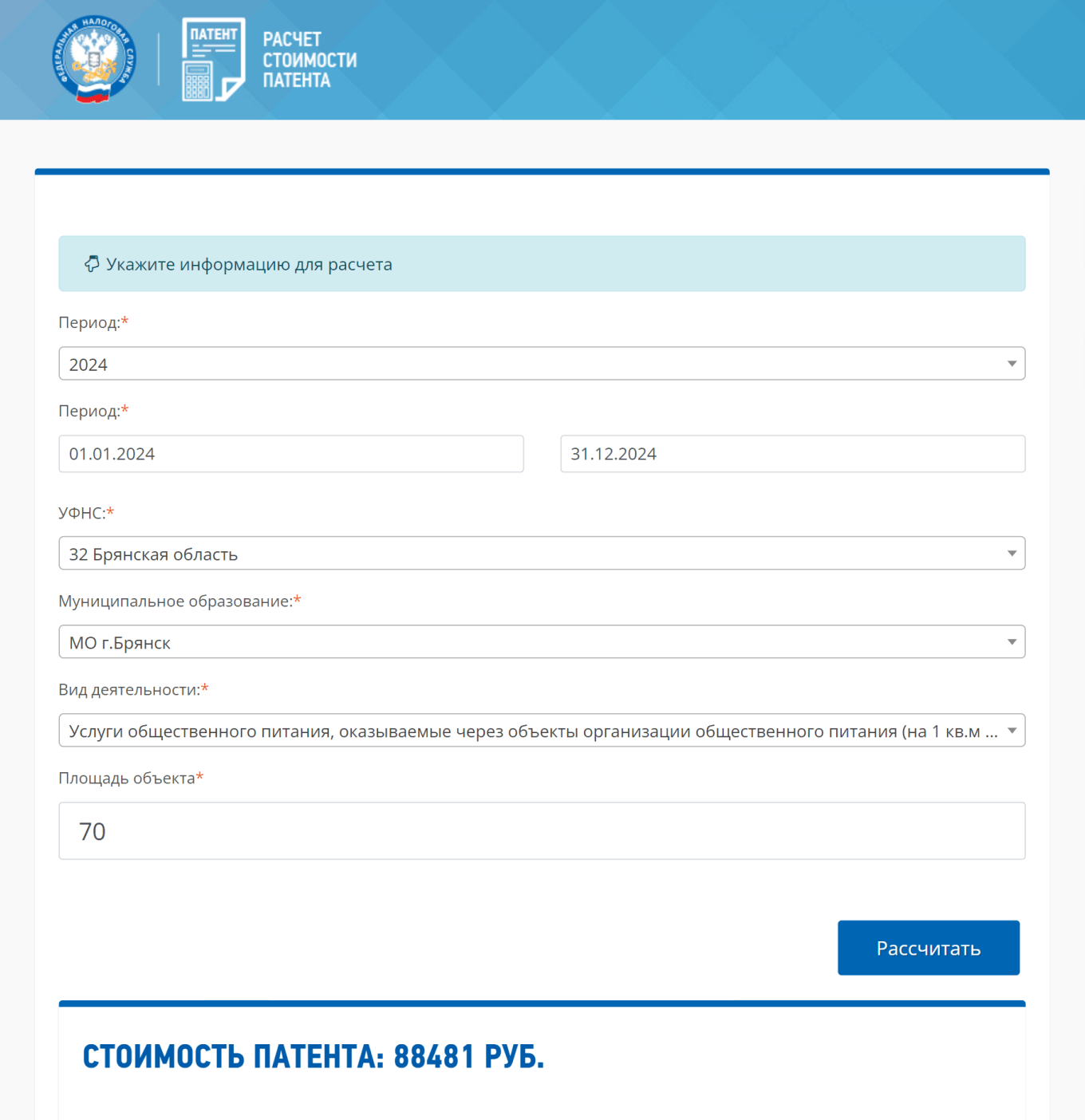

Предприниматель на ПСН платит фиксированную стоимость патента. Рассчитать ее можно на сайте налоговой службы.

Стоимость зависит от вида деятельности, региона и муниципалитета, в котором находится бизнес ИП, срока действия патента и условных единиц исчисления объема работы: это может быть количество сотрудников, площадь помещения, количество транспорта или обособленных объектов.

Купить патент можно на срок от 1 до 12 месяцев внутри календарного года. За его пределы патент выходить не может, к примеру нельзя в ноябре приобрести патент на три месяца — только на два, ноябрь и декабрь.

Рассылка: как открыть бизнес с нуля

Узнайте, где взять идею для бизнеса, как найти деньги, привлечь первых покупателей и выйти на прибыль. Десять коротких писем, которые помогут предпринимателю успешно стартовать

Как рассчитать страховые взносы

ИП на патенте платят страховые взносы. Есть фиксированные взносы и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2024 году — 49 500 ₽. Эти взносы идут на обязательное пенсионное и медицинское страхование.

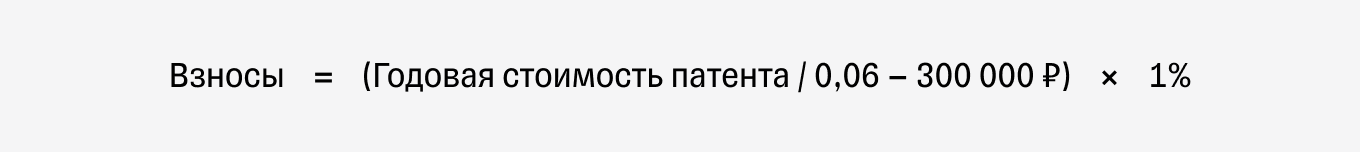

Дополнительные страховые взносы. Если потенциальный доход превышает

Формула расчета дополнительных взносов на патенте:

Дополнительные страховые взносы надо заплатить не позднее 1 июля следующего года. То есть за 2023 год их надо заплатить до 1 июля 2024 года включительно.

Посчитаем страховые взносы для ИП в 2024 году, у которого кафе в Брянске.

Стоимость патента на 2024 год — 88 481 ₽.

Годовой потенциальный доход:

88 481 ₽ / 0,06 = 1 474 683 ₽.

Дополнительные взносы: (1 474 683 − 300 000 ₽) × 1% = 11 746,83 ₽.

Фиксированные взносы в 2024 году: 49 500 ₽.

Всего обязательных взносов в 2024 году: 11 746,83 ₽ + 49 500 ₽ = 61 246,83 ₽.

Сумма фиксированных и дополнительных взносов на пенсионное страхование в 2024 году не должна превышать 327 071 ₽. Чтобы рассчитать максимум только по дополнительным взносам, из общего лимита нужно вычесть фиксированные взносы: 327 071 ₽ − 49 500 ₽ = 277 571 ₽.

Когда платить налог и взносы

Фиксированные страховые взносы надо уплатить до конца года, а график оплаты патента зависит от того, на какой срок он куплен.

Патент. Патент на срок менее 6 месяцев надо оплатить до конца срока действия патента.

Если вы в январе 2024 года купили патент на 6 месяцев, то заплатить за него надо до 1 июля включительно, так как 30 июня выпадает на воскресенье.

Если патент на срок от 6 до 12 месяцев, треть суммы — в течение 90 дней после начала действия патента, а оставшиеся две трети — не позднее конца срока действия патента.

Например, патент на весь 2024 год стоит 30 000 ₽. Первый платеж — 10 000 ₽ — надо перечислить до конца марта, а оставшуюся часть — 20 000 ₽ — до конца 2024 года.

Чтобы было удобнее, можно разделить стоимость патента на три равные части и платить их постепенно: до конца марта, до конца июня и оставшуюся — до конца года.

Страховые взносы. Можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года.

ИП на патенте могут вычитать сумму уплаченных страховых взносов из стоимости патента. Чтобы получить вычет, нужно подать в налоговую уведомление о сумме страховых взносов. Документ можно отнести в налоговую лично, отправить по почте или в электронном виде. Как это сделать, рассказали в отдельной статье.

ИП Васильев приобрел патент на 2024 год за 60 000 ₽. Треть стоимости патента он должен уплатить в течение 90 дней и остаток — до конца года. Но предприниматель решил уменьшить его на фиксированный взнос — 49 500 ₽.

Всего Васильев должен заплатить за патент 10 500 ₽: 60 000 ₽ − 49 500 ₽. Но перед уплатой ему надо подать в налоговую уведомление об уменьшении суммы налога.

Рассылка: как вести бизнес в России

Каждую неделю присылаем самые важные новости бизнеса, разборы законов и инструкции, которые помогут вести свое дело

Как платить налог и взносы

В 2024 году почти все налоги, взносы и сборы нужно уплачивать единым налоговым платежом — ЕНП — на единый налоговый счет — ЕНС.

Заплатить страховые взносы и стоимость патента. Чтобы перечислить взносы и оплатить патент, надо заполнить и отправить платежку с ЕНП. Ее реквизиты одинаковые для всех налогов, взносов и сборов.

Реквизиты платежки на ЕНП:

Получатель: Казначейство России (ФНС России).

ИНН получателя: 7727406020, КПП: 770801001.

Счет: 03100643000000018500.

Банк получателя: отделение Тула Банка России//УФК по Тульской области, г. Тула.

БИК: 017003983.

Счет: 40102810445370000059.

Статус плательщика: (101) — 01.

КПП (102): 0 или КПП организации, даже если платите налог за ОП.

КБК (104): 18201061201010000510.

УИН (22), ОКТМО (105), основание платежа (106), налоговый период (107), номер документа (108), дата документа (109) — 0.

Поле 110 всегда пустое.

Очередность платежа (21) — 5.

Это можно сделать самостоятельно, с помощью бухгалтера на аутсорсе или бухгалтерского обслуживания в Т-Банке.

Еще платежку можно сформировать в специальном сервисе налоговой службы, заполнив только реквизиты плательщика и сумму платежа.

Подать уведомление об уменьшении суммы налога. С этим тоже могут помочь бухгалтеры Т-Банка в рамках бухгалтерского обслуживания.

Какую отчетность нужно вести

За сам патент ИП не надо сдавать никакие отчеты в налоговую — оплатил и работаешь.

Из всех обязанностей — только вести книгу доходов и записывать в нее все поступления на счет и наличными. Сдавать книгу доходов не нужно, но налоговая может запросить ее в ходе проверки.

Вести книгу доходов можно вручную на бумаге или хранить данные в электронном формате и распечатать, если потребуется.

Книга учета доходов на патенте

Составили шаблон книги учета доходов на патенте, чтобы можно было его скачать и заполнить по образцу.

Но если ИП совмещает патент с другим режимом налогообложения, по нему может быть своя отчетность, даже если доходы только по патенту. А если есть сотрудники, надо сдавать дополнительную отчетность в налоговую и Социальный фонд России.

Если купить патент на ОСН. Пока у ИП будут доходы только по патенту, ничего сдавать не нужно.

Но если вдруг на расчетный счет придет хоть какой-нибудь доход, который под патент не подпадает, надо будет сдать всю сложную отчетность по ОСН.

Если купить патент на УСН. Каждый год надо сдавать нулевую декларацию по УСН — отправлять заполненную форму по УСН в налоговую и указывать, что дохода по УСН не было.

Если есть сотрудники. По сотрудникам, с которыми заключен трудовой договор, и исполнителям по договорам ГПХ надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера — рекомендуем подключить сервис Т-Банка «Бухгалтерское обслуживание» или нанять бухгалтера на аутсорсе.

А вы пробовали платить налоги на патенте? Если да, с какими трудностями столкнулись?

Только если поступления средств были не по патенту, а по продаже товара например, если патент у вас на предоставление услуг

Здравствуйте, а если я сейчас зарегистрирую ИП, куплю патент, сумму в 43000,мне нужно будет платить? Год заканчивается.

Здравствуйте.

Мы уточним этот момент. Позже вернемся к вам с ответом.

Да, нужно будет оплатить сумму страховых взносов. Она зависит от того, сколько дней в году вы провели в статусе ИП. Более точный расчет можете сделать на сайте налоговой —

https://www.nalog.gov.ru/rn77/service/ops/

Здравствуйте. Получил патент 23.08.2022. когда я должен заплатить взносы в пфр и фсс? приходят ли уведомления об этом???

Здравствуйте.

Страховые взносы можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года. Подробнее рассказали в статье раздел «Когда платить налоги и взносы».

Онлайн-бухгалтерия Тинькофф не работает с ПНС, поэтому дополнительные уведомления не предусмотрены.

здравствуйте, использую УСН доходы по интернет торговле и оплачиваю в онлайн — бухгалтерии Тинькофф. Сейчас подключил ещё и патента по другой деятельности, будут платежи подтягиваться в онлайн — бухгалтерию от патента ?

Здравствуйте.

Если вы имеете ввиду будут ли проходить платежи в онлайн-бухгалтерии, чтобы на эту сумму уменьшить размер фиксированных взносов, то в таком случае они подтягиваться не будут.

Если вы работаете по системе налогообложения УСН + Патент, то автоматически все операции будут учитываться как УСН. Чтобы отнести операции к патенту, следует зайти в операции в онлайн-бухгалтерии и вручную исправить их, чтобы они учитывались в патент.

Здравствуйте, подскажите пожалуйста обязан ли ИП иметь сотрудников при доходе по патенту на 10 млн в год?

Здравствуйте.

Нет, не обязан.

Здравствуйте, подскажите как действовать, если было неверно указано назначение платежа, верное должно было быть: оплата за услуги по смр, а контрагент указал просто за услуги. Смр у нас патент.

Здравствуйте.

В данном случае ничего делать не нужно.

Возможно у вас есть другие документы, подтверждающие, что это оплата за СМР. Например, договор о выполнении работ и/или акт приемки. Если таких документов нет, а есть только одна платежка, в таком случае можно сделать такой акт задним числом.

Здраствуйте, У меня ИП на ПСН и доходы в наличных, нет сотрудников, как я могу подать справку для банка для получения кредита

Здравствуйте.

Каждую заявку рассматривают индивидуально с учетом множества факторов.

Если для принятия решения нужна будет дополнительная информация, то кредитный менеджер озвучит вам список документов. Детали рекомендуем уточнить у специалиста после подачи заявки.

патент действует с 10.07.22 по 31.12.22.

стоимость. уплаченная за патент за этот период 1716 руб.

годовой потенциально возможный доход установленный субъектом = 59 667 руб / год

фактический доход по ПСН = 854 100 руб

нужно ли платить дополнительные взносы 1% до 03.07?

Здравствуйте.

Нет, не нужно, так как потенциальный годовой доход меньше 300 000 рублей.

Эксперт, потенциальный годовой доход по патенту определяется по виду деятельности, а в своей статье указываете, что он равен стоимости патенту, что не верно.

md.3012, нет, такой информации в статье нет.

Здравствуйте, в 2022 г был оплачен патент(мойка без работников), но заявление не подавалось. Работали по июнь 2023 г ,налоговая заблокировала счет и теперь говорит об автоматическом переключении системы ИП на ОСНО с налогом на прибыль организации по ставке 20%.Законно ли это и ,что делать в таком случае? Спасибо

Здравствуйте.

Уточните, пожалуйста, какое именно заявление не подавали и на какой срок покупали патент?

Здравствуйте! Недавно открыла ИП для розничной торговли (магазин женской одежды). Система налогообложения Патент и УСН 6%, установлена онлайн-касса (сказали что она сейчас обязательна). Я правильно понимаю, что я буду платить патент, страховые взносы и 1% страховых взносов от суммы дохода?

Здравствуйте.

Уточним информацию, позже вернемся к вам.

Здравствуйте.

Да, все верно. Также если будет доход по УСН — еще 6% налога.

Подскажите, какими документами из Налоговой можно подтвердить доход по патенту, например, для страховой? КУДиР недостаточно. Очень хотят некий документ из Налоговой, но, в связи с тем, что мы сдаём нулевую отчётность по УСН или вообще не сдаём отчётности, то я пока не могу придумать, что же может подойти под понятие «доходы от предпринимательской деятельности на основании данных налоговой инспекции». Заранее спасибо.

Здравствуйте.

Рекомендуем уточнить этот момент у страховой компании, что именно нужно. Обычно достаточно книги доходов. Подробнее об этом писали

здесь — https://secrets.tinkoff.ru/biznes-s-nulya/spravka-o-dohodah-ip/

.

Здравствуйте!

У меня розничный магазин, УСН и патент.

Не понятно, если доходы идут на расчетный счет, то как я могу сдать нулевую дикларацию по УСН?

Здравствуйте.

Уточним детали и вернемся с ответом позже.

Если все доходы строго по деятельности по патенту, то можно сдать нулевую декларацию.

Важно отразить все доходы корректно в книге доходов по патенту и КУДИР по УСН.

Здравствуйте. Я осуществляю грузоперевозки на УСН доходы, и хочу дополнительно открыть патент на грузоперевозки на вторую половину года. Я правильно понимаю: за доходы полученные в 1 полугодии плачу 6%, страховые за 1 полугодие и 1% в ПФ в случае превышения дохода 300 т.р., а доходы полученные во 2 полугодии- оплачиваю только стоимость патента, страховые и 1% в ПФ суммы превышающей потенциального дохода по патенту? Спасибо,

Здравствуйте.

Да, верно.

Но доход для взносов 1% берется общий за год, суммируется доход по УСН и потенциальный по патенту. Например, если было 200 тысяч по УСН и 200 тысяч по патенту, общий доход за год будет 400 тысяч рублей. Значит, надо платить 1% от 100 тысяч рублей.

Спасибо большое.

И получается‑я могу на один и тот-же вид деятельности применить разные системы налогообложения в течение календарного года УСН и ПСН?

Нет, если один и тот же вид деятельности — перейти на патент в середине года нельзя, только с начала нового года. Подробнее о том, как перейти на патент, можно почитать в нашей

статье — https://secrets.tinkoff.ru/biznes-s-nulya/patent-ip/#5

.

Здравствуйте

Здравствуйте! Если ИП КФХ при ЕСХН занимается грузоперевозкой,то какие налоги должен платить. Наемных нет. Патент приобретен на ноябрь и декабрь.

К примеру при выручке в 5млн.

Галина, здравствуйте.

Нужно платить налоги по ЕСХН по основному виду деятельности и платить стоимость патента, которая указана в самом патенте.

Выручка по патенту не влияет на сумму налога, за патент вы платите фиксированную сумму.

Также надо платить фиксированные и дополнительные взносы. Про них подробно рассказали в нашей статье https://secrets.tinkoff.ru/voprosy-otvety/strahovye-vznosy-patent/

Здравствуйте! ИП без сотрудников, патент (базовая доходность 1950000 р.). Хочу вычесть сумму уплаченных страховых взносов из стоимости патента (на фиксированные и дополнительные взносы за 2023 год, а также на взносы за прошлые годы, уплаченные в 2023 году).

Стоимость патента: 117000 р. — 39000 р. (1/3 стоимость патента оплачена в начале текущего года) — 45842 р. (страховые взносы 2023 года «за себя») = 32158 р.

Вопрос: 03.07.23 с моего ЕНС вычли 16500 р. х 2 (за 2021 и 2022 годы) = 33000 р. — это сумма на страховые взносы ОПС (то есть 1% от дохода свыше 300000 р. = 1950000 р. — 300000 р. = 1650000 р. х 1% = 16500 р.). Я могу эту сумму по налогам за 2021 и 2022 годы, но уплаченные в этом 2023 году вычесть из стоимости патента (остаток после вычетов 32158 р. — 33000 р.) и тем самым уменьшит сумму оставшейся 2/3 стоимости патента до нуля?

Максим, здравствуйте. Да, можно. Только не забудьте, пожалуйста, при этом подать Уведомление об уменьшении патента (ст. 346.51 НК РФ, Письмо ФНС от 25.08.2023 N СД-4-3/10872@).

Эксперт, спасибо большое за ответ! Насчёт уведомления об уменьшении патента помню. В уведомлении в расчёте заполняется всего несколько строк: общая сумма налога к оплате (117000 р.) и сумма страховых платежей (взносов) и пособий (у меня получается 45842 р. страховые взносы 2023 года «за себя» + 33000 р. — сумма на страховые взносы ОПС за 2021 и 2022 годы уплаченные в этом году = 78842 р., остаток по патенту у меня 78000 р. (2/3 стоимости). Получается, в строке «Сумма страховых платежей (взносов) и пособий» я указываю 78000 р.? Как налоговики поймут, что я списываю целиком остаток за патент 78000 р. путём сложения вносов 45842 р. + 16500 р. 1% за 2021 год + 15658 р. 1% за 2022 год, ведь это нигде не расписывается в уведомлении, а надеяться на их догадливость не приходится?

Максим, здравствуйте.

Подскажите, пожалуйста, платили за себя фиксированные взносы в этом году?

Эксперт, здравствуйте!

Я хотел заплатить фиксированные взносы в начале года, отправил на счёт ЕНС необходимую сумму «за себя» 45842 р., затем отправил в налоговую уведомление об уменьшении суммы налога ПСН (через ЛК налогоплательщика), но его в итоге не приняли (спустя пару недель прислали письмо), т.к. я не зарезервировал эту сумму на ЕНС в счёт оплаты взносов (в то время была полнейшая неразбериха и я просто не знал, что нужно было ещё резервировать эту сумму с помощью дополнительного заявления о распоряжении. В итоге, с ЕНС списали стоимость 1/3 патента (39000 р.), после этого списали ещё 33000 р. (подробности в первом сообщении). В данный момент, на счёте ЕНС хранится 78000 р. (необходимая сумма по оставшимся обязательствам), её как-бы должны списать в полном объёме 31 декабря, если я не сделаю все необходимые уменьшения суммы налога.

Максим, в уведомлении об уменьшении патента в строке «страховые взносы» вам нужно написать 78 842.

Доплачивать за патент ничего не нужно. Налоговая все поймет, так как доступ ко всем зачислениям у них есть.

Эксперт, понял, благодарю за ответ!

Ещё вопрос: после того, как я отправлю уведомление об уменьшении патента на 78842 р., в личном кабинете налогоплательщика должна будет измениться графа «Предстоящие платежи» с 78000 р. на 0 р.?

Максим, мы не можем подсказать, как изменятся данные в личном кабинете налогоплательщика.

Рекомендуем уточнить детали в налоговой или обратиться к бухгалтеру.

Эксперт, в моём случае подавать заявление о распоряжении и резервировать необходимую сумму на ЕНС в счёт оплаты взносов уже не требуется?

Максим, с 1 января 2023 года ИП на УСН и патенте не должны подавать заявление о зачете положительного сальдо ЕНС в счет предстоящей уплаты взносов. Потому что факт их уплаты для уменьшения налога или патента неважен. Но можно подать заявление.

Эксперт, подскажите пожалуйста, заявление о зачете положительного сальдо ЕНС в счет предстоящей уплаты взносов нужно подавать с ОКТМО налоговой инспекции по адресу прописки или ведения деятельности (моя прописка и патент в одном городе, но патент беру по месту ведения деятельности — то есть работаю по отчётности с двумя НИ)?

Максим, здравствуйте.

Уточним детали и вернемся с ответом позже.

Эксперт, получилось уточнить?

Максим, здравствуйте.

По адресу прописки.

Добрый день. Стоимость патента меньше суммы страховых взносов за себя. Получается за патент платить не надо?

Лилия, здравствуйте. Да, все верно, если у вас нет сотрудников.

Планирую открыть ИП и работать по патенту (№ 13 77 01). Сколько можно добавить ОКВЭДов к патенту? Подходят ли ОКВЭДы за номером № 42.21, 42.99, 43.21, 43.12, 43.29, 43.99

Дамир, здравствуйте.

Кодов ОКВЭД можно добавить сколько угодно. Главное, чтобы они соответствовали вашей деятельности.

не понятно октмо указывать или нет

кто то пишет да надо

вы говорите не надо ставим 0

Патент оплата 2024 год ип

Никита, добрый день! Нет, не нужно. Реквизиты заполнения платежного поручения утверждены налоговой службой.

какой срок в подаче заявления о распоряжении положительного сальдо ЕНС путем зачета на оплату патента до 31.03.2024 г. ?

Здравствуйте, уже на действующее ИП зарегистрировала новый бизнес, магазин женской одежды, оформила как патент. Сейчас стоит в магазине касса с терминалом совместная 5i, если я пробиваю товар через кассу и оплата проходит через терминал по карте на рассчетный счёт , банк удерживает 3%, если я так же через кассу пробиваю товар, что продаю его и оплата происходит наличными, удерживается ли процент на эту продажу или нет? Если я так же провела через кассу, чтобы выдать чек покупателю

Добрый день, хочу открыть ИП с системой Патента, грузоперевозки, сотрудников нет, стоимость патента выходит 24396 р, итого: (24396/0,06)-300,000 *1 =1066. + фиксированные взносы. По расчетам за себя, выходит больше, чем сам патент. Помогите разобраться сколько в год нужно фикс оплачивать?

Добрый день! Подскажи, я пополнила счёт на ЕНП и сумма не списалась, у меня просто положительный баланс. Куда нажимать, чтобы списали за патент и страховые взносы? Спасибо

Елена, добрый день! Никуда нажимать не надо, налоговая спишет сама в нужный срок.

Отличная статья, кратко и все по теме

Здравствуйте. Я ИП, занимаюсь изготовлением бижутерии, работаю по агентским договорам с магазинами, которые эту бижутерию продают. Имею ли я право применять патентную систему налогообложения?

Александра, добрый день! В каждом регионе РФ будут свои условия: то есть регионы самостоятельно устанавливают виды деятельности, на которые можно купить патент. Проверить, можете ли вы работать на патенте, можно в калькуляторе налоговой. Там выбираете свой регион, и вам выпадет список из разрешенных видов деятельности. Подробнее еще про виды деятельности рассказали здесь https://secrets.tinkoff.ru/biznes-s-nulya/patent-ip/

Здравствуйте! Ип на патенте , при оформлении единого пособия всегда предоставляли книгу доходов и расходов для подтверждения дохода. Сейчас соцфонд требует только патент , КУДИР им не нужна с их слов . Но в патенте указан возможный потенциальный доход ! Он не точный ! Как быть ? Есть какие-то законы , подтверждающие право в данной ситуации предоставить книгу учетов дохода и расхода?

Анна, в пункте 50 Правил назначения единого детского пособия (Постановление Правительства РФ от 16.12.2022 N 2330) сказано, что ИП на УСН «доходы» могут представить документы, подтверждающие расходы. В этом случае СФР будет ориентироваться на данные ИП. Для патента такие особенности не предусмотрены.

Советуем вам попробовать отстоять свою позицию и упирать на то, что ИП должен подтвердить свой реальный доход для пособия, а не потенциальный. Есть и аналогичное разъяснение калужских налоговиков; это не закон и публикация архивная, но вдруг поможет обосновать перед фондом.

https://www.nalog.gov.ru/rn40/taxation/taxes/patent/6343298/?ysclid=m1g8fizsxj293444518

Добрый день. годовой потенциальный доход по правилам расчета получился 58 367 рублей. Нужно ли платить дополнительные взносы, кроме стоимости патента?

Сергей, дополнительные страховые взносы платят с дохода свыше 300 000 рублей.

Добрый день! Так и не понял, нужно ли ип на УСН доходы 6% + на патенте платить 6% от поступлений на расчётный Счёт?