Способность платить по обязательствам — важный фактор надежности бизнеса. Для его оценки используют показатели ликвидности и платежеспособности.

В статье рассказываем, что такое ликвидность, чем она отличается от платежеспособности, как их рассчитывать и как их значение влияет на решение банка о выдаче кредита.

Что такое платежеспособность и ликвидность

Понятия ликвидности и платежеспособности близки друг другу.

Платежеспособность показывает, может ли компания расплатиться в срок по своим обязательствам. Например, без задержек перечислить зарплату, оплатить товары и услуги поставщикам, погасить кредиты. Проще говоря, у платежеспособной компании бюджет спланирован так, что сейчас и в перспективе просроченных долгов у нее нет и не будет.

Ликвидность показывает, как быстро компания может продать свои активы, чтобы заплатить по обязательствам.

Самый ликвидный актив — деньги. Еще быстро можно продать акции, которые котируются на фондовом рынке, быстрореализуемые товары со склада, краткосрочную дебиторскую задолженность.

Дольше всего продавать крупную недвижимость и сложное оборудование. При срочной продаже такие активы могут сильно потерять в цене — поэтому говорят, что у таких активов низкая ликвидность.

Зачем считать эти показатели и как они влияют на получение кредита

Ликвидность и платежеспособность можно оценивать с двух сторон: для себя и с точки зрения банка.

Для бизнеса эти показатели могут быть экспресс-диагностикой финансового состояния. Например, они помогут принять решение, стоит ли брать на себя новые обязательства по сделке. Возможно, компания или ИП периодически сталкиваются с нехваткой свободных денег, кассовым разрывом и другими трудностями, и оценка показателей поможет увидеть, в чем проблема.

Банкам показатели ликвидности и платежеспособности помогают оценить риски при выдаче кредита. Но нужно учитывать, что это только часть критериев, на которые смотрит банк при оценке кредитных рисков.

Если платежеспособность компании или ИП в текущий момент неудовлетворительная, это не значит, что в кредите откажут. Возможно, банку тогда понадобится дополнительная гарантия возврата долга — залог или поручительство. И наоборот: бывает, что при хороших показателях ликвидности и платежеспособности банк не может выдать кредит, потому что увидел у бизнеса другую серьезную проблему.

В любом случае чем лучше эти показатели, тем выше вероятность положительного решения по кредиту. А если они слишком низкие, это повод для компании задуматься, стоит ли вообще брать кредит, потому что тогда есть высокий риск невозврата долга.

Что нужно для расчета ликвидности и платежеспособности

Для оценки ликвидности и платежеспособности предприятия нужно изучить баланс — соотношение имущества и обязательств компании. Цифры можно взять у своего бухгалтера.

Все, что есть у бизнеса, — это его активы: деньги на счетах и в кассе, оборудование, недвижимость, дебиторская задолженность. Обязательства, которые он должен погасить, — это пассивы. Для оценки ликвидности и платежеспособности их нужно сгруппировать.

Чтобы увидеть реальное состояние дел, важно соблюдать несколько правил:

- Для расчета использовать рыночную стоимость имущества, а не балансовую. Например, если в собственности есть автомобиль, его текущая стоимость — цена, за которую его сегодня можно продать.

- Корректируется просроченная дебиторская задолженность. Например, если покупатели не оплатили счета за товары в срок и непонятно, когда заплатят, — такую дебиторку надо убрать из расчетов, будто эти деньги не придут. Если есть товарные остатки, которые не получится продать в течение длительного времени, их тоже надо исключить из расчета.

Тут и далее мы приводим упрощенный расчет — принцип, по которому проводят оценку показателей ликвидности. У каждой компании может быть своя специфика, и иногда разобраться можно только с бухгалтером или экономистом.

Группировка активов и пассивов — подготовительная часть. Показатели

Как оценить платежеспособность и ликвидность по соотношению активов и пассивов

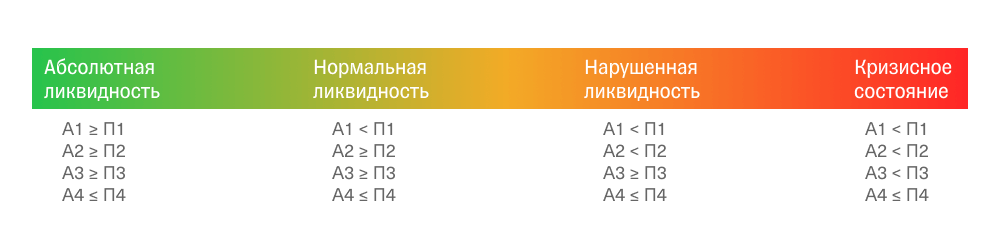

На практике чаще всего встречаются такие варианты:

Абсолютная ликвидность. Идеальная ситуация: компания или ИП гасят все обязательства в срок. В такой ситуации высокая вероятность одобрения кредита банком, и сама компания сможет без проблем его погасить.

Нормальная ликвидность. Обычно в такой ситуации платежеспособность компании чуть снижена из-за задержек оплаты от клиентов или большой налоговой нагрузки в конкретный период. В целом тут все хорошо: если остальные показатели не вызовут вопросов, банк, скорее всего, примет решение выдать кредит.

Нарушенная ликвидность. Скорее всего, такие показатели означают, что компания накапливает долги и не может погасить свои срочные обязательства. Тут могут быть серьезные проблемы: кризис, спад производства, клиенты сильно задерживают оплату, судебные дела. В этом случае получить бизнес-кредит может быть проблематично. И, скорее всего, кредитные деньги не исправят ситуацию, а наоборот, могут загнать компанию в еще более сложное финансовое положение.

Кризисное состояние. Такое соотношение означает, что у компании много долгов и она не может их погасить. В этой ситуации восстановить платежеспособность очень сложно и точно не стоит брать на себя новые кредитные обязательства. Вероятнее всего, банк тоже не сможет одобрить кредит.

Как рассчитать коэффициенты платежеспособности

Для оценки платежеспособности предприятия банк использует следующие основные показатели:

- Коэффициент текущей ликвидности.

- Коэффициент быстрой ликвидности.

- Коэффициент абсолютной ликвидности.

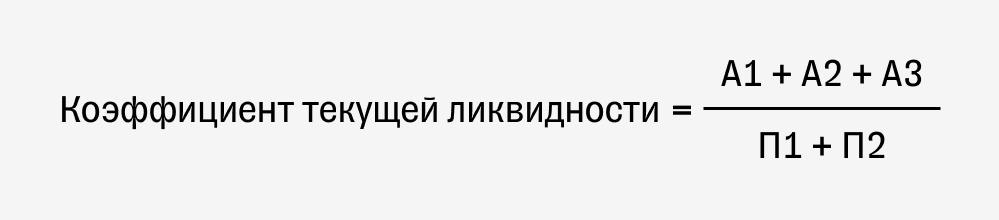

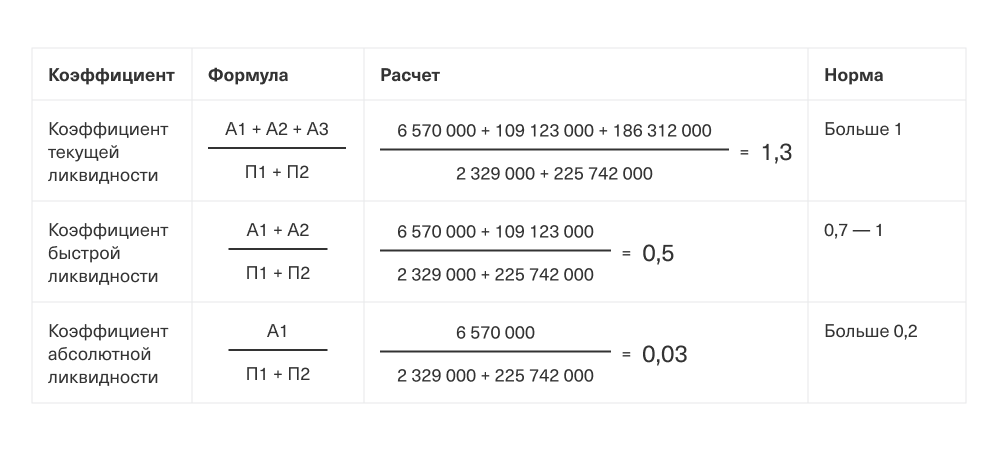

Коэффициент текущей ликвидности — это основной показатель, который банк рассчитывает при оценке финансового положения. Он показывает, хватит ли у компании денег погасить свои краткосрочные обязательства до конца отчетного года.

Если компания хочет взять кредит, значение коэффициента должно быть больше единицы, меньшее значение говорит о сложностях с платежеспособностью. Оптимальное значение — 2.

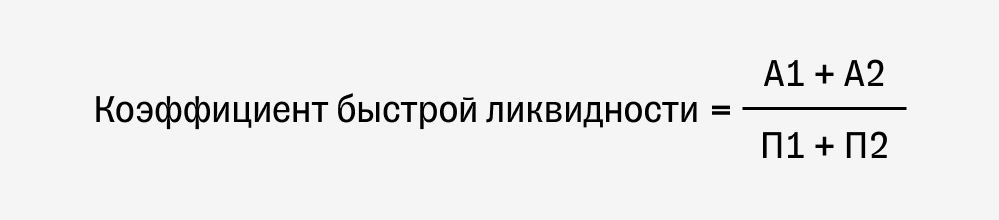

Коэффициент быстрой ликвидности показывает, может ли компания погасить обязательства за счет денег и быстрореализуемых активов.

Нормальными считаются значения в пределах 0,7—1.

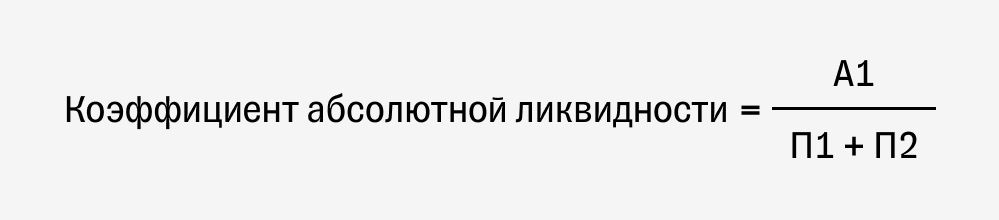

Коэффициент абсолютной ликвидности показывает, есть ли у компании высоколиквидные активы, чтобы погасить краткосрочные обязательства прямо сейчас.

Нормативное значение коэффициента — больше 0,2. На практике его величина может быстро меняться, потому что он напрямую зависит от состояния счета компании в конкретный момент. Например, в момент расчета у компании нет свободных денег в обороте, но в течение нескольких дней заказчики расплатятся за товары или услуги и деньги опять будут на счете.

Для разных типов и отраслей бизнеса нормативные показатели коэффициентов могут отличаться.

Пример расчета платежеспособности компании

При расчете платежеспособности компании можно воспользоваться таким алгоритмом.

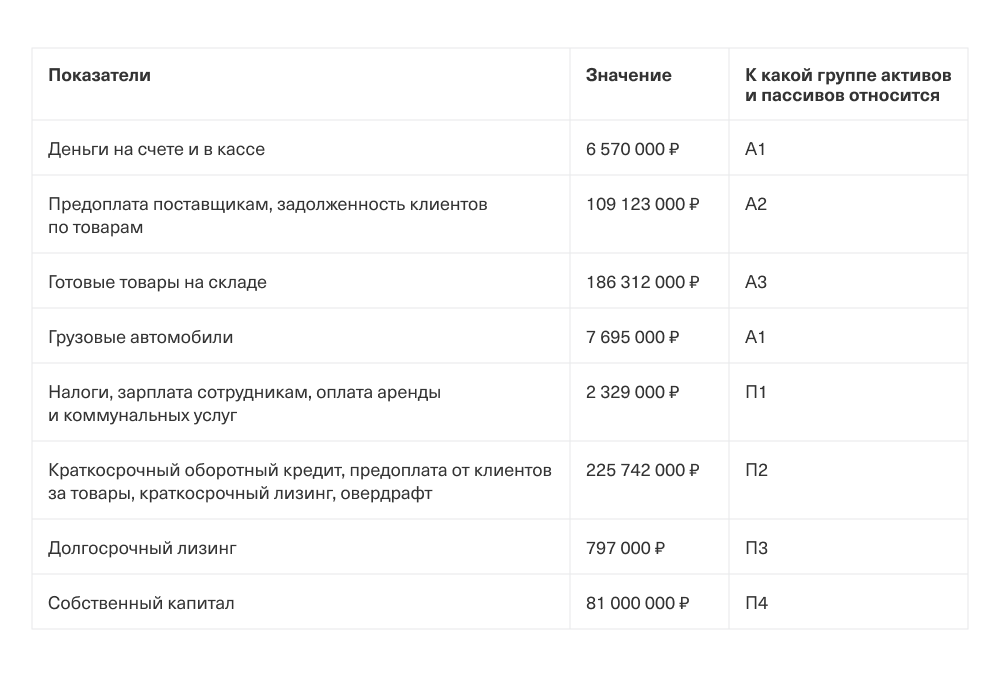

Шаг 1. Находим необходимые показатели в балансе и группируем активы по степени ликвидности, а пассивы — по сроку возврата.

Представим компанию, которая занимается оптовой торговлей. У нее есть два грузовика, которые компания купила в лизинг, а на складе хранятся товары для перепродажи.

Компания работает с поставщиками и клиентами по предоплате. Из обязательств у нее — краткосрочный кредит со сроком выплаты до года, краткосрочный лизинг со сроком возврата до 12 месяцев и долгосрочный лизинг со сроком возврата больше 12 месяцев.

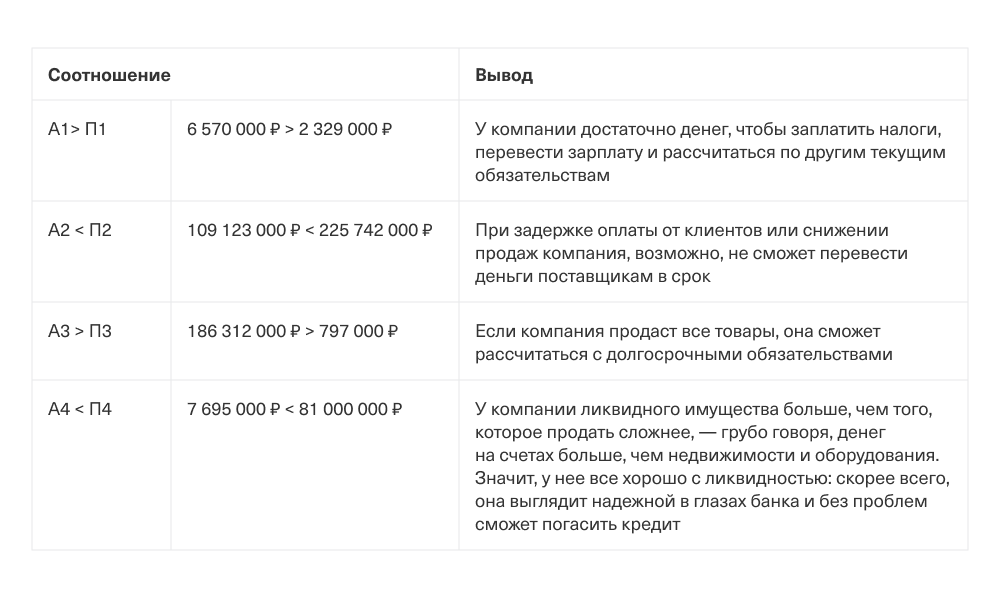

Шаг 2. Определяем и анализируем соотношения групп активов и пассивов.

Судя по соотношению активов и пассивов, единственная проблема, с которой может столкнуться компания, — нехватка денег для оплаты текущей задолженности. Но у компании большой запас товаров, они хорошо продаются, значит, особых сложностей с платежеспособностью у компании нет.

Шаг 3. Считаем коэффициенты ликвидности.

Выводы. Ликвидность баланса и коэффициент текущей ликвидности показывает, что компании стоит брать кредит. Она сможет погасить его в срок. Из-за того, что остальные коэффициенты ниже нормы, банк, скорее всего, более тщательно изучит особенности бизнес-процессов, оценит другие показатели и, исходя из этого, будет принимать решение о кредите.

В целом можно сделать вывод, что у компании хорошая платежеспособность, так как всех текущих активов достаточно для погашения краткосрочных обязательств. Шанс получить кредит в банке у нее очень высокий.

Рассчитывали ли вы платежеспособность своей компании перед подачей заявки на кредит? Как это помогло вам получить заем?