Если компания регулярно вкладывает в бизнес заемные деньги, у нее есть два пути: каждый раз брать новый кредит или открыть кредитную линию. В первом случае придется каждый раз заново подавать заявку и собирать документы, а во втором банк сразу одобрит лимит и можно будет пользоваться деньгами когда удобно.

Что такое кредитная линия

Кредитная линия для юридических лиц и ИП похожа на обычный кредит, но есть отличия. У кредитной линии есть определенный лимит, но проценты платишь не за всю сумму, а только за те деньги, которыми пользуешься.

Например, кредитная линия подходит для инвестиционных целей, когда у компании запланированы траты, но пока непонятно, в какой момент понадобятся деньги.

Банк одобрил пекарне 5 млн рублей на 5 лет. Пекарне не нужны все

5 млн рублей сразу, но нужна новая печь за1 млн рублей. Через год владелец решил расширять бизнес и вложиться в новый цех — для этого он может взять оставшиеся4 млн рублей. При этом владельцу не надо подавать заявку и собирать документы — деньги уже лежат на кредитном счете.

Чтобы лучше понять, как работает кредитная линия, нужно разобраться в пяти понятиях: лимит кредитной линии, срок действия кредитной линии, транш, срок возврата транша.

Лимит кредитной линии — максимальная сумма, которую можно взять у банка. Например, банк одобрил кредитную линию

Срок действия кредитной линии — период, когда можно взять деньги из кредитной линии. Допустим, банк одобрил

Транш — сумма, которую бизнес использует из кредитного лимита. К примеру, банк одобрил

Срок возврата транша — срок, когда нужно вернуть долг банку. Например, в Т-Банк для инвестиционной линии срок возврата транша от месяца до 5 лет. Для оборотной — до 6 месяцев. Компания может вернуть транш в любой день, когда захочет. Главное — не позже срока возврата.

Дата списания — число, когда компания взяла первый транш. Допустим, компания взяла транш 12 апреля. Дата списания — 12‑е число каждого месяца: 12 мая, 12 июня, 12 июля.

1 марта 2023 года ИП открыл в Т-Банк оборотную кредитную линию:

3 млн рублей на 3 года, срок возврата транша — 6 месяцев. 23 марта 2023 года он взял 200 000 ₽, чтобы закупить материалы. Значит:

— лимит кредитной линии — 3 млн рублей;

— срок действия кредитной линии — 3 года, до 1 марта 2026;

— транш — 200 000 ₽;

— срок возврата транша — до 23 сентября 2023;

— дата списания — 23‑е число.

Даже если компания взяла несколько траншей по кредитной линии, ежемесячный платеж будет один — в дату первого транша, станет изменяться только сумма платежа. Если в примере выше ИП возьмет второй транш, допустим, 2 апреля, списания по кредиту будут все равно 23-го числа каждого месяца.

Чем кредитная линия отличается от кредита

Во многом открытие кредитной линии схоже с получением обычного кредита: бизнес подает заявку, банк одобряет лимит и переводит деньги. Но у кредитной линии есть свои особенности.

Банк одобряет лимит один раз, а деньги компания берет тогда, когда нужно. Можно использовать лимит в течение всего срока действия кредитной линии.

Банк одобрил миллион на год. В марте компания взяла 300 тысяч из лимита, в ноябре — еще 500 тысяч. При этом не надо каждый раз заново оформлять заявку: деньги доступны в любой момент.

Проценты начисляются на используемую сумму. Проценты по обычному кредиту начисляются на всю сумму, даже если бизнес не снял заемные деньги со счета. А по кредитной линии компания платит только за те деньги, которые взяла.

Банк одобрил 5 млн на 5 лет. За первый год компания использовала 2 млн, и банк начисляет проценты на 2 млн, а не на весь одобренный лимит.

Иногда банки могут взимать дополнительные комиссии: например, за открытие лимита, за взятие транша или в случае, когда бизнес в течение определенного времени не берет транши. Условия прописаны в тарифах или оговариваются индивидуально и указываются в договоре.

Почти всегда для открытия кредитной линии банк попросит обеспечение. Для разных кредитных линий подойдет разное обеспечение.

Например, оборотную и инвестиционную кредитные линии в Т-Банк можно открыть под залог недвижимости. А кредитную линию на исполнение контракта банк открывает под конкретную госзакупку

по 44-ФЗ.

Для каждой задачи подойдет свой вид кредита. Если сложно разобраться самостоятельно, можно обратиться к кредитному специалисту в банке: он подскажет, что выгоднее в вашей ситуации.

Плюсы и минусы кредитной линии

У кредитной линии есть свои преимущества и недостатки по сравнению с кредитом.

Если решили открыть кредитную линию, нужно разобраться, какая вам подойдет лучше всего.

Рассылка: как открыть бизнес с нуля

Узнайте, где взять идею для бизнеса, как найти деньги, привлечь первых покупателей и выйти на прибыль. Десять коротких писем, которые помогут предпринимателю успешно стартовать

Виды кредитных линий

Чаще всего банки открывают кредитные линии с возобновляемым и невозобновляемым лимитом. Для крупного бизнеса есть еще рамочные кредитные линии.

Возобновляемая кредитная линия. Еще ее называют револьверной. Главная ее особенность в том, что при возвращении транша лимит восстанавливается. Такая линия нужна для пополнения оборота в повседневной работе бизнеса. Условно: закупил больше → продал больше → заработал больше.

У предпринимателя открыта кредитная линия

на 2 млн рублей. Он взял из лимита 500 000 ₽ — лимит снизился до 1,5 млн. Потом вернул 500 000 ₽, и лимит восстановился — он вновь 2 млн. ИП может брать и возвращать деньги в рамках лимита весь срок действия кредитной линии.

Частным случаем возобновляемой кредитной линии будет овердрафт — краткосрочный кредит для закрытия кассового разрыва.

Овердрафт банки открывают к расчетному счету своих клиентов. Его подключают один раз, и это дает бизнесу возможность уходить в минус, когда на счету закончились деньги.

Овердрафт можно подключить только в том банке, где у компании открыт расчетный счет. Во многих банках такие условия: лимит овердрафта — до 150% от среднемесячного оборота бизнеса, а срок возврата не более двух месяцев. Долг погашается автоматически, как только на счет поступают деньги.

Кредитная линия с невозобновляемым лимитом. Можно брать не всю сумму сразу, а по частям. При возвращении транша лимит не восстановится.

Банк открыл кредитную линию пекарне:

5 млн рублей на 5 лет. Пекарне не нужны все 5 млн сразу, но нужна новая печь за миллион. Даже когда она вернет эти деньги банку, то сможет использовать в будущем только4 млн рублей, потому что 1 млн она уже потратила и лимит уменьшился на эту сумму.

Чтобы открыть кредитную линию, обычно банк просит у бизнеса обеспечение — залог, контракт, поручительство или что-то еще. Для кредитных линий на разные цели может понадобиться разное обеспечение, у каждого банка свои условия.

Например, в Т-Банк две кредитных линии с невозобновляемым лимитом — инвестиционная и на исполнение контракта. Для первой нужна недвижимость в залог, а для второй — контракт госзакупки.

Рамочная кредитная линия. Это кредитная линия под реализацию крупного бизнес-проекта, например, строительство завода. Выдача денег под каждый этап проекта оформляется допсоглашением к основному рамочному договору.

Корпорация строит нефтеперерабатывающий завод и заключает с банком рамочный договор кредитования. Перед каждым этапом строительства дополнительно согласовывается объем работ и сумма кредита. Корпорация может потратить деньги только на эти работы. Перед банком нужно будет отчитаться.

Рамочная кредитная линия похожа на целевой кредит — когда банк дает заем под конкретную покупку, например машины или недвижимости. А бизнес должен предоставить документы, что деньги потратили на указанное в договоре. Рамочные кредитные линии банки обычно открывают крупному бизнесу.

Советы из книг: как продвигать продукт и растить продажи

Что выбрать: кредит или кредитную линию

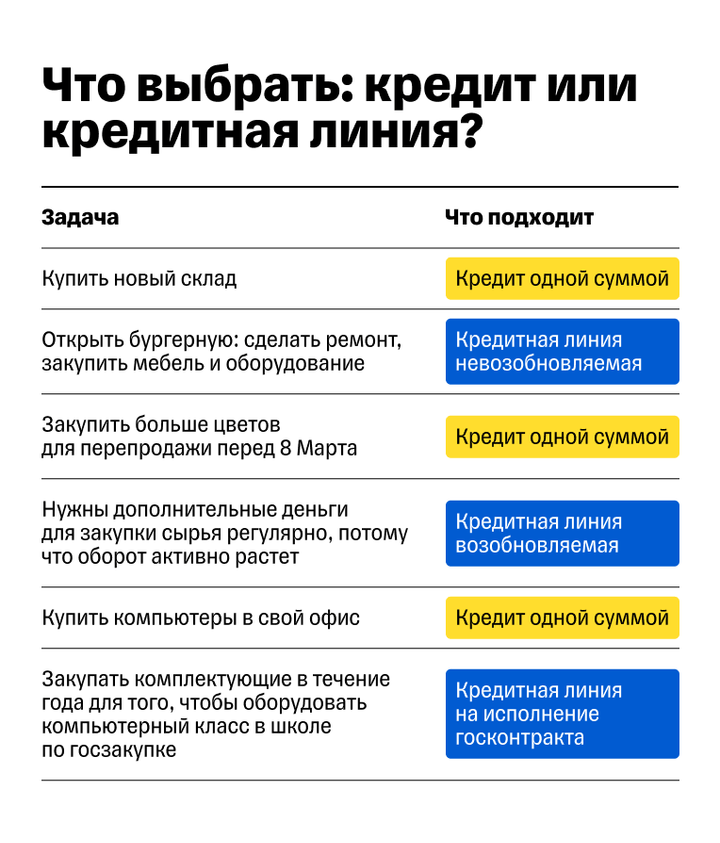

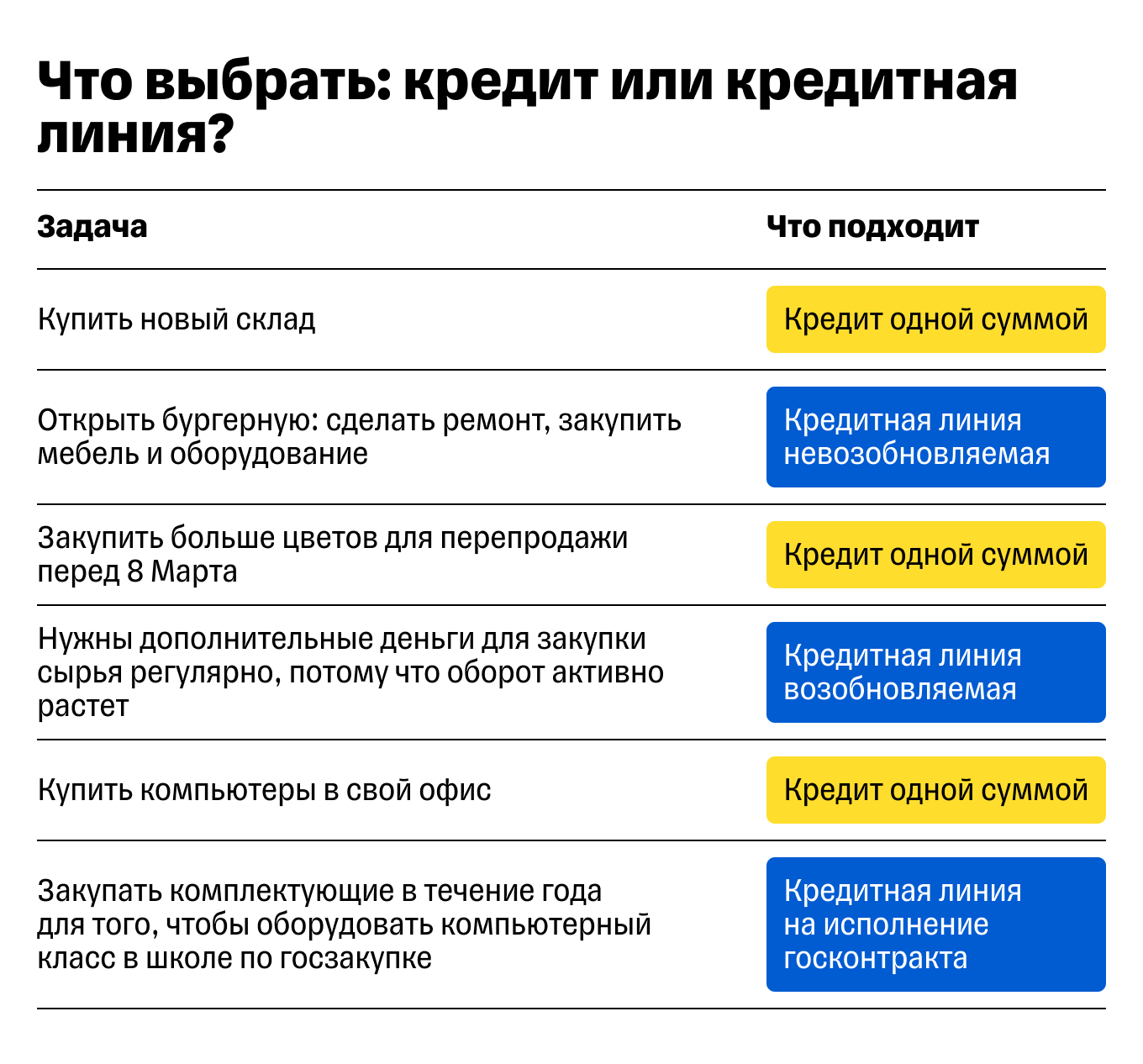

Кредит и кредитная линия подходят для разных задач бизнеса. Если вам нужно инвестировать разом крупную сумму или вложиться в оборот однократно, подойдет кредит. А если вы вкладываете заемные деньги в оборот регулярно или инвестировать нужно поэтапно, больше подходит кредитная линия.

В таблице собрали несколько вариантов бизнес-задач и подходящий вид заемных денег.

В кредитной линии в отличие от кредита проценты начисляются на используемую сумму. Например, банк одобрил компании кредитную линию на 1 000 000 ₽ на год. Бизнес взял 300 000 ₽ — банк начисляет проценты на 300 000 ₽, а не на всю одобренную сумму.

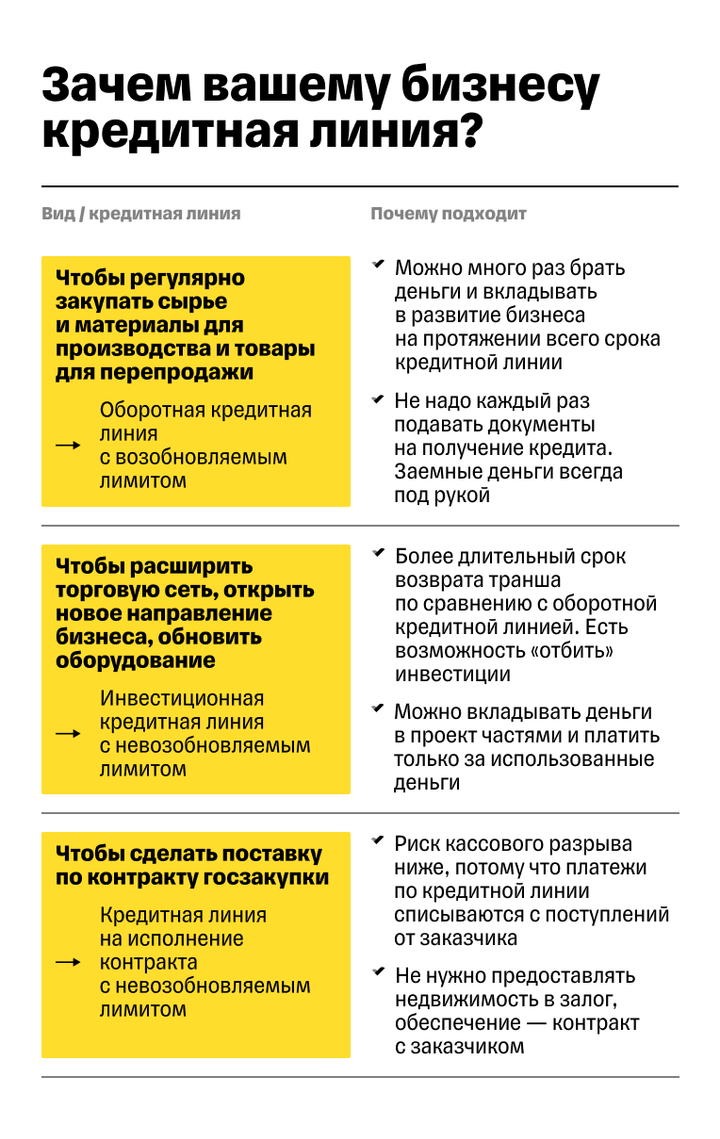

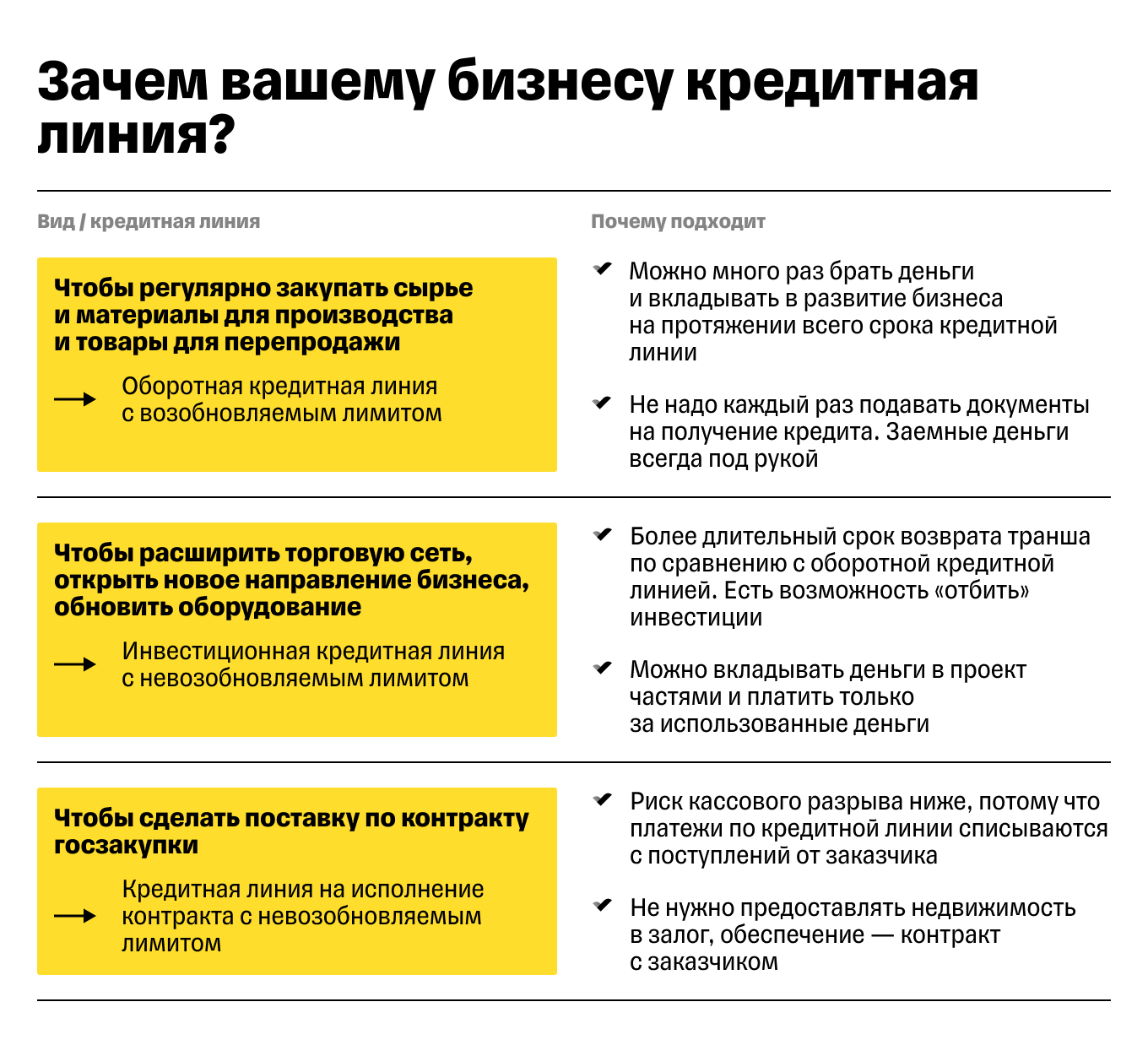

Какую кредитную линию выбрать

Для разных бизнес-задач подходят разные кредитные линии. Схема поможет определить подходящий вашему бизнесу вариант из кредитных линий, которые предлагает Т-Банк.

После открытия кредитной линии изменить ее условия нельзя — они фиксируется для каждого клиента на весь срок ее действия.

Как рассчитать ежемесячный платеж по кредитной линии

В отличие от кредита, при открытии кредитной линии невозможно заранее рассчитать размер ежемесячного платежа. Он зависит от того, сколько траншей и на какую сумму бизнес взял. Схема выплат по кредитной линии в каждом банке своя.

Например, в Т-Банк график платежей появляется в личном кабинете, когда клиент берет первый транш. Каждый месяц банк списывает платежи одинаковыми суммами и комиссию от суммы активных траншей. Последний платеж будет чуть меньше из-за особенностей расчета и округления суммы до 100 ₽.

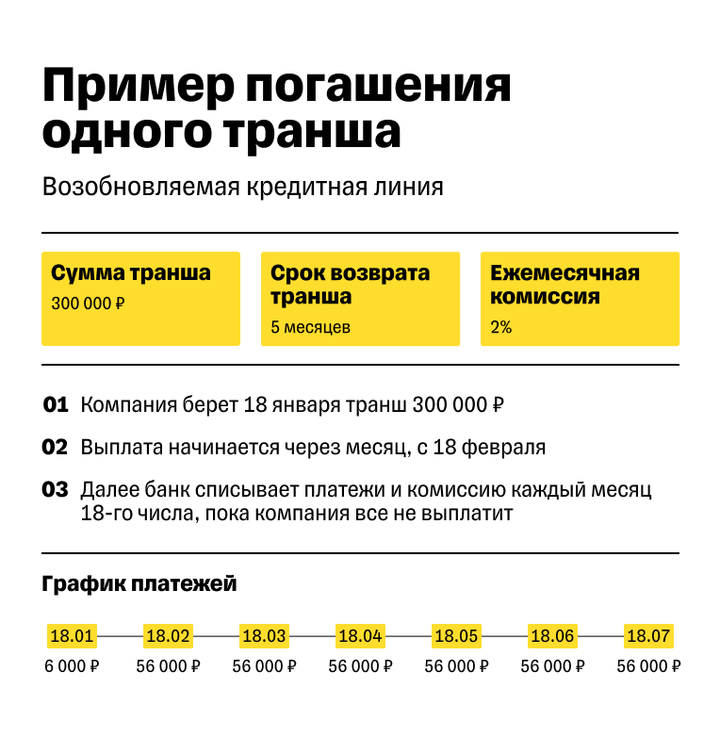

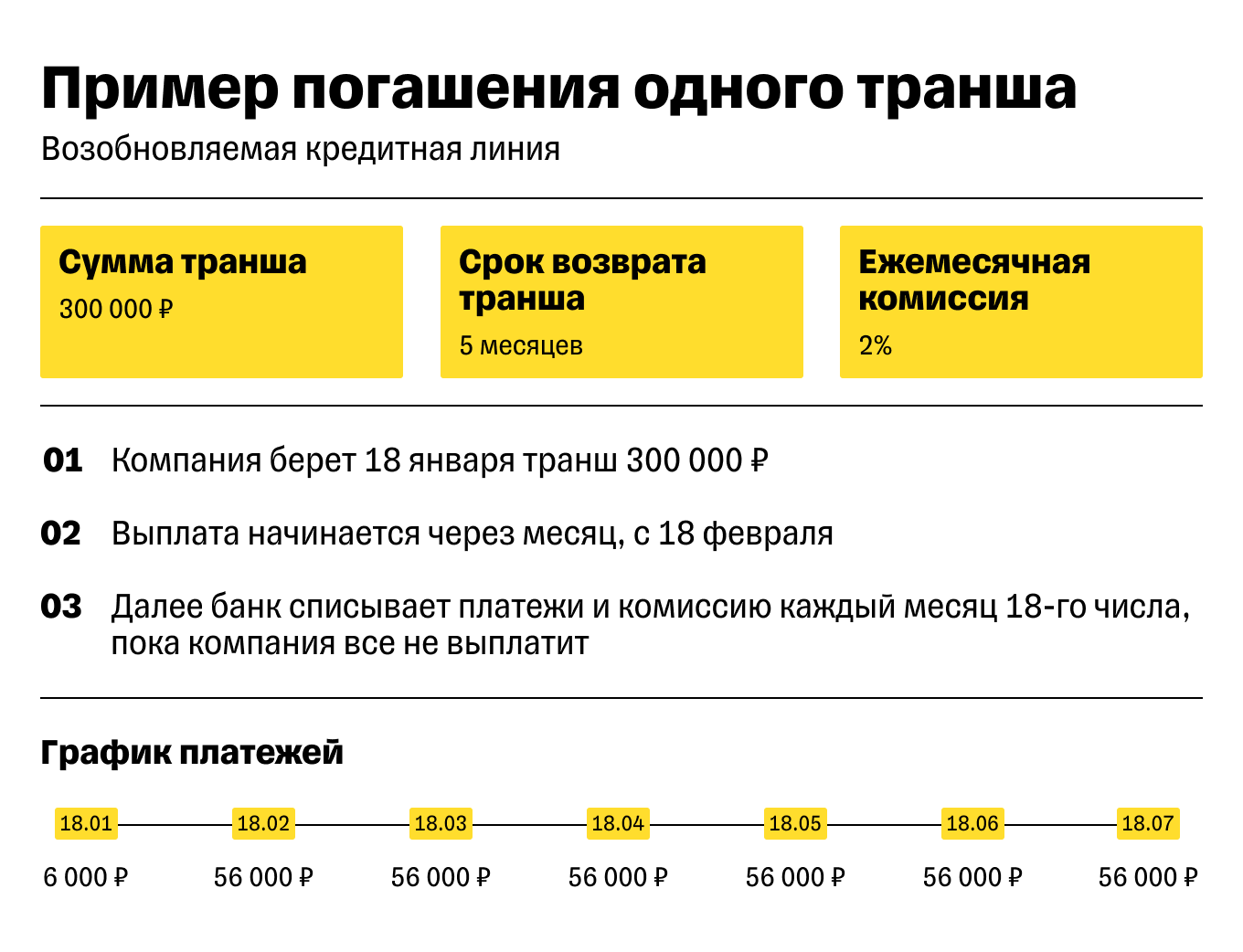

У Марии оборотная кредитная линия под 2% в месяц. 18 января она взяла транш 300 000 ₽ и планирует погасить его за 5 месяцев. Первая комиссия за транш спишется в день его взятия: 300 000 ₽ × 2% = 6000 ₽. Далее каждый месяц 18-го числа будет списываться платеж в счет основного долга и комиссия от суммы активных траншей.

Пример погашения одного транша по возобновляемой кредитной линии:

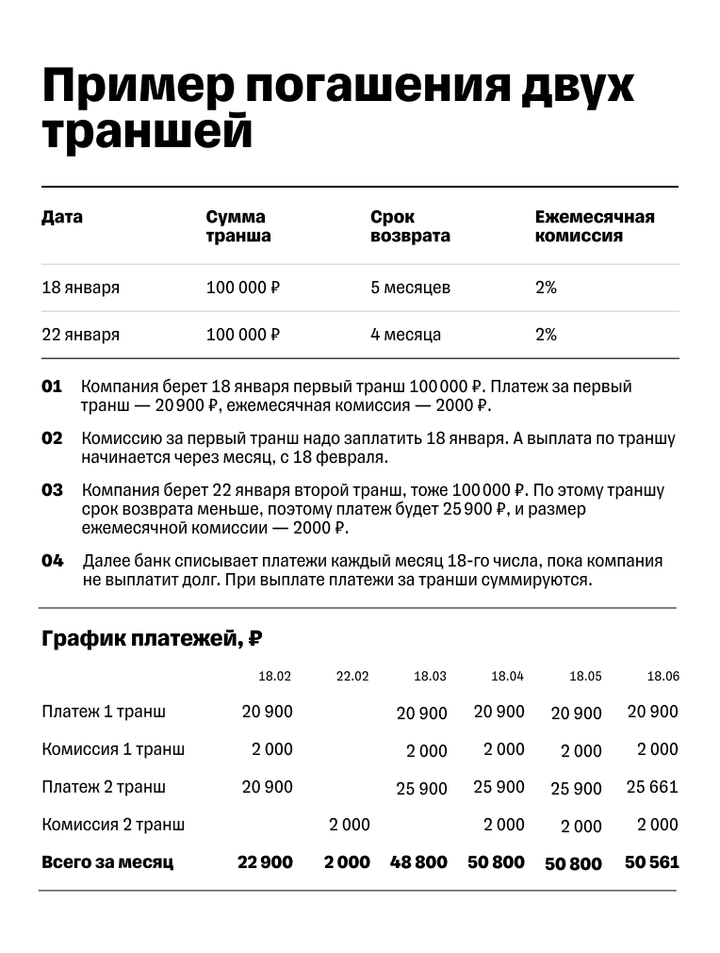

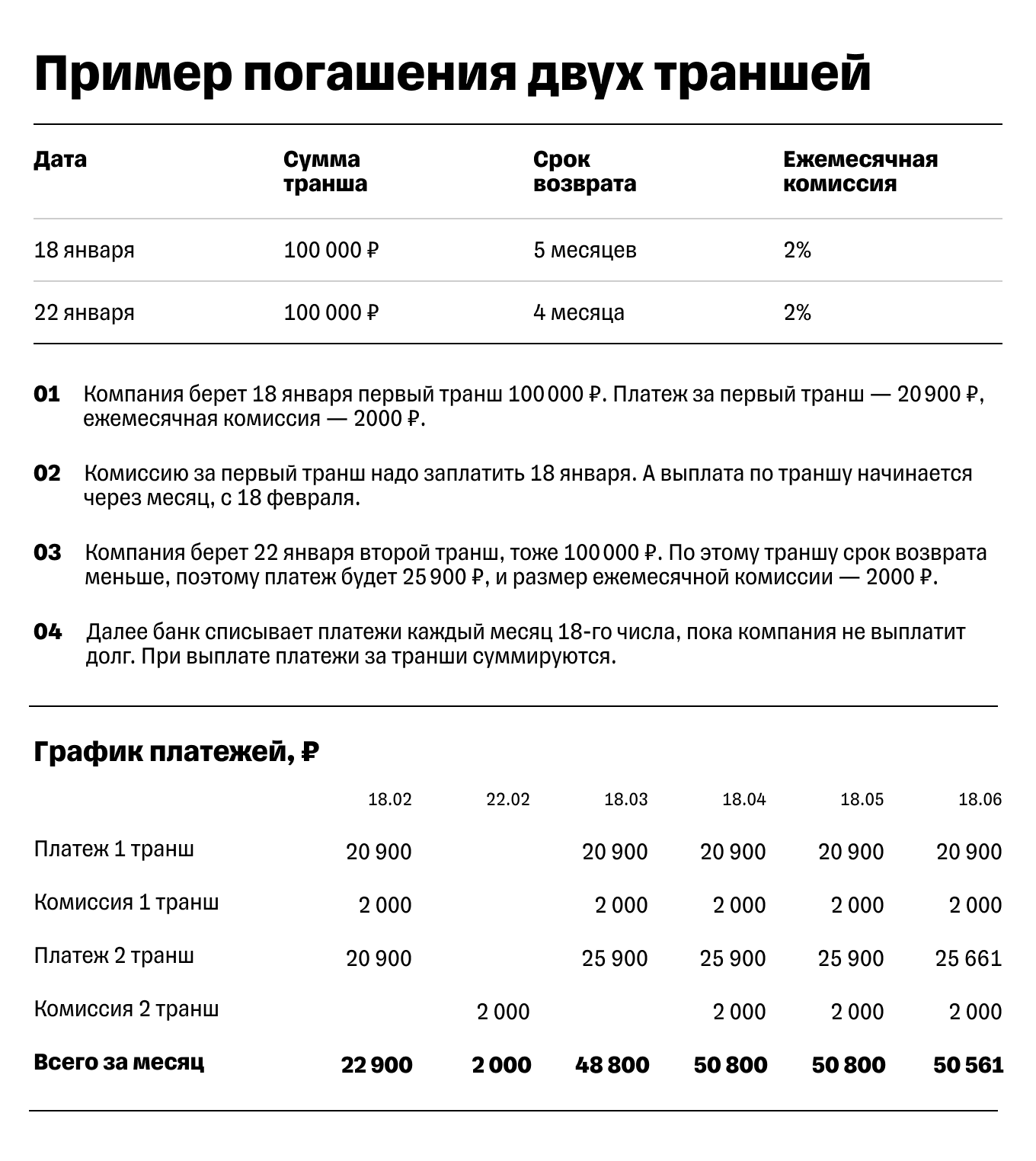

Если траншей несколько, все выплачиваются в дату первого транша. Но за второй транш нужно платить только через месяц. Комиссия за первый транш спишется со счета в день взятия транша, а потом будет списываться в эту же дату каждый месяц. Пример погашения двух траншей:

Можно не ждать срока возврата транша, а погасить долг раньше. В разных банках разные условия досрочного погашения. В Т-Банк это можно сделать в любой момент без комиссий и доплат.

Как ИП или компании открыть кредитную линию

Чтобы открыть кредитную линию, нужно подать заявку на сайте банка. Потом с вами свяжется специалист и расскажет, какие документы нужны и как действовать дальше.

У каждого банка свои требования к бизнесу. Например, в Т-Банк они такие:

- ИП и глава крестьянско-фермерского хозяйства — граждане РФ. У ООО не менее 50% капитала принадлежит гражданам России или российским компаниям.

- Срок регистрации бизнеса — не менее трех месяцев.

- Компания не находится на стадии банкротства или ликвидации.

- Для открытия оборотной или инвестиционной кредитной линии нужен будет залог — квартира в жилом доме или коммерческая недвижимость. А для открытия кредитной линии на исполнение контракта — контракт госзакупки.

Размер лимита в каждом случае банк определяет индивидуально, исходя из оборота бизнеса, особенностей заложенной недвижимости и других факторов, которые банки не раскрывают.

На какие деньги начинали бизнес? Поделитесь в комментариях.