Когда в бизнесе одна сторона выполнила свои обязательства, а вторая нет, образуется дебиторская задолженность. Например, компания заплатила за дизайн сайта, но сайт еще не сделали. Или ИП отгрузил товары, а ему за них еще не заплатили.

В статье разберем, что такое дебиторская задолженность и как бизнесу с ней работать.

Что такое дебиторская задолженность

Дебиторская задолженность — долги контрагентов, работников или государства перед ИП либо компанией: деньги, товары, работы или услуги. Если бизнесу одновременно должны несколько контрагентов, дебиторская задолженность — сумма всех этих обязательств.

Дебиторская задолженность простыми словами — это долги контрагентов перед вами, если вы уже выполнили свои обязательства. Скажем, вы отгрузили товар, а покупатель еще не заплатил.

Виды дебиторской задолженности

Дебиторскую задолженность делят по основанию возникновения, срокам и вероятности погашения.

По основанию возникновения. Кто и за что должен бизнесу: контрагенты, работники или государство. Например, поставщик должен привезти оплаченный товар, сотрудник — отработать отпускные, которые получил за отпуск, предоставленный авансом. Государство — вернуть переплату по налогам.

По срокам погашения. Задолженность бывает краткосрочной и долгосрочной.

По вероятности выплаты. Если срок погашения уже вышел, задолженность может быть сомнительной или безнадежной.

Если срок погашения долга больше года — это долгосрочная задолженность, которая не влияет на ликвидность.

По срокам исполнения обязательств. Срок исполнения обязательств показывает, не опаздывает ли должник с исполнением. Задолженность бывает нормальной и просроченной.

Нормальная задолженность — если срок по договору не истек. Просроченная — если должник опаздывает с погашением обязательств.

По вероятности выплаты. Если срок погашения вышел, задолженность может быть сомнительной или безнадежной.

Сомнительная задолженность не обеспечена залогом, поручительством или банковской гарантией. Шанс, что ее погасят, остается, но это зависит от состояния дебитора. Например, если у компании-должника началась процедура банкротства, вероятность погашения долга очень невелика.

Задолженность считается безнадежной, если истек срок исковой давности — три года, если контрагента признали банкротом, компанию ликвидировали либо исключили из ЕГРЮЛ или пристав вернул исполнительный лист в связи с невозможностью взыскания. Например, не нашел должника или нашел, но у него нет денег и имущества. Тогда бизнес вправе в течение трех лет подавать исполнительный лист приставу еще сколько угодно раз. Если у должника ничего не нашлось после первого обращения, вряд ли найдется при последующих. Потому долг и считают безнадежным.

Когда образуется дебиторская задолженность

Дебиторская задолженность может образоваться на несколько часов, дней, месяцев или лет.

Чаще всего задолженность возникает в таких случаях:

- работа по предоплате;

- отсрочка платежа;

- заем;

- переплата.

Работа по предоплате. Если бизнес вносит предоплату за товары, работы или услуги, у него образуется дебиторская задолженность на перечисленную сумму.

Отсрочка платежа. Когда бизнес разрешает контрагенту отсрочить платеж за товары, работы или услуги, у него образуется дебиторская задолженность на эту сумму.

Заем. Когда бизнес дает деньги в долг, у него возникает дебиторская задолженность на всю сумму долга. Он уменьшается по мере выплаты суммы.

Переплата. Если бизнес выплатил контрагенту больше, чем было прописано в договоре, или уплатил налогов больше, чем нужно, у него образуется дебиторская задолженность.

Во всех случаях у одной стороны появляется дебиторская задолженность, а у другой — кредиторская на такую же сумму.

Чем дебиторская задолженность отличается от кредиторской

Кредиторская и дебиторская задолженность — противоположные понятия. Кредиторская — то, что бизнес должен контрагентам, работникам или государству. Например, деньги за полученный товар, выплаты по кредиту или пени.

Часто в одно и то же время бизнес сам что-то должен и ему должны. Кредиторскую и дебиторскую задолженность организации отражают в бухгалтерском учете. ИП ведут учет задолженности в произвольном виде, например в Excel. Соотношение кредиторской и дебиторской задолженности помогает оценивать финансовое состояние компании или ИП. Если долг бизнеса больше, чем дебиторская задолженность, возможно, бизнес работает неэффективно. Чтобы этого избежать, составляют финансовую модель.

Зачем управлять дебиторской задолженностью

Дебиторская задолженность часто становится причиной кассового разрыва.

У компании дебиторская задолженность: контрагент должен заплатить за поставку товара. Пока он этого не сделал, компания берет деньги с расчетного счета и закупает материалы, чтобы производить новые товары. Если должник не заплатит вовремя, у компании не будет денег на текущие расходы, например чтобы выдать зарплату сотрудникам.

На случай кассовых разрывов можно подключить в банке овердрафт — краткосрочный кредит, который позволяет тратить деньги на срочные необходимые расходы даже при нулевом балансе. А когда деньги от должников поступают на счет, овердрафт погашается автоматически.

Если контрагенты платят вовремя, можно распланировать поступления и расходы так, чтобы не оказываться без денег. Но всегда остается риск, что контрагент не погасит долг, даже если он добросовестный, например, если у него в бизнесе что-то пошло не так.

Как управлять дебиторской задолженностью

Дебиторскую задолженность нужно контролировать. Иначе может случиться, что у компании или ИП не будет денег на зарплаты сотрудникам или закупку, а быстро получить долги от контрагентов не получится.

Есть несколько способов снизить дебиторскую задолженность:

- Оценить финансовые возможности и лимиты. Еще до того, как отгружать продукцию в долг, нужно понять, сколько бизнес может одолжить контрагентам без ущерба себе.

- Инвентаризировать долги — проверить, кто и какую сумму вам должен, и сделать расчет дебиторской задолженности. Обычно расчетом занимается бухгалтер — сверяет, например, на какую сумму отгрузили товар или сколько перечислили контрагенты. Помимо этого, нужно проверить, что можно считать сомнительными долгами и какую задолженность уже надо списать как безнадежную.

- Проверить платежеспособность контрагентов — возможно, контрагент уже на стадии банкротства. Чтобы получить от должника деньги, компании или ИП нужно попасть в реестр кредиторов, иначе вернуть долг не получится.

- Продумать систему штрафов и пени для будущих контрагентов, которые не платят или не исполняют другие обязанности вовремя.

- Определить четкие сроки погашения долга и отправлять напоминания накануне этой даты.

- Оценить ресурсы для взыскания долга. Например, если срок давности еще не вышел, но контрагент вас игнорирует и бизнес хочет обратиться в суд, нужно посчитать, во сколько обойдутся судебные расходы. Может быть, они будут больше суммы долга.

Лучше проверять надежность контрагентов еще в начале работы, а не после того, как появилась задолженность, — например, можно обнаружить, что на компанию подали в суд уже несколько заказчиков.

Для проверки можно воспользоваться открытыми ресурсами.

Если новые партнеры появляются постоянно, для их проверки можно воспользоваться услугами юриста.

Что делать, если долг не погашают

У дебиторской задолженности есть срок исковой давности — три года с даты возникновения. Если за это время ничего не предпринять, потом деньги уже не вернуть. Рассказываем, что можно сделать в эти три года.

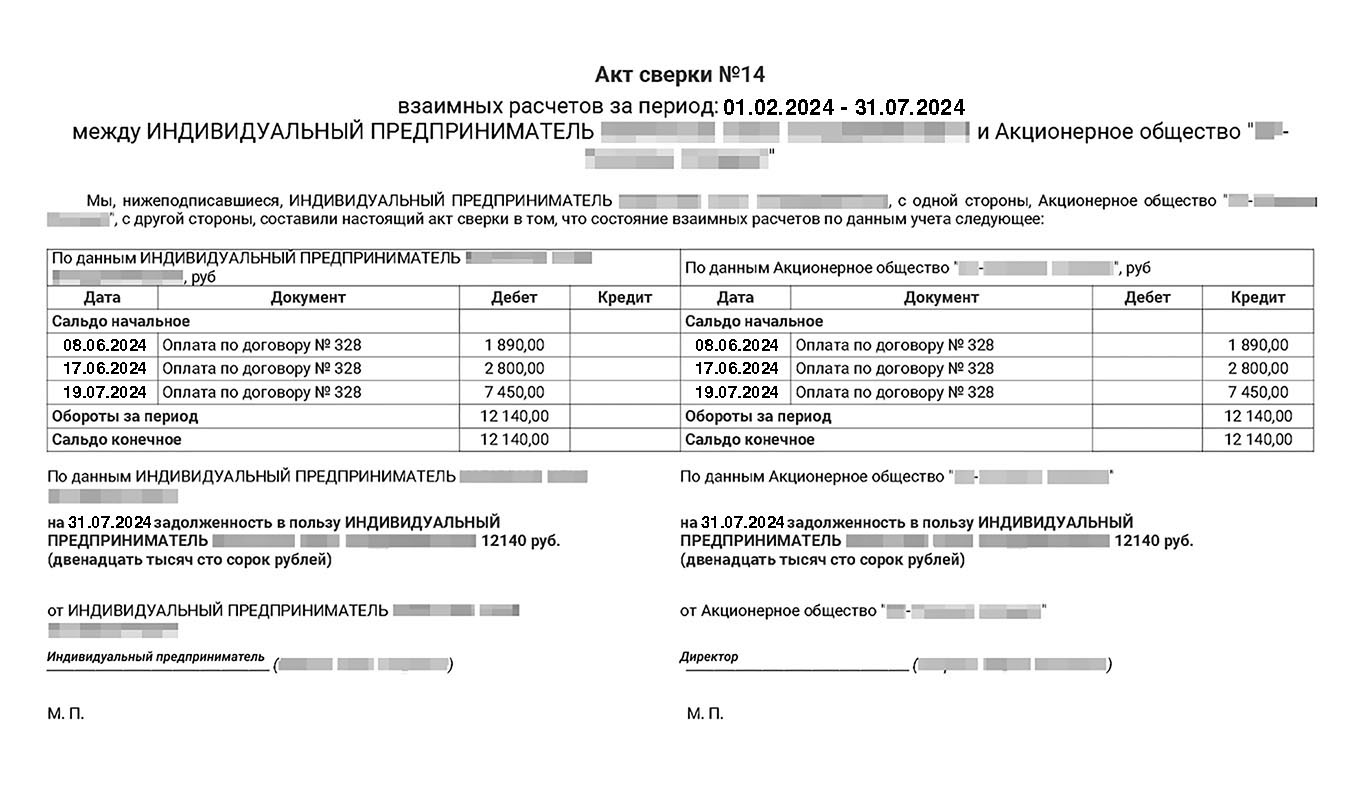

Обнулить срок давности. Предположим, контрагент обещает вернуть долг, просит перенести дату — и так в течение пары лет. Компания ему верит, но не настолько, чтобы оставить долг на словах. Чтобы срок давности не прошел, нужно составить акт сверки взаиморасчетов. В нем фиксируют сумму задолженности, и если обе стороны подписывают его, то три года начинают отсчитываться заново с даты подписания акта.

Важно, чтобы со стороны должника акт подписал директор или сам ИП: у других лиц нет полномочий признавать долги. По доверенности документ может подписать главный бухгалтер, но тогда реквизиты доверенности нужно будет указать в акте сверки.

Договориться о рассрочке или отсрочке. Бывает, что у контрагента проблемы в бизнесе. Чтобы повысить шансы погашение долга, можно условиться о реалистичных для должника условиях, например платить по частям.

Обратиться в суд. В России обязательно досудебное урегулирование конфликтов — нужны доказательства, что кредитор пытался решить вопрос мирным путем. Чтобы их получить, нужно отправить контрагенту письменную претензию с требованием погасить долг.

Можно отправить ее почтой с уведомлением о вручении или передать лично. Советуем сделать копию претензии и попросить должника подписать ее. Если дело дойдет до суда, уведомление и копия с подписью пригодятся как доказательство, что кредитор пытался договориться мирно.

Если контрагент проигнорирует претензию, можно обратиться в суд. Сумма долга будет складываться из основной задолженности, неустойки, пеней или штрафов.

Бывают ситуации, когда даже суд не поможет взыскать дебиторскую задолженность. Например, если контрагент-должник стал банкротом, за счет оставшихся средств он обязан в первую очередь исполнить обязательства перед работниками и государством, а потом уже перед кредиторами. И до них очередь может даже не дойти.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Оборачиваемость дебиторской задолженности

Чтобы оценить дебиторскую задолженность, рассчитывают:

- коэффициент оборачиваемости, то есть насколько эффективно компания или ИП контролирует долги;

- период погашения дебиторской задолженности — насколько быстро контрагенты возвращают деньги за товары, работы или услуги.

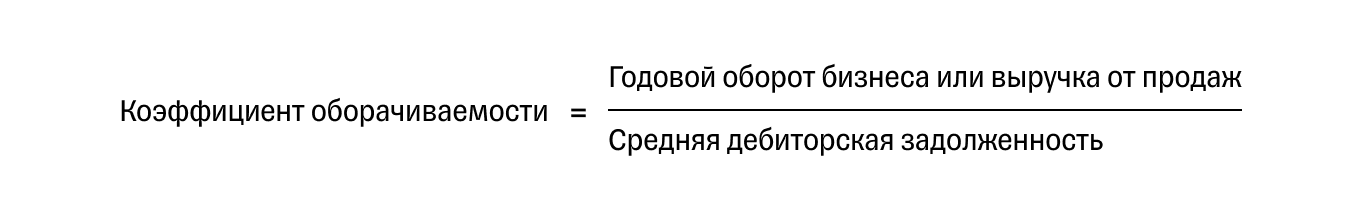

Коэффициент оборачиваемости считают по формуле:

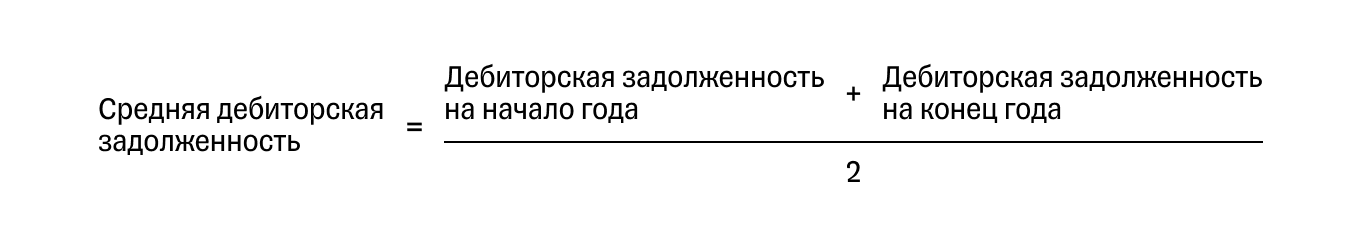

Среднюю дебиторскую задолженность за год рассчитывают по формуле:

Нормального значения коэффициента нет. Его нужно анализировать в динамике, сравнивая значения от одного года к другому. Если значение растет — это значит, что деньги поступают на расчетный счет своевременно.

Если коэффициент уменьшается — у компании или ИП растет неоплаченная дебиторская задолженность, то есть увеличивается количество неплатежеспособных клиентов. Это плохо для бизнеса.

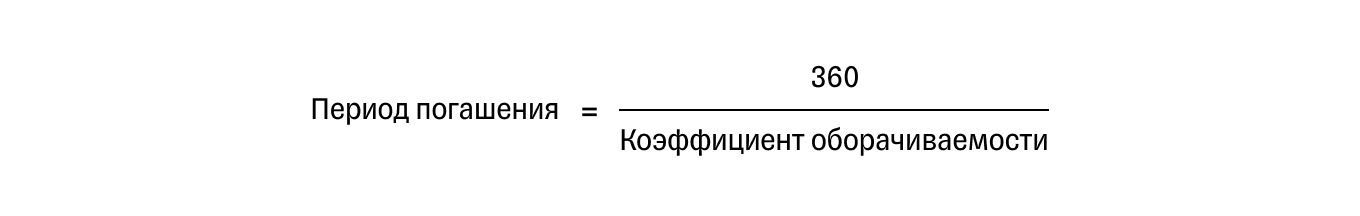

Период погашения дебиторской задолженности считают по формуле:

Покажем на примере.

Дебиторская задолженность ООО «Веселые ребята» на 1 января 2024 года —

Выручка компании в 2024 году — 850 000 ₽.

Дебиторская задолженность на конец 2024 года: 120 000 − (300 000 + 80 000 + 150 000) + (500 000 + 100 000 + 250 000) = 440 000 ₽.

Средняя дебиторская задолженность ООО «Веселые ребята»: (120 000 + 440 000) / 2 = 280 000 ₽.

Коэффициент оборачиваемости дебиторской задолженности: 850 000 / 280 000 = 3,04.

Период оборачиваемости дебиторской задолженности ООО «Веселые ребята» за 2024 год: 360 / 3,04 = 118 дней.

Нельзя сказать, много это или мало. Вывод можно сделать, если сравнить этот показатель с аналогичным за предыдущие годы.

Страхование дебиторской задолженности

Если есть опасения, что контрагент не заплатит, можно застраховать долг. Тогда, если должник не будет платить, деньги вернет страховая компания.

Есть два вида страхования — по полису и генеральное.

Страхование по полису. На каждую конкретную сделку выписывают полис, где указывают дату отгрузки, номер товарной накладной или акта о выполнении работ или оказании услуг и сумму долга.

Генеральное страхование. Бизнес заключает одно общее соглашение со страхователем. Оно распространяется на все поставки контрагентам, которые оплачивают товар, работы или услуги в рассрочку.

Страховым компаниям невыгодно покрывать долги, поэтому они могут затруднять получение выплат — например, указать в договоре слишком узкие условия, при которых долг будет считаться страховым случаем. Нужно внимательно изучить договор — для уверенности, что это подходящие условия для вашей ситуации с контрагентами.

Продажа дебиторской задолженности

Если не получилось договориться с контрагентом и нет времени обращаться в суд, задолженность можно продать. Тогда взысканием долга будет заниматься ее покупатель.

Есть три способа продать задолженность.

Через цессию. Это договор, по которому можно передать кому-то право требовать долг.

Через факторинг. Продажа происходит заранее, если бизнес планирует сделку с отсрочкой платежа, а не в тот момент, когда задолженность уже накопилась. Банк или факторинговая компания расплачивается с предпринимателем или компанией сразу, а контрагент выплачивает им долг позже.

Через вексель. Это ценная бумага, которая подтверждает факт долга. Контрагент может передать ее как гарантию оплаты, а бизнес может продать ее кому-то другому.

Задолженности обычно продаются по цене гораздо ниже фактической — ведь это риск для покупателя. Иногда долг можно продать всего за 5% от всей суммы. Но зато можно быстро получить хоть какие-то деньги — к примеру, если из-за дебиторской задолженности бизнес сам не может расплатиться с кредиторами или сделать новую закупку.

Что важно запомнить

- Дебиторская задолженность — все, что контрагенты, работники и государство должны ИП или компании. Это могут быть деньги, непоставленные товары, невыполненные работы или неоказанные услуги.

- Дебиторская задолженность может быть причиной кассового разрыва, если бизнес уже рассчитался по своим счетам и у него не осталось денег, а долг ему еще не вернули.

- Если должник не платит и образовался кассовый разрыв, можно взять краткосрочный кредит — овердрафт.

- Задолженность можно застраховать, но нужно внимательно изучать договор, чтобы сделки с контрагентами подходили под страховые случаи.

- Если срочно нужны деньги, а должники не платят, дебиторскую задолженность можно продать по более низкой цене.