Компаниям выгодно работать с самозанятыми. Правда, нужно убедиться, что у вашего исполнителя точно есть статус самозанятого. Если деньги случайно уйдут обычному физлицу, придется платить за него НДФЛ и страховые взносы. Чтобы этого не произошло, нужно правильно выстроить работу.

Кто такие самозанятые

Самозанятые — это физлица или ИП, которые применяют налог на профессиональный доход (НПД). Ставка налога составляет 4% с доходов от физлиц и 6% — с доходов от юрлиц.

Какой бизнес работает с самозанятыми

Сейчас с самозанятыми можно работать по всей России. Это могут делать любые компании и ИП, в том числе те, которым нужно сразу много исполнителей. Например, таким образом строительные компании сотрудничают с рабочими или таксопарки с водителями.

На какие виды работ нельзя привлекать самозанятых

У самозанятых есть ограничения по виду деятельности, поэтому они могут выполнять не все виды работ. Например, они не могут продавать полезные ископаемые, чужие или подакцизные товары. А еще они не могут быть посредниками.

Нужно ли заключать договор между самозанятым и юрлицом

Компания, ИП и самозанятый могут не заключать договор. Главное, чтобы исполнитель-самозанятый выдал чек. Его компания или ИП предоставит в налоговую, если нужно будет подтвердить платеж или расходы на оплату самозанятому. Договор никто не попросит.

Но иногда без договора работать рискованно, особенно если речь идет о больших и сложных проектах: например, ремонт офиса или разработка сайта. Тогда бизнесу безопаснее закрепить договоренности и условия работы в договоре ГПХ. Если дело дойдет до суда — с договором проще доказать свою позицию. В случае устных договоренностей суд вряд ли прислушается к претензиям, которые нечем подтвердить.

Плюсы и минусы работы с самозанятыми для бизнеса

Преимуществ работы с самозанятыми несколько:

- Бизнес не платит налоги при работе с самозанятыми, исполнители уплачивают их самостоятельно.

- Бизнес не платит страховые взносы за самозанятых. А вот за сотрудников в штате нужно платить 30%.

Но есть и минусы:

- Нужно постоянно проверять статус самозанятого, ведь он может даже не знать, что потерял его.

- Нельзя нанимать полноценного сотрудника под видом самозанятого: выделять рабочее место, прописывать рабочий график, обязанности, платить фиксированную сумму. Такой договор с самозанятым налоговая может переквалифицировать в трудовой и доначислить НДФЛ, страховые взносы и штрафы.

Если банк увидит, что компания или ИП перечисляют деньги физическим лицам и уплачивают налоги, может заблокировать расчетный счет. Нужно представить договор с самозанятым и его справку о постановке на учет в налоговую.

Как организовать работу с самозанятыми

Условно весь процесс можно разделить на четыре этапа. Дальше разберем каждый шаг подробно.

Составили пошаговый чек-лист, который поможет ничего не забыть при работе с самозанятыми. Принцип прост: продвигайтесь по пунктам и отмечайте то, что уже сделали.

Шаг 1. Убедиться, что исполнитель точно самозанятый

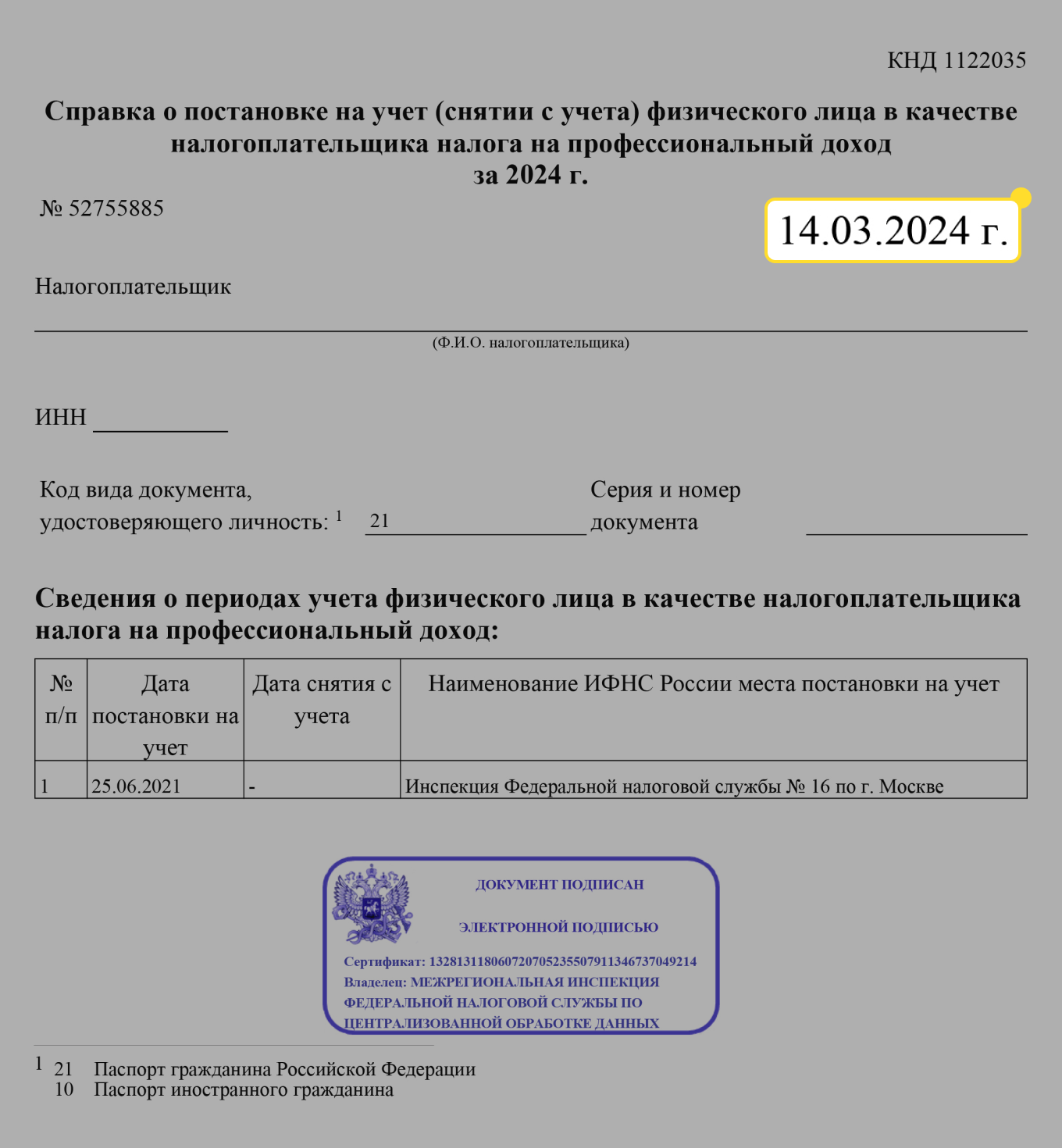

Для этого нужно получить от исполнителя справку о постановке на учет в качестве налогоплательщика НПД или проверить статус самостоятельно на сайте налоговой.

Первый способ — запросить справку. Самозанятый сам скачивает справку в приложении «Мой налог» и отправляет ее заказчику. Распечатывать ее не обязательно.

Справку подписывают электронной подписью налоговой, поэтому на ней нет «живых» печати и подписи инспектора. И их не нужно запрашивать.

Теоретически самозанятый может прислать старую справку, а потом утратить статус. Поэтому всегда нужно просить справку с актуальной датой.

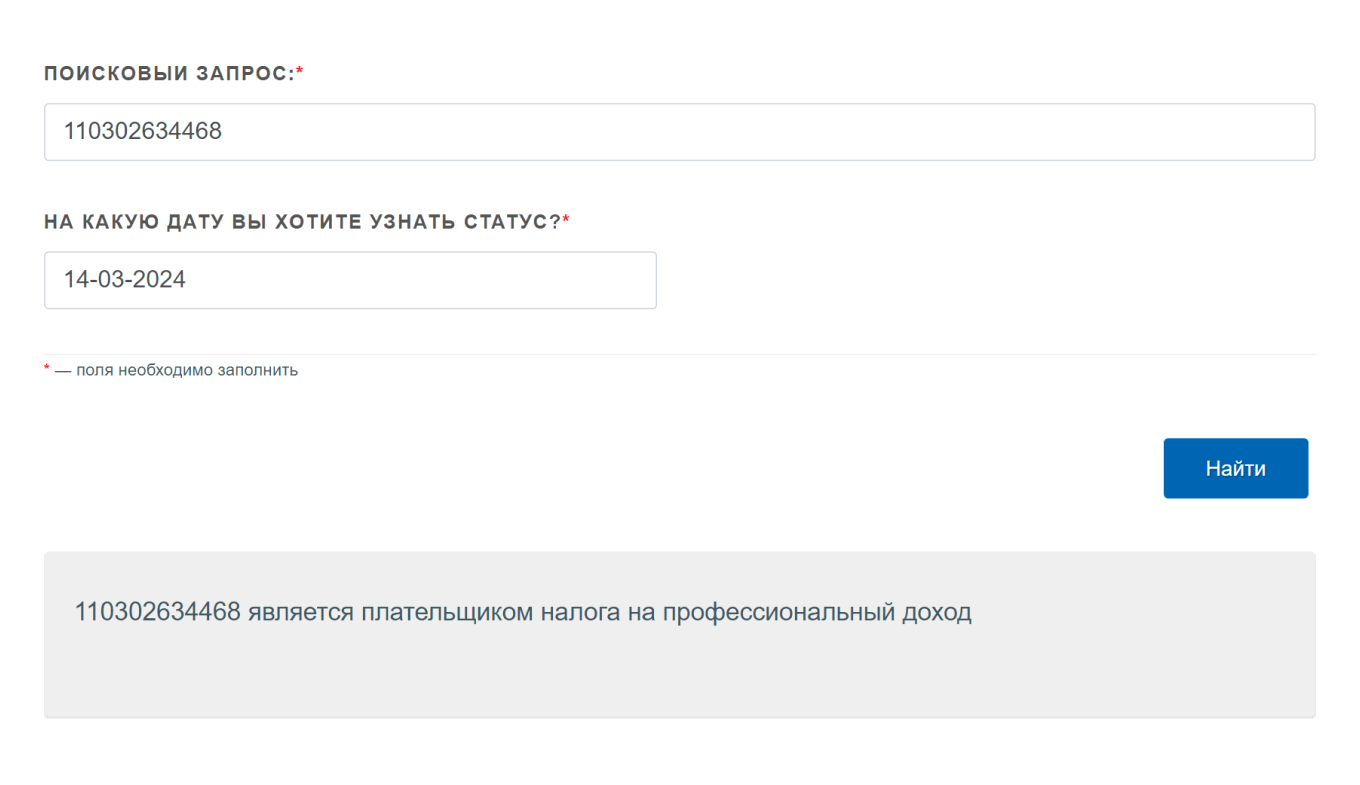

Второй способ — проверить статус на сайте налоговой. Для этого нужен только ИНН исполнителя. Форма заполняется вручную. Если у вас много исполнителей, это может быть долго и неудобно.

Проверить статус можно на любое число. Это важно, потому что самозанятый может предоставить вам справку, а на следующий день сняться с учета в пару кликов. Именно поэтому лучше проверять статус не только перед заключением договора, но и перед каждым платежом, чтобы случайно не перевести деньги обычному физлицу.

Шаг 2. Заключить договор или создать оферту

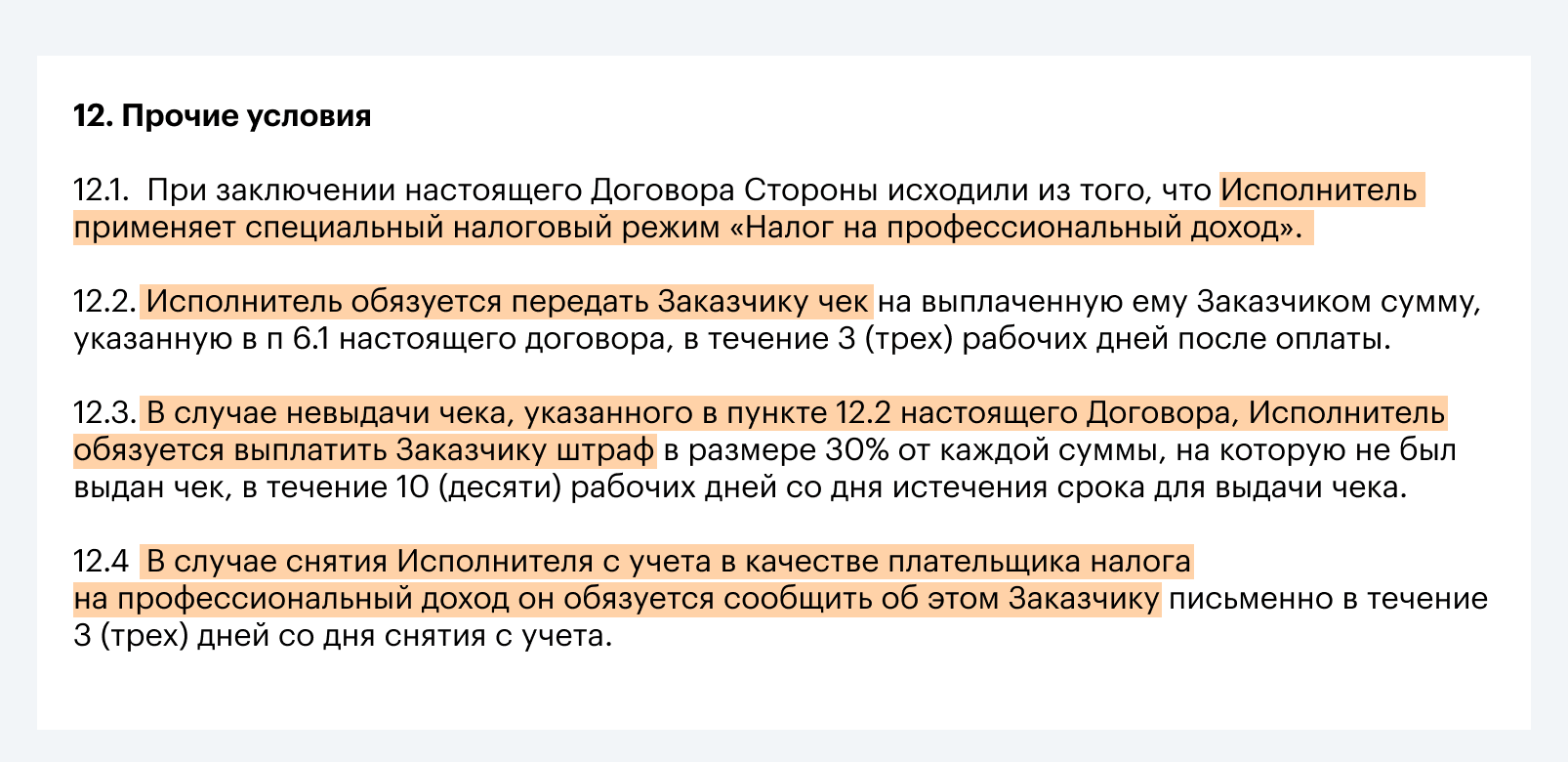

Работать с самозанятыми можно по обычному гражданско-правовому договору, который заключен с физлицом. В него лишь нужно внести несколько изменений:

- Сослаться на статус самозанятого. Это нужно, чтобы было понятно, что налоги исполнитель платит за себя сам и компания не должна этого делать.

- Добавить пункт об ответственности за непредоставление чека. Можно назначать любые штрафы, если исполнитель готов подписать такой договор. Отсутствие чека грозит компании доначислениями и штрафами от налоговой.

- Обязать исполнителя сообщать об утрате статуса самозанятого. Так вы сможете провести следующие выплаты по закону — с удержанием НДФЛ и начислением страховых взносов. Или можете отказаться от дальнейшего сотрудничества до того, как самозанятый выполнил работу или оказал услугу.

Если у вас уже был заключен договор с исполнителем, а он стал самозанятым, в договор нужно внести изменения. Особенно если меняется сумма вознаграждения.

Фрилансер хотел получать на руки ровно 10 000 ₽, и в договоре была сумма 11 500 ₽, с которой компания удерживала НДФЛ. Когда исполнитель стал самозанятым, НДФЛ платить не нужно, поэтому компания обязана выплатить все 11 500 ₽ или договориться о новом гонораре.

Если исполнителей много, удобнее будет на сайте публично разместить условия работы, то есть разработать оферту. Как только исполнитель с вашего ведома приступит к заданию, это будет считаться акцептом, то есть согласием с условиями оферты. Это равносильно заключению письменного договора.

Эксперты ответят на ваш вопрос

Эксперты Т-Банк отвечают на вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Чтобы мы разобрали вашу ситуацию, пишите на secrets@tinkoff.ru.

Шаг 3. Заплатить за работу

Оплата может быть наличной и безналичной — все зависит от того, какой способ зафиксирован в договоре. В любом случае исполнитель должен выдать вам чек. Он одинаковый при наличном расчете и по безналу.

Некоторым банкам платежи самозанятым могут показаться подозрительными, так как оплата идет физлицу без статуса ИП, но при этом нет НДФЛ и взносов. Чтобы снять все вопросы, можно предоставить в банк договор с самозанятым или переписку в рамках оферты.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

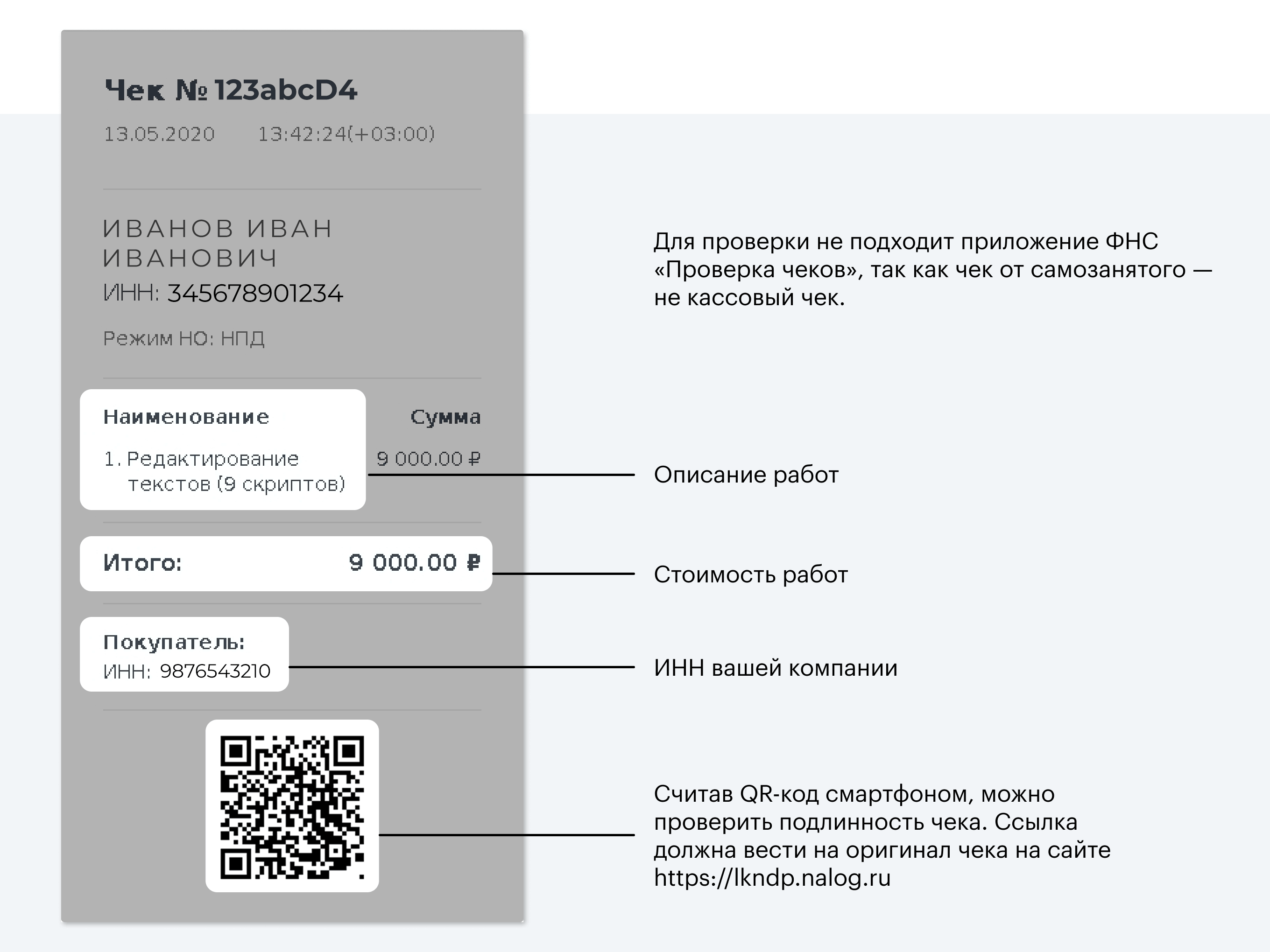

Шаг 4. Получить и проверить чек от самозанятого

Чеки нужны, чтобы компания могла отчитаться за расходы перед налоговой и не платить НДФЛ и страховые взносы с выплат самозанятому. Не считая договора, это самый важный документ при работе с такими исполнителями. При этом остальных документов — актов и счетов — может и не быть вовсе.

Как получить чек. Самозанятый формирует чек в приложении «Мой налог» и отдает компании. Он может прислать его в электронном виде по почте или в мессенджер или распечатать и вручить лично — все зависит от договоренностей.

Если во время проверки налоговой компания не сможет предоставить чеки на выплаты, налоговая может доначислить НДФЛ и страховые взносы. А еще придется заплатить штраф — 20% от суммы недоимки. Пока самозанятый не пришлет чек, выплаты нельзя включить в налоговые расходы, даже если можно доказать затраты по другим документам.

Когда нужно получить чек. Лучше всего договориться о получении чеков сразу после оплаты. Если это невозможно, то исполнитель должен прислать чек не позднее 9-го числа месяца, следующего после оплаты. То есть, если самозанятый получил оплату в сентябре, чек он должен предоставить до 9 октября.

Если самозанятый не пришлет чек совсем, на него можно пожаловаться на сайте налоговой. И параллельно нужно заплатить НДФЛ и страховые взносы как за обычное физлицо — так будет безопаснее для компании.

Что проверить в чеке. В чеке не должно быть ошибок, иначе налоговая может посчитать его недействительным и, соответственно, расходы по нему нельзя будет учесть.

Если обнаружили ошибку, нужно попросить исполнителя аннулировать неправильный чек в приложении «Мой налог» и сформировать его заново.

Что делать с чеками. Чеки самозанятых — это такие же первичные документы, как, например, акты сдачи-приемки или товарные накладные. Их можно хранить в электронном или бумажном виде. Срок хранения: 4 года для ИП и 5 лет — для компаний.

Какую работу в своем бизнесе можете делегировать самозанятым?