Читатель Алексей спрашивает: «Могу ли я как самозанятый сдавать недвижимость в субаренду?»

Самозанятый может сдавать в аренду и субаренду только жилые помещения

Закон разрешает самозанятым сдавать в аренду или субаренду жилые помещения. Но пересдавать помещение можно только с письменного согласия арендатора.

Жилое помещение — то, которое подходит для постоянного проживания людей, например дом, квартира или отдельная комната. А вот склад, офис или земельный участок самозанятые сдавать не могут — это нежилая недвижимость. Для этого нужно зарегистрировать ИП и выбрать другую систему налогообложения.

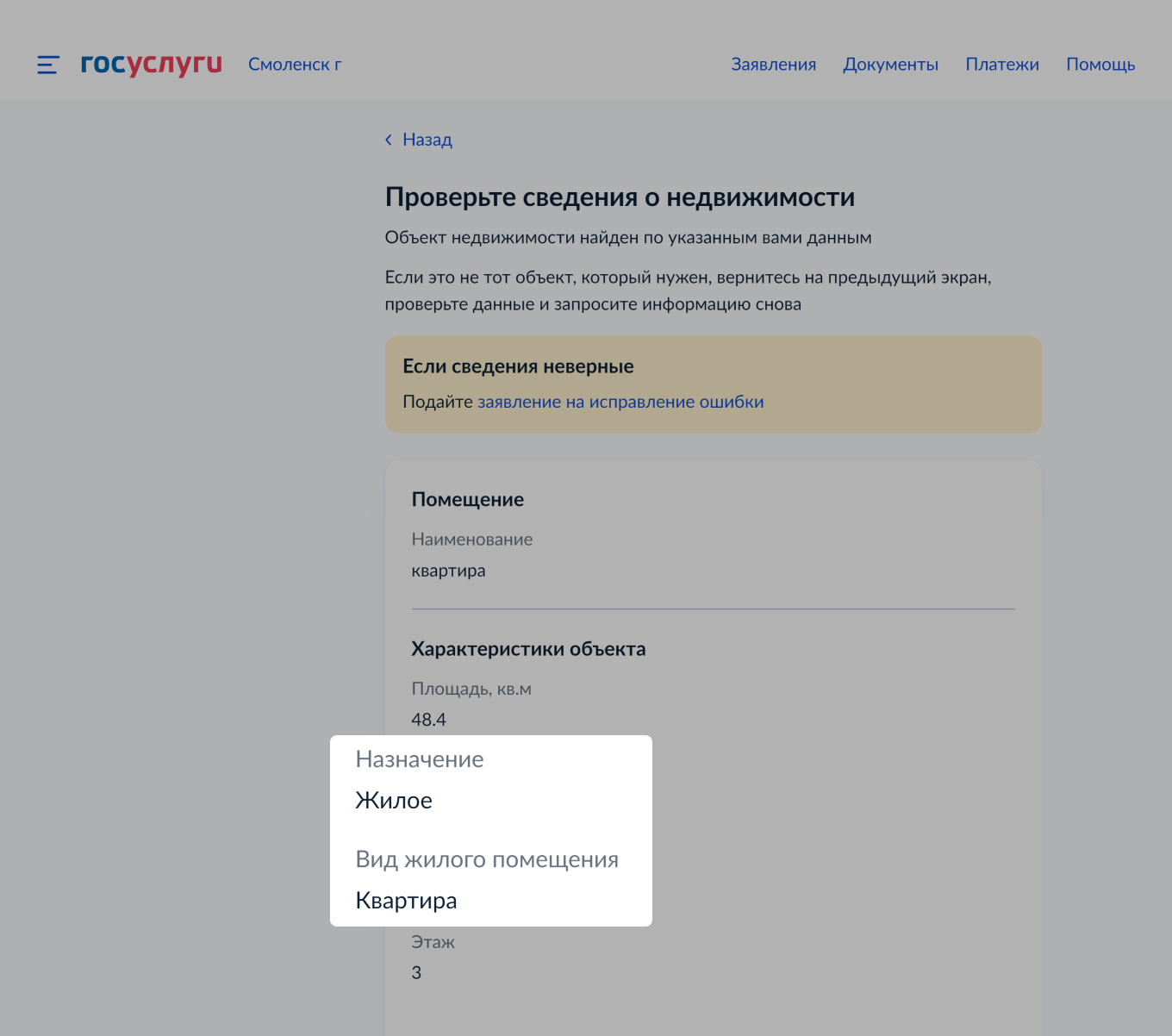

Посмотреть назначение помещения можно в техническом паспорте здания или в выписке из ЕГРН на сайте госуслуг.

Также самозанятому надо следить за суммой дохода: он не должен превышать 2,4 млн рублей нарастающим итогом с начала года. Если доход от субаренды превысит лимит, надо регистрировать ИП на УСН, АУСН или патенте.

Как самозанятому отчитываться в налоговую по доходам от субаренды

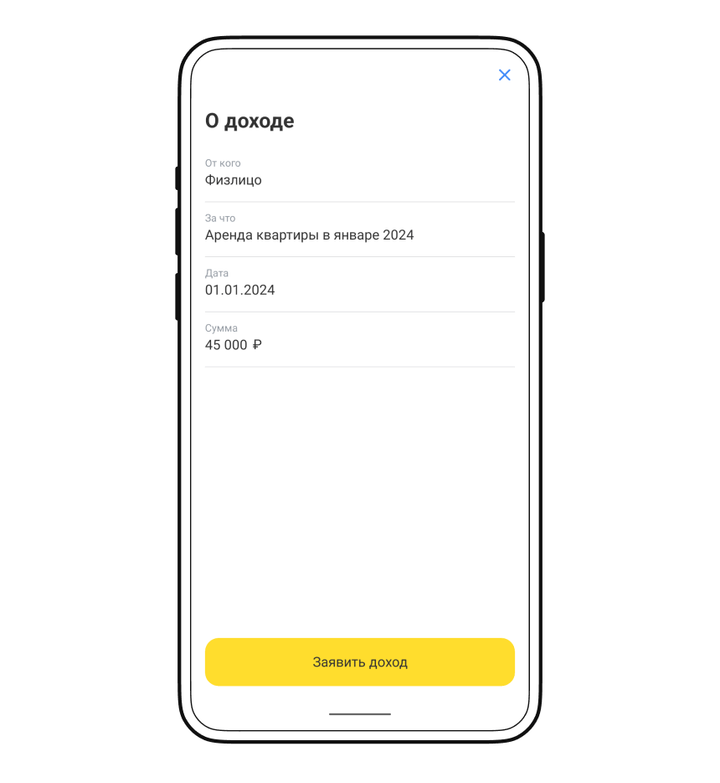

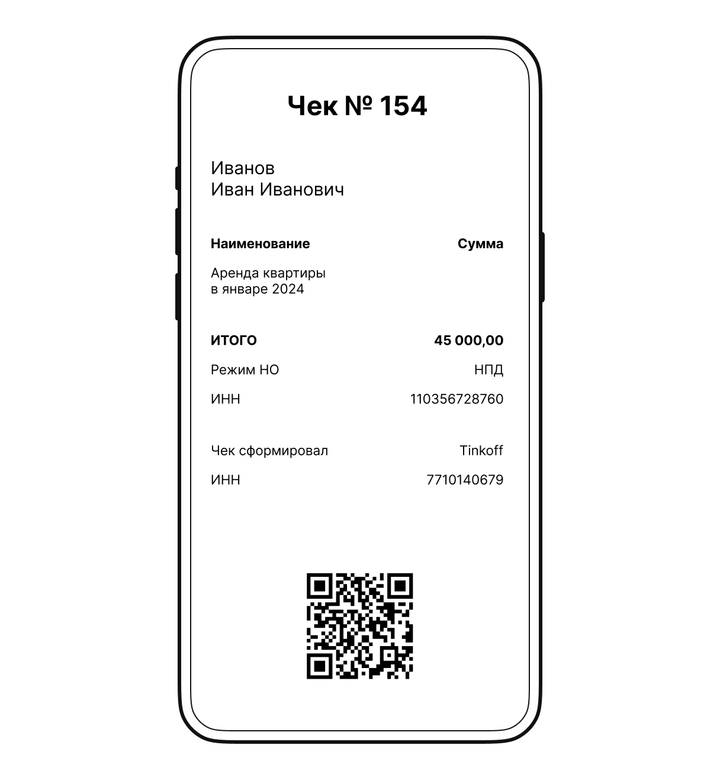

Когда придет платеж по аренде, нужно сформировать чек в приложении «Мой налог» или в приложении Т-Банк и отправить арендодателю. Уплатить налог надо до 25-го числа следующего месяца. Например, выдали чек 10 марта — уплатить налог надо до 25 апреля.

Налоговая ставка зависит от того, кто арендует помещение. Если человек без статуса ИП, налог — 4%, если компания или ИП — 6%.

Что будет, если самозанятый сдает нежилые помещения

Сдавать нежилые помещения — значит вести предпринимательскую деятельность. Если делать это как самозанятый, без регистрации ИП, налоговая может оштрафовать на 10% от доходов, но минимум на 40 000 ₽.

Еще налоговая доначислит неуплаченные налоги на доход от аренды — 13% НДФЛ и НДС по ставке 20/120.

Также могут оштрафовать за неуплату налогов на 20%, если сделали это неумышленно. И на 40%, если умышленно. Доказывать умысел будет налоговая.

Василий — самозанятый без статуса ИП — арендовал склад за 10 000 ₽ в месяц и сдавал его компании в субаренду. Через 10 месяцев налоговая узнала об этом. За это время Василий заработал 100 000 ₽ и заплатил 6000 ₽ НПД. Вот что ему грозит.

13% НДФЛ: 100 000 ₽ × 13% = 13 000 ₽.

НДС по ставке 20/120: 100 000 ₽ × 20/120 = 16 666 ₽.

Получается 29 666 ₽ налогов, из них нужно вычесть 6000 ₽ НПД, которые Василий уже уплатил. Итого налогов — 23 666 ₽.

Штраф за предпринимательскую деятельность без регистрации — 40 000 ₽.

Еще будет штраф за неуплату налогов. Если налоговая докажет, что Василий умышленно не уплатил НДФЛ и НДС, штраф будет: 23 666 ₽ × 40% = 9466 ₽.

Итого: 23 666 ₽ + 40 000 ₽ + 9466 ₽ = 73 132 ₽.

Если не докажет: 23 666 ₽ × 20% = 4733 ₽.

Итого: 23 666 ₽ + 40 000 ₽ + 4733 ₽ = 68 666 ₽.

Итого Василий заплатит в бюджет за сдачу нежилого помещения на НПД —68 666 ₽ , а если налоговая докажет, что не уплатил налоги умышленно, то73 132 ₽.

Если бы Василий зарегистрировал ИП и выбрал упрощенную систему налогообложения «Доходы», он уплатил бы фиксированные взносы — в 2023 году это 45 842 ₽. На них можно уменьшить налог на УСН до нуля и платить его не придется.

Рассылка: как вести бизнес в России

Каждую неделю присылаем самые важные новости бизнеса, разборы законов и инструкции, которые помогут вести свое дело

Вопрос эксперту

Задайте любой вопрос про бизнес. Например, о налогах, найме работников, оформлении сертификатов на товары или работе на маркетплейсах. Ответ пришлем на вашу почту. Самыми частыми вопросами и ответами на них делимся в Бизнес-секретах в разделе «Вопросы-ответы».

Приходилось ли вам сдавать недвижимость в субаренду?

Добрый день. Можно ли ИП на Патенте (Розничная торговля строительными материалами), уменьшить налог 1% с годового оборота на сумму фиксированных взносов, уплаченных в течении 2023 г. Пример: (1250000 р. сумма патента -300000 р.сумма не облагаемая налогом — сумма фиксированных взносов) х на 1% ?

Владимир, здравствуйте.

Уточним детали и позже вернемся с ответом.

Владимир, мы подготовили статьи о том, как ИП платить страховые взносы и работать на патенте. Вы можете ознакомиться с ними по ссылкам:

1. https://secrets.tinkoff.ru/voprosy-otvety/strahovye-vznosy-patent/

2. https://secrets.tinkoff.ru/biznes-s-nulya/nalogi-ip-na-patente/

Добрый день. Можно ли ИП на Патенте (Розничная торговля строительными материалами), уменьшить налог 1% с годового оборота на сумму фиксированных взносов, уплаченных в течении 2023 г. Пример: (1250000 р. сумма патента -300000 р. — сумма фиксированных взносов) х на 1% ?