РСВ — это ежеквартальный расчет по страховым взносам по единому тарифу: на пенсионное, социальное и медицинское страхование. Расчет обязаны сдавать все компании и предприниматели с сотрудниками, даже если не начисляют зарплату.

Кто сдает расчет по форме РСВ

Сдавать расчет по страховым взносам обязан бизнес, который платит физлицам без статуса самозанятого или ИП за работы или услуги.

Сдавать РСВ в 2024 году нужно при начислении выплат:

- сотрудникам с трудовыми договорами;

- генеральному директору — единственному участнику;

- исполнителям по гражданско-правовым договорам. Например, подряда, оказания услуг или авторскому.

Компании обязаны всегда сдавать РСВ, потому что у них есть как минимум один сотрудник — руководитель. Если компания не ведет деятельность и не выдает зарплату, а из сотрудников только директор, который находится в неоплачиваемом отпуске, она подает нулевой РСВ.

Если у ИП нет сотрудников, сдавать нулевой расчет не нужно. Если же на начало года у ИП были сотрудники, а потом он их уволил, предприниматель продолжает сдавать РСВ каждый квартал до окончания года.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как сдавать расчет по новой форме РСВ

В статье рассматриваем новую форму РСВ, которая стала обязательной начиная с отчетности за первый квартал 2023 года.

Компании и предприниматели подают расчет по страховым взносам в налоговую по месту учета.

РСВ можно сдать на бумаге или в электронном виде, если работодатель начислил выплаты 10 людям или менее.

Если выплаты начислили 11 и более физлицам в месяц, то РСВ нужно сдавать в электронном виде.

Сроки сдачи расчета

Отчитываться по страховым взносам нужно четыре раза в год: по итогам первого квартала, полугодия, девяти месяцев и года.

Сроки сдачи РСВ в 2024 году:

- за 2023 год — до 25 января;

- за первый квартал — до 25 апреля;

- полугодие — до 25 июля;

- девять месяцев — до 25 октября.

Расчет за 2024 год надо сдать до 27 января 2025 года, так как срок — 25 января — выпадает на выходной. Поэтому РСВ можно сдать в ближайший за ним рабочий день.

Как заполнять РСВ

Форма расчета по страховым взносам, порядок ее заполнения и формат утверждены приказом налоговой службы. Расчет включает такие обязательные части:

- титульный лист;

- раздел 1 со сводными суммами взносов;

- подраздел 1 раздела 1 с расчетом взносов;

- раздел 3 на каждое застрахованное лицо.

Остальные разделы компании и ИП заполняют, если есть основания.

Дальше расскажем только про обязательные составляющие: титульный лист, раздел 1, подраздел 1 к разделу 1 и раздел 3. Будем приводить подробное описание не всех полей, а только тех, что чаще всего вызывают сложности.

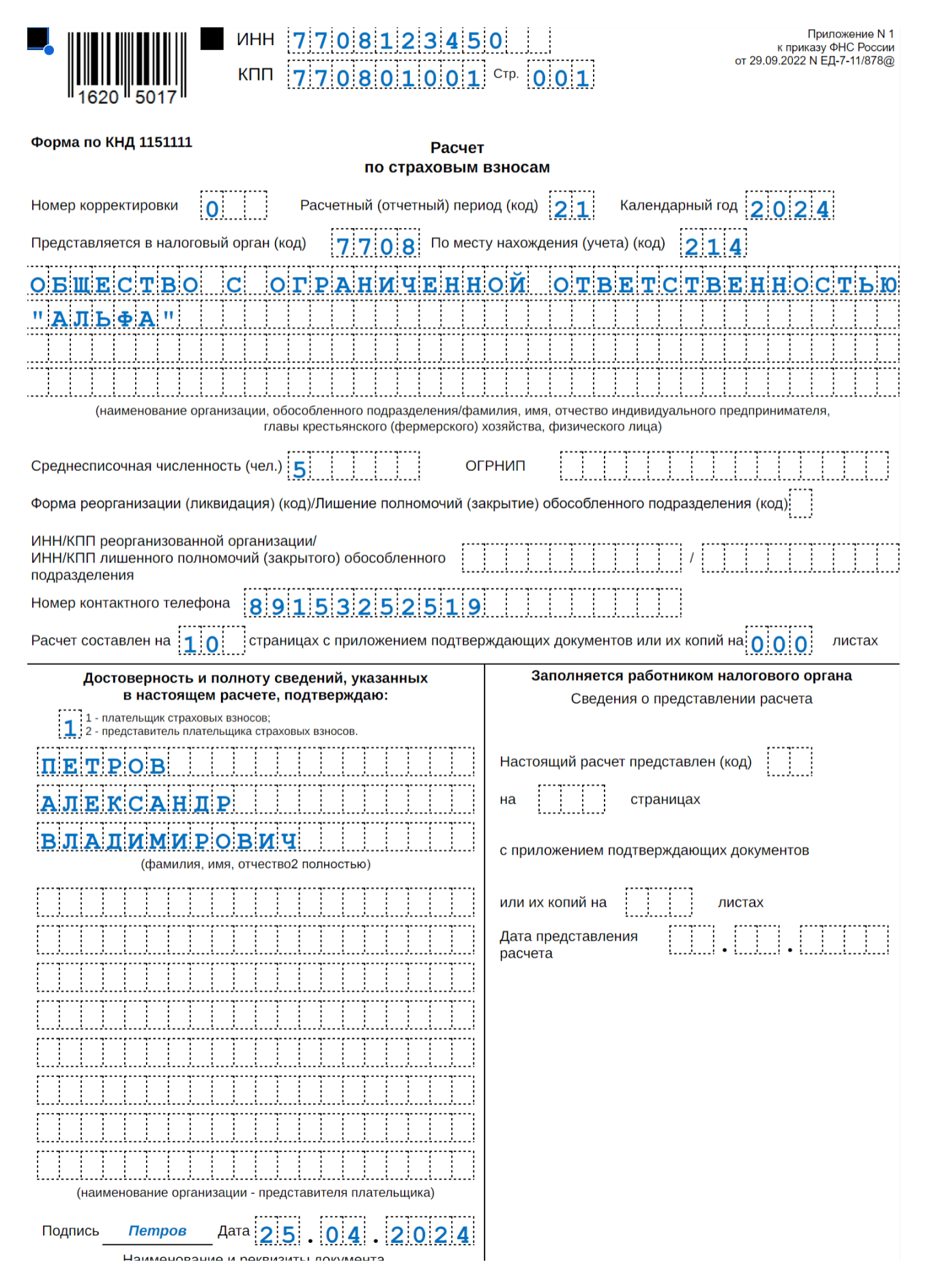

Как заполнять титульный лист в РСВ

На титульном листе заполняют все поля, кроме блока «Заполняется работником налогового органа».

Номер корректировки. В первичном РСВ ставят 0. При внесении изменений в уточненных расчетах ставят порядковый номер уточненки — 1, 2 и так далее.

Расчетный, или отчетный, период. Указывают код периода, за который предоставляют РСВ. Коды перечислены в приложении № 3 к порядку заполнения.

Код по месту учета нужно взять из приложения № 4 к порядку заполнения. Компании выбирают из шести кодов. Например, обычный код для российской компании — 214. А если она сдает РСВ по месту учета обособленного подразделения — 222. ИП ставит код 120.

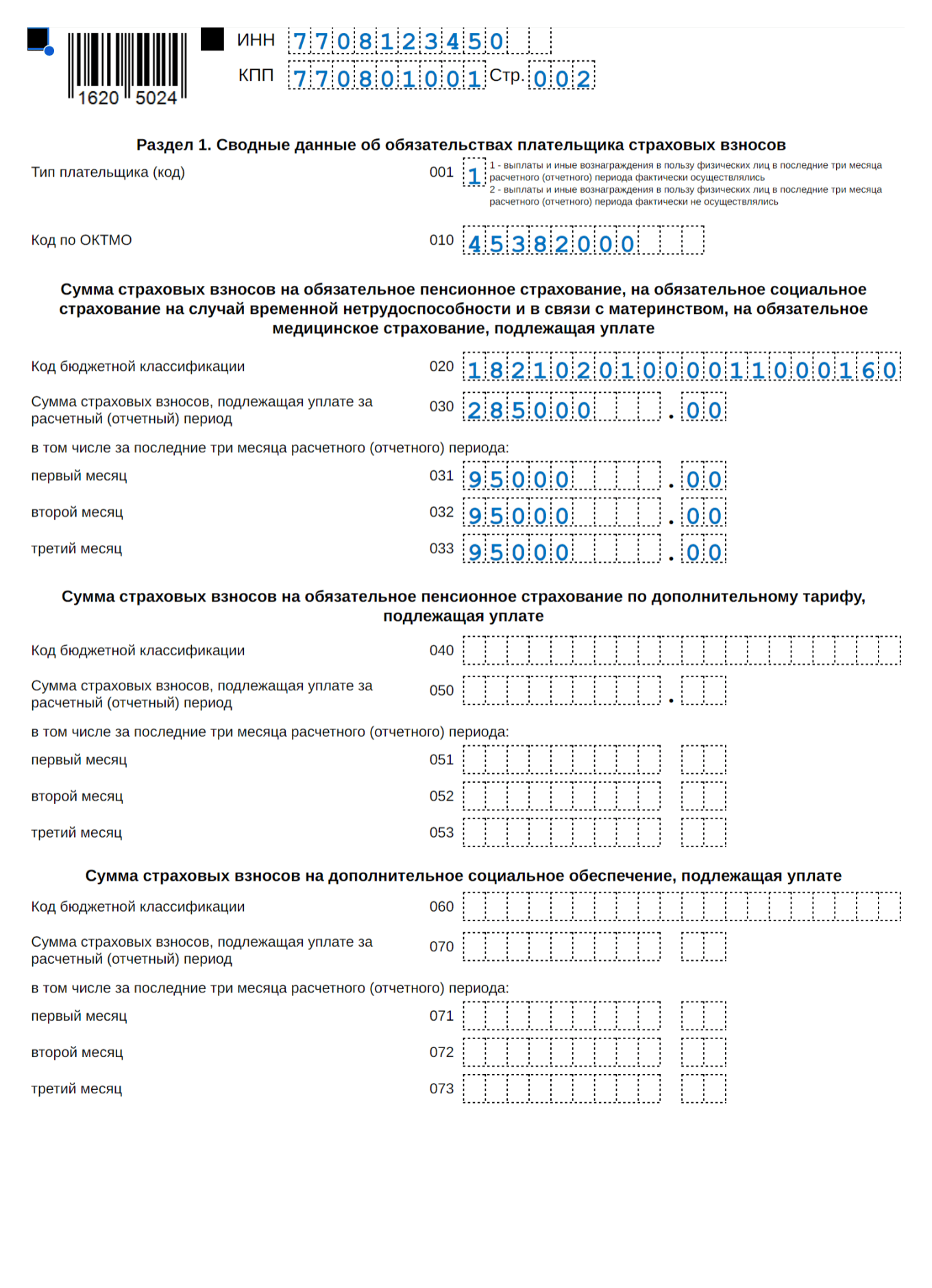

Как заполнять раздел 1

В разделе 1 отражают общие показатели по суммам взносов к уплате.

В строке 001 указывают код типа плательщика. Если в истекшем квартале были начисления в пользу хотя бы одного работника, в этой строке ставят «1». Если за три последних месяца начислений не было — то «2».

В строке 010 указывают код ОКТМО того муниципального образования, на территории которого платят страховые взносы.

Страховые взносы по единому тарифу на ОПС, ВНиМ, ОМС. Отражают страховые взносы в строке:

- 020 — КБК, на который зачисляют страховые взносы. В 2024 году — 182 1 02 01000 01 1000 160;

- 030 — нарастающим итогом с начала года;

- 031—033 — за каждый из трех месяцев истекшего квартала.

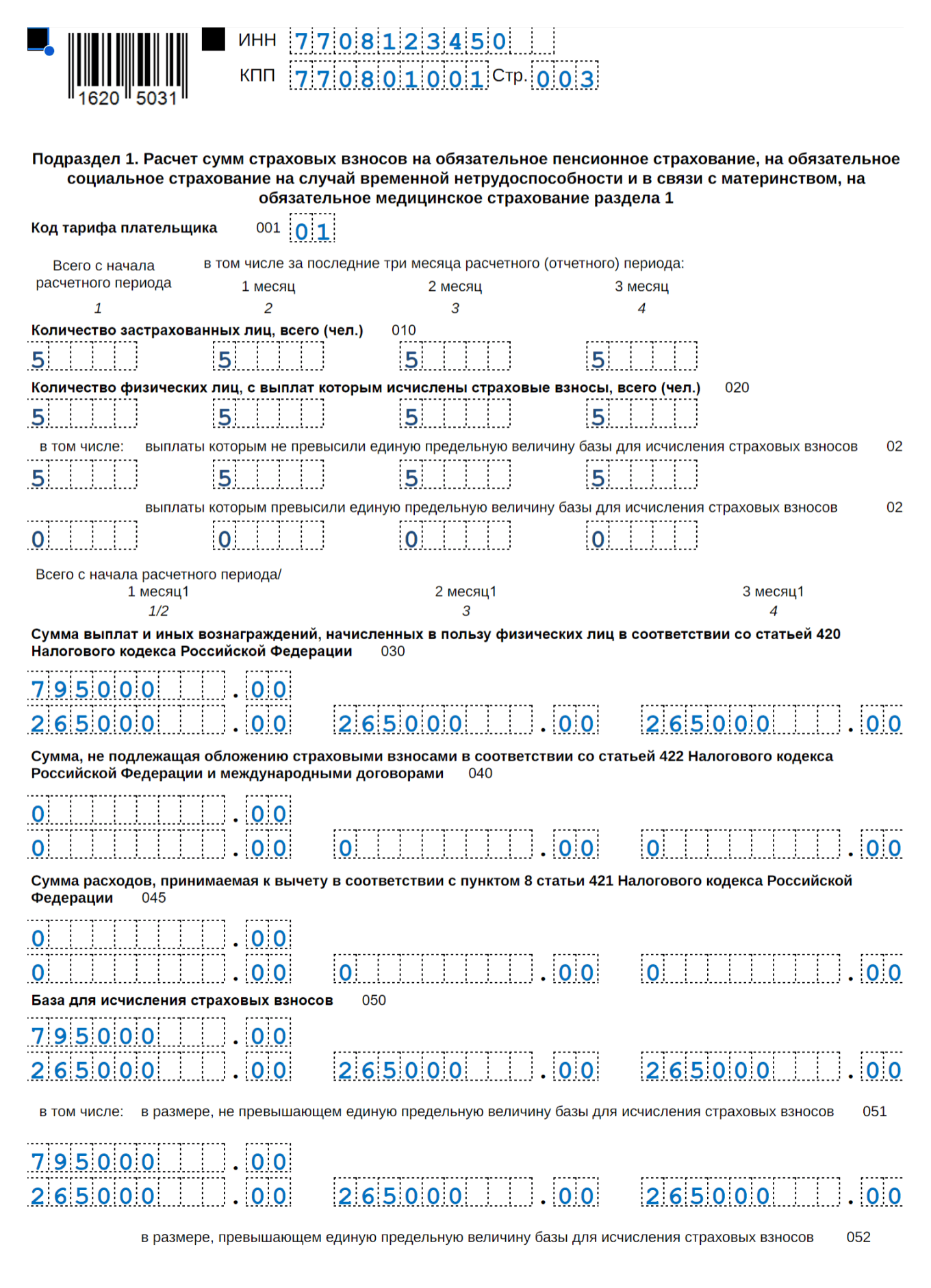

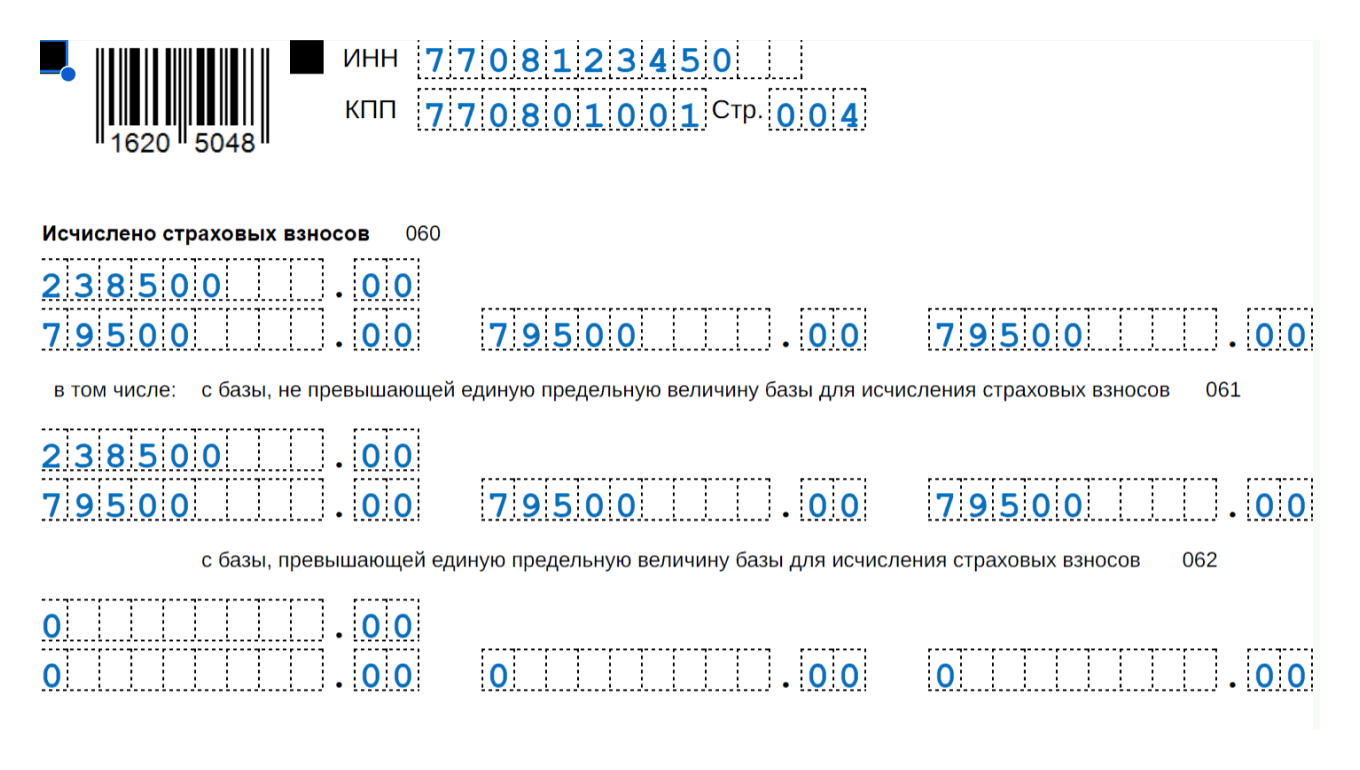

Как заполнять подраздел 1 раздела 1

Подраздел содержит расчет облагаемой базы по страховым взносам и суммы страховых взносов. Сведения по всем выплатам указывают с начала года и отдельно каждый из трех месяцев последнего квартала. Например, в расчете за первый квартал отражают данные за период с января по март — за январь, февраль и март.

В строке 001 подраздела 1 раздела 1 РСВ указывают код применяемого тарифа. Коды выбирают из приложения № 5. Например, код «01» указывают страхователи, которые применяют общий тариф.

Если компания или ИП применяет несколько тарифов, заполняют отдельно лист подраздела 1 раздела 1 по каждому тарифу.

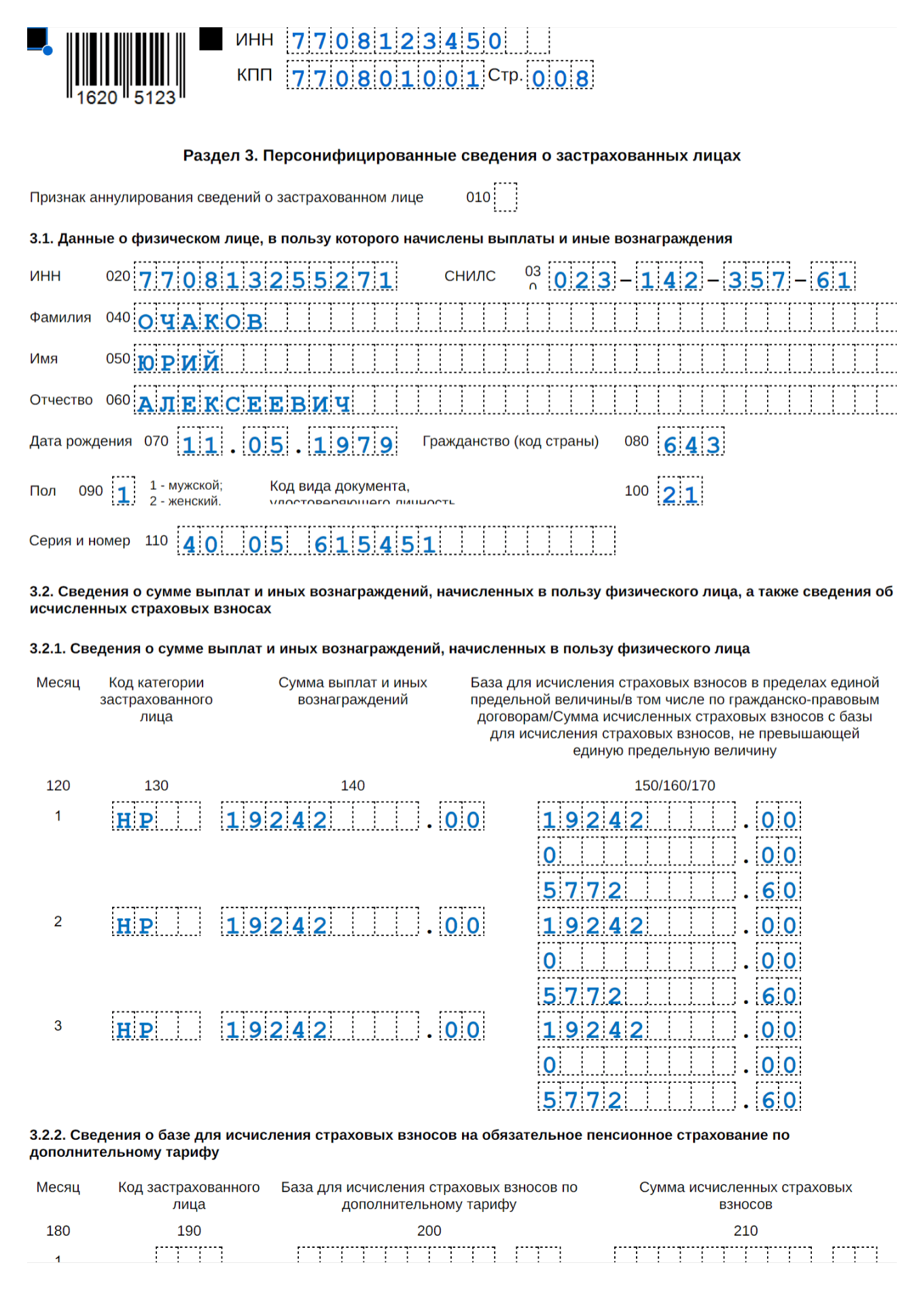

Как заполнять раздел 3 расчета РСВ

Раздел 3 заполняют отдельно на каждого сотрудника по трудовым договорам и договорам ГПХ, включая авторов произведений по договорам авторского заказа. Например, если у компании в истекшем квартале было девять сотрудников с трудовыми договорами, то в расчете будет девять разделов 3.

По семейным обстоятельствам сотрудник Петров оформил отпуск за свой счет с января по август 2024 года, а сотрудница Сидорова находится в отпуске по уходу за ребенком с 2023 года.

Выплат Петрову и Сидоровой в первом полугодии 2024 года не было, но они застрахованные лица, поэтому на каждого надо заполнить раздел 3.

Раздел 3 состоит из трех подразделов:

- в подразделе 3.1 (строки 020—110) — сведения о застрахованном лице;

- в подразделе 3.2.1 (строки 120—170) — сведения за последние три месяца о выплатах и вознаграждениях и начисленных на них пенсионных взносах по общему для всех сотрудников тарифу.

В начале раздела 3 есть поле 010 «Признак аннулирования сведений о застрахованном лице».

Если за последние три месяца отчетного периода в пользу застрахованного лица не начисляли выплаты и вознаграждения, подраздел 3.2 не заполняют.

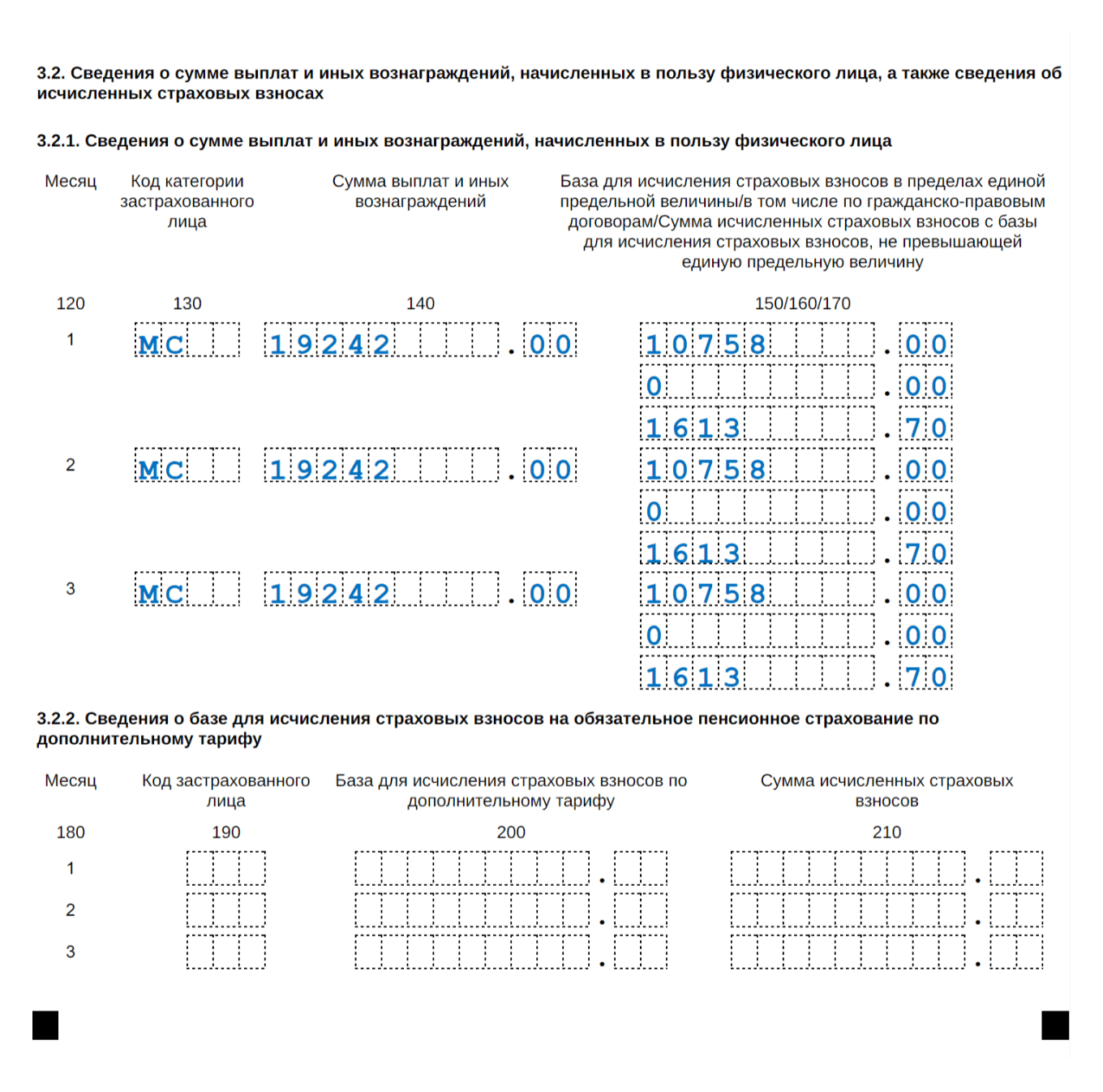

Если работодатель применяет несколько тарифов страховых взносов по одному сотруднику, на него придется заполнять несколько листов раздела 3. Например, так бывает, когда компания или ИП относится к МСП — малым и средним предприятиям — и применяет сразу два тарифа страховых взносов: основной и сниженный.

Строки 010—110 подраздела 3.1 заполняют только на первом листе.

ООО «Альфа» относится к МСП и применяет пониженный тариф взносов с части выплат работникам за месяц, превышающей федеральный МРОТ, на 1 января 2024 года — 19 242 ₽. У Очакова Ю. А. зарплата 30 000 ₽. Это значит, что зарплата в пределах МРОТ, 19 242 ₽, будет облагаться по тарифу 30%, а остальная сумма, 10 758 ₽, — 15%.

Заполнить подраздел 3.2.2 на сотрудника нужно так:

- первый лист с кодом НР — 19 242 ₽ и взносы с этой суммы;

- второй лист с кодом МС — 10 758 ₽ и взносы с этой суммы.

По два листа придется заполнить на каждого сотрудника компании, у которого зарплата выше МРОТ.

Штрафы за нарушение правил сдачи РСВ

Если не вовремя сдать РСВ, налоговая может оштрафовать.

Плательщика страховых взносов: компанию или ИП. Минимальная сумма штрафа — 1000 ₽. Она уплачивается в том числе, если все взносы по расчету уплатили вовремя либо расчет нулевой.

Если же страховые взносы не уплачены в срок, штраф за каждый полный или неполный месяц просрочки — 5% от недоимки, но не более 30% и не менее 1000 ₽.

Если сдать неполный расчет, например без нужных листов, наказание будет зависеть от того, как это отразилось на сумме страховых взносов:

- если отсутствующий лист привел к неуплате или неполной уплате страховых взносов, то налоговая потребует уплатить недостающую сумму, штраф и пени. Срок уплаты — 10 календарных дней. Если не уплатить, налоговая может списать эти суммы с расчетного счета;

- если забытый лист не повлияет на расчет страховых взносов, то налоговая запросит пояснения или уточненку. Штрафа не будет.

Должностное лицо компании. Штраф — от 300 до 500 ₽. К ИП этот штраф не применяют, так как их наказывают по налоговому кодексу.

Если задержать сдачу РСВ на 20 рабочих дней и более или не сдать вовсе, налоговая может заблокировать расчетный счет компании или ИП.

Что вызывает у вас самые большие сложности при заполнении РСВ?