ИТ-компании могут снизить тарифы страховых взносов и налог на прибыль и освободиться от НДС. Для этого им нужно применить налоговую льготу по 265-ФЗ. Мы разобрали, как ее получить разработчикам ПО и электроники.

Здесь мы рассказываем только о налоговых льготах для ИТ-компаний. Эта статья — о задачах налогового маневра, и она не поможет выбрать форму бизнеса или налоговый режим, об этом читайте в других статьях.

Что такое налоговый маневр

Налоговый маневр — это льготы и ограничения, которые ввели в Федеральном законе от 31.07.2020 № 265-ФЗ. По этому закону ИТ-компании с 2021 года могут платить меньше взносов и налогов, а именно:

Так называют новые льготы и ограничения, которые ввели в 265-ФЗ. По этому закону ИТ-компании с 2021 года могут платить меньше взносов и налогов:

- снизить страховые взносы за сотрудников;

- снизить налог на прибыль;

- платить НДС, но некоторые смогут освободиться.

Льготы для ИТ-компаний могут получить только те, кто подходит по условиям. Если сильно упростить, нужно получать 70% выручки по профильной деятельности. Подробности и другие условия — дальше в статье. Сначала разберемся, сколько можно сэкономить на льготах.

Что поменяется после налогового маневра

Рассказываем, как закон о налоговом маневре позволяет сэкономить на платежах в бюджет.

Страховые взносы. ИТ-компании могут снизить страховые взносы за сотрудников до 7,6%.

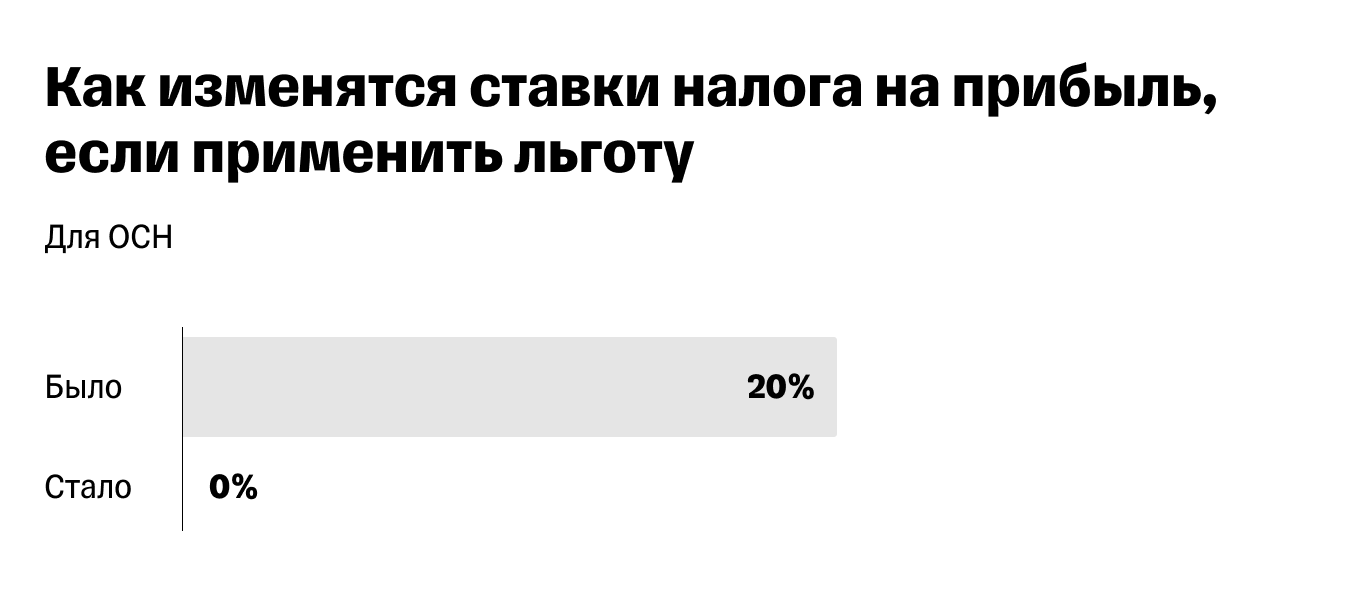

Налог на прибыль. ИТ-компании могут снизить налог на прибыль до 0%. Это сработает только для компаний на ОСН — общей системе налогообложения.

Такая льгота не подойдет тем, кто привлекает инвестиции в стартап и в первый год совсем не рассчитывает на прибыль.

НДС. Раньше ИТ-компании освобождали от налога на добавленную стоимость. После налогового маневра это изменилось: теперь нужно будет платить НДС 20%. Это касается только тех, кто работает на ОСН — общей системе налогообложения. Приведем пример.

Когда ИТ-компания продает плагин другой компании, она добавляет к стоимости 20%. Если плагин стоит 100 000 ₽, ИТ-компания продает его за 120 000 ₽, где 20 000 ₽ — НДС по ставке 20%. Его надо заплатить в бюджет.

Чтобы не платить НДС и не увеличивать стоимость своего продукта, можно применить льготу по 265-ФЗ и освободиться от уплаты. А еще эта льгота даст право продавать российским ведомствам свое ПО через госзакупки.

Освободиться от НДС можно, если попасть в реестр российского ПО. Правда, так не каждый сможет: законодатель ставит жесткие требования и просит пройти сложную процедуру. Рассказали о ней в отдельной статье.

Кто считается ИТ-компанией по закону

Это организации, которые относятся к отрасли информационных технологий. Именно организации: ИП не могут получить льготы по 265-ФЗ. ИТ-компании условно можно поделить на две группы.

Разработчики электроники. Они проектируют и разрабатывают изделия электронной компонентной базы и электронную продукцию: процессоры, сигнализации, системы умного дома, умные колонки.

Разработчики ПО. Они разрабатывают и продают программы и базы данных: системы электронного документооборота, CRM, конструкторы сайтов, маркетплейсы, программы для анализа и проверки контрагентов. А еще это компании, которые оказывают на рынке услуги по разработке, адаптации, модификации программ и баз данных. Или устанавливают, тестируют и сопровождают эти программы и базы данных.

Кто может претендовать на льготы

Если у вас ИТ-компания, для снижения налога на прибыль и страховых взносов нужно, чтобы 70% дохода шли по профильной ИТ-деятельности. Это выручка от:

- продажи ПО, электроники или базы данных;

- предоставления доступа к ПО;

- отчуждения исключительных прав на ПО и базы;

- разработки ПО, адаптации, модификации;

- установки, тестирования и обслуживания.

Достаточно получать 70% выручки хотя бы по одному из пунктов. Если компания только появилась и у нее еще нет финансовой истории, долю от выручки будут считать за последний квартал.

Чтобы понять, подходите ли вы под условие, давайте разберем, какие доходы считаются непрофильными. Если клиенты покупают рекламу в приложении, это непрофильный доход. Если покупают право разместиться на маркетплейсе, это тоже считается за непрофильный доход. А вот если покупают право воспользоваться маркетплейсом со встроенной CRM-системой — это уже профильный доход.

Разберем на примерах, какая выручка от оборота компании подходит под льготу, а какая нет.

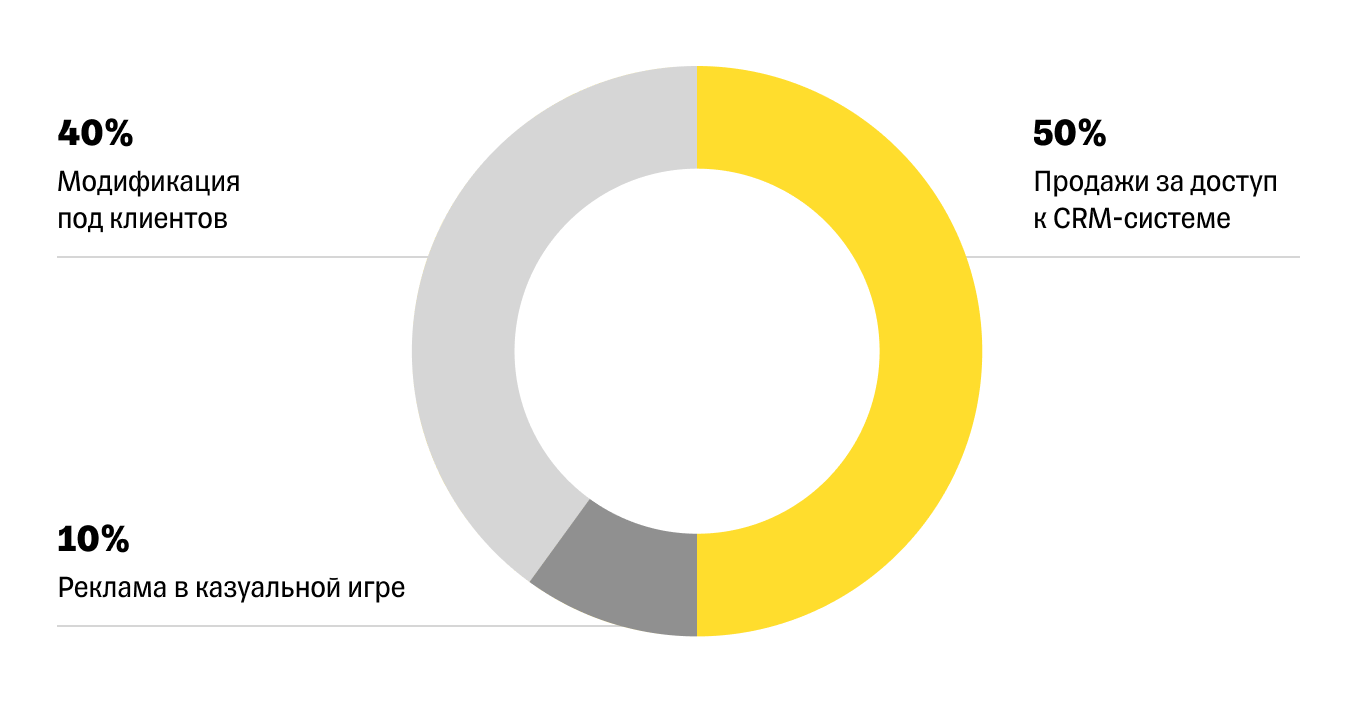

✅ Доля выручки подходит. Представим ИТ-компанию «Сеновал». В основном она разрабатывает CRM-системы и модифицирует под задачи клиентов. Изредка продает рекламу в казуальной игре — скажем, это студенческий проект основателя, который внезапно взлетел.

Вот какая у нее структура выручки:

Такая компания подходит под условия льготы: она получает 90% выручки за профильную деятельность, а продажа рекламы занимает только 10%.

С другой стороны, в CRM-системах можно общаться с клиентами, а значит, можно и писать новости об акциях и скидках. По сути, это реклама, но загвоздка в том, что это только часть ПО. Клиенты изначально купили право пользоваться всей CRM-системой, а не оплатили только размещение рекламы в чате. Они могут пользоваться чатом для рекламы, а могут не пользоваться — в любом случае назначение CRM-системы не изменится.

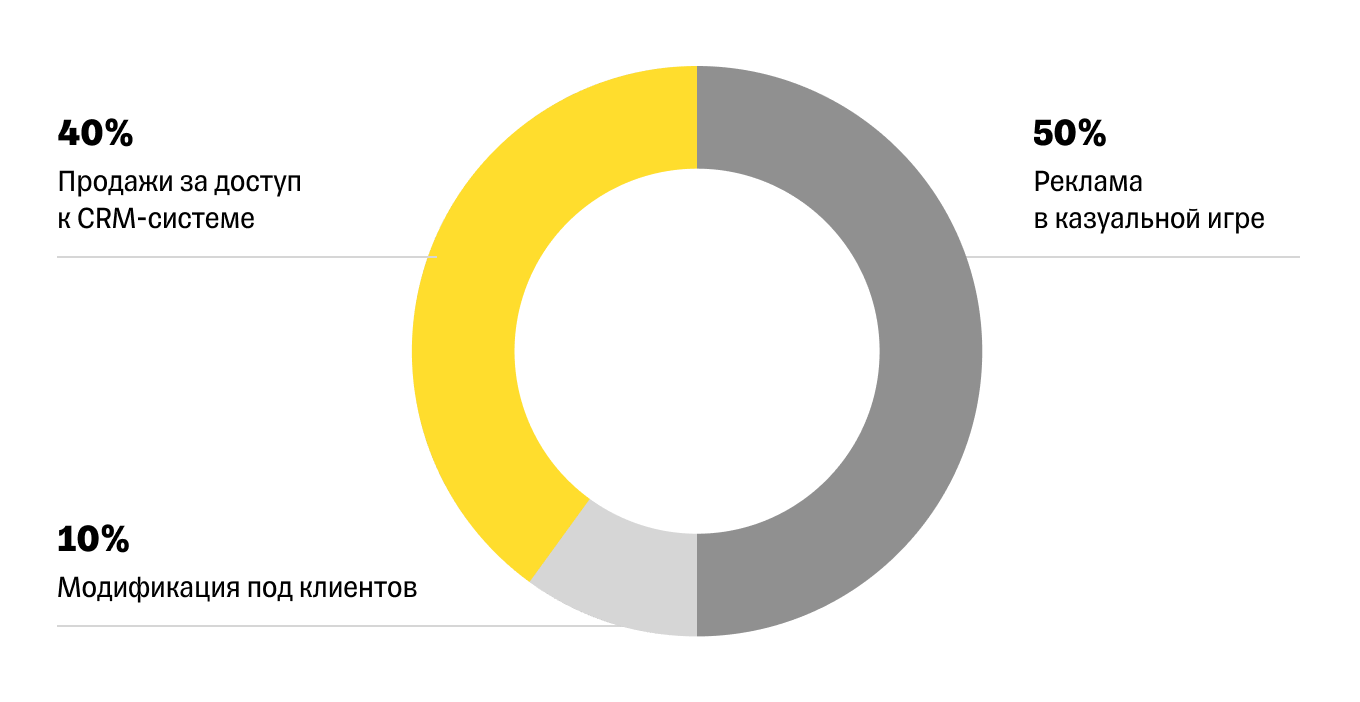

❌ Доля выручки не подходит. Спустя год «Сеновал» перестал получать заказы на разработку и модификацию CRM-систем. Зато компания стала получать больше предложений на покупку рекламы в мобильной игре. В итоге структура выручки изменилась.

Теперь компания не подходит под льготу. Она получает только половину выручки от продажи ПО и его установки, а другая половина — от продажи рекламы.

❌ Маркетплейс мешает получить льготу. Спустя время «Сеновал» перестал получать предложения на покупку рекламы в мобильной игре. Чтобы держаться на плаву, он решил разработать свой маркетплейс и начал на нем зарабатывать.

Теперь клиенты платят «Сеновалу» за возможность разместить на маркетплейсе карточки с товарами и заключать сделки там. Продажу размещений в маркетплейсе приравнивают к рекламе. Если таких доходов будет больше 10%, компания не будет подходить под льготу.

✅ Маркетплейс не мешает получить льготу. Чтобы вернуть льготу, «Сеновал» решил разработать такой маркетплейс, который будет продавать право воспользоваться им как ПО, а не разместиться на нем.

«Сеновал» разработал маркетплейс курсов со встроенной CRM-системой. Авторы курсов покупают у «Сеновала» право пользоваться сервисом, на котором можно много всего делать:

- разместить свой курс, чтобы клиенты покупали его и проходили прямо в этом сервисе;

- смотреть, какие курсы приносят больше прибыли;

- сегментировать клиентов и общаться с ними в чате сервиса.

Такой маркетплейс не помешает получить льготу.

Что делать, если не подходите под условие. Мы разберем три способа изменить компанию, чтобы она соответствовала условию о выручке, в отдельной статье.

Как совершить налоговый маневр

Если вы подходите по всем условиям, можно применять льготы. Вот что нужно сделать для этого.

Разработчикам ПО — аккредитоваться в Минцифры.

Разработчикам электроники — попасть в реестр разработчиков электроники.

Резидентам ОЭЗ — ничего не надо делать. Если вы резидент особой экономической зоны, вы тоже можете снизить страховые взносы или налог на прибыль. Для этого не нужно аккредитовываться или попадать в реестр. Если вы подходите по условиям, можно сразу начать применять льготы. У вас уже есть свидетельство о регистрации организации в качестве резидента экономической зоны — этого достаточно, уведомлять налоговую не нужно.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Как разработчикам ПО получить льготы

Чтобы получить льготы на ведение бизнеса, разработчикам ПО нужно получить аккредитацию Минцифры. Это бесплатная процедура, а сама аккредитация — бессрочная.

Для аккредитации нужно собрать документы, заполнить электронную форму на Госуслугах и получить решение об аккредитации в личном кабинете. Госпошлину платить не нужно.

Шаг 1. Собрать пакет документов. К заявлению нужно приложить:

- сведения об организации;

- справку об отсутствии судимости руководителя организации;

- справку о доходах компании;

- квитанцию, что ФНС приняла согласие на раскрытие налоговой тайны.

Шаг 2. Заполнить заявку на аккредитацию ИТ-компании. Подать заявление можно только через аккаунт компании. Форму можно найти через поиск или меню личного кабинета.

Шаг 3. Получить решение. Решение о выдаче аккредитации принимают в течение 15 рабочих дней.

Если заявление одобрят, в аккаунт компании на Госуслугах придет уведомление. ИТ-компания может пользоваться льготами бессрочно, пока находится в реестре.

Если же компании отказали в аккредитации, об этом также придет уведомление на Госуслугах. В некоторых случаях отказ Минцифры можно обжаловать.

Применять льготу можно с того месяца, когда получите документ об аккредитации. Например, получили 16 июля — применять можно с первого числа месяца, то есть с 1 июля.

Как разработчикам электроники получить льготы

Нужно попасть в реестр разработчиков электроники. Чтобы вас включили туда, отправьте заявку через Государственную информационную систему промышленности.

Это можно сделать без пошлин и печатных документов: заполните заявку на сайте и подпишите усиленной электронной подписью. Если у вас нет такой, обратитесь к юристу, который поможет подготовить заявку.

В реестр включают компании, которые занимаются тем, что указано в постановлении. Достаточно подходить хотя бы по одному пункту.

Если вы подходите по одной из 12 категорий, можно подать заявку. К ней необходимо приложить следующие документы:

1. Копию учредительных документов компании.

2. Экспертное заключение о соответствии организации требованиям, которое выдает Всероссийский научно-исследовательский институт радиоэлектроники.

Чтобы получить экспертное заключение, нужно подать заявку в учреждение в электронном виде. В заявке указываются:

- название, адрес и ИНН организации;

- виды осуществляемых операций;

- контактные данные руководителя организации или его представителя;

- официальный сайт организации;

- цель выдачи экспертного заключения — включение в реестр.

Эти документы — обязательные, а есть еще дополнительные. Если такие у вас есть, приложите их к заявке, чтобы увеличить свои шансы на попадание в реестр. Если нет — ничего страшного. Вот что еще можно приложить:

- если у компании есть сайт, укажите ссылку на него;

- если власти закупали у вас что-то из электроники, приложите копии выполненных муниципальных и госконтрактов, договоров госзакупок;

- если власти давали вам субсидии на разработку электроники, прикрепите копии соглашения с федеральными органами исполнительной власти о предоставлении субсидий.

Министерству промышленности нужно не более 10 рабочих дней, чтобы проверить заявку и принять решение. Общаться будут через ту же Государственную информационную систему промышленности.

Если компании откажут, можно внести изменения в заявку по замечаниям экспертов и снова отправить ее.

Региональные льготы для ИТ

В регионах можно встретить сниженные налоговые ставки для ИП и компаний, которые занимаются ИТ-деятельностью.

В Татарстане на упрощенке можно платить 1% от доходов: заработали миллион — отдаете 10 000 ₽. Это в шесть раз меньше стандартной ставки для упрощенки.

Можно выбрать регион с самой низкой налоговой ставкой и воспользоваться льготой. Обычно для этого нужно переместить туда юридический адрес, показать, что у вас код ОКВЭД 62 или 63, а еще доказать, что получаете доход от ИТ-деятельности. При этом не нужно именно аккредитовываться в качестве ИТ-компании или иметь определенную среднесписочную численность.

Вопрос к представителям ИТ-компаний: вы уже совершили налоговый маневр? С какими сложностями столкнулись в процессе?