Когда ИП или компании нужны деньги на развитие бизнеса, банки предлагают взять инвестиционный кредит. Вместе с экспертом по кредитованию разбираемся, чем инвестиционный кредит отличается от других видов кредитования и когда его выгодно брать.

Что такое инвестиционный кредит

Инвестиционный кредит — это деньги на развитие бизнеса. Он подходит ИП и компаниям, которым нужна крупная сумма для долгосрочных проектов: например, на открытие нового офиса или запуск производства.

Обычно инвестиционный кредит берут на большой срок — от года до пяти лет. Вот пара примеров, как это работает.

Агентству недвижимости нужно 3 000 000 ₽ на открытие нового офиса. Накопить такую сумму получится только через три года. Чтобы быстрее открыть офис, агентство берет инвестиционный кредит на пять лет. После открытия офиса прибыль увеличивается, а агентство постепенно возвращает долг.

Компании «Мебель на заказ» нужно 10 000 000 ₽, чтобы закупить новое оборудование и производить больше мебели. Чтобы накопить такую сумму, нужно два года. Чтобы быстрее увеличить объем производства, компания берет инвестиционный кредит на три года. После покупки оборудования растет объем производства и прибыль, а компания за три года возвращает долг.

Обычно для инвестиционного кредита условия подбирают так, чтобы бизнесу выгодно было брать деньги и комфортно их возвращать. Конкретные условия зависят от банка и формы кредита.

Какие бывают формы инвестиционного кредита

Чаще всего банки предлагают инвестиционный кредит для малого и среднего бизнеса в виде разового перечисления денег и в форме кредитной линии.

Разовое перечисление денег — это когда банк сразу перечисляет на счет нужную сумму, а бизнес тратит деньги и погашает долг, как при обычном кредите. Проценты по кредиту при этом начисляются на всю сумму кредита.

Такой вариант подойдет, если компания или ИП планирует сразу потратить всю сумму кредита.

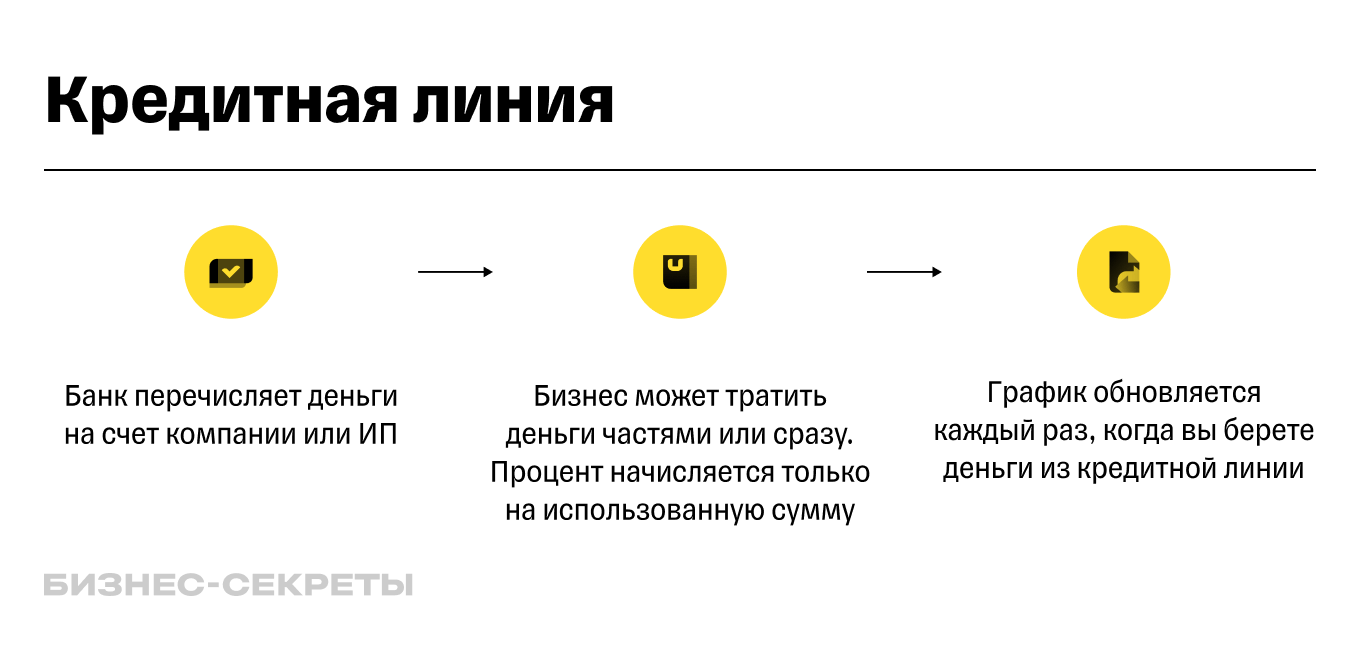

Кредитная линия — почти как кредитка: банк одобряет бизнесу какую-то сумму, а бизнес берет из этой суммы столько, сколько ему нужно, — это называется транш. При взятии транша бизнес сам выбирает срок, в который его нужно выплатить.

Это удобно, когда будете тратить деньги постепенно. Например, сначала отремонтируете офис, через полгода купите компьютерное оборудование и мебель, а через два года откроете еще один офис.

На протяжении всего срока действия кредитной линии деньги лежат на счете — их можно тратить в любой момент, и не нужно каждый раз подавать новую заявку на кредит.

Когда инвестиционный кредит не подойдет бизнесу

Инвестиционный кредит не подойдет, если нужна небольшая сумма на несколько недель или месяцев, чтобы закрыть кассовый разрыв или пополнить обороты и быстро заработать. В этом случае лучше взять кредит на меньший срок. Некоторые банки устанавливают комиссию за досрочное погашение инвестиционного кредита, поэтому его стоимость может быть выше, даже если получится быстро погасить долг.

Например, если нужны деньги на пару месяцев, чтобы закупить больше товара и быстро продать его, можно взять оборотный кредит сроком до одного года. Компания или ИП получает нужную сумму, оборачивает ее в бизнесе, окупает кредит и зарабатывает.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Какие требования есть у банка к бизнесу

Требования к бизнесу при выдаче инвестиционного займа обычно такие же, как и при выдаче других кредитов. Банк интересует надежность компании или ИП: обороты, кредитная история и наличие залога.

Обороты. Если у бизнеса стабильные обороты по расчетному счету, банк учитывает это при рассмотрении заявки и оценке своих рисков. Поэтому, если у вас есть несколько расчетных счетов, лучше предоставить выписку и показать свои реальные обороты.

Кредитная история. В ней хранится вся информация о кредитах, которые когда-то брал ИП или компания. Там видно, какие суммы брали, были ли просрочки и отказы банков, есть ли незакрытые долги. Если в прошлом у бизнеса были просрочки, банк учтет это при принятии решения.

Наличие залога. Иногда обязательное условие для выдачи кредита — наличие у бизнеса залога, например квартиры в жилом доме. Суть в том, что на весь срок кредита банк накладывает обременение на квартиру. При этом право собственности на квартиру не переходит банку, в ней по-прежнему можно жить и оформлять прописку. Но пока бизнес не выплатит кредит, продать или подарить квартиру не получится — так банк страхует себя от невозврата.

Как получить инвестиционный кредит

Алгоритм такой же, как и при получении других кредитов. Порядок действий такой:

- Подать заявку в банк. Это можно сделать офлайн в офисе банка или онлайн, например через личный кабинет, банковское приложение или через форму заявки на сайте.

- Подтвердить обороты. Если у вас расчетный счет в том же банке, где берете кредит, ничего не нужно специально подтверждать. Если в другом банке, нужно подтвердить обороты выпиской со счета. При наличии счетов в нескольких банках лучше приложить выписки с этих счетов, чтобы увеличить шансы на одобрение.

- Предоставить квартиру в залог, если у банка есть такое требование. Для этого нужно отправить в банк документы о собственности на квартиру.

- Дождаться решения по заявке. Обычно для своих клиентов банки принимают решение быстрее — в течение нескольких минут. Если вы клиент другого банка, срок рассмотрения заявки может увеличиться до нескольких дней.

Когда банк рассмотрит заявку, он сообщит о своем решении по СМС или в личном кабинете. Точную процентную ставку, сумму и срок кредита можно узнать только после рассмотрения заявки. После этого компания или ИП может принять решение, выгоден ли инвестиционный кредит для бизнеса на таких условиях.

Главное

- Инвестиционный кредит — это деньги на развитие бизнеса, их обычно берут на несколько лет. Он подойдет компаниям и ИП, которым нужна крупная сумма для долгосрочных проектов.

- Банки предлагают инвестиционный кредит для бизнеса в виде разового перечисления денег или в форме кредитной линии. В первом случае деньги удобнее тратить сразу, во втором — частями.

- При выдаче инвестиционного кредита банк оценивает надежность бизнеса: обороты, кредитную историю и наличие залога.

- Чтобы получить кредит на инвестиционные цели, нужно подать заявку, подтвердить обороты и дождаться решения банка. Точные условия по кредиту можно узнать только после рассмотрения заявки.

А как вы считаете: выгоднее взять инвестиционный кредит на развитие бизнеса или подождать и накопить деньги?