Представим компанию «СпецТех», которая строит промышленные помещения: цехи, ангары и гаражи. Обычно компания получает стабильно два-три заказа в месяц, но внезапно в феврале пришло сразу десять крупных заявок на строительство. Гендиректор Семен рад и уже прикидывает, сколько заработает.

Он заказал материалы, рассчитал нагрузку персонала, пообещал хорошие премии за переработки. И тут у «СпецТеха» закончились деньги — все ушло на материалы. Оказалось, что нечем платить зарплату и грузовой компании за доставку.

Получается, что теоретически компания прибыльная, в ближайшем времени ее ждет сильный рост. Но деньги закончились, производство встало, срываются сроки сдачи объектов.

У «СпецТеха» возник кассовый разрыв. Деньги будут, но позже, а бизнесу они нужны уже сейчас. Чтобы избежать таких ситуаций, нужно постоянно контролировать кэш-флоу — поток денег компании.

Зачем нужен кэш-флоу

Кэш-флоу — это дословно «денежный поток», от англ. cash flow. Он показывает реальный объем наличных и денег на счетах ИП или компании. Чтобы рассчитать показатель, нужно сложить все поступления денег за выбранный период и вычесть из них уже понесенные затраты — выбытия денег со счета.

Обычно руководитель в курсе большинства поступлений и платежей. Однако в рутине можно упустить из внимания фактические остатки на счетах. Деньги могут быть заморожены — например, в дебиторской задолженности, когда бизнесу должен контрагент, в запасах или в незавершенном производстве. Но долгами или запасами нельзя заплатить налоги или зарплату.

«Если проводить аналогию с автомобилем, то кэш-флоу — это индикатор запаса бензина. Машина может быть исправной, быстрой и дорогой. Но без бензина она не поедет. Индикатор помогает водителю следить, чтобы в баке всегда было топливо».

Марк Егоров

Финансовый директор Нескучных финансов

Основная задача кэш-флоу — помогать собственнику бизнеса не допускать кассового разрыва. Например, руководитель видит, что за последний месяц денежный поток отрицательный: бизнес потратил больше, чем заработал. На счете было 100 000 ₽, за месяц поступило 60 000 ₽, а потратили 90 000 ₽. В итоге после месяца работы у бизнеса стало на 30 000 ₽ меньше.

Сперва нужно понять причину. Возможно, бизнес проедает свои резервы, поэтому нужно быстро исправлять ситуацию, чтобы не допустить кассового разрыва. А может быть, бизнес закупил материалы на будущий проект, по которому работа ведется без авансов, при этом у него хватает денег на текущие процессы. Значит, ничего страшного не произошло.

Чтобы показатель помогал в управлении бизнесом, его стоит постоянно отслеживать и анализировать. Так, заметив регулярные просадки кэш-флоу, бизнес сможет к ним готовиться: увеличить запас денег на счетах перед сложным периодом, сократив расходы в предыдущих месяцах.

Вспомним компанию «СпецТех» из начала статьи. Анализируя кэш-флоу за несколько лет, гендиректор Семен увидел, что просадка денежного потока возникла не в первый раз: показатель уходит в минус в начале каждого года. Оказалось, в феврале-марте компания стабильно получает много госзаказов: ведомства выполняют годовой бюджетный план. Чиновники разом заключают контракты на весь год, поэтому в остальные месяцы всплесков не бывает.

«Когда собственники начинают считать кэш-флоу, они часто замечают то, чего раньше не видели. Раньше в определенной категории тратили одну сумму, а теперь она возросла. Например, на чай, кофе и канцелярию в офис раньше уходило 50 000 ₽ в месяц, а теперь 100 000 ₽. Это может быть сигналом, что бизнес много тратит там, где это не нужно».

Марк Егоров

Финансовый директор Нескучных финансов

Понимание кэш-флоу полезно и при анализе отчетности чужого бизнеса — конкурентов или контрагентов. Найти кэш-флоу можно в годовой или квартальной отчетности компаний, которую они открыто публикуют.

Антон ищет поставщика мебели для оборудования нескольких офисов. Изучая квартальную отчетность компаний, Антон увидел, что у одного продавца низкий денежный поток по итогам квартала. Значит, существует вероятность, что сейчас у поставщика нет денег на руках на закупку сырья. Возможно, он задержит заказ или потребует большую предоплату, а Антону этого не хочется. Значит, лучше выбрать другого поставщика.

Кэш-флоу полезен, но в отрыве от других этот показатель не позволит сделать выводы о состоянии бизнеса. Поэтому денежный поток нужно рассматривать вкупе с остальными, например прибылью и рентабельностью.

Чем кэш-флоу отличается от прибыли

Прибыль — разница между доходами и расходами. Она показывает эффективность работы бизнеса. Прибыль рассчитывают по методу начисления, то есть по факту выполнения работы или передачи товара. Чтобы рассчитать прибыль, нужен акт приема-передачи или другой документ. Фактические получение или выплата денег не влияют на прибыль.

Компания «Парилка» получила заказ на строительство бани за 400 000 ₽. Заказчик сразу внес предоплату — 150 000 ₽. Остальные 250 000 ₽ по договору клиент должен передать после сдачи объекта. Прибыли у «Парилки» еще нет, а кэш-флоу — 150 000 ₽.

На эти деньги компания купила древесину. Значит, кэш-флоу стал равен нулю. Прибыли также по-прежнему нет.

Компания закончила строить баню, заказчик подписал акт приема-передачи объекта. Это дает право «Парилке» рассчитать выручку, а вместе с ней и прибыль для расчета налогов. Однако заказчик задерживает оплату — обещает отдать деньги с зарплаты в следующем месяце. Получается, что у «Парилки» прибыль по документам есть, а реальных денег на счете нет.

Прибыль показывает, сколько денег должен получить бизнес в результате работы — это как бы виртуальный показатель. На основании прибыли нельзя понять, сколько денег есть у бизнеса прямо сейчас. Если планировать расходы бизнеса, следя только за прибылью, можно начать распоряжаться деньгами, которых на самом деле нет.

«Собственники часто путают прибыль и кэш-флоу. Видят поступления денег на счет и воспринимают их как выручку. Однако если деньги на счету — предоплата, то это кредиторская задолженность — бизнес должен кому-то другому. Эти деньги должны пойти на материалы, зарплаты, налоги. Но иногда собственники видят деньги на счете и начинают распоряжаться ими по-своему.

Кэш-флоу — это не про прибыльность, а про безопасность бизнеса. Если у вас отрицательный кэш-флоу один-два месяца и нет резервов, бизнес может остановиться. А если отрицательная прибыль, можно так работать и полгода, и год, проедая резервы и подкидывая денег.

По аналогии с автомобилем, значение прибыли — это показания спидометра. Они показывают, насколько эффективно работает машина, как она выполняет свою главную задачу — двигаться вперед».

Марк Егоров

Финансовый директор Нескучных финансов

Виды денежных потоков

Кэш-флоу обычно считают по трем видам деятельности: операционной, финансовой и инвестиционной.

Операционная деятельность — это все, что связано с непосредственной работой бизнеса. К ней относятся поступления денег от клиентов и затраты на производство, зарплату, логистику, маркетинг.

Кэш-флоу операционной деятельности показывает, насколько безопасно для работы идут денежные потоки.

Деньги могут застревать в материалах. Например, обычно компания закупает краску на 60 000 ₽ раз в квартал. Прораб купил по акции трехлетний запас краски на 600 000 ₽. Так он хотел сэкономить: с оптовой ценой стоимость краски на один квартал выйдет 50 000 ₽.

Директор увидел снижение кэш-флоу операционной деятельности — это сигнал проверить, что идет не как обычно. Получилось, что 600 000 ₽ заморожены в краске, бизнес не может пользоваться этими деньгами. Экономия небольшая, а вот просадка по кэш-флоу может быть серьезная. Если 600 000 ₽ — существенная для бизнеса сумма, директору придется искать дополнительные деньги, чтобы не допустить кассового разрыва.

Финансовая деятельность — все, что связано с привлечением кредитов, платежами по ним и выплатой дивидендов собственникам бизнеса. Анализируя кэш-флоу финансовой деятельности, можно увидеть, как много денег бизнес занимает для поддержания работы или расширения.

Егор развивает небольшую сеть кофеен. За последние три года он открыл три кофейни. Для каждой новой точки Егор брал в кредит 3 000 000 ₽. Платеж по каждому кредиту около 35 000 ₽ в месяц, по всем трем — больше 100 000 ₽. Для бизнеса Егора это существенная сумма, особенно пока кофейни еще не раскрутились и не получили достаточно постоянных клиентов.

Наблюдая за кэш-флоу финансовой деятельности, Егор понял, что новую кофейню в кредит ему открывать уже не стоит. Пока его точки не станут более прибыльными, отдавать новый кредит будет нечем.

Инвестиционная деятельность. Сюда относятся вложения бизнеса в ценные бумаги и основные средства — покупка дорогого оборудования, офисов или зданий. Доходами считают выручку от инвестиций или продажи основных средств.

Для бизнеса, который не занимается инвестициями на бирже, в этом блоке будут в основном расходы — основные средства чаще покупают, чем продают.

«Если смешивать операционную и инвестиционную деятельность, будет казаться, что в основной работе есть перебои. Например, компания купила служебный автомобиль для курьера — денежный поток в этом месяце просядет. Но это снижение не будет значить, что в работе бизнеса проявились проблемы, на успешность продаж или рост расходов это не влияет. Наблюдение за кэш-флоу поможет понять, может ли бизнес позволить себе купить машину, сохранив финансовую устойчивость».

Марк Егоров

Финансовый директор Нескучных финансов

Формула денежного потока по конкретному виду деятельности похожа на общую формулу: из поступлений денег по этой деятельности нужно вычесть выбытия.

Как вести учет кэш-флоу

Чтобы отслеживать кэш-флоу, нужно фиксировать все поступления на счета бизнеса и все списания. Из этой информации в конце месяца можно собрать отчет о движении денег. Какой-то специальной формы учета кэш-флоу нет— можно вести его так, как это удобно руководителю. Общий алгоритм такой:

- Написать статьи поступлений и выплат.

- Записать все счета бизнеса и начальные остатки на них.

- Далее записывать каждую операцию.

Выполнив эти действия, можно сделать расчет денежного потока на текущий момент.

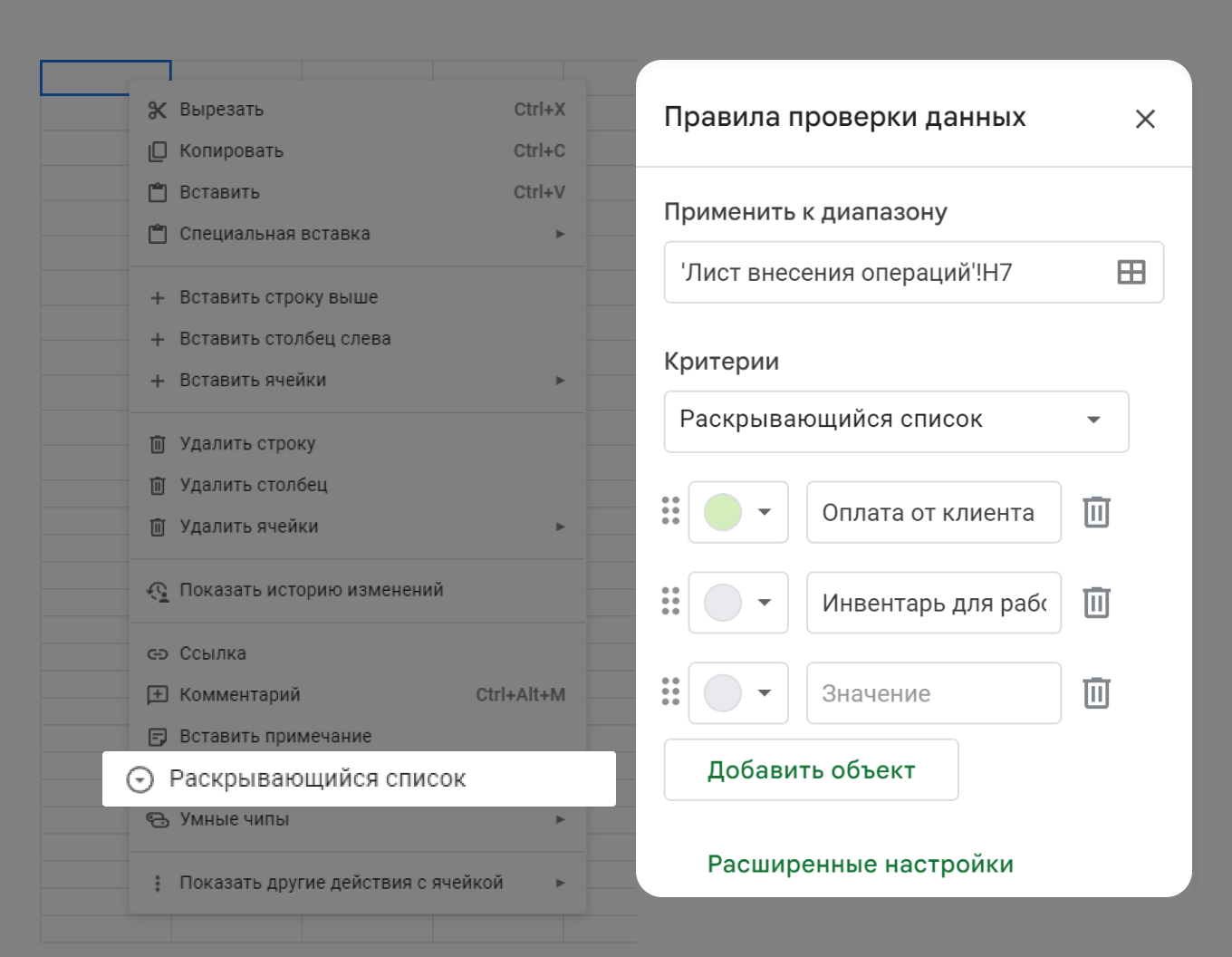

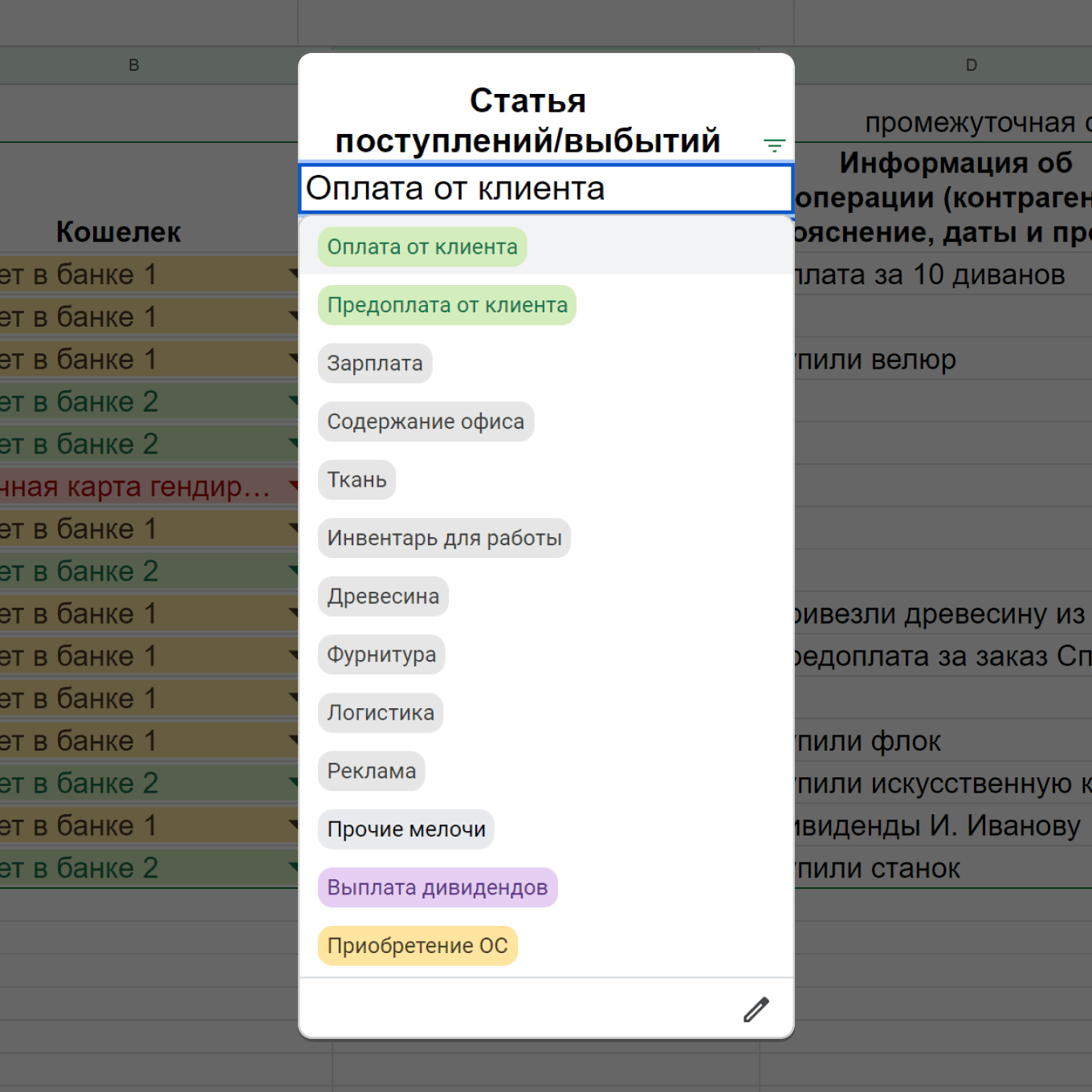

Написать статьи поступлений и выплат. Кэш-флоу удобно вести в электронной таблице — например, в эксель- или гугл-таблицах. Для начала нужно написать категории, на которые бизнес тратит деньги, и откуда он их получает.

Статьи затрат бизнеса обычно почти не меняются: чаще всего это зарплата, налоги, материалы, реклама. Поэтому для них удобно создать диапазон, чтобы выбирать значения из списка, а не писать каждый раз вручную.

Дробить категории доходов и затрат нужно исходя из особенностей бизнеса. Например, ресторан может выделить непродуктовые закупки — сюда войдут посуда и приборы. Продукты целесообразно разбить на зелень, мясо, рыбу, специи и другие категории. Также можно выделить категории по сроку годности продуктов.

«Есть общая рекомендация — не нужно делать больше 30 категорий затрат. В то же время крупному производству, которое выпускает десятки разных товаров, 30-ти статей может не хватить — здесь все индивидуально.

Можно ориентироваться на такое универсальное правило. Если категория занимает 20—30% затрат, вероятно, лучше ее разделить на более мелкие. Если статья занимает 1%, дробить ее дальше смысла нет».

Марк Егоров

Финансовый директор Нескучных финансов

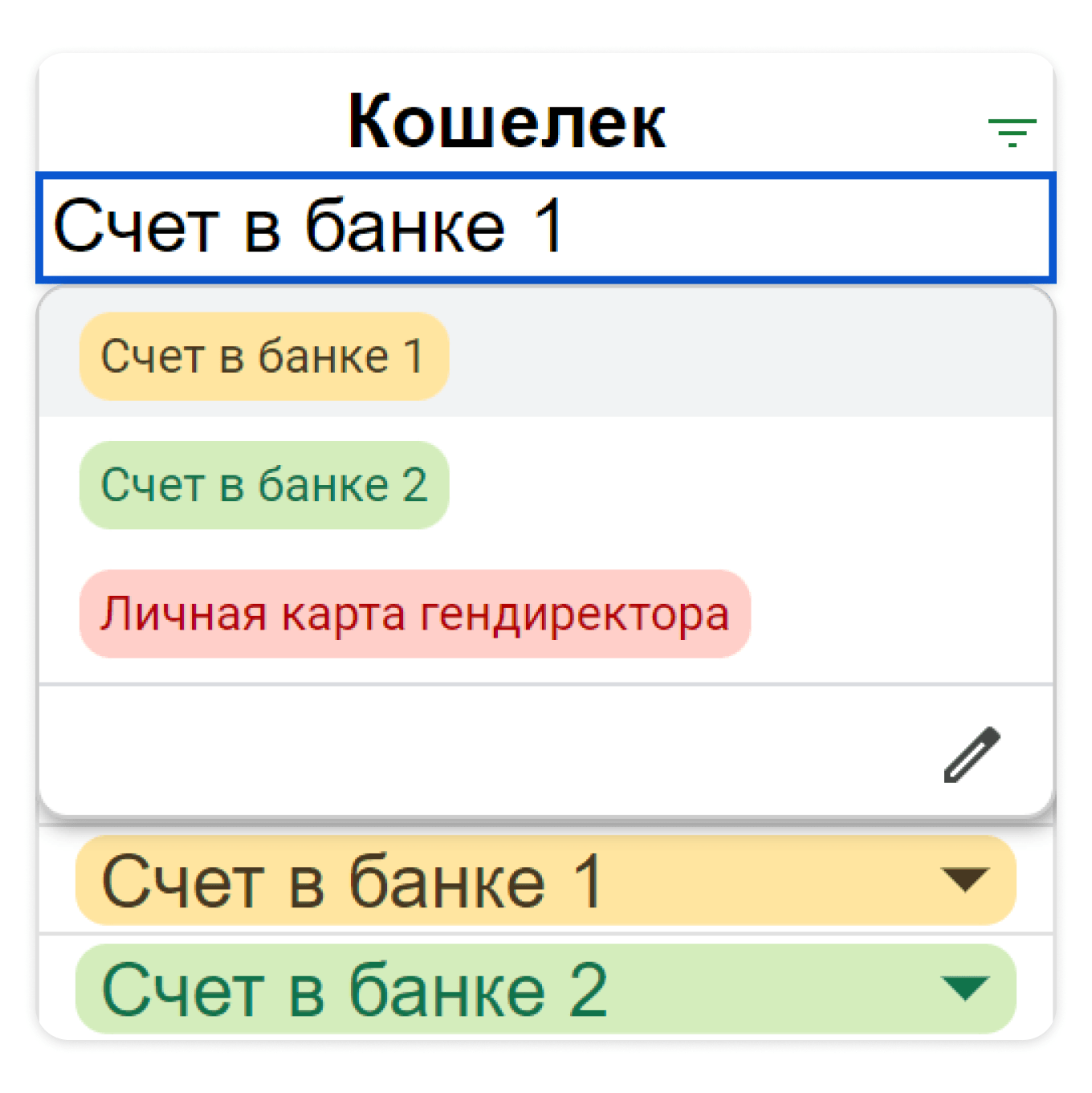

Записать все счета бизнеса и начальные остатки на них. Эти счета еще называют «кошельки».

Например, у бизнеса может быть два расчетных счета — это уже два кошелька. Если же директор иногда покупает что-то для бизнеса и платит личной картой — ее нужно записать как еще один кошелек, но только если директору компания потом компенсирует эти затраты.

Перед началом учета кэш-флоу нужно записать, сколько денег есть на каждом счете. Учет поступлений и выплат будет идти от этой отметки.

Остатки на личной карте директора не записывают: считают, что там ноль. Этот кошелек нужен, только чтобы следить, сколько денег руководитель тратит на бизнес из своего кармана.

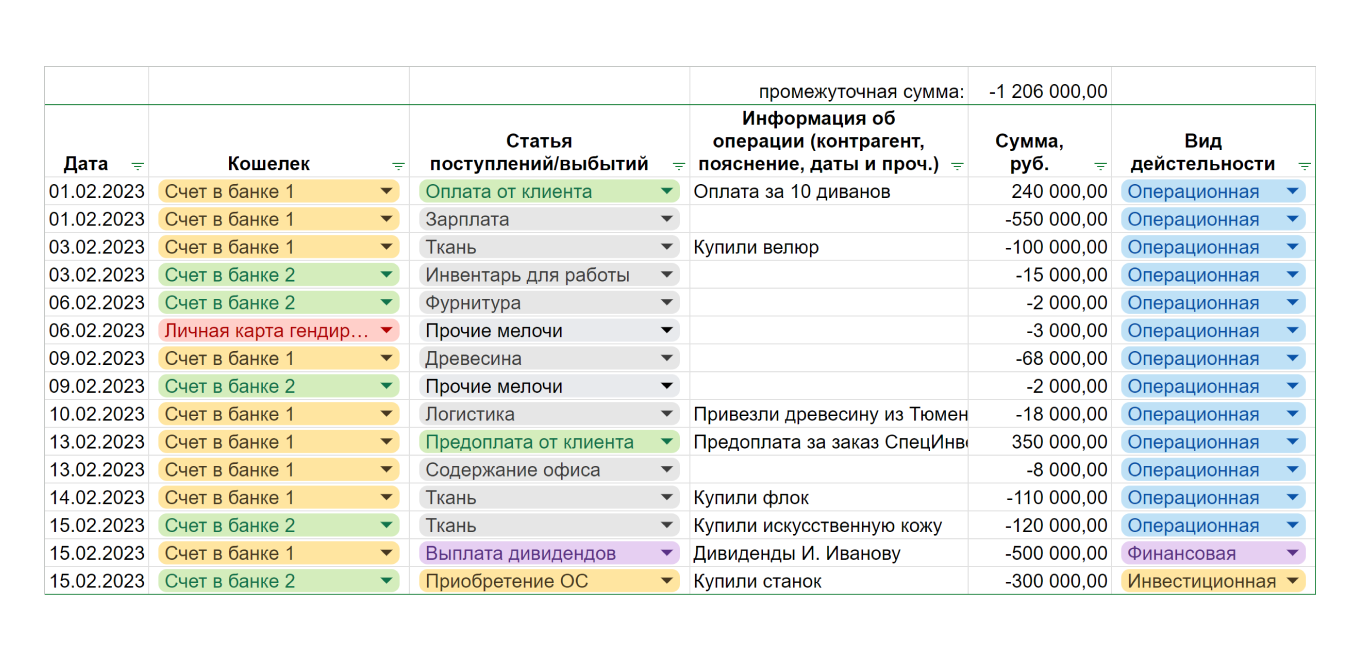

Вносить каждую операцию. Нужно записать дату, сумму операции, выбрать ее категорию и кошелек. К операции можно добавить краткое пояснение, чтобы через месяц вы смогли ее вспомнить. Для удобства лучше сразу выбирать, относится операция к операционной, финансовой или инвестиционной деятельности.

Над таблицей удобно добавить строчку «промежуточный итог» — результат всех операций в этом месяце. Чтобы его подсчитать, нужно сложить все значения столбца «Сумма». Так вы будете видеть текущий результат работы бизнеса в этом месяце.

«Стоит раз в день или два садиться и заносить в таблицу все операции. Сначала может быть тяжело: нужно набить руку. Но потом, через две-три недели, это делается механически. Чаще всего все операции уже у собственника в голове».

Марк Егоров

Финансовый директор Нескучных финансов

Когда вы занесли все новые данные, проверьте остатки на счетах — совпадают ли значения в таблицах с реальными балансами. Это поможет убедиться, что вы точно ничего не упустили.

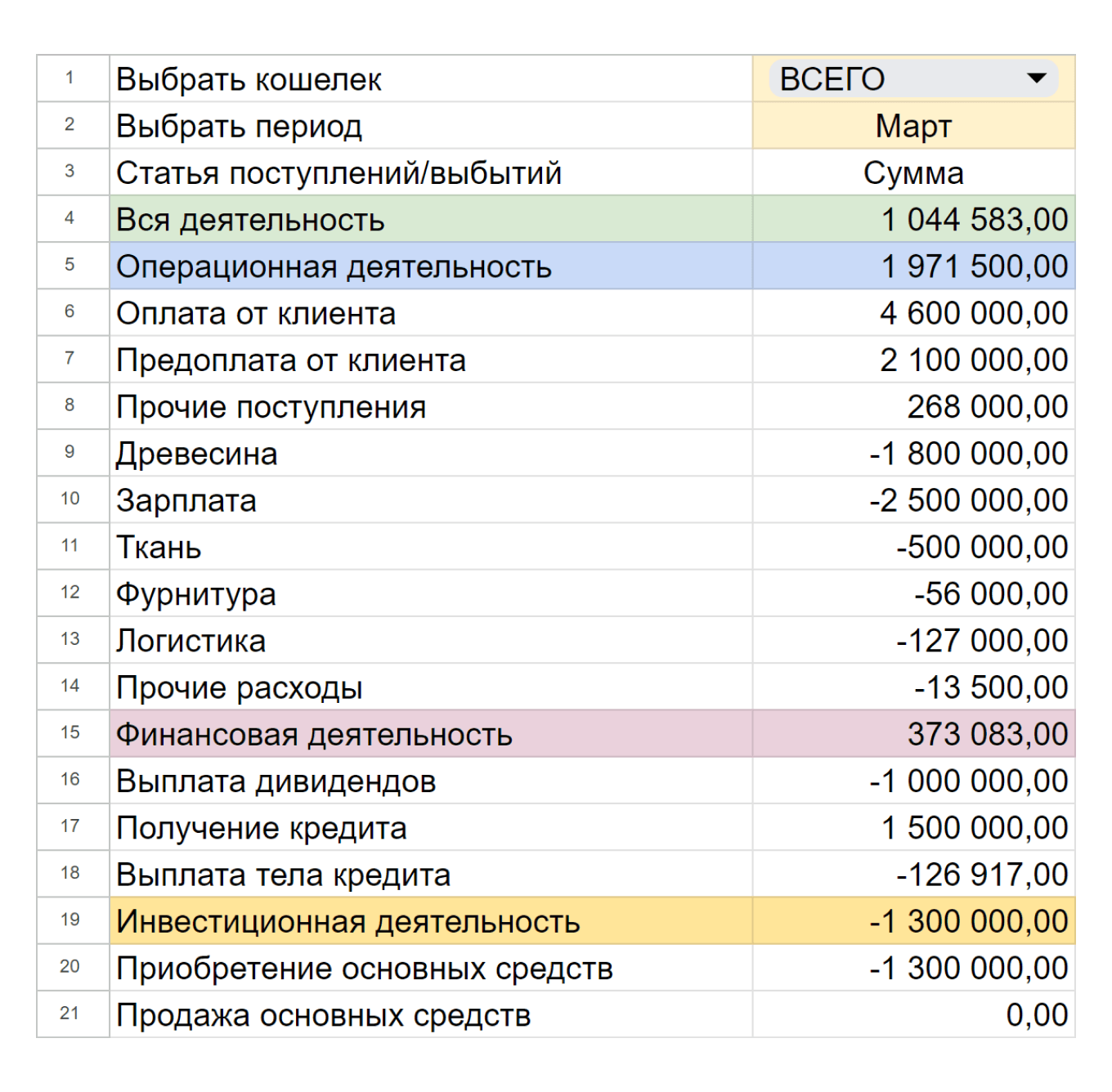

Как собирать отчет о движении денежных средств

Отчет о движении денежных средств, или ДДС, — это итоговый результат операций на счетах за месяц, квартал или год. Отчет собирают из данных в таблице учета кэш-флоу. В него включают все виды деятельности — операционную, финансовую и инвестиционную. ДДС удобнее собирать на отдельном листе электронной таблицы.

Чтобы собрать отчет вручную, нужно просуммировать траты и доходы в каждой из категорий по отдельности. Например, мастерская покупала ткань шесть раз за месяц, в сумме на нее ушло 500 000 ₽. Тогда в ДДС мы записываем одну строчку — «Ткань» — и общую сумму затрат в 500 000 ₽.

Имея навыки работы с электронными таблицами, можно не складывать траты вручную, а делать это автоматически, разбивая операции по разным кошелькам.

Затем три месячных отчета можно объединить в квартальный, а четыре квартальных — в годовой.

Когда отчетов будет несколько, можно анализировать динамику и, самое важное, искать аномалии. Например, можно наблюдать изменения затрат на производство, обслуживание офиса и другие статьи. Если затраты выросли, нужно узнать причину — не обязательно это будет что-то плохое.

В первом квартале компания потратила на обслуживание офиса 200 000 ₽ — уборку помещений, средства гигиены, воду в кулере, чай, кофе и печенье. Во втором квартале сумма выросла до 230 000 ₽, а в третьем — до 280 000 ₽. Увидев резкое повышение затрат, руководитель решил разобраться — может, кто-то ворует?

Оказалось, что штат вырос, в итоге стало больше расходов на кофе и печенье. Вдобавок началась осень, на улице грязь, пол приходится мыть чаще, из-за чего выросли траты на уборку.

Иногда бывает сложно отследить рост затрат. Например, на покупку канцелярии, чая и воды тратятся разово небольшие деньги, а общую картину оценить сложно. ДДС помогает держать расходы под контролем.

«Если все статьи растут равномерно, то бизнес расширяется. Если где-то очень много чего-то — вероятно, возникла проблема. Например, на складе скопились материалы, которые не могут перейти в производство. А рядом — плоды незавершенного производства, которые бизнес не может продать. В итоге деньги заморожены, быстро их достать и использовать не получится — бизнес профинансировал неденежные категории».

Марк Егоров

Финансовый директор Нескучных финансов

Как комбинировать ДДС с другими управленческими отчетами

Отчет о движении денежных средств раскрывается в совокупности с другими инструментами управления — отчетом о прибылях и убытках и управленческим балансом.

«Собственники бизнеса часто пытаются узнать из ДДС то, что там увидеть нельзя: например, прибыльный бизнес или нет. Руководитель вычитает из поступивших средств потраченные и считает, что это его прибыль. Для определения размера прибыли есть отчет о прибылях и убытках».

Марк Егоров

Финансовый директор Нескучных финансов

Отчет о прибылях и убытках показывает, работает ли бизнес эффективно, зарабатывает он деньги или тратит. По этому отчету можно судить о долгосрочной эффективности компании. Мы подготовили подробный гайд, что есть в отчете о прибылях и убытках и как его читать.

Управленческий баланс собирается в том числе из первых двух отчетов. В балансе указывают, сколько активов и пассивов есть у бизнеса сегодня. В документе отражают, сколько собственных средств находится в бизнесе и сможет ли он расплатиться с кредиторами, если закроется.

«Вся польза управленческого учета раскрывается, когда есть несколько периодов для наблюдений. Наш клиент ведет бизнес уже несколько лет. Недавно начал внедрять систему управленческого учета, и уже через два месяца заметил вещи, которые раньше не видел. Одни затраты оказались больше, чем должны, других затрат почему-то в месяце вообще не было».

Марк Егоров

Финансовый директор Нескучных финансов

Анализируя отчетность, сравните прибыль и сальдо по операционной деятельности за несколько периодов. Если разница значительна — это не хорошо и не плохо. Это сигнал, что процесс идет не как обычно и руководитель должен разобраться, почему именно. Возможно, такое повторяется в начале года или в конце каждого квартала. Чтобы видеть такие закономерности, нужно собирать отчеты регулярно.

Возникали ли у вас кассовые разрывы? Как вы с ними справились?