Читатель Сергей спрашивает: «Собираюсь торговать наручными часами из Китая, но боюсь, что из-за таможенных платежей буду работать себе в убыток. Сколько стоит растаможить товар и как мне заранее рассчитать эту сумму?»

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

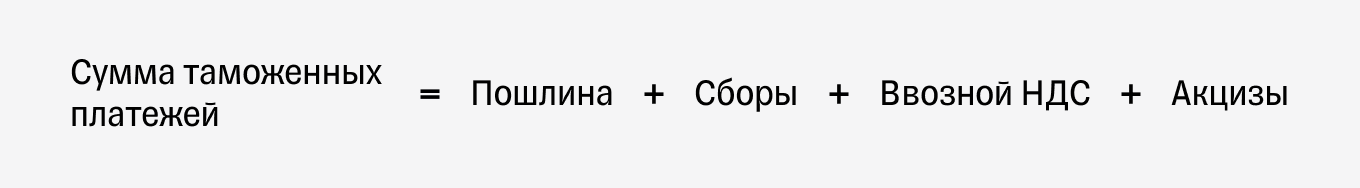

Сумма таможенных платежей складывается из пошлин, сборов, НДС и акцизов

Растаможкой часто называют таможенное оформление. При ввозе товаров из-за границы нужно внести таможенные платежи и подать декларацию, иначе товар не выпустят с таможни.

Цена растаможки складывается из пошлин, сборов, НДС и акцизов. С помощью этих платежей государство пополняет бюджет и регулирует рынок товаров внутри страны, чтобы импортные товары не могли полностью замещать отечественные.

Если товар ввозится из стран ЕАЭС — Армении, Беларуси, Казахстана и Киргизии, — таможенные пошлины и сборы платить не нужно, только ввозной НДС и акцизы. В таком случае их уплачивают в налоговую по месту регистрации импортера. Кроме того, туда он должен представить специальную декларацию по косвенным налогам.

Как рассчитать таможенные пошлины

Таможенные пошлины платят за факт перемещения товара через границу. Ставки пошлин зависят от категории товара — какой код ТН ВЭД, товарной номенклатуры внешнеэкономической деятельности, ему присвоен. А иногда и от страны, откуда товар ввозят.

Расчет растаможки включает ставки таможенных пошлин. Они бывают твердыми, адвалорными и комбинированными. Твердая ставка — это фиксированная сумма за единицу товара, а адвалорная — процент от его таможенной стоимости. При комбинированной ставке в формуле используют твердую и адвалорную ставки одновременно.

Таможенная стоимость — это все, что нужно заплатить за товар к моменту пересечения границы: цена товара при покупке у производителя или оптовика, расходы на его транспортировку, страховку, услуги посредников. Эту сумму импортер указывает в декларации.

Из Китая привезли 2000 наручных механических часов. В едином таможенном тарифе ставка на них — 7%. Таможенная стоимость одних часов — 3000 ₽.

Таможенная стоимость всего товара: 2000 ₽ × 3000 = 6 000 000 ₽.

Таможенная пошлина: 6 000 000 ₽ × 7% = 420 000 ₽.

Таможенная служба анализирует, соответствует ли заявленная стоимость товара рыночной цене. Это нужно, чтобы недобросовестные импортеры не занижали сумму пошлин. Если на таможне решат, что стоимость занижена, потребуют дополнительные документы. Если подтвердить стоимость не удастся, можно получить штраф.

Размеры таможенных сборов

Таможенные сборы — это платежи за работу таможни, связанную с ввозом товаров в РФ и их выпуском в свободное обращение. Ставки сборов фиксированные и зависят от таможенной стоимости товаров, которая заявлена в декларации. Они перечислены в постановлении правительства.

В примере с часами их таможенная стоимость — 6 000 000 ₽, таможенный сбор — 20 000 ₽ за всю партию.

Размер акциза

К подакцизным товарам относятся, например, алкоголь, этиловый спирт, табак и сигареты, бензин, легковые автомобили. Как и ставка таможенной пошлины, ставка акциза может быть твердой, адвалорной или комбинированной.

Если ставка адвалорная или комбинированная, акциз рассчитывают от таможенной стоимости товаров, увеличенной на таможенную пошлину. Подробнее об этом мы рассказали в отдельной статье.

В нашем примере акциз не начисляется, потому что часы — не подакцизный товар.

Размер НДС

НДС — это налог на добавленную стоимость. Ввозной НДС должны платить все импортеры товаров в РФ. Ставка будет такая же, как при продаже товара внутри страны.

Основная ставка НДС в России — 20%. НДС считают от таможенной стоимости, увеличенной на таможенную пошлину. А если товар подакцизный, в расчет включают еще и акцизы.

Вернемся к примеру с часами. Ставка НДС для часов — 20%.

Сумма ввозного НДС: (6 000 000 ₽ + 420 000 ₽) × 20% = 1 284 000 ₽.

Если импортируете товары из стран ЕАЭС, уплачивать НДС нужно до 28-го числа месяца, следующего за месяцем принятия товара к учету. Деньги нужно внести на единый налоговый счет — ЕНС, оттуда они автоматически спишутся по данным из декларации о косвенных налогах. Декларацию надо сдать до 25-го числа месяца, следующего за месяцем принятия товаров к учету.

Что самое сложное при работе с таможней? Поделитесь опытом в комментариях.