Если компания или ИП продают товары, работы или услуги с отсрочкой платежа, они могут столкнуться с ситуацией, когда деньги от покупателя еще не пришли, а бизнесу нужно оплачивать аренду, платить налоги, закупать товар или перечислять зарплату сотрудникам. Бизнес может взять на это деньги в кредит. Но есть и другой способ — факторинг.

Приведем пример факторинга.

Мебельная фабрика продала диваны сети магазинов в сентябре, но по договору получит от нее деньги только в конце декабря. Фабрике нужно покупать ткань, фурнитуру и древесные плиты для следующей партии диванов. На это нужны деньги уже сейчас.

Требовать их с сети магазинов фабрика не может — ведь в договоре есть отсрочка платежа. Но фабрика может обратиться в компанию, которая заплатит за диваны вместо покупателя.

Получается, в сентябре фабрика продала диваны и сразу же получила деньги за товар, но уже не от сети, а от финансовой компании. В декабре, когда сеть переводит оплату по договору, деньги получает уже не фабрика, а та самая компания, которая оплатила поставку вместо покупателя. Такая услуга финансовой компании и есть факторинг.

Рассказываем, кому подходит факторинг и есть ли какие-то ограничения для бизнеса.

Факторинг простыми словами — это услуга, которая позволяет бизнесу получить деньги за отсроченный платеж сразу, а не ждать, пока заплатит заказчик. Деньги предоставляет финансовая компания, позже заказчик возвращает ей нужную сумму.

Зачем нужен факторинг

Факторинг помогает бизнесу продавать товары, работы или услуги с длительной отсрочкой платежа, но получать деньги сразу же. Они приходят не от контрагента напрямую, а от факторинговой компании, которая платит за покупателя.

В итоге бизнес продолжает деятельность без ожидания денег, которые он может использовать на развитие, постоянные расходы и расчеты с партнерами. То же и с контрагентами бизнеса: за счет отсрочки они могут тратить деньги на текущие нужды, не отвлекаясь на предоплату.

Как работает факторинг

В факторинге участвуют три стороны:

- бизнес, который продает товары, работы или услуги, — продавец;

- бизнес, который покупает, — покупатель;

- финансовый агент.

Финансовый агент — тот, кто оказывает услуги факторинга. Его еще называют фактором. Обычно это банк или факторинговая компания. Воспользоваться услугой может только бизнес, который ожидает оплату от других предпринимателей или компаний. Факторинг не работает, если бизнес продает товары людям без статуса ИП и ждет платеж от них.

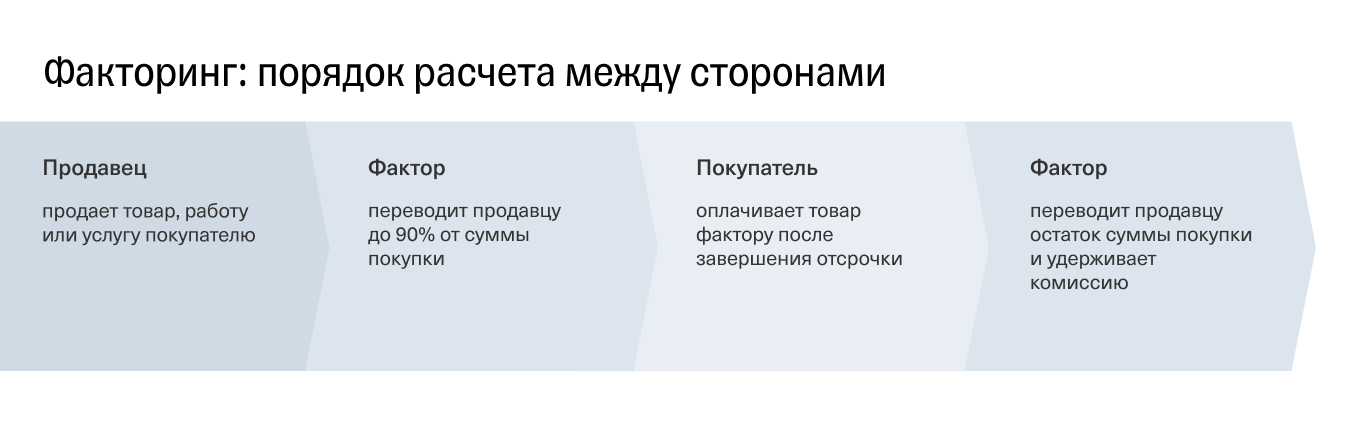

Продавец заключает с финансовым агентом договор. По нему агент переводит деньги продавцу за проданные товары, работы или услуги почти полностью — до 90% платежа. Когда позже покупатель рассчитывается за покупку, деньги получает финансовый агент. Он переводит продавцу остаток платежа и удерживает комиссию за свои услуги.

Таким образом продавец уступает фактору право требовать деньги с покупателя. Покупатель теперь должен не продавцу, а фактору. Если покупатель задерживает платеж, то разбираться с этим — забота фактора, а не продавца.

Факторинг подойдет, если бизнес продает товары, работы или услуги с отсрочкой платежа сроком до полугода. Если договора на отсрочку платежа нет и покупатель по каким-то причинам просрочил выплату, то воспользоваться факторингом продавец не сможет.

Чем факторинг отличается от кредита, цессии и форфейтинга

Сравним факторинг с другими инструментами, которые работают по схожему принципу: кредитом, цессией и форфейтингом.

Отличия факторинга от кредита. Факторинг — не кредит, а отдельная финансовая услуга. У каждой из них есть свои особенности.

Отличия факторинга от цессии. Цессия — уступка прав требования. Принцип работы практически тот же, что и у факторинга. Один бизнес уступает другому право что-то требовать у третьего бизнеса. Например, деньги за проданный товар.

Главное отличие от факторинга в том, что контрагент, получивший права по цессии, может требовать не только деньги, но и неденежные обязательства. Например, покупатель оплатил товар, а продавец уже второй месяц задерживается с поставкой. Тогда покупатель может обратиться к специализированной фирме и заключить договор цессии — передать ей право требовать товар с продавца.

Отличие факторинга от форфейтинга. В основе форфейтинга — уступка долговых обязательств. Если в факторинге инициатор услуги — продавец, то в форфейтинге — покупатель. К примеру, бизнес хочет закупить оборудование, но денег на закупку нет. Бизнес обращается в финансовую организацию и оформляет вексель — документ, по которому компания или ИП обязуется выплатить финансовой организации долг. А эта организация оплачивает закупку оборудования.

На российском рынке этот механизм встречается редко и в основном работает при международных сделках.

Каким бывает факторинг

Чаще всего встречается факторинг, при котором финансовый агент получает долг сразу от покупателя и не требует его с продавца, если покупатель не может полностью рассчитаться. Это открытый факторинг без регресса. Но есть и другие виды факторинга:

- в зависимости от того, с кого будет требовать долг фактор, если покупатель не выплатит деньги вовремя, — факторинг без регресса и с регрессом;

- в зависимости от того, знает покупатель о факторинге или нет, — открытый и закрытый.

Факторинг без регресса. Тогда ответственность за возврат долга лежит только на финансовом агенте. Если покупатель не сможет погасить долг по договору, то требовать его с продавца фактор не может.

Сеть магазинов закупила диваны на 650 000 ₽. В течение следующих месяцев упали продажи, некоторые магазины закрылись и начались проблемы с выплатами поставщикам. Сеть смогла вернуть агенту только 500 000 ₽. Оставшиеся 150 000 ₽ финансовый агент не может требовать с фабрики — продавца в этой сделке. То, как и когда агент будет пытаться вернуть оставшийся долг, — это забота агента.

Факторинг без регресса подходит, если продавец впервые работает с покупателем и не уверен, сможет ли тот внести платеж вовремя и полностью.

Факторинг с регрессом. В этом случае финансовый агент требует долг с продавца, если покупатель его не погашает.

В примере с фабрикой и сетью магазинов если сеть не выплатила оставшийся долг в 150 000 ₽, то его обязана вернуть агенту фабрика. Финансовый агент не будет требовать его с покупателя, а пойдет именно к продавцу.

Из-за этой особенности комиссия факторинга с регрессом ниже, чем у факторинга без регресса. Выбирать его выгодно, если продавец давно сотрудничает с покупателем и уверен, что тот оплатит покупку в срок.

Открытый. В этом случае продавец заключает договор с фактором и сообщает об этом покупателю. Переводить платеж покупатель будет сразу факторинговой компании или банку.

Закрытый. Здесь покупатель не знает о факторинговой сделке. В этом случае он будет возвращать долг продавцу, а продавец будет сам переводить эти деньги фактору. По закону продавец не обязан сообщать покупателю, что пользуется факторингом.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Плюсы и минусы факторинга

Основное преимущество факторинга — бизнес не выводит деньги из оборота. Если у продавца несколько покупателей с отложенным платежом, он рискует получить кассовый разрыв и не сможет платить по текущим обязательствам. Факторинг позволяет минимизировать риски кассового разрыва и сохранить клиентов, которым комфортно работать по постоплате.

Теперь о недостатках.

Факторинг работает с договорами на отсрочку платежа. Это значит, что такое условие нужно зафиксировать при заключении сделки. Если покупатель просто не заплатил, как обещал, продавец не может обратиться в факторинговую компанию за помощью.

Продавец платит комиссию фактору. Комиссия зависит от условий факторинга конкретной финансовой компании. Фактор удерживает комиссию с платежа, который поступает от покупателя.

Кто не может воспользоваться факторингом

Факторинговые компании могут отказать в услуге. Тут есть сходство с кредитами, когда банк проверяет потенциального клиента и решает отказать в кредите.

На отказ может повлиять несколько факторов:

- сложная или нестандартная бизнес-модель продавца;

- большое количество покупателей с постоплатой;

- отсрочка платежа более полугода.

Есть ситуации, когда в принципе нельзя воспользоваться факторингом. Например, если покупатель обычный человек или бюджетная организация или это расчет между дочерними компаниями.

Как выбрать банк или организацию для факторинга

Обратиться за услугой можно в банк, микрофинансовую организацию или факторинговую компанию. При выборе нужно обращать внимание на несколько критериев:

- Условия работы. Изучите, какие программы предлагает компания и какую комиссию берет за услугу. Некоторые работают только с крупным бизнесом, другие — специализируются на малом и среднем. Выберите несколько организаций с подходящими условиями и сравните между собой.

- Репутация. Прочитайте отзывы в интернете и расспросите коллег по цеху, что они знают об организации. Чтобы оценить надежность компании, советуем запросить у финансового агента ИНН или ОГРН, скачать выписку из ЕГРЮЛ. Выписка поможет убедиться, что услуги, которые предлагает компания, совпадают с теми, что заявлены в реестре. Из выписки также можно узнать, как давно компания вышла на рынок и какой у нее опыт.

- Формат. Некоторым неудобно тратить время на дорогу, поэтому можно оформить услугу онлайн. Многие компании предлагают онлайн-факторинг с использованием электронного документооборота. Это позволяет подписать документы онлайн, а не ездить банк.

Когда выберете подходящую компанию, можно собирать документы для факторинга.

Как оформить договор факторинга

Для оформления договора факторинга стороны предоставляют фактору несколько документов:

- выписку из ЕГРЮЛ или ЕГРИП;

- если продавец — организация, нужна годовая и промежуточная бухгалтерская отчетность;

- копии договоров с клиентами с условием об отсрочке до полугода;

- документы, подтверждающие исполнение сделки продавцом: накладные или акты.

Это примерный список документов, которые может запросить фактор. Предоставить их можно в электронном виде.

Как контролируются факторинговые сделки. Государство не контролирует факторинговые сделки. Для работы факторинговой компании не нужна лицензия, но она должна стоять на учете Росфинмониторинга.

Что важно запомнить

- Факторинг — это финансовая услуга для компаний и предпринимателей, которые продают товары, работы или услуги с отсроченным платежом. Факторинг помогает получать деньги за продажу сразу.

- От кредита эта услуга отличается комиссией и количеством участников договора факторинга. Факторинг можно получить только при наличии договора с условием об отсрочке платежа.

- Факторинг может быть с регрессом или без регресса. В первом случае продавец несет ответственность за невыплаченный долг покупателя, во втором — вся ответственность за получение долга лежит на финансовом агенте.

- Самая частая ситуация — за факторингом обращается продавец и заключает договор без регресса.