Если срочно нужно купить в офис ручку, бумагу или кофе, можно выдать сотруднику деньги и отправить в ближайший магазин. Рассказываем, кто может выступать подотчетным лицом, как правильно выдавать деньги и проводить их в бухгалтерском учете.

Кто такие подотчетные лица

Подотчетные лица — люди, которые получают деньги для оплаты расходов компании или ИП. За выданные суммы нужно отчитываться, поэтому такие деньги называют подотчетными или подотчетом.

Деньги под отчет обычно выдают на покупку товаров, оплату услуг или на командировочные расходы. Чтобы отчитаться за потраченное, подотчетные лица представляют в бухгалтерию чеки и отчет по расходам, его называют авансовым.

Менеджеру по закупкам Бекетову поручили купить женщинам к 8 Марта подарки: торты, шампанское, сувениры и цветы. Он получил деньги из кассы, купил все необходимое. Бекетов — подотчетное лицо, ему нужно отчитаться за выданные деньги. Он должен отнести в бухгалтерию чеки, сдачу и авансовый отчет.

Расходы подотчетного лица должны быть связаны с работой компании или ИП. Выдать деньги под отчет на покупку кофе и молока в офис можно, а для оплаты личных расходов работника нельзя — надо оформлять заем или матпомощь.

Кому можно выдать подотчетные деньги

Деньги под отчет можно выдать всем сотрудникам, с которыми заключены трудовой договор или договор ГПХ. А вот сотруднику другой компании или просто постороннему человеку деньги выдавать нельзя.

Если же ИП работает один, он может пользоваться деньгами на расчетном счете и брать деньги из кассы на любые нужды — оформлять подотчет не нужно.

На какое время выдается подотчет

Работодатель сам устанавливает сроки:

- за сколько дней выдавать суммы под отчет — например, за день до командировки или предстоящих расходов;

- на сколько можно выдать деньги под отчет. Например, для оплаты товаров и услуг — на неделю, а для командировочных расходов — на срок командировки;

- когда нужно отчитаться по расходам. Например, в течение трех дней с момента покупки товара.

Еще можно установить разные сроки для сотрудников: например, для топ-менеджеров — 30 дней, а для остальных — три дня. А вот срок возврата аванса, выданного на командировку, — три дня для всех, его менять нельзя.

Прописать сроки можно во внутренних документах, например в положении о расчетах с подотчетными лицами.

Документы для подотчета

Есть два основных документа, которые регулируют выдачу подотчетных денег:

- локальный нормативный акт о расчетах с подотчетными лицами, например положение о подотчете;

- приказ руководителя на подотчет.

Еще может быть заявление сотрудника с просьбой выдать деньги, но это не обязательный документ, его может и не быть.

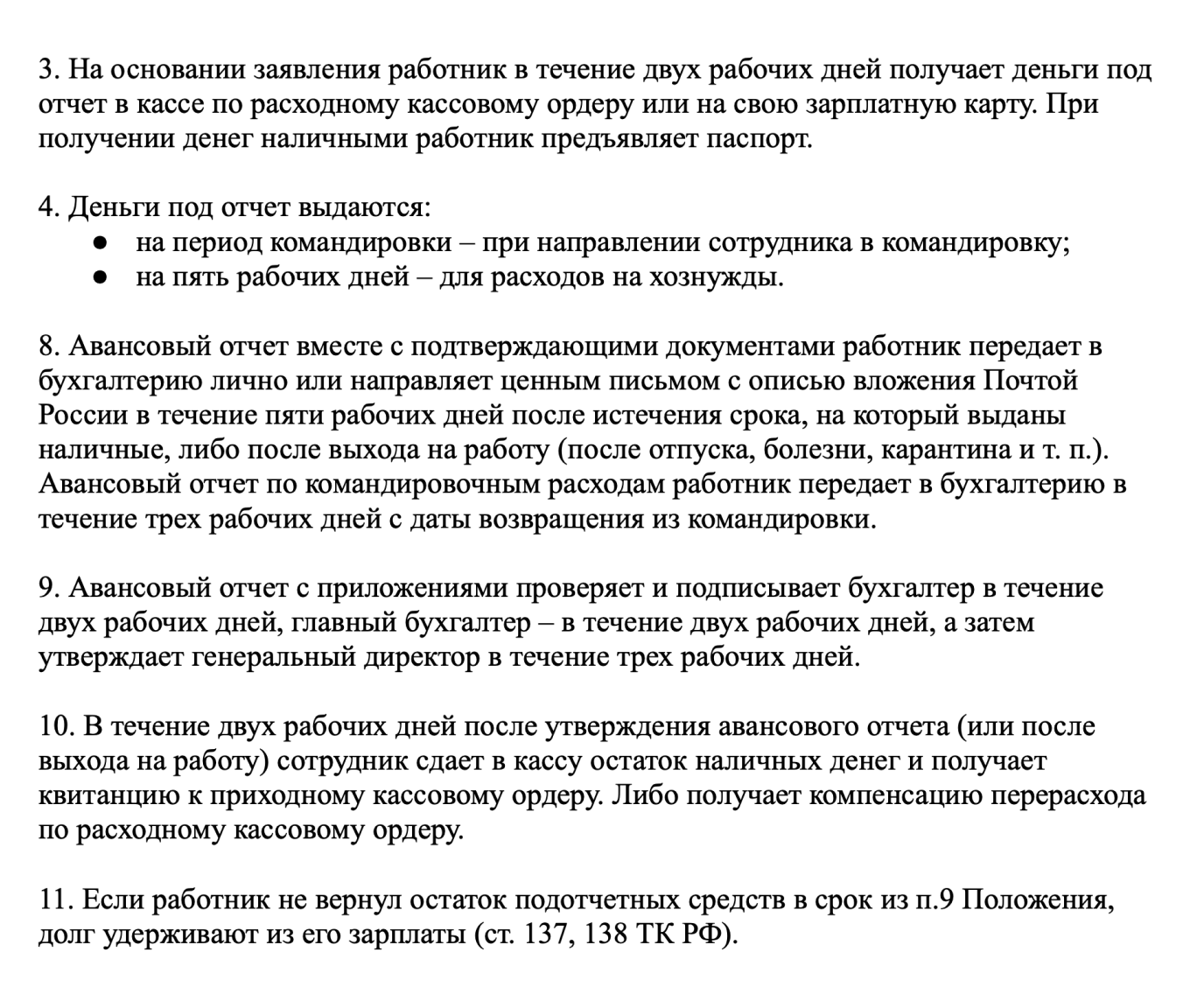

Положение о подотчете. По закону работодатель не обязан его составлять. Но если компания или ИП выдают деньги регулярно, такой документ лучше оформить. С ним проще контролировать движение подотчетных сумм, их целевое использование, правильное оформление и учет.

Положение можно составить в произвольной форме. В нем можно прописать:

- сроки, на которые выдают деньги,

- когда нужно отчитаться за потраченное,

- какие документы сотрудник должен представить для отчета.

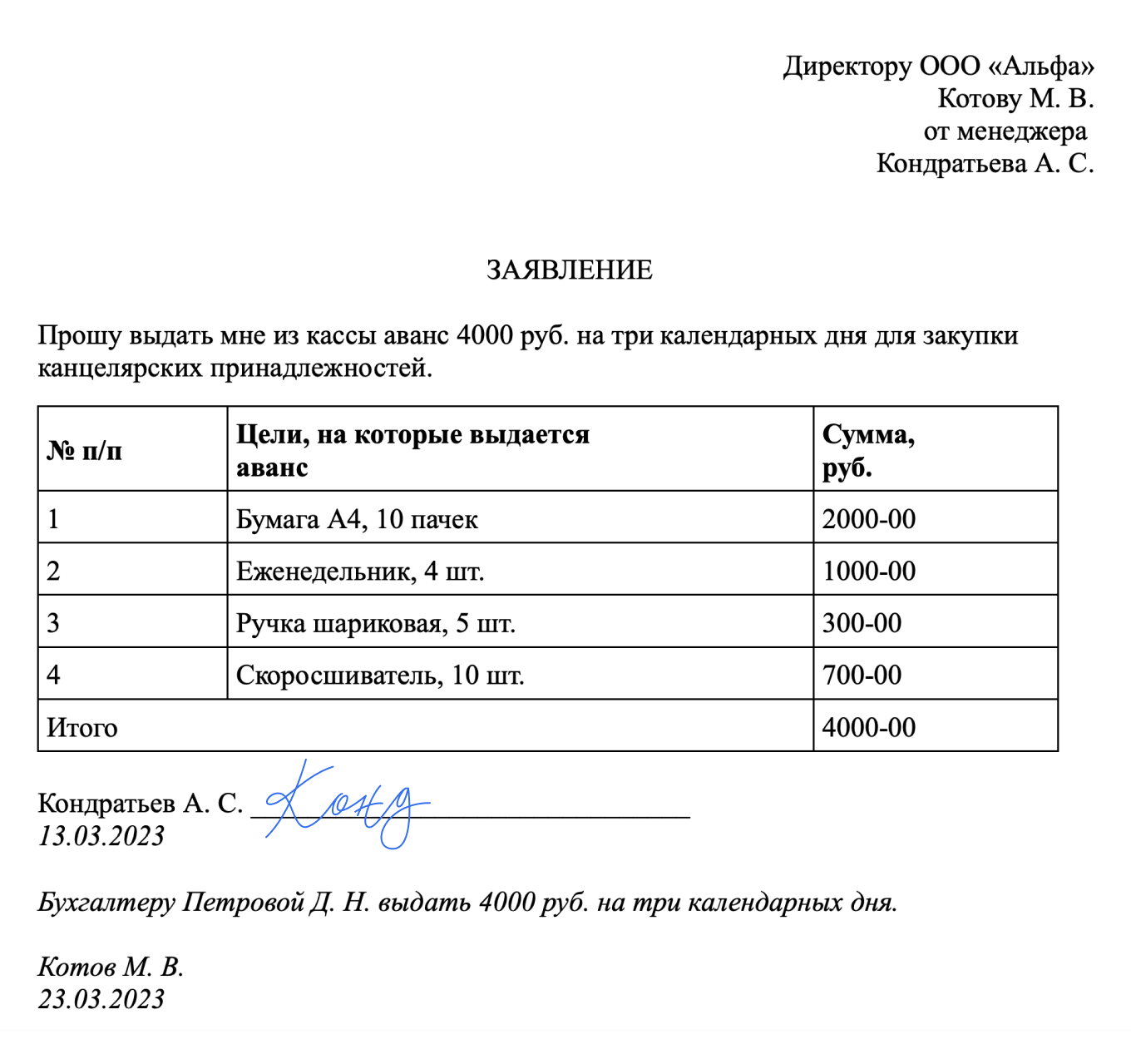

Деньги под отчет выдают по заявлению сотрудника или по приказу с подписью руководителя — нужен минимум один документ. Какой из двух документов составлять, работодатель решает сам. По желанию работодателя в положении о подотчете можно прописать, что для выдачи денег нужны сразу два документа, и утвердить их форму.

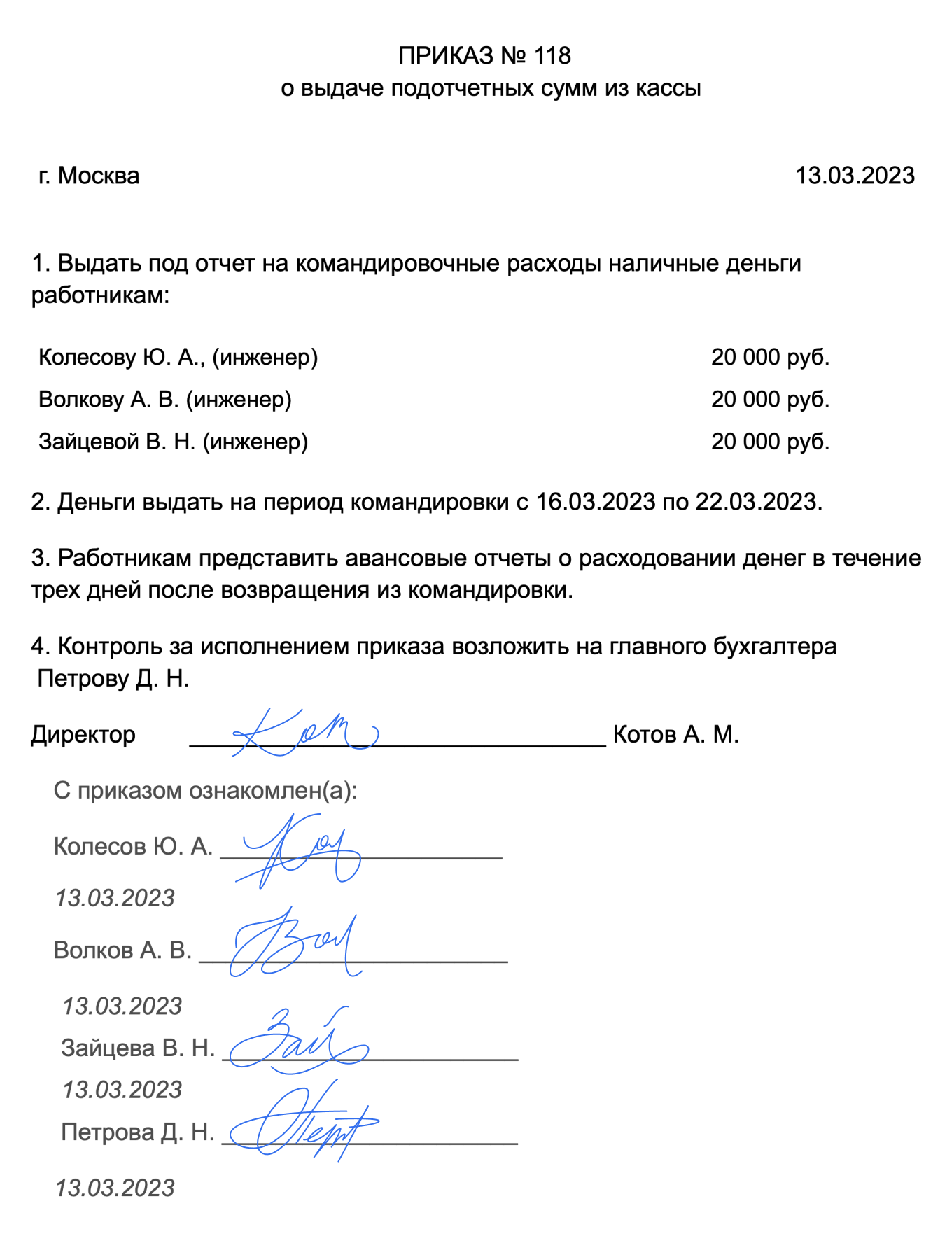

Приказ на подотчет нужно составить, если работодатель в положении о подотчете установил, что это обязательный документ. Форму приказа работодатель может определить сам. Одним приказом можно оформить выдачу нескольких сумм или нескольким подотчетным лицам.

В документе должны быть такие данные:

- фамилия, имя и отчество сотрудника, которому выдают деньги под отчет;

- выдаваемая сумма;

- срок, на который выдают деньги.

Дополнительно к обязательным реквизитам в приказе можно указать, на какие цели выдают деньги. Если подотчетные суммы перечисляют на карту сотрудника, указывают реквизиты карты.

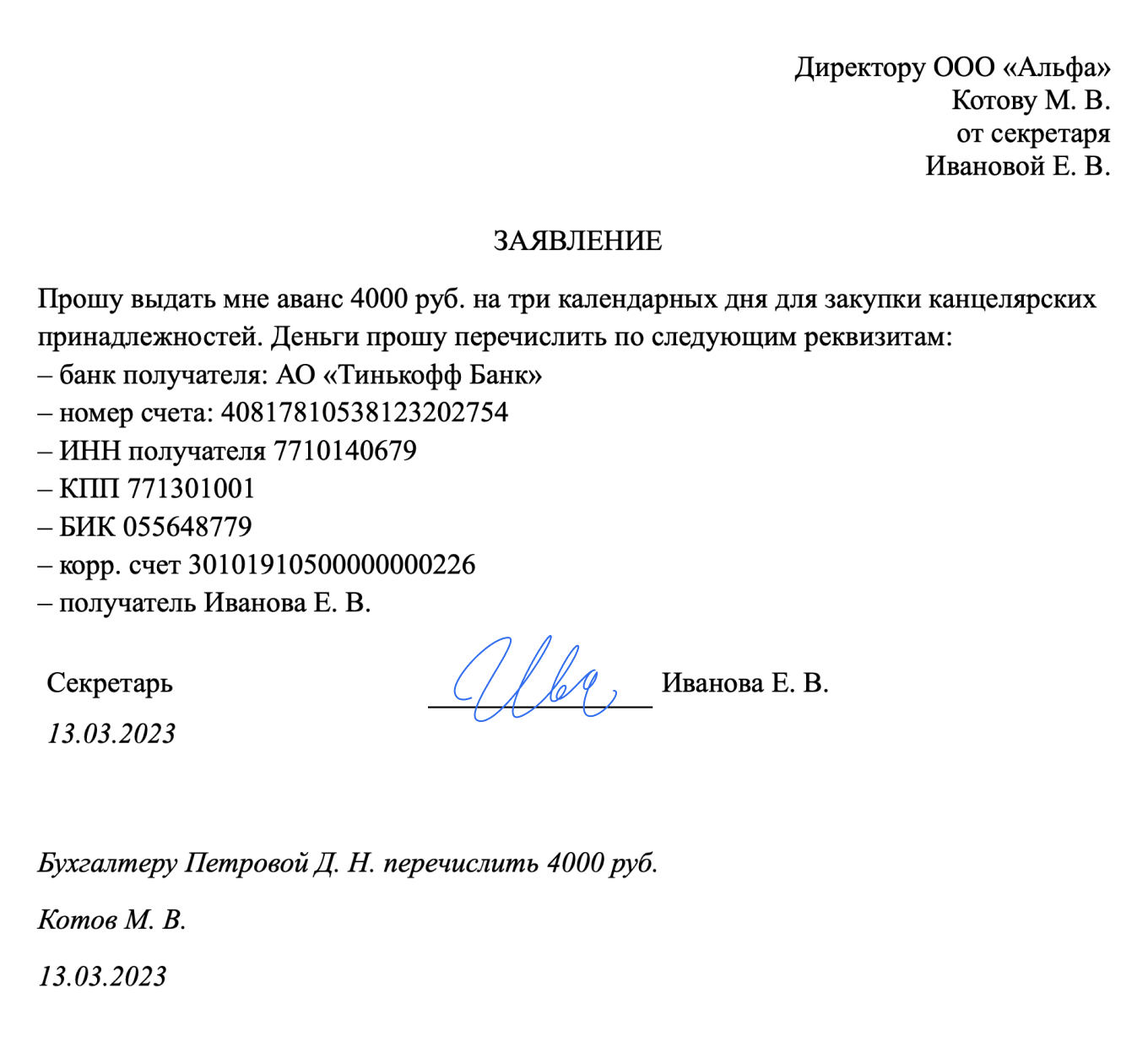

Заявление на подотчет оформляет сотрудник. Там он указывает сумму, на какой срок она нужна и зачем.

Если подотчетные деньги перечисляют на банковскую карту сотрудника, то в заявлении он должен указать реквизиты карты.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Какую сумму можно выдать под отчет

Под отчет можно выдать любую сумму, ограничений в законодательстве нет. Единственное, есть лимит расчетов наличными. Сотрудник не может заплатить другой компании или ИП наличными больше 100 000 ₽. по одному договору. Если сумма больше, нужно переходить на безналичные расчеты.

За нарушение лимита налоговые инспекторы могут оштрафовать ИП

Как можно выдавать подотчетные деньги

Выдать деньги под отчет можно наличными из кассы или на банковскую карту.

Наличные под отчет можно выдать из кассы, только если они получены с расчетного счета или поступили как выручка от продажи товаров, работ, услуг. Поступления из других источников выдавать нельзя.

Так, нельзя выдавать под отчет наличные деньги, которые организация приняла от граждан в качестве платежей в пользу третьих лиц. Например, оплату ЖКУ, которую получила управляющая компания. Если компания принимает товар на реализацию, при его продаже деньги нужно сдать в банк, выдавать сотрудникам нельзя.

Выдачу подотчета наличными оформляют расходным кассовым ордером.

На карту сотрудника. Подотчетные деньги можно перечислить на зарплатную карту сотрудника либо на любую другую по его желанию.

Еще можно выдать корпоративную бизнес-карту, тогда сотрудник сможет оплачивать расходы сразу со счета компании или ИП. Карта может быть дебетовой или кредитной.

Обычно в положении о подотчетных лицах закрепляют, что любая трата по такой карте или снятие денег означает выдачу под отчет. И устанавливают период — как правило, месяц, по окончании которого надо отчитаться.

Срок отчета и возврата

Когда закончился срок, на который выдали деньги, сотрудник должен представить авансовый отчет, а руководитель — утвердить и подписать, если с ним согласен. По авансовому отчету определяют неизрасходованную сумму, которую сотрудник должен вернуть, либо перерасход, который нужно компенсировать сотруднику.

Срок авансового отчета. Авансовый отчет о потраченных деньгах сотрудник должен представить:

- по любым расходам, кроме командировочных, в срок, установленный руководителем компании или ИП;

- по командировочным расходам — в течение трех рабочих дней после возвращения из командировки.

Представить авансовый отчет должен работник, который изначально получил деньги. Он несет за них ответственность, не может никому передавать и перекладывать обязанность отчитаться на другого человека.

Возврат подотчета. Неизрасходованную сумму аванса подотчетное лицо обязано вернуть в кассу или перечислить на счет компании или ИП. Неважно, как он получал аванс — наличными из кассы или переводом на банковскую карту. Например, если сотрудник получал деньги на карту, он может вернуть неиспользованную сумму в кассу наличными.

Когда сотрудник принесет деньги в кассу, кассир должен оформить приходный кассовый ордер. Оформлять кассовый чек не нужно.

Что делать, если сотрудник не вернул подотчет

Если сотрудник не вернул неизрасходованные подотчетные деньги, компания или ИП могут:

- удержать из зарплаты сотрудника или взыскать через суд;

- простить долг;

- списать долг по истечении срока исковой давности.

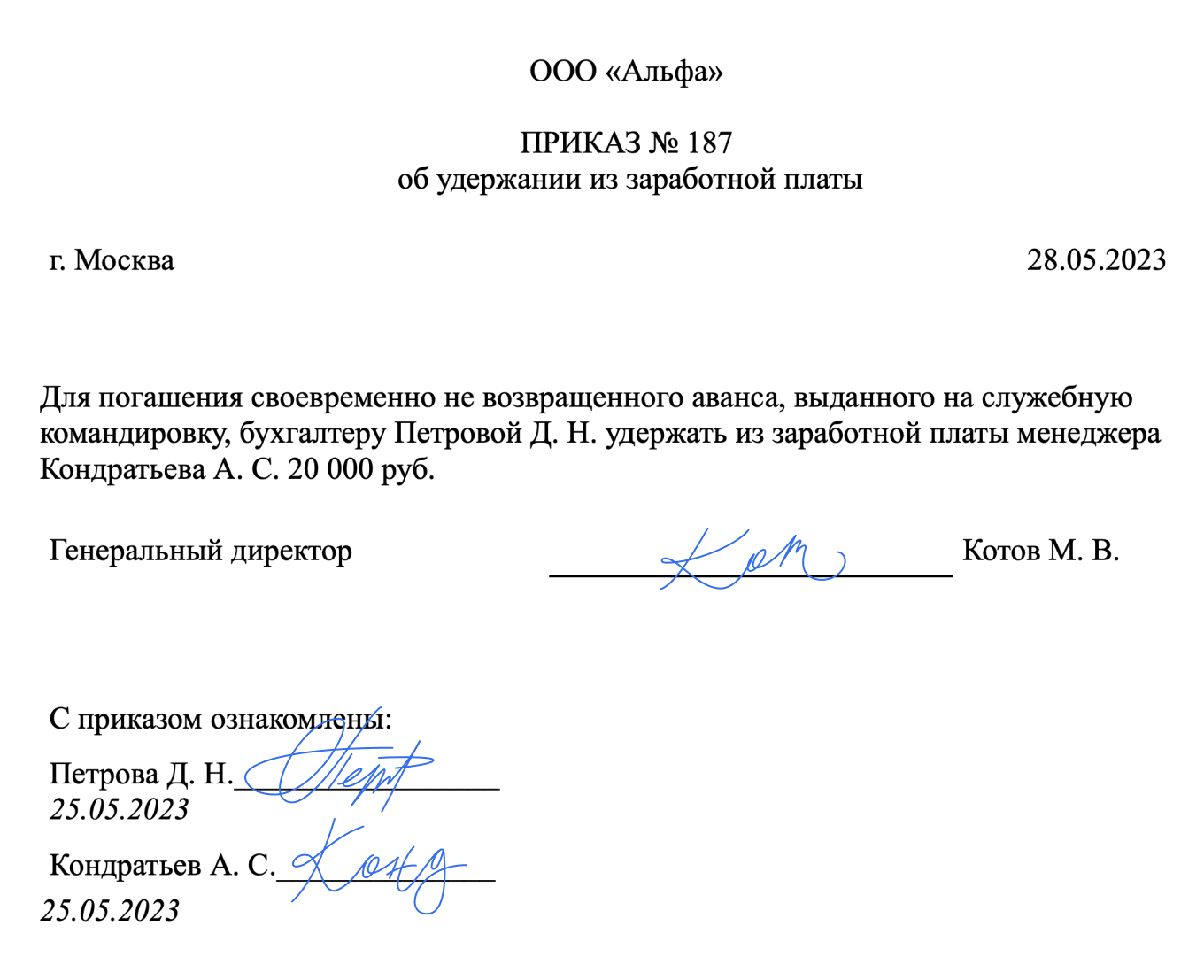

Удержать из зарплаты. Чтобы удержать сумму неизрасходованного аванса из зарплаты, нужно действовать так:

- Издать приказ о взыскании. Срок — не позднее одного месяца со дня окончания срока, установленного для возврата подотчетной суммы. Если этот срок пропустить, взыскать задолженность можно будет только в суде.

- Получить согласие сотрудника на удержание задолженности. Сотрудник должен написать заявление в произвольной форме о согласии на удержание долга по подотчету или поставить подпись на приказе руководителя. Если сотрудник не согласен, удерживать из зарплаты долг нельзя, только взыскивать через суд.

- Удержать задолженность из зарплаты. Из каждой зарплаты сотрудника можно удержать не больше 20%. Если сумма задолженности по подотчету превышает 20% от зарплаты за вычетом НДФЛ, удерживать ее придется не один месяц.

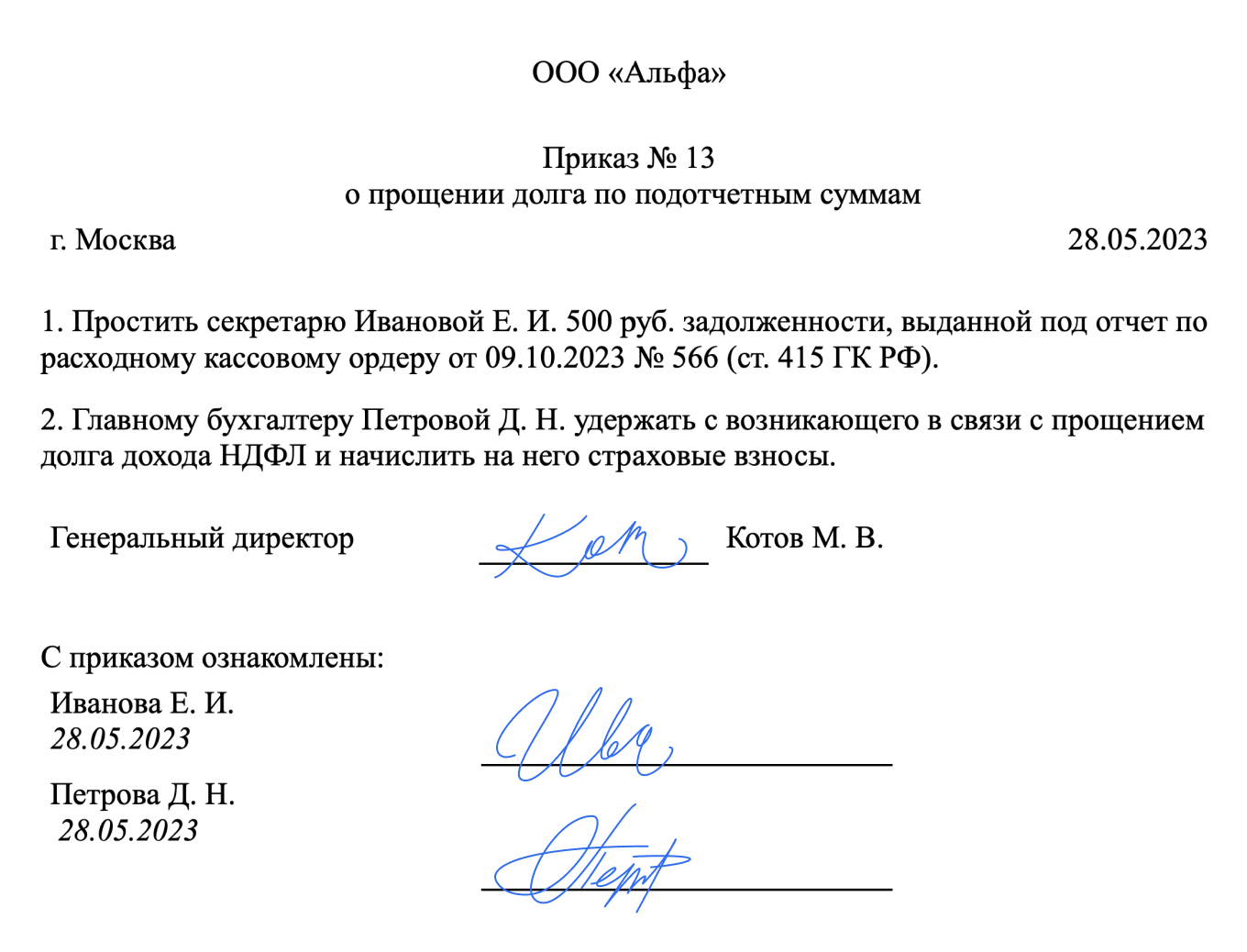

Простить долг. Руководитель может не взыскивать с сотрудника суммы невозвращенного аванса и простить долг. Для этого нужно издать документ о прощении долга, например приказ руководителя.

Списать долг. Когда задолженность не удалось удержать из зарплаты или взыскать через суд, по истечении срока исковой давности долг нужно списать.

Срок исковой давности по таким долгам — три года. Отсчитывают его со дня, следующего за датой, когда сотрудник должен был вернуть неизрасходованные деньги. Если срок исковой давности прерывается, срок считают заново.

Иванов должен был вернуть подотчетную сумму 5 октября, срок исковой давности считают с 6 октября. 1 ноября Иванов признал долг и попросил о рассрочке, первый платеж должен был внести в кассу 1 декабря, но не внес. Срок исковой давности начинают считать заново, с 2 декабря.

После того как прошло три года, задолженность по подотчетной сумме нужно признать безнадежной и списать в бухгалтерском и налоговом учете.

НДФЛ и взносы с подотчета

Но если сотрудник не вернул непотраченные деньги, тогда на них начисляются НДФЛ и страховые взносы. Например, в таких ситуациях:

- работодатель простил долг;

- работодатель списал долг, в том числе из-за того, что истек срок исковой давности;

- сотрудник не отчитался за потраченные деньги.

Два года генеральный директор получал деньги под отчет и не отчитывался по ним. Налоговая инспекция доначислила НДФЛ

Ситуация. Два года компания выдавала гендиректору деньги под отчет. Всего выдали больше 35 млн рублей. Гендиректор не оформлял авансовые отчеты и не представлял первичные документы.

Ошибка. Налоговая инспекция посчитала эти деньги доходом гендиректора и обязала компанию удержать и перечислить с суммы НДФЛ, начислить страховые взносы, а также уплатить штраф за недоимку. Компания не согласилась с решением налоговой инспекции и обратилась в суд.

Решение. Судьи решили, если сотрудник не отчитался по подотчетным суммам и не вернул их организации, эти деньги остались в его распоряжении. А значит, они — доход гендиректора и должны облагаться НДФЛ и страховыми взносами. Теперь компания должна уплатить в бюджет больше 11 млн рублей.

Арбитражный суд Северо-Западного округа от 15.10.2020 № А66-6506/2019

Как учесть подотчетные суммы в бухгалтерском учете

Предположим, секретарю ООО «Альфа» Е. В. Ивановой поручили закупить для организации канцтовары: бумагу, ручки, степлеры. На это выдали 12 000 ₽. Зарплата Ивановой — 30 000 ₽. Собрали в таблицу варианты бухгалтерских проводок для учета расчетов с подотчетными лицами.

Главное

- Деньги под отчет можно выдать как штатным сотрудникам компании или ИП, так и работникам на договоре ГПХ.

- Срок, на который можно выдать деньги, и максимальную сумму работодатель определяет самостоятельно и прописывает в локальном нормативном акте.

- Документы для оформления подотчета работодатель разрабатывает самостоятельно. Это могут быть положение о выдаче подотчетных сумм, заявление от сотрудника и приказ руководителя на выдачу подотчета.

- Выдать деньги можно наличными из кассы или переводом на личную банковскую карту сотрудника.

- За потраченные деньги сотрудник обязательно должен отчитаться: сдать авансовый отчет и вернуть неизрасходованные деньги работодателю. Иначе эти суммы будут считаться доходом сотрудника — с них нужно будет удержать НДФЛ и начислить страховые взносы.

Какие бывают сложности с выдачей подотчетных денег?