Валютный счет — это расчетный счет для работы с валютой иностранного государства. У бизнес-счетов нет автоматической конвертации из рублей в иностранную валюту и обратно, как на картах физлица. Это значит, что если бизнес собирается работать с валютой, ему нужно открыть отдельный валютный счет.

Что такое валютный счет

Валютный счет — это специальный счет для расчетов в иностранных валютах. Например, в долларах, юанях, тенге. Счет открывают для международных переводов и сделок с иностранными партнерами, так как рублевый счет в этом случае не подойдет.

Для каждого вида иностранной валюты нужен отдельный счет. Например, если вы работаете с китайскими партнерами и проводите сделки в юанях, вам нужен счет в юанях. А если компания работает и с контрагентами из Турции, понадобится еще валютный счет в лирах. В общем, счетов нужно открывать по количеству стран, с которыми работаете.

Кому нужен валютный счет

Валютный счет нужен любому бизнесу для работы с иностранной валютой. Вот возможные ситуации:

- Работаете с зарубежными контрагентами и получаете оплату в валюте. Например, производите медицинские маски и продаете их в Китай.

- Закупаете товары за рубежом. Например, покупаете дизайнерскую мебель в Италии и привозите ее в Россию.

- Работаете по оферте на крупную иностранную компанию. Например, пишете программы для Google или Apple.

- Покупаете валюту на деньги компании.

- Расплачиваетесь валютной бизнес-картой за границей.

Валютный счет позволяет совершать платежи в валюте иностранного государства, без него получить или отправить деньги за границу не выйдет.

Как открыть счет в валюте

Чтобы открыть счет в иностранной валюте, нужно сделать следующее:

- Отправить заявку на открытие валютного счета в банк.

- Выбрать условия — валюту, тариф.

- Предоставить документы о регистрации бизнеса.

- Подписать договор.

В некоторых банках валютный счет можно открыть, только если у вас уже есть рублевый расчетный счет. Например, в Т-Банк можно бесплатно открыть сколько угодно валютных счетов в долларах, евро, фунтах стерлингов или юанях, но только если есть расчетный счет в рублях.

Одновременно с основным валютным счетом банки сразу открывают транзитный валютный счет. Он нужен, чтобы банк мог проверить законность поступления денег из-за границы. Так, при получении валютного платежа деньги не сразу уходят на валютный счет, а сначала находятся на транзитном счете, пока бизнес не предоставит документы по переводу. Такая проверка платежей называется валютным контролем.

Валютный контроль

Валютный контроль — это проверка документов на переводы денег через границу, при этом неважно, в какой валюте проходит платеж. Даже если вам платят из Казахстана в рублях, то нужно предоставить документы в банк для прохождения валютного контроля, но только если контракт стоит на учете. Еще под валютный контроль подпадают платежи, если расчет идет между резидентом и нерезидентом, даже если расчет внутри страны и в рублях.

Валютный контроль — это требования валютного законодательства. Государство поручило банкам следить за валютными платежами: банки проверяют документы на каждую сделку, передают информацию о нарушениях в Центробанк, а он — в налоговую.

Какие документы запросит банк для прохождения валютного контроля, зависит от вида договора с иностранным контрагентом. Основных документов три: контракт, инвойс или оферта. Подробно о прохождении валютного контроля мы писали в отдельной статье.

Как пользоваться валютным счетом

При работе с валютным счетом вы можете совершать разные операции:

- Принять или отправить платеж.

- Купить или продать валюту другого государства.

- Выводить деньги в валюте со счета бизнеса на личный счет ИП.

Принять или отправить платеж. Для этого придется проходить валютный контроль, а значит, могут понадобиться подтверждающие документы по сделке. Чем выше сумма платежа, тем больше документов может понадобиться.

Чтобы подать документы по входящим валютным платежам и платежам в рублях по контрактам на учете, есть 15 рабочих дней. Если не уложиться в срок, могут назначить штраф. Советуем не затягивать, чтобы было время на устранение возможных ошибок.

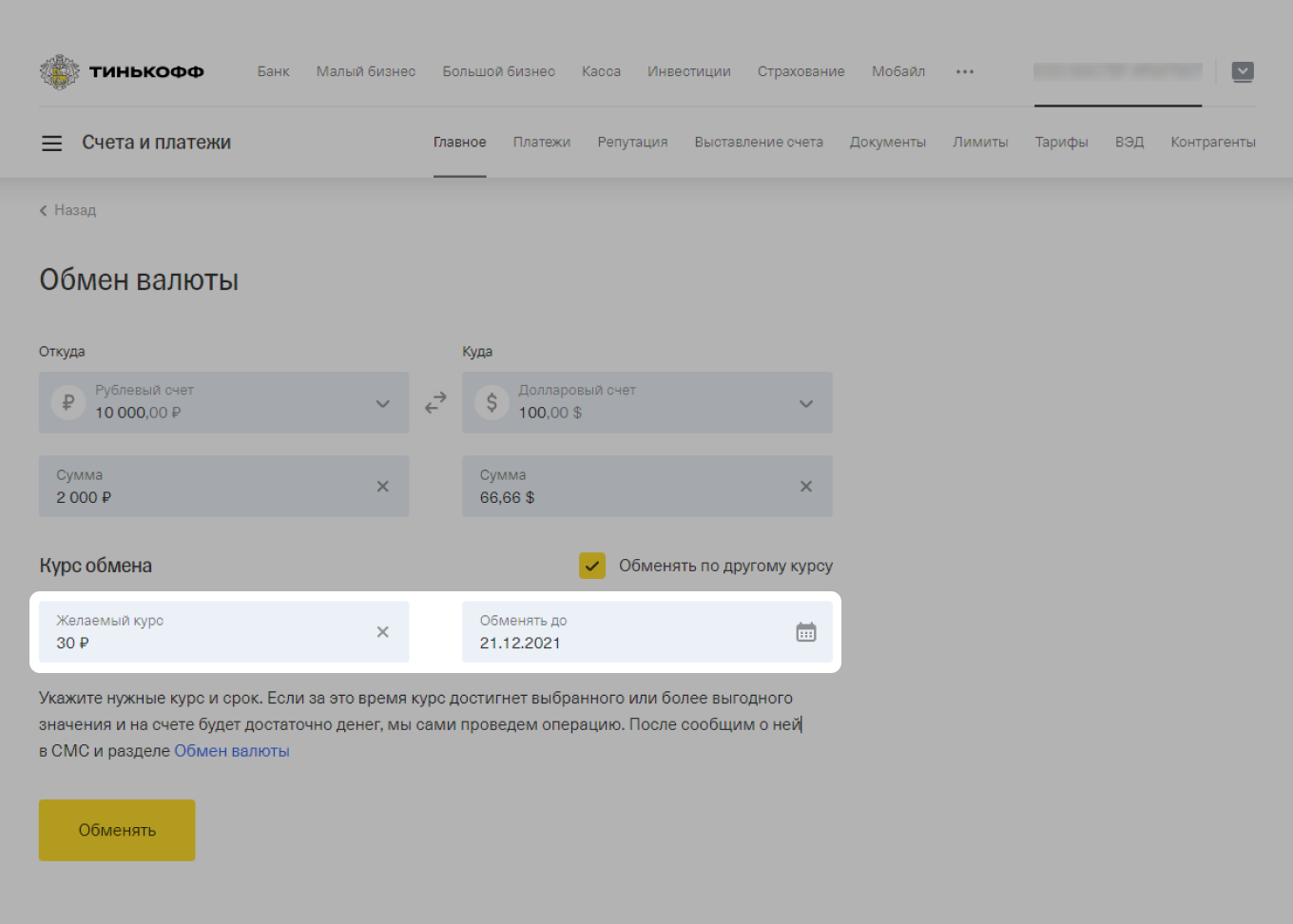

Купить или продать валюту другого государства. Бизнес может купить валюту у банка за рубли или продать ее. Деньги в этом случае не пересекают границу России, поэтому валютный контроль для таких операций проходить не нужно. В некоторых банках можно заранее запланировать обмен валюты по выгодному для компании курсу. Например, так можно сделать в Т-Банк.

Выводить деньги со счета бизнеса на личный счет ИП. Предприниматели могут распоряжаться деньгами со счета ИП как своими собственными. Чтобы перевести деньги в валюте со счета на личную карту, не обязательно переводить валюту в рубли. Можно сразу перевести деньги в валюте на личный валютный счет.

На что обратить внимание при открытии валютного счета

При платежах от иностранных контрагентов бизнесу придется столкнуться с прохождением валютного контроля, а значит, надо будет много общаться с банком. Поэтому банк для работы с валютой — это не просто счет, но и партнер, который должен помогать пройти валютный контроль, избежать ошибок и штрафов и вовремя получать деньги.

При выборе банка для открытия валютного счета рекомендуем обращать внимание на следующие моменты.

Как проходит общение с банком. Работа поддержки — очень важный фактор. Важно, каким образом банк принимает документы для проверки: только лично в отделении, по электронной почте или достаточно отправить документы в чате. От этого зависят время и скорость проведения платежа.

Если сотрудники банка помогают и объясняют, где могут быть ошибки, и напоминают про сроки подачи документов — работать гораздо легче.

Стоимость работы с валютой. Одни банки берут плату за открытие и обслуживание валютного счета, другие нет. В Т-Банк открытие и обслуживание любого количества валютных счетов бесплатно. Можно открыть счета в долларах, евро, фунтах стерлингов или юанях.

В стоимость работы с валютой также входит комиссия банка за каждый платеж, прохождение валютного контроля и конвертацию валюты — эти расходы не всегда очевидны на старте, но они часто составляют основную часть трат при работе с валютой.

Обращайте внимание, какое отклонение курса обмена валюты от курса на бирже. Чем меньше разница, тем выгоднее курс валюты для компании.

Рекомендуем искать банк не только по минимальной цене, но и по удобству работы. Часто переплатить за хороший сервис гораздо выгоднее, чем платить штраф из-за несоблюдения сроков или ошибок в документах при прохождении валютного контроля.

Платежное окно. Платежи в валюте по всему миру можно отправлять только в определенное время — это называется «платежное окно». У каждой валюты свое платежное окно:

- евро — 10:00–16:30;

- армянские драмы — 10:00 — 14:00;

- доллар — 10:00 — 20:30;

- юань — 10:00 — 20:30;

- тенге — 10:00 — 13:00;

- индийские рупии — 10:00 — 13:00.

Одни банки отправляют деньги в тот же день, другие — только на следующий. Также банки могут отправлять платежи, например, только до 16:00: это зависит от того, с какими банками-корреспондентами работает банк. Выбирайте банк, в котором большое платежное окно, иначе могут возникнуть проблемы, если платеж нужно провести срочно.

В Т-Банк только платежи в юанях отправляются на следующий день, в остальных валютах — день в день. При этом подготовить и отправить платежку вы можете в любое время, но деньги уйдут из банка только во время работы платежного окна.

С какими валютами вы работаете или планируете работать?