Страховка по кредиту увеличивает шанс возврата денег — в этом заинтересован как заемщик, так и банк. Однако платит за снижение риска всегда заемщик. Когда бизнес берет кредит, может быть три варианта:

- без страховки банк не выдаст деньги;

- без страховки банк выдаст кредит, но по более высокой ставке;

- банк не требует страховку — она остается на усмотрение заемщика.

Вместе с юристом разобрали, в каких случаях банки, скорее всего, попросят заемщика оформить страховку, а в каких — кредит можно будет получить без нее.

Что такое страховка по кредиту

Страховка по кредиту — это инструмент управления рисками и для банка, и для бизнеса. Если бизнес не может погасить кредит по какой-то причине и страховка покрывает ее — страховая компания погасит долг.

В выигрыше остается и банк — для него это способ снизить риски и повысить шанс возврата кредита. Обычно чем ниже риск банка, тем более выгодные условия кредитования он готов предоставить. А значит, со страховкой проценты по кредиту могут быть ниже.

Условия выдачи кредита, как и условия страховки, зависят от того, кто берет деньги: компания или физлицо. К физлицам относятся ИП, самозанятые и люди без таких статусов.

«При кредитовании физлиц, не связанном с предпринимательством, действует специальное законодательство в сфере защиты прав потребителей. В корпоративном кредитовании его не применяют: права и обязанности сторон регулируют нормы гражданского законодательства и соглашения сторон. Из-за этого кредитование юрлиц меньше зарегулировано законодательством, в нем больше диспозитивных, то есть обсуждаемых условий. Поэтому здесь больше пространства для переговоров, бизнес может активнее обсуждать с банком условия кредитования».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

Для чего страхуются кредиты и какие бывают виды кредитного страхования

В бизнес-кредитовании применяют два вида страхования:

- страховка залога;

- страховка жизни и здоровья заемщика, если заемщик — ИП или самозанятый.

Страхование залога применяется для любых заемщиков. Бизнес страхует имущество, которое оформляет в качестве залога по кредиту. Страховая выплатит бизнесу деньги, если залог сгорит, утонет или его украдут — конкретный список страховых случаев отдельный для каждого договора.

Компания купила склад в ипотеку и оформила его в залог. Заемщик не смог выплатить кредит, поэтому банк забрал склад себе. Затем банк может продать склад на торгах, чтобы вернуть деньги, выданные в кредит.

Другая ситуация: компания купила склад в ипотеку, отдав его в залог, но через месяц склад сгорел вместе с большим запасом товара. Дела у компании стали плохи, и она не смогла выплачивать кредит. Банк не может забрать сгоревший склад себе, как и компенсировать выданный кредит.

Если склад застрахован, после пожара страховая компания выплатит деньги банку или бизнесу — зависит от договора страхования. Если отдать деньги банку, бизнесу не придется еще несколько лет платить за сгоревший склад. Если деньги заберет бизнес, он сможет потратить их на восстановление работы и закупку нового товара, и в итоге погасить заем.

Страховка жизни и здоровья работает только для физлиц — ИП и самозанятых. Банк может рекомендовать предпринимателю застраховать свою жизнь, здоровье и трудоспособность. Если ИП не сможет работать и выплачивать кредит из-за проблем со здоровьем, долг перед банком погасит страховая. Такое условие банк может прописать в любом кредите, но чаще всего — в крупных и долгосрочных.

Кроме того, если кредит берет ИП или самозанятый, банк может запросить поручительство по кредиту. Если что-то пойдет не так, поручитель будет выплачивать кредит за предпринимателя. Поручительство не считается страхованием, но это еще один способ для банка снизить свои риски.

Обязательно ли страхование кредита

По умолчанию обязательно только страхование залога при ипотеке. Но банк может предусмотреть в договоре иное. Остальные виды страховки по закону не обязательны. Другими словами, если банк не выдает кредиты без страховки — это его решение, а не вынужденная необходимость.

Обычно бывает два варианта:

- банк может предложить оформить страховку и не выдавать кредит без нее;

- оформление страховки оставят на усмотрение бизнеса.

Во второй ситуации чаще всего бывает так: если нет страховки, банк меняет условия кредита и повышает процентную ставку. Он вправе так делать — нет закона, который бы это запрещал.

В кредитовании работает традиционное для экономики правило: чем больше риск, тем больше должна быть потенциальная прибыль. За то, что банк несет дополнительные риски, выдавая кредит без страховки, заемщик будет вынужден платить более высокие проценты. Но у риска есть предел: если банк посчитает выдачу кредита без страховки слишком рискованной, то будет вправе отказать бизнесу в выдаче.

«Условия для разных заемщиков могут различаться. Например, если кредит берет крупная компания, которая 20 лет стабильно работает на рынке, банк уверен, что получит деньги назад. Тогда он может выдать деньги под низкий процент без залога или страховки. А если заемщик — недавно открывшееся ООО, рисков больше. Оценив их, банк может потребовать залог и страховку — и только на таких условиях согласится выдать заем».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

Если банк не требует страховку, бизнес должен оценить ее целесообразность сам — это будет обычным страхованием вне рамок кредитного договора. Страховка по кредиту дает бизнесу гарантию, что внезапное ЧП не остановит бизнес, загнав его в долги.

Может ли банк обязать оформить страховку от самого банка. Банки, у которых есть услуги страхования, скорее всего, предложат заемщику оформить страховку у них.

При этом банки не имеют права обязать заемщика пользоваться именно их услугами. Подойдет любой договор страхования — банк будет обязан принять его.

«На практике возможны ситуации, когда банк слегка улучшает условия кредита, если вы оформите страховку у него же. Например, обычная ставка — 12,9% годовых, а со страховкой этого же банка — 12,5%. С точки зрения норм гражданского кодекса о свободе договора такие условия кредитования законны, однако регулятор запрещает банкам навязывать дополнительные услуги».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

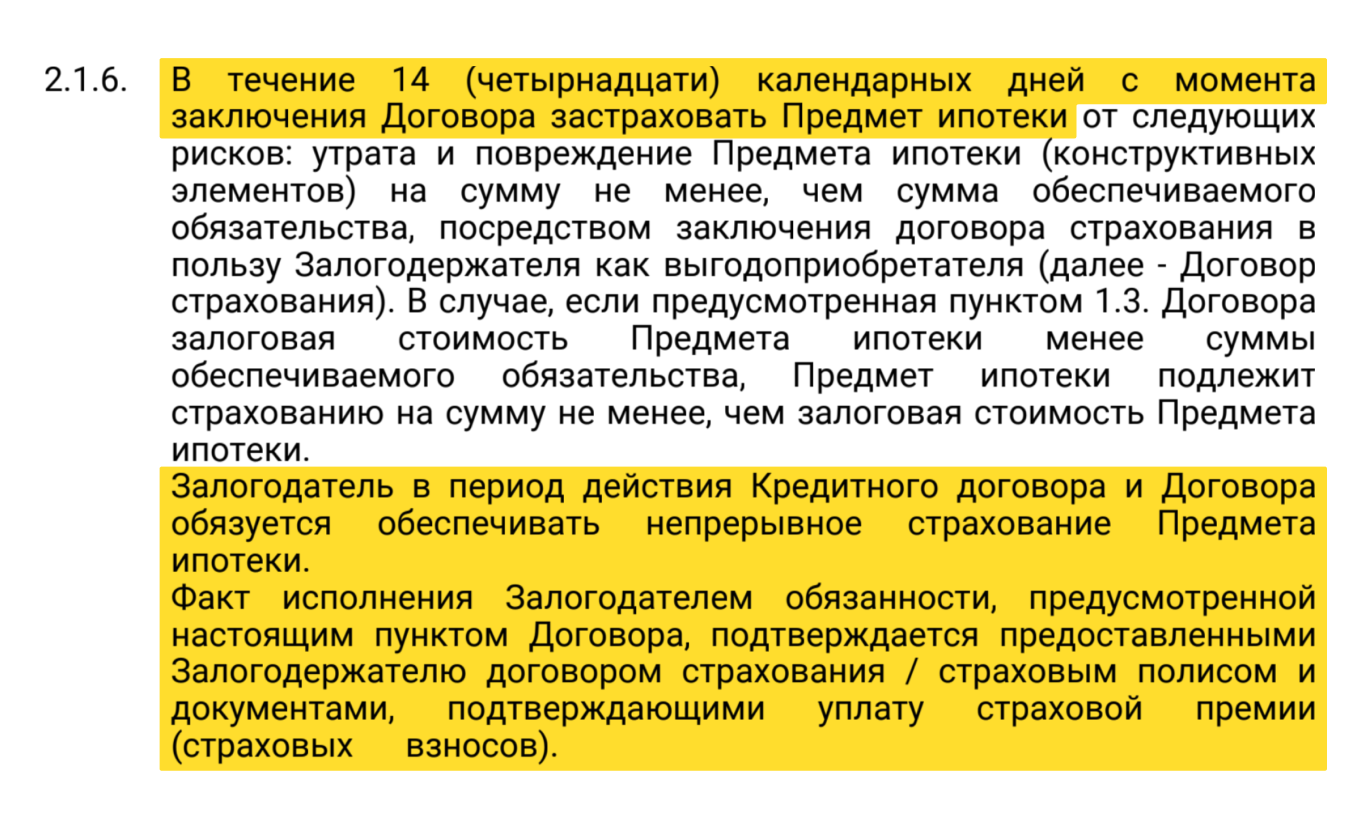

Когда оформлять страховку

В кредитном договоре банк может предусмотреть два срока оформления страховки: до того, как бизнес получит деньги, или после этого.

Если страховку нужно оформить до получения кредита, банк не даст бизнесу деньги без предъявления договора страхования.

Если страховка нужна после получения денег, обычно банк устанавливает срок, в течение которого ее нужно оформить, например в течение месяца.

«Если бизнес не оформит обязательную страховку после получения кредита, банк может потребовать вернуть кредит досрочно — такие случаи встречаются.

Банк, выдавая кредит, исходил из того, что заложенное имущество будет застраховано. Каждый день, пока страховка по кредиту не действует, может произойти происшествие, в котором, например, заложенное имущество будет утрачено. Поэтому банк может затребовать выданные деньги назад, пока залог целый. А если заемщик не может этого исполнить, банк вправе обратить взыскание на заложенное имущество.

Досрочно истребовать сумму кредита банк может и в случае, если срок страховки меньше срока кредита. Например, кредит на пять лет, а страховка оформлена на год, такие условия должны быть предусмотрены кредитным договором».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

В любой ситуации банк имеет право досрочно истребовать деньги, только если это прописано в кредитном договоре.

Как условия страховки зависят от цели кредита

Есть четыре основные цели, на которые бизнес берет кредит: покупка недвижимости, транспорта, оборудования и нецелевое кредитование. К нецелевым относят, например, оборотные кредиты, займы на выплату зарплаты или расширение штата. Цель получения кредита часто определяет, будет ли банк требовать залог и страховку.

Кредит на недвижимость. Ипотекой считают кредит, в котором залогом становится недвижимость. Если это правило не соблюдается — это обычный целевой кредит.

Если ипотеку берет компания, заложенную недвижимость, скорее всего, нужно будет застраховать. Если кредит оформляет ИП, с большой вероятностью придется застраховать и жизнь предпринимателя. Некоторые банки разрешают ИП оформить страховки на год, а не на весь срок ипотеки — тогда через год ставка по ипотеке вырастет.

Иногда залогом по ипотеке может выступить недвижимость, которая уже есть у заемщика. Например, бизнес берет кредит на покупку нового цеха. В залог можно дать приобретаемое здание цеха либо другое — столовую, ангар или другой цех. Необходимость страховки банк будет оценивать исходя из пожароопасности и ветхости здания.

Представим банно-гостиничный комплекс, который берет кредит на строительство нового здания гостиницы. В качестве залога он дает свой комплекс бань. Банк понимает, что бани могут сгореть и не дожить до конца выплаты кредита.

Если компания потеряет бани, ее бизнес будет приносить намного меньше денег. Тогда, вероятно, у заемщика не будет денег на возврат кредита. Банк посчитал риски и понял, что без страховки залога он не может выдать кредит. Банк прописывает в договоре, что заемщик должен застраховать бани на весь срок кредита, иначе договор кредитования расторгается.

«Промышленные объекты, в особенности склады, чаще всего страхуют из-за высокой пожароопасности. А, к примеру, старое каменное здание лабораторно-бытового комплекса завода может быть не застраховано».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

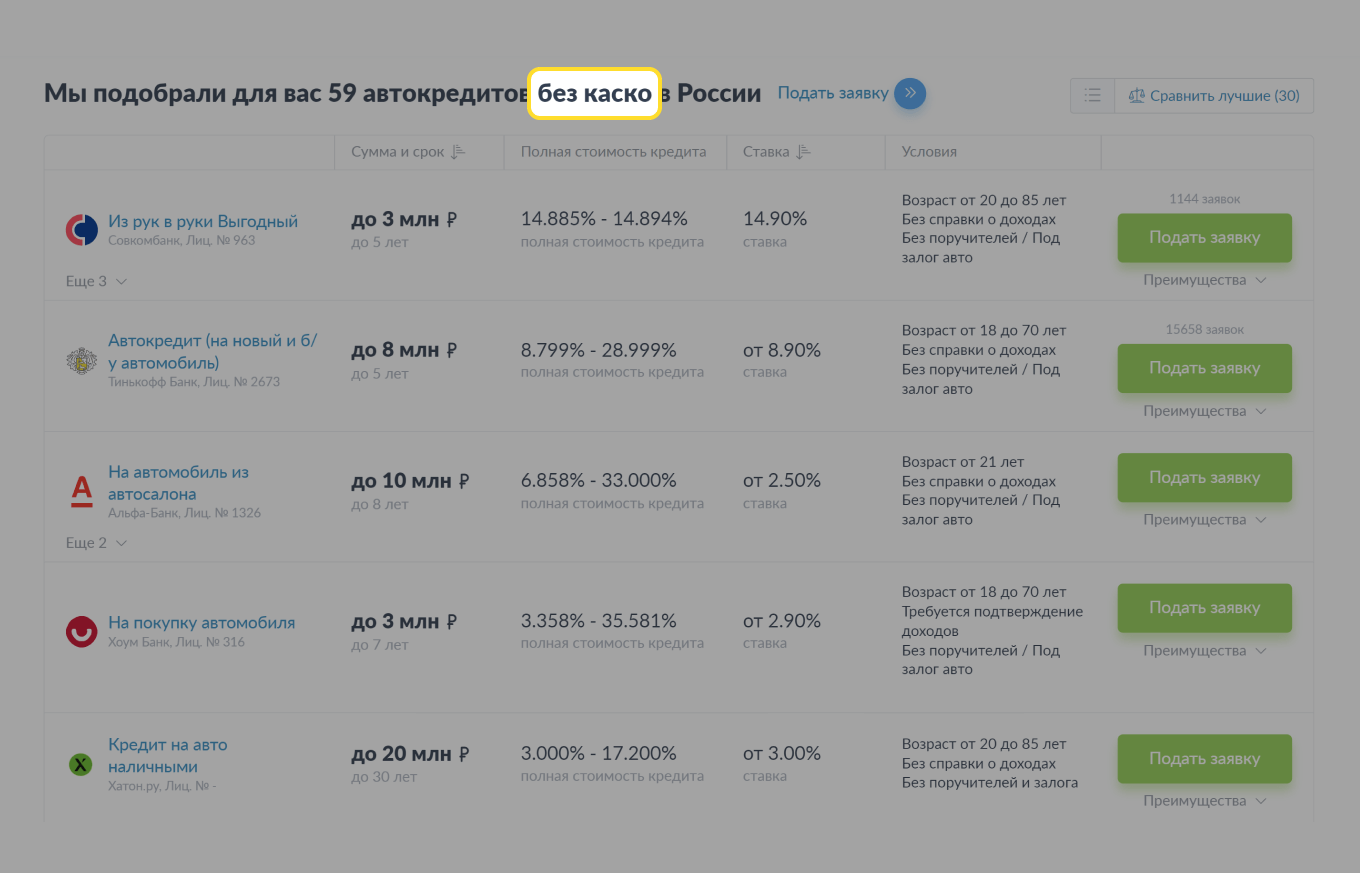

Автокредит. Некоторые банки дают кредиты на автомобили без залога и без страховки.

Однако, как правило, в автокредите приобретаемая машина становится залогом и банк заинтересован в ее страховании, поскольку любой автомобиль может попасть в аварию.

Условия могут быть разными. Почти всегда банки просят оформить страховку от угона и от «тотала» — полного уничтожения, после которого ремонт становится нецелесообразным. Такие страховые полисы называются Каско.

«Теоретически возможна такая ситуация: машина попала в аварию, но не подпадает под критерии тотального уничтожения. То есть стоимость заложенного имущества уменьшилась. Банк может потребовать увеличить сумму залога, добавив к машине еще что-то, чтобы стоимость залога соответствовала сумме кредита.

Это должно быть прописано в первоначальном кредитном договоре. Но на практике такие случаи почти не встречаются».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

Бизнес нечасто берет кредиты на авто, почти всегда выгоднее оказывается лизинг. Работает это так: лизинговая компания покупает по поручению бизнеса конкретный автомобиль и передает его в пользование. Спустя несколько лет у бизнеса может появиться право выкупить авто по остаточной стоимости.

В лизинге оформлять Каско тоже не обязательно. Но на практике в договор обычно включают пункт, который обязывает компанию или ИП застраховать авто.

Оборудование. Если кредит на оборудование, банки тоже могут просить оформить залог. Однако само оборудование закладывают редко — зачастую банки в этом не заинтересованы.

«Во-первых, оборудование быстро падает в цене из-за износа — на вторичном рынке оно стоит сильно меньше нового. Из-за этого, даже если банк заберет оборудование как залог, получить достаточно денег за продажу не получится.

Во-вторых, на практике оборудование иногда «теряется» — его могут украсть сотрудники или неправомерно списать. В-третьих, монтаж и демонтаж оборудования нередко бывают очень сложны: если банк захочет забрать имущество себе, демонтаж будет дорогим, а само оборудование после демонтажа теряет свою ценность, поскольку может быть прочно связано с производством».

Всеволод Мелёхин

Адвокат, член Ассоциации юристов России

При кредите на оборудование банк предпочтет попросить в залог что-то другое — недвижимость или авто. Их банк, вероятно, порекомендует застраховать. Но в некоторых случаях банки могут просить закладывать и страховать оборудование.

3D-принтер относительно легко устанавливать и демонтировать. Срок его службы — 10 лет. Если кредит оформлен всего на два года, банк может предложить заложить 3D-принтер и застраховать его, например, от пожара.

Другой пример: рыбный завод хочет купить конвейерную ленту в кредит. Ее тяжело демонтировать, а из-за постоянной влажности лента подвержена коррозии. Такое оборудование оформлять в залог банк, скорее всего, не захочет.

Нецелевой кредит. Тут обычно работает такое правило: чем больше сумма кредита, тем выше вероятность, что банк потребует залог и страховку.

Также важна кредитоспособность заемщика: чем стабильнее и прибыльнее бизнес, тем больше вероятность, что страховка не понадобится.

Например, Т-Банк дает оборотный кредит для бизнеса без залога и страховки. Подтверждать целевое расходование денег тоже не нужно.

Еще бизнес может оформить кредитную линию. Она похожа на кредитную карту: оформляется один раз, после чего бизнес может брать деньги по мере необходимости. Если бизнес открывает кредитную линию, Т-Банк попросит оформить коммерческую или жилую недвижимость в залог. По договору эту недвижимость также нужно будет застраховать.

Как вернуть страховку по кредиту

Компании и ИП могут вернуть страховку по коммерческим кредитам только по договоренности с банком или страховой компанией. Но если ИП или самозанятый берет потребительский кредит на личные цели, не связанные с предпринимательской деятельностью, он может вернуть деньги, уплаченные за страховку.

Так, заемщик может вернуть:

- часть цены страховки при досрочной уплате кредита;

- полную стоимость страховки в течение двух недель после подписания договора страхования, если в этот период не наступил страховой случай.

Возврат при досрочном погашении кредита. Если заемщик погашает кредит досрочно, страховка ему больше не нужна. Страховая компания обязана вернуть ему часть уплаченной страховой премии за оставшиеся дни. Тогда заемщику нужно направить письменное заявление о расторжении договора страхования и возврате части средств. Страховая компания вернет деньги в течение семи рабочих дней со дня получения заявления заемщика.

Вернуть можно только часть суммы за страхование жизни и здоровья. Страховку за имущество по ипотечному договору, предмет залога при залоговом кредите и Каско при автокредите вернуть не получится — даже если уплатили кредит досрочно.

Возврат в течение двух недель после подписания договора. Заемщик может расторгнуть договор страхования и получить всю уплаченную страховую премию в течение 14 календарных дней со дня подписания страхового договора. Страховая компания вернет деньги в течение семи рабочих дней со дня получения заявления заемщика.

Отказаться можно от большинства видов добровольной страховки, например от страхования жизни и здоровья, от несчастных случаев, Каско. Но нельзя вернуть обязательные при оформлении кредита страховые продукты — страхование имущества по ипотечному договору и предмета залога при залоговом кредите.

Но нужно помнить, что при отказе от страховки банк вправе увеличить размер процентной ставки по договору кредита до размера процентной ставки, которая была на дату предоставления кредита. Например, такое возможно при отказе от страхования жизни, которое предлагают вместе с ипотечным кредитом, или от полиса Каско вместе с автокредитом.

Главное

- В бизнес-кредитовании страхуют либо заложенное имущество, либо жизнь заемщика-ИП или самозанятого.

- По закону обязательных страховок нет ни в одном виде кредита, кроме ипотеки. Банки сами решают, нужна страховка или нет.

- Банки, выдавая кредиты, оценивают свои риски. Например, банк может посчитать, что без страховки давать бизнесу деньги слишком рискованно. Либо деньги выдадут, но под более высокий процент.

- Чем выше риск уничтожения или исчезновения заложенного имущества, тем больше вероятность, что его нужно будет застраховать.

- Заемщик-ИП или самозанятый может вернуть часть цены страховки при досрочной уплате потребительского кредита или полную стоимость страховки в течение двух недель после подписания договора страхования, если в этот период не наступил страховой случай.

- Если ИП или самозанятый взял кредит на предпринимательские цели, о возврате придется договариваться с банком и страховой компанией.

Помогала ли вам страховка по кредиту? Делитесь историями.