Начинающим предпринимателям кажется, что построить финансовую модель будущего бизнеса сложно, но это не так. В статье разбираем, как на практике рассчитать будущие денежные потоки и оценить, как быстро окупятся вложения.

Что такое дисконтирование денежных потоков

Дисконтирование — это оценка того, сколько стоят будущие поступления и расходы в текущий момент времени. Если сильно упростить, здесь можно провести параллель с инфляцией — обесцениванием денег. Для бизнеса это значит, что будущие покупки всегда будут обходиться дороже, чем текущие. Поэтому дисконтирование часто применяют для прогнозирования финансовых показателей бизнеса и оценки реальной прибыли.

Приведем упрощенный пример. Владелец бизнеса решил потратить 1 млн рублей на оборудование, но отложил покупку. А через три года это же оборудование уже стоило 1,3 млн рублей. В итоге владельцу бизнеса пришлось отдать за оборудование больше денег, чем он предполагал три года назад.

В чем суть метода дисконтирования денежных потоков

Чтобы более точно оценить доходность бизнеса в перспективе нескольких лет, используют метод дисконтирования денежных потоков — ДДП. Он позволяет ответить на такие вопросы:

- Как быстро я смогу окупить инвестиции в проект?

- Сколько я заработаю с учетом рисков бизнеса и инфляции?

- Насколько мой проект доходный по сравнению с другими?

- Потребуются ли мне еще кредиты или займы после запуска?

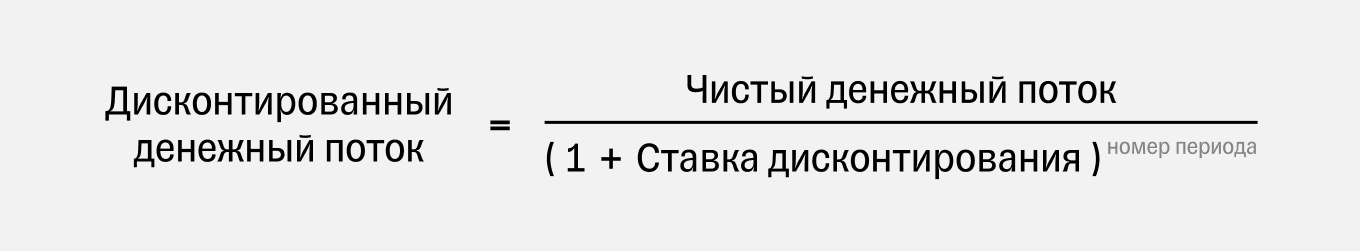

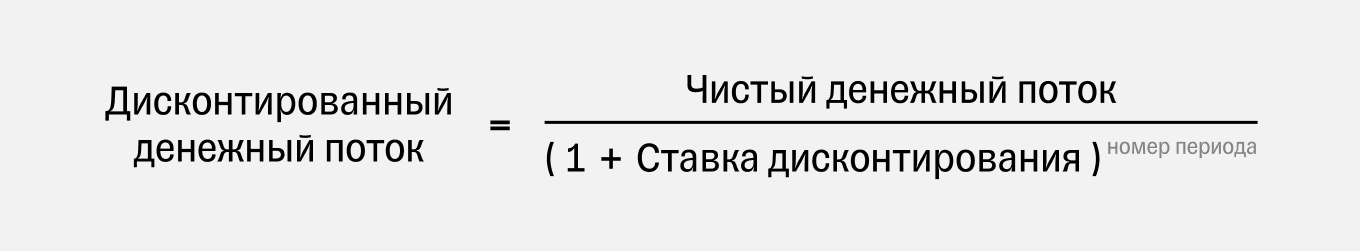

Формула дисконтирования выглядит так:

Чистый денежный поток, или кэш-флоу, — реальный объем наличных и денег на счетах ИП или компании. Чтобы его определить, суммируют все поступления за конкретный период и вычитают из них затраты — выбытия денег со счета.

Ставка дисконтирования. Если упрощенно, это процент, на который деньги обесценятся. Дальше мы подробно рассмотрим, как его рассчитывать.

Номер периода. Чаще всего проект оценивают по месяцам или по годам. Номер периода, соответственно, будет номером расчетного месяца или года.

Пример расчета эффективности бизнес-проекта методом ДДП

Разберем все этапы метода дисконтирования денежных потоков на примере предпринимателя Ивана, который открывает бизнес по доставке пиццы и суши. Подготовили для вас шаблон таблицы, в которой можно изучить пример, а потом сделать расчет самостоятельно.

Иван планирует готовить и доставлять пиццу и суши в Рыбинске. Он планирует взять в банке кредит — 1 500 000 ₽ на три года. Предпринимателю необходимо понять потенциал бизнес-проекта для себя и обосновать его для банка-инвестора. Денежные потоки Иван будет рассчитывать для четырех периодов: нулевого, или инвестиционного, и трех прогнозных лет после старта бизнеса.

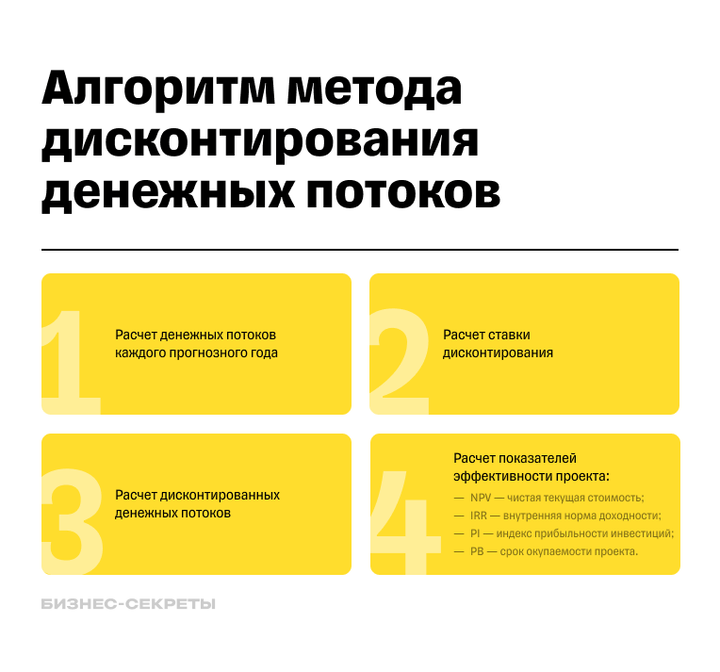

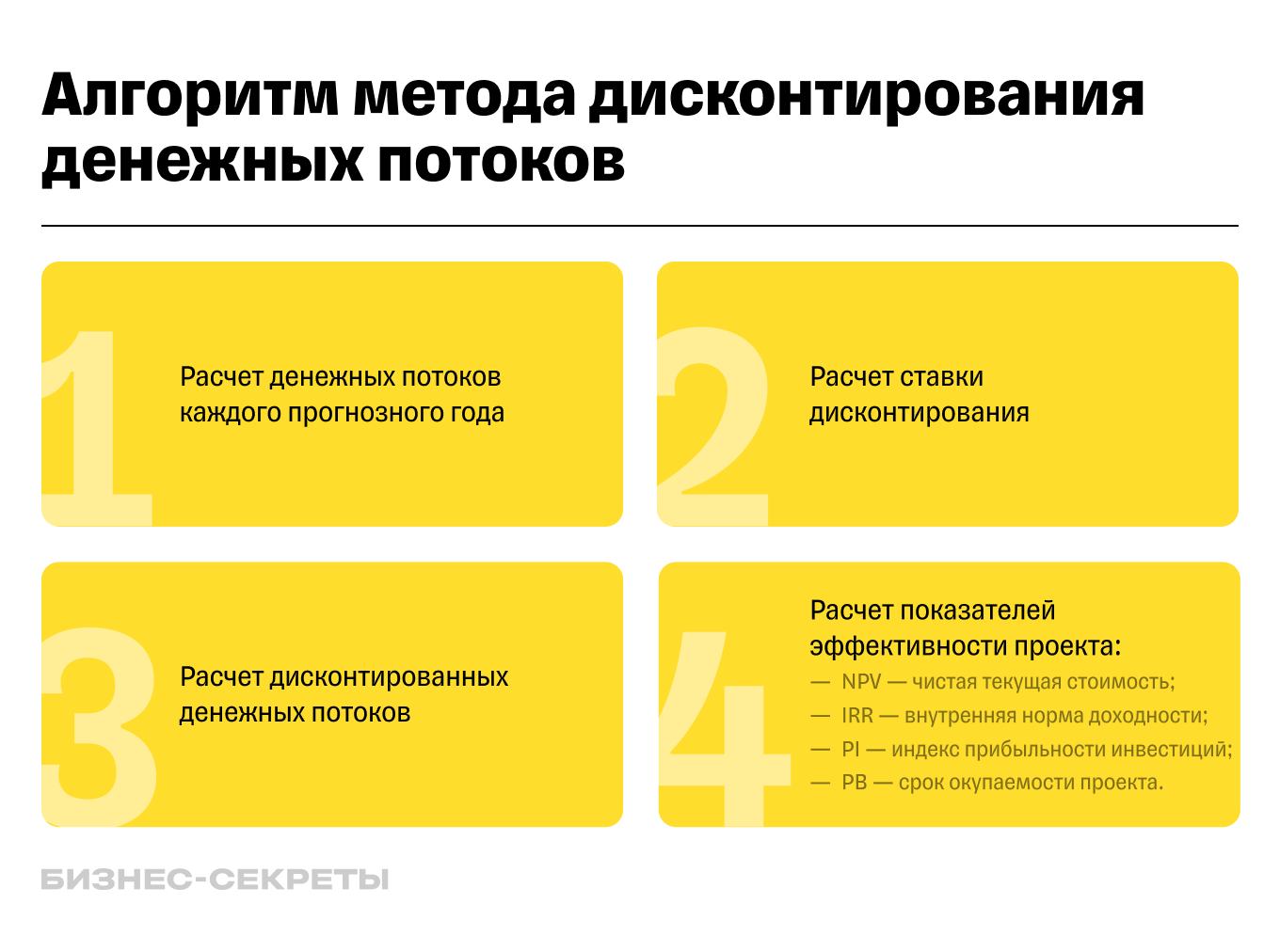

Этап 1: расчет чистого денежного потока

Расчет состоит из четырех шагов. Надо последовательно оценить:

- Инвестиции в проект и амортизацию.

- Прогнозную выручку.

- Расходы бизнеса.

- Чистый денежный поток.

Когда строят финмодель для бизнеса, который еще не запустился, в ней указывают средние данные по рынку. Для этого нужно проанализировать, как идут дела у конкурентов: исследовать нишу, цены и спрос на аналогичные товары или услуги, рассчитать средний чек. Чем более тщательную подготовку вы проведете, тем точнее будет результат. После этого можно делать расчеты для своего бизнес-плана.

Оценить инвестиции в проект и амортизацию. Чтобы начать работу, Ивану необходимо сделать ремонт в помещении, купить оборудование, вложиться в рекламную кампанию. Общая сумма инвестиций — 1 500 000 ₽. В расчетной таблице инвестиции отражают со знаком минус.

«Стоит закладывать определенный резерв на непредвиденные расходы на этапе оценки инвестиций. Расскажу один случай: клиент заходил в новый проект и ему надо было ремонтировать помещение для своего бизнеса. Все расходы были как запланировали, а один получился существенно больше: при проектировании вентиляции неправильно рассчитали площадь.

В результате дополнительно вложили 500 000 ₽, из-за чего пришлось брать кредит. Все это существенно повлияло на показатели проекта».

Илья Журавлев

Финансовый директор Нескучных финансов

Под амортизацией в бизнес-плане понимают деньги, которые надо откладывать каждый год на замену изношенного оборудования. Например, Ивану надо откладывать 366 417 ₽ ежегодно. Это не такая большая сумма с учетом его выручки. Но бывают ситуации, когда у компании или ИП много сложного и дорогого оборудования, которое периодически надо менять. Поэтому при решении о запуске бизнеса собственнику важно понимать, достаточно ли ему прибыли с учетом амортизации. На денежный поток амортизация не влияет, поэтому при его расчете эту статью не учитывают.

Определить прогнозную выручку. Результаты исследования рынка и конкурентов показали: средний чек в нише Ивана — 1300 ₽. В первый год работы, пока предприниматель еще не раскрутил свой бренд, он запланировал спрос на уровне 1280 доставок в месяц. На следующий год Иван планирует получать уже 2000 заказов в месяц.

Рассчитать расходы. В финансовом анализе расходы бизнеса делят на производственные, административные и коммерческие.

Производственные относятся к созданию продукта: закупка сырья, электричество, аренда, зарплата обслуживающего персонала. Например, у Ивана такими расходами будут закупка продуктов, зарплата повара и курьера, коммунальные услуги, уборка. Производственные расходы растут с увеличением количества продаж.

Административные — расходы, которые связаны с обслуживанием компании. Например, у Ивана это зарплата менеджера по продажам, расходы на связь и обслуживание сайта.

Коммерческие — расходы на продвижение товаров и услуг: реклама, участие в выставках, представительские расходы. У Ивана это зарплата маркетолога и затраты на рекламу.

Подробный расчет всех расходов мы привели в шаблоне финансовой модели. А в тексте покажем только итоговый результат. Расходы при расчетах указывают со знаком минус.

Рассчитать чистый денежный поток. В модели ДДП рассчитывают два вида потока: для владельца бизнеса и для инвестора. У них разные задачи, поэтому расчеты будут немного различаться в двух случаях.

Владельцу необходимо понимать, сколько у него останется денег после выплаты расходов и погашения кредита. Инвестору — сколько принесут инвестиции. Поэтому показатели эффективности считают на основе денежного потока для инвестора.

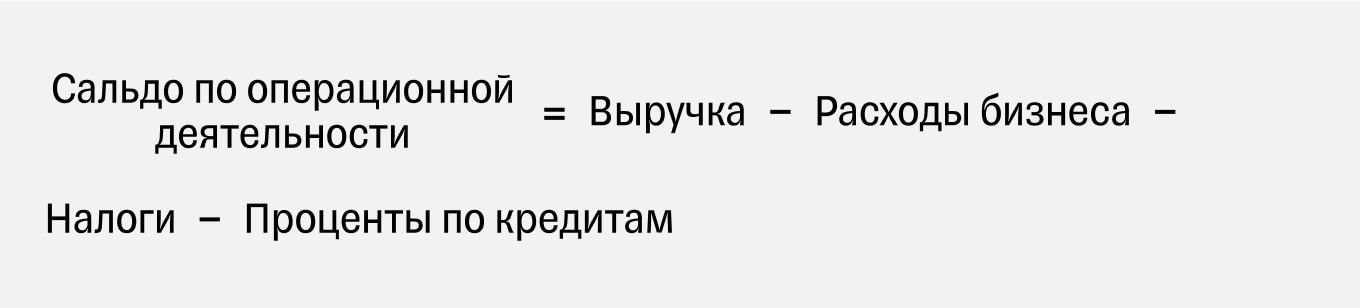

Сначала рассчитаем денежный поток для владельца бизнеса. Для этого нужно определить сальдо по операционной, инвестиционной и финансовой деятельности. Сальдо — это разница между поступлениями и выбытиями со счета.

Расходы бизнеса Иван рассчитал на предыдущем шаге. Налоги посчитал от предполагаемой выручки. Иван планирует работать на УСН «Доходы» со ставкой 6%.

Сальдо по инвестиционной деятельности — это доходы от инвестиций минус вложения в бизнес. У Ивана доходов по инвестиционной деятельности нет, а расходы — это вложения на покупку оборудования:

- −1 500 000 ₽ — в инвестиционный период на старте бизнеса;

- 0 ₽ — в последующие годы, так как предполагаем, что в первые три года закупок оборудования больше не планируется.

Сальдо по финансовой деятельности — это получение и выплата кредитов или займов. У Ивана сальдо по финансовой деятельности будет таким:

- 1 500 000 ₽ — в инвестиционный период, когда предприниматель взял кредит;

- −500 000 ₽ — в последующие три года — выплата основного долга.

Сведем все данные в таблицу и рассчитаем чистый денежный поток для владельца бизнеса за четыре периода: инвестиционный, или нулевой, и три прогнозных.

Из расчета Иван видит, что с такими доходами и расходами сможет получить прибыль и выплатить кредит.

Дальше считают еще один денежный поток. Эксперты называют его «свободный денежный поток», или «денежный поток инвестора». Получение и выплату кредита при его расчете не учитывают. Цель — показать, как сработает бизнес с учетом внешнего финансирования. На основе этого денежного потока считают показатели эффективности проекта, а потом сравнивают их с аналогичными проектами.

Кредит Иван сразу же вложил в покупку оборудования — это инвестиции −1 500 000 ₽. Построим денежный поток инвестора без учета кредита.

Чтобы рассчитать чистый денежный поток в нашем шаблоне, введите показатели выручки, расходов, налога и процентов по кредитам, если они есть. Чистый денежный поток рассчитывается автоматически.

Этап 2: расчет ставки дисконтирования

Ставку дисконтирования можно рассчитать разными способами. Один из самых распространенных — взять ставку коммерческого банка по вкладу на срок проекта и прибавить к ней риски вашего бизнеса.

Есть несколько видов рисков. У каждого свой диапазон значений, их уже установили в практике оценки проектов экспертным путем.

Предприниматель сам оценивает риски своего бизнеса и выбирает процент из диапазона, это все субъективные показатели.

«Собственник при заходе в новый бизнес иногда надевает розовые очки. Он вдохновлен, ему кажется, что все будет классно.

Моя клиентка открывала новый цветочный магазин. Мы рассчитывали ставку дисконтирования и прорабатывали, какой риск заложить на команду проекта. Этап оценки рисков подсветил несколько важных моментов.

Оказалось, надо дополнительно нанимать управляющего, так как взять на себя все задачи собственник не сможет. Также надо заложить время и расходы на обучение сотрудников — для них это новый вид бизнеса. Чтобы расчет эффективности проекта отражал реальное положение дел, мы увеличили риски, связанные с командой проекта, в ставке дисконтирования».

Илья Журавлев

Финансовый директор Нескучных финансов

Вернемся к нашему примеру. Рассчитаем ставку дисконтирования для бизнеса Ивана.

Допустим, ставка по вкладу на три года в коммерческом банке — 15%. Уровень рисков Иван поставил на основе своей оценки.

Этап 3: расчет дисконтированного денежного потока

Иван в нашем примере рассчитал чистый денежный поток для каждого года проекта и определил ставку дисконтирования. Теперь осталось привести прогнозные потоки трех лет к текущей стоимости. Напомним формулу:

Ставка дисконтирования для бизнеса Ивана — 25%.

Важно учитывать, что денежный поток нулевого инвестиционного периода не дисконтируется. Инвестиционный период — это настоящий, а не будущий денежный поток, то есть точка, с которой начинается проект.

Пример расчета дисконтированного потока для второго года:

10 282 000 ₽ / (1 + 0,25)² = 6 580 480 ₽.

Как видно, дисконтированный денежный поток меньше, чем чистый. Это более реалистичный показатель: он позволяет прикинуть, сколько будущие деньги стоят сегодня. То есть до дисконтирования Иван мог рассчитывать, что на третий год бизнес принесет 10 372 000 ₽ в год. На самом же деле более честная цифра — почти в два раза меньше.

Дальше разберем показатели эффективности проекта, которые рассчитывают на основе дисконтированных денежных потоков.

Этап 4: расчет показателей эффективности проекта

Есть четыре основные метрики, по которым принято оценивать эффективность бизнес-проектов:

- NPV — чистая текущая стоимость;

- IRR — внутренняя норма доходности;

- PI — индекс прибыльности инвестиций;

- PB — срок окупаемости проекта.

NPV, чистая текущая стоимость, — математически это сумма дисконтированных денежных потоков за прогнозный период. То есть это суммарная разница между выручкой, расходами и первоначальными вложениями с учетом времени и рисков.

Чем больше NPV, тем привлекательнее проект для владельца и инвесторов. Если NPV отрицательная, вкладывать деньги нет смысла: будущие расходы больше доходов, проект убыточный.

NPV для бизнеса Ивана = (−1 500 000 ₽) + 5 267 136 ₽ + 6 580 480 ₽ + 5 310 464 ₽ = 15 658 080 ₽.

За три года бизнес Ивана может заработать 15 658 080 ₽. Он считает, этот проект вполне жизнеспособен — можно пробовать.

IRR, внутренняя норма доходности, — это ставка дисконтирования, при которой NPV будет равна нулю. По сути, это некая точка безубыточности. Чем выше IRR, тем доходнее проект.

По IRR можно сравнить не только несколько проектов, но и целесообразность инвестиций. Например, если IRR меньше ставки на депозит в банке, инвестору логичнее просто положить деньги на счет, получать проценты и не рисковать.

Также IRR сравнивают со ставкой дисконтирования: если ставка дисконтирования больше IRR, за проект не стоит браться.

Показатель определяют по довольно сложной формуле. Вручную рассчитать его можно только на специальном калькуляторе, проще всего воспользоваться функцией ВСД в Excel или Google Sheets.

В нашем шаблоне уже подставлены нужные формулы и IRR считается автоматически. Получили, что IRR бизнес-проекта производства и доставки суши и пиццы — 478%.

Это точно выгоднее, чем положить деньги в банк. По этому показателю Иван может сравнить производство и доставку суши и пиццы с аналогичными или другими бизнес-проектами и выбрать наиболее перспективный.

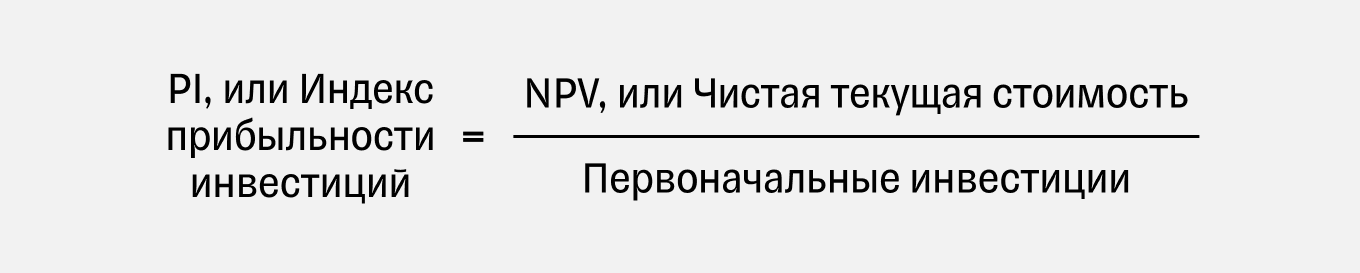

PI, индекс прибыльности инвестиций, — показывает, сколько заработал каждый вложенный рубль инвестиций. Если индекс меньше единицы, инвестор потерял деньги. А если, например, PI = 1,3 — значит, на 1 ₽ инвестиций бизнес за прогнозный период заработает 30 копеек прибыли.

В нашем примере инвестиции были 1 500 000 ₽, NPV — 15 658 080 ₽.

PI = 15 658 080 ₽ / 1 500 000 ₽ = 11,44.

Это значит, что каждый рубль инвестиций за три года принесет 11,44 ₽.

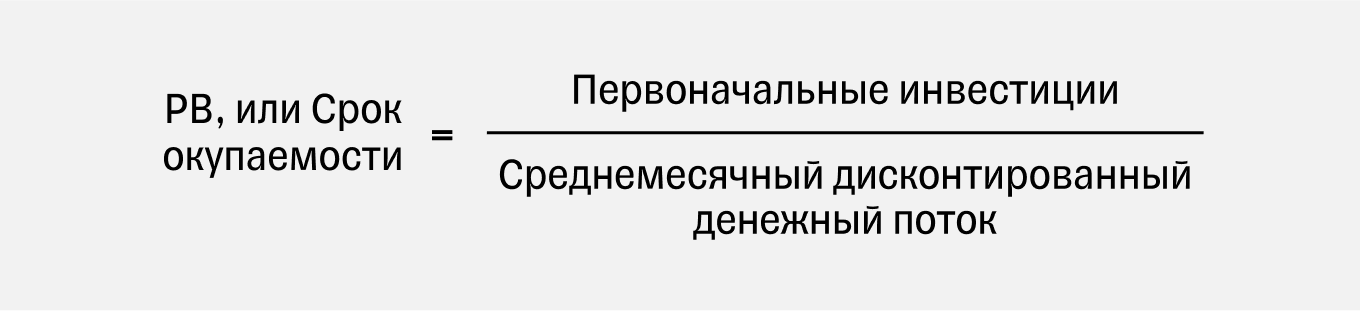

PB, срок окупаемости проекта, — момент, когда первоначальные вложения отбились и бизнес начал получать прибыль. Иными словами, проект вышел на окупаемость.

Среднемесячный дисконтированный поток = (−1 500 000 + 5 267 136 + 6 580 480 + 5 310 464 ) / 4 = 3 914 520 ₽.

PB = 1 500 000 ₽ / 3 914 520 ₽ = 0,4 года, или, округленно, пять месяцев.

Это значит, что за пять месяцев работы Иван сможет окупить первоначальные вложения и дальше получать прибыль. Ее он сможет использовать на свое усмотрение: забирать в виде дивидендов или вкладывать в развитие.

Главное

- Дисконтирование — это оценка того, сколько стоят будущие деньги в настоящем. Если сильно упростить, здесь можно провести параллель с инфляцией — обесцениванием денег со временем.

- Метод дисконтирования денежных потоков помогает более точно спрогнозировать финансовые показатели бизнеса и оценить реальную прибыль. А еще — выбрать проект, который принесет максимум прибыли, или же обосновать идею перед инвесторами.

- Ставка дисконтирования — процент, на который деньги обесценятся. Один из удобных способов ее рассчитать — взять ставку коммерческого банка по вкладу на срок проекта и прибавить к ней риски вашего бизнеса.

- Проекты обычно оценивают по четырем показателям: NPV — чистая текущая стоимость, IRR — внутренняя норма доходности, PI — индекс прибыльности инвестиций, PB — срок окупаемости.

А как вы определяете, насколько хороша ваша бизнес-идея?