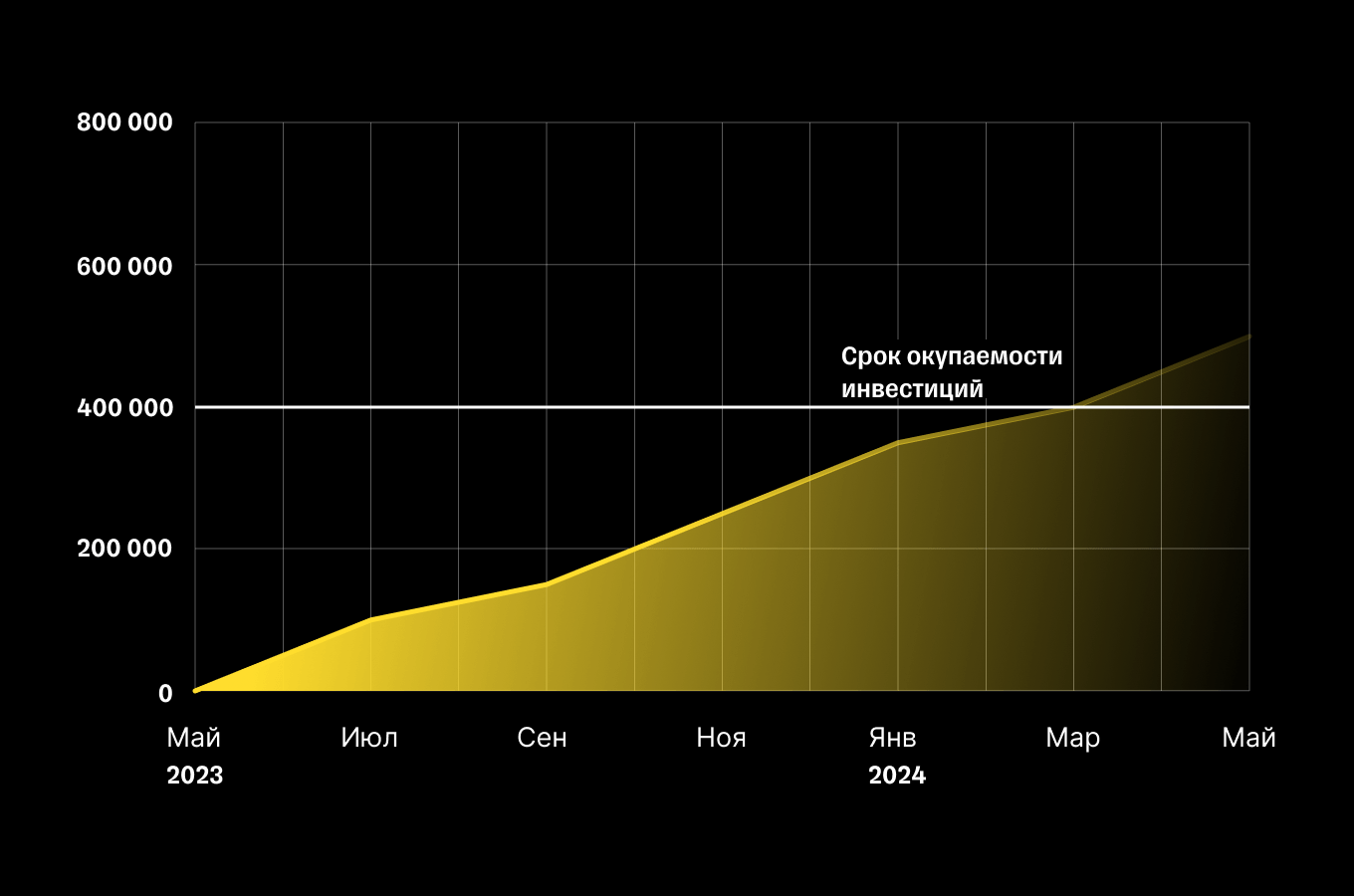

Когда проект выходит на окупаемость, это значит, что первоначальные вложения отбились и бизнес начинает получать прибыль, хоть о стабильном доходе говорить пока рано. И для инвестора, и для владельца важно понимать еще до запуска, как быстро проект станет окупаемым. В статье разбираем, как рассчитать окупаемость разными методами, чтобы получить наиболее корректный показатель.

Что такое окупаемость бизнес-проекта

Окупаемость проекта — это момент времени, когда общие доходы с начала запуска бизнеса стали равны первоначальным вложениям. Показатель окупаемости обязательно рассчитывают при подготовке бизнес-плана, это одна из ключевых метрик. Она помогает инвесторам понять, стоит ли вообще вкладываться в проект и насколько быстро вернутся деньги.

Чаще всего рассчитывают срок окупаемости — период, когда вернутся первоначальные вложения в бизнес. Например, если инвестиции в 10 млн рублей генерируют чистый доход в 2 млн рублей в год, срок окупаемости — 5 лет.

Обычно окупаемость считают, когда планируют единовременно вложить в бизнес крупную сумму денег, например в таких ситуациях:

- запуск бизнеса;

- новый виток развития — открытие филиала или модернизация производства;

- привлечение инвестиций.

Для расчета сроков окупаемости есть два метода: статический и динамический. Рассмотрим их дальше с примерами.

Как окупаемость связана с показателем рентабельности

Окупаемость и рентабельность бизнеса — разные понятия, но они взаимосвязаны.

Рентабельность показывает, насколько эффективно используются ресурсы. Проще говоря, сколько денег владельцу бизнеса приносит каждый вложенный рубль. Например, если рентабельность продаж за месяц равна 40%, значит, в одном рубле выручки 40 копеек прибыли.

Окупаемость же — это период, за который вернутся вложенные деньги. Получается, что чем выше рентабельность бизнеса, тем быстрее он окупится. А если бизнес будет нерентабельным, то есть не будет приносить прибыль, он не окупится вообще.

Что нужно для расчета срока окупаемости

Для оценки окупаемости нужно знать начальные вложения, среднемесячный чистый денежный поток и ставку дисконтирования.

Начальные вложения. Это общая сумма всех денег, которые планируется инвестировать в проект. Для собственника бизнеса — это все затраты на запуск бизнеса, например на аренду помещения, покупку материалов или оборудования, зарплату персоналу на первые месяцы. Для инвестора — общая сумма вложений в проект.

Среднегодовой или среднемесячный чистый денежный поток. По сути, это средняя прибыль — разница между планируемыми доходами и расходами. Мы будем дальше вести расчет в месяцах, поэтому будем использовать среднемесячную прибыль. Чтобы ее найти, надо общую планируемую прибыль за год разделить на 12.

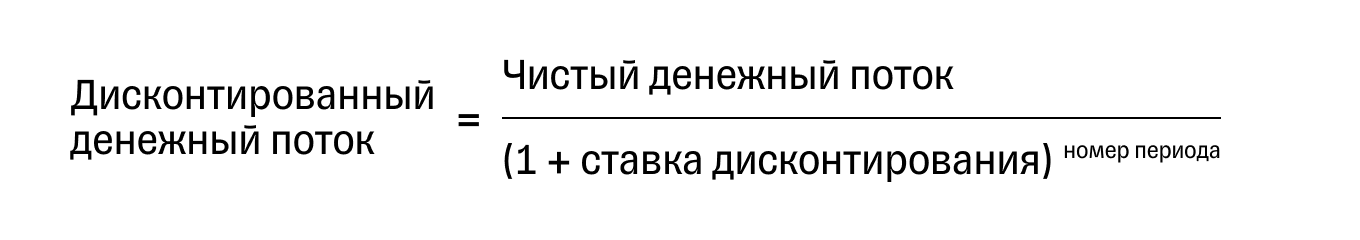

Ставка дисконтирования — показатель, который учитывает обесценивание денег с течением времени, а также возможные риски. Ставку дисконтирования берут в процентах годовых. Базово она включает в себя три компонента:

- Ключевую ставку Центробанка. На сентябрь 2023 года это 13% годовых.

- Коэффициент риска инвестиций. В зависимости от продукта и сферы бизнеса эта цифра варьируется от 1 до 10% годовых. Самый низкий показатель — у бизнеса в развитой и предсказуемой сфере, например в розничной торговле. Самый высокий — при запуске инновационного продукта, на который еще нет сформированного спроса. Для примера возьмем средний показатель 5%.

- Процент упущенной прибыли. Для этого инвестору нужно сравнить доходность проекта, куда он вкладывается, с доходностью альтернативного варианта. Например, банковский вклад под 6% годовых или покупка гособлигаций

под 8—10% годовых.

Сумма этих показателей и будет ставкой дисконтирования. Например, 13% + 5% + 6% = 24%. То есть на столько процентов вложенные в сентябре 2023 года деньги будут стоить дешевле через год с учетом инфляции и рисков.

Редакция рекомендует

- Как заставить интернет шуметь о вас: бывший SMM-лид Авиасейлс Рома Бордунов о работе с инфоповодами

- 10 советов, как эффективно продавать в мессенджерах и соцсетях

- Как развивать бизнес без насилия над собой: опыт сооснователя digital-агентства SETTERS Алины Чичиной

- Как получать сверхрезультат с любой командой: рассказывает экс-гендиректор eBay и директор T-Bank Ecommerce

- Упал, очнулся — миллион: громкие разбирательства и способ защититься от штрафов за травмы клиентов

Статический метод расчета окупаемости

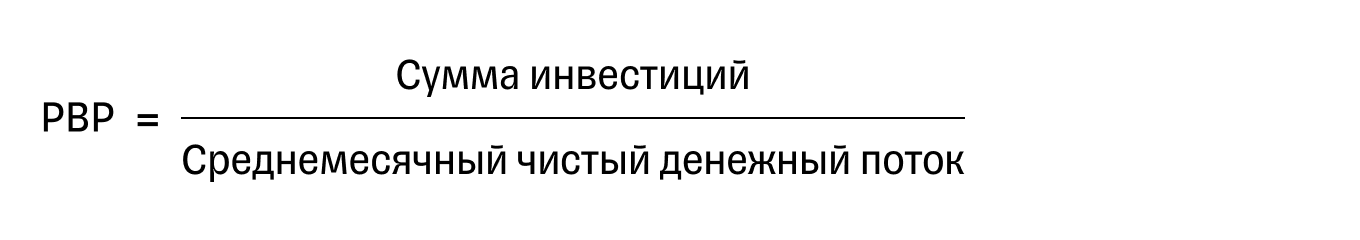

Статический метод, или простой, называется Payback Period, или сокращенно PBP. Переводится как «период возврата инвестиций или вложений». Статический метод не учитывает влияние инфляции. Поэтому он подойдет, к примеру, если нужно быстро рассчитать срок возврата инвестиций на старте или сравнить два бизнес-проекта со схожим сроком запуска и развития.

Рассчитывать окупаемость по этому методу стоит для краткосрочных проектов, которые должны окупиться за 1—3 года. Чем дольше этот срок, тем выше погрешность при расчетах.

Чтобы расчеты по простому методу были наиболее корректными, должны соблюдаться три условия:

- Деньги вкладываются один раз на старте проекта.

- Доходы и расходы равномерные от месяца к месяцу, то есть ежемесячная прибыль примерно одинаковая.

- Если с помощью простого метода сравнивают несколько бизнес-проектов, у них должен быть одинаковый срок существования.

Формула расчета окупаемости по статическому методу:

«Плюсы простого метода — в скорости расчетов. Эти расчеты настолько примитивны, что вызывают определенные подозрения. Этим методом стоит пользоваться, к примеру, когда нужно быстро оценить несколько схожих и поверхностных идей на стадии первого приближения».

Дарья Грачева

Финансовый директор Нескучных финансов

Основной минус простого расчета — низкая точность результатов. Статический метод не учитывает риски, возможные дополнительные затраты, простои. Также по простому методу берется предположение, что доход будет поступать равными частями, а на практике такое бывает редко.

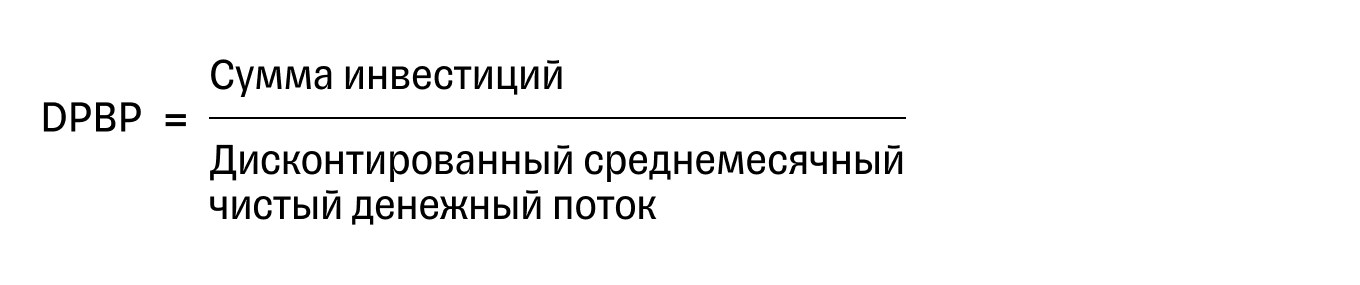

Динамический метод расчета окупаемости

Динамический метод на английском звучит как Discounted Payback Period, или DPBP. В отличие от простого, этот метод учитывает возможные риски и то, что в реальности доход поступает неравными частями. При расчете окупаемости по динамическому методу используется коэффициент дисконтирования. Благодаря этому динамический метод считается более точным и подходит для оценки любых бизнес-проектов.

Формула расчета окупаемости с учетом ставки дисконтирования:

Сложность в том, чтобы корректно посчитать дисконтированный среднемесячный денежный поток. Для этого надо привести стоимость будущих доходов к сегодняшнему дню — то есть уменьшить их на коэффициент дисконтирования. Это приводит к тому, что срок окупаемости по динамическому методу всегда больше, чем по статическому.

На практике срок окупаемости удобнее считать с помощью формул в Excel или гугл-таблицах, покажем дальше сразу на примерах.

Пример расчета окупаемости

В идеале расчет по простому или динамическому методам строится по трем направлениям:

- Финансовая деятельность — все, что связано со стартовыми инвестициями: собственными или кредитными деньгами.

- Инвестиционная деятельность — все, что связано с вложениями в развитие бизнеса: закупку оборудования, ремонт помещения.

- Операционная деятельность — все, что связано с текущими поступлениями и затратами: доходы с продаж, арендная плата, закупка товаров.

Чтобы показать принцип расчета, мы упростим пример и не будем разделять потоки на три вида деятельности.

Исходные данные такие. Предприниматель Алексей хочет открыть магазин продуктов и готов вложить в этот бизнес 1 000 000 ₽. Деньги на бизнес он взял в кредит.

Предполагаем, что Алексей разово внес 1 000 000 ₽ на старте. Эта сумма учитывается со знаком «минус». Далее у Алексея такие ежемесячные расходы:

- фиксированный платеж по кредиту — 50 000 ₽;

- расходы на закупку товара и содержание магазина — 400 000 ₽.

Алексей ожидает, что доход с первого месяца будет 700 000 ₽ ежемесячно. Понятно, что в реальности так, скорее всего, не будет: обычно в первые месяцы после запуска выручка ниже, а дальше она растет с развитием бизнеса.

Расчет по простому методу. Чтобы рассчитать окупаемость, сначала нужно выбрать период, который мы оцениваем. Например, возьмем 12 месяцев.

Соберем в таблицу расчет чистого денежного потока, показываем только первые четыре месяца для примера, дальше расчеты аналогичные.

Чистый денежный поток для любого месяца = 700 000 − (400 000 + 50 000) = 250 000 ₽.

В таблице также видно, что к четвертому месяцу накопленный денежный поток станет 1 000 000 ₽ и сравняется с первоначальными вложениями. Если рассчитать по формуле, получим такой же результат.

Срок окупаемости = 1 000 000 / 250 000 = 4 месяца.

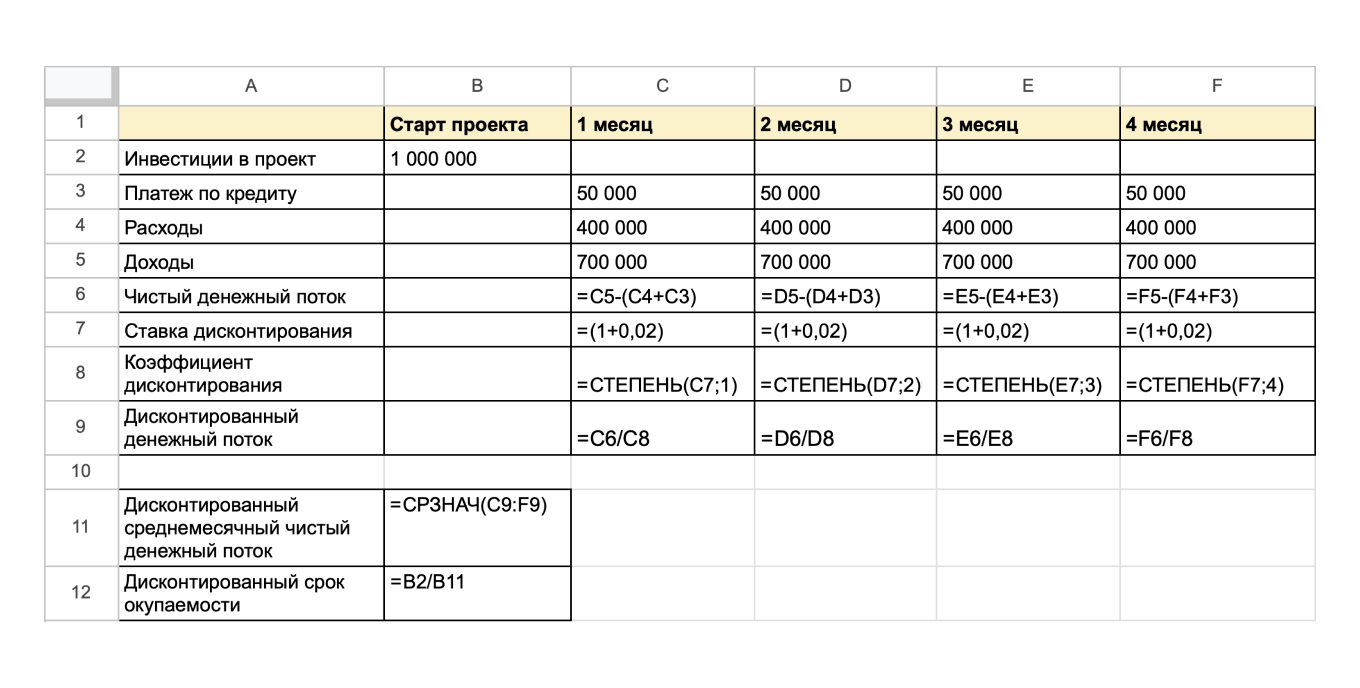

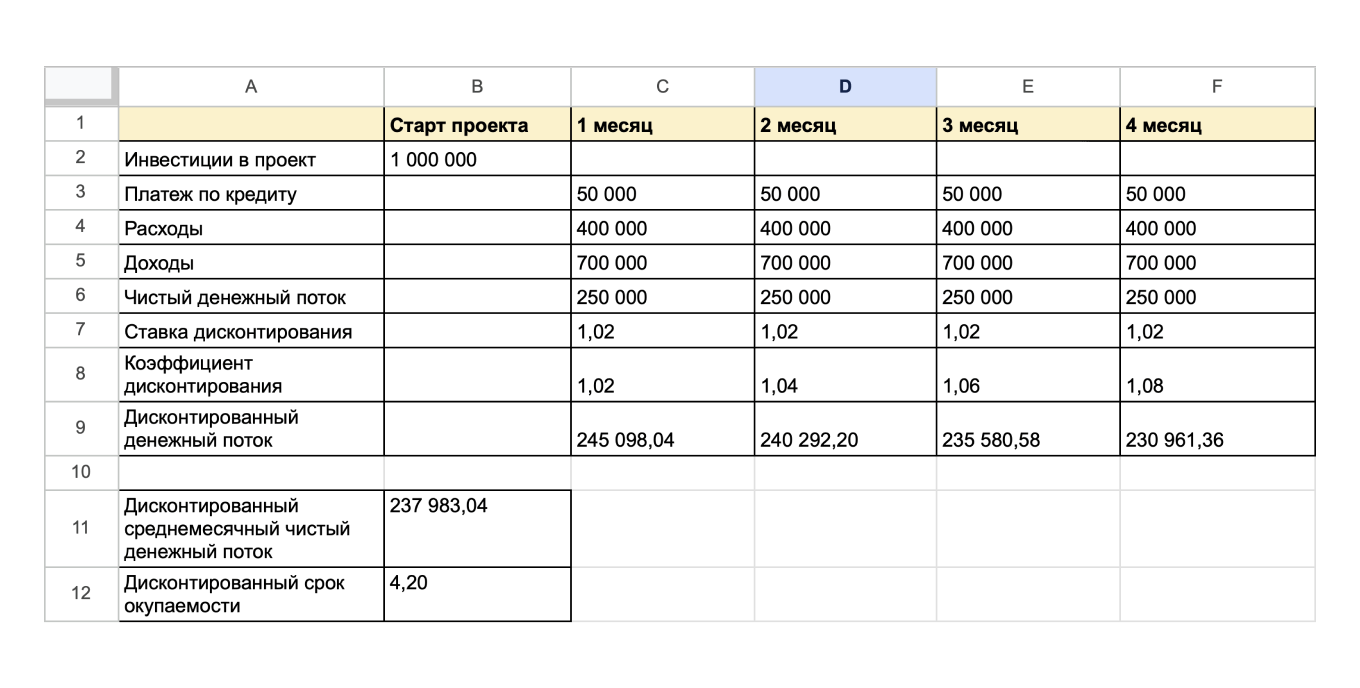

Расчет по динамическому методу. Возьмем ставку дисконтирования на уровне 24% за год, это 2% в месяц. Для удобства покажем расчет сразу с формулами в гугл-таблицах.

Сведем теперь данные в таблицу, аналогичную той, которую мы показывали в расчете по простому методу.

Из этой таблицы видно, что проект окупится на пятом месяце. Этот же срок окупаемости мы получили при расчетах по формулам выше.

Главное

- Срок окупаемости — период, когда вернутся первоначальные вложения в бизнес. Оценка окупаемости чаще всего нужна на старте проекта — собственнику бизнеса или инвестору.

- Для расчета окупаемости и оценки точки безубыточности нужно подготовить данные: сумму начальных вложений, сумму ожидаемых доходов и рассчитать ставку дисконтирования.

- Для расчета сроков окупаемости есть два метода: статический и динамический.

- Статический метод не учитывает влияние инфляции. Он подойдет, к примеру, если нужно быстро рассчитать срок возврата инвестиций для краткосрочных проектов — до 1—3 лет.

- В динамическом методе учитывается коэффициент дисконтирования. Поэтому можно оценить срок окупаемости более точно: метод учитывает возможные риски и то, что в реальности доход поступает неравномерно.

Расскажите, какой у вас бизнес и за какой срок он окупился?