Иногда компании сталкиваются с финансовыми проблемами, например с нехваткой свободных денег. Чтобы понять, почему возникают такие ситуации и как избежать их в будущем, стоит провести оценку ликвидности баланса. Разбираем, как это сделать.

Что такое ликвидность баланса

На языке бизнеса баланс — это таблица, где собрана информация о стоимости активов и обязательствах компании. Ликвидность баланса показывает, как быстро компания может продать свои активы, чтобы заплатить по своим долгам.

Вот для чего используют показатель ликвидности баланса:

- банки с помощью ликвидности оценивают, сможет ли компания расплатиться в срок по кредиту;

- инвесторам показатель помогает понять, стоит ли вкладывать деньги в компанию;

- собственникам бизнеса ликвидность помогает держать руку на пульсе, чтобы всегда иметь нужное количество денег на выплаты сотрудникам, поставщикам и кредиторам.

Ликвидность баланса предприятия рассчитывают по данным бухгалтерского или управленческого учета. Алгоритм расчета одинаковый.

Чтобы понять реальное положение дел, лучше использовать данные управленческого учета. Он дает более точную информацию о стоимости активов, которыми владеет компания. При расчете по бухгалтерскому балансу могут быть погрешности: чаще всего имущество отражается в нем по стоимости ниже рыночной. В статье все примеры показываем на основе управленческого баланса.

Как рассчитать ликвидность баланса компании

Баланс состоит из двух равных частей: активов и пассивов. Имущество компании отражено в активах баланса, а обязательства — в пассивах.

Активы — это деньги на счетах и в кассе, оборудование, транспорт, недвижимость, дебиторская задолженность, запасы, лицензии, товарные знаки, вклады в банках.

Оборотными активами компании считаются деньги и вклады в банках, краткосрочная и долгосрочная дебиторская задолженность, сырье и готовая продукция на складе.

Пассивы — это собственный капитал и обязательства. Например, займы, лизинги, кредиторская задолженность, задолженность перед сотрудниками.

Чтобы определить ликвидность баланса, удобно использовать такой алгоритм:

- Распределить активы и пассивы на четыре группы.

- Рассчитать коэффициенты ликвидности, используя группировку активов и пассивов.

Рассмотрим каждый шаг по очереди.

Группировка активов и пассивов

Активы группируют по скорости, как быстро их можно продать и получить деньги.

Пассивы распределяют по сроку, как быстро нужно вернуть деньги кредиторам.

Суть группировки — рассчитать, сколько в сумме у компании есть активов и пассивов по каждой категории. Дальше эти цифры будут использоваться в расчете коэффициентов.

Расчет коэффициентов ликвидности

Наиболее часто используют такие показатели:

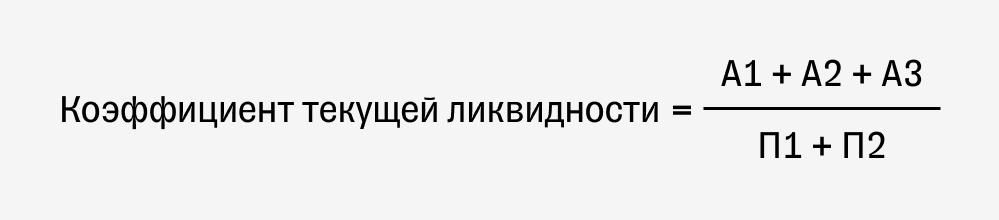

- Коэффициент текущей ликвидности.

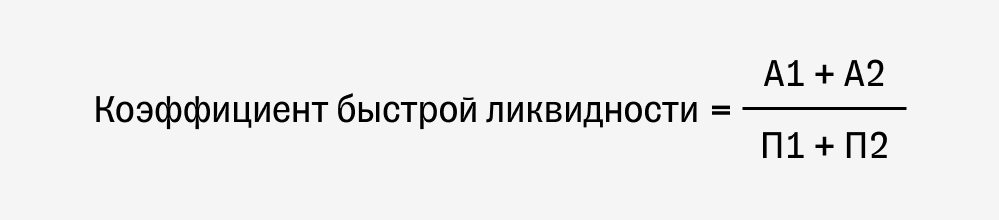

- Коэффициент быстрой ликвидности.

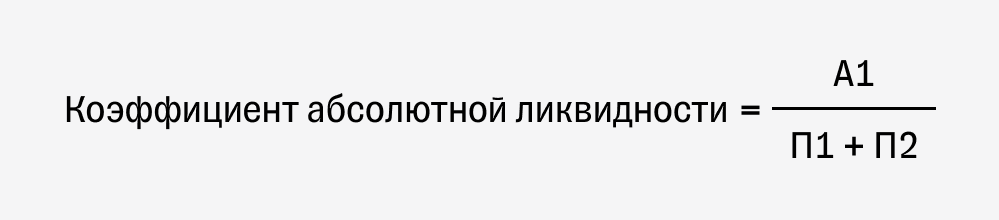

- Коэффициент абсолютной ликвидности.

Чем выше коэффициенты, тем больше у бизнеса денег, чтобы финансировать свои бизнес-процессы, и тем меньше риски, что возникнет кассовый разрыв — ситуация, когда бизнес прибыльный, но компании временно не хватает денег.

Анализировать ликвидность баланса лучше всего не реже чем раз в месяц. За показателями важно следить в динамике, тогда при значениях ниже нормы будет возможность обдумать и вовремя исправить ситуацию.

Коэффициент текущей ликвидности показывает, какую часть краткосрочной задолженности компания может погасить в течение года за счет оборотных активов.

Если коэффициент меньше либо равен 1, это опасная ситуация. Он означает, что денег на счетах, вкладах и от продажи всего сырья и товаров не хватит, чтобы покрыть краткосрочные обязательства. Компания не только не сможет финансировать бизнес-процессы, но и будет должником.

При коэффициенте от 1 до 1,5 компания может погасить свои обязательства сроком до года. А вот денег для текущей работы и развития может не хватить.

Коэффициент более 1,5 означает, что компания может выплатить все свои долги и после этого еще останется больше 50% от суммы обязательств. Это значит, что у компании есть деньги для работы и развития и не возникнет кассовых разрывов и просроченных долгов.

Коэффициент быстрой ликвидности показывает, может ли компания погасить обязательства за счет денег и краткосрочной дебиторской задолженности.

Если коэффициент меньше либо равен 1, компании не хватает «живых» денег и тех, что должны контрагенты, чтобы погасить краткосрочные обязательства. Например, может возникнуть кассовый разрыв, если покупатели задержат оплату товаров, услуг или работ.

Коэффициент больше 1 означает, что у компании есть деньги на счетах или депозиты, нет проблем с оплатами от покупателей. Всей этой суммы хватает, чтобы полностью погасить краткосрочные обязательства. Компании не надо волноваться, если возникнут небольшие задержки в оплате товара.

Коэффициент абсолютной ликвидности показывает, есть ли у компании деньги, чтобы погасить краткосрочные обязательства прямо сейчас.

Минимальное нормальное значение коэффициента — 0,2.

Например, кредиторы требуют от компании немедленно погасить долг. У нее есть только деньги на счете, наличные и вклад в банке. Если она сможет покрыть этими деньгами хотя бы 20% от задолженности, значит, абсолютная ликвидность в норме.

Если этот коэффициент меньше 0,2, значит, компания не может даже частично рассчитаться с долгами сразу, а, например, ей придется подождать, пока на счет не придут деньги от контрагентов.

Это не критичная ситуация, потому что на практике величина абсолютной ликвидности может быстро меняться. Например, в момент расчета у компании нет свободных денег в обороте, но в течение нескольких дней заказчики расплатятся за товары или услуги. При низком коэффициенте абсолютной ликвидности надо следить, чтобы покупатели оплачивали товар вовремя, без задержек.

Что делать, если коэффициенты ликвидности ниже нормы

Чтобы повысить ликвидность баланса, надо стремиться, чтобы денег — самых высоколиквидных активов — было больше, а краткосрочных обязательств — меньше. Для это есть несколько способов.

Способы, как увеличить количество денег в обороте:

- договориться с клиентами на более короткие сроки оплаты или перейти на работу по предоплате;

- контролировать товары и запасы, следить за их оборачиваемостью. Так, на складе компании могут несколько лет лежать непроданные запасы товара. Если компания продаст их с дисконтом, она получит деньги в оборот и освободит склад;

- договориться об оплате частями крупных покупок, чтобы не выводить крупную сумму из оборота. Например, при покупке дорогого программного обеспечения;

- своевременно обновлять оборудование. Если оборудование сильно устареет, его придется только списать или продать на металлолом. А так его можно было бы продать по более высокой цене.

Способы, как уменьшить краткосрочную задолженность:

- переводить краткосрочные обязательства в долгосрочные. Например, взять грузовой автомобиль в лизинг на три года вместо покупки в рассрочку на шесть месяцев;

- следить, чтобы кредиторская задолженность была длиннее дебиторской. Например, платить за сырье поставщикам в течение двух недель после отгрузки, а с покупателями работать по предоплате. Запас в 14 дней поможет избежать кассовых разрывов;

- дорогие покупки — недвижимость, автомобили, оборудование — лучше оформлять в кредит на несколько лет, а краткосрочные кредиты брать только для пополнения оборотных средств.

Это общие советы, но у каждого бизнеса уникальная ситуация. Более точные рекомендации может дать только эксперт, когда оценит финансовые показатели.

Пример расчета и анализа ликвидности баланса компании

Теперь применим теорию на примере. Допустим, надо провести оценку ликвидности баланса архитектурного бюро.

Бизнес-процесс компании выглядит так:

- Бюро получает авансы от заказчиков.

- Часть денег выдает архитекторам.

- Они выполняют и сдают работу.

- Бюро получает оставшуюся сумму денег по договору и выплачивает остаток за работы сотрудникам.

Шаг 1. Группируем активы по степени ликвидности, а пассивы — по сроку возврата.

У бюро есть такие активы: мебель и оргтехника в офисе, деньги на счетах, задолженности заказчиков, выданные авансы сотрудникам, вклады в банке, а также проекты, которые уже выполнены архитекторами, но еще не согласованы с заказчиком.

К пассивам относятся собственный капитал и обязательства бюро — задолженность по налогам, зарплате сотрудникам, авансы заказчиков за проекты. Долгосрочных или краткосрочных кредитов у бюро нет.

Группировка активов и пассивов бюро

Шаг 2. Считаем и анализируем коэффициенты ликвидности.

Коэффициент текущей ликвидности: (11 000 000 ₽ + 6 000 000 ₽ + 4 000 000 ₽) / (3 000 000 ₽ + 11 000 000 ₽) = 1,5.

Коэффициент 1,5 говорит о том, что, если компания погасит свои краткосрочные обязательства, она останется с небольшим оборотным капиталом. Возможно, его не хватит для дальнейшей работы. Над этим показателем стоит поработать — расскажем об этом чуть ниже.

Коэффициент быстрой ликвидности: (11 000 000 ₽ + 6 000 000 ₽) / (3 000 000 ₽ + 11 000 000 ₽) = 1,21.

Этот коэффициент в пределах нормы, тут все хорошо.

Коэффициент абсолютной ликвидности: (11 000 000 ₽) / (3 000 000 ₽ + 11 000 000 ₽) = 0,78.

Он тоже в пределах нормы. Значит, в компании достаточно денег на счетах и вкладах.

Шаг 3. Анализируем, как повысить ликвидность баланса.

Компании надо работать с показателем текущей ликвидности. Проблема возникла, скорее всего, потому, что сейчас в работе бюро много проектов — много авансов от заказчиков и незавершенного производства. Возможно, сотрудники перегружены и не успевают сдавать работу вовремя.

Это можно решить несколькими способами:

- Взять под контроль сроки сдачи проектов: не затягивать выполнение работ, мотивировать сотрудников делать их вовремя.

- Если есть проекты длительностью больше 2—3 месяцев, можно разбить работы на этапы по 1 месяцу, подписать акт о выполненных работах по каждому этапу проекта и перевести оплату из дебиторской задолженности в выручку.

- Поработать с дебиторской задолженностью: не давать заказчикам длительных рассрочек и контролировать, чтобы бюро вовремя получало оплату за заказы.

После проведенного анализа ликвидности бюро стоит следить за показателями каждый месяц. Это поможет на ранних этапах увидеть проблемы и исключить риски кассовых разрывов и неплатежей.

А как вы решаете финансовые проблемы своего бизнеса? Делитесь советами в комментариях.